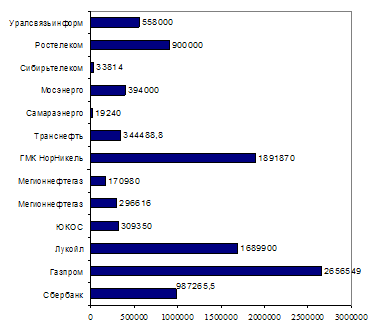

Навигация

Разработаем план движения денежных потоков по проекту и осуществим оценку экономической эффективности проекта

2. Разработаем план движения денежных потоков по проекту и осуществим оценку экономической эффективности проекта.

Определим сумму ежегодных амортизационных отчислений:

Ан.о.= 1.1/ 5 = 266 000/5=53 200 (рублей)

Полная оценка денежного потока по периодам приведена в таблице 3.

Таблица 3

| Выплаты и поступления, тыс. руб. | Периоды | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| 1. Инвестиционная деятельность | ||||||

| 1.1 Покупка нового оборудования (доставка, установка) | 266 000 | |||||

| 1.2 Увеличение оборотных средств | 20 000 | |||||

| 2. Операционная деятельность | ||||||

| 2.1 Выручка от реализации Rt | 150 000 | 150 000 | 150 000 | 150 000 | 150 000 | |

| 2.2 Переменные затраты VCt | 55 000 | 55 000 | 55 000 | 55 000 | 55 000 | |

| 2.3 Постоянные затраты FCt | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 | |

| 2.4 Амортизация Aн.о | 53 200 | 53 200 | 53 200 | 53 200 | 53 200 | |

| 2.5 Аренда | 25 000 | 25 000 | 25 000 | 25 000 | 25 000 | |

| 2.6 Прибыль до налогообложения (п.2.1-п.2.2-п.2.3-п.2.4.+п.2.5) | 46800 | 46800 | 46800 | 46800 | 46800 | |

| 2.7 Налог на прибыль (п.2.6*0,2) | 9360 | 9360 | 9360 | 9360 | 9360 | |

| 2.8 Чистый операционный доход (п.2.6-п.2.7) | 37440 | 37440 | 37440 | 37440 | 37440 | |

| 2.9 Ликвидационная стоимость оборудования | 25 000 | |||||

| 3. Финансовая деятельность | ||||||

| 3.1 Начальные капиталовложения (чистые инвестиции) I0 (п.1.1+п.1.2) | 286 000 | |||||

| 3.2 Операционный денежный поток (п.2.4+п.2.8) | 90640 | 90640 | 90640 | 90640 | 90640 | |

| 3.3 Ликвидационный денежный поток (п.2.9) | 25 000 | |||||

| 3.4 Чистый денежный поток (п.3.2+п.3.3-п.3.1) | -286 000 | 90640 | 90640 | 90640 | 90640 | 115640 |

| 3.5 Коэффициент дисконтирования | 1 | 0,8929 | 0,7972 | 0,7118 | 0,6355 | 0,5674 |

| 3.6 Дисконтированный денежный поток (п.3.4*п.3.5) | -286 000 | 80932,46 | 72258,21 | 64517,55 | 57601,72 | 65614,14 |

| 3.7 Сальдо дисконтированного денежного потока (с нарастающим итогом) | -205067,54 | -132809,33 | -68291,78 | -10690,06 | 54924,08 | |

![]()

NPV > 0, проект принимается.

![]()

PI > 0, проект принимается.

IRR = 13%, IRR>r, проект принимается.

MIRR = 13%, MIRR>r, проект принимается.

Ответ:

1) Инвестиционный проект принимается. Так как NPV равная 170513,34 руб. больше нуля; PI равный 1,59 больше 1. IRR равная 29 % больше нормы дисконта. MIRR равная 22% также больше нормы дисконта, причем данный показатель является более точным, поэтому и меньше IRR.

2) Экономическая эффективность проекта станет ниже. Так как NPV уменьшилась до 40739,56; PI уменьшился до 1,14, IRR – до 13%, MIRR – до 13%.

Задача 2

Предприятие рассматривает вопрос о целесообразности замены старого оборудования "С" на новое "Н". старое оборудование было куплено 5 лет назад за 30 тыс руб. и прослужит еще в течение 5 лет, после чего подлежит списанию. В настоящее время оно может быть продано за 15 тыс руб.

Новое оборудование с нормативным сроком эксплуатации 5 лет стоит 40 тыс руб. Его доставка и установка обойдутся в 6000 руб. поскольку оборудование "Н" имеет более высокую производительность, предприятие должно будет увеличить начальный запас сырья и материалов на 6000 руб. По завершении срока полезной службы оборудование будет списано.

Ожидается, что внедрение нового обороудования позволит сократить затраты на оплату труда на 15 тыс руб в год, а также снизить расходы на предпродажную подготовку продукции на 1100 руб. в год. При этом потери от брака снизятся с 7000 до 3000 руб. расходы на обслуживание и ремонт оборудования возрастут на 5000 руб. в год.

Ставка налога на прибыль равна 20 %, ставка налога на доходы от реализации основных средств – 30%. Используется линейный метод амортизации.

1. Разработайте план движения денежных потоков и определите, при какой максимальной ставке дисконтирования (средней цене капитала) проект может быть принят.

2. Осуществите анализ эффективности проекта для фирмы из расчета стоимости капитала, равной 75 % от максимально допустимой.

Решение:

Ан.о.= 1.2 / 5 = 46 000 / 5 = 9 200

Ас.о.= 1.1 / 5 = 15 000 / 5 = 3 000

Таблица 4

| Выплаты и поступления, тыс. руб. | Периоды | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| 1. Инвестиционная деятельность | ||||||

| 1.1 Реализация старого оборудования(за вычетом налога) | 15 000 | |||||

| 1.2 Покупка нового оборудования | 46 000 | |||||

| 1.3 Увеличение оборотных средств | 6 000 | |||||

| 2. Операционная деятельность | ||||||

| 2.1 Изменение выручки от реализации | 0 | 0 | 0 | 0 | 0 | |

| 2.2 Уменьшение затрат на оплату труда | 15 000 | 15 000 | 15 000 | 15 000 | 15 000 | |

| 2.3 Уменьшение расходов на предпродажную подготовку | 1 100 | 1 100 | 1 100 | 1 100 | 1 100 | |

| 2.4 Уменьшение потери от брака | 4 000 | 4 000 | 4 000 | 4 000 | 4 000 | |

| 2.5 Увеличение расходов на обслуживание оборудования | 5 000 | 5 000 | 5 000 | 5 000 | 5 000 | |

| 2.6 Амортизация нового оборудования | 9 200 | 9 200 | 9 200 | 9 200 | 9 200 | |

| 2.7 Амортизация старого оборудования | 3 000 | 3 000 | 3 000 | 3 000 | 3 000 | |

| 2.8 Изменение амортизационных отчислений (п.2.6-п.2.7) | 6 200 | 6 200 | 6 200 | 6 200 | 6 200 | |

| 2.9 Изменение прибыли до налогообложения (п.2.2+п.2.3+п.2.4-п.2.5-п.2.8) | 8 900 | 8 900 | 8 900 | 8 900 | 8 900 | |

| 2.10 Изменение налоговых платежей (п.2.9*0,2) | 1780 | 1780 | 1780 | 1780 | 1780 | |

| 2.11 Изменение чистого операционного дохода (п.2.9-п.2.10) | 7 120 | 7 120 | 7 120 | 7 120 | 7 120 | |

| 3. Финансовая деятельность | ||||||

| 3.1 Начальные капиталовложения (чистые инвестиции) (п.1.2+п.1.3-п.1.1) | 37 000 | |||||

| 3.2 Операционный денежный поток (п.2.8+п.2.10) | 13 320 | 13 320 | 13 320 | 13 320 | 13 320 | |

| 3.3 Ликвидационный денежный поток (п.2.9) | 25 000 | |||||

| 3.4 Чистый денежный поток (п.3.2-п.3.1) | -37 000 | 13 320 | 13 320 | 13 320 | 13 320 | 19 320 |

| 3.5 Коэффициент дисконтирования | 1 | 0,85 | 0,72 | 0,61 | 0,52 | 0,44 |

| 3.6 Дисконтированный денежный поток (п.3.4*п.3.5) | -37000 | 11322 | 9590,4 | 8125,2 | 6926,4 | 8500,8 |

| 3.7 Сальдо дисконтированного денежного потока (с нарастающим итогом) | -25678 | -16088 | -7962 | -1036 | 7464,8 | |

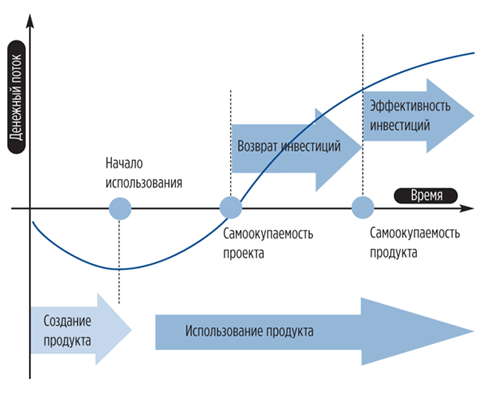

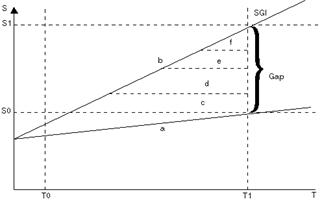

Определим максимальную ставку дисконтирования по рис.1

Таким образом, максимальная ставка дисконтирования равна 26%.

Осуществим анализ эффективности проекта, при условии, что процентная ставка будет составлять 75% от максимальной, т.е. будет равна 26%*0,75=18%.

Мы принимаем этот проект, т.к. IRR>r (26%>18%).

![]()

NPV > 0, проект принимается.

![]()

При этом прибыль на каждый вложенный рубль составляет 42 коп.

MIRR = 22%

Расчет индекса рентабельности

![]() рублей

рублей

Ответ: Инвестиционный проект принимается. Так как NPV, равная 273 743,4 руб. больше нуля; PI равный 1,88 больше 1. IRR равная 26 % больше нормы дисконта. MIRR равная 22% также больше нормы дисконта, причем данный показатель является более точным, поэтому и меньше IRR.

Задача 3

Компания "П" рассматривает два взаимоисключающих проекта, требующих одинаковых первоначальных инвестиций в 40 тыс руб. и не рассчитанных на реализацию в течение 20 лет. Стоимость капитала для компании составляет 12%. Менеджеры компании определили три сценария поступления ежегодных платежей от каждого из проектов.

| Сценарий | Вероятность | Поступление инвестиционных платежей, руб | |

| Проект 1 | Проект 2 | ||

| Пессимистический | 0,4 | 1500 | 3900 |

| Вероятный | 0,6 | 4000 | 4200 |

| Оптимистический | 0,3 | 8000 | 4700 |

1. Определите критерии NPV, IRR, PI для каждого сценария и их ожидаемые значения.

2. Какой проект вы рекомендуете принять и почему?

Решение:

1. Определим критерии NPV, IRR, PI для каждого сценария и их ожидаемые значения.

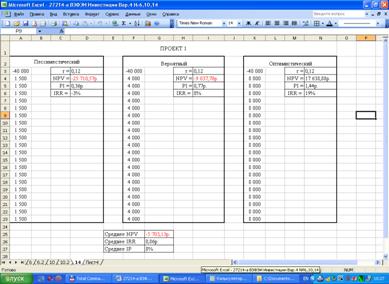

Рисунок 1. Проект №1 пессимистический сценарий

Проект №1 пессимистический сценарий

1. Чистая приведенная стоимость равна = -25 710,57р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2.Внутренняя норма доходности IRR = -3%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,36р.

Индекс рентабельности меньше 1, проект отклоняется.

Проект №1 вероятностный сценарий

1. Чистая приведенная стоимость = -9 037,70р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2. Внутренняя норма доходности IIRR = 8%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,77

Индекс рентабельности меньше 1, проект отклоняется.

Проект №1 оптимистический сценарий

1.Чистая приведенная стоимость = 17 638,88р.

Мы принимаем этот проект, т.к. чистая приведенная стоимость больше 0.

2. Внутренняя норма доходности 19% т.к. IRR больше r , т.е.19% больше 12%, то проект принимаем.

3. индекс рентабельности PI= 1,44

PI больше 1.0, то мы принимаем этот проект.

В среднем получаем, что проект 1 не эффективен, т.к.

1. Чистая приведенная стоимость =-5 703,13р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2. Внутренняя норма доходности IIRR = 8%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,86

Индекс рентабельности меньше 1, проект отклоняется.

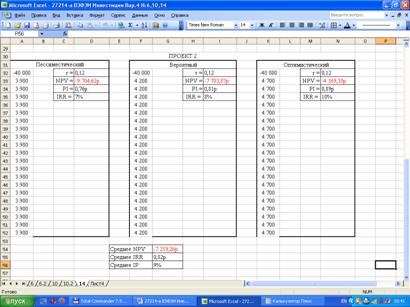

Рисунок 2. Проект №2 пессимистический сценарий

Проект №2 пессимистический сценарий

1. Чистая приведенная стоимость равна = -9 704,62р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2.Внутренняя норма доходности IIRR = 7%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,76р.

Индекс рентабельности меньше 1, проект отклоняется.

Проект №2 вероятностный сценарий

1. Чистая приведенная стоимость равна = -7 703,87р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2.Внутренняя норма доходности IIRR = 8%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,81р.

Индекс рентабельности меньше 1, проект отклоняется.

Проект № 2 оптимистический сценарий

1. Чистая приведенная стоимость равна = -4 369,30р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2.Внутренняя норма доходности IIRR = 10%, меньше r = 12%, проект отклоняется.

3. Индекс рентабельности PI=0,89р.

Индекс рентабельности меньше 1, проект отклоняется.

В среднем получаем, что проект 2 не эффективен, т.к.

1. Чистая приведенная стоимость = -7 259,26р., значит, мы отклоняем этот проект, т.к. этот проект не принесет дополнительного дохода на вложенный капитал.

2. Внутренняя норма доходности IIRR = 9%, меньше r = 12%, проект отклоняется.

1. Индекс рентабельности PI=0,82

Индекс рентабельности меньше 1, проект отклоняется.

Выводы:

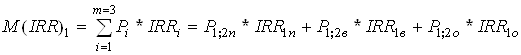

Ожидаемые значения чистой приведенной стоимости по проекту №1:

![]()

Ожидаемые значения внутренней нормы доходности по проекту №1

![]()

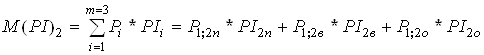

Ожидаемые значения индекса рентабельности по проекту №1

![]()

Ожидаемые значения чистой приведенной стоимости по проекту №2

![]()

Ожидаемые значения внутренней нормы доходности по проекту №2

![]()

Ожидаемые значения индекса рентабельности по проекту №2

![]()

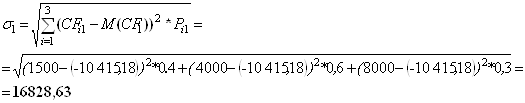

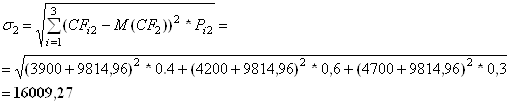

2) стандартное отклонение потока платежей от ожидаемого значения

![]()

Стандартное отклонение потока платежей от ожидаемого значения в периоде t

, где Р – вероятность

, где Р – вероятность

Стандартное отклонение по проекту №1

Стандартное отклонение по проекту №2

Общее стандартное отклонение

![]()

Определим коэффициент вариации по проекту 1

![]()

по проекту 2

![]()

Похожие работы

... времени из–за сложностей выработки согласованного текста не принято. Для обеспечения правовой основы межгосударственного лизинга, который является пилотным механизмом осуществления инвестиционной деятельности в реальном секторе экономики, принята Конвенция о межгосударственном лизинге в СНГ. Конвенция основывается на национальных законодательствах государств — участников СНГ, Конвенции о защите ...

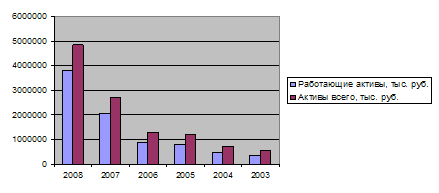

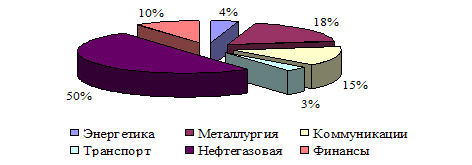

... и среднесрочные облигации. Вместе с тем конкретный набор операций, критерии и методы реализации инвестиционной политики варьируются от банка к банку. 2. Инвестиционная деятельность банков в Российской Федерации 2.1 Анализ инвестиционной деятельности коммерческих банков в РФ В 2008 году российский банковский сектор продолжил динамично развиваться, несмотря на кризисные явления на мировых ...

... проблемы с поставками сырья из-за границы – возникнет проблема с поиском новых клиентов, которые смогут поддерживать необходимый ассортимент, количество и качество сырья. 3.2 Мероприятия по совершенствованию инвестиционной деятельности предприятия На основании проведенного анализа предлагаю следующие изменения в инвестиционный проект предприятия: 1. Создание собственного WEB-сайта предприятия ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

0 комментариев