Навигация

Оценка экономической эффективности политики УОА

3.1 Оценка экономической эффективности политики УОА

Оценивая эффективность политики УОА на предприятии ООО «Дверидофф» необходимо проанализировать оборачиваемость общей величины оборотных активов и по элементам и коэффициенты использования. Формулы для проведения анализа эффективности использования общей величины оборотных активов показаны в таблице 15.

Таблица 15

Формулы для проведения анализа эффективности использования общей величины оборотных активов

| Краткое обозначение | Наименование показателя деловой активности | Алгоритм расчета показателей |

| Коб.а. | Коэффициент оборачиваемости активов | Чистая выручка от реализации / Среднегодовая сумма активов |

| Кзакр | Коэффициент закрепления | 1/ Коэффициент оборач-сти активов |

| Коб.д.з. | Коэффициент оборачиваемости дебиторской задолженности | Чистая выручка от реализации / Чистая среднегодовая дебиторская задолженность |

| Коб.к.з. | Коэффициент оборачиваемости кредиторской задолженности | Чистая выручка от реализации / Среднегодовая кредиторская задолженность |

| Коб.м.з. | Коэффициент оборачиваемости материально-производственных запасов | Себестоимость реализованной продукции / Среднегодовая стоимость материально-производственных запасов |

| Тоб.а. | Длительность оборота оборотных активов | 365/ Коэффициент оборачиваемости активов |

| Тоб.д.з. | Длительность оборота дебиторской задолженности, дни | 365 / Коэффициент оборачиваемости дебиторской задолженности |

| Тоб.к.з. | Длительность оборота кредит-ой задолженности, дни | 365 / Коэффициент оборачиваемости кредиторской задолженности |

| Тоб.м.з. | Длительность оборота материально-производственных запасов, дни | 365 / Коэффициент оборачиваемости материально-производственных запасов |

| То.ц. | Длительность операционного цикла, дни | Длительность оборота кредиторской задолженности + Длительность оборота материально-производственных запасов |

По формулам приведенным выше проведем анализ эффективности использования общей величины оборотных активов представленный в таблице 16.

Таблица 16

Анализ показателей оборачиваемости и эффективности использования оборотных средств

| № п/п | Показатели | 2007 г. | 2008 г. | 2009 г. | Отклонение 2009 г. | |

| к 2007 г. | к 2008 г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Коэффициент оборачиваемости активов | 4,91 | 2,31 | 2,28 | -2,63 | -0,03 |

| 3 | Коэффициент закрепления | 0,20 | 0,43 | 0,44 | 0,23 | 0,01 |

| 4 | Коэффициент оборачиваемости дебиторской задолженности | - | 53,63 | - | - | - |

| 5 | Коэффициент оборачиваемости кредиторской задолженности | 65,36 | 27,41 | 237,55 | 172,19 | 210,14 |

| 6 | Коэффициент оборачиваемости МПЗ | 3,60 | 7,00 | 10,88 | 7,27 | 3,88 |

| 7 | Выручка от реализации | 13006 | 29551 | 31119 | 18113 | 1568 |

| 8 | Оборотные активы | 2647 | 12785 | 13642 | 10995 | 857 |

| 9 | Дебиторская задолженность | 0 | 551 | 0 | 0 | -551 |

| 10 | Кредиторская задолженность | 199 | 1078 | 131 | -68 | -947 |

| 11 | Себестоимость реализованной продукции | 9217 | 18831 | 25468 | 16251 | 6637 |

| 12 | Стоимость МПЗ | 2557 | 2691 | 2341 | -216 | -350 |

| 13 | Длительность оборота оборотных активов | 74,29 | 83,4 | 174,1 | 99,81 | 90,70 |

| 14 | Длительность оборота дебиторской задолженности, дни | - | 6,81 | - | - | - |

| 15 | Длительность оборота кредит-кой задолженности, дни | 5,58 | 13,31 | 1,54 | -4,05 | -11,78 |

| 16 | Длительность оборота МПЗ, дни | 101,26 | 52,16 | 33,55 | -67,71 | -18,61 |

| 17 | Длительность операционного цикла, дни | 106,84 | 65,47 | 35,09 | -71,76 | -30,39 |

| 18 | Рентабельность оборотного капитала | 90,78 | 67,59 | 18,52 | -72,26 | -49,06 |

| 19 | Общая рентабельность | 18,61 | 29,29 | 8,12 | -10,49 | -21,17 |

| 20 | Длительность оборота денежных средств | 2,25 | 0,57 | 0,60 | -1,65 | 0,03 |

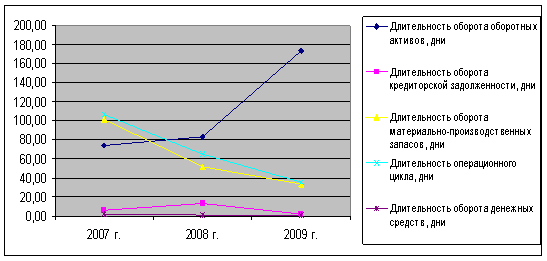

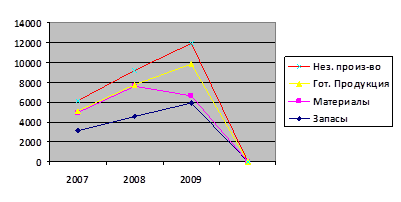

Наглядно, данные таблицы 16 отобразим на рисунке 3.1.

Рис. 3.1. Анализ показателей оборачиваемости и эффективности использования оборотных средств

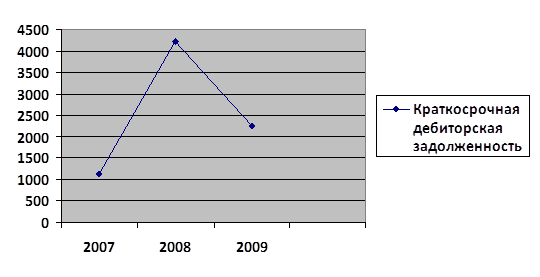

Анализируя таблицу 16 и рисунок 3.1., в данном случае нельзя говорить об эффективности использования оборотных средств, так как в динамике наблюдается увеличение коэффициента закрепления на 0,23п. и длительности оборота оборотных средств на 99,81 п., а также уменьшение коэффициента оборачиваемости. Замедлением скорости оборота оборотных средств увеличение дебиторской задолженности в период с 2007 по 2008 гг., резкое увеличение готовой продукции с 2008 по 2009 гг., а также увлечение объема запасов на всем протяжении периода и неэффективного управления оборотными активами в целом.

Замедление оборачиваемости оборотных активов сопровождается вовлечением в оборот дополнительных средств, происходит перерасход, относительную величину которого можно рассчитать следующим образом:

DОА 2009- 2008гг. = 13642*(174,1- 83,4)/360 = 3437,03

DОА 2008- 2007гг. = 12785*(83,4-74,29)/360 = 323,53

Из-за увеличения перерасхода снизилась эффективность использования оборотного капитала и общая рентабельность предприятия. За 2009 год перерасход увеличился почти в 2,5 раза, что говорит об ухудшении рациональности хозяйственной деятельности предприятия и ещё большем уменьшении рентабельности производства.

Наиболее труднореализуемая часть оборотных активов – это запасы. За анализируемый период оборачиваемость запасов увеличивалась, а период их снижался, из-за этого у предприятия нет необходимости привлекать дополнительное финансирование. Предприятию также необходимо пересмотреть свою маркетинговую и сбытовую политику, и не допускать накопления больших запасов материалов и готовой продукции на складах.

Период оборота денежных средств за 2008 г. снизился почти в 4 раза, что свидетельствует о повышении эффективности использования оборотных активов, повышении их ликвидности и оборачиваемости, а также привлечении средств из оборота, а увеличении периода оборачиваемости в 2009 г. свидетельствует о снижении их эффективности

С 2007 по 2009 год рентабельность оборотных активов продолжала неуклонно сокращаться, а в 2009 году вообще приобрела очень низкий результат, что является негативной тенденцией и говорит о снижении общей эффективности его функционирования, снижение отдачи от использования оборотных средств, а также о нерациональном использовании оборотного капитала, спаде производства (уменьшение величины общей себестоимости пропорционально падению выручки от реализации).

Похожие работы

... управление денежным потоком позволяют определить его оптимальный уровень, способность предприятия рассчитаться по своим текущим обязательствам и осуществлять инвестиционную деятельность. Нормативное регулирование управления оборотными активами предприятия осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению (ФЗ, ПБУ), другие носят ...

... направленность главных структурных изменений. Правило 4: Денежные средства являются регулятором равновесия между собственными оборотными средствами и текущими финансовыми потребностями. Глава 2. Разработка системы управления оборотными активами 2.1. Характеристика коммерческой организации (ЗАО «Лакомка») Для исследования и разработки системы управления оборотными активами было выбрано ...

... их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. 2. АНАЛИЗ И ОЦЕНКА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ГУП "КОРЕНЕВСКИЙ" ЭКСПЕРИМЕНТАЛЬНЫЙ ЗАВОД 2.1 Организационно-экономическая характеристика предприятия Государственное унитарное предприятие "Кореневский экспериментальный завод" ...

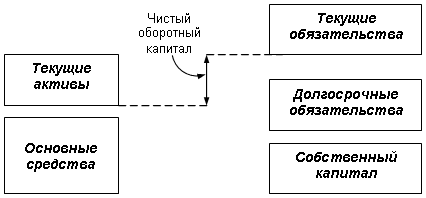

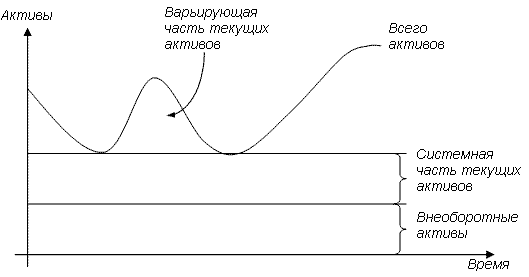

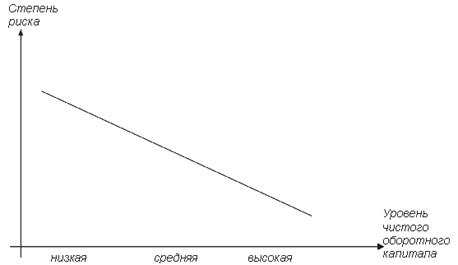

... , дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств. 2. СТРАТЕГИИ ФИНАНСИРОВАНИЯ ТЕКУЩИХ АКТИВОВ 2.1 Модели финансового управления Ликвидность и приемлемая эффективность текущих активов в значительной степени определяются уровнем чистого оборотного ...

0 комментариев