Навигация

1. роста объемов продаж

2. из-за повышения цены

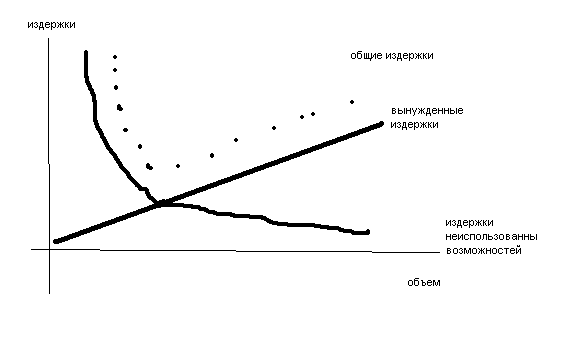

упущенная выгода снижается если компания проводит более либеральную политику кредитования.

Сумма вынужденных издержек и издержек упущенных возможностей – кривая суммарных издержек кредитования (фр 4 определение оптимального объема ДЗ).

Как показано на рисунке, сущ точка где Сум издержки мин. Эта точка соответствует оптимальному объему торговому кр-ю. следовательно оптимальному объему инвестиций в ДЗ.

Издержки и прибыли от предоставления торгового кредита зависят от многих факторов:

1. внешние (общее состояние эк-ки, в кризис издержки по обслуживанию кредитов растут, инфляция, неплатежи). Состояние спроса и клиентура рынка, уменьшается спрос, увеличивается конкуренция, кривая издержек не использованных возможностей будет находиться выше, чем для монополистов с устойчивой клиентурой

2. внутренние. компания С избыточными про-ми мощностями и низкими переменными опер издержками могут придерживаться более либеральной кр политики, чем компании меньшего размера. Состояние бухг учета, наличие эффективных системы внутреннего контроля. Политика взыскания ДЗ. Чем больше активность проявляет компания во взыскании ДЗ, тем меньше ее остатки и тем выше качество ДЗ.

3. некоторые факторы не входят в эти группы. пример. Платежная дисциплина покупателя, есть объективные причины – кризис экономики, массовые неплатежи, что приводит к росту остатков неоплаченной продукции. В качестве замены платежных средств используется сурагаты (векселя). Субъективные причины – неэффективность мер предпринимаемых компанией для взыскания ДЗ. И льготное условие предоставления кредитов. Чем более льготное условие тем ниже платежная дисциплина.

Правовые условия обеспечения взыскания ДЗ

Состояние судебных систем с одной стороны, особенно по взысканию просроч ДЗ. С другой – грамотный подход со стороны юр службы при предоставлении отсрочки платежа снижает величину издержек.

На величину дополнений денежного потока и величину издержек при предоставлении продукции с отсрочкой платежа оказывает система кредитных условий, предоставляемых компанией:

1. срок предоставления кредита

2. стандарты кредитоспособности

3. размер кредита (кредитный лимит)

4. политика сбора платежей срок предоставления кредита – период, на который покупателю предоставляется отсрочка платежа за продукцию (120 дней). На срок кредита влияет производственный цикл. Удлиняя срок кредита компания тем самым финансирует предприятию часть его производственного цикла.

Важным аспектом является выбор типа кредитной политики, которая в значительной мере зависит от финн. меналитета собственников, их отношения к допустимому уровню риска.

Существует 3 вида политики:

1. консервативная. Не стремящаяся к увеличению прибыли за счет увеличения объема реализации.

а. существенно сокращается круг покупателей за счет группы повышенного риска

б. минимизация сроков кредита и его размеров

в. Ужесточение условий предоставления кредита и повышение его стоимости

г. Использования более жесткие процедуры инкассации ДЗ

2. умеренная. Ориентирована на средний уровень кредитного риска, при продаже продукции с отсрочкой платежа.

3. Агрессивная. Основная задача максимизация прибыли за счет увеличения объема продаж. Возможна даже пролонгация.

Контроль за состоянием ДЗ.

При реализации товаров в кредит происходит:

1. Запасы уменьшаются на величину затрат на реализов продукцию

2. ДЗ увеличивается на сумму полученной выручки от реализации

Самое эффективное управление ДЗ в компании будет если, будет контроль за поступлением выплат по обязательствам.

Показатели для оценки ДЗ.

1. Оборачиваемость ДЗ в днях

![]()

Пример

Товар 100000 – кол-в

Цена – 500 у.е

1. Группа покупателей (30%) отсрочка 30 дней

2. Отсрочка 10 дней

По состоянию на 9 января ДЗ 4 млн

Оценить состояние ДЗ.

1. Ср период получения платежей 0.7*10+0,3+30=16

2. Ежедневный товарооборот 100000*500=50 млн/365=137

3. Задолженность 137000*16=2192000

4. Фактическая оборачиваемость ДЗ=4 млн/137000=29

Управление ценой и структурой капитала компании

Цена и структура предприятия.

Для инвестора цена вложенного капитала – это альтернативные издержки возникающие из-за утраты им возможности использования денежных средств. В качестве измерителя используют уровень % ставки.

При получении банковского кредита компания обязуется уплачивать % размер цены привлекаемого капитала. В условиях рынка цена капитала должно быть меньше альтернативных издержек инвестора.

Важнейшим фактором определяющим величину издержек является риск компании и реализуемых их проектов. Чем выше риск тем выше уровень доходности для инвестора и выше цена капитала для компании. Концепция цены капитала полностью укладывается в принципы оценки эффективности финансового менеджмента: компания работает эффективно, если доход проектов превышает цену привлекаемого капитала. Знание стоимости капитала необходимо на стадии обосновании финн. решений, чтобы выбрать оптимальное, а так же источники ее финансирования.

Концепция цены капитала полностью укладывается в принципы оценки эффективности финансового менеджмента:

Компания работает эффективно если доходность его проектов превышает цену привлекаемого капитала. В нашем случае речь идет о долгосрочном капитале. Так как понятие инвестирование предполагает использование финансовых средств на длительные промежутки времени. Как правило, определяют цену нового капитала, который компанией только собираются привлечь для финансирования своих инвестиций. знание стоимости капитала необходимо на стадии обоснования финансовых решений, чтобы выбрать оптимальные направления и источники средств для инвестиций: структура капитала.

Структура капитала

Состоит из СС и ЗС.

Собственный – Акции обык, нераспределенная прибыль. Для целей инвестирования используется внутренний источник как амортизационные отчисления.

Долгосрочный заемный капитал – облигации, облигации длинные.

Промежуточное положение между СС и ЗС занимает акции префы. Каждый из перечисленных видов капитала имеет свою цену. У компании не бывает бесплатных ресурсов. Даже прибыль и амортизации является платными источниками. Платой за их использование является доход, который получают от предприятия его инвесторы. Собственники не согласились бы отказаться от изъятия всей чистой прибыли в форме дивидендов если бы не были уверены в том, что капитализация всей или части ее суммы принесет им еще больший доход в будущем. Планируя инвестиции, компания предусматривает источники их финансирования, а следовательно и их цену. Общее правило финансов – необходимость расчета полной цены всех видов вновь привлекаемого капитала. В руках управленцев сосредоточен весь предоставленный им капитал. Они в праве вкладывать его способом приносящим макс прибыль инвесторам. Аналогично, при планировании инвестиций не следует предполагать, что какой то проект будет полностью финансироваться полностью только за счет кредита, а для реализации другого будет произведена эмиссия акций. Используют несколько разновидностей инвестирования проекта. Доходность отдельных проектов должна сравниться или быть выше с общей или средней ценой всего привлекаемого капитала. Для того чтобы рассчитать ср цену совокупного капитала необходимо определить цены каждого. Соотношение удельных весов активных составляющих в общем объеме привлекаемого капитала характеризует его структуру.

Определение цены заемного капитала

Складывается из относительных затрат по использованию краткосрочных и долгосрочных кредитов, КЗ. Для РФ КЗ, один из больших источников финансирования. На западе КЗ даже не воспринимают как источник.

Цена отдельных источников ЗС

Ценой банк кредита - % ставка. Согласно НК РФ предельная величина признаваемых расходов принимается равная ставке рефинансирования ЦБ*1.1 в рублях. И на 15% по кредиту в ин валюте. Цена данного источника рассчитывается путем ее приведения к после налоговой базе.

По формуле

К1=(Р-х)+х(1-Т)

К1 – цена банковского кредита

Р - % ставка по кр банковскому кредиту

Х – 1.1 ставки рефинансировая ЦБ

Т – ставка налогообложения прибыли коэффициент

При расчете цены б кредита долгосрочного и кр срочного нужно учитывать фактор времени. % ставки в кр договорах учитывается в % годовых. Если кредиты использовались менее года, то ставки должны быть скорректированы с учетом фактора времени.

Если компания размещает по номиналу облигации, то цена данного источника финансирования будет равна купонной ставке скорректированной на ставку налогообложения прибыли как и по б кредиту. Если размещаются по цене отличной от номинала, то цена займа (К2) может определяться по формуле

Фррр 1![]()

С – годовой купонный доход

N – номинал облигации

Р – цена размещения

А –

n – срок облиг займа в годах

Т – ставка налогообложения прибыли коэффицент

А – агентские затраты

Цена КЗ определятся выплатами по каждой статье выплаты. Следовательно рассм каждую статью отдельно. Цена КЗ поставщикам и подрядчикам определяется прямым путем через отношение суммы штрафов к величине КЗ.

Фрр 2 ![]()

df – сумма штрафов уплаченной поставщикам и подрядчикам

М1 – величина КЗ поставщикам и подрядчикам

Т – ставка налогообложения прибыли.

Поскольку состав внереализационных расходов согласно НК рФ ст 265 входят расходы в виде штрафов пеней или иных санкций за нарушение договорных обязательств, цена КЗ приводится после налоговой базе.

Цена КЗ по оплате труда не существенна.

Цена КЗ бюджету и внебюджетным фондам.

Определятеся величиной пени равной 1\300 ставки рефинансирования за каждый день просрочки. Схема простых процентов.

Пример.

Определение цены собственного капитала.

В состав входят: УК, добавочный, резервный фонд, фонды спец назначения не распредел прибыли. Но с позиции цены расчета капитала выделяют:

1. префы

2. обычка

3 .добавочный капитал

4. нераспр прибыль: все источники собственных средств за исключением УК.

Необходимость подразделения УК на 2 элемента преф и обык акции состоит в том, что у префов есть свойство обык и заемного капитала. Цена выпуска префов основана на 3х факторах:

1. цена фин актива эквивалентна в сумме ожидаемых дисконтируемых доходов по данному активу

2. размер дивиденда по префам за ранее определен

3. срок деятельности компании неограничен

таким образом цена использования данного источника финансирования представляетя собой сумму бесконечно убывающей гео прогрессии и может быть рассчитана по фрр

3![]() *100%

*100%

D – фиксированные див выплаты в каждом периоде

Kр – цена использования в качестве использования финансирования префов

Рn – цена размещения префов.

Выплата и размеры див-да по обык акциям в отличие от преф не является юр обязанностью компании и зависит от эффективности ее текущей деятельности и решения собрания акционеров. Достоверное определение цены использования в качестве источника финансирования обык акций представляется наиболее сложным.

Существует несколько моделей для определения цены акций.

Одна из них, модель Гордона. По этой модели цена источника акции обык пожно представить как ставку дисконтирования, которая уравнивает приведенную стоимость всех отдельных будущих дивидендов на 1 акцию и текущую рыночную цену акции. В зависимости от предлагаемой динамики дивидендов, в модели гордона выделяют 3 варианта динамики див-ов:

а. не меняются, б. возрастает с постоянным темпом прироста,в. Возрастает с измененным темпом прироста.

Если в течении времени выплачиваются одинаковые див-ты, темп прироста=0, -модель нулевого роста, а цена использоваласть в качестве источника обыкновенной акции определяется:

![]()

Во 2-м варианте прогнозное значение див постоянно растет – модель называется постоянного роста

![]()

Кs-цена использов в качестве финансирования обык акции

Ро-рыночная цена обык акции

Дg – величина последнего выплаченного див-да

g- прогнозируемый темп прироста див-да

эта модель должна рассм в динамике и постоянно уточняться по мере поступления информации.

Модель Сарм

Модель позволяет непосредственно оценить требуемую ставку доходности акции обык. Она основывается на предположениях:

1. эффективность рынка ка-ла. (все инвесторы информированы)

2. транзакционные издержки малы

3. инвестор не влияет на цену модель используется в процессе оценки цена собственного капитала

Ks=Rf+(Rm-Rf)*Bi

Ks –цена использования в качестве источника финансирования акции обык

Rm – доходность финансового рынка в целом

Rf – доходность вложения в безрисковые активы

Bi - коэффициент систематичности рыка А, опр на основе статистич данных фондового рынка.

Для применения этого подхода необходимо иметь инфу о рынке ЦБ: доходность вложения, премии за риск, и В-коэффициента. При этом надо чтобы все показатели были спрогнозированы качественно. Премия за риск опр как разность между инструментами финн рынка в целом и доходностью вложения в без рисковые активы. Может рассчитана на основе: фактической доходности, ожидаемой доходности.

Премия за риск представляет собой детальный анализ фактических данных, используется для расчета средней годовой доходности ЦБ. Для нормального функционирования компании важно, чтобы отдача от использования капитала (норма ЧП) была больше, чем плата за привлеченный капитал

Управление инвестициями

Изначально компания определяет общий объем инвестиционных ресурсов для осуществления собственной инвестиционной деятельности. При прогнозировании общего объема инвестированных ресурсов на предстоящий период следует учитывать, что этот показатель формируется в рамках определенных границ. Минимальные границы объемов формирования инвестиционных ресурсов выступает критическая масса инвестиций. этот показатель характеризует минимальный объем инвест поддержки операционные (текущей) деятельности компании. При котором возможно формирование его чистой прибыли. Максимальной границей – объем инвестиционных потребностей компании. Определяемой на основе его корпоративной и финансовой стратегии обеспеченных инвестиционной деятельностью. Общий объем можно спрогнозировать на основе двух подходов: исходя из возможности формирования самой компании инвес ресурсов и второе исходя из полного удовлетворения объема инвест потребностей компании.

Основными формами привлечения собственных инвест ресурсов за счет внутренних источников является:

1. реинвестируемая часть чистой прибыли

2. амортизационные отчисления

3. средства от продажи выбывающих вне оборотных активов

4. иммобилизуемые в инвестиции сумма собственных оборотных активов.

5. прочие внутренние источники основными видами внешних источников фомирования собственных инвест ресурсов могут быть:

1. эмиссия акций

2. привлечения дополнительного паевого капитала

3. ассигнование из бюджетов разных уровней на безвозвратной основе

4. целевые ассигнования не гос фондов и институтов на безвозвратной основе

5. прочие внешние источники одной из важнейших задач на стадии подготовки инвест проекта является – определение его стоимости или полной суммы инвест затрат по проекту. Стоимость инвест проекта определяется в составе его финансового плана. Который является заключительным разделом его подготовки.

На практике инвест затраты по реальному проекту классифицируются по признакам:

1. по этапам осуществления инвест затраты делятся на первоначальные (основа формирования стоимости инвест проекта. Представляют собой объем инвестиций по первоначальному формированию всех видов активов и осущ всех видов работ, связанных с подготовкой проекта к эксплуатации); промежуточные (связаны с расширением объема деятельности в процессе эксплуатации проекта с доведение его до полной проектной мощности. В основе этих затрат предлагают инвестиции в оборотные активы); завершающиеся (производятся на стадии подготовки объекта к ликвидации ).

2. по направлениям осуществления инвест затраты делятся на вложение капитала в про-ие активы, объекты инфраструктуры, научно исследовательские разработки и т д . Инвест затраты в про-е активы составляют основную долю в общем объеме стоимости инвест проекта. Эти активы обеспечивают реализацию основной идеи проекта. Инвест затраты в объекты про-й инфраструктуры связаны с освоением и упорядочиванием территории, строительством подъездных путей, строением энерго объектов, и т д. Инвест затраты в НИИ связаны с прединвестиционной стадией цикла и направлено на разработку технологий.

3. по видам формируемых активов. Делятся на: вложение капитала во вне оборотные и оборотные активы. Инвест затраты по формированию вне оборотных активов включают инвестиции в основные средства и не матер активы. Инвест стоимость ОС формируется в разрезе следующих основных видов: земельных участков, капитальных расходов на получение земель, здание сооружения и передающих устройств, машин и оборудования, транспортных средств, инструментов, приборов, инвентаря, прочее ОС.

Объем инвест стоимости ОС формируется с учетом отдельных элементов инвест затрат:

1. сумм намечаемых к преобритению активов и стоимость выполнения строительно монтажных работ

2. регистрационные сборы, гос пошлины, др платежи, осущ в связи с приобретением прав на соответствующие объекты основных средств

3. сумм ввозной таможенной пошлины

4. сумм не прямых налогов, в связи с приобритением ОС, если они не возмещаются компании

5. предполагаемых расходов по страхованию рисков поставки ОС

6. расходов по установке монтажу и наладке этих активов

7. прочие расходы, связанные с доведением ОС до состояния, в котором они пригодны к использованию на эксплуатационной стадии проектного цикла.

Инвест стоимость нематериальных активов формируется в разрезе видов:

1. права пользования природными ресурсами (недрами)

2. права пользования имуществом (земельными участками, зданиями, помещениями на правах аренды)

3. права на товарные знаки, торговые марки

4. права на объекты пром собственности (изобретения, полезные модели, пром образцы)

5. авторские и сопредельные с ними права (ПО, базы данных).

Инвестиционные затраты по формированию оборотных активов.

Состоят из инвестиций направляемых на обеспечения формирования запасов всех видов, а так же текущей ДЗ если предусмотрена реализация товара в кредит.

По видам использованных цен инвест затраты могут быть выражены в ценах базисного периода или прогнозируемых ценах. Инвест затраты в прогнозируемых ценах определяется по тем элементам, которые формируются на промежуточных и завершающих стадиях проектного цикла.

По оценке стоимости затрат во времени разделяют инвест затраты, выраженные в стоимости соответствующих будущих периодов и инвест затраты выраженных в настоящей стоимости. Инвест затраты выражены в стоимости будущих периодов характеризует стоимость инвестиций на конец проектного цикла. Инвест затраты выраженные в настоящей стоимости – осуществляется в соответствии стоимости дисконтирования.

Оценка эффективности реальных инвест проектов и отдельных финансовых инструментов

Основные принципы используемые для оценки эффективности реальных инвест проектов.

1. оценка эффективности должна осуществляться путем сопостовления объема инвест затрат с суммы и сроками возврата инвестируемого капитала.

2. оценка объема инвест затрат должна охватывать всю совокупность используемых ресурсов (денежных, матер и нематер активов, трудовых и др)

3. оценка возврата инвестированного капитала должна осуществляться на основе показателей чистого денежного потока

4. в процессе оценки суммы инвест затрат и чистого денежного потока должны быть приведены к настоящей стоимости.

5. выбор дисконтной ставки в процессе поведения отдельных показателей к настоящей стоимости должен быть дифференцирован для различных инвест проектов (должны учитываться уровень риска, ликвидности, индивидуальной хар-ки проекта)

С учетом этих принципов рассмотрим методы оценки эффективности реальных инвест проектов:

1. чистый приведенных доход NPV позволяет получить обобщенную характеристику результата инвестирования в абсолютной сумме. Под ним понимается разница между приведенными к настоящей стоимости суммы чистого денежного потока за период эксплуатации и суммы инвест затрат на его реализацию. Расчет этого показателя при единовременном осущ инвест затрат осуществляется по фл 1

![]()

i – дисконтная ставка

Изе – единовременные инвест издержки

n- число интервалов в общем сроке t.

Рассматривая показатель чистого приведенного дохода необходимо обратить внимание на ряд особенностей:

1. являясь показателем эффективности он прямо зависит от его размера

2. на его размер оказывает влияние структура распределения объема инвест затрат по отдельным периодам проектного цикла.

3. в том что на его численное значение значительное влияние окажет время начало эксплуатационной стадии

4. его численное значение существенно калеблица в зависимости от уровня дискотой ставки приведения к настоящей стоимости основных показателей инвест проекта (обема инвест затрат и суммы чистого денежного потока). Эта ставка диффиренцируется в зависимости от уровня проектного риска, определяющего в составе дисконтной ставки необходимый уровень премии за риск.

Индекс (коэффициент доходности)PI позволяет соотнести объем инвест затрат с предстоящим денежным потоком по проекту

![]()

ЧДПt – сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвест проекта

ИЗе- сумма едино временных инвест затрат на реализацию инвест проекта

i- использованная дисконт ставка, выраженная десятичной дробью.

Если затраты связанны с предстоящей реализацией инвест проекта, это осуществляется в несколько этапов, расчет индекса производится по сл формуле

![]()

![]()

МЗt – сумма инвест затрат по отдельным интервалам общего периода

n-число интервалов если коэффициент доходности меньше или равен 1, то независимой инвест проект должен быть отвергнут, что он не принесет должный доход.

Индекс (коэффициент) рентабельности

В процессе оценки инвест проекта играет важную роль.

В связи с тем что не позволяет оценить весь возвратный инвестиционный поток по проекту (значительную часть этого потока составляют амортизационные отчисления и не соизмеряет анализируемые показатели во времени). Рассчитан фр.1

![]()

Где:

ИРи – индекс рентабельности инвест проекта

ЧПи – среднегодовая сумма чистой инвест прибыли за период эксплуатации проекта

ИЗ – сумма инвест затрат на реализацию инвест проекта

Период окупаемости.

Рассчитывается двумя методами:

1. недисконтируемые показатели периода окупаемости рассчитываются: фр2

![]()

где: ЧДПг – среднегодовая чума денежного потока за период эксплуатации потока.

2. дисконтируемые показатели периода окупаемости опр:

где: Под – дисконтируемый период окупаемости единовременных инвест затрат по проекту

ЧДПt – чиста сумма читого денежного потока по отдельным интеравалам общего периода эксплуатации инвест проекта

I - дисконтная ставка

N – число интевалов в общем периоде T

T – общий расчетный период эксплуатации проекта

Особенности формирования показателей показателей периода окупаемости, которые снижают потенциал его использования.

1. заключается в том, что этот показатель не учитывает те суммы чистого денежного потока, которые формируются после периода инвест затрат.

2. заключается в том, что на его формировании влияет период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем больше этот период, тем выше и размер показателей окупаемости проекта

3. его значительное колебание под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принимаемой в расчете стоимости исходных показателей, тем в большей степени возрастает его значение внутренняя ставка доходности.

Она хар-ет уровень доходности конкретного инвест проекта, выражаемой дисконтной ставкой, по которой приводится к настоящей стоимости инвест затрат. Значение этого показателя опр косвенным путем, путем решения одного из уравнений: фр 4

![]()

Где:

ВСД – внутренняя ставка доходности, выраженная дробью

ИЗн – сумма инвест затрат по проекту приведенная к настоящей стоимости

Вычисления внутренней ставки доходности можно посчить с помощью фин калькулятора или в системе компьюторных программ. Функц направленность операционной деятельности компании определяется в качестве приоритетной формулы осуществления реальных инвестиций. однако на отдельных этапах развития компании оправданно осуществление финансовых инвестиций оценка. Инвест качеств финн инструментов представляет собой интегральную характеристику отдельных видов, осуществляемую инвестором с учетом целей формирования инвестиционного портфеля. Основные параметры оценки инвест качеств отдельных видов ЦБ. Интегральная характеристика инвест качеств акций осуществляется по параметрам:

1. характеристика вида акции по степени защищенности размера дивидентных выплат. Бывают префы и обыкновенные. По критерию доходности более предпочтительными для инвестора могут оказаться простые акции, которые лучше приспособлены к условиям инфляционой экономики изменениям коньюктуры финн рынка. Так же имеют право голоса.

2. оценка отрасли, в которой осуществляет свою операционную деятельность эмитент, предполагает изучение стадии ее жизненного цикла и предполагаемого срока нахождения в этой стадии. Доход инвестора по акциям обеспечивается двумя основными путями: ростом курсовой стоимости акции, суммой дивидендов по акции. Наиболее стабильный рост капитала, чистой прибыли характерен для компании тех отраслей, которые находятся на ранних стадиях своего жизненного цикла. В настоящее время наибольший доход по акциями обеспечивают компании сферы наукоемких технологий. Одновременно эти компании являются наиболее рискованные.

3. оценка основных показателей хоз деятельности и финн состояния эмитента акций дифференцируется в зависимости, от того предложены ли акции впервые или давно вращаются. В первом случае проводится оценка инвест привлекательности компании с использованием системы показателей характеризующая эффективность его деятельности и эффективность использования капитала. Во втором случае эта оценка дополняется рядом др показателей:

1. Ур-нь отдачи акционерного капитала,

ФР5 ![]()

где ЧП – чистая прибыль, АК- акционерный капитал в периоде.

2. Второе балансовая стоимость одной акции. Этот показатель характеризует размер акционерного капитала и резервного фонда приходящуюся на одну акцию, обеспеченность собственными реальными активами по балансу ФР6

![]()

где РФ- стоимость резервный фонд, А0-общее кол-во акции.

3. Третье коэффициент дивидендных выплат, показывает какая доля чистой прибыли акционерной компании была выпущена в виде див. Фр7

![]()

где Д – сумма дивидендов.

4. коэффициент обеспеченности префов чистыми активами. Показатель позволяет определить степень защиты капитала при его инвестировании в префы.

Фр 8.![]()

где ЧА – чистые активы.

5. коэффициент покрытия дивидендов по префам. Фр9

![]()

где Дпреф – дивиденды по префам.

Похожие работы

... , с использованием новейших технологий и развитой информационной сети. Глава 3. Государственная поддержка малого бизнеса. Система законодательных актов, направленных на развитие малого предпринимательства. Во всех странах с развитой рыночной экономикой осуществляется государственное регулирование и поддержка малого предпринимательства. Для этого ...

... и услуги высокого качества, возможность для государства получать большие средства в форме налоговых поступлений - все это и составляет вклад малых предприятий в экономику страны. 1.3 Развитие малого бизнеса в Российской Федерации В российской практике существование малого предпринимательства было разрешено в 1988 году. В этот период к числу малых относили государственные предприятия, на ...

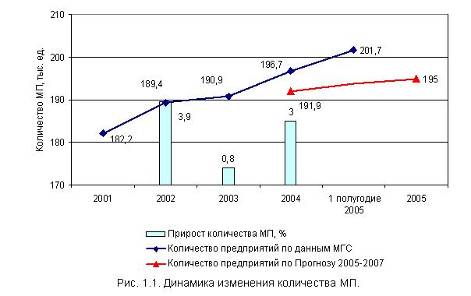

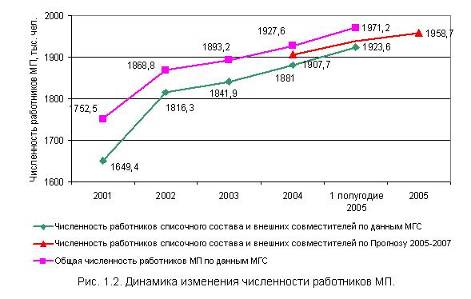

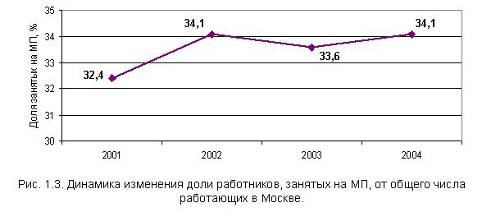

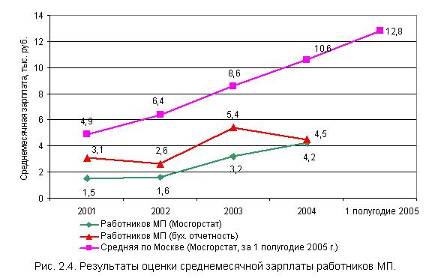

... существенно ниже, чем соответствующий показатель в целом по Москве (в 2003 г. – на 39,5%, в 2004 г. – на 73,9%), что соответствует мировой практике. 3. Регулирование развития малого бизнеса в экономике России Становление, функционирование и развитие малого бизнеса, его структура и динамика в решающей степени зависят от целого ряда политических и социально-экономических условий данной ...

... больше качественное значение: генерировать и передавать в коммерческое использование новейшие технологии и методы управления, которые могли бы составить стратегическую основу развития малого, среднего и даже крупного бизнеса. Перспективы малого бизнеса в научной и инновационной сфере – острый и противоречивый предмет. С одной стороны, в России существует высокий научно-технический потенциал, ...

0 комментариев