Навигация

Деятельность Центрального банка Российской Федерации

Контрольная работа

по дисциплине «Деятельность Центрального банка Российской Федерации

и коммерческих банков»

Содержание

1. Политика обязательных резервов

2. Совершенствование банковской системы и кредитной политики Российской Федерации

Задача 1

Задача 2

Задача 3

Задача 4

Список литературы

обязательный резерв банк кредит

1. Политика обязательных резервов

Обязательные резервные требования или политика обязательных резервов является одним из основных инструментов денежно-кредитной политики и средств денежно-кредитного регулирования. Данный инструмент относится к традиционным экономическим средствам, реализуемым Центральным банком Российской Федерации (Банком России) посредством прямого метода воздействия. Политика обязательных резервов регулирует соотношение спроса и предложения кредитных ресурсов в целях обеспечения стабильности функционирования денежных и финансовых систем своих стран. В основе рассматриваемого средства лежит следующая идея: поскольку ни один коммерческий банк не может работать в условиях, когда его свободные денежные средства, находящиеся в кассе или на счете, покрывают все его обязательства на сто процентов, возникает необходимость обеспечить хотя бы их частичное покрытие за счет первичных и вторичных резервов. При этом обязательные резервы имеют двойное назначение: во-первых, они призваны обеспечивать постоянный уровень ликвидности банков, и, во-вторых, они используются центральными банками для регулирования денежной массы и кредитоспособности банков.

Обязательные резервы – это вклады банков в Центральном банке РФ, размер которых устанавливается законодательством в определенном отношении к банковским обязательствам (вкладам клиентов).

Главная причина проведения политики обязательных резервов заключается в том, что между объемами резервов и банковскими операциями имеется определенная взаимосвязь, которую, соответственно, может использовать Банк России для того, чтобы влиять на поведение кредитных организаций. Хотя в основе обязательных резервных требований и лежит экономическая зависимость между объемами таких резервов и банковскими операциями, при осуществлении Центральным банком РФ политики обязательных резервов регулирование происходит посредством волевого установления определенного размера резервов для кредитных организаций с целью решения регулятором текущих задач в области денежно-кредитной политики, в том числе по обеспечению стабильности рынка банковских услуг.

Политика обязательных резервов впервые была применена в 30-е гг. XX в. в США, а после Второй мировой войны в свой арсенал денежно-кредитных инструментов ее включили центральные банки большинства развитых стран. Вместе с тем, хотя политика обязательных резервов традиционно использовалась большинством развитых стран (за исключением, например, Великобритании, Канады, Австралии), в силу отмеченной выше жесткости данного средства денежно-кредитного регулирования на сегодняшний день ему все чаще предпочитают более гибкие инструменты, такие, например, как операции на открытом рынке, позволяющие предоставлять или изымать ликвидность у банковского сектора.

В России политика обязательных резервов также является традиционным средством денежно-кредитного регулирования и продолжает достаточно эффективно использоваться Банком России наряду с инструментами тонкой настройки, в том числе в целях обеспечения стабильности рынка банковских услуг. Вместе с тем банковскими аналитиками отмечается, что механизм обязательных резервов является своего рода анахронизмом в экономически развитых странах. Резервные отчисления, по сути, являются скрытым налогом на банковский бизнес, а значит, большую его часть банки перекладывают на плечи кредиторов, занижая процентные ставки по депозитным операциям. Однако отказ от данного инструмента могут позволить себе только экономически высокоразвитые страны.

В России же существенное значение политики обязательных резервов на сегодняшнем этапе подтверждается и положениями Основных направлений единой государственной денежно-кредитной политики. Так в 2008 г. Банк России принял решения о временном снижении нормативов обязательных резервов: с 18 сентября 2008 г. они были снижены на 4 процентных пункта по каждой категории резервируемых обязательств (с 8,5 до 4,5% – по обязательствам перед банками-нерезидентами, с 5,5 до 1,5% – по обязательствам перед физическими лицами в валюте Российской Федерации, с 6,0 до 2,0% – по иным обязательствам), а с 15 октября 2008 г. – установлены в размере 0,5% по каждой категории резервируемых обязательств с их последующим поэтапным повышением начиная с 1 февраля 2009 г. до 1,5%, начиная с 1 марта 2009 г. – до 2,5%. При этом с 18 по 22 сентября и с 15 по 17 октября 2008 г. было проведено внеочередное регулирование обязательных резервов (по вновь установленным нормативам), в рамках которого на корреспондентские счета кредитных организаций было перечислено 262 и около 100 млрд. рублей соответственно. Одновременно с решением о снижении с 18 сентября 2008 г. нормативов обязательных резервов было принято решение о повышении с 1 октября 2008 г. Банком России коэффициента усреднения для расчета усредненной величины обязательных резервов для кредитных организаций, не являющихся расчетными небанковскими кредитными организациями и РЦ ОРЦБ, – с 0,55 до 0,6, а также о предоставлении временно (в течение периода с 1 октября 2008 г. до 1 июля 2009 г.) права на усреднение обязательных резервов кредитным организациям независимо от классификационных групп, присвоенных им в результате оценки их экономического положения в соответствии с требованиями соответствующих нормативных актов Банка России.

В соответствии с Основными направлениями единой денежно-кредитной политики на 2009 год и период 2010 и 2011 годов Банком России в 2009-2011 гг. по-прежнему будут использоваться обязательные резервные требования в качестве прямого инструмента регулирования ликвидности банковского сектора. На период 2009-2011 гг. Банк России предполагает придерживаться политики поэтапного повышения коэффициента усреднения обязательных резервов в целях расширения возможностей банковского сектора по управлению ликвидностью и адаптации кредитных организаций к новым резервным требованиям. Вместе с тем в зависимости от изменения макроэкономической ситуации Банк России может принять решение относительно изменения нормативов обязательных резервов. В 2009-2011 годах предполагается уточнить категории резервируемых обязательств, порядок определения величины резервируемых обязательств по выпущенным кредитной организацией долговым ценным бумагам, порядок переоформления обязательных резервов при реорганизации кредитных организаций.

Основы правового регулирования политики обязательных резервов закрепляются в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (далее Закон о Банке России) и Федеральном законе от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» (далее Закон о банках и банковской деятельности).

Статья 25 «Норматив обязательных резервов банка» Закона о банках и банковской деятельности, предусматривает, что банк обязан выполнять норматив обязательных резервов, депонируемых в Банке России, в том числе по срокам, объемам и видам привлеченных денежных средств. Порядок депонирования обязательных резервов определяется Банком России в соответствии с Законом о Банке России.

Таким образом, усмотрение Банка России в вопросе определения размеров обязательных резервов не безгранично, так как ст. 38 Закона о Банке России устанавливает, что нормативы обязательных резервов не могут превышать 20% обязательств кредитной организации, но могут быть дифференцированными для различных кредитных организаций. Кроме того, данные нормативы не могут быть единовременно изменены более чем на пять пунктов. Закрепление этого положения в Законе о Банке России важно с точки зрения контроля за деятельностью самого Банка России и стабильности всей банковской системы. В связи с этим следует отметить, что с момента становления российской банковской системы размер обязательных резервов неоднократно изменялся Банком России. При этом Центральный банк России имел возможность единовременно повышать размер обязательных резервов без соответствующих ограничений, что вызывало обоснованное недовольство кредитных организаций, так как резко сокращало доходность их кредитных операций по ранее заключенным кредитным договорам и не позволяло своевременно изменять свою кредитную политику.

На сегодняшний день детальное правовое регулирование политики обязательных резервов осуществляется нормами Положения Банка России от 29 марта 2004 г. № 255-П «Об обязательных резервах кредитных организаций» (далее Положение Банка России).

Согласно Положению Банка России обязанность кредитной организации по выполнению резервных требований возникает с момента получения лицензии Банка России на осуществление банковских операций и является необходимым условием их осуществления.

В России депонирование обязательных резервов производится на специальных счетах по учету обязательных резервов и осуществляется кредитными организациями денежными средствами в валюте Российской Федерации путем их перечисления на указанные счета в безналичном порядке. В Европейской системе центральных банков обязательные резервы означают необходимость хранения своих средств на счетах в Центральном банке в виде бессрочных вкладов. В некоторых же странах кредитные организации вправе засчитывать часть установленных обязательных резервов в свою денежную наличность, имеющуюся в сейфах и операционных кассах. Например, в США Федеральная резервная система не изымает средства банков на свой счет по учету обязательных резервов, а обязывает банки, чтобы на их счетах на отчетные даты были ресурсы, которые подлежат учету в качестве обязательных резервов. Таким образом, в банковской системе США обеспечивается гибкое использование банками средств для поддержания текущей ликвидности.

Согласно действующему законодательству кредитная организация обязана самостоятельно рассчитывать и перечислять сумму обязательных резервов на специальные счета Банка России. При этом расчет представляется на бумажном носителе и (или) в виде электронного сообщения на третий рабочий день месяца, следующего за отчетным, если кредитная организация не имеет филиалов, на четвертый – если расчет представляется кредитной организацией, имеющей филиалы и в срок, установленный Банком России для представления сводного бухгалтерского баланса на первое число месяца, следующего за отчетным – крупной кредитной организацией с широкой сетью подразделений.

Положением Банка России предоставлена возможность по усреднению обязательных резервов. Под усредненной величиной обязательных резервов в указанном положении понимается размер обязательных резервов, рассчитываемый путем применения коэффициента усреднения к нормативной величине обязательных резервов, подлежащий поддержанию на корреспондентском счете (субсчетах) в течение периода усреднения в порядке, предусмотренном положением.

Положением Банка России установлена также такая процедура, как регулирование размера обязательных резервов, представляющая собой комплекс мероприятий, осуществляемых уполномоченным учреждением Банка России в целях обеспечения соответствия размера обязательных резервов, фактически депонированных кредитной организацией на счетах по учету обязательных резервов, расчетной величине обязательных резервов, в том числе проведение перерасчета по обязательным резервам за отчетный период и по результатам проверок, а также контроля исполнения кредитной организацией обязанности по поддержанию усредненной величины обязательных резервов на корреспондентском счете (субсчетах) в периоде усреднения. Период регулирования равен трем рабочим дням, начиная с рабочего дня, установленного кредитной организации для представления расчета, либо со дня утверждения акта проверки выполнения норматива обязательных резервов.

Отсутствие (недостаточность) средств на корреспондентском счете (корреспондентском субсчете), наличие ограничений по распоряжению денежными средствами, находящимися на корреспондентском счете (корреспондентском субсчете), не освобождают кредитную организацию от ответственности за нарушение нормативов обязательных резервов.

Важнейшим понятием для механизма обязательного резервирования является категория резервируемых обязательств, под которыми согласно Положению Банка России понимаются обязательства кредитной организации в валюте Российской Федерации и иностранной валюте, состав которых определяется в соответствии с данным положением. В состав резервируемых обязательств кредитной организации включаются пассивные остатки определенных балансовых счетов, установленных Положением Банка России от 26 марта 2007 г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

Порядок надзора Банком России за соблюдением кредитными организациями резервных требований также определяется нормами Положения Банка России. Так, уполномоченное учреждение Банка России осуществляет контроль за выполнением кредитными организациями нормативов обязательных резервов при проведении регулирования размера обязательных резервов и при проведении проверок непосредственно в кредитной организации. При этом уполномоченное учреждение Банка России осуществляет взыскание недовзноса с корреспондентского счета (субсчетов) кредитной организации, не перечислившей недовзнос на счета по учету обязательных резервов в период регулирования обязательных резервов, инкассовым поручением, оформляемым на основании распоряжения, до проведения иных операций – с первого рабочего дня, следующего за периодом регулирования обязательных резервов, до полного его возмещения.

Согласно ст. 38 Закона о Банке России при нарушении нормативов обязательных резервов Банк России имеет право списать в бесспорном порядке с корреспондентского счета кредитной организации, открытого в Банке России, сумму недовнесенных средств, а также взыскать с кредитной организации в судебном порядке штраф в размере, установленном Банком России. Указанный штраф не может превышать сумму, исчисленную исходя из двойной ставки рефинансирования Банка России, действовавшей на момент принятия судом соответствующего решения.

Следует отдельно остановиться на проблеме порядка использования обязательных резервов. В разных странах этот вопрос решается по-разному.

Например, в Великобритании и Японии для центральных банков существуют определенные ограничения по использованию обязательных резервов по собственному усмотрению. Для принятия такого решения регулятору в указанных странах необходимо согласие правительства.

В России регламентации такого порядка ранее вообще законом не предусматривалось, и поэтому Банк России имел возможность сам определять, как использовать депонированные средства. Сегодня в соответствии со ст. 38 Закона о Банке России на обязательные резервы, депонируемые кредитной организацией в Банке России, взыскания не обращаются. После отзыва у кредитной организации лицензии на осуществление банковских операций обязательные резервы, депонируемые кредитной организацией в Банке России, перечисляются на счет ликвидационной комиссии (ликвидатора) или конкурсного управляющего и используются в порядке, установленном федеральными законами и издаваемыми в соответствии с ними нормативными актами Банка России. Таким образом, ранее депонированные в Банке России резервные средства должны использоваться, по сути, только для погашения обязательств кредитной организации перед вкладчиками и кредиторами при отзыве лицензии и при ликвидации.

Похожие работы

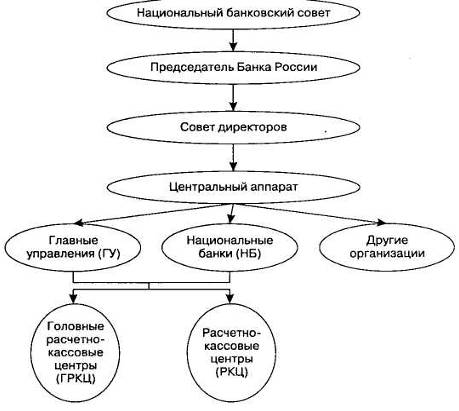

... России. Структура подразделений Банка России 2.2.1 Структурные подразделения Банка России В настоящее время в Центральном банке Российской Федерации функционируют следующие структурные подразделения: ü Сводный экономический департамент ü Департамент исследований и информации ü Департамент наличного денежного обращения ü Департамент регулирования, управления и ...

... системами, функционирующими в Российской Федерации. Заключение Центральный банк Российской Федерации является главным звеном банковской системы России. Статус, задачи, функции, полномочия и принципы организации деятельности Центрального банка Российской Федерации определяется Конституцией РФ, Федеральным законом «О Центральном Банке РФ». Уставный капитал и имущество Банка России является ...

... ) его финансово-хозяйственной деятельности, а одним из основных инструментов достижения этого является ежегодный обязательный аудит Центрального банка Российской Федерации. Несмотря на наличие хорошо организованной системы внутреннего аудита, обязательный ежегодный внешний аудит является основной формой контроля за деятельностью Центрального банка. Главной особенностью организации внешнего аудита ...

... им валютном рынке, устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю. Свои функции, определенные Конституцией Российской Федерации (ст. 75) и Законом "О Центральном банке Российской Федерации (Банке России)" (ст. 22), банк осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов федерации и органо

0 комментариев