Навигация

Формирование доходов и расходов

2.3 Формирование доходов и расходов

Объектом обложения по налогу на прибыль организаций в соответствии со ст. 247 ч. II НК РФ признается прибыль, полученная налогоплательщиком. При этом прибылью признается полученный доход, уменьшенный на величину произведенных расходов. К доходам, учитываемым для целей налогообложения прибыли, относятся доходы от реализации товаров (работ, услуг) и имущественных прав, внереализационные доходы. НК определяет перечень доходов, не учитываемых для целей налогообложения прибыли. Доходы определяются на основании первичных документов и документов налогового учета.

Доходами от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущества (включая ценные бумаги) и имущественных прав.

Внереализационными доходами признаются доходы:

1) от долевого участия в других организациях;

2) от операций купли-продажи иностранной валюты;

3) в виде штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

4) от сдачи имущества в аренду;

5) в виде доходов прошлых лет, выявленных в отчетном периоде;

6) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

7) от предоставления в пользование прав на результаты интеллектуальной деятельности;

8) в виде положительной курсовой разницы от переоценки имущества;

9) в виде процента по договорам займа, кредита, банковских вкладов, а также по ценным бумагам;

10) от используемых не по назначению денежных средств, имущества, работ, услуг, которые были получены в рамках благотворительной деятельности или целевого финансирования;

11) стоимости излишков товароматериальных ценностей, выявленных в результате инвентаризации;

12) сумм кредиторской задолженности, списанных с истечением срока исковой давности;

13) сумм восстановленных резервов, расходы, на формирование которых были приняты в составе расходов в установленном порядке.

Доходы, не учитываемые для целей налогообложения прибыли:

1) денежные средства, имущество, имущественные права, работы, услуги, полученные в порядке предварительной оплаты налогоплательщиками, определяющими доходы и расходы по методу начисления;

2) имущество, имущественные права, полученные в форме залога или задатка;

3) взносы в уставный капитал организации;

4) средства, полученные в виде безвозмездной помощи в соответствии с российским законодательством и использованные на уставную деятельность;

5) имущество и средства, полученные в рамках целевого финансирования;

6) сумма кредиторской задолженности налогоплательщика перед бюджетами разных уровней;

7) средства, полученные по договорам кредита и займа, а также средства, полученные в погашение таких заимствований.

8) положительная разница, полученной при переоценке ценных бумаг в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором, а также капитальные вложения в предоставленные по договору безвозмездного пользования объекты основных средств в форме неотделимых улучшений, произведенных организацией-ссудополучателем (в ред. ФЗ от 26.11.2008 N 224-ФЗ)

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. К расходам, учитываемым для целей налогообложения прибыли, относятся расходы, связанные с производством и реализацией, и внереализационные расходы. НК определяет также перечень расходов, не учитываемых для целей налогообложения прибыли.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности организации подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы. Расходы, связанные с производством и реализацией, включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на научные исследования и опытно-конструкторские разработки;

4) расходы на обязательное и добровольное страхование;

5) прочие расходы, связанные с производством и реализацией.

Перечисленные расходы, с другой точки зрения, подразделяются:

1) на материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся, в частности:

1) расходы на содержание переданного по договору аренды (лизинга) имущества;

2) расходы в виде процентов по долговым обязательствам любого вида, в т.ч. процентов по ценным бумагам, процентов, уплачиваемых по договорам и займам;

3) расходы на организацию выпуска ценных бумаг;

4) расходы в виде отрицательной курсовой разницы, полученной от переоценки имущества и требований, стоимость которых выражена в иностранной валюте;

5) расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса Центрального банка Российской Федерации;

6) расходы на ликвидацию выводимых из эксплуатации основных средств, включая расходы на демонтаж, разборку, вывоз разобранного имущества, охрану недр и другие аналогичные работы;

7) затраты на содержание законсервированных производственных мощностей и объектов;

8) судебные расходы и арбитражные сборы;

9) уплаченные суммы штрафов, пеней, неустоек за нарушение договорных условий (обязательств) налогоплательщиком;

10) расходы налогоплательщиков, применяющих метод начисления на формирование резерва по сомнительным долгам и т. д.

К внереализационным расходам приравниваются убытки, выявленные в текущем периоде в виде:

1) убытков прошлых налоговых периодов, выявленных в текущем отчётном (налоговом) периоде;

2) сумм дебиторской задолженности, по которой истёк срок исковой давности;

3) потерь от брака;

4) потерь от простоев;

5) потерь от стихийных бедствий, пожаров, аварий.

Расходы, не учитываемые для целей налогообложения прибыли:

1) суммы выплачиваемых налогоплательщиком дивидендов;

2) штрафы, пени за нарушение налогового законодательства;

3) взносы в уставный капитал;

4) средства, переданные по договорам займа, кредита, а также суммы, направленные на погашение таких заимствований;

5) стоимость безвозмездно переданного имущества, товаров, работ, услуг;

6) расходы на любые виды вознаграждений работников – помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов) и (или) коллективного договора;

7) суммы материальной помощи работникам;

8) оплата ценовой разницы при реализации товаров, работ, услуг работникам по льготным ценам;

9) оплата путёвок на лечение, отдых, посещение культурно-спортивных мероприятий; подписки работников на издания, не относящиеся к подпискам на нормативно-техническую литературу; оплата товаров для личного потребления работников;

10) представительские расходы, расходы на рекламу, компенсации за использование личного автомобиля в служебных целях, суточные – сверх установленных норм;

11) взносы по договорам добровольного страхования работников;

12) в виде расходов по приобретению и (или) созданию амортизируемого имущества;

13) в виде сумм добровольных членских взносов в общественные организации;

14) иные расходы, не соответствующие критериям признания расходов.

15) расходы, не являющиеся обоснованными или документально подтверждёнными.

Если некоторые затраты могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой группе он отнесет такие затраты.

Похожие работы

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

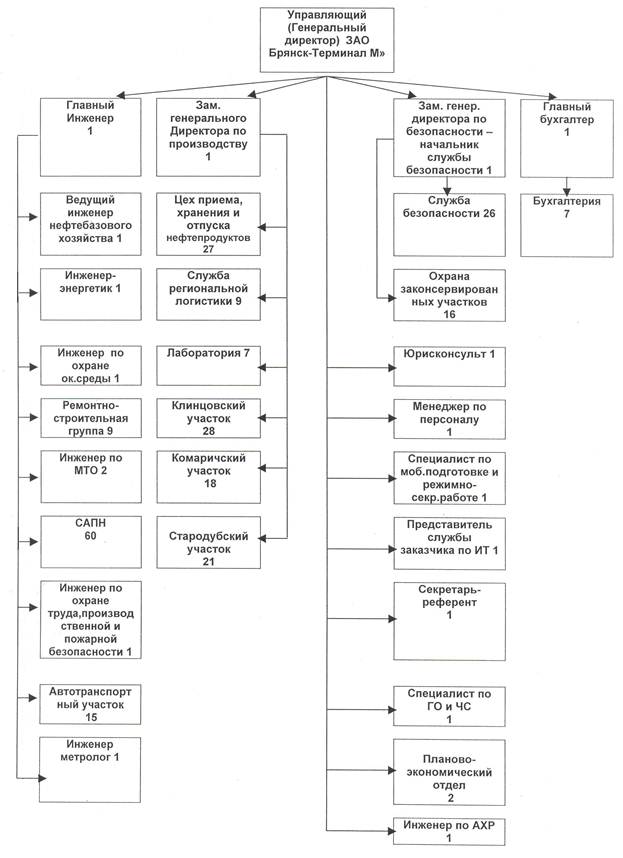

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

0 комментариев