Навигация

Расчет средневзвешенной цены капитала

3. Расчет средневзвешенной цены капитала

Каждому предприятию необходимы денежные ресурсы, чтобы финансировать свою производственно-торговую деятельность.

Средневзвешенная цена капитала представляет собой минимальную норму прибыли, которую ожидают инвесторы от своих вложений.

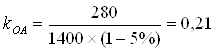

При расчете средневзвешенной величины затрат на капитал определяется стоимость каждого источника капитала в зависимости от его специфики.

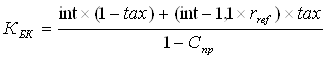

1. Цена банковского кредита:

,

,

где ![]() – ставка процента по кредитному договору;

– ставка процента по кредитному договору;

![]() – налог на прибыль;

– налог на прибыль;

![]() – уровень расходов по привлечению банковского кредита, выраженный в долях от этой суммы;

– уровень расходов по привлечению банковского кредита, выраженный в долях от этой суммы;

![]() – ставка рефинансирования ЦБ РФ.

– ставка рефинансирования ЦБ РФ.

![]() или 16,568%.

или 16,568%.

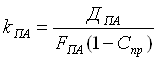

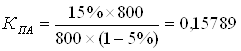

2. Цена источника – эмиссия привилегированных акций:

,

,

где ![]() – дивидендный доход по привилегированным акциям;

– дивидендный доход по привилегированным акциям;

![]() – средства, полученные от продажи привилегированных акций;

– средства, полученные от продажи привилегированных акций;

![]() – расходы по организации эмиссии привилегированных акций.

– расходы по организации эмиссии привилегированных акций.

или 15,789%.

или 15,789%.

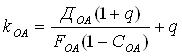

3. Цена источника – эмиссия обыкновенных акций:

,

,

где ![]() – величина дивиденда в ближайший период в денежных единицах;

– величина дивиденда в ближайший период в денежных единицах;

![]() – прогнозируемый темп роста дивиденда;

– прогнозируемый темп роста дивиденда;

![]() – текущая рыночная цена обыкновенной акции;

– текущая рыночная цена обыкновенной акции;

![]() – уровень расходов при продаже нового выпуска акций, выраженный в долях от его суммы.

– уровень расходов при продаже нового выпуска акций, выраженный в долях от его суммы.

или 21,05%.

или 21,05%.

4. Цена источника – нераспределенная прибыль:

Цена источника – нераспределенная прибыль равна цене источника – эмиссия обыкновенных акций, т.е. ![]() .

.

![]() =21,05%.

=21,05%.

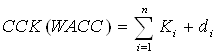

Средневзвешенная цена капитала определяется как сумма цены отдельного источника на удельный вес его в общей сумме источников:

,

,

где ![]() – количество источников капитала;

– количество источников капитала;

![]() – цена i-того источника капитала, %;

– цена i-того источника капитала, %;

![]() – удельный вес i-того источника капитала в общей сумме источников.

– удельный вес i-того источника капитала в общей сумме источников.

Таблица 7 - Расчет удельного веса источников капитала

| № п/п | Источник | Объем капитала, руб. | Доля источника | Цена источника | Доля источника*цена источника |

| 1 | Банковский кредит | 11 918 000 | 0,79 | 16,568 | 13,089 |

| 2 | Эмиссия привилегированных акций | 962 000 | 0,064 | 15,789 | 1,01 |

| 3 | Эмиссия обыкновенных акций | 1 286 000 | 0,085 | 21,05%. | 1,79 |

| 4 | Нераспределенная прибыль | 834 000 | 0,056 | 21,05%. | 1,18 |

| Итого: | 15 000 000 | 1 | – | 17,07 | |

![]()

![]() %

%

Таким образом, средневзвешенная цена капитала равна 17,07%

Предприятие может осуществлять любые инвестиционные проекты, ожидаемый уровень прибыльности которых не ниже 17,07

Похожие работы

... денежного потока (например, до одного месяца). Построение АРМ инвестиционного отдела на основе электронной таблице EXCEL позволяет сохранить принцип открытости системы, т.е. возможность при необходимости модифицировать формулы и показатели анализа инвестиционных проектов квалифицированным пользователем, оперативно реагируя на изменение налогообложения, методов бухгалтерского учета и ...

... традиционные критерии оценки целесообразности принятия проекта, основанные на формализованных алгоритмах, могут уступать место неким неформализованным критериям. Весьма важным в анализе инвестиционных проектов является выделение различных взаимозависимости. Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение принятии другого. Если два и ...

... для оценки инвестиционных проектов будет ниже, чем процент по привлеченному капиталу, но выше, чем процент по вложенному капиталу. На основе этого анализа можно получить хотя и неполный, но все же какой-никакой набор правил оценки отдельных инвестиционных проектов. Возьмем независимые инвестиционные проекты, которые можно либо принять, либо отвергнуть. Определим чистую текущая стоимость денежных ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

0 комментариев