Навигация

Внутренняя норма рентабельности IRR

4. Внутренняя норма рентабельности IRR

IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

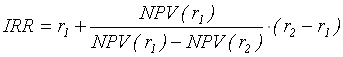

,

,

гдеr1 – значение табулированного коэффициента дисконтирования, при котором NPV(r1)>0;

r2 – значение табулированного коэффициента дисконтирования, при котором NPV(r2)<0.

r1=17%

r2=10%

![]()

![]()

![]()

В нашем случае IRR < WACC, т.е. проект следует отклонить.

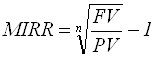

5.Модифицированная внутренняя норма рентабельности MIRR

MIRR имеет отрицательное значение, т.е. проект следует отклонить.

5. Срок окупаемости PP, DPP

Срок окупаемости ![]() , при котором

, при котором

![]() ,

,

где n – временной период, в котором наступит окупаемость.

Дисконтированный срок окупаемости DPP

![]() , при котором

, при котором

При расчете используются кумулятивные потоки, которые имеют отрицательные значения за все годы существования проекта, т.е. вложения в данный инвестиционный проект за 4 года не окупятся.

Все рассчитанные выше интегральные показатели свидетельствуют об убыточности инвестирования в данный проект.

5. Альтернативный инвестиционный проект и оценка его эффективности

Проект становится эффективным при следующих параметрах

Таблица 9 – Производственная программа предприятия

| Показатель | Периоды, год | |||

| 2009 | 2010 | 2011 | 2012 | |

| 1 | 2 | 3 | 4 | |

| Объем производства | 7500 | 9200 | 9200 | 9200 |

Снизим затраты на производство до 3000 руб.

Уменьшим ставку по банковскому до 7% годовых.

Нераспределенная прибыль –700 тыс. руб.

1) Расчет денежных потоков инвестиционного проекта

Таблица 10 – Динамика погашения кредита

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| Погашение основного долга | 0 | 0 | 3575,4 | 3575,4 | 4767,2 |

| Остаток кредита | 11918 | 11918 | 8342,6 | 4767,2 | 0 |

| Проценты выплаченные | 0 | 834 | 834 | 584 | 334 |

Денежные потоки, возникающие при реализации рассматриваемого инвестиционного проекта, приведены в таблице 11.

Таблица 11 – Денежные потоки по инвестиционному проекту

| № строки | Показатель | Год | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | ||

| Операционная деятельность | ||||||

| 1 | Выручка от продаж (без НДС) | 0 | 27 750 | 34040 | 34040 | 34040 |

| 2 | Затраты, связанные с производством продукции | 0 | -22 500 | -27 600 | -22 500 | -27 600 |

| 3 | Амортизация оборудования и НМА (линейный способ) | 0 | -2 400 | -2 400 | -2 400 | -2 400 |

| 4 | Проценты по кредитам, включаемые в себестоимость | 0 | -834 | -834 | -584 | -334 |

| 5 | Налог на имущество – 2,2% (от среднегодовой стоимости основных средств и НМА) | 0 | -135 | -96 | -58 | -19 |

| 6 | Балансовая прибыль (стр.1+стр.2+стр.3+стр.4+стр.5) | 0 | 1881 | 3110 | 8498 | 3687 |

| 7 | Налог на прибыль (стр.6×20%) | 0 | -376,2 | -622 | -1699,6 | -737,4 |

| 8 | Чистая прибыль от операционной деятельности (стр.6+стр.7) | 0 | 1504,8 | 2488 | 6798,4 | 2949,6 |

| 9 | Сальдо операционной деятельности (стр.8–стр.3) | 0 | 3904,8 | 4888 | 9198,4 | 5349,6 |

| Инвестиционная деятельность | ||||||

| 10 | Поступления от продажи активов | 0 | 0 | 0 | 0 | 2100 |

| 11 | Ликвидационные затраты | 0 | 0 | 0 | 0 | -63 |

| 12 | Заводское оборудование | -7000 | 0 | 0 | 0 | 0 |

| 13 | Первоначальный оборотный капитал | -5100 | 0 | 0 | 0 | 0 |

| 14 | Нематериальные активы | -2600 | 0 | 0 | 0 | 0 |

| 15 | Сальдо инвестиционной деятельности (стр.10+стр.11+ +стр.12+стр.13+стр.14) | -14700 | 0 | 0 | 0 | 2037 |

| 16 | Сальдо операционной и инвестиционной деятельности (стр.9+стр.15) | -14700 | 3904,8 | 4888 | 9198,4 | 7386,6 |

| 17 | Накопленное сальдо операционной и инвестиционной деятельности – инвестиции + (стр.9+стр.15) | -14700- | -10795,2 | -5907,2 | 3291,2 | 10677,8 |

| Финансовая деятельность | ||||||

| 18 | Нераспределенная прибыль | 700 | 0 | 0 | 0 | 0 |

| 19 | Банковский кредит | 11918 | 0 | 0 | 0 | 0 |

| 20 | Погашение основного долга | 0 | 0 | -3575,4 | -3575,4 | -4767,2 |

| 21 | Остаток кредита | 11918 | 11918 | 8342,6 | 4767,2 | 0 |

| 22 | Эмиссия привилегированных акций | 962 | 0 | 0 | 0 | 0 |

| 23 | Размещение привилегированных акций | -19,24 | 0 | 0 | 0 | 0 |

| 24 | Выплата дивидендов по привилегированным акциям | 0 | -105 | -105 | -105 | -105 |

| 25 | Эмиссия обыкновенных акций | 1286 | ||||

| 26 | Размещение обыкновенных акций | - 64,3 | ||||

| 27 | Выплата дивидендов по обыкновенным акциям | 0 | -280 | -280 | -280 | -280 |

| 28 | Сальдо финансовой деятельности (стр.18+стр.19+стр.20+ стр.22+стр.23+стр.24+стр.25+ стр.26+стр.27) | 14782,4 | 10699 | -4794.4 | -4544,4 | -5486.2 |

| 29 | Сальдо трех потоков (стр.9+стр.15+стр.28) | 82,4 | 14603,8 | 93.6 | 4654 | 1900,4 |

| 30 | Накопленное сальдо трех потоков | 82,4 | 14686,2 | 14779,8 | 19433,8 | 21334,2 |

Положительное сальдо трех потоков необходимый критерий для принятия инвестиционного проекта

2) Расчет средневзвешенной цены капитала

Цена банковского кредита:

![]()

Таблица 12 - Расчет удельного веса источников капитала

| № п/п | Источник | Объем капитала, руб. | Доля источника | Цена источника | Доля источника*цена источника |

| 1 | Банковский кредит | 11 918 000 | 0, 8 | 3,4 | 2,72 |

| 2 | Эмиссия привилегированных акций | 962 000 | 0,06 | 15,789 | 1,01 |

| 3 | Эмиссия обыкновенных акций | 1 286 000 | 0б8 | 21,05%. | 1,79 |

| 4 | Нераспределенная прибыль | 700 000 | 0б5 | 21,05%. | 1,18 |

| Итого: | 148 660 000 | 1 | – | 6,7 | |

![]() .

.

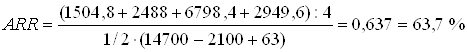

3) Оценка экономической эффективности инвестиционного проекта

Коэффициент эффективности инвестиций ARR

Норма прибыли удовлетворяет требуемому инвесторами уровню.

Таблица 13 – Анализ эффективности инвестиций

| № строки | Показатель | Год | Итого | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |||

| 1 | Дисконтирующий множитель (r = 6,7%) | 1,0000 | 0,93 | 0,87 | 0,82 | 0,77 | |

| 2 | Капитальные вложения | -14700 | -14700 | ||||

| 3 | Денежные притоки | 4003,2 | 4958,4 | 9241,6 | 7401,8 | 25605 | |

| 4 | Чистый денежный поток (стр.2+стр.3) | -14700 | 4003,2 | 4958,4 | 9241,6 | 7401,8 | 10905 |

| 5 | Кумулятивный денежный поток | -14700 | -10696,8 | -5738,4 | 3503,2 | 10905 | |

| 6 | Дисконтированные капитальные вложения | -14700,0 | -14700,0 | ||||

| 7 | Дисконтированные денежные притоки | 3722,98 | 4313,8 | 7578,1 | 5699,4 | 21314,2 | |

| 8 | Чистый дисконтированный денежный поток (стр.6+стр.7) | -14700,0 | 3722,98 | 4313,8 | 7578,1 | 5699,4 | 6614,2 |

| 9 | Кумулятивный дисконтированный денежный поток | -14700,0 | -10977,02 | -6663,22 | 914,88 | 6614,2 | |

NPV = 6614,2 тыс. руб. > 0 ,проект следует принять.

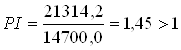

Индекс рентабельности инвестиций PI

, проект эффективен и его следует принять, на каждый рубль инвестиций приходится 4,5коп. чистого дохода.

, проект эффективен и его следует принять, на каждый рубль инвестиций приходится 4,5коп. чистого дохода.

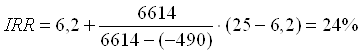

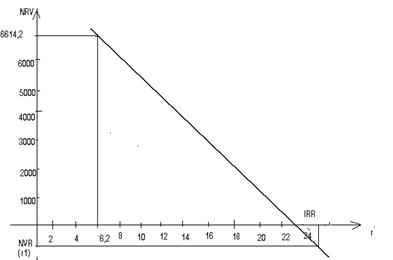

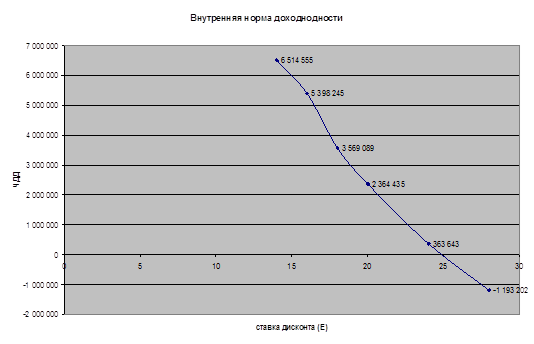

Внутренняя норма рентабельности IRR

r1=6,2%

r2=25%

![]()

![]()

![]()

Рассматриваемый инвестиционный проект относится ко 4-му классу инвестиций

4 класс – инвестиции с целью накопления финансовых резервов для осуществления крупных инвестиционных проектов, ![]()

Изобразим графически внутреннюю норму рентабельности

IRR > WACC, т.е. проект следует принять. При этом запас рентабельности составит:

![]()

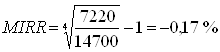

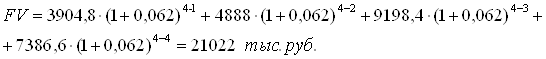

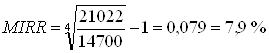

Модифицированная внутренняя норма рентабельности MIRR

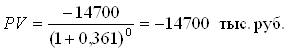

Дисконтированная стоимость оттоков денежных средств:

![]()

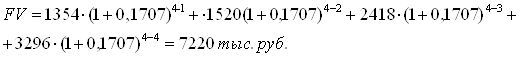

Терминальная стоимость притоков денежных средств:

MIRR > WACC, т.е. проект следует принять. Вместе с тем IRR > MIRR, следовательно, возможны слишком большие риски по проекту.

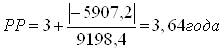

Срок окупаемости PP, DPP

Срок окупаемости – временной период от начала реализации проекта, за который инвестиционные вложения покрываются суммарной разностью результатов и затрат.

Значение PP, равное 3,64 года, находится в пределах жизненного срока рассматриваемого проекта 4 года.

DPP Точный расчет дает следующее значение:

![]()

Срок окупаемости = 4 года.

инвестиция капитал денежный цена

Заключение

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах. Для учета, анализа и планирования они классифицируются по отдельным признакам.

Во-первых, по объектам вложения денежных средств выделяют реальные и финансовые инвестиции.

Реальные инвестиции (капиталовложения) — авансирование денег в материальные и нематериальные активы (инновации). Капитальные вложения классифицируются по:

1.Отраслевой структуре (промышленность, транспорт, сельское хозяйство и т. д.);

2.Воспроизводственной структуре (новое строительство, расширение, реконструкция и расширение действующих предприятий);

3.Технологической структуре (строительно-монтажные работы, приобретение оборудования, прочие капитальные затраты).

Финансовые инвестиции — вложения средств в ценные бумаги: долевые (акции) и долговые (облигации).

Во-вторых, по характеру участия в инвестировании — прямые и косвенные инвестиции.

Прямые инвестиции предполагают непосредственное участие инвестора в выборе объекта для вложения денежных средств.

Косвенные инвестиции осуществляются через финансовых посредников — коммерческие банки, инвестиционные компании и фонды и др. Последние аккумулируют и размещают собранные средства по своему усмотрению, обеспечивая их эффективное использование.

В-третьих, по периоду инвестирования вложения делятся на краткосрочные (на срок до 1 года) и долгосрочные (на срок свыше 1 года). Последние из них служат источником воспроизводства капитала.

В-четвертых, по форме собственности инвестиции подразделяются на частные, государственные, совместные и иностранные.

Частные инвестиции выражают вложение средств в объекты предпринимательской деятельности юридических лиц негосударственных форм собственности, а также граждан.

Государственные инвестиции характеризуют вложение капитала государственных унитарных и муниципальных предприятий, а также средств федерального и регионального бюджетов и внебюджетных фондов.

В-пятых, по региональному признаку инвестиции подразделяются на вложения внутри страны и за рубежом.

В-шестых, по уровню инвестиционного риска выделяют следующие виды инвестиций.

Безрисковые инвестиции характеризуют вложение средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала, и практически гарантированно получение реальной прибыли.

Низко рисковые инвестиции характеризуют вложения капитала в объекты, риск по которым ниже среднерыночного уровня.

Средне рисковые инвестиции выражают "вложения капитала в объекты, риск по которым соответствует среднерыночному уровню.

Высокорисковые инвестиции определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного.

Наконец, спекулятивные инвестиции выражают вложение капитала в наиболее рисковые активы (например, в акции молодых компаний), где ожидается получение максимального дохода.

Субъектами инвестиционной деятельности в России являются инвесторы (заказчики проектов, пользователи объектов, подрядчики, финансовые посредники, граждане и т. д.). Они классифицируются по следующим признакам.

1. По направлениям основной эксплуатационной деятельности — индивидуальные и институциональные инвесторы. В роли индивидуальных инвесторов выступают физические лица, а институциональных — юридические лица (например, финансовые посредники).

2.По целям инвестирования выделяют стратегических и портфельных инвесторов. Первые из них ставят цель приобрести контрольный пакет акций компании или большую долю в ее уставном капитале для осуществления реального управления фирмой. Они также осуществляют стратегию слияния и поглощения других компаний. Портфельные инвесторы вкладывают свой капитал в различные финансовые инструменты с целью получения высокого текущего дохода или прироста капитала в будущем".

3.По принадлежности к резидентам выделяют отечественных и иностранных инвесторов. В роли последних могут выступать иностранные физические и юридические лица, государства и международные финансово-кредитные организации (Мировой Банк, Европейский Банк реконструкции и развития и т. д.).

Классификация форм инвестиций и видов инвесторов позволяет предприятиям и корпорациям более эффективно управлять инвестиционным портфелем.

Литература

1) Инвестиции: Учебное пособие/Г.П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова и др. – 2-е изд., перераб. и доп.- М.: КНОРУС, 2004. – 208 с.

2) Нешитой А.С. Инвестиции: Учебник. – 5-е изд., перераб. и испр. – М.: «Дашков и К», 2007. – 372 с.

3) Игонина Л.Л. Инвестиции: Учебное пособие / Л.Л. Игонина: под ред. д-ра эк.наук., проф. В.А. Слепова.- М: Экономисть, 2005. – 478 с.

4) Зимин А.И. Инвестиции: вопросы и ответы. – М.: ИД «Юрисприденция», 2006.- 256 с.

5) Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: Теория и практика: Учеб.-практ. Пособие. – М.: Дело, 2001. – 832 с.

6) Гусаков Б.И. Экономическая эффективность собственника. – Мн.: НПЖ «Финансы, учет, аудит», 1998. – 216 с.

7) Парфенов Г.А. Проблемы и ошибки при оценке эффективности инвестиционных проектов. // Экономический анализ: теория и практика. 2005, № 14(47). С. 7-15.

8) Стажкова М.М. Оценка инвестиционной привлекательности. // Экономический анализ: теория и практика. 2007, № 24(105). С. 20-21.

9) Инвестиции: учебник / под ред. Г.П. Подшиваленко.– М.: КНОРУС, 2008.– 496 с.

10) Инвестиции: учеб. / А.Ю. Андрианов, С.В. Валдайцев, П.В. Воробьев и др.; отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин.– 2-е изд., перераб. и доп.– М.: ТК Велби, Изд-во Проспект, 2008.– 584 с.

11) Шабалин А.Н. Инвестиционное проектирование/ М., Московская финансово-промышленная академия.- 2004.- 139 с.

Похожие работы

... денежного потока (например, до одного месяца). Построение АРМ инвестиционного отдела на основе электронной таблице EXCEL позволяет сохранить принцип открытости системы, т.е. возможность при необходимости модифицировать формулы и показатели анализа инвестиционных проектов квалифицированным пользователем, оперативно реагируя на изменение налогообложения, методов бухгалтерского учета и ...

... традиционные критерии оценки целесообразности принятия проекта, основанные на формализованных алгоритмах, могут уступать место неким неформализованным критериям. Весьма важным в анализе инвестиционных проектов является выделение различных взаимозависимости. Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение принятии другого. Если два и ...

... для оценки инвестиционных проектов будет ниже, чем процент по привлеченному капиталу, но выше, чем процент по вложенному капиталу. На основе этого анализа можно получить хотя и неполный, но все же какой-никакой набор правил оценки отдельных инвестиционных проектов. Возьмем независимые инвестиционные проекты, которые можно либо принять, либо отвергнуть. Определим чистую текущая стоимость денежных ...

... зависит от того, как оценивается реальная прибыльность (рентабельность) общих инвестиционных затрат или только инвестиционного акционерного капитала после выплаты налогов и процентов на заемный капитал. 2 Анализ финансово-хозяйственной деятельности ОАО «Уфимский Хлебозавод №7» 2.1 Общая характеристика предприятия ОАО «Уфимский Хлебозавод №7». Отраслевая принадлежность - хлебопекарная ...

0 комментариев