Навигация

Ставка податку

1.5 Ставка податку

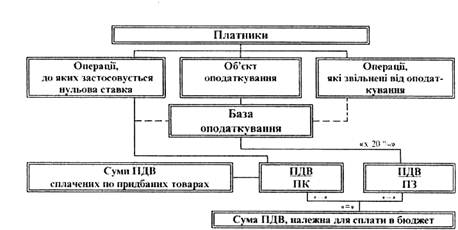

На сьогодні законодавчо встановленні дві ставки для нарахування

податку на додану вартість:

- 20%;

- 0 %.

Об'єкти оподаткування, за винятком операцій, звільнених від оподаткуванння, та операцій, до яких застосовується нульова ставка оподатковуються за ставкою 20 відсотків.

При цьому закон встановлює вичерпний перелік операцій, до яких застосовується нульова ставка податку на додану вартість. До них відносяться операції з:

- експорту товарів та супутніх такому експорту послуг. Товари вважаються експортованими платником податку в разі, якщо їх експорт засвідчений належно оформленою митною вантажною декларацією;

- поставки для заправки або постачання морських (океанських) суден, що використовуються для навігаційної діяльності, перевезення пасажирів або вантажів за плату, іншої комерційної, промислової або риболовецької діяльності, здійснюваної за межами територіальних вод України; використовуються для рятування або подання допомоги у нейтральних або територіальних водах інших країн; входять до складу військово-морських сил України та відправляються за межі територіальних вод України, у тому числі на якірні стоянки;

- поставки для заправки або постачання повітряних суден, що виконують міжнародні рейси для навігаційної діяльності чи перевезення пасажирів або вантажів за плату; входять до складу військово-повітряних сил України та відправляються за межі повітряного кордону України, у тому числі у місця тимчасового базування; поставки для заправки (дозаправки) та постачання космічних кораблів, а також супутників;

- поставки товарів (робіт, послуг) підприємствами роздрібної торгівлі, які розташовані на території України у зонах митного контролю (безмитних магазинах), відповідно до порядку, встановленого Кабінетом Міністрів України:

- поставки транспортних послуг залізничним, автомобільним, морським та річковим транспортом по перевезенню пасажирів, багажу та вантажобагажу (товаробагажу) за межами державного кордону України;

Нульова ставка податку не застосовується, якщо товари (супутні послуги), що експортуються, звільняються від оподаткування.

Особливу увагу необхідно приділити визначенню місця поставки товарів або послуг що експортуються. Ці умови регламентуються п. 6.4. та 6.5. Закону | України "Про податок на додану вартість" [14].

1.6 Порядок визначення суми податку, що підлягає сплаті або відшкодуванню з бюджету

Відповідно до закону підприємство має можливість при певних умовах обрати для себе податковий період який буде дорівнювати календарному місяцю або календарному кварталу.

Звітний (податковий) період - період, за який платник податку зобов'язаний проводити розрахунки податку та сплачувати його до бюджету. Основна маса платників повинна застосовувати місячний період. Хто ж має право обрали для себе квартальний період?

Платник податку, обсяг оподатковуваних операцій якого за минулі дванадцять місячних податкових періодів не перевищує 300000,00 грн. може вибрати квартальний податковий період. Заява про вибір квартального податкового періоду подається податковому органу разом з декларацією за наслідками останнього податкового періоду календарного року. При цьому квартальний податковий період починає застосовуватися з першого податкового періоду наступного календарного року. У разі якщо протягом будь-якого періоду з початку застосування квартального податкового періоду обсяг оподатковуваних операцій платника податку перевищує зазначену суму, такий платник податку зобов'язаний самостійно перейти на місячний податковий період починаючи з місяця, на який припадає таке перевищення, що зазначається у відповідній податковій декларації за наслідками такого місяця.

Протягом обраного податкового періоду платник веде облік податкового кредиту та податкового зобов'язання.

Податкове зобов'язання - загальна сума податку, одержана (нарахована) платником податку у звітному (податковому) періоді.

Датою виникнення податкових зобов'язань із поставки товарів (робіт, послуг) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше:

- або дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку як оплата товарів (робіт, послуг), що підлягають поставці, а в разі поставки товарів (робіт, послуг) за готівкові кошти - дата оприбуткування в касі платника податку, а при відсутності такої-дата інкасації готівкових коштів у банківській установі, що обслуговує платника податку;

- або дата відвантаження товарів, а для робіт (послуг) - дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку.

Датою виникнення податкових зобов'язань у разі поставки товарів (робіт, послуг) з оплатою за рахунок бюджетних коштів є дата надходження таких коштів на поточний рахунок платника податку або дата отримання відповідної компенсації у будь-якому іншому вигляді, включаючи зменшення заборгованості такого платника податку за його зобов'язаннями перед таким бюджетом.

Датою виникнення податкових зобов'язань при імпорті товарів є дата подання митної декларації із зазначенням у ній суми податку, що підлягає сплаті. Датою виникнення податкових зобов'язань при імпортуванні робіт (послуг) є дата списання коштів з розрахункового рахунку платника податку в оплату робіт (послуг), або дата оформлення документа, що засвідчує факт виконання робіт (послуг) нерезидентом залежно від того, яка з подій відбулася першою.

Попередня (авансова) оплата вартості товарів (супутніх послуг), які експортуються чи імпортуються, не змінюють значення податкового кредиту або податкових зобов'язань платника податку - відповідно такого експортера або імпортера.

З 1 липня 2005 р. підприємство має право вибрати касовий метод податкового обліку при умові, що протягом останніх дванадцяти календарних місяців мала оподатковувані поставки, вартість яких не перевищує 300 000,00 грн. Порядок реєстрації та застосування регламентується п.7.3.9- Закону. Основою застосування цього методу є те, що зобов'язання платника податку нараховуються за датою отримання коштів за товари, роботи, послуги. Платник податку, що обрав касовий метод обліку, не має права його застосовувати до імпортних та експортних операцій та операцій з поставки підакцизних товарів.

Застосування касового методу зупиняється з податкового періоду, наступного за податковим періодом, протягом якого платник податку приймає самостійне рішення про перехід до загальних правил визначення дати виникнення податкових зобов'язань та податкового кредиту чи досягає обсягу оподатковуваних операцій, що перевищує 300 000.00 грн.

Податковий кредит - сума, на яку платник податку має право зменшити податкове зобов'язання звітного періоду. Податковий кредит звітного період складається із сум податків, нарахованих (сплачених) платником податку протягом такого звітного періоду у зв'язку з:

- придбанням або виготовленням товарів (у тому чисті при їх імпорті) та послуг з метою їх подальшого використання в оподатковуваних операціях у межах господарської діяльності платника податку;

- придбанням (будівництвом, спорудженням) основних фондів (основних засобів, у тому числі інших необоротних матеріальних активів та незавершених капітальних інвестицій в необоротні капітальні активи), у тому числі при їх імпорті, з метою подальшого використання у виробництві та/або поставці товарів (послуг) для оподатковуваних операцій у межах господарської діяльності платника податку.

Якщо у подальшому такі товари (послуги) починають використовуватися в операціях, які не є об'єктом оподаткування або звільняються від оподаткування, чи основні фонди переводяться до складу невиробничих фондів, то з метою оподаткування такі товари (послуги), основні фонди вважаються проданими за їх звичайною ціною у податковому періоді, на який припадає початок такого використання або переведення, але не нижче ціни їх придбання (виготовлення, будівництва, спорудження).

Не включається до складу податкового кредиту та відноситься до складу валових витрат сума податку, сплачена платником податку при придбанні легкового автомобіля (крім таксомоторів), що включається до складу основних фондів.

Сума податку, нарахована (сплачена) туристичним оператором у зв'язку з придбанням (створенням) туристичного продукту, не підлягає включенню до складу його податкового кредиту та включається до складу його валових витрат.

У разі коли товари (роботи, послуги), виготовлені та/або придбані, частково використовуються в оподатковуваних операціях, а частково - ні, до суми податкового кредиту включається та частка сплаченого (нарахованого) податку при їх виготовленні або придбанні, яка відповідає частці використання таких товарів (робіт, послуг) в оподатковуваних операціях звітного періоду.

Датою виникнення права платника податку на податковий кредит вважається дата здійснення першої з подій:

- або дата списання коштів з банківського рахунку в оплату товарів (робіт, послуг), дата виписки рахунку (товарного чека) - в разі розрахунків з використанням кредитних дебетових карток або комерційних чеків;

- або дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг).

Право на включення суми податку на додану вартість до податкового кредиту надається лише при наявності первинного документа. До них відносять:

- податкову накладну;

- вантажно митну декларацію;

- касові чеки, які містять суму поставлених товарів (послуг), загальну суму нарахованого податку (з визначенням фіксального номера, але без визначення податкового номера постачальника). При цьому з метою такого нарахування загальна сума поставлених товарів (послуг) не може перевищувати 200 гривень за день (без урахування податку на додану вартість).

- транспортний квиток, готельний рахунок або рахунок, який виставляється платнику податку за послуги зв'язку, інші послуги, вартість яких визначається за показниками приладів обліку, що містять загальну суму платежу, суму податку та податковий номер продавця;

Податкова накладна має містити зазначені окремими рядками:

- порядковий номер податкової накладної;

- дату виписування податкової накладної;

- повну або скорочену назву, зазначену у статутних документах юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої, як платник податку на додану вартість;

- податковий номер платника податку (продавця, покупця);

- місце розташування юридичної особи або місце податкової адреси фізичної особи, зареєстрованої як платник податку на додану вартість:

- опис (номенклатуру) товарів (робіт, послуг) та їх кількість (обсяг, об'єм);

- повну або скорочену назву, зазначену у статутних документах отримувача:

- ціну поставки без врахування податку;

- ставку податку і відповідну суму податку у цифровому значенні;

- загальну суму коштів, які підлягають сплаті з урахуванням податку.

Податкова накладна виписується на кожну повну або часткову поставку товарів (робіт, послуг). У разі коли частка товару (робіт, послуг) не містить відокремленої вартості, перелік (номенклатура) частково поставлених товарів зазначається в додатку до податкової накладної у порядку, встановленому центральним органом державної податкової служби України, та враховується у визначенні загальних податкових зобов'язань. Платники податку повинні зберігати податкові накладні протягом строку, передбаченого законодавством для зобов'язань із сплати податків.

Податкова накладна видається платником податку, який поставляє товари (послуги), на вимогу їх отримувача, та є підставою для нарахування податкового кредиту. Як виняток з цього правила, підставою для нарахування податкового кредиту при поставці товарів (послуг) за готівку чи з розрахунками картками платіжних систем, банківськими або персональними чеками у межах граничної суми, встановленої Національним банком України для готівкових розрахунків, є належним чином оформлений товарний чек, інший платіжний чи розрахунковий документ, що підтверджує прийняті платежу постачальником від отримувача таких товарів (послуг), з визначенням загальної суми такою платежу, суми податку та податкового номера постачальника.

Таким чином платник податку по закінченні податкового періоду розраховує загальні суми податкового зобов'язання та кредиту. Платник податку веде реєстр отриманих та виданих податкових накладних у документальному або електронному вигляді за його вибором, у якому зазначаються порядковий номер податкової накладної, дата її виписки (отримання), загальна сума та сума нарахованого податку, а також реєстраційний номер платника податку продавця, який надав податкову накладну такому платнику податку. За наявності оригіналу податкової накладної не включення її до зазначеного реєстру не є підставою для відмови у зарахуванні суми податку, визначеної у такій податковій накладній, до складу податкового кредиту такого платника податку.

Сума податку, що підлягає сплаті або відшкодуванню за результатами податкового періоду визначається за формулою:

СП = ПЗ-ПК,

де: СП - сума податку, що підлягає сплаті або відшкодуванню;

ПЗ - податковий зобов'язання звітного періоду;

ПК - податковий кредит звітного періоду:

В разі отримання позитивного значення ця сума підлягає сплаті до бюджету у терміни, визначені для звітного податкового періоду.

В разі отримання негативного значення - ця сума підлягає бюджетному відшкодуванню. Бюджетне відшкодування - сума, що підлягає поверненню платнику податку з бюджету у зв'язку з надмірною сплатою податку у випадках, визначених Законом.

Платник податку може прийняти самостійне рішення про зарахування належної йому повної суми бюджетного відшкодування у зменшення податкових зобов'язань з цього податку наступних податкових періодів.

Зазначене рішення відображається платником податку у податковій декларації, яку він подає за наслідками звітного періоду, в якому виникає право на подання заяви про отримання бюджетного відшкодування згідно з нормами цієї статті.

При прийнятті такого рішення зазначена сума не враховується при розрахунку сум бюджетного відшкодування наступних податкових періодів. Платник податку, який має право на одержання бюджетного відшкодування та прийняв рішення про повернення повної суми бюджетного відшкодування, подає відповідному податковому органу податкову декларацію та заяву про повернення такої повної суми бюджетного відшкодування, яка відображається

у податковій декларації. При цьому платник податку в п'ятиденний термін після подання декларації податковому органу подає органу Державного казначейства України копію декларації, з відміткою податкового органу про її прийняття, для ведення реєстру податкових декларацій у розрізі платників. До декларації додаються розрахунок суми бюджетного відшкодування, копії погашених податкових векселів (податкових розписок), у разі їх наявності, та оригіналів п'ятих основних аркушів (примірників декларанта) вантажних митних декларацій, у разі наявності експортних операцій. Протягом 30 днів, наступних за днем отримання податкової декларації, податковий орган проводить документальну невиїзну перевірку (камеральну) заявлених у ній даних. За наявності достатніх підстав вважати, що розрахунок суми бюджетного відшкодування було зроблено з порушенням норм податкового законодавства, податковий орган має право протягом такого ж строку провести позапланову виїзну перевірку (документальну) платника для визначення достовірності нарахування такого бюджетного відшкодування.

Такі особи не мають права на отримання бюджетного відшкодування:

а) особа, яка була зареєстрована як платник цього податку менш ніж 12 календарних місяців до місяця, за наслідками якого подається заява на бюджетне відшкодування, та/або мала обсяги оподатковуваних операцій за останні 12 календарних місяців менші, ніж заявлена сума бюджетного відшкодування (крім нарахування податкового кредиту внаслідок придбання або спорудження основних фондів); не проводила діяльність протягом останніх 12 календарних місяців;

б) особа, яка є суб'єктом оподаткування за правилами, встановленими законодавством з питань спрощених систем оподаткування, що передбачають сплату цього податку у спосіб, відмінний від загального, встановленого цим Законом, або звільнення від такої сплати.

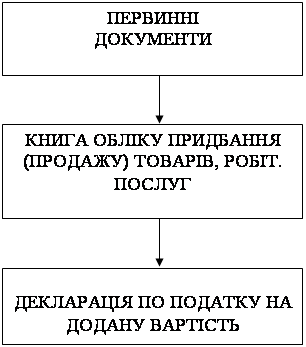

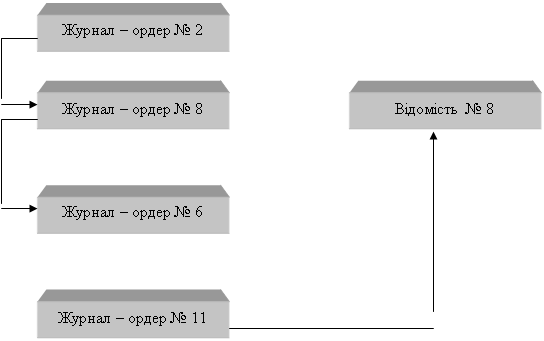

Зведені результат обліку відображаються у податкових деклараціях, форма і порядок заповнення яких визначаються відповідно до закону [14].

Розділ 2. Особливості оподаткування деяких операцій

Похожие работы

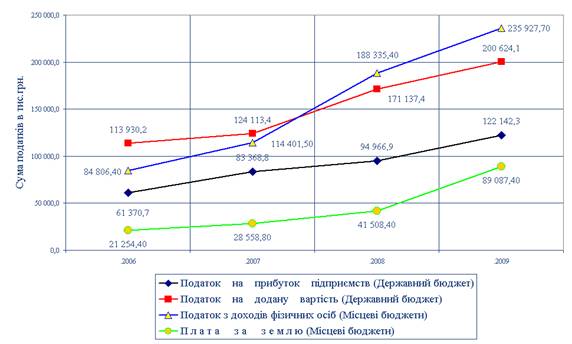

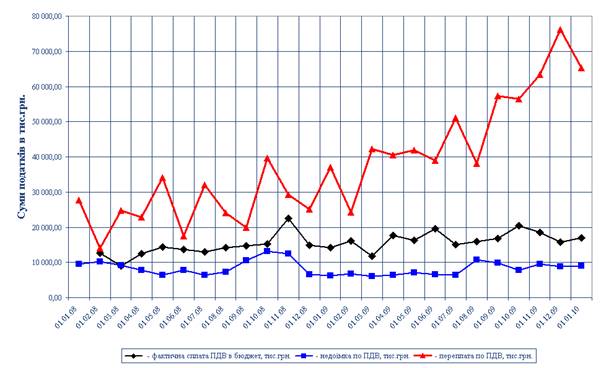

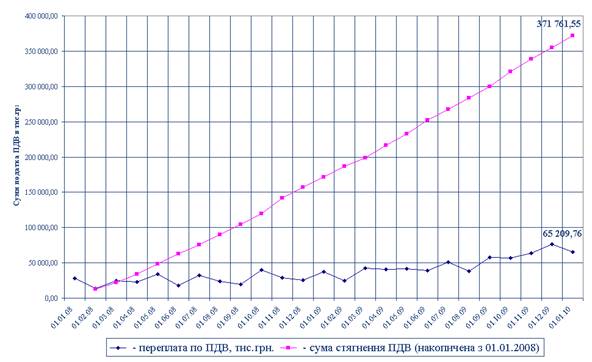

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

... ється. У разі коли помилок не виявлено, то інспектор ставить помітку “помилок не виявлено”, дату, підпис, а також суму податку до сплати. 2. ОРГАНІЗАЦІЯ ОБЛІКУ РОЗРАХУНКІВ З БЮДЖЕТОМ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ В ДЕРЖАВНОМУ КОМУНАЛЬНОМУ ПІДПРИЄМСТВІ “ШЛЯХРЕМБУД” 2.1 Загальна організаційно-економічна характеристика підприємства Державне комунальне по ремонту, будівництву та експлуатац ...

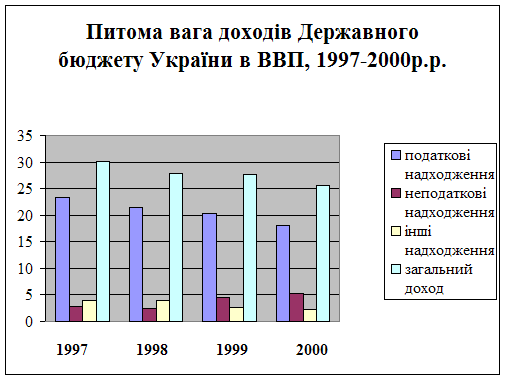

... бюджету України у 2000 році повинні складати 27,1 млрд. грн. [23] Податки. Найбільш цікаві у проекті держбюджету розрахунки податкових надходжень. Не дивлячись на те, що в поточному році Державний бюджет по доходам виконується приблизно на 85-87%, в Міністерстві фінансів чомусь вважають, що в наступному році вони повинні збільшитися та ще й суттєво. На приклад, надходження по подоходному доходу з ...

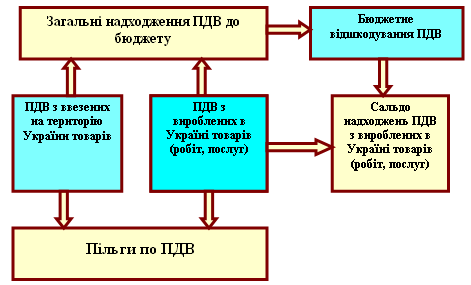

... щодо оцінки обсягів пільг у прогнозному періоді розрахунок коефіцієнта зміни пільг здійснюється за формулою: , де Пt, Пt-1 – оцінка обсягів пільг у прогнозному та базовому роках. При прогнозуванні податку на додану вартість із вироблених в Україні товарів(робіт, послуг) враховується вплив динаміки кінцевих споживчих витрат домашніх господарств, роздрібного товарообороту, обсягу реалізації ...

0 комментариев