Навигация

Анализ и проблемы регулирования денежного рынка Республики Беларусь

2.2 Анализ и проблемы регулирования денежного рынка Республики Беларусь

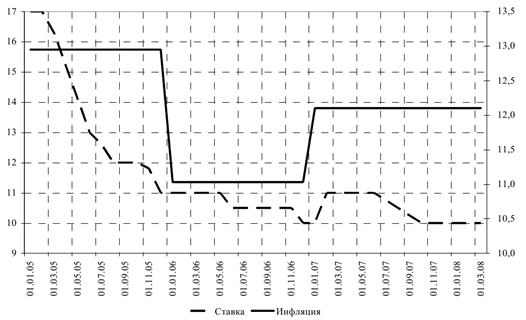

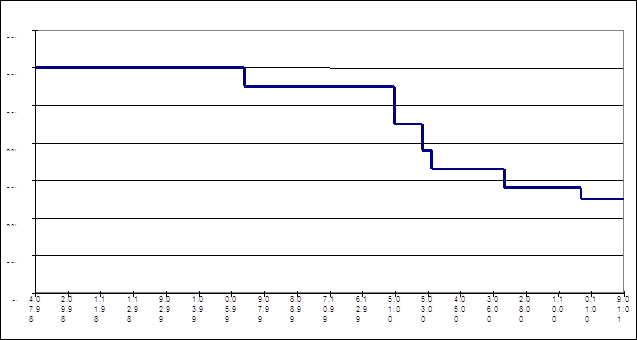

Инструменты государственного регулирования экономики играют важную роль в стабилизации экономического развития. Рынок денег, как показывают события на мировых финансовых рынках, оказывают серьезное воздействие на общие условия функционирования экономики. С этой точки зрения анализ эффективности инструментов денежно-кредитной политики имеет большое значение. Неотъемлемым компонентом процесса развития экономической системы Республики Беларусь, совершенствования форм и методов государственного регулирования экономики является эволюция денежно-кредитной политики. В последние годы ее основными тенденциями стали последовательное совершенствование системы целей и ориентиров, увеличение эффективности используемых инструментов денежно-кредитного регулирования. С 2000 г. этот процесс осуществляется в соответствии с Банковским кодексом Республики Беларусь. В 2006 г. принята новая редакция Банковского кодекса, которая в максимальной степени соответствует современному уровню развития банковского сектора и формирует предпосылки дальнейшего повышения эффективности денежно- кредитной политики. Механизм государственного экономического регулирования в Республики Беларусь нацелен на достижение основных параметров социально-экономического развития, которые являются общепринятыми в мировой практике. Это – обеспечение устойчивого долгосрочного экономического роста, стабильность цен, стабильность платежного баланса и максимальная занятость населения. В Республике Беларусь, начиная с 2000 года, наблюдалось устойчивое снижение уровня инфляции. Одной из причин этого была проводимая Национальным банком страны денежно-кредитная политика. Рост инфляции начался в 2007 году и связан, прежде всего, с ростом цен на энергоресурсы, т.е. инфляция в республику импортируется. Программой Национального банка Беларуси предусмотрено постепенное ускорение эволюции денежно-кредитной политики в направлении прямого инфляционного таргетирования. Роль основного инструмента регулирования процессов в денежно-кредитной сфере придается процентной ставке. Изменение ставки рефинансирования будет более активно регулировать условия заимствования на краткосрочном денежном рынке и давать четкий сигнал о направлении монетарной политики. Переход к режиму прямого инфляционного таргетирования будет зависеть от проведения всех необходимых подготовительных мероприятий в экономике и денежно- кредитной сфере, включая создание широкого финансового рынка и повышение значимости процентной ставки в механизме взаимодействия монетарного сектора с другими секторами экономики. Хотелось бы сосредоточиться на оценки степени влияния денежно-кредитной политики на инфляционные процессы в Беларуси, а также на выявлении взаимосвязи между денежной массой и инфляцией, ставки рефинансирования и денежной массой. Так, можно сделать вывод, что для достижения целей, таких как укрепление национальной валюты, поддержание необходимого уровня ликвидности банковской системы и замедление темпов инфляции, Национальный банк Республики Беларусь до 2007 года проводит курс по снижению уровня ставки рефинансирования в соответствии со снижением уровня инфляции в стране. Ставка рефинансирования, достигавшая в 2002 г. 49,2% годовых, уже к 2004 г. составляла 21,3% годовых. За 2005 год она была снижена с 17 до 11% годовых. В 2006 году среднее номинальное значение ставки рефинансирования составило 10,7 процента годовых. [8]

Ставка рефинансирования Нацбанка в 2007 году колебалась в пределах 10% -11% годовых. Это было обусловлено тем, что с 1 февраля 2007 года в целях стимулирования сбережений в национальной валюте и для нейтрализации инфляционного и девальвационного давления, вызванного неблагоприятными внешнеэкономическими условиями, была повышена с 10 до 11 процентов годовых. По мере нормализации ситуации, а, также учитывая положительные тенденции в развитии экономики, уровень инфляции, стабильность курса белорусского рубля, Национальный Банк с 1 июля по 1 декабря понизил ставку рефинансирования до 10% годовых. [10]

К началу 2008 года мы видим поддержание ставки на уровне, способствующем росту сбережений в национальной валюте и расширению доступности кредитов для субъектов экономики. Дальнейшее изменение ставки рефинансирования будет более активно регулировать условия заимствования на краткосрочном денежном рынке и давать сигнал о направлении монетарной политики. Тем не менее, влияние процентной политики на состояние денежной сферы в ближайшее время будет оставаться все еще ограниченным. Связано это прежде всего с тем, что в условиях избыточной ликвидности коммерческие банки не испытывают существенной потребности в заимствованиях у Центральных банков, и ставки по инструментам рефинансирования не оказывают значимого влияния на денежные показатели. Денежный агрегат M2 (рублевая денежная масса) — один из важнейших денежных агрегатов, который используется при разработке экономической политики и установлении количественных ориентиров макроэкономических пропорций. Он определяется как совокупность денежных средств в валюте Республики Беларусь, предназначенных для оплаты товаров, работ и услуг, а также для целей накопления нефинансовыми и финансовыми ( кроме кредитных) организациями и физическими лицами — резидентами Республики Беларусь.

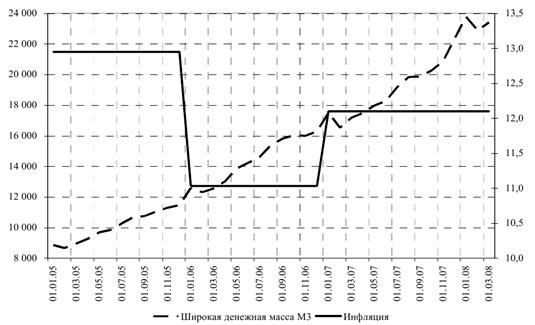

Широко используется денежный агрегат М3 (широкая денежная масса), который представлен агрегатом М2 плюс переводные, срочные и условные депозиты в иностранной валюте, средства в ценных бумагах (кроме акций) в иностранной валюте и депозиты в драгоценных металлах и драгоценных камнях юридических и физических лиц – резидентов Республики Беларусь. Широкая денежная масса за 2005 г. выросла на 42,2%, или на 3,7 трлн. рублей (за 2004 г. – на 44,1%). Такое изменение денежного предложения в 2005 г. сопровождалось продолжением позитивной тенденции к снижению скорости обращения денег, что свидетельствует о замедлении инфляционных процессов. Скорость обращения широкой денежной массы снизилась в 2005 году на 10,7%. [8]

Широкая денежная масса за 2006 г. увеличилась на 39,3%, или на 4,9 трлн. рублей. В структуре широкой денежной массы увеличилась доля рублевой денежной массы при соответствующем снижении доли депозитов в иностранной валюте [9]. Денежные агрегаты в 2007 году формировались под влиянием общеэкономических условий. Широкая денежная масса за 2007 г. увеличилась на 35,9%, или на 6,28 трлн. рублей. Скорость обращения широкой денежной массы за 2007 г. снизилась на 7,3% (до 5 оборотов). [10]

Широкая денежная масса на 1 апреля 2008 г. составила 24,98 трлн. рублей, а за январь 2008 г. сократилась на 3,7%, или на 0,89 трлн. рублей. Скорость обращения широкой денежной массы в среднегодовом исчислении с 1 февраля 2008 г. снизилась на 7,3% до 5 оборотов. В структуре широкой денежной массы доля рублевой денежной массы на 1 января 2008 года составила 64,7%. [11]

Как уже отмечалось, за последние несколько лет Республика Беларусь добилась значительных успехов в снижении уровня инфляции. Это стало возможным благодаря устойчивому экономическому росту наряду с проводимой жесткой денежно-кредитной политикой. В 2005 г. в Республике Беларусь был принят ряд мер по сдерживанию роста цен, и, прежде всего на основные социально значимые товары и услуги. За 2005 г. уровень инфляции составил 12,95%. В области снижения инфляции выработана и последовательно проводится система сдерживания необоснованного роста цен и их упорядочения в отдельных отраслях. Государство регулирует цены и тарифы как на важнейшие социально значимые товары и услуги, так и на товары, оказывающие влияние на уровень цен в других отраслях. В результате принятых мер инфляция снизилась с 12,95% в 2005 г. до 11,03% в 2006 г. По итогам 2007 года уровень инфляции составил 12,1%, в два раза превысив прогноз. Прогнозируемый уровень инфляции на 2008 г. составляет 10,6-10,8%. Такой уровень инфляции является основой для обеспечения макроэкономической стабильности и повышения уровня жизни населения. Но, как показывают данные статистики, уровень инфляции уже за 8 месяцев превысил прогнозное значение на год. Анализ данных за 2003-2007 годы показал, что ставка рефинансирования и объемы денежной массы не влияют на инфляцию. Таким образом, можно сделать вывод, что в переходной экономике, какой является экономика Беларуси, ставка рефинансирования как инструмент денежно-кредитной политики является неэффективной с точки зрения влияния на инфляционные процессы. Инфляция сдерживается за счет такого инструмента, как операции на открытом рынке и других инструментов, не имеющих отношения к денежно-кредитной политике.

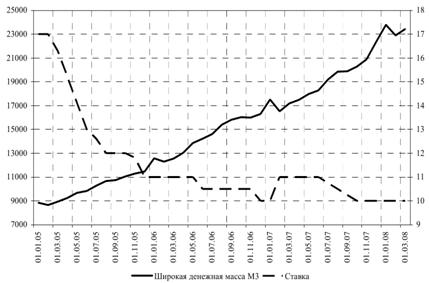

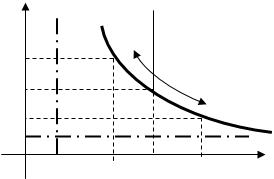

Однако было установлена взаимосвязь между ставкой рефинансирования и объемом денежной массы. Аналитическим путем были подобраны коэффициенты уравнения регрессии, описывающие зависимость ставки рефинансирования и объемом денежной массы для Республики Беларусь. Уравнение приняло вид:

М= -1734,4 x R+35090,9, (2) ![]()

где R – ежемесячное изменение ставки рефинансирования.

Как мы видим, подобранное аналитическое уравнение позволяет прогнозировать изменения объемов денежной массы в зависимости от ставки рефинансирования (рис. 6, 7, 8).

Рисунок 6. Сравнение инфляции и ставки рефинансирования

Примечание. Источник [19, таблица 1]

Рисунок 7. Сравнение денежной массы и инфляции

Примечание. Источник [19, таблица 1]

Рисунок 8. Сравнение денежной массы и ставки рефинансирования

Примечание. Источник [19, таблица 1]

В результате можно сделать вывод, что ставка рефинансирования и объем денежной массы не воздействуют на изменение уровня инфляции, существует четкая взаимосвязь между ставкой рефинансирования и объемом денежной массы: по мере увеличения ставки объем денежной массы снижается.

Похожие работы

... инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски загадка". Проблема регулирования денежного рынка На сегодняшний день главной особенностью денежной массы в Беларуси является то, что около 50% ее составляет доллар и другая иностранная валюта. А со ...

... внешней торговли со странами СНГ. Министерство общего и профессионального образования Российской Федерации Новосибирская Государственная Академия Экономики и Управления Курсовая работа «Проблемы регулирования денежной массы» Выполнил: Топорков Леонид гр. БС-72 Проверил: Сибирцев В.А. Новосибирск 1998 План Введение Стр. 3 Денежная масса и факторы ее формирования. ...

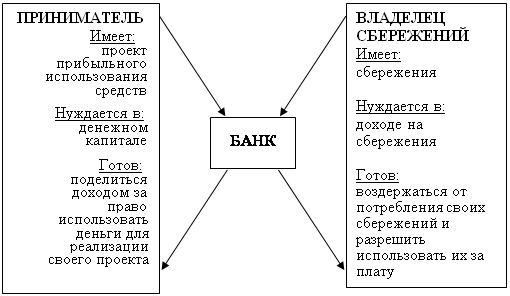

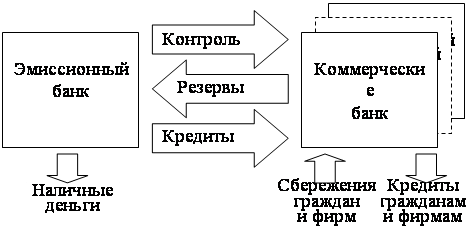

... банков на две категории: 1) эмиссионные; 2) коммерческие. ЭМИССИОННЫЙ БАНК — банк, обладающий правами на выпуск (эмиссию) национальных денежных единиц и регулирование денежного обращения в стране. Наиболее общая модель современных национальных банковских систем развитых стран мира изображена на рис. 3. Рис. 3. Структура современных национальных банковских систем Как ...

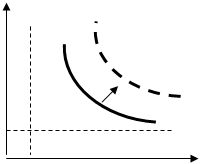

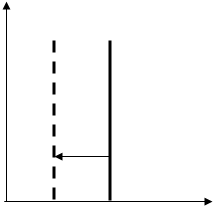

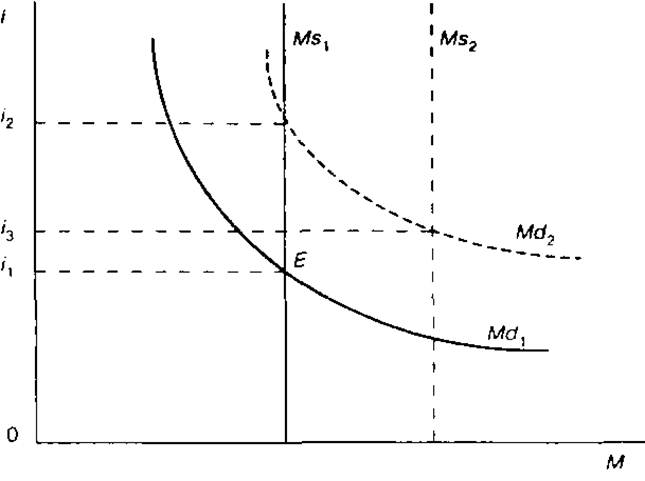

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев