Навигация

Программа кредитования малого бизнеса Азиатской Кредитной

2. Программа кредитования малого бизнеса Азиатской Кредитной

Компании "СКО88К.ОАО8" Центрально-Азиатского - Американского

Фонда Предпринимательства.

Программа кредитования малого бизнеса Центрально-Американского Фонда Поддержки Предпринимательства по кредитной линии Азиатской Кредитной компании (Кроссроудс).

Сроки реализации Программы с января 1995 года, действует до полного выполнения обязательств сторон.

Целями программы является развитие субъектов малого и среднего бизнеса юридических лиц Республики Казахстан

Кредиты предоставляются в сумме от 50 тысяч долларов США до 500 тысяч долларов США сроком до 3-х лет до 18 % годовых на пополнение оборотных средств, покупку оборудования.

Данная программа не распространяется на те отрасли экономики, которые связаны с производством и продажей оружия, вооружением, оборудование для абортов и так далее.

Инструмент финансирования - займы и гарантии.

3. Программный заем Азиатского Банка Развития для

сельскохозяйственного сектора.

Целями Программы являются финансирование производства по переработке сельхозпродукции.

Кредиты являются долгосрочными и предоставляются в долларах США, со льготным периодом до 2-х лет под И % годовых на приобретение перерабатывающего оборудования, при этом 1/5 часть кредитов направляется на пополнение оборотных средств.

Данная программ распространяется на следующие отрасли экономики сельское хозяйство, пищевая промышленность.

Инструмент финансирования - займы (кредит).

4. Финансирование проектов за счет собственных средств банка. Сроки реализации не ограничены.

Целью Программы является финансирование окупаемых проектов заемщиков, имеющих хорошую кредитную историю, устойчивое финансовое положение, надежное и ликвидное залоговое обеспечение.

Кредиты предоставляются в тенге, СКВ или с фиксацией валютного эквивалента.

Ставка по кредиту зависит от ставки рефинансирования НБРК и сложившейся рыночной ставке по кредитам.

Инструмент финансирования - займы, гарантии, аккредитивы.

Кредитование осуществляется Банком на коммерческой основе на условиях возвратности, срочности, платности, обеспеченности целевого использования, а также контролируется и управляется рисками.

В основе банковского управления рисками лежат следующие принципы:

• прогнозирование возможных убытков банка, в том числе и от не возврата кредита, или сложной ситуации у заемщика, способной снизить его платежеспособность;

• ответственность руководителей кредитных подразделений филиалов и Головного офиса и их кредитных офицеров, четкость политики и механизмов управления рисками.

Основным фактором, определяющим степень кредитного риска, является кредитоспособность заемщика. При оценке кредитоспособности заемщика принимают во внимание такие факторы, как:

• анализ состояния финансово-хозяйственной деятельности клиента в динамике;

• текущая способность заемщика обеспечивать достаточный денежный поток для выполнения обязательств перед банком по погашению основного долга и процентов по нему;

• достаточность собственного капитала банка и возможность его использования в проекте, на который запрашивается кредит;

• состояние конъюнктуры рынка заемщика и перспективы развития его отраслей;

• стабильность моральной и деловой репутации;

• наличие ликвидного залогового имущества.

Для эффективного управления рисками каждый из этих факторов (с позиции банка -это факторы риска) должен быть проанализирован и оценен.

На степень кредитного риска влияют также факторы, определяющие качество работы самого Банка в частности организации кредитного процесса:

• наличие инструктивных и методологических документов, регулирующих кредитные операции Банка;

• наличие четкой процедуры рассмотрения и выдачи ссуды;

• четкие требования к оформлению кредитной документации;

• система мониторинга и эффективный контроль за обоснованностью выдачи кредита и реальностью источников его погашения;

• хорошая постановка аналитической работы и наличие достоверной информации о заемщиках;

• высокий профессиональный уровень работников банка и строгое соблюдение ими действующей кредитной политики.

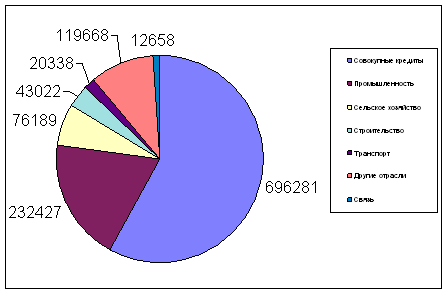

Существенное влияние на степень кредитных рисков оказывает концентрация и диверсификация кредитного портфеля - это сосредоточение основной массы кредитных вложений на незначительном количестве объектов, что связано с огромной концентрацией рисков. Банк будет - стремиться к снижению рисков, связанных с избыточной концентрацией рисков, посредством диверсификации кредитного портфеля, которая означает распределение ссуд между широким кругом заемщиков и различных географических регионов и отраслей, выдачу меньшими суммами большому количеству заемщиков, использование различных видов обеспечения. Диверсификация повышает качество кредитного портфеля, понижает общий уровень риска, но она требует профессионального управления и хорошего знания рынка.

Для снижения кредитных рисков и эффективного управления кредитным портфелем Банка установлены лимиты самостоятельного кредитования:

• филиалам - Кредитным комитетом Головного офиса, по предложениям Департамента кредитования;

• Департаменту кредитования - Кредитным комитетом Головного офиса;

• Кредитному комитету Головного офиса - Правлением Банка;

• Правлению банка — Советом Директоров.

Классификация кредитов - систематический метод контроля за качеством кредитного портфеля Банка в зависимости от соблюдения заемщиками сроков и условий возврата кредитов, наличия соответствующего обеспечения, устойчивости финансового состояния заемщиков и ряда других факторов. Классификация позволяет сгруппировать кредитный портфель по уровням риска и сформировать необходимые резервы для их покрытия.

Классификация производится Банком ежемесячно по всем кредитам и в полном соответствии с Положением Национального Банка Республики Казахстан "О классификации активов банка и условных обязательств" и позволяет своевременно выявить возникновение проблем и управлять кредитными рисками.

Таким образом, кредитная политика является основополагающим документом в понимании и реализации целей и приоритетов, инструментов и методов организации кредитных операций.

Назначение кредитной политики - это обеспечение последовательности действий и соблюдение общепринятых правил кредитования. Целью кредитной политики является поддержание и повышение качества кредитного портфеля Банка на основе правильного понимания, разумного принятия и эффективного управления кредитными рисками.

Похожие работы

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... опасения в плане ограничения прав собственников, а с другой – внушает надежду на то, что финансовый и банковский кризис банковской системе Казахстана не грозит. 2. Анализ современного состояния банковской системы Республики Казахстан и основные проблемы её функционирования 2.1 Национальный банк Республики Казахстан как основное звено банковской системы Республика Казахстан имеет ...

... грамотно и эффективно управлять такими активами, и банки сегодня должны помочь состоятельным клиентам сохранить и увеличить свой капитал. 6. Проблемы стабильности банковской системы Республики Казахстан. Одной из первоочередных задач центрального банка является обеспечение финансовой устойчивости и стабильности банковской системы. Это во ...

... передачей дела в прокуратуру. На прокуратуру возлагается, прежде всего, обеспечение режима реализации норм права в области обеспечения национальной и экономической безопасности, содержащихся в Конституции Республики Казахстан, законах и других нормативных актах, участниками общественных отношений (органами государства, должностными лицами, общественными и коммерческими организациями, а также ...

0 комментариев