Навигация

3.1 Налоговые ставки

Налоговая ставка устанавливается в размере 20%. При этом:

- сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в федеральный бюджет;

- сумма налога, исчисленная по налоговой ставке в размере 18%, зачисляется в бюджеты субъектов Российской Федерации.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5%.

Для организаций - резидентов особой экономической зоны законами субъектов Российской Федерации может устанавливаться пониженная налоговая ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации, от деятельности, осуществляемой на территории особой экономической зоны, при условии ведения раздельного учета доходов (расходов), полученных (понесенных) от деятельности, осуществляемой на территории особой экономической зоны, и доходов (расходов), полученных (понесенных) при осуществлении деятельности за пределами территории особой экономической зоны. При этом размер указанной налоговой ставки не может быть ниже 13,5 процента.

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах (п. 2 ст. 284 НК РФ):

1) 20 процентов - со всех доходов, за исключением указанных в подпункте 2 данного пункта и пунктах 3 и 4 настоящей статьи с учетом положений статьи 310 НК РФ;

2) 10 процентов - от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие налоговые ставки (п. 3 ст. 284 НК РФ):

1) 0 процентов - по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50 процентам общей суммы выплачиваемых организацией дивидендов, и при условии, что стоимость приобретения и (или) получения в соответствии с законодательством Российской Федерации в собственность вклада (доли) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарных расписок, дающих право на получение дивидендов, превышает 500 миллионов рублей.

При этом в случае, если выплачивающая дивиденды организация является иностранной, установленная данным подпунктом налоговая ставка применяется в отношении организаций, государство постоянного местонахождения которых не включено в утверждаемый Министерством финансов Российской Федерации перечень государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны);

2) 9 процентов - по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями, не указанными в подпункте 1 настоящего пункта;

3) 15 процентов - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями.

При этом налог исчисляется с учетом особенностей, предусмотренных статьей 275 НК РФ.

К налоговой базе, определяемой по операциям с отдельными видами долговых обязательств, применяются следующие налоговые ставки (п. 4 ст. 284 НК РФ):

1) 15 процентов - по доходу в виде процентов по государственным и муниципальным ценным бумагам (за исключением ценных бумаг, указанных в подпунктах 2 и 3 пункта 4 ст. 284 НК РФ, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами Российской Федерации, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг Российской Федерации, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством Российской Федерации), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года;

2) 9 процентов - по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года;

3) 0 процентов - по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза СССР и внутреннего и внешнего валютного долга Российской Федерации.

Устранение двойного налогообложения:

1. Доходы, полученные российской организацией от источников за пределами Российской Федерации, учитываются при определении ее налоговой базы. Указанные доходы учитываются в полном объеме с учетом расходов, произведенных как в Российской Федерации, так и за ее пределами.

2. При определении налоговой базы расходы, произведенные российской организацией в связи с получением доходов от источников за пределами Российской Федерации, вычитаются в порядке и размерах, установленных настоящей главой.

3. Суммы налога, выплаченные в соответствии с законодательством иностранных государств российской организацией, засчитываются при уплате этой организацией налога в Российской Федерации. При этом размер засчитываемых сумм налогов, выплаченных за пределами Российской Федерации, не может превышать сумму налога, подлежащего уплате этой организацией в Российской Федерации.

Зачет производится при условии представления налогоплательщиком документа, подтверждающего уплату (удержание) налога за пределами Российской Федерации: для налогов, уплаченных самой организацией, - заверенного налоговым органом соответствующего иностранного государства, а для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором налоговыми агентами, - подтверждения налогового агента [6].

4. При наличии обособленных подразделений, расположенных за пределами территории Российской Федерации, уплата налога (авансовых платежей по налогу), а также представление расчетов по налогу и налоговых деклараций осуществляются организацией по месту своего нахождения.

Заключение

Налог на прибыль является составным элементом налоговой системы России и служит инструментом перераспределения национального дохода. Это прямой налог и его окончательная сумма целиком и полностью зависит от конечного финансового результата. В настоящее время плательщиками налога на прибыль являются предприятия и организации, являющиеся юридическими лицами по законодательству Российской Федерации, включая кредитные, страховые организации, а также созданные на территории Российской Федерации предприятия с иностранными инвестициями, международные объединения и организации, осуществляющие предпринимательскую деятельность, а также филиалы и другие обособленные подразделения этих предприятий и организаций, имеющие отдельный баланс и расчетный (текущий, корреспондентский) счет. Объектом обложения налогом на прибыль, является валовая прибыль, включающая в себя прибыль (убыток) от реализации продукции, выполненных работ и услуг, основных фондов и другого имущества предприятий и организаций, ценных бумаг, фьючерсных и опционных контрактов и доходы от внереализационных операций, уменьшенных на сумму расходов по ним.

В Российской Федерации на данный момент действует разнообразный перечень налоговых льгот при обложении прибыли, которые постоянно дополняются и изменяются. Государство в условиях рынка с помощью изменения налоговых льгот оказывает воздействие (стимулирующие или сдерживающее) на процесс производства. Льготы дают плательщику дополнительный капитал для хозяйственных нужд, однако в России эта их роль заметно не проявлялась.

Налог на прибыль – это очень сложная экономическая категория, которая закреплена законодательно. Поступления от налога на прибыль занимают одно из ведущих позиций в доходах и бюджета и его регулирование имеет общенациональное значение, как для государства, так и для налогоплательщиков – предприятий и организаций.

Список использованных источников

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 25.11.2010)

2. Борисов, А. Б. Комментарий к Налоговому Кодексу Российской Федерации части первой, части второй. Постатейный. С практическими разъяснениями официальных органов и постатейными материалами. Составитель и автор комментариев – Борисов А.Б. [Текст] / А. Б. Борисов. – М.: Дело, 2008. – 250 с.

3. Лыкова, Л. Н. Налоги и налогообложение в России [Текст]: учебник / Л. Н. Лыкова. – [2-е изд., перераб. и доп.]. – М.: Наука, 2009 . – 383 с.

5. Климова, М.А. Налог на прибыль организаций [Текст] : учебник / М.А.Климова. –М.: Наука, 2008. – 300 с.

6. Брызгалин, А. В. Налоги и налоговое право [Текст]: Учебное пособие./ А.В. Брызгалин. – М.: Аналитика – Пресс, 2006. – 150 с.

7. Качур, О.В. Налоги и налогообложение [Текст] учебник / О.В. Качур – СПб.: Питер, 2008. – 120 с.

8. www.garant.ru

9. www.consultant.ru

10. www.taxpravo.ru

11. www.audit-it.ru

Похожие работы

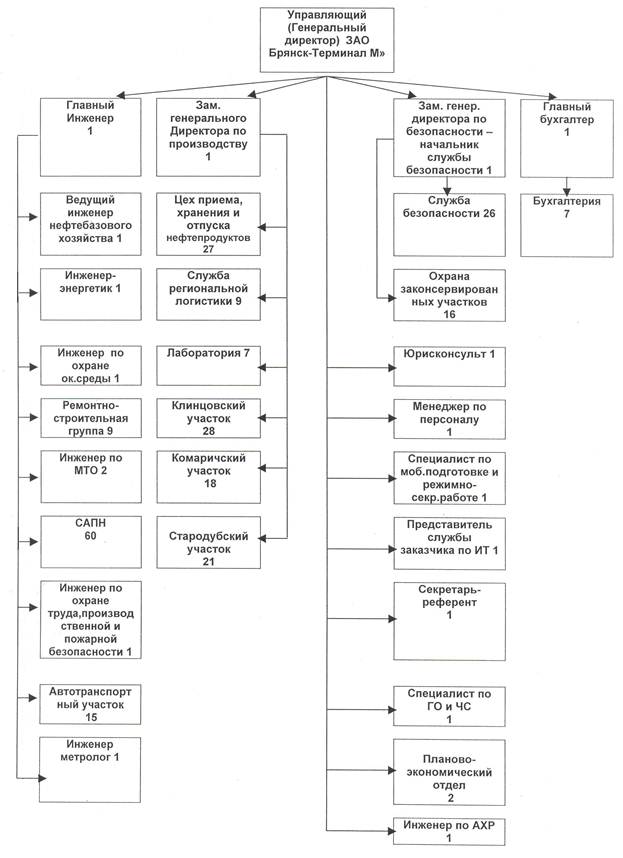

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

... дней со дня окончания истекшего отчетного периода. В этот же срок надо представить и налоговую декларацию. 2. ОБЪЕМ И СТРУКТУРА НАЛОГОВОЙ ДЕКЛАРАЦИИ Форма налоговой декларации по налогу на прибыль организаций утверждена Приказом Минфина России от 07.02.2006 N 24н. Этим же Приказом определен Порядок заполнения декларации. В состав налоговой декларации по налогу на прибыль организаций ...

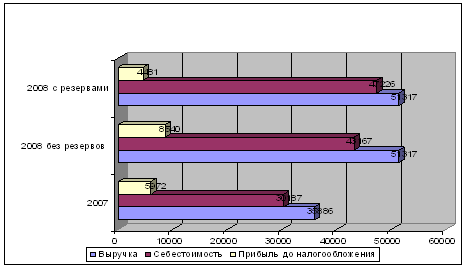

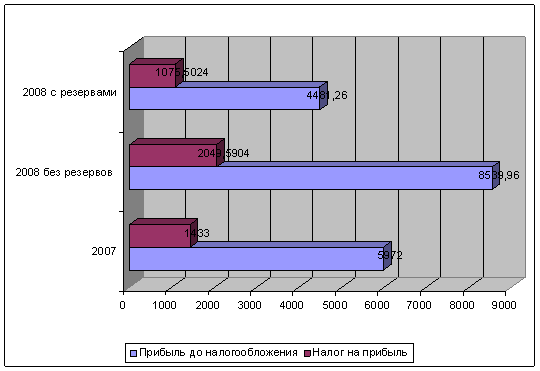

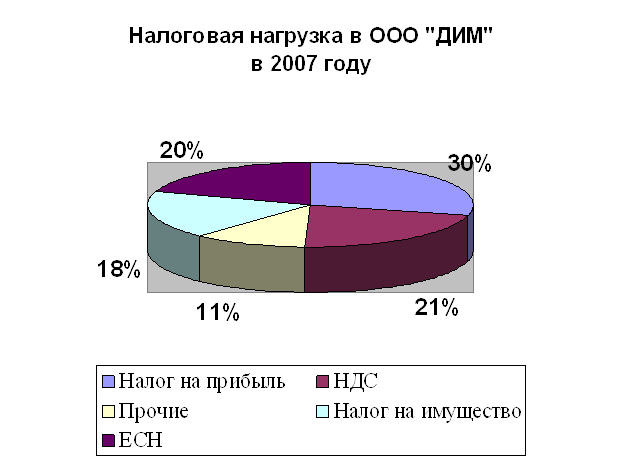

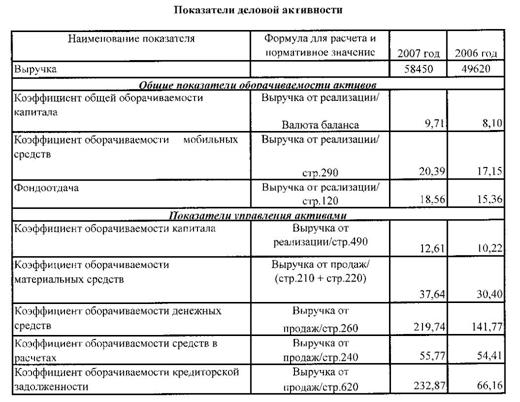

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

0 комментариев