Навигация

Налогообложение при осуществлении совместной деятельности

2. Налогообложение при осуществлении совместной деятельности

Итак, по договору простого товарищества двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной не противоречащей закону цели (статья 1041 ГК РФ). При этом сторонами договора простого товарищества, заключаемого для осуществления предпринимательской деятельности, могут быть только индивидуальные предприниматели и (или) коммерческие организации.

НК РФ содержит ряд специальных норм, предусматривающих особый порядок налогообложения операций, осуществляемых в рамках договора простого товарищества. Рассмотрим такие особенности в части отдельных налогов.

2.1. Особенности применения НДС

Особенности предусмотрены статьей 174.1 НК РФ. Ведение общего учета операций, подлежащих налогообложению, возлагается на участника товарищества, которым являются российская организация либо индивидуальный предприниматель (далее - участник товарищества). Так как простое товарищество не признается юридическим лицом, обязанности налогоплательщика возлагаются на участника товарищества.

Целесообразно возложить такую обязанность на товарища, ведущего общие дела и бухгалтерский учет, поскольку ему будет проще без дублирования функций организовать учет в целях исчисления НДС.

Учитывая, что одним из участников совместной деятельности может быть иностранная организация, еще раз отметим, что обязанности налогоплательщика и учета операций возлагается именно на российское лицо. Иностранная организация исполнять данные обязанности не может.

Участник товарищества (еще раз напомним – речь здесь и далее в настоящем пункте идет о товарище, на которого возложены обязанности налогоплательщика в отношении операций по совместной деятельности) обязан выставлять счета-фактуры в общеустановленном порядке при реализации товаров (работ, услуг), передаче имущественных прав в рамках деятельности по договору простого товарищества.

Налоговый вычет в рамках договора простого товарищества предоставляется только участнику товарищества, при наличии счетов-фактур, выставленных продавцами этому лицу (товарищу), в общеустановленном порядке.

Итак, участник, исполняющий обязанности налогоплательщика в отношении операций по совместной деятельности, обязан в общем порядке исчислять налоговую базу по облагаемым операциям, выставляя счета-фактуры и принимая к вычету предъявленный ему НДС. Еще раз подчеркнем, что для осуществления вычета счета-фактуры должны быть оформлены на имя этого участника. В противном случае ни он, ни другие товарищи не смогут принять указанный НДС к вычету. Это следует принять во внимание при организации деятельности простого товарищества и заключении договоров товарищами в рамках его осуществления.

Важным условием принятия НДС к вычету участником товарищества является ведение им раздельного учета товаров (работ, услуг), имущественных прав, используемых при осуществлении операций в соответствии с договором простого товарищества и используемых им при осуществлении иной деятельности. Конечно участник должен обеспечить и ведение раздельного учета в смысле статьи 170 НК РФ.

Поскольку обязанности ведения учета операций в целях исчисления НДС возлагаются на одного из товарищей, такой товарищ должен в том числе подавать декларацию по НДС. Особенности декларирования операций, связанных с осуществлением договора простого товарищества ни НК РФ, ни иные нормативные акты не предусматривают. Разъяснения налоговых органов и Минфина РФ по данному вопросу отсутствуют. Учитывая изложенное полагаем, что участник товарищества заявляет такие операции в своей обычной декларации в общем порядке, он же уплачивает сумму налога.

2.2. Особенности применения налога на прибыль

Особенности предусмотрены статьей 278 НК РФ. Если хотя бы одним из участников товарищества является российская организация либо физическое лицо, являющееся налоговым резидентом РФ, ведение учета доходов и расходов такого товарищества для целей налогообложения должно осуществляться российским участником (далее в настоящем пункте – участник товарищества) независимо от того, на кого возложено ведение дел товарищества в соответствии с договором (пункт 1 статьи 278 НК РФ).

Однако непосредственно уплату налога, в отличие от НДС, осуществляет каждый товарищ (пункт 2 статьи 278 НК РФ). Реализуется это следующим образом.

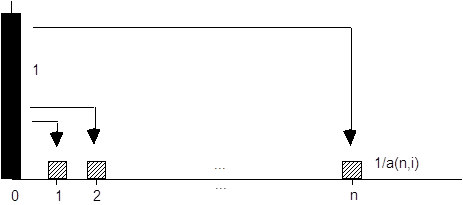

Участник товарищества определяет нарастающим итогом по результатам каждого отчетного (налогового) периода прибыль каждого участника товарищества в прибыли товарищества, полученной за отчетный (налоговый) период от деятельности всех участников в рамках товарищества. Расчет осуществляется пропорционально доле соответствующего участника товарищества, установленной соглашениями. О суммах причитающихся доходов каждому товарищу участник товарищества ежеквартально до 15-го числа месяца, следующего за отчетным (налоговым) периодом, сообщает каждому товарищу.

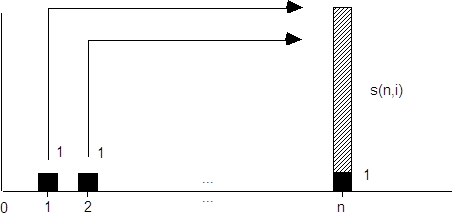

Каждый товарищ – налогоплательщик включает доходы, полученные от участия в товариществе, в состав своих внереализационных доходов и такие доходы подлежат налогообложению в общем порядке (пункт 3 статьи 278 НК РФ).

Отметим, что статья 278 НК РФ не содержит четкого определения понятия «доход» участника простого товарищества. Однако исходя из системного толкования данных норм можно сделать вывод о том, что к таким доходам относится только прибыль, полученная в рамках исполнения договора простого товарищества, распределенная участником товарищества, ведущим учет доходов и расходов. Указанный вывод подтверждается и судебной практикой (например, Постановления ФАС Северо-Западного округа от 07.03.2007 г. №А42-7084/2005, ФАС Дальневосточного округа от 06.06.2007 г. №Ф03-А59/07-2/2080).

В отношении доходов от совместной деятельности налогоплательщики-товарищи уплачивают только квартальные платежи (пункт 3 статьи 286 НК РФ), т.е. ежемесячные авансовые платежи с таких сумм не уплачиваются. Порядок заполнения декларации для данного случая не урегулирован, поэтому представляется необходимым производить расчет ежемесячных авансовых платежей и указывать их в декларации исходя из налога за вычетом суммы налога на прибыль, подлежащего уплате с дохода от договора простого товарищества.

Для товарищей существует также ограничение по применению кассового метода. Согласно пункту 4 статьи 273 НК РФ при заключении договора простого товарищества участники указанных договоров, определяющие доходы и расходы по кассовому методу, обязаны перейти на определение доходов и расходов по методу начисления с начала налогового периода, в котором был заключен такой договор.

Существенным недостатком осуществления деятельности в рамках договора простого товарищества является невозможность учесть убытки товарищества. Согласно пункту 4 статьи 278 НК РФ такие убытки не распределяются между его участниками и при налогообложении ими не учитываются. Т.е. если юридическое лицо, находящееся на общей системе налогообложения или УСН, имеет право перенести полученный в налоговом учете убыток на будущее и уменьшить на него прибыли будущих налоговых периодов в течение десяти лет (статья 283 НК РФ, пункт 7 статьи 346.18 НК РФ), у товарищей такое право отсутствует.

Отметим также, что при прекращении действия договора простого товарищества его участники при распределении дохода от деятельности товарищества не корректируют ранее учтенные ими при налогообложении доходы на доходы, фактически полученные ими при распределении дохода от деятельности товарищества (пункт 5 статьи 278 НК РФ). По сути это означает то, что налог на прибыль в этом случае в сторону уменьшения не корректируется, что также следует отнести к недостаткам.

Следует учесть, что при прекращении действия договора простого товарищества и возврате имущества участникам этого договора отрицательная разница между оценкой возвращаемого имущества и оценкой, по которой это имущество ранее было передано по договору простого товарищества, не признается убытком для целей налогообложения (пункт 6 статьи 278 НК РФ).

Итак, при учреждении нового юридического лица прибыль распределяется между участниками после уплаты налога на прибыль (ставка 20 %) либо «упрощенного налога» (6% либо 15%), и из дивидендов дополнительно удерживается налог на прибыль (9% для российских организаций и максимум 15 % для иностранных организаций) а при исполнении договора простого товарищества распределяемая между участниками прибыль облагается налогом на прибыль (ставка 20 %) только один раз.

В части налога на прибыль имеются такие спорные вопросы, как учет расходов в виде сумм амортизации по основному средству, переданному в простое товарищество и наличие обязанности вести раздельный учет доходов (расходов) от совместной деятельности.

В частности, по вопросу начисления амортизации УМНС России по г. Москве в письме от 15.12.2003 г. № 23-10/2/69744 были даны следующие разъяснения: по основному средству, переданному для использования в деятельности простого товарищества, амортизация, которая исчислена по правилам статей 258 - 259 НК РФ, подлежит учету в составе расходов, уменьшающих полученные простым товариществом доходы. Данная позиция с точки зрения норм статьи 278 НК РФ представляется вполне обоснованной.

Тем не менее ФАС Западно-Сибирского округа в Постановлении от 07.12.2006 г. №Ф04-8138/2006(29022-А75-14) указал, что имущество, переданное по договору о совместной деятельности, не исключается у налогоплательщика из состава амортизируемого. Расходы в виде амортизации по основным средствам, переданным в совместную деятельность, были признаны правомерными. Однако данный вывод с позиции норм статьи 278 НК РФ представляется крайне спорным.

По вопросу ведения раздельного учета доходов и расходов в Постановлении ФАС Дальневосточного округа от 13.06.2006 г. №Ф03-А37/06-2/814 суд указал, что при отсутствии раздельного учета доходов и расходов от обычной и совместной деятельности, а также подтверждении обществом невозможности восстановления раздельного учета указанных операций вся выручка и все расходы включаются в налогооблагаемую базу по налогу на прибыль общества.

Учитывая, что товарищем может быть иностранная организация, еще раз напомним о необходимости применения норм международного договора в области налогообложения. рассмотрим возможные варианты налогообложения прибыли иностранной организации.

Похожие работы

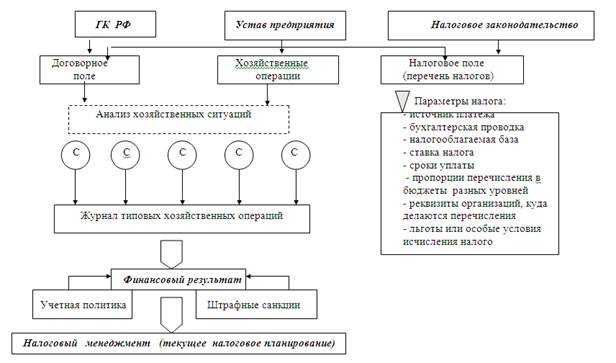

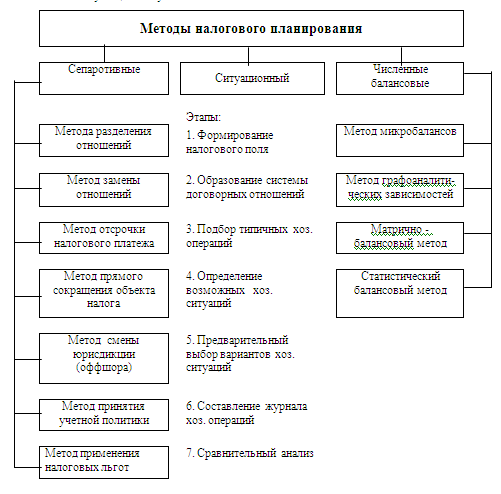

... решать налоговые проблемы после внешних налоговых проверок. С учетом вышеизложенных функций, которые должна выполнять система корпоративного налогового менеджмента, управление налоговыми обязательствами включает в себя несколько направлений (см. рисунок 2). 1. Организация налогового и бухгалтерского учета 2. Разработка схем минимизации налогов 3. Контроль правильности расчетов и сроков ...

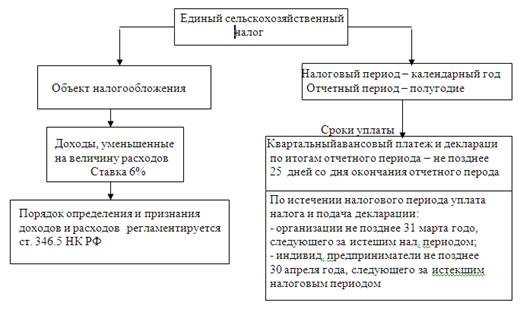

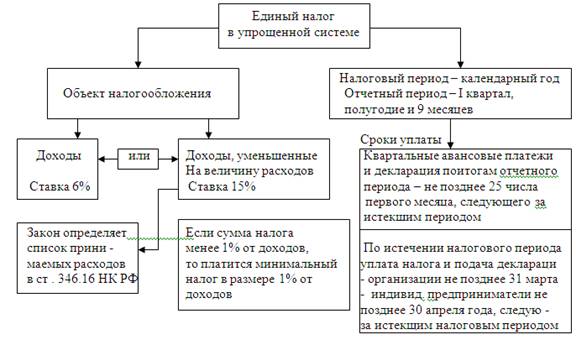

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

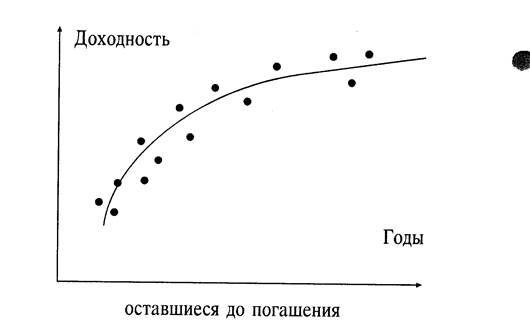

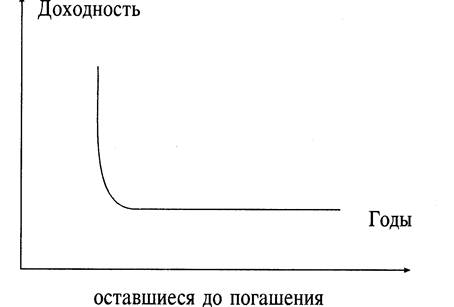

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

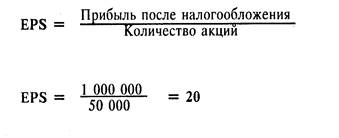

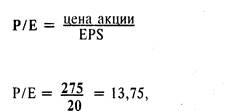

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

0 комментариев