Навигация

Прочие вопросы налогообложения

2.4. Прочие вопросы налогообложения

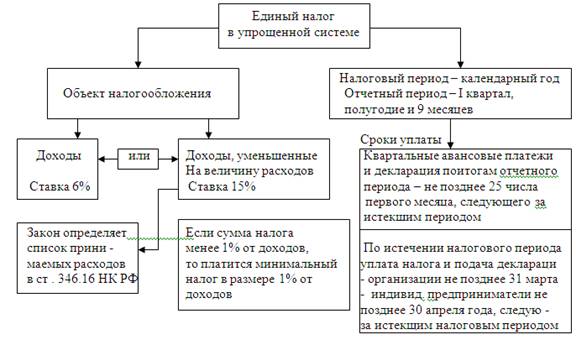

Товарищу, применяющему упрощенную систему налогообложения, следует иметь в виду следующее.

Лица, применяющие УСН, и заключившие договор простого товарищества, имеют право использовать только объект налогообложения «доходы минус расходы» (пункт 3 статьи 346.14 НК РФ).

Поскольку товарищество не является юридическим лицом, оно не является и налогоплательщиком, однако это не освобождает товарищество от налогового учета его хозяйственных операций, имущества, доходов и расходов. Такой учет согласно разъяснениям налоговых органов и Минфина РФ должен осуществляться в соответствии с общим режимом налогообложения по правилам главы 25 НК РФ (Письма Минфина России от 22.12.2006 г. №03-11-05/282, от 19.07.2006 г. №03-11-04/2/145, УФНС России по г. Москве от 14.02.2006 г. №18-11/3/11634).

При этом собственно налог на прибыль организаций товарищество не уплачивает. В рамках товарищества лишь определяется финансовый результат от совместной деятельности (прибыль или убыток), который затем распределяется между товарищами и облагается у каждого товарища в соответствии с применяемой им системой налогообложения.

Напомним, что по операциям реализации товаров, работ и услуг в рамках совместной деятельности нужно уплачивать НДС. Это прямо закреплено в статье 174.1 НК РФ, а также пунктом 2 статьи 346.11 НК РФ.

Поскольку (как уже упоминалось выше) перечень расходов при применении УСН является закрытым, применение договора простого товарищества по сути позволяет товарищам, применяющим УСН, учесть все расходы, предусмотренные главой 25 НК РФ (в части операций в рамках договора простого товарищества).

Плательщики налога при УСН учитывают полученный доход от участия в простом товариществе на основании пункта 1 статьи 346.15, пункта 9 статьи 250 НК РФ. Напомним, что такой доход представляет собой прибыль участника совместной деятельности, которая распределяется в его пользу по результатам деятельности товарищества. Ее величину определяет товарищ, ведущий общие дела, и ежеквартально сообщает о ней каждому товарищу (пункт 3 статьи 278 НК РФ).

Такие доходы представляют собой «чистый» доход налогоплательщика, т.е. уже уменьшенный на величину расходов в рамках совместной деятельности. Таким образом, упрощенцы получают определенную выгоду от участия в договоре простого товарищества. Им легче соблюсти предельный размер доходов, при превышении которого право на применение УСН утрачивается. Ведь доходы от совместной деятельности признаются на день поступления денежных средств на счета в банках (в кассу) или на день получения иного имущества (работ, услуг) или имущественных прав (пункт 1 статьи 346.17 НК РФ).

Следует также обратить внимание на следующее: если в совместную деятельность передаются основные средства и (или) НМА, до того как истекли три года с момента учета расходов на их приобретение, придется пересчитать сумму единого налога за весь период пользования такими объектами (пункт 3 статьи 346.16 НК РФ). А в отношении основных средств и НМА со сроком полезного использования свыше 15 лет – если они были переданы до истечения 10 лет с момента их приобретения.

3. Выводы

3.1. НДС

и при учреждении нового юридического лица, и при заключении договора простого товарищества передача имущества в качестве вклада не признается реализацией, соответственно, не облагается НДС; при этом НДС, принятый к вычету в отношении такого имущества восстанавливается. При передаче в уставный капитал он подлежит вычету у вновь образованной организации, а при передаче в простое товарищество – подлежит включению в состав расходов по налогу на прибыль у передающей стороны;

передача имущества участнику в пределах первоначального взноса и при выходе из состава юридического лица, и при распределении имущества ликвидируемого юридического лица, и при выходе из простого товарищества, и при разделе имущества простого товарищества не признается реализацией, соответственно, не облагается НДС; При этом при передаче имущества в пределах первоначального взноса участнику юридического лица принятый к вычету НДС подлежит восстановлению и включению в расходы, а при передаче имущества участнику простого товарищества при выходе из него либо при его прекращении НДС не восстанавливается;

при реализации договора простого товарищества все обязанности налогоплательщика по НДС в отношении операций товарищества выполняет участник, на которого возложены такие обязанности (таким участником может быть только российское лицо).

3.2. Налог на прибыль

и при учреждении нового юридического лица, и при заключении договора простого товарищества передача имущества в качестве вклада не учитывается в расходах;

передача имущества в пределах вклада при выходе участника из юридического лица, при распределении имущества при ликвидации юридического лица, при выходе из простого товарищества и при прекращении договора простого товарищества не признается доходом;

при реализации договора простого товарищества учет доходов и расходов по операциям товарищества ведется участником, на которого возложены эти обязанности (таким участником может быть только российское лицо), но сам налог на прибыль уплачивается самими товарищами со своей доли прибыли;

участник простого товарищества не имеет право применять кассовый метод;

участники простого товарищества в отношении доходов от совместной деятельности уплачивают только квартальные авансовые платежи;

участники простого товарищества не могут перенести полученный в налоговом учете убыток на будущее;

прибыль, получаемая участниками юридического лица фактически дважды облагается налогом на прибыль: сначала сама прибыль, а затем налогом на прибыль с дивидендов;

прибыль, получаемая участниками простого товарищества, облагается налогом на прибыль один раз;

для четкого понимания налоговых последствий при участии иностранной организации целесообразно принять во внимание условия международных договоров в сфере налогообложения с соответствующим государством (при его наличии). Учитывая то, что многие договоры предусматривают обложение налогом на прибыль прибыли от предпринимательской деятельности иностранной организации в стране резидентства (при отсутствии постоянного представительства), создав простое товарищество с организацией государства, в котором ставки налога на прибыль в отношении таких доходов меньше, можно оптимизировать налогообложение. При этом необходимо особое внимание уделить вопросам образования постоянного представительства, наличие которого обязывает уплачивать налог с доходов такого представительства в РФ.

3.3. Налог на имущество

при реализации налог на имущество уплачивается каждым товарищем самостоятельно в отношении имущества на основании данных, предоставляемых товарищем, ведущим учет такого имущества;

ставки налога на имущество могут отличаться (в пределах 2, 2 %) в регионах (субъектах федерации).

Список использованных источников:

Налоговый Кодекс РФ

Гражданский Кодекс РФ

Постановление ФАС Северо-Западного округа от 07.03.2007 г. №А42-7084/2005

Постановление ФАС Дальневосточного округа от 06.06.2007 г. №Ф03-А59/07-2/2080

Постановление ФАС Западно-Сибирского округа от 07.12.2006 г. №Ф04-8138/2006(29022-А75-14)

Письмо УФНС РФ по г. Москве от 30 ноября 2006 г. №20-12/105732

Письмо Минфина РФ от 22.12.2006 г. №03-11-05/282

Письмо Минфина РФ от 19.07.2006 г. №03-11-04/2/145

Письмо УФНС России по г. Москве от 14.02.2006 г. №18-11/3/11634

Письмо УМНС России по г. Москве от 15.12.2003 г. № 23-10/2/69744

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.rosec.ru/

Похожие работы

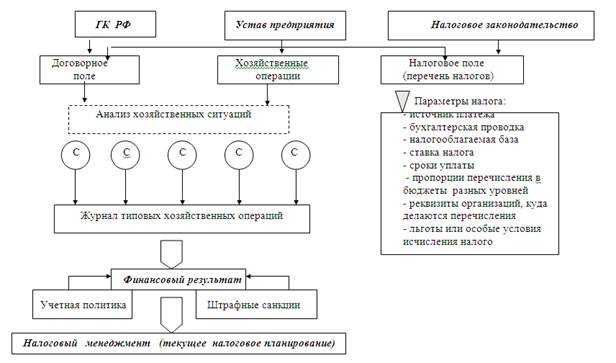

... решать налоговые проблемы после внешних налоговых проверок. С учетом вышеизложенных функций, которые должна выполнять система корпоративного налогового менеджмента, управление налоговыми обязательствами включает в себя несколько направлений (см. рисунок 2). 1. Организация налогового и бухгалтерского учета 2. Разработка схем минимизации налогов 3. Контроль правильности расчетов и сроков ...

... нормативам отчислений: v в бюджет ПФР (Пенсионный фонд России)-60%; v бюджет ФФОМС-2%; v бюджеты территориальных фондов ОМС-18%; v бюджет ФСС России-20%. Глава 2. Применения упрощенной системы налогообложения на малых предприятиях 2.1 Переход на УСН и возможность изменения объекта налогообложения Переход на упрощенную систему налогообложения предприятия и индивидуальные ...

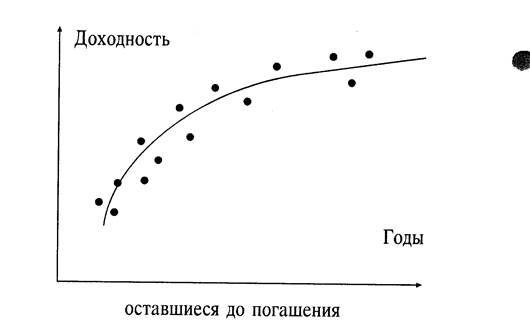

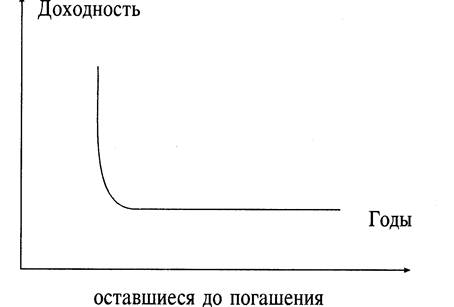

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

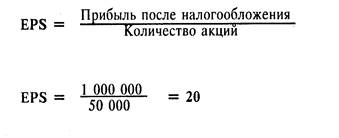

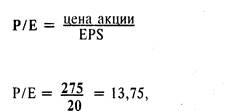

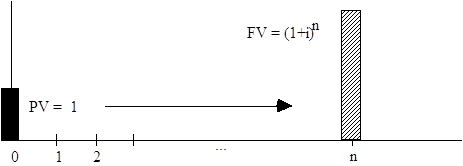

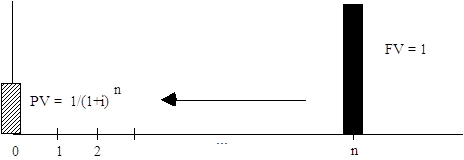

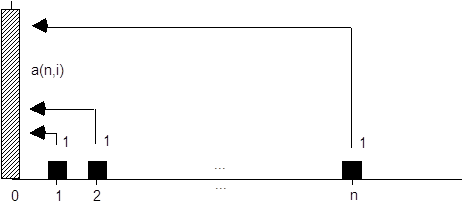

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

0 комментариев