Навигация

1. Возвратность

Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов.

2. Срочность

Он отражает необходимость возврата кредитных средств не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в нашей стране — свыше трех месяцев) — предъявления финансовых требований в судебном порядке. Частичным исключением из этого правила являются так называемые онкольные ссуды, срок погашения которых в кредитном договоре изначально не определяется. Эти ссуды, достаточно распространенные в XIX— начале XX вв. (например, в аграрном комплексе США), в современных условиях практически не применяются.

3. Платность

Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором.

Ставка (или норма) ссудного процента, определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита, выступает в качестве цены кредитных ресурсов.

Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заемщика к его наиболее продуктивному использованию.

Принципиально отличаясь от традиционного механизма ценообразования на другие виды товаров, определяющим элементом которого выступают общественно необходимые затраты труда на их производство, цена кредита отражает общее соотношение спроса и предложения на рынке ссудных капиталов и зависит от целого ряда факторов, в том числе чисто конъюнктурного характера:

- цикличности развития рыночной экономики (на стадии спада ссудный процент, как правило, увеличивается, на стадии быстрого подъема— снижается);

- темпов инфляционного процесса;

- эффективности государственного кредитного регулирования, осуществляемого через учетную политику центрального банка в процессе кредитования им коммерческих банков;

- ситуации на международном кредитном рынке (например, проводившаяся США в 80-х гг. политика удорожания кредита обусловила привлечение зарубежного капитала в американские банки, что отразилось на состоянии соответствующих национальных рынков);

- динамики денежных накоплений физических и юридических лиц (при тенденции к их сокращению ссудный процент, как правило, увеличивается);

- динамики производства и обращения, определяющей потребности в кредитных ресурсах соответствующих категорий потенциальных заемщиков;

- сезонности производства (например, в России средняя ставка ссудного процента традиционно повышается в августе—сентябре, что связано с необходимостью предоставления аграрных кредитов и кредитов для завоза товаров на Крайний Север);

- соотношения между размерами кредитов, предоставляемых государством, и его задолженностью (ссудный процент стабильно возрастает при увеличении внутреннего государственного долга).

4. Обеспеченность

Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог, под финансовые гарантии, под поручительства.

5. Целевое использование

Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

6. Дифференцированный характер

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного кредитора, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса)

Основными принципами кредита являются возвратность, платность, срочность.

Итак, в данной работе под понятием «кредитование» автор будет понимать предоставление кредитов и займов на условиях возвратности, платности, срочности.

Банковское кредитование малого бизнеса. До недавнего времени коммерческие банки очень неохотно занимались кредитованием малого бизнеса: сегмент рынка в лице индивидуальных предпринимателей и малых предприятий и сейчас представляет для банков достаточно трудоемкий в обслуживании, высокорискованный и относительно низкодоходный бизнес [35]. Тем не менее, в сложившихся условиях, когда банки испытывают значительные трудности с ликвидностью и при отсутствии традиционных (для многих банков) высокодоходных операций на рынке государственных бумаг, неизбежно возникает необходимость освоения новых видов услуг. В этой связи наблюдается переориентация банков на кредитование реального сектора.Однако сегодня банки оказались в ситуации, когда у многих крупных предприятий, традиционных заемщиков, после кризиса низкие показатели платежеспособности.

Поэтому банкам пришлось-таки обратить внимание на кредитование малого и среднего бизнеса. Ведь значительная его часть – это успешно и динамично развивающиеся предприятия, укрепившие после кризиса свои финансовые позиции. Особенно это касается производителей импортзамещающей продукции, строительных фирм и предприятий сферы услуг.

Именно динамично развивающиеся малые предприятия являются на данном этапе основными клиентами небольших коммерческих банков, а также филиалов и отделений крупных банков (например, Сбербанка). В связи с этим, кредитование малых предприятий может осуществляться банками как на основе «стандартных» кредитных технологий, так и по специальным технологиям кредитования малого бизнеса, которые получили большое развитие в России. Рассмотрим подробнее данные технологии.

При кредитовании по «стандартной» технологии малым предприятиям и индивидуальным предпринимателям предоставляются следующие виды кредитов:

- коммерческий кредит;

- овердрафтный кредит;

- вексельный кредит;

- кредитование экспортно-импортных операций;

- проектное финансирование и инвестиционное кредитование.

Объектами кредитования юридических лиц – малых предприятий могут являться: финансирование приобретения недвижимости, продуктов программного обеспечения, выкуп заемщиком собственных акций; товары и услуги, поставляемые (предоставляемые) заемщику по определенным контрактам, оборотные средства в целом, в том числе погашение текущей задолженности по уплате налогов, финансирование производственных затрат заемщика – закупка сырья, материалов, комплектующих, полуфабрикатов, расходы по транспортировке, хранению, оплате электроэнергии, заработная плата работникам организации-заемщика. Объектами кредитования для предпринимателей могут являться приобретение основных средств, товаров и услуг.

Кредитование заемщика производится на основе:

- кредитного договора,

- договора об открытии возобновляемой, невозобновляемой кредитной линии,

- генерального соглашения об открытии кредитной линии (рамочной) и отдельных кредитных договоров.

С заемщиком заключается кредитный договор при предоставлении кредита либо разовым зачислением денежных средств на расчетный, текущий валютный счета заемщика либо зачислением средств на указанные счета по графику, согласованному с заемщиком, с указанием конкретных дат или периодов перечисления средств, определенных в условиях кредитного договора.

Невозобновляемая кредитная линия открывается для осуществления различных платежей, связанных с одним или несколькими контрактами или партией товара (например, для оплаты таможенной очистки, перевалки, транспортировки и прочих расходов); регулярных финансово-хозяйственных операций, а также для покрытия периодически возникающих временных разрывов в платежном обороте торговых, промышленных, сельскохозяйственных и транспортных предприятий.

Возобновляемая кредитная линия устанавливает лимит задолженности и открывается заемщику для финансирования регулярных финансово-хозяйственных операций, направленных на покрытие общего разрыва в платежном обороте промышленных, сельскохозяйственных, транспортных и торговых предприятий.

Рамочная кредитная линия открывается заемщику для оплаты отдельных поставок товаров в рамках контрактов, реализуемых в течение определенного периода, а также финансирования этапов осуществления затрат, связанных с реализацией целевых (коммерческих) программ заемщика.

Овердрафтные кредиты предоставляются для оплаты платежных документов клиентов при отсутствии или недостатке средств на их счетах, открытых в банке, осуществляющем данный вид кредитования. Кредитование осуществляется путем зачисления средств на счет клиента в пределах открытого лимита овердрафта в обязательной корреспонденции со ссудным счетом клиента в соответствии с условиями договора об овердрафтном кредите. Лимит овердрафта, то есть максимальный размер ссудной задолженности клиента, рассчитывается в процентах от совокупного среднемесячного кредитового оборота по всем расчетным и текущим счетам, открытым клиентом в банке.

Кредиты для финансирования экспортно-импортных операций предоставляются экспортерам и импортерам, имеющим в банке расчетные (текущие) счета, а также оформившим в банке паспорта сделок по заключенным внешнеторговым контрактам.

Объем кредитования определяется по «стандартной» кредитной технологии исходя из потребностей заемщика, подтвержденных бизнес-планом и технико-экономическим обоснованием (ТЭО) кредита, с учетом кредитоспособности заемщика. Обязательным условием предоставления кредита является наличие обеспечения своевременного и полного исполнения обязательств заемщиком.

В качестве обеспечения банки, как правило, принимают передаваемые в залог транспортные средства, товарно-материальные ценности, оборудование, объекты недвижимости, ценные бумаги, а также поручительства руководителя или учредителя заемщика (когда учредитель – физическое лицо).

Кроме того, условием предоставления кредитов коммерческими банками является также наличие «работающих» счетов клиента в банке (т.е. обороты, по которым сопоставимы с суммой испрашиваемого кредита).

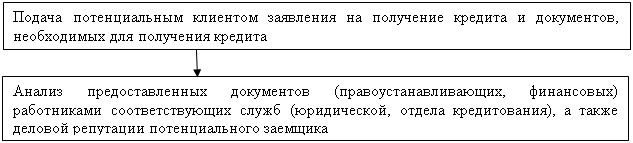

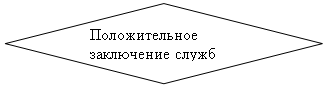

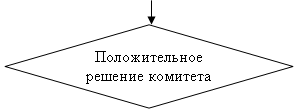

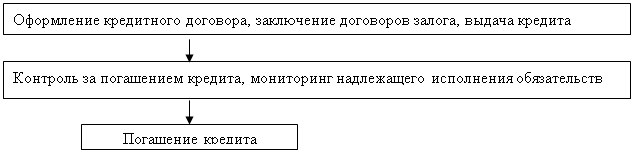

Кредитный процесс по «стандартной» технологии кредитования занимает достаточно много времени. Схема кредитного процесса представлена на Рис.2.

Кредитная заявка клиента рассматривается кредитной службой совместно с юридической службой и службой безопасности (при необходимости другими службами).

Юридическая служба проверяет полномочия должностных лиц заемщика, правоспособности заемщика. Служба безопасности представляет кредитующей службе заключение о благонадежности и деловой репутации заемщика и его руководителей (учредителей), а также партнеров по контрактам.

| |||||

| |||||

|

|

| |||

![]()

![]() нет

нет

да

Рис. 2. Схема кредитного процесса в коммерческом банке

Кредитный работник анализирует и обобщает представленные материалы и дает заключение о возможности выдачи кредита: оценивает рыночные позиции заемщика, его финансовое состояние, платежеспособность; проводит анализ структуры статей баланса, качества активов, кредиторской задолженности, структуры финансирования сделки, схем и условий расчетов с контрагентами, обеспечения. Кроме того, проводится анализ сбытовой политики предприятия, анализ отраслевых, акционерных, производственных и управленческих рисков.

При этом проверяется соответствие показателей ТЭО и бизнес-плана реальной величине и динамике показателей деятельности предприятия на основании анализа финансовой отчётности, в т.ч. показателей выручки, прибыли, оборачиваемости дебиторской задолженности и т. д.

В период действия кредитного договора кредитный работник контролирует исполнение заемщиком условий договора; осуществляет постоянный контроль за целевым использованием кредита и финансовым состоянием заемщика; принимает меры к погашению просроченной задолженности в случае ее возникновения.

Таким образом, при кредитовании по «стандартной» технологии банки предъявляют следующие основные условия предоставления кредитов:

1. Устойчивое финансовое положение клиента, наличие «работающих» счетов клиента в банке (обороты по которым должны быть сопоставимы с суммой испрашиваемого кредита).

2. Наличие ликвидного обеспечения.

3. Целевое использование кредита.

Малые предприятия часто не отвечают всем требованиям, предъявляемым к ним банком. В связи с этим развиваются альтернативные технологии кредитования малых предприятий, среди которых наиболее развитой являет кредитование по программе Европейского банка реконструкции и развития (ЕБРР).

Европейский Банк Реконструкции и Развития (ЕБРР) был создан в 1991 году с целью оказания поддержки странам Центральной и Восточной Европы при переходе от централизованного планового хозяйства к рыночному. Штаб-квартира ЕБРР находится в Лондоне. Акционерный капитал банка составляет 20 миллиардов евро. Число акционеров – 59, из них 57 стран, а также Европейский Союз и Европейский инвестиционный банк. В 25 из 57 стран банк осуществляет свои проекты, остальные страны являются донорами. Доля России в капитале ЕБРР – 4%. ЕБРР не является коммерческим банком в прямом смысле этого слова и поэтому не имеет сети филиалов. Основной задачей банка является финансирование проектов, способствующих развитию экономики указанных стран [14].

Крупнейший проект ЕБРР – Российский Фонд поддержки малого бизнеса. Фонд был создан в середине 1994 года с целью развития индивидуального и малого предпринимательства. Размер фонда составляет 300 миллионов евро – 50% собственные средства ЕБРР, а 50% средства, предоставленные странами «Большой Семерки». На сегодняшний день Российский Фонд Поддержки Малого Бизнеса осуществляет следующие программы:

- программа микрокредитования (кредиты до 30 000 долларов США);

- программа малых кредитов (кредиты от 20 000 долларов США до 125 000 долларов США);

- программа непосредственных инвестиций;

- бизнес-консультации.

До кризиса 1998 года в Программе ЕБРР кредитования малого бизнеса участвовало 15 российских банков. Программа работала успешно: было выдано в общей сложности кредитов на сумму порядка 350 млн. долларов, возвратность которых составляла 99,79%. После кризиса участниками Программы остались всего лишь 4 банка: Сбербанк, НБД (Нижний Новгород), «Петровский» (Санкт-Питербург), «Дальневосточный» (Владивосток).

Помимо вышеперечисленных банков, по Программе кредитования малого бизнеса работает Банк кредитования малого бизнеса. Еще в 1997 году ЕБРР, основываясь на опыте создания подобных институтов в других странах, начал готовить проект создания Банка кредитования малого бизнеса (КМБ-Банк) в России.

Один из российских банков, созданный еще в 1992 году ЕБРР совместно с рядом российских компаний, АКБ «Российский банк проектного финансирования», во многом утративший после кризиса перспективы своего бизнеса в сфере финансирования инвестиционных проектов, был выбран для реализации проекта по созданию Банка кредитования малого бизнеса. Поскольку российские акционеры не были заинтересованы в кредитовании малого бизнеса как основном направлении деятельности банка, они приняли предложения ряда стратегических инвесторов (в их числе Фонд экономического развития Сороса, консалтинговая корпорация правительства Германии DEG и др.) о продаже своих пакетов акций. Таким образом, в России появился новый банк со 100-процентным иностранным капиталом, ориентированный на работу с малым бизнесом.

У Сбербанка была (и остается) масса преимуществ по сравнению с другими банками – огромная филиальная сеть во всех регионах страны, «монопольный» охват личных сбережений населения, поддержка и гарантии государства.

В рамках Программы кредитования малого бизнеса Сбербанком России развиваются два направления программы – программа микрокредитования и программа малых кредитов. По программе микрокредитования предоставляются кредиты в размере до 30 000 долларов США в рублевом эквиваленте (кредиты «micro») или непосредственно в долларах США (кредиты «large micro»). Срок кредитования в рублях – до 6 месяцев, в иностранной валюте – до 1 года. Цель кредита – пополнение оборотных средств, закупка основных средств, ремонт, строительство, обучение, оплата проведения рекламной кампании [27].

При этом предприятие должно иметь определенный опыт работы: в торговле – не менее трех месяцев, в сфере производства и услуг – 6 месяцев. Организационно-правовые формы заемщика могут быть любыми – от частных предпринимателей, осуществляющих свою деятельность без образования юридического лица до ООО и ЗАО. Размер процентных ставок: 15–16% в валюте, и 27–30% в рублях.

Основное внимание по программе микрокредитования уделяется предпринимателям и небольшим фирмам. Бизнес должен быть законным и экологически безвредным. По программе не кредитуется игорный бизнес и работа с ценными бумагами.

Программа малых кредитов охватывает так называемые «small»-кредиты, которые предоставляются в размере до 125 000 долларов США непосредственно в долларах США и в рублевом эквиваленте. Срок кредитования – до 2-х лет. Опыт работы предприятия – не менее 6 месяцев. Процентная ставка – 15-16% в валюте, и 25-27% в рублях по данным (таблица 1).

Таблица 1

Виды и особенности кредитов,

выдаваемых в рамках Программы кредитования малого бизнеса в РФ

|

| Micro (M) | Large micro (L) | Small (S) | Small руб. (R) |

| Цель кредита | Пополнение оборотных средств | Приобретение основных средств для предприятий торговли, производства и сферы услуг, закупка сырья для производственных фирм и предприятий сферы услуг | ||

| Проверка целевого использования | Отсутствует | Проверка целевого использования | ||

| Сумма | До 30 000 долларов США в рублевом эквиваленте | До 30 000 долларов США в рублевом эквиваленте | 20 000 - 125 000 долларов США в рублевом эквиваленте | 20 000 - 125 000 долларов США в рублевом эквиваленте |

| Срок | До 12 месяцев | До 24 месяцев | ||

| Процентная ставка | 27-30% годовых | 15-16% годовых | 25-27% годовых | 15-16% годовых |

Если предприятие действует в одной из ниже перечисленных отраслей, то заявление должно быть отвергнуто:

-производство наркотиков, табака, спирта, алкогольных напитков;

-производство оружия и других опасных материалов;

-производство продуктов, которые сильно вредят экологии;

-торговля ценными бумагами;

-содержание игорного бизнеса.

Кредит может быть использован для финансирования основного и оборотного капитала, для производства товаров или оказания услуг. Кредит на строительство или приобретение зданий может быть выдан только, если он будет использоваться преимущественно для производственных целей. Разрешается финансирование лиц, занимающихся торговлей, которые используют кредит для производства товаров и оказания услуг.

Кредитный процесс при кредитовании малых предприятий по программе ЕБРР включает в себя те же этапы, что и при кредитовании юридических лиц Сбербанком. Существенным же отличием является то, что финансовое состояние оценивается не по официальной отчетности предприятия, а по «черным» цифрам.

Еще одним преимуществом программы кредитования малого бизнеса является то, что отсутствуют требования иметь работающий расчетный счет в системе Сбербанка, положительную кредитную историю и значительные обороты по счету, так как зачастую эти требования для малых предприятий невыполнимыми.

КМБ-Банк кредитует малый бизнес с 1998 года. За истекший период выдано 47000 кредитов на общую сумму более 440 млн. долларов США. Сейчас банк выдает примерно 3000 кредитов в месяц при средней сумме кредита около 6000 долларов США. 80% активов банка составляют кредиты малому бизнесу.

Таких результатов банк смог достигнуть благодаря эффективной технологии.

Банк выдает четыре вида кредитов предпринимателям, малым и средним предприятиям:

- экспресс-кредит (от 100 долларов США до 1000 долларов США);

- микрокредит (от 1000 долларов США до 10000 долларов США);

- малый кредит (от 10000 долларов США до 50000 долларов США);

- средний кредит (от 50000 долларов США до 500000 долларов США).

Экспресс - и микрокредиты, как правило, предоставляются торговым предприятиям и предпринимателям на увеличение оборотного капитала. Доля таких кредитов в портфеле банка по количеству составляет около 80%, а по объему – около 40%. Малые кредиты необходимы предприятиям для инвестирования в небольшие производства или в сферу обслуживания (стоматологические кабинеты, парикмахерские, макаронные цехи и тому подобное). Средние кредиты предназначены для тех клиентов, которые открывают цехи или небольшие фабрики (например, упаковочное производство, типографии).

Для каждого вида кредита существует стандартная методика кредитного анализа, отличающаяся степенью детализации. Однако в любом случае кредитный эксперт обязательно выезжает на место бизнеса клиента и проводит анализ финансового состояния и уровня менеджмента компании. Это – совершенно необходимое условие, поскольку оценить кредитоспособность заемщика сегодня в России возможно только при анализе реального состояния его бизнеса. При принятии решения о выдаче кредита учитывается также положение компании на рынке и перспективы развития сферы бизнеса. Таким образом, в представлении бизнес-плана и ТЭО нет необходимости, ибо решение о выдаче кредита принимается на основании анализа прошлого и настоящего, а не будущего. КМБ-Банк стремится минимизировать количество документов, необходимых для получения кредита. Поэтому кредитному эксперту не нужно, слишком много времени, чтобы выехать на место и ознакомиться с ними.

Как правило, с момента подачи заявки до выдачи кредита проходит не более 14 дней. Сроки жестко регламентированы для каждого вида кредита. Так, по экспресс-кредиту решение должно быть принято за один день, по микрокредиту – за три дня, по малому кредиту – в течение недели, по среднему – в течение 14 дней.

Для заемщика вся предварительная процедура укладывается в несколько предельно простых действий. Сначала клиент обращается в банк, беседует с экспертом (лично или по телефону). Затем присылает заявку на кредит и договаривается с экспертом о дате его визита. Эксперт после проведенного на месте анализа составляет резюме клиента. Если мнение эксперта положительно, резюме выносится на кредитный комитет, за которым — окончательное решение о выдаче ссуды.

Залоговое обеспечение обязательно по всем видам займов, кроме экспресс–кредита. Однако подход к обеспечению достаточно гибкий. Залогом может быть любое движимое и недвижимое имущество заемщика или третьих лиц: квартиры, машины, бытовая и офисная техника, оборудование, меха, украшения и другое имущество.

Важным элементом кредитной технологии КМБ-Банка является выплата основной суммы кредита и процентов равными долями ежемесячно или более регулярно (аннуитет).

Для клиента такая ситуация выгодна, так как он не должен копить деньги или отдавать всю свою выручку в конце срока, при этом реальная ставка по кредиту для него снижается, поскольку на выплаченную сумму кредита проценты не начисляются.

Банку же это позволяет поддерживать достаточно высокий уровень ликвидности. Расчет срока, процентной ставки и графика платежей осуществляется таким образом, чтобы заемщик был в состоянии выплачивать кредит из текущего бизнеса без ущерба для него.

Заемщиками КМБ-Банка являются любые предприятия с численностью персонала до 100 человек, за исключением экологически вредных производств, производства алкоголя, табака, изделий из шкур диких животных, а также игорного бизнеса.

Кредиты в КМБ-Банке выдаются на срок до пяти лет как в долларах США и евро, так и в рублях. Процентные ставки по кредитам — на уровне средних ставок по рынку.

1.3. Небанковское кредитование малых предприятий Экономическая сущность микрофинансирования. Помимо банковского кредитования малых предприятий в России в последние годы получают развитие альтернативные источники финансовых, в том числе кредитных, ресурсов. Одним из таких источников становится микрофинансирование [10].Микрофинансирование – это вид деятельности, связанный с оказанием услуг микропредприятиям. Учреждения микрофинансирования (МФИ) делают это, как правило, путем мобилизации сбережений, предоставления кредитов, организации коллективных действий, направленных на удовлетворение финансовых потребностей своих членов, или комбинации всего вышеперечисленного.

Микрофинансирование – это не просто еще один сектор хозяйственной деятельности. Это бизнес, призванный решать социальные задачи, который функционирует на стыке социального развития и коммерческой деятельности. Именно по этой причине и Правительство, и негосударственные организации должны выделять этому сектору финансовые средства и способствовать его развитию. Общеизвестно, что микрофинансирование является эффективным инструментом расширения занятости, взращивания предпринимателей, борьбы с бедностью.

Общепризнанно, что микрофинансовые институты (МФИ) оказывают услуги, дополняющие услуги коммерческих банков, укрепляя тем самым всю финансовую систему. Условия, выставляемые коммерческими банками, нередко оказываются непосильными для микропредпринимателей (особенно это касается обеспечения кредита). Отсутствие доступа определяется также близостью услуг; как правило, у МФИ больше возможностей для работы в сельской местности, особенно у МФИ с коллективным членством (кредитные союзы и кредитные кооперативы). Учреждения микрофинансирования осуществляют небольшие по размеру финансовые операции, которые неинтересны для коммерческих банков. МФИ разработали специальные технологии, благодаря которым они могут предоставлять небольшие финансовые средства с некоторой выгодой и низкой степенью риска.

Таким образом, МФИ заполняют бреши, которыми не могут и не хотят заниматься коммерческие банки. МФИ могут даже способствовать укреплению системы коммерческих банков, поскольку они эффективно мобилизуют сбережения для их последующего размещения в коммерческих банках. Более того, успешно действующие МФИ плодят успешных предпринимателей, которые переходят на уровень малых и средних предприятий. Каждый успешный предприниматель является потенциальным клиентом коммерческого банка. В связи с этим коммерческие банки иногда помогают МФИ ссудами или покупкой доли в них. Тем самым они просто инвестируют свой собственный бизнес.

Во многих странах грань между микрофинансированием и другими формами финансирования малых и средних предприятий (МСП) проводится в зависимости от максимального размера ссуды конечным клиентам, которую все еще можно считать «микро». Несомненно, отличительной чертой микрофинансирования является небольшой размер ссуды. Однако любой «потолок» является абсолютно произвольным, поскольку единого стандарта не существует. В развивающихся странах в качестве потолка обычно называют сумму в 500 долларов США (на практике она нередко достигает одну тыс. долл. и выше), а в промышленно-развитых - 5 тыс. долларов США или 10 тыс. немецких марок обычно считается микроссудой. Подобный стандарт желательно установить и в России. Хорошую возможность для этого может дать национальная конференция по микрофинансированию или представительное совещание.

Исключительно важным различием между микрофинансированием и «формальным» финансированием является то, что первое обслуживает клиентов без учета прошлых результатов хозяйственной деятельности (начинающих), клиентов без досье заемщика и без зарегистрированного обеспечения. Важной отличительной чертой микрофинансирования является то, что оно преследует цель оказания содействия и защиты, поощряя обращаться за финансовыми услугами тех клиентов, которые обычно сами себя считают «неплатежеспособными». Это особенно относится к женщинам, которых подталкивают к тому, чтобы они самостоятельно занимались предпринимательской деятельностью.

Термин «микрофинансовый институт» применим к любой организации, которая предоставляет микрокредиты в соответствии с вышеприведенным определением, в том числе и к коммерческим банкам, которые предоставляют микрокредиты, но для целей данного исследования их не включили в категорию «микрофинансовых институтов». В данном контексте будут рассматриваться учреждения, занимающихся микрокредитованием: кредитные кооперативы (союзы), учреждения микрокредитования, государственные и негосударственные фонды поддержки малого предпринимательства, то есть такие организации, которые могут выполнять также и иные функции [12].

Кредитные кооперативы (союзы) как субъекты микрокредитования.Кредитные кооперативы и кредитные союзы существуют в самых разных формах. Основные различия касаются характера членства и открытости кредитного учреждения. Первоначально целевыми группами были фермеры (Райффайзен), а сейчас в их число входят как отдельные лица (кредитные союзы), так и организации. Некоторые кооперативы носят закрытый характер, обслуживая только своих членов. Однако все большую популярность завоевывают кооперативы открытого типа. Последние все еще контролируются своими членами, но в то же время оказывают услуги людям, не являющимся его членами (внешние клиенты). Несмотря на различия в целевых группах, у обоих типов учреждений много общего [24].

И те, и другие являются сберегательными учреждениями, и служат источником дешевого кредита.

Движение кредитных союзов и кооперативов представляет собой эффективный подход к микрофинансированию на базе приема сбережений и самоокупаемости, доказавший свою пользу во всем мире. Что больше всего отличает кредитные союзы от других небанковских учреждений, так это их способность мобилизовывать сбережения своих членов, как правило, в виде долевого участия. После этого средства вкладываются в сельскохозяйственное производство, строительство жилья, выдаются в виде ссуд микро - и малым предприятиям. Отсюда следует, что кредитные союзы работают, в основном, на принципах самофинансирования.

Существуют несколько определений кредитных кооперативов:

Кредитный кооператив – особая форма кредитной организации, создаваемая гражданами, мелкими предпринимателями для взаимного кредитования.

Кредитный кооператив – это кооперативное общество, предлагающее своим членам ссуды за счет сбережений, накопленных самими членами. Кооператив создает группа членов, преследующих общий интерес. Договариваясь вносить регулярные взносы, они создают фонд, из которого могут брать деньги на инвестиции и пополнение оборотных средств под выгодный процент. Ссудный процент служит для кооператива источником дохода для покрытия административных расходов. Все избыточные средства возвращаются членам в виде дивиденда на сбережения. Для снижения риска непогашения ссуды члены кооператива должны обеспечивать совместную гарантию. Кредитный кооператив является неприбыльной организацией, контролируемой его собственными членами.

Кредитный кооператив создается и осуществляет свою деятельность на основе следующих принципов кооперативного движения:

1. добровольность вступления в кооператив и свобода выхода из него;

2. открытость для приема новых членов, имеющих интересы, соответствующие целям и задачам кооператива;

3. самостоятельность и самоуправляемость на основе равноправия членов (принцип «один член кооператива имеет один голос»);

4. право личного участия членов в любых видах деятельности кредитного кооператива, в том числе в управлении его делами;

5. обеспечение экономической выгоды для своих членов;

6. выборность и периодическая сменяемость состава руководящих органов и их подотчетность членам кредитного кооператива;

7. недопустимость обогащения одного члена за счет другого, справедливое распределение дохода между членами пропорционально доле участия каждого из них в деятельности кредитного кооператива;

8. ограничение начислений на паевой капитал в случае распределения полученных доходов по размеру паенакопления;

9. оказание услуг преимущественно членам кооператива;

10. минимизация стоимости услуг, предоставляемых членам кооператива, за счет снижения трансакционных издержек.

В отличие от банковских учреждений кредитный кооператив является некоммерческой организацией. Основной целью его деятельности является не получение возможно большей прибыли на капитал, а оказание кредитно-финансовых услуг своим членам в развитии их хозяйственной деятельности и повышении их материального благосостояния. Более подробно отличия кредитного кооператива от банковских учреждений, осуществляющих кредитование, представлены в таблице 2.

Свобода вступления в кооператив и выхода из него означает постоянное движение принадлежащих им паенакоплений, что делает паевой капитал (или паевой фонд) кооператива непостоянной величиной. Поэтому в отношении кредитного кооператива не могут действовать положения о фиксации количества членов и определения минимального размера уставного (т.е. паевого) капитала, необходимого для его учреждения, как это имеет место в отношении коммерческих банковских структур.

Источниками формирования имущества кредитного кооператива могут быть как собственные, так и заемные средства.

Таблица 2

Основные отличия кредитного кооператива

от коммерческого банка

| Кредитные кооперативы | Коммерческие банки | |

| Цель | Удовлетворение потребностей членов в производственном кредите | Прибыль акционерам банка |

| Собственность | Члены кредитного кооператива являются и его клиентами, и его собственниками | Собственниками являются акционеры банка |

| Организационная форма | Потребительский кооператив | Акционерное общество, общество с ограниченной ответственностью |

| Управление | Каждый член кооператива имеет один голос независимо от внесенного пая и может влиять на принимаемые решения | Управляется акционерами банка пропорционально числу акций, которые могут продаваться на внешнем рынке; клиенты банка никак не влияют на процесс принятия решений |

| Распределение прибыли | Отчисления в фонд производственного кредитования, патронажные выплаты членам | Дивиденды акционерам |

| Источники собственного капитала | Паевые взносы членов, доходы от собственной деятельности | Взносы акционеров в уставной капитал, прибыль |

| Предоставляемые услуги | Кредиты членам, иногда хранение сбережений членов и расчетно-финансовые услуги | Кредиты всех видов, расчетный счет лиц и предприятий, другие виды услуг (более широкий диапазон деятельности) |

| Налогообложение | Налог на прибыль на уровне кооператива не взимается, налогом облагаются совокупные доходы членов от всех видов деятельности | Взимается налог на прибыль банков |

Собственные средства кооператива формируются за счет паевых взносов членов кооператива (паевой капитал), доходов от собственной деятельности, вступительных взносов, прочих поступлений.

Паевой взнос (пай) члена кредитного кооператива может быть обязательным и дополнительным. Обязательный пай – это паевой взнос, вносимый в обязательном порядке членом кооператива и дающий право голоса и право участия в деятельности кооператива. Он может вноситься как в денежной, так и в натуральной форме (но не боле 50 % пая).

Дополнительный пай (или личные сбережения члена кооператива) – паевой взнос, вносимый по желанию члена кооператива сверх обязательного пая, по которому он получает дивиденды в денежном выражении.

Кооператив в обязательном порядке формирует резервный фонд, размер которого должен составлять не менее 10 % от паевого фонда.

Кредитные кооперативы имеют ряд преимуществ по сравнению с банками и другими финансовыми институтами, осуществляющими кредитование малого бизнеса. Среди основных преимуществ необходимо отметить следующие:

- надежность, основывающаяся на взаимном доверии членов друг к другу;

- неформальное и быстрое рассмотрение заявок;

- размещение средств кооператива в низкорискованных финансовых институтах;

- прозрачность работы кооператива, непосредственное участие членов в управлении кооперативом;

- независимость от Центробанка;

- собранные средства остаются в районе и «работают» на местную экономику;

- доступность для сельскохозяйственных товаропроизводителей.

Кроме того, кооперативы ощущают поддержку государственных структур и местной администрации. Местная администрация проявляет заботу о кооперативах, прежде всего, осуществляя нормативно-законотворческий процесс, лицензирование и контроль за деятельностью кооперативов, а также содействуя в проведении обучения и тренинга персонала кооперативов, в том числе и в рамках международных проектов.

Кроме того, кредитный кооператив привлекает малые предприятия и индивидуальных предпринимателей, прежде всего, более гибкими условиями по формам погашения кредита (например, товарной продукцией), а также более низкой ставкой по кредитам по сравнению с банковской. Не менее важно для этой группы заемщиков то, что рассмотрение заявок и оформление кредитов осуществляется в короткие сроки, что способствует их быстрому обороту. Многие кооперативы практикуют также возможность пересмотра условий договора предоставления кредитов.

Учреждения микрокредитования. Учреждения микрокредитования (УМК) — это специальные микрофинансовые институты, занимающиеся исключительно предоставлением кредитов. Как правило, они функционируют на некоммерческой основе. Наиболее существенные различия между учреждениями микрокредитования (УМК) и кредитными кооперативами представлены в таблице 3.

Таблица 3

Сравнение учреждений микрокредитования и кредитных кооперативов

| Учреждения микрокредитования | Кредитные кооперативы | |

| Отношения с заемщиком | Ссуды клиентам | Организации с коллективным членством |

| Основные услуги | Основной продукт – микрокредит; финансирование из внешних источников | Микрокредиты из сбережений членов |

| Кол-во членов | Небольшие группы (5-30) | Кооперативы могут быть большими (до 1000 членов) |

| Мобилизация группы | Активная мобилизация УМК | Кредитные союзы или кредитные кооперативы создаются по собственной инициативе членов |

Функционирующие в России МФИ выдают как индивидуальные, так и солидарные групповые ссуды. Общим знаменателем этих программ является то, что применительно к микро - и малым предприятиям используются наиболее приемлемые методы кредитования, открывающие доступ для небольших клиентов, которые не могут воспользоваться обычным банковским кредитом. Отсутствие доступа к таким кредитам определяется целым рядом самых разных факторов, среди которых можно назвать отсутствие надежного обеспечения, отсутствие кредитной истории или небольшой размер сделки (которая для банка не является эффективной с точки зрения затрат). Для преодоления такого рода проблем МФИ разработали специальные технологии финансирования.

Для выдачи кредитов микрофинансовые институты используют, как правило, внешние заимствования. Основными поставщиками микрофинансов являются:

- Фонд помощи международному сообществу (ФИНКА);

- «Оппортьюнити Интернешнл» (ОИ)/ФОРА;

- Сеть организаций микрофинансирования женщин России (СМЖР);

- Международная организация развития сельскохозяйственных кооперативов/Волонтеры помощи зарубежным кооперативам (МРСК/ВПЗК);

- «Каунтерпарт интернэшнл».

Учреждения микрофинансирования этих категорий отличают следующие характеристики. Во-первых, все они были созданы совсем недавно. В связи с небольшими масштабами операций, себестоимость в расчете на один рубль кредита весьма высока. Несмотря на то, что, по некоторым данным, часть этих учреждений уже достаточно прочно стоит на ногах, необходим дальнейший рост объемов их финансовых операций, что требует создания более совершенных систем учета, информационного обеспечения и контроля. Во-вторых, МФИ действуют на основе специально разработанных методик, которые в большинстве случаев необходимо настраивать и приспосабливать к конкретным условиям региона. Данный сектор находится в самом начале этапа роста эффективности, когда неизбежно приходится иметь дело с проблемами относительной неэффективности и высокими рисками, снизить которые можно лишь постепенно. Структуры типа ФОРА и СМЖР помогают этим учреждениям выявлять неизбежные проблемы на самых ранних этапах их функционирования [23].

Краткая характеристика учреждений, занимающихся микрокредитованием, представлена ниже.

Фонд «Оппортьюнити Россия» (ФОРА)

ФОРА был создан международной организацией «Оппортьюнити Интернешнл» и ее российскими партнерами в июле 2000 г. «Оппортьюнити» работает в России с 1993 г., помогая создавать организации микрофинансирования и приспосабливая методологии кредитования к российскому рынку. Задача фонда – стать ведущей организацией микрофинансирования в России, оказывая качественные услуги предпринимателям, желающим развивать свое дело, но не имеющим обеспечения.

ФОРА предлагает своим клиентам два разных вида продуктов: индивидуальные ссуды и ссуды трастового банка. Последние представляют собой групповые ссуды и являются эффективным средством обслуживания микропредпринимателей с низкими доходами, имеющих потребность и возможность брать взаймы, но не располагающих приемлемым (в физическом смысле) обеспечением. Траст-банковские ссуды представляют собой эффективный, с точки зрения затрат, способ предоставления кредитов ФОРА, и повышают нагрузку на каждого служащего, занимающегося оформлением ссуд.

Сейчас ФОРА работает в девяти регионах (областях) Европейской территории России (Белгород, Липецк, Нижний Новгород, Новгород Великий, Ростов-на-Дону, Саратов, Санкт-Петербург, Тамбов и Воронеж). Головной офис фонда находится в Нижнем Новгороде.

ФИНКА – Самарская региональная программа микрокредитования

Фонд помощи международному сообществу (ФИНКА) приступил к реализации программы микрокредитования в Самарской области с финансовой помощью со стороны Американского агентства международного развития (ААМР) в 1999 г. ФИНКА применяет групповой метод микрокредитования, известный под названием «банковское обслуживание деревни». В Самаре такие деревенские группы образуют пять – десять соседей, которые сообща гарантируют получаемые друг другом ссуды, контролируют групповое кредитование и накопление сбережений, а также оказывают взаимную помощь. Собрания групп проводятся еженедельно, и ссуды выдаются без предоставления обеспечения.[29]

Сеть организаций микрофинансирования женщин России (СМЖР)

СМЖР была создана в 1998 г., и начало ей положил грант, выделенный Фондом Форда для поддержки создания учреждений микрофинансирования на территории всей России, причем для работы преимущественно с женщинами. Эту сеть образуют четыре партнерских МФИ:

- Калужский фонд «Микрокредит», функционирующий в Калужской области;

- «Женские инициативы» в Московской области;

- Фонд поддержки женщин-предпринимателей в Тверской области;

- Фонд поддержки женщин-предпринимателей в Костромской области;

Организации СМЖР применяют метод индивидуальных ссуд под залог. Ссуды выдаются в среднем на два месяца. Предельный размер первой ссуды составляет 500 долларов США.

Программа мобилизации сельскохозяйственных кредитов (МСК) МРСК/ВПЗК

МРСК/ВПЗК – это частная некоммерческая организация развития в США, уходящая своими корнями в сельскохозяйственное кооперативное движение. Она осуществляет программу МСК с помощью трехлетнего гранта ААМР. МРСК/ВПЗК реализует эту программу совместно с Фондом развития сельских кредитных кооперативов. Фонд развития сельских кредитных кооперативов – это частная российская некоммерческая организация, способствующая развитию кредитных кооперативов в сельских местностях России путем распространения соответствующей информации, организации семинаров и оказания помощи.

Фонд родственных предприятий (ФРП)

«Каунтерпарт интернэшнл» осуществляет Хабаровскую региональную программу микрокредитования. В ее рамках ссуды уже получили 1200 микропредпринимателей. Предполагается, что в рамках программы ссуд будет выдаваться на сумму 600 тыс. долларов США.

Обобщенная характеристика деятельности вышеназванных фондов в России представлена в таблице 4.

Таблица 4

Обзор действующих в России микрофинансовых институтов

| МФИ | Источник и условия финансирования | Регионы | Текущий бюджет и количество клиентов |

| Сеть организаций микрофинансирования женщин России | Грант от Фонда Форда. Последующее кредитование партнеров | Калуга Москва Тверь Кострома Казань | 586 тыс. долларов США 2535 клиентов средний размер ссуды - 500 долларов США возврат - 98% ставка - 60%-96% |

| ФИНКА | Грант от ААМР | Самара | 570 тыс. долларов США 600 клиентов |

| «Оппортьюнити»/ФОРА Возможность Сопричастность Новый союз Перспектива Доверие | Грант от ААМР | Нижний Новгород Ростов Воронеж Новгородская обл. Саратов | 2300 клиентов 1,3 млн. долларов США |

| МРСК/ВПЗК | Грант от ААМР | Южносахалинск | - |

| «Каунтерпарт интернэшнл» Программа микрокредитования | Грант от ААМР | Хабаровск | 1200 клиентов 600 тыс. долларов США |

Федеральный фонд отвечает за реализацию финансовых компонентов Федеральной программы государственной поддержки малого предпринимательства, принимает участие в финансировании региональных (межрегиональных) программ, проектов и мер, направленных на поддержку и развитие малого бизнеса.

Федеральный фонд имеет сеть региональных фондов в более чем в 70 регионах России. Однако в связи с тем, что Федеральный фонд владеет лишь небольшим пакетом акций большинства региональных фондов, последние в большей степени зависят от соответствующих региональных властей, которые обеспечивают их средствами, необходимыми для работы. Что касается микрофинансирования, то применяемая в настоящее время схема исключительно проста.

Федеральный фонд ссужает региональным фондам деньги, поступающие из федерального бюджета на поддержку предпринимательства. Как правило, распределение средств осуществляется на конкурсной основе.

На начальном этапе становления рыночной экономики органы управления еще могут оказывать помощь тем сегментам рынка, которые не получают необходимые услуги вовсе или получают в недостаточной степени. Одним из таких сегментов в настоящее время можно считать кредитование малых предприятий. Однако кредитование предприятий – это деятельность, которой должен заниматься частный сектор, а государство должно постепенно возвращаться к исполнению своей роли регулирующего и помогающего агента. В предстоящее десятилетие региональным фондам также придется столкнуться с этой дилеммой. Региональным фондам придется снова проанализировать стратегию своей деятельности в отношении сектора малого предпринимательства и решить, на каком сегменте рынка требуется их участие, поскольку частные организации пока его не обслуживают. Мировой опыт позволяет предположить, что роль государства в финансовой сфере, как правило, не должна сводиться к оказанию непосредственной финансовой помощи. Его функция – помогать делать это частным организациям.

2. СОВРЕМЕННОЕ СОСТОЯНИЕ И ПРОБЛЕМЫ КРЕДИТОВАНИЯ МАЛЫХ ПРЕДПРИЯТИЙ В РФ 2.1. Анализ состояния малых предприятий в Российской Федерации. Особенности привлечения малыми предприятиями кредитных ресурсов.

Российский малый бизнес – именно тот сектор экономики, который в буквальном смысле порожден реформами. Дата его рождения – 18 июля 1991 года, когда Постановлением Правительства Российской Федерации № 446 были введены критерии отнесения предприятий к категории малых, определены общие условия и правила их функционирования.

На начало реформ пришелся мощный отток людей в сферу частного предпринимательства, прежде всего, в его малых формах.

Одним из ключевых показателей распространения малого предпринимательства в стране является показатель числа субъектов малого предпринимательства на 10000 жителей.

В России ежегодно идет увеличение плотности распространения малого предпринимательства. В 2006 г. на 10000 россиян приходилось 73 субъекта малого предпринимательства, а в 2007 на 10000 россиян приходилось уже 80 субъектов.

Увеличение плотности распространения идет за счет предпринимателей без образования юридического лица.

Общее число постоянно работающих на малых предприятиях на 1 января 2007 года составило порядка 10157,3 тыс. человек.

До настоящего времени сохраняется неравномерность распределения малых предприятий по территории России. Так, порядка 36% всех действующих МП расположены в Центральном районе. Среди городов сохраняют лидерство по числу МП Москва и Санкт-Петербург. В них сосредоточено соответственно 20% и 7% всех российских малых предприятий.

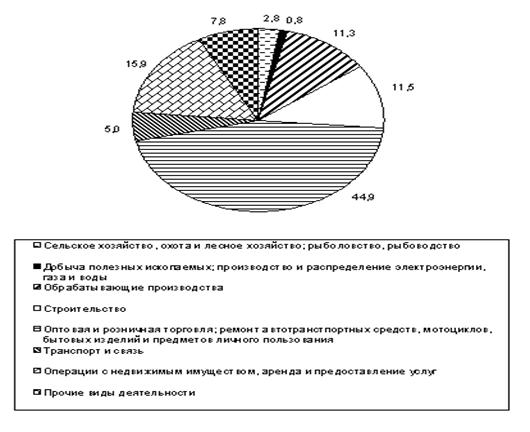

Неравномерно распределены малые предприятия и по отраслям экономики. Отраслевая структура малых предприятий (по состоянию на 1 января 2008 г.) (Рис.3)

Рис. 3. Отраслевая структура малых предприятий

В течение двух последних лет происходит закрепление положительных тенденций наращивания объемов производства в малом бизнесе (таблица 5).

Немаловажным является то обстоятельство, что темпы роста производства значительно превышают темпа роста занятых, то есть увеличение объемов происходит за счет роста производительности труда, и, следовательно, это свидетельствует об увеличении эффективности функционирования субъектов малого предпринимательства.

Таблица 5

Оборот малых предприятий по федеральным округам

Российской Федерации за 2007 - 2008гг.

| Федеральные округа | Оборот малых предприятий в 2007 г. | Оборот малых предприятий в 2008 г. | ||

| Млрд. руб. | В процентах к итогу | Млрд. руб. | В процентах к итогу | |

| Российская Федерация | 12099,2 | 100 | 15468,9 | 100 |

| Центральный | 5470,5 | 45,2 | 6817,7 | 44,1 |

| Северо-Западный | 1256,4 | 10,4 | 1744,5 | 11,3 |

| Южный | 1034,1 | 8,5 | 1400,2 | 9,0 |

| Приволжский | 1849,4 | 15,3 | 2336,1 | 15,1 |

| Уральский | 976,7 | 8,1 | 1263,5 | 8,2 |

| Сибирский | 1165,0 | 9,6 | 1237,1 | 9,3 |

| Дальневосточный | 347,2 | 2,9 | 469,9 | 3,0 |

Малые предприятия в целом показывают лучшие финансовые результаты, чем остальные предприятия. В 2007 г. 2/3 малых предприятий закончили год с положительным финансовым результатом. Доля убыточных предприятий в общем числе хозяйствующих субъектов среди малых предприятий ниже, чем среди крупных и средних предприятий. В общем объеме прибыли по итогам доля малых предприятий составила чуть более одной десятой части, однако в таких отраслях, как строительство и торговля, малые предприятия формируют более 70% положительного финансового результата. Каждый работник малого предприятия внес практически вдвое больший вклад в формирование положительного финансового результата по сравнению с занятыми на всех предприятиях в среднем. В смысле рентабельности активов малые предприятия, как правило, эффективней крупных и средних предприятий.

Похожие работы

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... земельных банков. Если обратиться к историческому опыту то можно вспомнить, что во времена царской России подобные организации были распространены достаточно широко. Земельные банки в России при сложившейся экономической ситуации должны создаваться по строго разработанной программе с учетом всевозможных экономических факторов. На мой взгляд, можно выделить три важных правила их работы. ...

... изменений в нормативно-правовые акты, регулирующие ипотечное кредитование, проблемы развития правовых норм стоят достаточно остро. 3.2 Перспективы развития ипотечного кредитования С целью удовлетворения потребностей населения российские коммерческие банки, а также специализированные учреждения предлагают широкий спектр ипотечных кредитных продуктов и программ. На сегодняшний день на ...

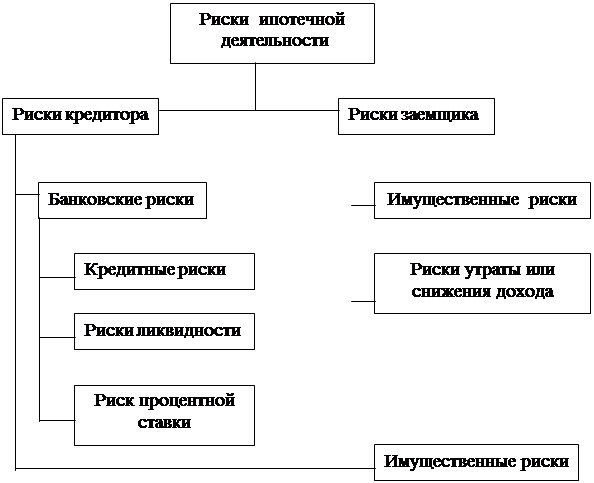

... различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки.Глава 2. Риски ипотечного кредитования. Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски - это риски, свойственные ...

0 комментариев