Навигация

Финансово-экономическая оценка проектных решений

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ АРХИТЕКТУРНО-СТРОИТЕЛЬНЫЙ УНИВЕРСИТЕТ (СИБСТРИН)

Кафедра ПФУ

ИНДИВИДУАЛЬНАЯ РАБОТА

«Управление проектами»

Тема: Финансово-экономическая оценка проектных решений

Выполнил студент Специальность 080502 “Экономика и управление на предприятии (в строительстве)”, группа 453 Проверил Герасимов В.В. НОВОСИБИРСК

2010

СОДЕРЖАНИЕ

1 Оценка схемы инвестирования проекта

2 Оценка факторов конъюнктуры инвестиционного цикла

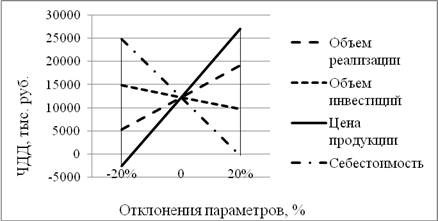

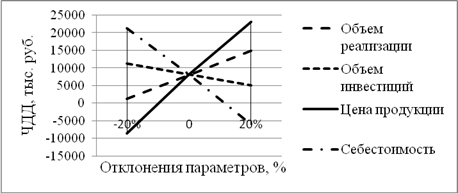

3 Оценка финансового риска инвестирования

1 Оценка схемы инвестирования проекта

Финансово-экономическая оценка задачи по оценке схем инвестирования основана на определении соотношения заемных и 'собственных инвестиций, факторов конъюнктуры - оценки их влияния на эффективность, финансового риска - уровнем возврата инвестиций.

При оценке решений осуществляется предварительный отбор инженерных проектов предприятий с последующим обоснованием рациональной схемы инвестирования.

Расчетные параметры схем инвестирования приводятся в финансовом плане (Табл. 1, 2, 3).

Выпуск продукции в 1-й год - 50 % объёма,

2год и далее - 100 % объёма.

Расчетный период проекта 5 лет.

Значения параметров инвестирования определяются по формулам:

В= М * ОЦ

где, В - выручка;

М - мощность предприятия;

ОЦ - отпуска цена продукции.

МЗ=04*В

где, М3 - материальные затраты;

0,4 - удельный вес материальных затрат в выручке.

ПЗ = 03 * В

где, ПЗ - производственные затраты;

0,3 - удельный вес производственных затрат в выручке.

А=О 1 * ОФ

где, А - амортизационные отчисления;

ОФ - фонды предприятия (инвестиции);

0,1 - удельный вес амортизационных отчислений.

КВ = М*КВу

М = ОФ

где, КВу - капитальные вложения в проект;

М - мощность производства.

Возврат кредита (Вкр) определяется суммой выплат за t-й договорной срок кредита (КР):

![]()

Сумма банковского процента (БП) определяется суммой выплат за t-й договорной срок с учетом ставки банковского процента (Пб):

БП = ∑Пбt * КРt, t=l

Долг акционерам (ДА) определяется суммой дивиденда за договорной срок с учетом ставки дивиденда (Сд)

ДА = ∑Сдt * ЧПt

где ЧП - чистая прибыль,

Условно-чистая прибыль (УЧП) равна:

УЧП =КРt1 + В - МЗ - Пз - КРtn – БП

Налог на прибыль (Нп) определяется нормативной ставкой (Сн):

Нп = УЧП * Сн

Чистая прибыль (ЧП) определяется по формуле:

ЧП=УЧП-Нп

Кумулятивная чистая прибьть (КЧП) определятся по формуле:

КЧП = ∑ (ЧП-Д)

Таблица 1- Финансовый план (1схема)

| Параметры | Ед. изм. | Период, лет | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Выпуск | шт. | 3000 | 6000 | 6000 | 6000 | 6000 | 6000 | 6000 |

| 2. Выручка | Руб. | 120000 | 240000 | 240000 | 240000 | 240000 | 240000 | 240000 |

| 3. Инвестиции | Руб. | 90000 | ||||||

| 4. Возврат кредита | Руб. | 45000 | 45000 | 0 | 0 | 0 | 0 | |

| 5. Материальные затраты | Руб. | 48000 | 96000 | 96000 | 96000 | 96000 | 96000 | 96000 |

| 6.Производственные затраты, | Руб. | 36300 | 72600 | 72600 | 72600 | 72600 | 72600 | 72600 |

| в т. ч. амортизация | Руб. | 300 | 600 | 600 | 600 | 600 | 600 | 600 |

| 7. Возврат процента за кредит | Руб. | 27000 | 27000 | |||||

| 8. Условно-чистая прибыль | Руб. | 35700 | -600 | -600 | 71400 | 71400 | 71400 | 71400 |

| 9. Налог на прибыль | Руб. | 7140 | 0 | 0 | 14280 | 14280 | 14280 | 14280 |

| 10. Чистая прибыль | Руб. | 28560 | -600 | -600 | 57120 | 57120 | 57120 | 57120 |

| 11. Дивиденды | Руб. | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 12. Кумулятивная чистая прибыль | Руб. | 28560 | -600 | -600 | 57120 | 57120 | 57120 | 57120 |

Таблица 2- Финансовый план (2схема)

| Параметры | Ед. изм. | Период, лет | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Выпуск | шт. | 3000 | 6000 | 6000 | 6000 | 6000 | 6000 | 6000 |

| 2. Выручка | Руб. | 120000 | 240000 | 240000 | 240000 | 240000 | 240000 | 240000 |

| 3. Инвестиции | Руб. | 18000 72000 | ||||||

| 4. Возврат кредита | Руб. | 9000 | 9000 | 0 | 0 | 0 | 0 | |

| 5. Материальные затраты | Руб. | 48000 | 96000 | 96000 | 96000 | 96000 | 96000 | 96000 |

| 6.Производственные затраты, | Руб. | 36300 | 72600 | 72600 | 72600 | 72600 | 72600 | 72600 |

| в т. ч. амортизация | Руб. | 300 | 600 | 600 | 600 | 600 | 600 | 600 |

| 7. Возврат процента за кредит | Руб. | 4500 | 4500 | |||||

| 8. Условно-чистая прибыль | Руб. | 35700 | 57900 | 57900 | 71400 | 71400 | 71400 | 71400 |

| 9. Налог на прибыль | Руб. | 7140 | 11580 | 11580 | 14280 | 14280 | 14280 | 14280 |

| 10. Чистая прибыль | Руб. | 28560 | 46320 | 46320 | 57120 | 57120 | 57120 | 57120 |

| 11. Дивиденды | Руб. | 2856 | 4632 | 4632 | 5712 | 5712 | 5712 | 5712 |

| 12. Кумулятивная чистая прибыль | Руб. | 25704 | 41688 | 41688 | 51408 | 51408 | 51408 | 51408 |

Таблица 3- Финансовый план (3схема)

| Параметры | Ед. изм. | Период, лет | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Выпуск | шт. | 3000 | 6000 | 6000 | 6000 | 6000 | 6000 | 6000 |

| 2. Выручка | Руб. | 120000 | 240000 | 240000 | 240000 | 240000 | 240000 | 240000 |

| 3. Инвестиции | Руб. | 90000 | ||||||

| 4. Возврат кредита | Руб. | 0 | 0 | 0 | 0 | 0 | 0 | |

| 5. Материальные затраты | Руб. | 48000 | 96000 | 96000 | 96000 | 96000 | 96000 | 96000 |

| 6.Производственные затраты, | Руб. | 36300 | 72600 | 72600 | 72600 | 72600 | 72600 | 72600 |

| в т. ч. амортизация | Руб. | 300 | 600 | 600 | 600 | 600 | 600 | 600 |

| 7. Возврат процента за кредит | Руб. | 0 | 0 | |||||

| 8. Условно-чистая прибыль | Руб. | 35700 | 71400 | 71400 | 71400 | 71400 | 71400 | 71400 |

| 9. Налог на прибыль | Руб. | 7140 | 14280 | 14280 | 14280 | 14280 | 14280 | 14280 |

| 10. Чистая прибыль | Руб. | 28560 | 57120 | 57120 | 57120 | 57120 | 57120 | 57120 |

| 11. Дивиденды | Руб. | 3427,2 | 6854,4 | 6854,4 | 6854,4 | 6854,4 | 6854,4 | 6854,4 |

| 12. Кумулятивная чистая прибыль | Руб. | 25132,8 | 50265,6 | 50265,6 | 50265,6 | 50265,6 | 50265,6 | 50265,6 |

Расчеты осуществляются по трем схемам инвестирования. В качестве расчетного варианта проекта принимается вариант с показателем наибольшей эффективности инвесторов и определяется по формулам:

![]()

- для банка (Эи)

![]() - для акционеров (ЭИ А)

- для акционеров (ЭИ А)

- для предприятия (ЭИ П) ЭИП = ![]()

где ПБ и ДА - соответственно прибыль банка и акционеров

КРб и КРа - соответственно кредиты банка и акционеров.

Результаты расчетов сводятся в Таблице 4.

Таблица 4 - Показатели вариантов схем инвестирования

| Наименование схем финансирования | Показатели эффективности вариантов проектов | ||

| 1 | 2 | 3 | |

| 1.Банковский кредит | 0,6 | 0 | 2,84 |

| 2. Банковско-акционерный кредит | 0,5 | 0,49 | 3,89 |

| 3. Акционерный кредит | 0 | 0,5 | 4,13 |

Анализ результатов расчетов

На основании анализа полученных данных формируются причинноследственные связи и дается оценка вариантов инвестирования с учетом:

-изменения соотношения заемных и собственных инвестиций;

-изменения процентных ставок за кредит.

Проанализировав данные расчётов, можно сделать вывод, что наиболее предпочтительной схемой финансирования является акционерный кредит. При данной финансовой схеме фирма работает безубыточно на всем временном отрезке и имеет наибольшую кумулятивную чистую прибыль.

Похожие работы

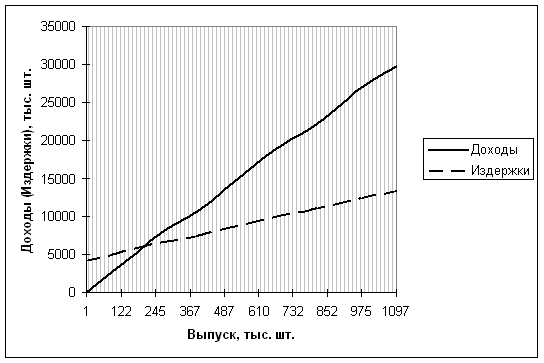

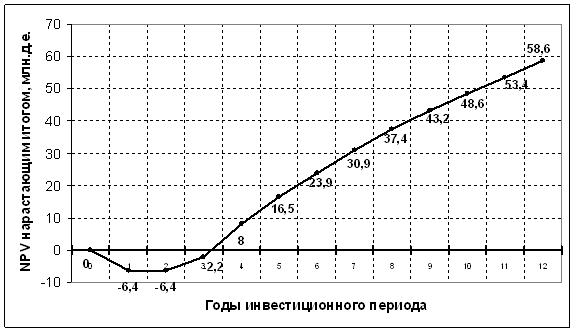

... службы ведущего оборудования – 10 лет Общий срок жизни инвестиций – 12 лет Потребность в оборотных средствах составит в 1-м году производства – 70%, во 2-ом – 100%. 2. Финансово-экономическая оценка проекта 2.1 Общие инвестиции Распределение инвестиций по годам реализации проекта осуществляется на основе расчета общей потребности ...

я оценка проекта; II. ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННОГО ПРОЕКТА. 2.1. СТРУКТУРА РАЗДЕЛА ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ТЭО. Объём и структура ТЭО зависит от размеров создаваемого предприятия, реализуемого проекта, сектора экономики, в котором осуществляемого бизнеса. Любой предпринимательский проект начисляется с идеи и проходит различный по ...

... развития предприятия. Объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяются учетом системы принципов, положенных в основу оценки эффективности инвестиций. ГЛАВА 2. СРАВНИТЕЛЬНЫЙ АНАЛИЗ МЕТОДОВ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ. 2.1 ДОСТОИНСТВА И НЕДОСТАТКИ ОСНОВНЫХ МЕТОДОВ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ В таблице приведена общая оценка ...

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

0 комментариев