Навигация

Оценка факторов конъюнктуры инвестиционного цикла

2 Оценка факторов конъюнктуры инвестиционного цикла

При оценке факторов осуществляется обоснование параметров инвестиций, определенных в соответствии с данными рациональной схемы раздела 2.1.

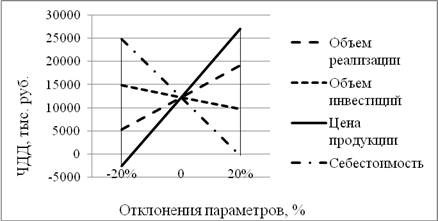

В качестве основных факторов принимаются изменения за расчетный срок параметров инвестиций: мощность, вероятность сбыта, дисконт, инфляция.

Расчет оценки эффективности вариантов проекта приводится в таблицах 5 и 6.

Для данного варианта расчёта используются следующие значения параметров, отражающих конъюнктуру инвестиционного цикла:

- коэффициент снижения мощности на расчетный период: 0,85

- коэффициент вероятности реализации продукции на расчётный период: 1,

- ставка процента на капитал на расчётный период, % в год: 8,

- процент инфляции на расчетный период, % в год: 5.

Результаты расчета представлены в таблице 5.

Таблица 5 – Параметры инвестиционного проекта

| параметры | Ед.изм | период | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Выпуск | Шт. | 2550 | 5100 | 5100 | 5100 | 5100 | 5100 | 5100 |

| 2. Выручка | Руб. | 102000 | 204000 | 204000 | 204000 | 204000 | 204000 | 204000 |

| 3.Реализация | Руб. | 102000 | 204000 | 204000 | 204000 | 204000 | 204000 | 204000 |

| 4. Инвестиции | Руб. | 90000 | ||||||

| 5. Возврат кредита | Руб. | |||||||

| 6. Материальные затраты | Руб. | 40800 | 81600 | 81600 | 81600 | 81600 | 81600 | 81600 |

| 7.Производственные затраты | Руб. | 61710 | 61710 | 61710 | 61710 | 61710 | 61710 | 61710 |

| 8. Возврат процента за кредит | Руб. | |||||||

| 9.Долг акционерам | Руб. | 4855,2 | 4855,2 | 4855,2 | 4855,2 | 4855,2 | 4855,2 | 4855,2 |

| 10. Условно-чистая прибыль | Руб. | 60690 | 60690 | 60690 | 60690 | 60690 | 60690 | 60690 |

| 11. Налог на прибыль | Руб. | 12138 | 12138 | 12138 | 12138 | 12138 | 12138 | 12138 |

| 12. Чистая прибыль | Руб. | 48552 | 48552 | 48552 | 48552 | 48552 | 48552 | 48552 |

| 13. Кумулятивная чистая прибыль | Руб. | 43696,8 | 43696,8 | 43696,8 | 43696,8 | 43696,8 | 43696,8 | 43696,8 |

| 14. Кумулятивная прибыль с учетом дисконта | Руб. | 37462,96 | 34687,93 | 32118,45 | 29739,31 | 27536,4 | 25496,66 | 37462,96 |

| 15. Индекс инфляции | Руб. | 5% | 5% | 5% | 5% | 5% | 5% | 5% |

| 16. Кумулятивная прибыль с учетом инфляции | Руб. | 35589,81 | 32953,53 | 30512,53 | 28252,34 | 26159,58 | 24221,83 | 35589,81 |

Для данного варианта расчёта используются следующие значения параметров, отражающих конъюнктуру инвестиционного цикла:

- коэффициент снижения мощности на расчетный период, по годам: 0,4; 0,5; 0,6; 0,7; 0,8; 0,9; 1

- коэффициент вероятности реализации продукции на расчётный период, по годам: 1; 1,05; 1,1; 1,15; 1,2; 1,25; 1,3

- ставка процента на капитал на расчётный период, % в год: 8,

- процент инфляции на расчетный период, % в год по годам: 6, 5,5,4,4,3,3.

Результаты расчёта представлены в таблице 6.

Таблица 6 – Параметры инвестиционного проекта

| параметры | Ед.изм | период | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Выпуск | Шт. | 1200 | 3000 | 3600 | 4200 | 4800 | 5400 | 6000 |

| 2. Выручка | Руб. | 120000 | 252000 | 264000 | 276000 | 288000 | 300000 | 312000 |

| 3.Реализация | Руб. | 120000 | 252000 | 264000 | 276000 | 288000 | 300000 | 312000 |

| 4. Инвестиции | Руб. | 90000 | ||||||

| 5. Возврат кредита | Руб. | |||||||

| 6. Материальные затраты | Руб. | 19200 | 48000 | 57600 | 67200 | 76800 | 86400 | 96000 |

| 7.Производственные затраты | Руб. | 36300 | 43560 | 50820 | 58080 | 65340 | 72600 | 36300 |

| 8. Возврат процента за кредит | Руб. | |||||||

| 9.Долг акционерам | Руб. | 13416 | 13027,2 | 12638,4 | 12249,6 | 11860,8 | 11472 | 13416 |

| 10. Условно-чистая прибыль | Руб. | 167700 | 162840 | 157980 | 153120 | 148260 | 143400 | 167700 |

| 11. Налог на прибыль | Руб. | 33540 | 32568 | 31596 | 30624 | 29652 | 28680 | 33540 |

| 12. Чистая прибыль | Руб. | 134160 | 130272 | 126384 | 122496 | 118608 | 114720 | 134160 |

| 13. Кумулятивная чистая прибыль | Руб. | 120744 | 117244,8 | 113745,6 | 110246,4 | 106747,2 | 103248 | 120744 |

| 14. Кумулятивная прибыль с учетом дисконта | Руб. | 103518,5 | 93072,7 | 83606,41 | 75031,85 | 67268,84 | 60244,22 | 103518,5 |

| 15. Индекс инфляции | Руб. | 5% | 5% | 4% | 4% | 3% | 3% | 5% |

| 16. Кумулятивная прибыль с учетом инфляции | Руб. | 54068,8 | 98342,59 | 88419,07 | 80262,16 | 72030,57 | 65250,78 | 58436,89 |

Значения параметров инвестирования определяются по формулам: - мощность на расчетный срок (Мt1)

М ti= М tl * К м ti ,

где М t=1 - мощность на исходный t1 год расчетного периода;

Кмti - коэффициент использования мощности в l-м году расчетного периода равный 0,9.

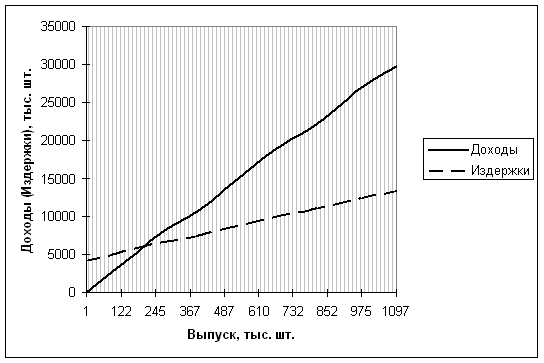

- реализация продукции на расчетный период (Рti)

Р= Вt1 *Квр

где Вt1 - выручка от реализации продукции в i-м году расчетного периода;

Кврti - коэффициент вероятности реализации в l-м году расчетного периода;

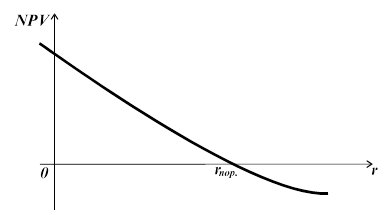

- индекс дисконта на расчетный срок (ИД):

- прибыль с учетом индекса дисконта (ПИ):

Оценка факторов конъюнктуры осуществляется в составе независимых переменных - факторов конъюнктуры приняты мощность, сбыт, а зависимых (определяемых) - ставка процента капитала, инфляция.

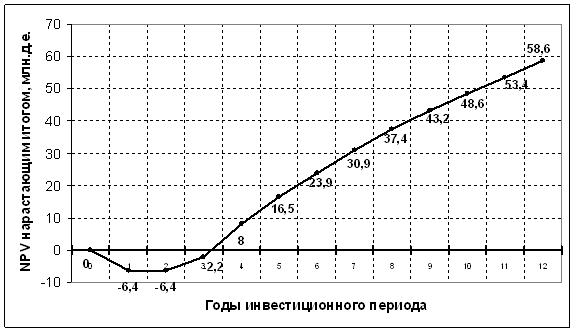

Рациональной схемой конъюнктуры для производственно-сбытового потенциала является вариант с наибольшими значениями кумулятивной прибыли КП на конец расчетного периода (КПtn):

КПtn~ мах.

Результаты расчетов сводятся в таблицу 7.

Таблица 7 - Показатели вариантов схем конъюнктуры

| Характеристика конъюнктуры | Показатели конъюнктуры | Кумулятивная прибыль, ед. | |||

| М | Р | Квр | Ид | ||

| Средняя | 0,64 | 1 | 8 | 5 | 213279,43 |

| Повышающая | 0,4- 1 | 1,05 - 1,3 | 8 | 6-3 | 516810,9 |

Примечания: характеристики конъюнктуры:

- параметры - ставка процента на капитал, процент инфляции;

- изменения - рост, стабилизация, снижение.

Анализ результатов расчетов.

На основании анализа полученных данных можно сделать следующие выводы: коэффициенты снижения мощности и вероятности реализации продукции существенно влияют на объём выпуска продукции и выручку соответственно. Влияние дисконта туманно и загадочно ввиду непонимания природы явления. Высокие темпы инфляции резко снижают кумулятивную прибыль.

По показателю величины кумулятивной прибыли предпочтительным является второй вариант расчёта (таблица 6), который характеризуется повышением конъюнктуры рынка.

Похожие работы

... службы ведущего оборудования – 10 лет Общий срок жизни инвестиций – 12 лет Потребность в оборотных средствах составит в 1-м году производства – 70%, во 2-ом – 100%. 2. Финансово-экономическая оценка проекта 2.1 Общие инвестиции Распределение инвестиций по годам реализации проекта осуществляется на основе расчета общей потребности ...

я оценка проекта; II. ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННОГО ПРОЕКТА. 2.1. СТРУКТУРА РАЗДЕЛА ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ТЭО. Объём и структура ТЭО зависит от размеров создаваемого предприятия, реализуемого проекта, сектора экономики, в котором осуществляемого бизнеса. Любой предпринимательский проект начисляется с идеи и проходит различный по ...

... развития предприятия. Объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяются учетом системы принципов, положенных в основу оценки эффективности инвестиций. ГЛАВА 2. СРАВНИТЕЛЬНЫЙ АНАЛИЗ МЕТОДОВ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ. 2.1 ДОСТОИНСТВА И НЕДОСТАТКИ ОСНОВНЫХ МЕТОДОВ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ В таблице приведена общая оценка ...

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

0 комментариев