Навигация

Место занимает прирост финансовых активов. Наибольшее значение в 1 кластере

2 место занимает прирост финансовых активов. Наибольшее значение в 1 кластере.

Наименьший коэффициент в 1 и 2 кластерах у «приобретение недвижимости», а в 3 кластере выявлено заметное уменьшение денег на руках у населения.

В целом особое значение для населения имеет покупка товаров и оплата услуг и незначительное покупка недвижимости.

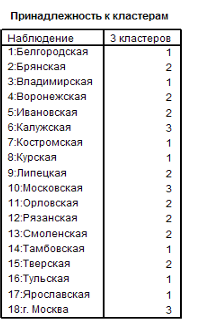

4) сравнить полученную классификацию с результатами применения алгоритма внутригрупповых связей.

В анализе межгрупповых связей ситуация практически не изменилась, за исключением Тамбовской области, которая из 2 кластера попала в 1.(Рис.13)

Рис. 13 Анализ внутригрупповых связей

В таблице «Средних значений» никаких изменений не произошло.

Глава 3. Факторный анализ

Задание: Анализ деятельности предприятий легкой промышленности.

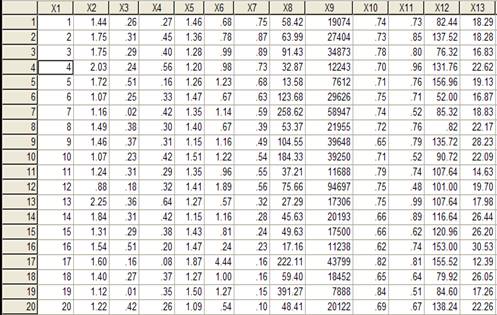

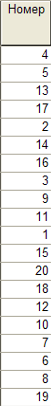

Имеются данные обследований 20 предприятий легкой промышленности (Рис. 14) по следующим характерным признакам:

· Х1 – уровень фондоотдачи;

· Х2 – трудоемкость единицы продукции;

· Х3 – удельный вес закупочных материалов в общих расходах;

· Х4 – коэффициент сменности оборудования;

· Х5 – премии и вознаграждения на одного работника;

· Х6 – удельный вес потерь от брака;

· Х7 – среднегодовая стоимость основных производственных фондов;

· Х8 – среднегодовой фонд заработной платы;

· Х9 – уровень реализуемости продукции;

· Х10 – индекс постоянного актива (отношение основных средств и прочих внеоборотных активов к собственным средствам);

· Х11 – оборачиваемость оборотных средств;

· Х12 – непроизводственные расходы.

Рис.14 Исходные данные

Требуется:

1. провести факторный анализ следующих переменных: 1,3,5-7, 9, 11,12, выявить и интерпретировать факторные признаки;

2. указать наиболее благополучные и перспективные предприятия.

Выполнение:

1. Провести факторный анализ следующих переменных: 1,3,5-7, 9, 11,12, выявить и интерпретировать факторные признаки.

Факторный анализ – это совокупность методов, которые на основе реально существующих связей объектов (признаков) позволяют выявить латентные (неявные) обобщающие характеристики организационной структуры.

В диалоговом окне факторного анализа выбираем наши переменные, указываем необходимые параметры.

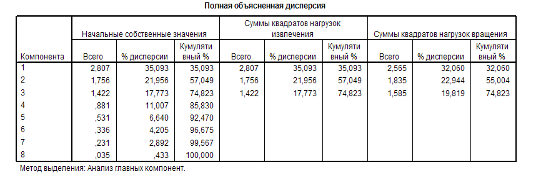

Рис. 15 Полная объясненная дисперсия

По таблице «Полной объясненной дисперсии» видно, что выделены 3 фактора, объясняющие 74,8 % вариаций переменных – построенная модель достаточно хорошая.

Теперь интерпретируем факторные признаки по «Матрице повернутых компонент»: (Рис.16).

Рис. 16 Матрица повернутых компонент

Фактор 1 наиболее тесно связан с уровнем реализации продуктов и имеет обратную зависимость от непроизводственных расходов.

Фактор 2 наиболее тесно связан с удельным весом закупочных материалов в общих расходах и удельным весом потерь от брака и имеет обратную зависимость от премий и вознаграждений на одного работника.

Фактор 3 наиболее тесно связан с уровнем фондоотдачи и оборачиваемость оборотных средств и имеет обратную зависимость от среднегодовой стоимости основных производственных фондов.

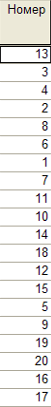

2. Указать наиболее благополучные и перспективные предприятия.

Для того, чтобы выявить наиболее благополучные предприятия проведем сортировку данных по 3 факторным признакам по убыванию. (Рис.17)

![]()

Рис. 17

Наиболее благополучными предприятиями следует считать: 13,4,5, так как в целом по 3 факторам их показатели занимают наиболее высокие и стабильные позиции.

Глава 4. Дискриминантный анализ

Оценка кредитоспособности юридических лиц в коммерческом банке

В качестве значимых показателей, характеризующих финансовое состояние организаций-заемщиков, банком выбраны шесть показателей (табл. 4.1.1):

QR (Х1) — коэффициент срочной ликвидности;

CR (Х2) — коэффициент текущей ликвидности;

EQ/TA (Х3) — коэффициент финансовой независимости;

TD/EQ (Х4) — суммарные обязательства к собственному капиталу;

ROS (Х5) — рентабельность продаж;

FAT (Х6) — оборачиваемость основных средств.

Таблица 4.1.1. Исходные данные

| Заемщик | QR | CR | EQ/TA | TD/EQ | ROS, % | FAT, раз |

| 1 | 0,614 | 2,982 | 0,592 | 0,303 | 13,179 | 2,712 |

| 2 | 8,604 | 4,496 | 0,284 | 0,109 | 17,181 | 10,115 |

| 3 | 6,207 | 4,423 | 0,366 | 0,228 | 15,385 | 2,151 |

Требуется:

На основе дискриминантного анализа с использованием пакета SPSS определить, к какой из четырех категорий относятся три заемщика (юридических лица), желающие получить кредит в коммерческом банке:

- Группа 1 — с отличными финансовыми показателями;

- Группа 2 — с хорошими финансовыми показателями;

- Группа 3 — с плохими финансовыми показателями;

- Группа 4 — с очень плохими финансовыми показателями.

По результатам расчета построить дискриминантные функции; оценить их значимость по коэффициенту Уилкса (λ). Построить карту восприятия и диаграммы взаимного расположения наблюдений в пространстве трех функций. Выполнить интерпретацию результатов проведенного анализа.

Ход выполнения:

Для того чтобы определить, к какой из четырех категорий относятся три заемщика, желающие получить кредит в коммерческом банке, строим дискриминантный анализ, который позволяет определить, к какой из ранее выявленных совокупностей (обучающих выборок) следует отнести новых клиентов.

В качестве зависимой переменной выберем группу, к которой может относиться заемщик в зависимости от его финансовых показателей. Из данных задачи, каждой группе присваивается соответствующая оценка 1, 2, 3 и 4.

Ненормированные канонические коэффициенты дискриминантных функций, приведенные на рис. 4.1.1, используются для построения уравнения дискриминантных функций D1(X), D2(X) и D3(X):

1.) D1(X) = ![]()

2.) D2(X) = ![]()

3.) D3(X) = ![]()

| Функция | |||

Рис. 4.1.1. Коэффициенты канонической дискриминантной функции

| Проверка функции(й) | Лямбда Уилкса | Хи-квадрат | ст.св. | Знч. |

| от 1 до 3 | ,017 | 139,005 | 18 | ,000 |

| от 2 до 3 | ,472 | 25,502 | 10 | ,004 |

| 3 | ,878 | 4,436 | 4 | ,350 |

Рис. 4.1.2. Лямбда Уилкса

Однако, поскольку значимость по коэффициенту Уилкса (рис. 4.1.2) второй и третей функции более 0.001, их для дискриминации использовать нецелесообразно.

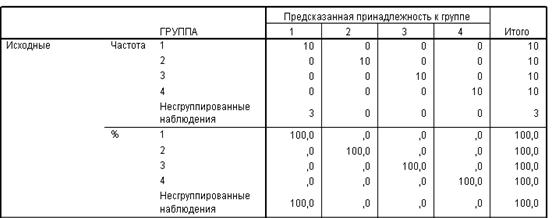

Данные таблицы «Результаты классификации» (рис. 4.1.3) свидетельствуют о том, что для 100 % наблюдений классификация проведена корректно, высокая точность достигнута во всех четырех группах (100 %).

![]()

Рис. 4.1.3. Результаты классификации

Информация о фактических и предсказанных группах для каждого заемщика приведены в таблице «Поточечные статистики» (рис. 4.1.4).

В результате дискриминантного анализе высокой вероятностью определена принадлежность новых заемщиков банка к обучающему подмножеству М1 – первый, второй и третий заемщик (порядковый номера 41, 42, 43) отнесены к подмножеству М1 с соответствующими вероятностями 100 %.

| Номер наблюдения | Фактическая группа | Наивероятнейшая группа | |||

| Предсказанная группа | P(D>d | G=g) | P(G=g | D=d) | |||

| p | ст.св. | ||||

| 1 | 1 | 1 | 0,317601242 | 3 | 0,99 |

| ... | ... | ... | ... | ... | ... |

| 41 | несгруппированные | 1 | 0,107179896 | 3 | 1 |

| 42 | несгруппированные | 1 | 3,07013E-34 | 3 | 1 |

| 43 | несгруппированные | 1 | 4,13563E-21 | 3 | 1 |

Рис. 4.1.4. Поточечная статистика

Координаты центроидов по группам приведены в таблице «Функции в центроидах групп» (рис. 4.1.5). Они используются для нанесения центроидов на карту восприятия (рис. 4.1.6).

| ГРУППА | Функция | ||

Рис. 4.1.5. Функции в центроидах групп

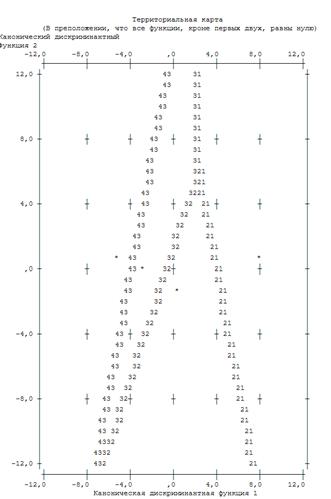

Рис. 4.1.6. Карта восприятия для двух дискриминантных функций D1(X) и D2(X) (* — центроид группы)

Поле «Территориальной карты» разделено дискриминантными функциями на четыре области: в левой части находятся преимущественно наблюдения четвертой группы заемщиков с очень плохими финансовыми показателями, в правой части — первой группы с отличными финансовыми показателями, в средней и нижней части — третьей и второй группы заемщиков с плохими и хорошими финансовыми показателями соответственно.

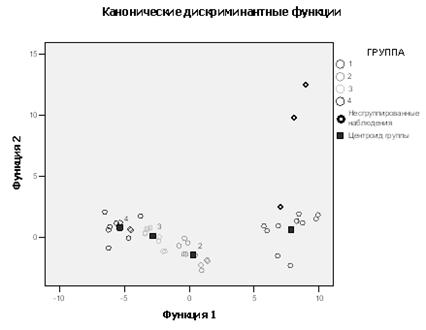

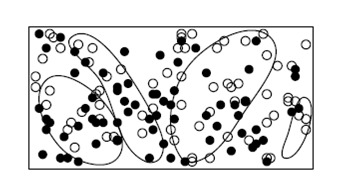

Рис. 4.1.7. Диаграмма рассеяния для всех групп

На рис. 4.1.7 приведен объединенный график распределения всех групп заемщиков вместе со своими центроидами; его можно использовать для проведения сравнительного визуального анализа характера взаимного расположения групп заемщиков банка по финансовыми показателями. В правой части графика расположены заемщики с высокими показателями, в левой — с низкой, а в средней части — со средними финансовыми показателями. Поскольку по результатам расчета вторая дискриминантная функция D2(X) оказалась незначима, то различия координат центроидов по этой оси незначительны.

Оценка кредитоспособности физических лиц в коммерческом банке

Кредитный отдел коммерческого банка провел выборочное обследование 30 своих клиентов (физических лиц). На основе предварительного анализа данных, заемщики оценивались по шести показателям (табл. 4.2.1):

Х1 — заемщик брал кредит в коммерческих банках ранее;

Х2 — среднемесячный доход семьи заемщика, тыс. руб.;

Х3 — срок (период) погашения кредита, лет;

Х4 — размер выданного кредита, тыс. руб.;

Х5 — состав семьи заемщика, чел.;

Х6 — возраст заемщика, лет.

При этом по вероятности возврата кредита выявлены три группы заемщиков:

- Группа 1 — с низкой вероятностью погашения кредита;

- Группа 2 — со средней вероятностью погашения кредита;

- Группа 3 — с высокой вероятностью погашения кредита.

Требуется:

На основе дискриминантного анализа с использованием пакета SPSS необходимо классифицировать трех клиентов банка (по вероятности погашения кредита), т.е. оценить принадлежность каждого из них к одной из трех групп. По результатам расчета построить значимые дискриминантных функции, их значимость оценить по коэффициенту Уилкса (λ). В пространстве двух дискриминантных функций для каждой группы построить диаграммы взаимного расположения наблюдений и объединенную диаграмму. Оценить место расположения каждого заемщика на этих диаграммах. Выполнить интерпретацию результатов проведенного анализа.

Таблица 4.2.1. Исходные данные

| Заемщик | Брался ли кредит ранее (1 - да, 2 - нет) | Среднемесячный доход семьи заемщика, тыс. руб. | Период погашения кредита, лет | Размер кредита, тыс. руб. | Состав семьи заемщика, чел. | Возраст заемщика, лет |

| 1 | 1 | 36,47 | 10 | 450 | 6 | 43 |

| 2 | 1 | 47,37 | 3 | 260 | 4 | 52 |

| 3 | 1 | 46,85 | 9 | 470 | 3 | 44 |

Ход выполнения:

Для построения дискриминантного анализа в качестве зависимой переменной выберем вероятность своевременного погашения кредита клиентом. Учитывая, что она может быть низкой, средней и высокой, каждой категории присвоим соответствующую оценку 1,2 и 3.

Ненормированные канонические коэффициенты дискриминантных функций, приведенные на рис. 4.2.1, используются для построения уравнения дискриминантных функций D1(X), D2(X):

1.) D1(X) = ![]()

2.) D2(X) = ![]()

| Функция | ||

| 1 | 2 | |

| Брался ли кредит ранее | -2,566 | 3,291 |

| Среднемесячный доход семьи | ,290 | ,151 |

| Период погашения кредита | ,009 | ,631 |

| Размер кредита | ,008 | -,009 |

| Состав семьи заемщика, чел | -,876 | -,231 |

| Возраст заемщика, лет | ,032 | ,044 |

| (Константа) | -4,286 | -11,943 |

Рис. 4.2.1. Коэффициенты канонической дискриминантной функции

| Проверка функции(й) | Лямбда Уилкса | Хи-квадрат | ст.св. | Знч. |

| от 1 до 2 | ,104 | 55,549 | 12 | ,000 |

| 2 | ,759 | 6,757 | 5 | ,239 |

Рис. 4.2.2. Лямбда Уилкса

По коэффициенту Уилкса (рис. 4.2.2) для второй функции значимость более 0.001, следовательно, ее для дискриминации использовать нецелесообразно.

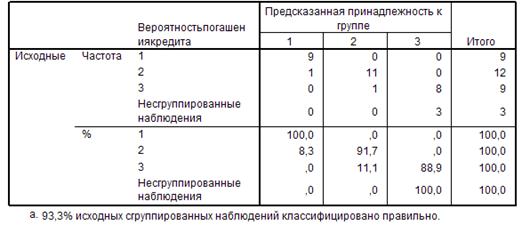

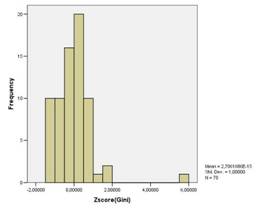

Данные таблицы «Результаты классификации» (рис. 4.2.3) свидетельствуют о том, что для 93,3 % наблюдений классификация проведена корректно, высокая точность достигнута в первой и второй группах (100% и 91,7%), менее точные результаты получены в третьей группе (88, 9%).

Рис. 4.2.3. Результаты классификации

Информация о фактических и предсказанных группах для каждого клиента приведены в таблице «Поточечные статистики» (рис. 4.2.4).

В результате дискриминантного анализе высокой вероятностью определена принадлежность новых клиентов банка к обучающему подмножеству М3 – первый, второй и третий клиент (порядковый номера 31, 32, 33) отнесены к подмножеству М3 с соответствующими вероятностями 99%, 99% и 100%.

| Номер наблюдения | Фактическая группа | Наивероятнейшая группа | |||

| Предсказанная группа | P(D>d | G=g) | P(G=g | D=d) | |||

| p | ст.св. | ||||

| 1 | 2 | 2 | 0,720783301 | 2 | 0,97638652 |

| ... | ... | ... | ... | ... | ... |

| 31 | несгруппированные | 3 | 0,728612614 | 2 | 0,999624597 |

| 32 | несгруппированные | 3 | 0,000220059 | 2 | 0,999999998 |

| 33 | несгруппированные | 3 | 1,52747E-09 | 2 | 1 |

Рис. 4.2.4. Поточечная статистика

| Вероятность погашения кредита | Функция | |

| 1 | 2 | |

| 1 | -2,873 | ,503 |

| 2 | -,289 | -,652 |

| 3 | 3,258 | ,366 |

Рис. 4.2.5. Функции в центроидах групп

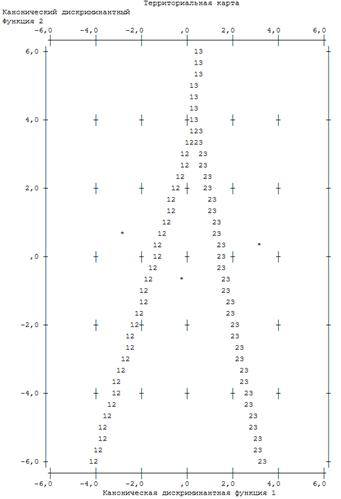

Координаты центроидов по группам приведены в таблице «Функции в центроидах групп» (рис. 4.2.5). Они используются для нанесения центроидов на карту восприятия (рис. 4.2.6).

Поле «Территориальной карты» разделено дискриминантными функциями на три области: в левой части находятся преимущественно наблюдения первой группы клиентов с очень низкой вероятностью погашения кредита, в правой части — третьей группы с высокой вероятностью, в средней — второй группы клиентов со средней вероятностью возврата кредита соответственно.

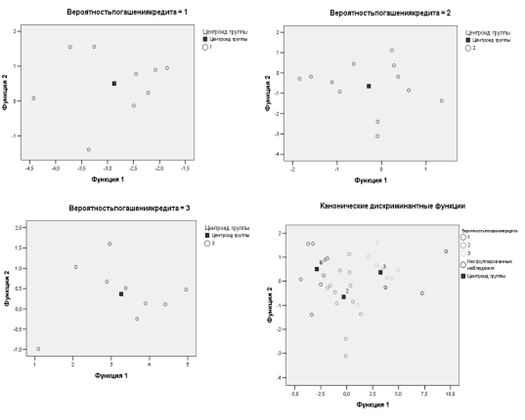

На рис. 4.2.7 (а – в) отражено расположение клиентов каждой из трех групп на плоскости двух дискриминантных функций D1(X) и D2(X). По этим графикам можно проводить детальный анализ вероятности погашения кредита внутри каждой группы, судить о характере распределения клиентов и оценивать степень их удаленности от соответствующего центроида.

Рис. 4.2.6. Карта восприятия для трех дискриминантных функций D1(X) и D2(X) (* — центроид группы)

Так же на рис. 4.2.7 (г) в той же системе координат приведен объединенный график распределения всех групп клиентов вместе со своими центроидами; его можно использовать для проведения сравнительного визуального анализа характера взаимного расположения групп клиентов банка с разными вероятностями погашения кредита. В левой части графика расположены заемщики с высокой вероятностью погашения кредита, в правой — с низкой, а в средней части — со средней вероятностью. Поскольку по результатам расчета вторая дискриминантная функция D2(X) оказалась незначима, то различия координат центроидов по этой оси незначительны.

|

|

|

|

Рис. 4.2.7. Расположение наблюдений на плоскости двух дискриминантных функций для групп с низкой (а), средней (б), высокой (с) вероятностью погашения кредита и для всех групп (г)

Список литературы

1. «Многомерный статистический анализ в экономических задачах. Компьютерное моделирование в SPSS», Вузовский учебник, 2009 г.

2. Орлов А.И. «Прикладная статистика» М.: Издательство «Экзамен», 2004

3. Фишер Р.А. «Статистические методы для исследователей», 1954 г.

4. Калинина В.Н., Соловьев В.И. «Введение в многомерный статистический анализ» Учебное пособие ГУУ,2003;

5. Ахим Бююль, Петер Цёфель, «SPSS: искусство обработки информации» Изд-во DiaSoft, 2005г.;

6. http://ru.wikipedia.org/wiki

Похожие работы

... практический характер. Результаты, полученные в работе, могут быть использованы в дальнейших исследованиях по управлению риском и могут быть применены в банках. Глава 1. Обзор моделей оценки кредитного риска 1.1. Понятие качества и прозрачности методик Проблема количественной оценки и анализа кредитных рисков и рейтингов заемщиков и создания резервов на случай дефолта является ...

... и т.д. Строятся доверительные интервалы для средних, дисперсий и коэффициентов корреляции, применяются подходящие критерии согласия. Используются методы дисперсионного, факторного и регрессионного анализа. При обобщении результатов исследования решается вопрос о репрезентативности выборки. Необходимо отметить, что эта последовательность действий, строго говоря, не является хронологической, за ...

... пятого кластера стали Санкт-Петербург, Свердловская область. А вот шестой кластер состоит лишь из одного региона России- Республики Ингушетии. Для создания качественного представления о социально-экономическом положении (различиях в имущественном обеспечении и неравенстве в доходах) очень полезно будет рассмотреть таблицу окончательных кластерных центров. Таблица 9 «Окончательные кластерные ...

... в странах Европы, школа по использованию математико-статистических методов и ЭВМ в исторических исследованиях под руководством И.Д. Ковальченко в СССР. Процесс комплексного применения количественных методов и информационных технологий при обработке исторических источников прошел в своем развитии два основных этапа. Первый этап охватил 1960-е – первую половину 1980-х гг., получив по определению ...

0 комментариев