Навигация

Анализ платежеспособности ООО «Проммет»

3. Анализ платежеспособности ООО «Проммет»

3.1 Оценка финансовой устойчивости как основы платежеспособности

Финансовая устойчивость предприятия характеризуется финансовой независимостью от внешних заемных источников, способностью предприятия маневрировать финансовыми ресурсами, наличием необходимой суммы собственных средств для обеспечения основных видов деятельности.

Финансовая устойчивость – это состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

Для общей оценки динамики финансового состояния организации статьи баланса объединяют в группы по признаку ликвидности и срочности. Таким образом получаем агрегированный аналитический баланс.

Анализируя баланс, обратим внимание на изменение удельного веса величины собственного капитала в стоимости активов, темпы роста собственного и заемного капитала, темпы роста дебиторской и кредиторской задолженности.

По данным таблицы 6 можно определить, что собственный капитал предприятия растет, но медленно, так как медленно растет размер нераспределенной прибыли. Размер внеоборотных активов сокращается на протяжении изучаемого периода. Таким образом, в 2006 году размер внеоборотных фондов превышал размер собственного капитала на 26,5 тыс. руб. Но в 2007 году собственные оборотные средства возросли по сравнению с уровнем 2005 года на 72,5 тыс. руб. (за счет резкого снижения стоимости внеоборотных активов).

Как видно из таблицы долгосрочные заемные средства на протяжении всего изучаемого периода оставались равными нулю. Это не могло не отразиться на финансовом состоянии предприятия. Из-за отсутствия долгосрочных источников финансирования запасов ООО «Проммет» недостаток собственных оборотных средств восполнять за счет краткосрочных заемных источников. Но их тоже не хватает.

В период 2005-2007 годов стоимость запасов возросла с 2523,5 тыс. руб. до 2899 тыс. руб. Запасы возросли более быстрыми темпами, чем источники их формирования.

Таблица 6 - Обеспеченность запасов источниками и тип финансовой устойчивости, тыс. руб.

| Показатель | Расчет | 2005 г. | 2006 г. | 2007 г. | Отклонение 2007 г. от 2005,+/- |

| Собственный капитал | Ес | 1322 | 1325 | 1326 | 4 |

| Внеоборотные активы | F | 1300 | 1400 | 1000 | -300 |

| Собственные оборотные средства | Ac=Ec-F | 22 | -75 | 326 | 304 |

| Долгосрочные кредиты и займы | Kd | 0 | 0 | 0 | 0 |

| Наличие долгосрочных источников формирования запасов | Ar=Ac+Kd | 22 | -75 | 326 | 304 |

| Краткосрочные кредиты и займы | Kt | 702 | 548 | 454 | -248 |

| Общая величина источников | Ae=Ar+Kt | 724 | 473 | 780 | 56 |

| Запасы и затраты | Z | 2484 | 2897 | 2901 | 417 |

| Излишек/недостаток собственных оборотных средств | Nc=Ac-Z | -2462 | -2972 | -2575 | -113 |

| Излишек/недостаток долгосрочных источников | Nr=Ar-Z | -2462 | -2972 | -2575 | -113 |

| Излишек/недостаток общей величины источников | Ne=Ae-Z | -1760 | -2424 | -2121 | -361 |

| Тип финансовой устойчивости | X | Кризис. | Кризис. | Кризис. | X |

Все расчеты показателей для определения типа финансовой устойчивости приведены в таблице 6. ООО «Проммет» имеет кризисное финансовое состояние (Nс<0; Nr<0; Ne<0).

Всех ее нормальных источников финансирования запасов недостаточно для формирования своих запасов. Уже сейчас можно сделать вывод о том, что рассматриваемое предприятие неплатежеспособно.

На основе рассмотренных показателей обеспеченности запасов источниками рассчитывают коэффициенты финансовой устойчивости (таблица 7).

Таблица 7 - Определение коэффициентов финансовой устойчивости.

| Показатель | Оптимальное значение | Формул Для расчета | 2005г. | 2006г. | 2007г. | Отклонение 2007г. от 2005г. |

| Коэффициент автономии | 0,7-0,8 |

| 0,29 | 0,25 | 0,28 | -0,02 |

| Коэффициент финансовой зависимости | 0,2-0,3 | Кфз= | 0,71 | 0,75 | 0,72 | 0,02 |

| Коэффициент финансового леверижда (коэффициент капитализации) | <1,5 | Кфл= | 2,39 | 2,39 | 2,98 | 0,59 |

| Коэффициент финансовой устойчивости | 0,8-0,85 | Кфу= | 0,29 | 0,25 | 0,28 | -0,02 |

| Коэффициент маневренности | 0,3-05 | Кмк= | 2,41 | 2,92 | 2,85 | 0,44 |

| Коэффициент обеспеченности собственными оборотными средствами | >0,1 | 0,01 | -0,02 | 0,09 | 0,08 | |

| Коэффициент обеспеченности запасов | >0,5 | Коз= | 0,01 | -0,03 | 0,11 | 0,10 |

| Коэффициент иммобилизации капитала | 0,5-0,7 | Как= | 0,98 | 1,06 | 0,75 | -0,23 |

| Коэффициент соотношения текущих и внеоборотных активов | Са= | 2,45 | 2,77 | 3,77 | 1,32 | |

| Коэффициент финансирования | >0,7 | Кф= | 0,54 | 0,39 | 0,44 | -0,09 |

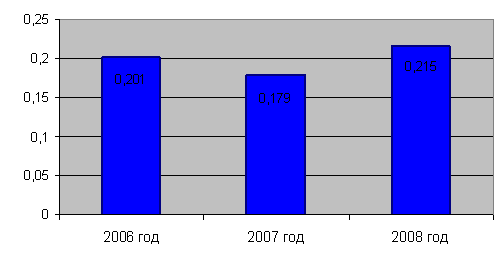

Анализ показал, что всего лишь четыре коэффициента финансовой устойчивости снизились в 2007 г. по сравнению с 2005 г. Это коэффициенты автономии, финансовой устойчивости, иммобилизации капитала и финансирования.

Значение коэффициента автономии находится в вне пределов оптимальных значений, что свидетельствует о неблагоприятной финансовой ситуации, т.е. всего на 28 % имущество сформировано за счет собственных средств предприятия. Снижение данного коэффициента позволяют говорить о финансовой зависимости ООО. Общество не может дать никаких гарантий погашения своих обязательств.

Рост коэффициента финансовой зависимости на 2% говорит об увеличении доли заемного капитала в общей валюте баланса. Также видно, что эта доля стабильно растет. Это говорит о финансовой неустойчивости предприятия.

Коэффициент финансового левериджа показывает, что на 1 рубль вложенных в активы собственных источников приходилось в 2005 и 2006 годах - 2 руб. 39 коп., а в 2007 г. произошло еще некоторое повышение заемных средств до 2 руб. 98 коп. Данные значения свидетельствуют о низкой оборачиваемости.

Коэффициент финансовой устойчивости значительно ниже оптимального значения. Позволяет оценить долю постоянного капитала в общей сумме. Соотношение показывает, что всего 28% в общей сумме баланса составляет постоянный капитал.

Коэффициент маневренности составил в 2005 г. 2,41. Все средства вложены в недвижимость и другие внеоборотные активы, наименее ликвидные. За три года коэффициент возрос только на 0,44. это связано с ростом величины нераспределенной прибыли и снижением стоимости внеоборотных активов.

Коэффициент обеспеченности собственными оборотными средствами находится много ниже минимального оптимального значения, а в 2005 г. вообще отрицателен в связи с отвлечением части собственного капитала во внеоборотные активы. Если отклонения в 2006 г. по сравнению с 2005 г. - «-0,03», то в 2007 г. по сравнению с 2006 г. уже «+0,11».

Незначительное повышение коэффициента обеспеченности запасов свидетельствует о росте оборотных средств, направляемых на формирование запасов на 0,1. Так в 2005 г. только 1% запасов был сформирован за счет собственных средств, остальные 99% - за счет заемных. В 2006 г. - это соотношение имело отрицательный знак, так как собственных оборотных средств не было. Собственных средств не хватало даже на внеоборотные активы. В 2007 году ситуация изменилась в лучшую сторону. Уже 89% запасов формируется за счет заемного капитала, а остальные 11 % - за счет собственных средств.

Коэффициент иммобилизации показывает, сколько собственного капитала направляется на формирование внеоборотных активов. В нашем случае коэффициент иммобилизации капитала выше нормального уровня, что говорит о значительном объеме капитала, направляемого на формирование внеоборотных активов. Но ситуация улучшается (снижение коэффициента на 0,23).

Коэффициент текущих и внеоборотных активов показывает значительное повышение доли текущих активов по отношению к внеоборотным, в связи с ростом запасов и отвлечением части капитала и сокращением величины внеоборотных активов.

Сокращение коэффициента финансирования за три года свидетельствует о недостаточности в финансировании собственных средств. Их необходимо увеличить примерно в 2 раза.

Сравнивая ![]() ≥

≥![]() за 2005г., равно как и за 2005 и 2006гг., данное условие не выполняется. Таким образом, ООО не обладает минимальной финансовой устойчивостью. Еще раз убеждаемся, что предприятие не платежеспособно.

за 2005г., равно как и за 2005 и 2006гг., данное условие не выполняется. Таким образом, ООО не обладает минимальной финансовой устойчивостью. Еще раз убеждаемся, что предприятие не платежеспособно.

Похожие работы

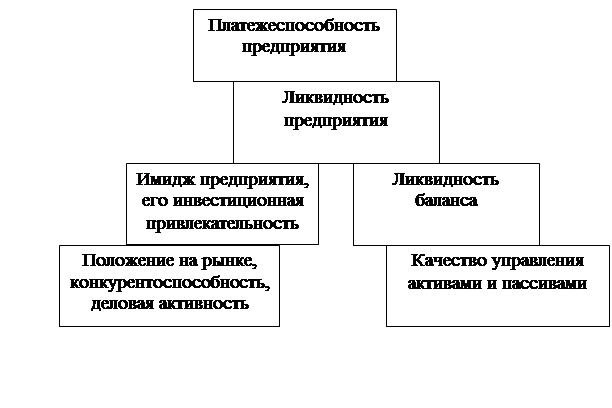

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев