Навигация

Рейтинговая оценка ООО «Проммет» по уровню финансового риска

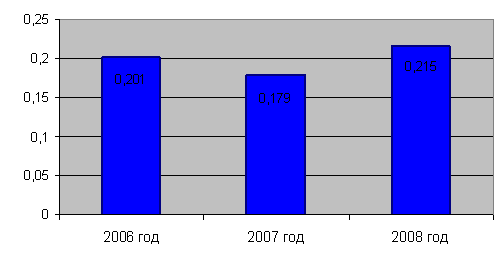

3.6 Рейтинговая оценка ООО «Проммет» по уровню финансового риска

Методика финансового анализа завершается построением сравнительной комплексной рейтинговой оценкой предприятия.

Учитывая многообразие финансовых процессов, множественность показателей финансового состояния, проведем рейтинговую оценку предприятия. Сущность ее заключается в классификации организации по уровню финансового риска, т.е. отнесении предприятия к определенному классу в зависимости от «набранных» баллов, исходя из фактических значений ее финансовых коэффициентов.

Таблица 14 - Разбивка на категории в зависимости от их фактических значений.

| Коэффициенты | 1 категория | 2 категория | 3 категория |

| Кабл | 0,2 и выше | 0.15-0.2 | Менее 0.15 |

| Кпл | 0,8 и выше | 0.5-0.8 | Менее 0.5 |

| Ктл | 2,0 и выше | 1,0-2.0 | Менее 1,0 |

| Са | 1,0 и выше | 0,7-1,0 | Менее 0,7 |

| Для торговли | 0,6 и выше | 0.4-0.6 | Менее 0,4 |

| Р | 0,15 и выше | Менее 0.15 | Не рентаб. |

Таблица 15 - расчет сумм баллов:

| Показатель | Фактическое значение | Категории | Вес | Расчет суммы баллов |

| Кабл Кпл Ктл Са P | 0 0,25 1,09 0,29 0,01426 | 3 3 2 3 2 | 0.11 0,05 0,42 0,21 0,21 | 0.33 0,15 0,84 0,63 0,42 |

| Итого | X | X | 1,0 | 2,37 |

Формула расчета суммы баллов S имеет вид:

S=0,11* категория Кабл + 0,05*категория Кпл + 0,42*категоря Ктл+ 0,21* Категория Са+0,21*Категория Р.

Значение S на ряду с другими факторами используется для определения рейтинга предприятия.

По данным расчетов получается, что анализируемое ООО относится ко 2 классу в 2007 г.

ООО - организация с кризисной финансовой устойчивостью. Ее финансовые показатели в целом далеки от оптимальных. Так, присутствует неоптимальное соотношение собственных и заемных средств, в нашем случае в пользу снижения величины собственных средств.

Также наблюдается превышение величины задолженности кредиторской над дебиторской.

Коэффициент обеспеченности собственными оборотным средствами показывает, что на 3% обеспечивается средствами и показатель продолжает расти.

Похожие работы

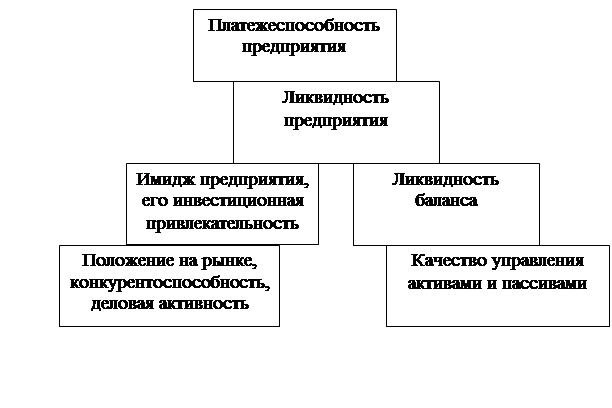

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев