Навигация

Каждый рубль затрат по факторингу принёс организации 5,77 рублей дополнительного валового дохода

9. Каждый рубль затрат по факторингу принёс организации 5,77 рублей дополнительного валового дохода.

10. Применение факторинга экономически целесообразно и обосновано: у предприятия есть возможность использовать полученные ресурсы с рентабельностью, превышающей стоимость факторинга.

11. На 31.03.2007 года факторинг являлся единственным возможным инструментом финансирования и управления дебиторской задолженностью на предприятии. Оценивая его гибкость и эффективность привлечения дополнительных внешних источников финансирования нецелесообразно.

Помимо положительных тенденций, можно также выделить моменты, требующие внимания: уменьшение валюты баланса; замедление времени оборота дебиторской задолженности по новым клиентам; быстрый рост остатков дебиторской задолженности по клиентам, не переданным на факторинговое обслуживание. Эти моменты должны стать объектом управления и оптимизации.

В третьей главе на основе проведённого анализа будут предложены рекомендации по оптимизации использования факторинга на предприятии в качестве инструмента управления дебиторской задолженностью, будут спрогнозированы основные показатели деятельности ООО «Гросс парк» на 2008 год.

Глава 3. Рекомендации по повышению эффективности управления дебиторской задолженностью с помощью факторинга

3.1 Оптимизация использования факторинга в ООО «Гросс парк»

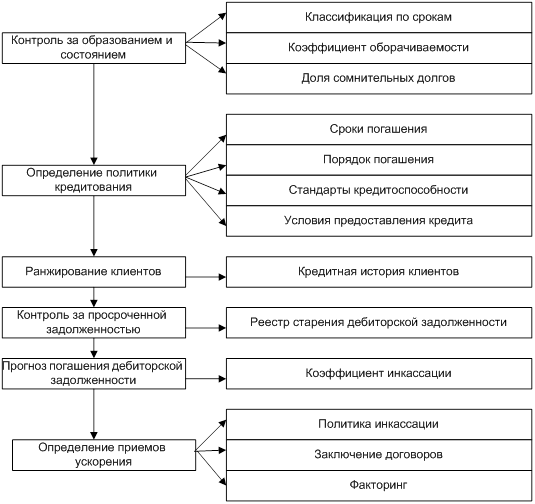

В процессе оптимизации использования факторинга как инструмента управления дебиторской задолженностью должны быть решены следующие задачи:

· Определить оптимальный размер финансирования по факторингу. При этом следует сопоставлять экономический доход от его применения с затратами на его обслуживания.

· Определить факторы, влияющие на снижение затрат по факторингу.

Наиболее оптимальным является такой лимит финансирования по факторингу, при котором дебиторская задолженность минимальна или отсутствует. Это означает, что оборачиваемость больше чем число дней отчётного периода, а период оборота стремится к 0. Такой вариант возможен, когда предприятие получает деньги за отгруженную продукцию по факту или предоплате. Сокращение оборачиваемости дебиторской задолженности при прочих равных условиях способствует сокращению финансового цикла, формирует дополнительный денежный поток и таким образом способствует максимизации валовой прибыли в отчётном периоде.

Сумму дополнительного денежного потока за счёт ускорения оборачиваемости можно выразить формулой:

ДПдоп = (ДЗ-СД) х Рдп х (Тmax-Тск)/360, (9) где

(ДЗ-СД)- изменение задолженности с учётом скидки за сокращение срока оплаты;

Рдп- рентабельность оборотного капитала по денежному потоку;

(Тmax-Тск)/360 – изменение периода кредитования в долях года.

Формула (9) отражает прямую зависимость между сокращением периода оборота дебиторской задолженности и получением дополнительных денежных поступлений.

В случае ООО «Гросс парк» переход на работу по предоплате (частичной оплате) или оплате по факту невозможен даже с предоставлением скидки, т.к. тем самым резко сократится объём продаж. Поэтому сокращение задолженности, ускорение оборачиваемости, а значит максимизация валовой прибыли за счёт системы скидок, для предприятия является неприемлемым.

Таким образом, единственным инструментом получения дополнительных денежных потоков за счёт сокращения суммы дебиторской задолженности является факторинг.

Однако рост лимита финансирования по факторингу всегда будет отставать от роста дебиторской задолженности. Это связано с наличием у предприятия собственных оборотных средств, которые авансируются в увеличение оборота. Кроме того, вновь образованная дебиторская задолженность будет отличаться от суммы финансирования на величину торговой наценки.

На сумму лимита финансирования влияют также интересы банка, который стремится делегировать часть риска неплатежа клиенту. Поэтому факторы, как правило, финансируют поставку в объёме до 90% от её суммы.

В связи с этим, добиться полной «ликвидации» дебиторской задолженности предприятию ООО «Гросс парк» с помощью факторинга не удастся.

Какой же должна быть доля финансирования текущей дебиторской задолженности и процент за пользование факторингом, чтобы валовая прибыль в текущем периоде была максимальной?

Валовая прибыль при использовании факторинга:

ВПф=Рп х СП + ДФ х СП х Квп/с – Зд х СП, (10) где

ВПф - валовая прибыль;

Рп - рентабельность продаж;

СП - сумма поставки или выручка по отгрузке;

ДФ - размер финансирования по факторингу в долях;

Квп/с – коэффициент, отражающий отношение валовой прибыли к себестоимости реализованной продукции. В данной формуле целесообразно применить именно этот коэффициент, а не рентабельность продаж. Т.к. поступление аванса по факторингу ещё не является нашим доходом, а станет таковым, после того как мы закупим новую партию товара поставим её клиенту.

Зд - ставка комиссии по факторингу в долях.

Полагая, что Рп и Квп/с являются константами, а СП - переменная величина, определим наиболее оптимальные значения Лд и Зд. Очевидно, что валовая прибыль будет увеличиваться при росте Лд и уменьшении Зд.

Согласно стандартным условиям обслуживания размер финансирования не может превышать 90% от суммы поставки. По итогам работы по факторингу в 2007 году средний лимит финансирования составлял 89 %. Это связано с тем, что на самого крупного дебитора в виду концентрации задолженности на нём был установлен лимит только 85%. Таким образом, предприятию выгодно иметь максимальный лимит финансирования от суммы поставки. Для этого необходимо стараться переводить на факторинговое обслуживание максимальное количество клиентов и стремиться к тому, чтобы лимит финансирования по ним составлял максимально возможную долю, т.е 90%.

На 01.10.2007 на факторинговое обслуживание были переданы клиенты: ЗАО «Пальмира», ЗАО «Теплотрансресурс», ООО «Строй-Девелопмент». Лимит финансирования по данным клиентам составлял 6500 000 рублей. По данным 62 счёта (представлен в Приложении 9) на конец сентября дебиторская задолженность покупателей составляла 3529170,34 рублей и распределялась по клиентам следующим образом:

Таблица 3.1

Структура дебиторской задолженности ООО «Гросс парк» на 01.10.2007 год.

| Клиент | Задолженность |

| Автомасла и оборудование | 116069,6 |

| Инжстрой-плюс | 69212 |

| МаксОйл | 106068,2 |

| МЭС ДПСФ | 130 |

| МСС | 177910,8 |

| Строй-Девелопмент | 1365396,5 |

| Пром Транс-Нефтепродукт | 20500 |

| Пальмира | 1138122,25 |

| Теплотрансресурс | 286836 |

| Черное Золото | 240 424,99 |

| Экспотрейдинг | 8500 |

| Итого | 3529170,34 |

| в том числе по клиентам, переданным на факторинг | 2790354,75 |

Согласно статистике банка на конец сентября 2007 года по клиентам, переданным на факторинговое обслуживание, сумма профинансированных, но не закрытых поставок составила: 5170565 рублей, соответственно остаток дебиторской задолженности на конец месяца по данным поставкам составил: 690814 рублей. Неиспользованный лимит финансирования по факторингу составляет 6500 000 – 4479751=2020249 рублей. Таким образом, дополнительно передать на финансирование можно задолженность в размере 3529170,34 – 2020249-690814=818107,34 рублей. Рассчитаем дополнительную прибыль при получении финансирования на 90% от этой суммы:

ВПдоп=0,9 х 818107,34 х 0,136 - 818107,34 х 0,0222=100136,33 - 18161,98=81974,35 рублей.

Таким образом, на 01.10.2007 оптимальным было бы увеличение финансирования по факторингу на сумму 736000 рублей при переводе всех клиентов на факторинговое обслуживание, т.е. получение общего лимита 7236000 рублей.

При регрессной схеме перевод 100% дебиторов на обслуживание целесообразен только в случае уверенности в платёжеспособности покупателей. В противном случае, необходимо оценить вероятность возникновения просрочки сверх периода ожидания, а значит, регресса, и сопоставить рассчитанный дополнительный доход с суммой расходов в случае регресса. В случае ООО «Гросс-парк» вероятность регресса отсутствует, т.к. в среднем текущая просрочка не превышает 30 дней. Поэтому перевод на факторинговое обслуживание 100 % клиентов является обоснованным, как и использование регрессной факторинговой схемы, так как она дешевле безрегрессной.

Текущую потребность в увеличении финансирования по данной схеме можно просчитывать каждый месяц или чаще в зависимости от динамики роста дебиторской задолженности. Действующие банковские методики определения и корректировки лимита по факторингу позволяют пересматривать его по требованию клиента. Для этого предприятие должно предоставить статистику по оборачиваемости задолженности по новым дебиторам и копию договора поставки. Оценив кредитоспособность дебиторов на основании данных статистики и внутренней базы, фактор принимает решение об установлении лимита на новых контрагентов или увеличении суммы финансирования по действующим покупателям.

Следует отметить, что расчёт потребности в финансировании по данной схеме оптимален в случае, когда у предприятия нет возможности покрыть сумму дебиторской задолженности кредиторской, т.е. получив кредит у поставщика. В случае ООО «Гросс парка» расчёты с поставщиком производятся по факту заливки топлива, поэтому данный расчёт является целесообразным.

Особенностью получения финансирования по факторингу является жёсткая привязка к размеру дебиторской задолженности, т.е. отгрузка всегда предшествует получению денежных средств. Если, например, у контрагента ООО «Гросс парк» на 31.09.2007 года есть спрос на новый вид топлива в размере 2000 000 рублей, то получив дополнительное финансирование на сумму 736000 рублей, компания не сможет удовлетворить потребности данного клиента на 100%. В этом заключаются ограниченные возможности факторинга как инструмента увеличения оборота клиента.

Таким образом, оптимальный лимит финансирования по факторингу для ООО «Гросс-парк» или любого другого клиента, использующего факторинг, определяется по формуле:

Лопт=(ДЗт-Лн-ДЗост-КЗт) х ДФmax + Лд, (11) где

Лопт - оптимальный лимит финансирования по факторингу;

ДЗт- текущая дебиторская задолженность;

Лн – неиспользованный лимит финансирования по факторингу;

ДЗост - остаток профинансированной дебиторской задолженности;

КЗт – текущая кредиторская задолженность;

ДФmax – максимальная доля финансирования поставки (обычно 90%).

Лд-действующий лимит финансирования по факторингу.

Для компаний, еще не использующих факторинг, лимит можно рассчитать по формуле:

Лопт=(ДЗт-КЗт) х ДФmax. (12)

При этом должно соблюдаться неравенство:

∆ВПф>Зф, (13) где

∆ВПф- прирост валовой прибыли за счёт получения финансирования по факторингу.

Зф – общие затраты на факторинг.

Теперь рассмотрим, каким образом можно снизить затраты на факторинг и тем самым повысить эффективность его использования. Согласно действующему тарифному плану, приведённому в Таблице 2.4, размер комиссии зависит от оборачиваемости по переуступленным поставкам. Кроме того, если размер переуступленной задолженности превышает 30 000 000 рублей, то клиенту предлагается более дешёвый тарифный план.

При анализе структуры комиссии видно, что наибольшую долю в её составе занимает плата за предоставление финансирования (более 50% от суммы комиссии). Её размер зависит от средневзвешенной оборачиваемости, суммы поставки и фактического срока финансирования.

Т.к. в интересах клиента является увеличение сумм поставок, а значит объёма продаж, то основным фактором, которым можно управлять является оборачиваемость. Несмотря, на то, что работа по административному управлению дебиторской задолженности по переуступленным клиентам передаётся фактору, ООО «Гросс парк» выгодно, чтобы дебиторы гасили задолженность раньше срока.

При неизменных суммах поставок и их количестве это будет уменьшать затраты на факторинговое обслуживание. В среднесрочной перспективе предприятию выгодно наращивать объём переуступленной дебиторской задолженности (несмотря на пропорциональный рост затрат), т.к. при этом появляется возможность перейти на более дешёвый тарифный план.

Таким образом, для оптимизации затрат на факторинговое обслуживание ООО «Гросс парк» в текущем периоде следует следить за платёжной дисциплиной дебиторов и стимулировать досрочное гашение задолженности, т.е. совместно с фактором заниматься административным управлением дебиторской задолженности, а в среднесрочной перспективе предприятию выгодно увеличивать сумму поставок и лимит финансирования по факторингу.

3.2 Прогноз ожидаемых результатов повышения эффективности использования факторинга в ООО «Гросс парк»

Т.к. на момент исследования отсутствовала бухгалтерская отчётность и ряд счетов аналитического учёта за 4 квартал 2007 года, проведём прогнозирование основных показателей на 2008 год на основании рассчитанных средних величин, представленных в Таблице 2.10. Прогнозирование целесообразно осуществить в несколько этапов:

1. Расчёт прогнозного объёма дебиторской задолженности на 2008 год на основе планового показателя по объёму продаж.

2. Определение оптимального объёма финансирования по факторингу для получения дополнительного денежного потока и валовой прибыли.

3. Определение валовой прибыли с учётом использования факторинга.

4. Определение плановой оборачиваемости на 2008 год.

5. Определение планового периода гашения дебиторской задолженности на 2008 год.

6. Определение оборачиваемости для требуемого прироста оплаченной валовой выручки предприятия.

7. Определение срока оборота для требуемого прироста оплаченной валовой выручки предприятия:

1. Расчёт прогнозного объёма дебиторской задолженности на 2008 год на основе планового показателя по объёму продаж.

Определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность, (ОКдз) осуществляется по формуле (3).

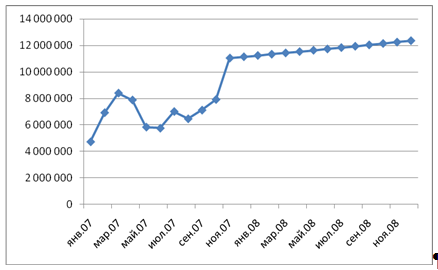

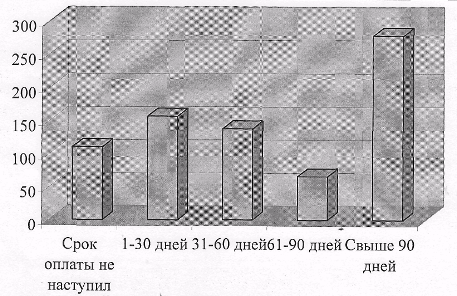

По анализу счёта 90 (представлен в Приложении 11) средний темп роста выручки по отгрузке (Д90К62) за 11 месяцев 2007 года составил 1,0086. Полагая, что выручка будет расти равномерно (т.е. без учёта сезонных колебаний) спрогнозируем выручку по отгрузке за декабрь 2007 и за весь 2008 год. Полученные результаты отражает график:

График 3.1

Ожидаемое значение выручки ООО «Гросс парк» в 2008 году.

Плановая выручка по отгрузке или предполагаемый объём продажи в кредит в 2008 году составляет 141483950,72 рублей.

Кс/ц по данным баланса на 01.10.2007 составляет 44787/50902=0,88.

ППК + ПР=31 день (средняя оборачиваемость за 11 мес 2007 года из расчётной Таблицы 2.10).

Итак, ОКдз=141 483 950,72 х 0,88 х 31/360=10 721 339,37 рублей.

Похожие работы

... принимать управленческие решения на основании автоматически формируемых программой аналитических отчетов. 3.2 Экономическая эффективность мероприятий по совершенствованию управления дебиторской задолженностью и краткосрочными финансовыми вложениями предприятия В современных условиях ведения бизнеса компании – поставщики часто вынуждены предоставлять покупателям отсрочку платежа. В ...

... , принятие на себя риска неплатежей и передачу средств по мере того, как они выплачиваются покупателем. В российской практике это называют административным управлением дебиторской задолженностью. В этом случае комиссионное вознаграждение фактора составляет около 0,5-1 % от суммы переуступленной дебиторской задолженности. Величина комиссии варьируется от общего объема задолженности поставщика, ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

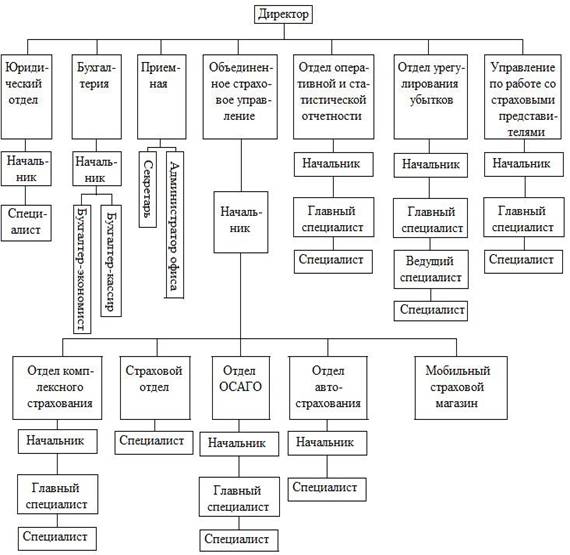

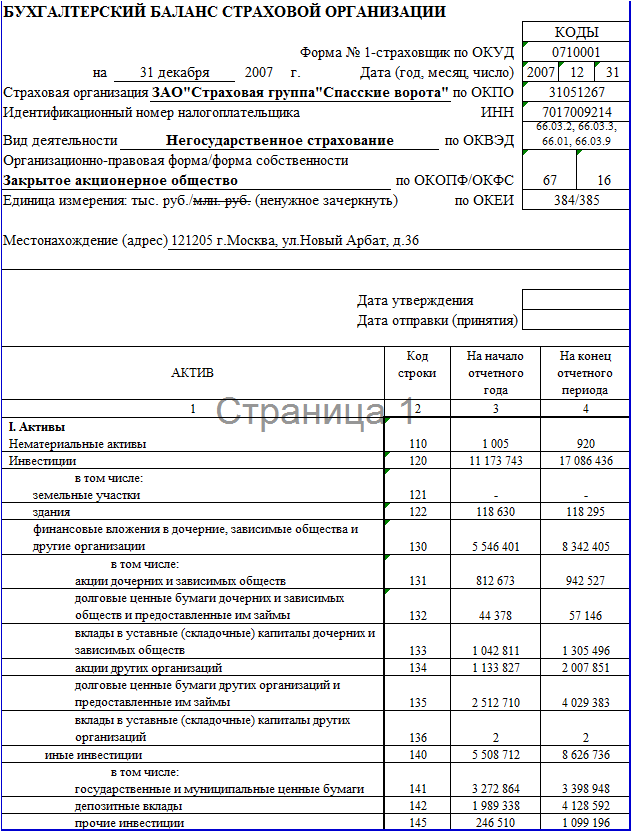

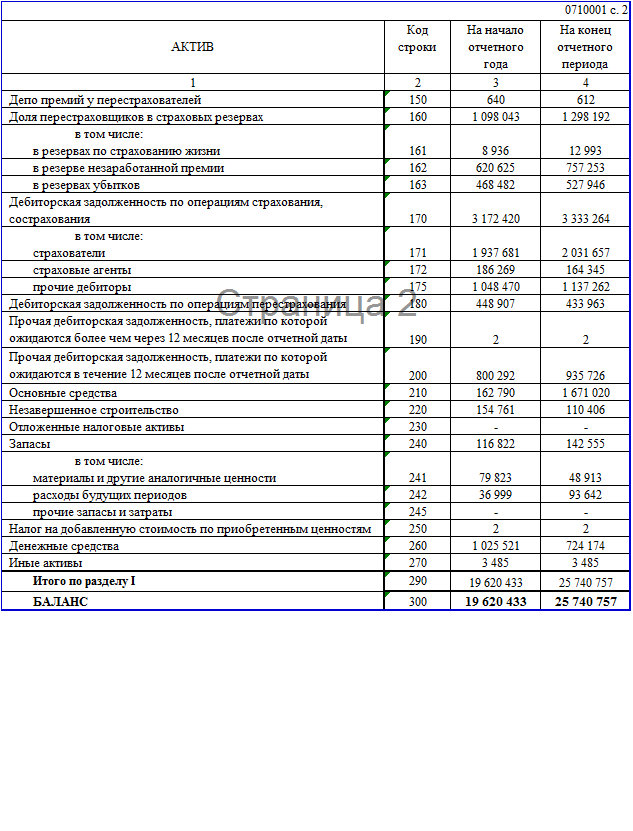

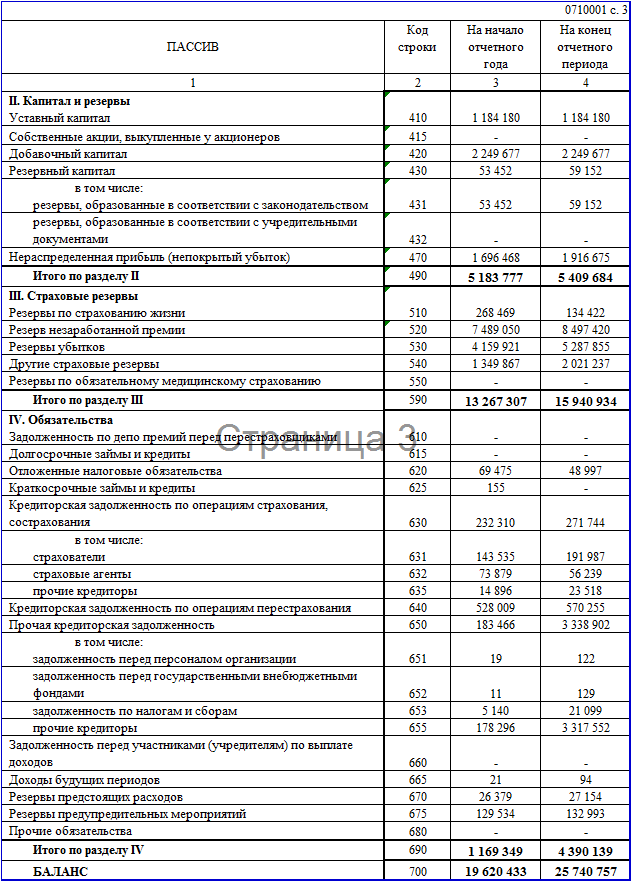

... же распространенными обязательствами, которые прекращаются по соглашению об отступном, являются обязательства по договорам купли-продажи, возмездного оказания услуг, займа. 2. АНАЛИЗ СИСТЕМЫ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ НА ПРИМЕРЕ ЗАО «СТРАХОВАЯ ГРУППА «СПАССКИЕ ВОРОТА» 2.1 Общая характеристика деятельности ЗАО «Страховая группа «Спасские ворота» ЗАО "Страховая группа "Спасские ...

0 комментариев