Навигация

Налоговая политика Российской Федерации в системе государственного регулирования экономики

Содержание

Введение

Глава 1. Налоговая политика государства в системе государственного регулирования экономики

1.1 Сущность и задачи налоговой политики государства

1.2 Типы налоговой политики

1.3 Регулирование налогового механизма страны

Глава 2. Организация налогообложения в ООО «Инженерные сети»

2.1 Экономическая характеристика ООО Инженерные сети»

2.2 Порядок расчета и документальное оформление налогов, уплачиваемых ООО «Инженерные сети»

Глава 3. Совершенствование налоговой политики в Российской Федерации

Заключение

Список литературы

Приложения

Введение

Одним из важнейших инструментов осуществления экономической политики государства всегда были и продолжают оставаться налоги.

Особенно наглядно это проявляется в период перехода от командно-административных методов управления к рыночным отношениям, когда в условиях уменьшения возможностей государства оказывать воздействие на экономические процессы налоги становятся реальным рычагом государственного регулирования экономики.

Вместе с тем государство только в том случае может реально использовать налоги через присущие им функции, и, прежде всего фискальную и стимулирующую, если в обществе создана атмосфера уважения к налогу, основанная на понимании, как экономической необходимости существования налоговой системы, так и установленных государством правил взимания конкретных налогов.

В связи с этим знание налогового законодательства, порядка и условий его функционирования является непременным условием восприятия налоговой культуры как обществом в целом, так и каждым его членом.

До перехода к рыночным отношениям, в условиях централизованной плановой экономики, налоговая система в нашей стране практически отсутствовала. Существовавшие ее отдельные элементы представляли интерес исключительно лишь для узкого круга специалистов. При этом одной из целей экономической политики государства было провозглашено построение первого в мире государства без налогов, что не могло привести к негативному, пренебрежительному отношению большинства членов общества к налогам как таковым.

В настоящее время положение коренным образом изменилось. Абсолютное большинство населения страны стало платить те или иные налоги, т.е. стало налогоплательщиками. И поэтому знание налогового законодательства, налоговая грамотность являются необходимым условием успешного продвижения экономических реформ.

Актуальность рассмотрения темы налоговой политики государства является то, что налоги являются основным источником доходов в бюджете государства. Насколько грамотно государство выстроит налоговую систему, настолько эффективна будет налоговая политика государства, а следовательно, и степень собираемости налогов.

Целью данной курсовой работы является изучения особенностей налоговой политики Российской Федерации в системе государственного регулирования экономики.

Задачей данной курсовой работы является:

1. рассмотреть сущность и значение налоговой политики государства;

2. изучить типы налоговой политики государства;

3. изучить организацию системы налогообложения предприятий на основании данных ООО «Инженерные сети»;

4. рассмотреть пути совершенствования налоговой политики в Российской Федерации.

Глава 1. Налоговая политика государства в системе государственного регулирования экономики

1.1 Сущность и задачи налоговой политики государства

Рыночная экономика вовсе не означает, что государство устраняется от процессов управления и регулирования. Весь вопрос в том, что эти процессы не должны представлять собой непосредственного вмешательства в производственно-финансовую деятельность хозяйствующих субъектов. Государство должно создать необходимые условия для функционирования рыночных механизмов и с помощью этих механизмов, одним из которых являются налоги, регулировать экономические процессы.

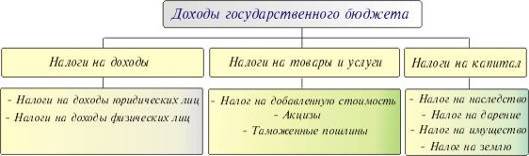

Налоги, как известно, являются одним из источников финансирования всех направлений деятельности государства и экономическим инструментом реализации государственных приоритетов. Налог - одно из проявлений суверенитета государства. Этим они отличаются от доходов с государственных имуществ и займов. Право взыскивать налоги всегда было одним из суверенных прав государства, так же, как чеканка монеты и отправление правосудия, следовательно, налоги устанавливаются в одностороннем порядке, однако противоречие между согласием на установление налогов и принудительным характером их взыскания только внешнее. Налоги и их функции отражают реальный базис, т.е. объективные закономерности движения налоговых отношений, используемых государством в налоговой политике.

В разных странах даже с примерно одинаковыми условиями экономического развития степень государственного регулирования экономики различна. Наибольшее влияние государства имеет место в Швеции, в меньшей степени государство занято регулированием в Германии и Японии, а также в США. Налоги выступают одним из важнейших элементов государственного регулирования экономики, являясь одновременно составной частью финансово-экономической системы воздействия на экономику. Можно сказать, что, создавая налоговую систему страны, государство стремится использовать ее в целях определенной финансовой политики. В связи с этим она становится относительно самостоятельным направлением — налоговой политикой.

Налоговая политика — это совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства, отдельных социальных групп общества, а также развития экономики страны за счет перераспределения финансовых ресурсов. В этой деятельности государство опирается на функции, присущие налогам, и использует эти функции для проведения активной налоговой политики.

Содержание и цели налоговой политики обусловлены социально-экономическим строем общества и социальными группами, стоящими у власти. Экономическая обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему.

В условиях высокоразвитых рыночных отношений налоговая политика используется государством для перераспределения доходов в целях изменения структуры производства, территориального экономического развития, уровня доходности населения.

Задачи налоговой политики сводятся к:

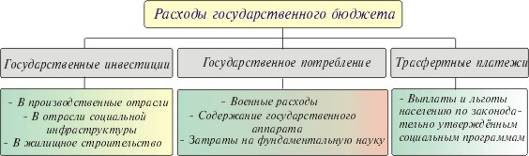

1. обеспечению государства финансовыми ресурсами;

2. созданию условий для регулирования хозяйства страны в целом;

3. сглаживанию возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

1.2 Типы налоговой политики

В зависимости от состояния экономики, от целей, которые на данном этапе развития экономики государство считает приоритетными, используются различные методы осуществления, налоговой политики. Будучи составной частью экономической политики, она во многом зависит также от форм и методов экономической политики государства.

Можно выделить три типа налоговой политики.

1. Политика максимальных налогов - в этом случае государство устанавливает достаточно высокие налоговые ставки, сокращает налоговые льготы и вводит большое количество налогов, стараясь получить от своих граждан как но больше финансовых ресурсов, не особенно заботясь о последствиях такой политики. Естественно, что такой метод налоговой политики не оставляет как налогоплательщику так и обществу в целом практически никаких надежд на экономическое развитие. Поэтому политика проводится государством, как правило, в экстраординарные моменты его развития, как экономический кризис, война. Подобная налоговая политика проводилась в России с самого первого дня экономических реформ, с первого дня введения налоговой системы в стране в 1992 г. Вместе с тем экономических, социальных и политических предпосылок для проведения политики максимальных налогов в это время не существовало, вследствие чего подобная политика привела к резко негативным последствиям, суть которых стояла в следующем:

А) У налогоплательщиков после уплаты налогов практически не оставалось, финансовых ресурсов, что делало невозможным расширенное воспроизводств. Экономика страны с каждым годом все сильнее сползала в пропасть кризиса, падали темпы роста производства во всех отраслях.

Б) Широкие масштабы приобрело массовое укрывательство от налогообложения, приведшее к тому что государство собирало по большинству налогов чуть более половины причитающихся средств. При этом каждый третий легальный налогоплательщик налогов вообще не платил, практически каждый второй — налогов платил меньше, чем положено по закону, и только один из 6 налогоплательщиков исправно и в полном объеме рассчитывался по своим обязательствам с государством.

В) Массовый характер приобрела так называемая "теневая экономика", уровень производства, в которой по разным оценкам достигал от 25 (по официальным данным Госкомстата России) до 40% (по экспертным оценкам). Но укрываемые от налогообложения финансовые ресурсы не шли, как правило, на развитие производства, а переводились на счета в зарубежных банках и "работали" на экономику других стран.

Все это стало одной из главных причин разразившегося в августе 1998 г. острого финансового кризиса в стране, последствием которого стали изменившаяся налоговая политика и усиление регулирующей роли государства в развитии экономики через более активное использование рыночных механизмов, в том числе налогов.

2. Другой формой проявления налоговой политики является политика экономического развития. В этом случае государство ослабляет налоговый пресс для предпринимателей, сокращает свои расходы на социальные программы. Цель данной политики состоит, как видно из названия, в том, чтобы обеспечить приоритетное расширение капитала, стимулирование инвестиционной активности. Такая политика проводится в то время, когда намечается стагнация экономики, грозящая перейти в экономический кризис. Подобные методы налоговой политики, получившей название "рейганомика", были использованы, в частности, в США в начале 80-х гг. XX в.

Проведение такой политики провозгласило российское Правительство на рубеже XXI в. при подготовке второй части Налогового кодекса РФ и федерального бюджета на 2002 г. Сделаны важные шаги по сокращению числа налогов, снижению налоговой нагрузки.

3. Третий тип - налоговая политика, предусматривающая достаточно высокий уровень обложения, но при значительной социальной защите. Налоговые доходы направляются на увеличение различных социальных фондов. Такая политика введет к раскручиванию инфляционной спирали.

В настоящее время в Российской Федерации проводиться второй тип налоговой политики – политика экономического развития.

Похожие работы

... важен, ибо до перехода к рыночным принципам хозяйствования государство несло всю полноту ответственности за экономические и социальные аспекты жизни общества.2. Становление системы государственного регулирования в России С ликвидацией Госплана СССР и общенационального планирования в начале рыночных преобразований государственная поли тика основывалась на принципах монетаристской теории - ...

... » экономики и избежать резкого и глубокого падения общественного производства, а то и тяжелого кризиса, и продолжительной депрессии. [2]. 2. Государственное регулирование экономики в современной России 2.1. Государственное регулирование экономики Вопрос о возможности и формах государственного влияния на экономические процессы всегда был одним из самых сложных и дискус-сионных в ...

... опубликованию. Ведомственные нормативные акты (инструкции, приказы, письма, разъяснения и т.п.), издаваемые во исполнение решений высших органов государственной власти и управления страны либо по их поручению, подлежат обязательной регистрации в Министерстве юстиции Российской Федерации. После того они должны быть официально опубликованы в газете «Российские вести». Налоговая политика ...

... собственности и частной инициативы; -рыночная экономика играет решающую роль в их развитии; -основными производителями являются крупные объединения, контролирующие движение капитала; -государственное регулирование экономики стало необходимым условием экономического роста, и государство стало активным субъектом экономики; -наблюдается тенденция к формированию социально-ориентированных систем; ...

0 комментариев