Навигация

2. Анализ порога прибыли

Анализ порога прибыли – это анализ поведения затрат, в основе которого лежит взаимосвязь затрат, объема производства, объема продаж (дохода), и прибыли.[1] Основой анализа является классификация затрат по их отношению к объему производства на переменные и постоянные.

Переменные затраты меняются прямо пропорционально изменению объема производства и сбыта продукции (затраты на сырье, материалы, электроэнергию на производственные нужды, заработную плату производственных рабочих). Эти расходы легко поддаются стандартизации и нормированию.

Постоянные затраты не зависят от изменения объема производства и сбыта продукции, а обуславливаются организационными условиями и продолжительностью отчетного периода, по окончании которого определяются финансовые результаты. Постоянные затраты включают амортизационные отчисления, оклады, которые нельзя отнести непосредственно к конкретным видам продукции, налоги, взносы, пошлины и другие общехозяйственные затраты.

Себестоимость продукции учитывается и планируется только в части переменных производственных затрат. Постоянные расходы при этом полностью списываются за счет маржинального дохода отчетного периода, т.е. относятся на его уменьшение. Маржинальный доход (маржа) представляет собой разницу между выручкой от продаж и переменной себестоимостью и предназначен для возмещения постоянных затрат и получения прибыли. Фактически прибыль вместе с постоянными затратами понимается как маржинальный доход предприятия.

Зависимость между себестоимостью, объемом и прибылью используется для определения порога прибыли, или точки критического объема продукции, который необходимо произвести и сбыть, чтобы покрыть переменные и постоянные затраты за соответствующий период.

Порог прибыли (точка безубыточности) – это показатель, характеризующий объем реализации продукции, при котором выручка организации от реализации продукции равна всем его совокупным затратам, т.е. этот объем продаж, при котором организация не имеет ни прибыли, ни убытка.[2] Если организация продает продукции меньше порогового объема продаж, то она терпит убытки, если – больше – получает прибыль.

Для вычисления порога прибыли используются три метода: графический, уравнений и маржинального дохода.

Для расчета порога прибыли (точки безубыточности) рассмотрим исходные данные:

· Предприятие планирует реализовать на рынке 63 шт. изделий (q).

· Затраты (З) на выпуск одного набора составят 714,6 руб., на весь выпуск – 45020 руб.

· Переменные расходы (ПР) на выпуск одного набора составят 511 руб., а на весь выпуск – 32190 руб.

· Постоянные затраты (ПЗ) для всего выпуска составят 12830 руб.

· Отпускная цена (Ц) планируется в размере 860,16 руб., выручка от продаж (В) – 54190 руб.

Рассмотрим метод уравнений.

Определим при каком объеме изделий (q 1) фирма достигнет покрытия общих затрат (З).

В соответствии с формулой:

(Ц - ПР) * q = ПЗ

(860,16 - 511) * q 1 = 12830

349,16 * q 1 = 12830

q 1 = 36,745 = 37

Таким образом, предприятие достигает точки безубыточности при объеме сбыта 37 изделий, т.е при этом объеме продаж фирма не имеет ни прибыли, ни убытка.

Критический объем реализации при этом равен:

Ц * ПЗ = ПП860,16 * 36,74 = 31601 руб. – порог прибыли.

В точке безубыточности (порог прибыли) объем продаж равен совокупным затратам, при этом прибыль равна нулю.

Для определения цены продукции при безубыточной реализации можно воспользоваться следующей формулой:

Цена безубыточности = Порог прибыли / Объем продаж в натуральном выраженииЦена безубыточности = 34852 / 68 = 512,5

Цена безубыточности = 31601 / 63 = 501,6

Зная формулу цены безубыточности, всегда можно установить необходимую цену продажи единицы товара для получения определенной величины прибыли при установленном объеме продаж.

Рассмотрим метод маржинального дохода.

При анализе финансовых результатов следует установить порог прибыли по всему объему реализуемой продукции в связи с необходимостью определения запаса финансовой устойчивости предприятия.

Порог прибыли (ПП) определяется как отношение суммы постоянных затрат (ПЗ) в себестоимости продукции к доле маржинального дохода (МД) в выручке от реализации (NP):

ПП = ПЗ / (МД / NP)

ПП = ПЗ / (МД / NP) = 12965 / (21505 / 57800) = 34852

ПП = ПЗ / (МД / NP) = 12830 / (22000 / 54190) = 31601

Запас финансовой устойчивости показывает, на сколько можно снизить объемы продаж товара, прежде чем будет достигнута точка безубыточности. Запас финансовой устойчивости организации показывает, в каких пределах можно уменьшать выпуск продукции за год, оставаясь при этом безубыточным.

Запас финансовой устойчивости в абсолютной сумме (ЗФУ) определяется как разность между суммой выручки от реализации и безубыточным объемом продаж (порогом прибыли):

ЗФУ = NP - ПП

ЗФУ = NP – ПП = 57800 – 34852 = 22948

ЗФУ = NP – ПП = 57190 – 31601 = 22589

Запас финансовой устойчивости – это величина, показывающая превышение фактического объема продаж над пороговым объемом продаж, обеспечивающим безубыточность продаж, т.е. отношение разности между текущим объемом продаж и объемом продаж в точке безубыточности к текущему объему продаж, выраженное в процентах.[3]

Чем выше запас финансовой устойчивости, тем это лучше для организации.

Запас финансовой устойчивости в процентах вычисляется по формуле:

ЗФУ = [(NP – ПП) / NP] * 100

ЗФУ = [(NP – ПП) / NP] * 100 = (57800 – 34852) / 57800) *100 = 39,7

ЗФУ = [(NP – ПП) / NP] * 100 = (54190 – 31601) / 54190) * 100 = 41,7

Доля маржинального дохода в выручке от реализации в процентах вычисляется по формуле:

(МД / NP) * 100

(МД / NP) * 100 = (21505 / 57800) * 100 = 37,2

(МД / NP) * 100 = (22000 / 54190) * 100 = 40,6

Расчет порога прибыли и запаса финансовой устойчивости по данным формы № 2 «Отчет о прибылях и убытках» представлен в табл. 5.

Таблица 6 Расчет порога прибыли и запаса финансовой устойчивости

| Показатели | Предыдущий год | Отчетный год | Отклонение (+, -) |

| 1. Выручка от продажи товаров, продукции, работ, услуг , руб. | 57800 | 54190 | - 3610 |

| 2. Полная себестоимость проданных товаров, продукции, работ, услуг, руб. | 49260 | 45020 | - 4240 |

| 3. Сумма переменных расходов, руб. | 36295 | 32190 | - 4240 |

| 4. Сумма постоянных затрат, руб. | 12965 | 12830 | - 135 |

| 5. Сумма маржинального дохода, руб. (п.1 – п.3) | 21505 | 22000 | + 495 |

| 6. Доля маржинального дохода в выручке от реализации, % (п.5 / п.1) * 100 | 37,2 | 40,6 | + 3,4 |

| 7. Порог прибыли, руб. | 34852 | 31601 | - 3251 |

| 8. Запас финансовой устойчивости, руб. ((п.1 – п.7) / п.1) * 100 | 22 948 | 22589 | - 359 |

| 9. Процент к выручке от реализации ((п.5 / п.1) * 100) | 39,7 | 41,7 | + 2,0 |

Как можно видеть из табл. 6, в предыдущем году порог прибыли составил 34852 руб., чтобы покрыть все затраты. Фактическая же выручка в прошлом году составила 57800 руб., при этом запас финансовой устойчивости – 22948 руб. или 39,7 %.

В отчетном году запас финансовой устойчивости в абсолютной сумме снизился на 359 руб., что связано со снижением объема продаж. Вместе с тем относительная величина

Запаса финансовой устойчивости возросла на 2 пункта в связи с увеличением суммы и доли маржинального дохода в результате снижения себестоимости продукции.

Значение маржинального запаса прочности 41,7 % показывает, что если в силу изменения рыночной ситуации (сокращение спроса, ухудшение конкурентоспособности) выручка организации сократится менее чем на 41,7 %, то фирма будет получать прибыль, если более чем на 41,7 % окажется в убытке.

Предприятию необходимо постоянно следить за запасом финансовой устойчивости и величиной порога прибыли, ниже которого не должна снижаться выручка от реализации продукции.

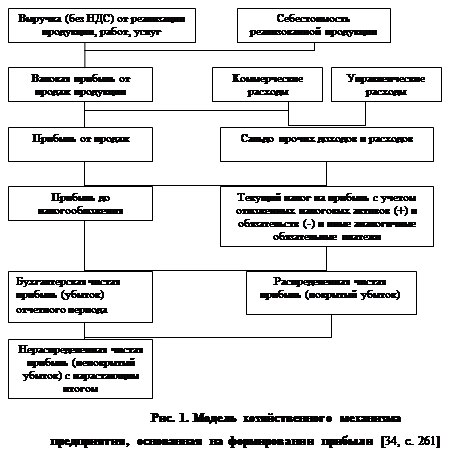

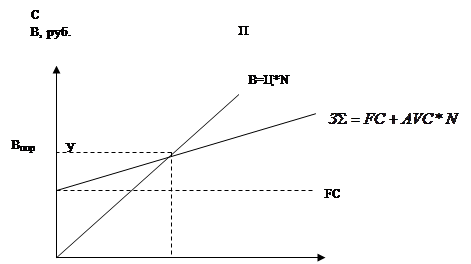

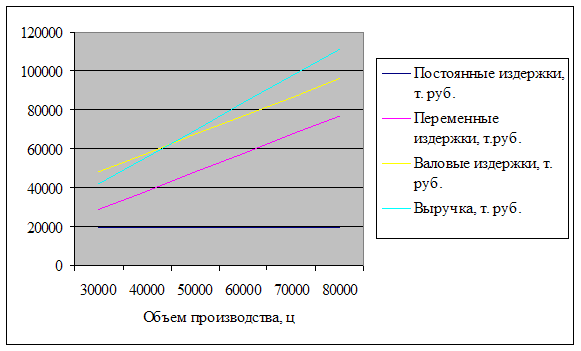

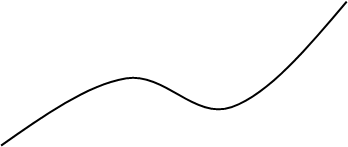

Рассмотрим графический метод определения порога прибыли.

На основании выше приведенных данных строится график для определения точки безубыточности, из которого видно, что разность между выручкой от продаж и переменными расходами (или сумма постоянных затрат и прибыли (P)) представляет собой маржинальный доход предприятия (МД).

График позволяет определить точку, в которой величина затрат на производство и сбыт продукции равна выручке от продаж. Это точка безубыточности, при которой предприятие покрывает все свой расходы или получает заданную минимальную прибыль (порог прибыли). В левой области от точки безубыточности предприятие находится в зоне убытков, в правой – в зоне прибыли.

Выручка от продаж

![]() Объем продукции, шт.

Объем продукции, шт.

Изображенная на рисунке точка безубыточности (порога прибыли) – это точка пересечения графиков валового объема продаж и совокупных затрат. В точке безубыточности объем продаж равен совокупным затратам, при этом прибыль равна нулю. Объем продаж в точке безубыточности называется порогом прибыли. Если предприятие продает продукции меньше порога прибыли, то она терпит убытки, если больше – получает прибыль.

Судя по графику, критический объем производства изделий составляет 37 штук, т.е предприятие достигает порога прибыли при объеме сбыта 37 шт. изделий. Таким образом, зона убытков занимает около одной второй (37 / 63 * 100 = 58%) максимального объема продаж. Эти данные – ориентир изготовите для определения оптимальной краткосрочной производственной программы и формирования портфеля заказов.

Заключение

В нашей работе мы рассмотрели общую оценку динамики прибыли. Анализ данных фирмы ООО «РИК – 100» показывает, что предприятие в отчетном году добилось лучших финансовых результатов по сравнению с прошлым годом. Прирост прибыли до налогообложения по сравнению с прошлым годом составил 820 тыс. руб.

Анализ структуры прибыли до налогообложения позволил установить, что основную ее часть составляет прибыль от продажи товаров, продукции, работ, услуг. Несмотря на снижение доли прибыли от основной деятельности по сравнению с прошлым годом, ее прирост в абсолютной сумме на 630 тыс. руб. объясняется тем, что темпы снижения себестоимости продукции опередили темпы снижения объема продаж. Выручка от продаж товаров, продукции, работ, услуг снизилась по сравнению с прошлым годом и полная себестоимость реализации снизилась. Наиболее значительно снизилась переменная часть себестоимости, в результате чего валовая прибыль увеличилась на 495 тыс. руб.

Расхождение в темпах снижения объема продаж и себестоимости объясняется сдвигами в структуре реализованной продукции в сторону более рентабельной. Положительный результат от финансовой деятельности позволил предприятию увеличить сумму прибыли отчетного года по сравнению с прошлым годом на 110 тыс. руб. От реализации основных средств и иного имущества также получен положительный финансовый результат, обеспечивший прирост прибыли отчетного года на 150 тыс. руб. Финансовый результат от внереализационной деятельности привел к снижению суммы прибыли отчетного года по сравнению с прошлым годом на 70 тыс. руб. По итогам расчетов видно, что величина прибыли находится в прямой зависимости от изменения оптовых цен на товары, продукцию и тарифов на работы и услуги. В нашем примере в результате изменения цен и тарифов прибыль увеличилась на 640 тыс. руб.

Из расчетов факторного анализа прибыли от продаж видно, что влияние изменения объема реализации на сумму прибыли при оценке реализации продукции по полной себестоимости составил -628,5 руб. Таким образом, за счет падения объема реализации в отчетном году по сравнению с прошлым годом в оценке по полной себестоимости на 0,07 (1 – 0,9264) пункта прибыль от реализации продукции уменьшилась на 628,5 руб.

Существенное влияние на сумму прибыли может оказать изменение полной себестоимости реализации товаров, продукции, работ, услуг. Между уровнем себестоимости и размером прибыли наблюдается обратная зависимость: снижение себестоимости приводит к увеличению суммы прибыли и наоборот. Это связано с тем, что сумма прибыли определяется как разность между стоимостью реализованных товаров, продукции, работ, услуг в оптовых ценах и их полной себестоимостью. В нашем примере объем реализации по полной себестоимости отчетного года составил 45020 руб., а по полной себестоимости предыдущего года – 45637,2 руб., т.е получена экономия в сумме 617,2 руб. Следовательно, прибыль увеличилась на 617,2 руб.

Обобщив результаты факторного анализа прибыли мы увидели, что фактический прирост прибыли по сравнению с прошлым годом в размере 630 руб. образовался благодаря снижению полной себестоимости реализации товаров, продукции, работ, услуг (617,2 руб.), повышению оптовых (отпускных) цен (640 руб.) при одновременном уменьшении прибыли за счет снижения объема реализации (628,5 руб.).Проведя анализ порога прибыли видно, что предприятие достигает порога прибыли при объеме сбыта 37 изделий, т.е при этом объеме продаж фирма не имеет ни прибыли, ни убытка. Критический объем реализации при этом равен 31601 (860,16 * 36,74) руб. – порог прибыли. В точке безубыточности (порог прибыли) объем продаж равен совокупным затратам, при этом прибыль равна нулю.

Определили цену продукции при безубыточной реализации, которая равна 501,6 руб. Зная формулу цены безубыточности, всегда можно установить необходимую цену продажи единицы товара для получения определенной величины прибыли при установленном объеме продаж.

Из маржинального анализа порога прибыли видно, что в предыдущем году порог прибыли составил 34852 руб., чтобы покрыть все затраты. Фактическая же выручка в прошлом году составила 57800 руб., при этом запас финансовой устойчивости – 22948 руб. или 39,7 %.

В отчетном году запас финансовой устойчивости в абсолютной сумме снизился на 359 руб., что связано со снижением объема продаж. Вместе с тем относительная величина

запаса финансовой устойчивости возросла на 2 пункта в связи с увеличением суммы и доли маржинального дохода в результате снижения себестоимости продукции.

Значение маржинального запаса прочности 41,7 % показывает, что если в силу изменения рыночной ситуации (сокращение спроса, ухудшение конкурентоспособности) выручка организации сократится менее чем на 41,7 %, то фирма будет получать прибыль, если более чем на 41,7 % окажется в убытке.

Предприятию необходимо постоянно следить за запасом финансовой устойчивости и величиной порога прибыли, ниже которого не должна снижаться выручка от реализации продукции.

Список использованной литературы

прибыль финансовый продажа

1. Анискин Ю.П., Павлова А.М. Планирование и контроллинг: Учебник. – М.: Омега-Л, 2003.

2. Ковалев К. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. -М.:1995.

3. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. – М.: КНОРУС, 2007.

4. Курс экономики под ред. Райзберга Б.А. – М., Инфра-М, 1999.

5. Курс лекций по дисциплине «Финансовый менеджмент»

6. Лысенко Д.В. Экономический анализ: учеб. – М.: ТК Велби, Изд-во Проспект, 2007.

7. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М., Инфра-М, 2001.

[1] Лысенко Д.В. Экономический анализ: учеб. – М.: ТК Велби, Изд-во Проспект, 2007.

[2] Комплексный экономический анализ хозяйственной деятельности: учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. – М.: КНОРУС, 2007.

[3] Комплексный экономический анализ хозяйственной деятельности: учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. – М.: КНОРУС, 2007.

Похожие работы

... . Взаимосвязь и взаимообусловленность формирования показателей финансово-хозяйственной деятельности предприятий и объединений определяют последовательность комплексного экономического анализа. В теории и практике анализа хозяйственной деятельности общепринятой считается такая последовательность его проведения, при которой в первую очередь изучаются состав и структура источников средств, ...

... , совмещенный метод); экономико-математические методы; методы маржинального анализа, основанные на эффекте операционного рычага. Неким объединением данных методов является факторная модель. 5. Анализ финансовых результатов деятельности ООО «Фирма «Реал ЗИС» показал, что основные свои доходы организация получает от своей обычной деятельности – производства и реализации дверных блоков, и не ...

... тыс. руб., за счёт увеличения суммы постоянных затрат, произошло уменьшение прибыли на 51688 тыс. руб. 3 Факторы увеличения прибыли в ООО СПК «Звениговский» 3.1 Анализ безубыточного объема продаж и зоны безопасности ООО СПК «Звениговский» Безубыточность — такое состояние, когда производство не приносит ни прибыли, ни убытков, выручка покрывает только затраты. Безубыточный объем продаж ...

... . В то же время фактор инфляции и незначительный рост объема продаж увеличили прибыль от реализации продукции СЛДК. 3. Совершенствование управления формированием прибыли от продаж Таким образом, при анализе прибыли от реализации продукции ОАО “ЛПК СЛДК” и исследовании предприятия были выявлены следующие проблемы, касающиеся многих российских предприятий и ...

0 комментариев