Навигация

Оцінка ефективності дивідендної політики підприємства в умовах розвитку

![]()

Курсова робота: 53 сторінки, 9 таблиць, 3 малюнки, додатків, 24 використаних джерела.

Об’єкт дослідження – оцінка ефективності дивідендної політики підприємства в умовах розвитку.

Ціль роботи: дослідити поняття дивідендної політики, її ефективності та резервів поліпшення.

Метод дослідження: описовий, аналітичний, порівняльний.

Дивідендна політика, як і керування, структурою впливає на положення компанії на ринку капіталу, зокрема на динаміку ціни його акцій. Дивіденди являють собою грошовий доход акціонерів і деякою мірою сигналізують їм про те, що комерційна організація, в акції якої вони вклали свої гроші, працює успішно. Можна виділити два основних завдання, розв'язувані в процесі вибору оптимальної дивідендної політики. Вони взаємозалежні й укладаються в забезпеченні: а) максимізації сукупного надбання акціонерів; б) достатнього фінансування діяльності підприємства. Для рішення поставлених завдань, у даній роботі необхідно розглянути: джерела дивідендів, порядок їхніх виплат, види дивідендних виплат і ін. Оптимальність дивідендної політики може розумітися лише в тім, щоб нараховувати дивіденди після того, як проаналізовані всі можливості для ефективного реінвестування прибутку й за рахунок цього джерела профінансовані всі прийнятні інвестиційні проекти.

Дивиденд, акція, товариство, виплати, оптимальність, політика, діяльність, формування, акціонери, фінансування, інвестиції,компанія.

Зміст

Вступ

Розділ 1. Сутність, поняття і види дивідендної політики

1.1 Дивідендна політика

1.2 Значення дивідендної політики для розвитку підприємства

1.3 Види дивідендної політики

1.4 Стабільність дивідендної політики підприємства

Розділ 2. Дивідендна политика закритого акціонерно товариства «Барошник»

2.1 Характеристика підприємства ЗАТ «Барошник»

2.2 Формування капіталу ЗАТ «Барошник»

2.3 Фінансові показники діяльності підприємства.

2.4 Аналіз керування в ЗАТ «Барошник»

Розділ 3. Удосконалювання дивідендної політики ЗАТ «Барошник»

Висновки

Список використаної літератури

дивідентна політика фінансова

Вступ

Дивідендна політика, як і керування, структурою впливає на положення компанії на ринку капіталу, зокрема на динаміку ціни його акцій. Дивіденди являють собою грошовий доход акціонерів і деякою мірою сигналізують їм про те, що комерційна організація, в акції якої вони вклали свої гроші, працює успішно.

З теоретичної позиції вибір дивідендної політики припускає рішення двох ключових питань:

- чи впливає величина дивідендів на зміну сукупного багатства акціонерів?

- якщо так, то яка повинна бути оптимальна їхня величина?

У теорії фінансів одержали популярність три підходи до обґрунтування оптимальної дивідендної політики: теорія іррелєвантності дивідендів, теорія істотності дивідендної політики, теорія податкової диференціації.

Теорія іррелєвантності дивідендів розроблена Ф.Моділ’яні й М.Міллером. У своїй статті, опублікованої в 1961 р., вони доводять, що величина дивідендів не впливає на зміну сукупного багатства акціонерів, що визначається здатністю фірми генерувати прибуток, і більшою мірою залежить від правильності інвестиційної політики, ніж від того, у якій пропорції прибуток підрозділяється на виплачену у вигляді дивидендів і реінвестовану. Іншими словами, оптимальної дивідендної політики як фактору підвищення вартості фірми не існує в принципі , 1961

У розвиток своєї теорії Моділ’яні й Міллер запропонували нараховувати дивіденди по залишковому принципі. Обґрунтовуючи цю ідею, вони знову вказують на пріоритетність правильної інвестиційної політики, що, зрештою, і визначає досягнення основної мети, що коштує перед компанією. Саме тому послідовність дій повинна бути такий;

а) складається оптимальний бюджет капіталовкладень і розраховується необхідна сума інвестицій;

б) визначається схема фінансування інвестиційного портфеля за умови максимально можливого фінансування за рахунок реінвестування прибутку й підтримки цільової структури джерел;

в) дивіденди виплачуються в тому випадку, якщо не весь прибуток використаний з метою інвестування.

Інвестори, виходячи із принципу мінімізації ризику, завжди предпочитають поточні дивіденди можливим майбутнім, так само як і можливому приросту акціонерного капіталу. Крім того, що течуть дивідендні виплати зменшують рівень невизначеності інвесторів щодо доцільності й вигідності інвестування в дане підприємство; тим самим їх задовольняє менша норма доходу на інвестований капітал, що приводить до зростання ринкової оцінки акціонерного капіталу. Навпроти, якщо дивіденди не виплачуються, невизначеність зростає, зростає й прийнятна для акціонерів норма доходу, що приводить до зниження ринкової оцінки акціонерного капіталу. Тому кожне підприємство повинне вибирати свою суб'єктивну політику виходячи насамперед із властивих йому особливостей.

Метою даної курсової роботи є аналіз оптимальної дивідендної політики підприємства й напрямки її розробки. Можна виділити два основні інваріантні завдання, розв'язувані в процесі вибору оптимальної дивідендної політики. Вони взаємозалежні й укладаються в забезпеченні: а) максимізації сукупного надбання акціонерів; б) достатнього фінансування діяльності підприємства. Для рішення поставлених завдань, у даній роботі необхідно розглянути: джерела дивідендів, порядок їхніх виплат, види дивідендних виплат і ін.

Таким чином, оптимальність дивідендної політики може розумітися лише в тім, щоб нараховувати дивіденди після того, як проаналізовані всі можливості для ефективного реінвестування прибутку й за рахунок цього джерела профінансовані всі прийнятні інвестиційні проекти. Якщо весь прибуток доцільно використати для реінвестування, дивіденди не виплачуються зовсім, навпроти, якщо в компанії немає прийнятних інвестиційних проектів, прибуток у повному обсязі направляється на виплату дивідендів.

дивідентна політика фінансова

Розділ 1. Сутність, поняття і види дивідендної політики 1.1 Дивідендна політика

Підвищена увага вітчизняних і закордонних авторів до різних аспектів дивідендної політики визначається рядом обставин. Основні з них, на наш погляд, сформульовані Д.-К. Шимом і Д.-Г. Сігелом. Останні відзначають наступне:

- по-перше, дивідендна політика впливає на відносини з інвесторами. Акціонери негативно ставляться до компаній, які скорочують дивіденди, тому що зв'язують таке скорочення з фінансовими труднощами компанії й можуть продати свої акції, впливаючи на зниження їхньої ринкової ціни;

- по-друге, дивідендна політика впливає на фінансову програму й бюджет капіталовкладень підприємства;

- по-третє, дивідендна політика впливає на рух грошових коштів підприємства ("компанія з поганою ліквідністю може бути змушена обмежити виплати дивідендів");

- по-четверте, дивідендна політика скорочує власний капітал, тому що дивіденди виплачуються з нерозподіленого прибутку. У результаті це приводить до збільшення коефіцієнта співвідношення боргових зобов'язань і акціонерного капіталу.

Теорія дивідендної політики багатогранна. Всі дослідники в тім або іншому ступені аналізують такі питання, як:

- роль дивідендної політики;

- вплив дивідендної політики компанії на рух її коштів і ринкову ціну її акцій;

- переваги й недоліки різних типів дивідендної політики (стабільний розмір дивіденду на акцію, постійний коефіцієнт виплати дивіденду, залишкові дивіденди);

- фінансові й операційні фактори, що впливають на суму виплачуваних дивідендів;

- розходження між дивідендною політикою й членуванням акцій на менші акції, причини, по яких компанія може викуповувати свої акції, і фінансовий результат таких дій і інших.

Але насамперед зміст дивідендної політики й проблеми її розробки вимагають виявлення природи дивідендів. Здобуваючи акцію підприємства й стаючи, таким чином, його співвласником, власник грошового капіталу розраховує одержати не тільки необхідну ставку прибутковості, але й премії, реалізуючи своєрідний підприємницький доход. Його розмір залежить від багатьох факторів: компетентності керуючих, ризикованості обраної для вкладень сфери діяльності, економічної кон'юнктури й т.п. На відміну від відсотка (наприклад, по депозиті в банку або облігаціям з фіксованою ставкою доходу) розмір дивіденду заздалегідь невідомий. Тому, вкладаючи гроші у звичайні акції, акціонер піддається відомому ризику, але при нормальному ході справ на підприємстві винагороджується за це підвищеним доходом. Відзначимо також, що, якщо ставка дивіденду не перевищує рівень інфляції, він виконує ту ж функцію, що й відсоток в ощадному банку.

Вкладаючи свої кошти в акції, їхній власник відкладає своє споживання, що є важливою обставиною для балансування споживчого ринку. Дивіденд у цьому змісті - кошти стимулювання розподілу особистого споживання в часі. Фактор часу необхідно врахувати й у більше загальному виді: незалежно від інфляції ситуація в економіці не залишається незмінної, тому та сама сума грошей із часом стає не рівної собі. Через різні види відсотка це протиріччя дозволяється.

З теоретичних позицій вибір дивідендної політики припускає насамперед рішення ключового питання: чи впливає величина дивідендів на зміну сукупного багатства акціонерів. Звідси в теорії дивідендної політики виділяються два основних підходи. Перший базується на теорії нарахування дивідендів по залишковому принципі. Основоположники цієї теорії (Міллер-Моділ’яні) вважають, що величина дивідендів не впливає на зміну сукупного багатства акціонерів. Тому оптимальна стратегія в дивідендній політиці укладається в тім, щоб дивіденди нараховувалися після того, як проаналізовані всі можливості для ефективного реінвестування прибутку. Тобто дивіденди виплачуються після того, як профінансовані всі прийнятні інвестиційні проекти. Якщо весь прибуток доцільно використати для реінвестування, дивіденди не виплачуються. І навпаки, якщо таких проектів ні, те прибуток у повному обсязі направляється на виплату дивідендів.

Для встановлення найважливіших залежностей між інвестиціями, прибутком і дивідендами Міллер-Моділ’яні використали математичні моделі: ринкова вартість акціонерного товариства представляється в їхній моделі як функція від ряду величин: готівки, інвестиційного бюджету й ринкової ставки відсотка в певний момент часу. Головний висновок: ринкова вартість акціонерного товариства (АТ) (ринкова вартість акцій АТ) визначається тільки його інвестиційною політикою. Дивідендна політика безвідносна до вартості АТ.

Суть другого підходу: дивідендна політика впливає на величину сукупного багатства акціонерів. На думку М. Гордона, Ван Хорна й інших, що течуть дивіденди переважніше майбутніх, так само як і можливий приріст власного капіталу.

Такий висновок базується на принципі мінімізації ризику. Поточні дивіденди зменшують для інвесторів рівень невизначеності щодо доцільності й вигідності інвестування. Крім того відзначається, що навіть відносно менша норма доходу на інвестиційний капітал приводить до зростання ціни акціонерного капіталу.

Розходження в підходах означають власне кажучи обґрунтування ролі дивідендів: пасивної - при першому підході й активної - при другому. Дж. К. Ван Хорн, на нашу думку, прав відзначаючи, що перший підхід застосуємо лише в умовах зроблених ринків капіталів, де немає трансакційних витрат, витрат компаній-емітентів на розміщення цінних паперів, податків, відомі майбутні доходи фірми. На активну роль дивідендів, дивідендної політики, на його думку, впливають такі фактори, як перевага з боку інвесторів дивідендів іншим доходам з капіталу, оподатковування, витрати, пов'язані з розміщенням цінних паперів, трансакційні витрати й подільність цінних паперів, інституціональні обмеження, фінансове сігналізування.

Дивідендна політика містить у собі ухвалення рішення про виплату акціонерам прибутку у формі дивідендів або втриманні її для інвестування на підприємстві. Рішення про виплату дивідендів фактично є рішенням про фінансування, оскільки збільшення коефіцієнта дивідендних виплат (частка прибутку, виплачуваної акціонерам у формі дивідендів) зменшує обсяг реінвестуємого прибутку. Якщо розглядати дивідендну політику тільки як рішення фінансування, то виплата дивідендів виступає в пасивній ролі. При розгляді дивідендів як пасивного залишку, обумовленого тільки наявністю вигідних інвестиційних пропозицій, мається на увазі, що для інвестора не існує розходження між виплатою дивідендів і нагромадженням підприємством нерозподіленого прибутку. Якщо інвестиційні проекти обіцяють рівень рентабельності, що перевищує необхідний, інвестори можуть віддати перевагу варіанту нагромадження. Якщо очікуваний прибуток від інвестицій дорівнює необхідної, те, з погляду інвестора, жоден з варіантів не має переваг. У противному випадку інвестори віддадуть перевагу виплаті дивідендів.

Друге ключове питання при виборі дивідендної політики - це питання вибору оптимальної дивідендної політики, тобто політики, що забезпечує як максимізацію сукупного багатства акціонерів, так і достатнє фінансування діяльності підприємства. Знаходження оптимальної дивідендної політики - винятково важке завдання: необхідно знайти баланс між поточними дивідендами й майбутнім ростом, що максимізував би ціну акцій підприємства. Складність укладається ще в тім, що оптимальна дивідендна політика - це суб'єктивна політика кожного окремого підприємства, обирана виходячи з особливостей підприємства, його власників, інвестиційних можливостей і інших факторів, що впливають на дивідендну політику. У числі таких факторів у науковій літературі називаються: темп росту компанії, її рентабельність, стабільність доходів, утримання контролю над діяльністю компанії, ступінь фінансування за рахунок позикового капіталу, можливість фінансування із зовнішніх джерел, стадія життєвого циклу й масштаби компанії, податкові ставки на дивіденди й доходи із приросту капіталу, переваги акціонерів, обмеження правового характеру й ін.

1.2 Значення дивідендної політики для розвитку підприємстваОдне з найцікавіших питань економічної думки, пов'язане з виплатою дивідендів у акціонерних товариствах. Ця тема цікавить не лише науковців, але й бізнесменів та менеджерів. Такий підвищений інтерес можна зрозуміти, оскільки в уяві людей отримання дивідендів асоціюється з багатством та персональним добробутом. Хто з нас не зацікавлений володіти цінними паперами тих корпорацій, які проводять зрозумілу та позитивну для інвестора дивідендну політику. В цій статті ми розглянемо деякі практичні аспекти, що стосуються дивідендів.

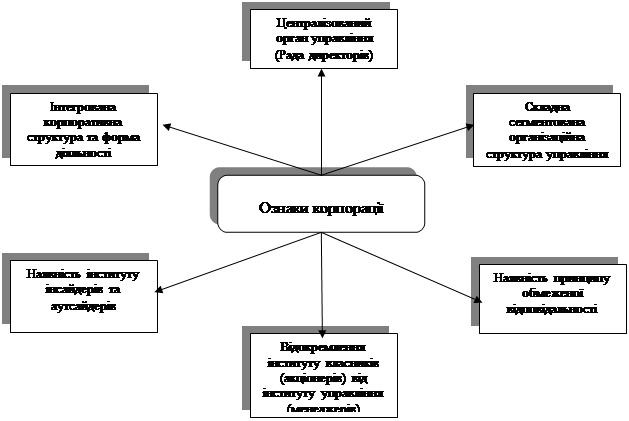

Перш за все зазначимо, що за кордоном дивідендні виплати характерні тільки корпоративним формам організації бізнесу. Акціонерне товариство або корпорація, як його прийнято називати на Заході, — це єдина форма організації бізнесу, створена для функціонування в умовах розподілу управління та володіння. Вся корпоративна система управління, контролю та внутрішнього і зовнішнього аудиту скерована на забезпечення ефективного функціонування в умовах мінімального втручання власників у процес менеджменту корпорації. Так склалося історично, що саме корпоративна форма організації бізнесу привела до утворення об'єктивно незалежно існуючої від свого власника форми — юридичної особи. Пояснимо це трохи детальніше.

Як зазначає Джеймс Ван-Хорн, корпорація — це знеособлене підприємство, створене на підставі закону; воно може володіти майном та брати на себе зобов'язання. У відомому рішенні, прийнятому Дартмурською колегією 1819 року в США, суддя Маршал заявляв: «Корпорація — це штучне створіння, невидиме, нематеріальне, яке існує лише законодавче. Будучи простим породженням закону, вона володіє тільки тією власністю, яку дарує їй статут про створення».

Зазначимо, що всі інші форми організації бізнесу в США не створюють юридичне відокремленої особи. Учасники таких форм оперують власним майном та банківськими рахунками в процесі ведення спільного бізнесу і замість дивідендних виплат за результатами діяльності здійснюють внутрішній перерахунок взаємних вимог та зобов'язань. Такий розподіл аж ніяк не можна назвати дивідендами, оскільки він не показує розподілу грошового потоку підприємства на реінвестування та споживання.

Зовсім інша ситуація складається в акціонерних товариствах, котрі існують об'єктивно незалежно від власників акціонерів. У ході проведення власного бізнесу ними генерується грошовий потік, здійснюються видатки та отримуються доходи. Стандартами фінансового обліку регламентують прибуток фірми як перевищення доходів корпорації над її витратами, в той час перевищення витрат над доходами прийнято називати збитками.

Прибуток займає важливе місце у фінансовому житті компанії, оскільки він показує максимально можливе збільшення (приріст) потенційних майбутніх економічних вигод компанії. Очевидно, що, збільшуючи багатство власника, прибуток стає об'єктом розпорядження останнього. Як наслідок, власник самостійно вирішує, яка частина цього прибутку повинна скеровуватись на його власне споживання, а яка реінвестується у виробництво. Тобто прибуток, як правило, розділяється на два різних за величиною потоки, один із яких скеровується в бізнес, а другий — у кишеню власника.

Реалізація цього процесу в умовах існування акціонерних корпорацій із великою кількістю акціонерів призвела до виникнення механізму дивідендних виплат, який фактично, представляє собою розщеплення прибутку на велику кількість відносно малих грошових потоків власникам (акціонерам) та нерозподіленого прибутку, який залишається в розпорядженні компанії.

Можна сказати, що в українських умовах дивідендні виплати характерні для всіх підприємств взагалі, оскільки практично будь-яка форма організації бізнесу (господарські товариства та приватні підприємства) є юридичною особою, тобто особою об'єктивно відокремленою і незалежно існуючою від свого власника. І законодавством передбачено розподіл частини їхнього прибутку, що фактично є дивідендним розподілом. Проте на практиці ті товариства, які функціонують в умовах невеликої кількості власників, які самі активно займаються бізнесом (а це практично всі неакціонерні господарські товариства), рідко застосовують цей механізм через потребу проведення грошового потоку через стадію утворення прибутку, який обкладається податком. Тому більшість таких підприємств в Україні застосовують усі можливі законодавчо-податкові резерви для організації виключно внутрішнього перерозподілу багатств.

Коротко підсумуємо вищесказане: дивіденди виникають у тих фірмах, де існує розподіл управління та володіння, і є механізмом обслуговування розподілу згенерованого бізнесом чистого прибутку на власне споживання та реінвестування.

Більшість українських інвесторів вважає дивіденди одним із найважливіших індикаторів ефективності функціонування бізнесу. Проте, не применшуючи ролі дивідендів та дивідендної політики, зазначимо, що це не зовсім так.

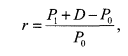

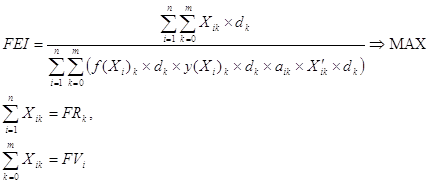

Справа в тому, що дохід акціонера (інвестора) традиційно складається з двох важливих складових: власне дивідендних виплат та прибутків чи збитків, пов'язаних зі зміною капіталізаційної вартості фірми. Таким чином, доходність вкладеного акціонером капіталу може бути обчислена у вигляді відносного прибутку періоду володіння акціями:

де r — відносний прибуток за весь період володіння цінними паперами (виміряний у сотих долях від вкладеного капіталу);

Р0 — ціна купівлі цінного паперу, гр. од.;

P1 — ціна продажу цінного паперу, гр. од.;

D — дивіденди виплачені за період володіння цінними паперами, гр. од.

Таким чином, із наведеної вище формули бачимо, що в цілому дохід інвестора складається не лише з дивідендних виплат D, але і з капіталізаційних прибутків чи збитків, котрі виявляються в різниці цін акцій Р1 — Р0. Останні можуть становити значну величину в практиці ведення корпоративного бізнесу, чим власне і пояснюється більша стурбованість корпоративного менеджменту курсом власних акцій замість дивідендної політики. Оскільки зміни в капіталізації можуть бути як позитивними, так і негативними, крім того, значно перевищувати найщедріші дивідендні виплати, то стурбованість менеджерів курсом власних акцій виглядає абсолютно виправданою. Вони розглядають курс власних акцій як барометр, що індикує ефективність менеджменту компанії. Барометр, по суті, недосконалий, оскільки існують випадкові коливання (флуктуації) на ринку, проте кращого ніхто ще не придумав.

Важлива властивість даних коливань — часткове їх реагування на зміну капіталу, реінвестованому у фірму. Деякі менеджери, розуміючи це, взагалі не виплачують дивідендів. Прикладом може послужити всесвітньо відома корпорація «Microsoft».

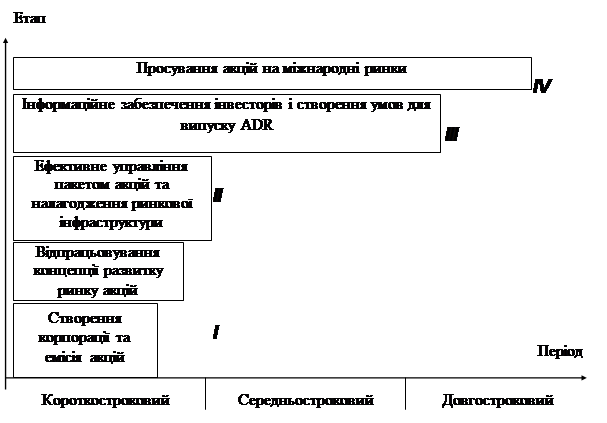

Для більшості акціонерних товариств України характерне функціонування в умовах закритості стосовно вторинного ринку. Таким чином, закриті акціонерні товариства не можуть скористатися з переваг ринкового регулювання курсу, а їхні акціонери свідомо чи несвідомо відмовляються від отримання можливих капіталізаційних прибутків. У таких умовах ставка робиться виключно на дивіденди, значення дивідендної політики суттєво зростає.

А чи важливі дивіденди взагалі? Виявляється, це парадоксальне питання не лише має право на існування. Деякі теорії подають серйозні аргументи стосовно не важливості дивідендної політики.

Цю проблему досліджували Ф. Модільяні та М. Міллер, роботи яких стосуються двох тісно пов'язаних між собою проблем: залежністю між вартістю підприємства з одного боку і політикою дивіденду та структурою капіталу (структурою джерел фінансування підприємств) із іншого боку.

Виходячи з утворення конкурентних ринків, автори стверджують, що вартість підприємства визначається здатністю активів цього підприємства до управління потоком майбутніх доходів, тобто вартість — капіталізована вартість цього потоку. На їхню думку, його не можна збільшувати, розділяючи на кілька різних потоків. Міллер та Модільяні вважають залежною вартість цього потоку від пропорції його розділення на дивіденди та відсотки від кредиту. Крім того, в опублікованій 1951 року роботі, автори сформулювали тезис, що політика дивіденду не має впливу на вартість підприємства. Отже, і в цьому випадку ми можемо спостерігати, що про вартість підприємства говорить не його здатність до управління майбутніми доходами. Прибутки можуть бути призначені для виплати дивіденду або залишатися на підприємстві. В першому випадку акціонер здобуває користь із дивіденду, в другому — має капітальний прибуток (прибуток, який виникає від росту цін на акції). Підприємство може почергово використовувати ці два канали трансферу вартості до акціонера, але не може збільшувати суму вартості, вибираючи ту чи іншу форму трансферу.

Дане твердження отримало назву ефекту Міллера-Модільяні. Через парадоксальність воно ще названо ММ-парадоксом. Отже, в цьому випадку ми можемо спостерігати, що про вартість підприємства говорить не його здатність до управління майбутніми доходами. Ці прибутки можуть бути призначені для виплати дивіденду або залишатися на підприємстві. їхні міркування, обґрунтовані точними математичними викладками, котрі тим не менше, базуються на ряді економічних припущень.

Автори виходили з того, що загальний прибуток акціонера складається не лише з дивідендів, але і капіталізаційних прибутків чи збитків, як це показано у формулі прибутку періоду володіння.

Нагадаємо, що дивіденди виплачуються з чистого прибутку і правління вирішує, яку частину прибутку виділити на виплату дивідендів.

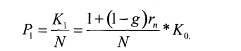

Послідовність даних рішень називають дивідендною політикою компанії. Нехай на початковий момент купівлі акцій компанія мала капітал К0, розділений на N акцій. Чисто формально ціна акцій Р0 — це доля капіталу, що залишається з неї. Тобто:

![]()

За квартал фірма заробила прибуток Y, котрий складає долю rn від її початкового капіталу:

![]()

З даного прибутку було виділено частку g на виплату дивідендів, так, що на кожну акцію припадає:

![]()

При цьому ми припускаємо, що число акцій залишилось незмінним.

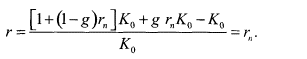

В такому випадку капітал К1, що залишився в розпорядженні акціонерної корпорації та здатний приносити прибуток, дорівнюватиме:

![]()

нова ціна Р1 дорівнюватиме:

Якщо тепер ми підставимо вираз для ціни та дивідендів у формулу очікуваних прибутків, побачимо, що останні не залежать від дивідендної політики, а визначаються виключно рентабельністю rn фірми:

В даному випадку логіка виглядає бездоганно, проте варто зауважити, що ціна акції введена формально як доля капіталу, і навіть у випадку існування можливості об'єктивно оцінити капітал, ринкова ціна акції не відповідатиме даній оцінці. Ціна, котра встановлюється на основі балансової оцінки активів (балансова або книжна ціна), скоріше за все не відповідатиме дійсній ціні акції на ринку з ряду причин. Серед них: наявність на ринку спекулятивних ексцесів, котрі зумовлюють випадкові коливання; умовна та неточна оцінка вартості нематеріальних активів компанії, що не дає достатньо обґрунтовано оцінити балансову вартість акціонерних цінних паперів; неоднакова вартість інформації та її повна чи часткова недоступність для деяких учасників ринку; гетерогенність у трактуванні даної інформації тими інвесторами, котрі все-таки мають до неї доступ; неоднакова вартість укладання фондових угод на вітчизняному інвестиційному ринку. Варто констатувати факт, що дані чинники, впливаючи на кон'юнктуру фондового ринку, перш за все викликають динамічні зміни у співвідношенні попиту та пропозиції, так що рівноважна ринкова ціна більше змінюється під впливом саме цих чинників, а не завдяки рентабельності виробництва даної акціонерної корпорації, як це було зазначено Міллером-Модільяні. Отже, дивідендна політика корпорації має реальні та поважні підстави бути одним із чинників ефективності діяльності компанії.

1.3 Види дивідендної політикиСказане вище примушує звернути нашу увагу на дивідендну політику компанії. В даному контексті відразу постає питання: а чи потрібно фірмі визначати наперед та дотримуватися визначеної дивідендної політики взагалі? Відповідь однозначна — так. Справа в тому, що акціонери (власники) фірми демонструють різноманітні очікування стосовно майбутніх дивідендів. Правління, котре безпосередньо формує дивідендне рішення, приймає на себе фактично ризик невдоволення частини акціонерів існуючою дивідендною політикою. Проте відомо, що «друзі приходять та відходять, а ворогів збільшується». Отже, компанія без попередньо визначеної дивідендної політики нагромаджує антипатію невдоволених акціонерів, у той час, як чітка дивідендна політика (нехай навіть політика повної невиплати дивідендів) зберігає число акціонерів компанії. Це вигідно правлінню, яке, як відомо, теж обирається акціонерами.

Отже, залежно від власних стратегічних цілей, акціонерна корпорація може застосовувати наступні види дивідендної політики.

Похожие работы

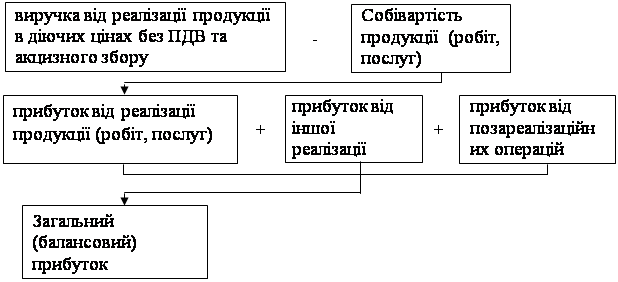

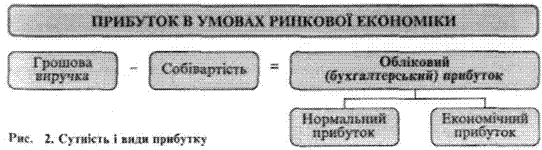

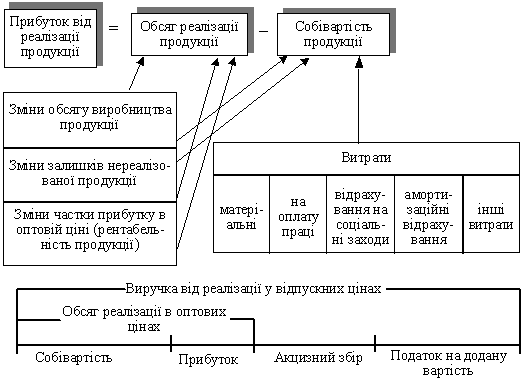

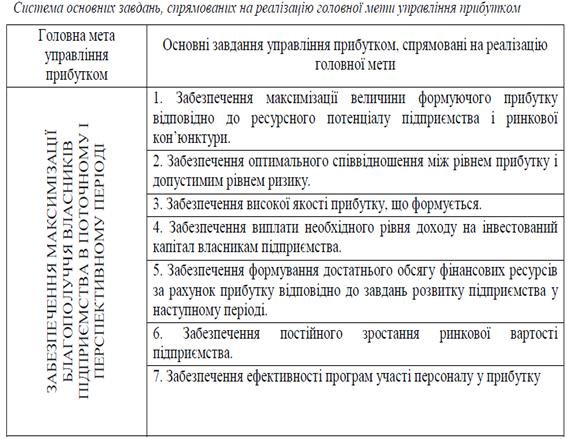

... фондів та диверсифікації виробничої продукції. Крім того, прибуток є джерелом фінансування соціального розвитку трудового колективу; · джерела формування доходів бюджетів різних рівнів [5,c.168]. Отже, прибуток підприємства – основний фактор його економічного та соціального розвитку. Прибуток, як головний фінансовий результат діяльності підприємства, формується поступово протягом фінансово- ...

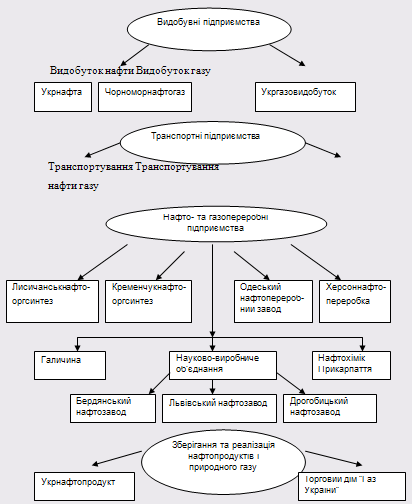

... є відрахування до резервного (страхового) фонду підприємницьких структур, який регулюється в Україні діючим законодавством і має суто цільове призначення. Так, за звітними даними підприємств нафтопереробної промисловості, ми спостерігаємо відрахування до резервного фонду у 2003 році 0,5%(127,8: 25410,5) на підприємстві "Нафтохімік Прикарпаття" і на "Херсонському нафтопереробному комплексі" у 2001 ...

... прогнозування стану фінансового ринку та його інструментів і подальше врахування цих прогнозів у динамічній моделі. 3.2.Роль позичкового капіталу, як невід’ємної складової розвитку підприємства Крім власних фінансових ресурсів підприємство має можливість на безоплатній основі протягом певного періоду використовувати для свого розвитку кошти, що прирівнюються до власних - стійкі пасиви. ...

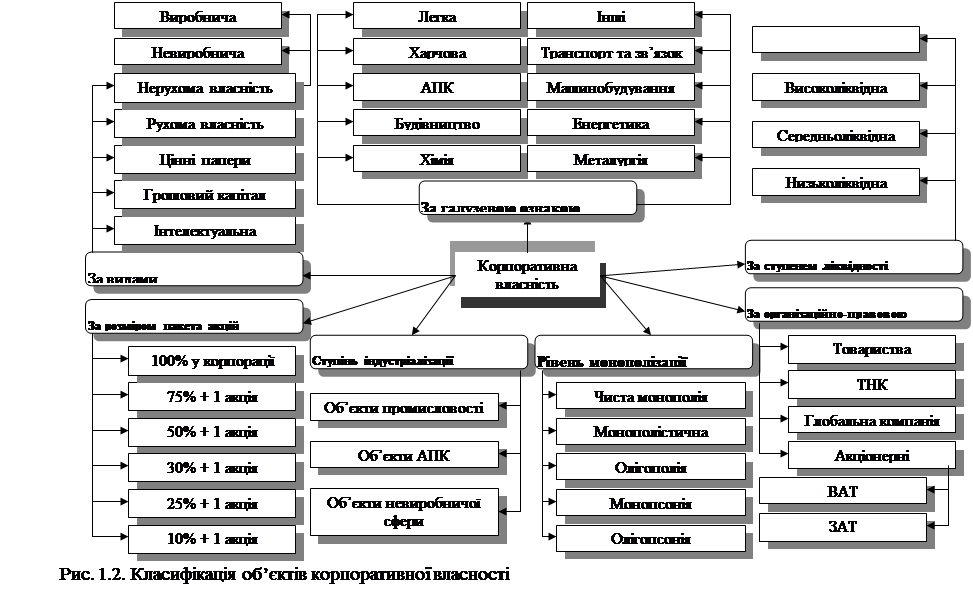

... ефективного управління грошовими ресурсами, а також доручення брокерським конторам здійснювати операції з цінними паперами підприємства на вторинному ринку як уповноваженим ділерам [14, 16]. Ще одним елементом є цикл управління корпоративним нерухомим майном. Система управління корпоративною власністю в частині об’єктів нерухомого майна базується: – знаннях про склад об’єктів корпоративної ...

0 комментариев