Навигация

Современные формы и методы кредитования

2.3 Современные формы и методы кредитования

Коммерческий кредит – это отсрочка платы за товар или услугу, предоставленные покупателю поставщиком. В данной форме в роли кредитора и заемщика выступают хозяйствующие субъекты. Когда один товаропроизводитель предлагает свои товары на рынке, другой товаропроизводитель которому эти товары нужны, может не иметь достаточной суммы денег. В результате возникает необходимость продажи товаров в кредит.

Орудием коммерческого кредита служит вексель – письменное долговое обязательство, дающее его владельцу право по истечении определенного срока требовать с должника обозначенную на векселе денежную сумму.

Банк вправе осуществлять для своих клиентов следующие операции с использованием векселей:

- учет (дисконт) векселей;

- вексельное кредитование;

- инкассирование векселей;

- посредничество в платеже по векселям.

Из перечисленных операций с использованием векселей широкое распространение получило вексельное кредитование.

Вексельный кредит предоставляется путем выдачи банковского простого векселя банком клиенту. Объектом финансирования по вексельному кредитования открывается активный балансовый счет, предназначенный для учета сумм выданных вексельных кредитов, по дебету данного счета проводятся суммы выданных вексельных кредитов, а по кредиту – погашенные в срок суммы кредита и суммы, отнесенные на просроченные счета.

Банковский вексель (простой) содержит в себе обязательства банка оплатить определенную денежную сумму держателю векселя и выдается банком клиенту в соответствии с условиями договора о вексельном кредите.

Следует отметить, что банковские векселя могут быть выданы банком в общей сумме не превышающей 25 % от собственного капитала банка. По существующему положению процентная ставка по вексельному кредиту, предоставленному путем выдачи векселей, должна быть ниже процентной ставки по кредиту, предоставленному в обычном порядке.

Обеспечение возврата кредита, предоставленного путем выдачи банковского векселя, может быть предусмотрено договором о вексельном кредите в форме залога или гарантии первоклассного банка.

Банки могут предоставить своим клиентам кредиты под обеспечение залогом векселей с открытием отдельного ссудного счета. По дебету счета проводятся суммы выданных ссуд клиентам, а по кредиту – погашенные в срок суммы кредита и суммы отнесенные на просроченные счета.

Согласно действующей практике, в обеспечение кредита в пределах установленного срока кредитования принимаются векселя со сроком платежа не более трех месяцев с даты приема векселя, не считая дня предъявления их в банк. В обеспечение кредита принимаются не более 70% от номинала векселя, устанавливается банком самостоятельно в зависимости о кредитоспособности заявителя. Принятие в обеспечение кредита хранится в банке.

В случае если клиент не обеспечил своевременного погашения кредита, банк предъявляет принятие в залог векселя к платежу в установленном порядке, используя залоговое право.

Более подробно схему использования срочного и бессрочного кредита рассмотрим на примере вексельной программы АО «Банк Каспийский». АО «Банк Каспийский» осуществляет кредитование векселями обоих видов. При этом поскольку банк кредитует собственными долговыми обязательствами, он имеет право давать эти кредиты под льготную ставку значительно ниже рыночной.

Кроме того, для предприятий, использующих в расчетах банковские векселя, предусмотрены льготные денежные кредиты для удовлетворения их потребностей в выплате заработной платы и других целей.

Заемщик может получить кредит в виде набора различных по срокам векселей на общую сумму кредита. При этом заключается договор кредитования предприятия – заемщика векселями АО «Банк Каспийский».

Банк предусматривает погашение (учет) срочных векселей до окончания срока обращения. Такая возможность повышает ликвидность векселей и увеличивает выгоду векселедержателя, который может в любой момент получить денежные средства взамен векселя.

Преимущество покупки срочного векселя.

a) Получение достаточно ликвидного платежного средства;

b) Возможность получения дополнительной прибыли.

В срочных векселях доходам векселедержателя является дисконт – разница между ценой покупки и ценой погашения векселя.

Поскольку кредитование осуществляется собственными платежными средствами банка, то процентная ставка по вексельному кредиту значительно ниже рыночной. Срочные векселя, получаемые при таком кредите, имеют дату платежа, совпадающую с датой возвращения кредита, или немногим более позднюю.

Заемщик получает на сумму кредита набор срочных векселей по номиналу возврат кредита заемщик производит через определенный срок, указанный в кредитном договоре.

Проценты по вексельному кредиту начисляются на общую сумму выданных векселей (номинал, указанный на векселе ).Преимущество кредита срочными векселями для векселедержателя – заемщика. Получение в кредит достаточно ликвидного платежного средства по низкой кредитной ставке.

Срочный вексель может быть до окончания срока его обращения предъявлен к оплате. При этом так как вексель предъявляется ранее указанного на нем срока, банк производит его погашение по дисконтированной ставке и выплачивает по нему сумму, меньшую номинала. Сумма к выплате при досрочном погашении векселя определяется банком в зависимости от срока, оставшегося до момента, фактического погашения векселя. Возможность досрочного предъявления векселя повышает его ликвидность так как держатель векселя может в любой момент получить денежные средства взамен векселя.

Преимущество досрочного предъявления срочного векселя в банк для векселедержателя: получение денежных средств взамен векселя до срока платежа по веселю (например, предприятию необходимы денежные средства для выплаты заработной платы).

Расчеты между предприятиями с помощью срочного векселя.

Срочные векселя АО «Банк Каспийский» имеют свободное обращение, т.е. могут передаваться одним векселедержателем другому и использоваться таким образом как платежное средство. Предать срочный вексель можно с помощью :

a) Индоссамента- односторонней надписи, оформляемой на оборотной стороне векселя и передающей права по векселю от индоссамента (передающего лица) к индоссату (принимающему лицу);

b) Цессии – уступки прав требования по векселю. Цессия оформляется на оборотной стороне векселя двухсторонним договором между передающим права по векселю (цедентов) и принимающим (цессионарием) и требует обязательной регистрации факта передачи в банке – эмитента. Вексель передаваемый с помощью цессии становится именным, что является дополнительным средством его защиты. Способ передачи указывается на векселе.

Покупая вексель, векселедержатель может использовать его в качестве средства получения дополнительной прибыли. В бессрочных векселях вознаграждением (доходом) векселедержателя являются проценты, начисляемые за весь период обращения векселя на номинал векселя.

Преимущества покупки бессрочного векселя для векселедержателя:

a) Получение достаточно ликвидного платежного средства;

b) Возможность получения дополнительной прибыли.

Проценты по вексельному кредиту начисляются на общую сумму выданных векселей (номинал, указанный на векселе) следующим образом:

По низкой процентной ставке за время до погашения векселя плюс проценты по ставке, близкой к учетной ставке рефинансирования с момента погашения векселя до окончания срока кредита.

Заемщику выгодно, чтобы бессрочные векселя как можно дольше обращались и не предъявлялись для погашения в банк. АО «Банк Каспийский» и предприятию – заемщику необходимо проводить совместную работу по выявлению цепочек взаиморасчетов и для увеличения срока обращения векселя.

Преимущество кредита бессрочными векселями для векселедержателя заемщика: получение в кредит достаточно ликвидного платежного средства по низкой процентной ставке.

Бессрочные векселя АО «Банк Каспийский», как и срочные имеют свободное обращение и предусматривают передачу с помощью цессии или индоссамента. Способ передачи указывается на векселе.

Для увеличения срока обращения векселей необходимо увеличить количество векселедержателей в цепочке взаиморасчетов, использующих вексель.

Выявлять такие цепочки и продвигать по ним векселя могут:

- независимые коммерческие структуры – посредники (за определенную плату от банка);

- специальная консультационная служба АО «Банк Каспийский»;

- предприятия – участники цепочек вексельных взаиморасчетов.

- По согласованию с региональными администрациями векселя АО «Банк Каспийский», возможно будут приниматься в оплату в бюджетные и внебюджетные фонды.

Перспективность вексельной программы определяется самой природой векселя – мощного финансового инструмента, имеющего большую практическую ценность при проведении масштабных финансовых опреаций.

Сегодня никто не ждет, что только векселя преодолеют кризис платежей, однако очевидно, что в комплексе с другими применяемыми мерами они помогут существенно смягчить его, что будет способствовать общему оздоровлению экономики Казахстана.

Ломбардное кредитование.

Одним из видов банковского кредита является ломбардный кредит, предоставляемый Национальным Банком под залог государственных ценных бумаг. Он является одним из инструментов денежно-кредитной политики Центрального банка. Предоставление ломбардного кредита осуществляется на договорной основе. Валютой ломбардного кредита является казахстанский тенге.

Ломбардные кредиты могут привлекать все банки – резиденты, имеющие лицензию Национального Банка на осуществление банковской деятельности и имеющей в структуре своих активов государственные ценные бумаги (казначейские векселя).

Договор о предоставлении ломбардного кредита заключается на основании письменной заявки банка и решения Центрального банка о предоставлении ломбардного кредита при условии наличия генерального кредитного соглашения, заключенного между банком и Национальным банком, и договора о залоге.

Спрос на ломбардный кредит удовлетворяется в пределах суммы месячного лимита, устанавливаемого Национальным Банком для ломбардного кредита.

Процентные ставки по выдаваемым ломбардным кредитам согласно действующему положению, устанавливаются в пределах 1,2 ставки рефинансирования и до максимальной процентной ставки основного кредитного аукциона, зафиксированной по итогам предыдущего месяца.

Ломбардные кредиты предоставляются банком второго уровня на срок не более 28 календарных дней. При этом дата погашения ломбардного кредита не должна быть позднее 10 календарных дней до срока погашения государственных ценных бумаг. Приобретенные кредитные ресурсы за счет ломбардных кредитов используются банками второго уровня по своему усмотрению.

Для получения ломбардного кредита банки представляют в Национальный Банк письменные заявки по установленной форме. В заявке на получение ломбардного кредита содержатся следующие данные: минимальный и минимальный сроки использования запрашиваемого кредита, сумма кредита, количество ценных бумаг (векселей) предоставляемых в залог, номинальная цена и цена покупки одной ценной бумаги. В заявке указывается полное наименование банка, его корреспондентский счет и подписи руководителя и главного бухгалтера, заверенные печатью банка. Заявка на получение ломбардного кредита аннулируется Национальным банком в случае выявления в ней недостоверной информации по ценным бумагам (казначейским векселям).

После подписания кредитного договора Национальный банк или его подразделения зачисляют сумму выделенного ломбардного кредита на корсчет банка – заемщика в срок, указанный в распоряжении.

Дата погашения ломбардного кредита указывается в кредитном договоре. Начисление процентов производится со дня поступления суммы кредита на корсчет банка – заемщика. Выплата процентов за пользование ломбардным кредитом производится при наступлении срока его погашения.

В случае возврата банком суммы ломбардного кредита и начисленных по нему процентов в указанные договором сроки ценные бумаги (векселя) банка – заемщика приходуются на баланс Национального Банка.

Досрочный возврат суммы ломбардного кредита и начисленных по нему процентов, как правило, не допускается. Следует добавить, что предоставленные ломбардные кредиты пролонгации не подлежат.

Ответственность за своевременный возврат кредитов вместе начисленными по ним процентам возлагаются исключительно на банк. В случае отказа банка – заемщика от заключения кредитного договора при наличии утвержденного решения либо незаключения договора по его вине в установленные сроки банк уплачивает штраф в размере 5% от суммы выделенного кредита, плата за его использование как правило, взимается полностью в объеме, предусмотренном в кредитном договоре.

Ипотечное кредитование.

Одной из примет нашей экономической жизни при переходе к рынку стал бурный рост коммерческих банков. Но поскольку рост идет в условиях сохраняющейся нестабильности в стране, то первостепенное значение в коммерческих операциях приобретают политические и экономические риски. Труднопредсказуемость рисков находит свое выражение и в структуре кредитования (преобладают краткосрочные ссуды), а также очень высоких процентных ставках.

Потребность в кредитах очень высока. Соответственно необходимы гарантии их погашения. Одним из основных способов обеспечения кредита, который широко применяется в рыночной экономике, является залог. Современные условия развития экономики в стране позволяют возродить к жизни давно забытый у нас, но один из важнейших инструментов рыночной экономики – ипотеку.

Ипотека как правовой институт была известна в I-II веках нашей эры на территории Рима. Еще ранее она появилась в законодательстве Греции, Древнего Египта. В современном виде ипотека в наибольшей степени развита в США, Канаде, Англии, Франции, Швеции. В США, например, ипотечный оборот исчисляется в сотнях миллионов долларов. Весь цивилизованный мир давно признал достоинства ипотеки и не собирается от нее отказываться. И только у нас как записано с подкупающей простотой в Большой советской энциклопедии «ипотеки нет и не может быть» (БСЭ, 2-е изд. Т. 18, с.378).

Сегодня в нашей стране ипотекой в юридическом смысле признается залог предприятия, строения, здания, сооружения или иного объекта, участником или правом пользования им. Экономическое значение ипотеки – это разновидность залога недвижимого имущества с целью получения ссуды в банке или другой финансовой организации. Любой гражданин имеет теперь возможность рассматривать свое имущество и даже право владения и пользования имуществом в качестве определенной рыночной ценности, реализовать которую можно на рынке недвижимости. А право залога имущества предприятия, включая его основные фонды, с последующим обращением в соответствующих случаях к его взысканию делает рынок недвижимости масштабным и перспективным.

Сложная кризисная социально-экономическая обстановка в стране чрезвычайно остро проявляет себя в банковском кредитовании. В условиях спада производства, нестабильности финансов расстроенной денежной системы резко изменилось структура кредитования. Преобладают краткосрочные ссуды. Долгосрочный кредит, куда можно отнести и ипотечное кредитование выдается банками крайне неохотно из-за повышенных рисков, невозможности их предсказать. Между тем в условиях нестабильности кредиты для поддержки производства нужны особенно, как и надежные гарантии их погашения.

Ипотека является одним из наиболее надежных способов обеспечения кредита. По мере развития рыночных отношений в нашей стране потребность рыночных отношений ипотечного кредита будет возрастать, однако развитие ипотеки невозможно без соответствующих экономических условий, например без существования собственников имущества. Универсальные нормы залогового права говорят, что закладывать имущество может только собственник кредита залога.

Сейчас главный фактор, сдерживающий развитие ипотеки, это отсутствие права частной собственности на землю. Залог зданий, сооружений, земельный участок под которыми не принадлежит собственнику данного имущества, не способствует развитию ипотеки. Земля сама по себе является самым надежным объектом залога.

Ближайшие перспективы развития ипотечного кредитования будут зависеть от формирования в Казахстане рынка недвижимости, основные черты уже просматриваются.

Во-первых, это его огромная емкость: стоимость всех предназначенных сегодня к продаже объектов недвижимости оценивается сотнями миллиардов тенге.

Во-вторых, возрос профессионализм его участников. Теперь почти в каждом сегменте рынка недвижимости имеются бесспорные лидеры, превосходные по своей активности и мастерству конкурентов.

В третьих, многогранность. Сейчас на рынке недвижимости обращаются квартиры и нежилые помещения участки под строительство и права аренды земли, садовые участки и подряды на строительство.

А возник казахстанский рынок недвижимости всего 3-4 года назад, и зарождался он как рынок квартир. Рынок недвижимости определяет и перспективы ипотечного кредитования под ее залог.

Темпы роста цен на все виды недвижимости превосходят темпы роста курса доллара. Быстрее всего дорожает аренда квартир. Аналогична тенденция роста стоимости аренды нежилых помещений. Ускоренными темпами дорожают земельные участки, расположенные в пригородных зонах. Следует учитывать, что цены на земельные участки имеют ярко выраженную сезонную зависимость. Зимой этот сектор рынка недвижимости практически замирает, что существенно ограничивает ликвидность земельных участков.

Общей тенденцией на рынке недвижимости продолжает оставаться повышение цен, но в различных сегментах рынка темпы подорожания будут различными. Цены на квартиры, уже сегодня приблизившиеся к пределу спроса, будут расти все медленнее. Муниципальные квартиры сейчас дорожают опережающими темпами, невероятно, уже в ближайшие месяцы произойдет замедленнее роста их цен. Темпы роста ставок арендной платы за квартиры и нежилые помещения уже на протяжении нескольких месяцев текущего года проявляют тенденцию к земледелию.

Другой важной закономерностью развития рынка недвижимости стало увеличение инвестиционных сделок: приобретение участков под застройку зданий, под реконструкцию, объектов незавершенного строительства. Благодаря своей огромной емкости и динамичному росту рынок недвижимости в скором будущем может стать важным фактором становления ипотечного кредитования под залог недвижимости.

Большие перспективы развития ипотечной системы связаны с приватизацией предприятий. Ипотечное кредитование имущественного комплекса приватизированных предприятий государственной и муниципальной собственности решает не только экономические, но и социальные задачи.

Сам факт приватизации государственного предприятия не гарантирует трудовому коллективу, например, защиту от банкротства или безработицы. Наоборот, лишенное государственной поддержки без дотации, льготного кредита, при сверхвысокой процентной ставке по ссудам коммерческих банков приватизированное предприятие на первых парах остро нуждается в экономической поддержке, в частности в более дешевом ипотечном кредите.

Такой кредит предприятие может получить даже на относительно длительные сроки, предъявив надежную гарантию в форме залога своего имущества. Именно ипотека предоставляет предприятиям дополнительную возможность поправить свое финансовое положение, а то и просто выжить в кризисных социально-экономических условиях.

Большое социально-экономическое значение имеет предусмотренная законодательством постепенная процедура банкротства. В этом случае если ипотечное обязательство не исполняются, залогодержатель не вправе сразу обратить взыскание на находящееся в ипотеке имущество и тем самым разорить предприятие. залогодержатель предоставивший ипотечный кредит, имеет возможность принять свои меры по оздоровлению финансового положения предприятия, предусмотренные договором по ипотеке, включая назначение представителей в руководящие органы, ограничение права распоряжаться иным имуществом предприятия. Если названные меры не дали положительных результатов тогда только кредитор может продать заложенное предприятие с аукциона как единый комплекс в установленном законом порядке.

В ипотечных кредитных операциях коммерческих банков и других кредитных учреждений сделка оформляются с помощью закладной под недвижимость. Такая закладная является основным обеспечением ипотечного кредита. Закладная должна содержать пункты обязательств, общие для кредитных договоров, выплатить сумму долга и процентов. Дополнительные условия предполагают регулирование выплаты налогов, ремонт и условия хранения собственности, обязательства по ее использованию. Практически все закладные можно представить в виде ссуд с погашением в рассрочку. По ипотеке заемщик обязан погасить сумму взятой ссуды вместе с процентами в форме ежемесячно вносимых платежей. Ежемесячные платежи могут быть постоянными, а могут возрастать, что дает возможность скорректировать их размеры на уровне инфляции.

При ипотечном кредитовании договоры о ссуде и средствах ее обеспечения иные, чем при других видах кредита, что предполагает применение особых юридических норм. К важнейшим из них относится право принудительного удержания имущества за долги. Вещное право на чужую недвижимость состоит в возможности преимущественного удовлетворения основного требования на стоимость заложенного имущества. Суть этого права заключается в том, что в случае невыполнения должником своего обязательства, например, при непогашении ссуды в срок, кредитор может получить удовлетворение своего требования из стоимости недвижимости, заложенной в обеспечение данного требования причем преимущественно перед другими кредиторами.

Оформление права принудительного удержания имущества за долги может потребовать значительных затрат времени и сил, а также расходов как от заимодателя, так и заемщика. Передача права собственности на недвижимость осуществляется посредством юридического документа, который называется актом о передаче права собственности; право удержания имущества за долги может быть передано заимодателю только законным владельцем собственности. Являясь кредитором, банк или другое кредитное учреждение, имеющее лицензию на право ипотечного кредитования, должен быть уверен, что другие кредиторы не имеют преимущественного, по сравнению с ипотекой, права наложения ареста на это имущество за долги, например в случае неуплаты владельцем налогов. Это требует либо услуг адвоката либо приобретения полюса о страховании титула собственности. Адвокат устанавливает и представляет заключение о законном владельце. В заключении должны быть перечислены все требования или претензии, имеющиеся в отношении указанного имущества.

Юриспруденция выработала соответствующие нормы: прежде всего так называемое «право следования» согласно которому кредитор сохраняет залоговое право даже в случае отчуждения предмета залога собственником в пользу третьих лиц. При этом кредитор может потребовать предмет залога у всякого владельца или их собственность [27].

Здесь следует подчеркнуть, что залог недвижимости – это не способ приобретения собственности, а лишь форма удовлетворения требований кредитора из стоимости заложенного имущества. Реализовать свое залоговое право, то есть обратить взыскание на заложенное имущество, кредитор может только в судебном порядке.

Не должно создаваться впечатление, что в случае неоплаты долга лишение должника права выкупа заложенного имущества является относительно простой процедурой. Анализ зарубежного опыта ипотечного кредитования показывает, что это далеко не так. Согласно юристикации у должника имеется право выкупа имущества, которое обязательно оговаривается по закладным, основывается на праве справедливости, что позволяет должнику по закладной погасить задолженность и тем самым выкупить имущество в течении некоторого периода до лишения его права выкупа и продажи собственности. Эта оговорка призвана смягчить жесткий закон, который позволяет лишать должника заложенного имущества.

Обычно законодательством стран, имеющих развитию ипотечную систему, предусматривается право должника на выкуп имущества после его продажи в течение периода от двух месяцев до двух лет.

В наших социально-экономических условиях право выкупа имущества и четко разработанная процедура лишения права выкупа собственности будет иметь особое значение. Например, абсолютное большинство граждан имеет одно жилье. Законодательство не приемлет в этом случае его отторжения от бывшего собственника, поскольку ему будет негде жить. В этом случае процедура лишения права выкупа может растянуться на неопределенно большой период, что в условиях гиперинфляции приводит к значительному изменению имущества в цене. Следовательно, в каждой закладной необходимо оговорить наличие права выкупа имущества должника и механизм отторжения собственности.

Еще важной юридической нормой юриспруденции в залоговом праве является требование конкретности залога. Эта норма предусматривает выделение строго определенного конкретного имущества, являющегося объектом залогового права. Именно конкретность позволяет выделить заложенное имущество из всей массы имущественного комплекса. Кредитор получает право преимущественного удовлетворения своих претензий из стоимости данного конкретного имущества должника, а не всей массы его имущества.

Важной юридической нормой, связанной с необходимостью определения законного права, выступает также гласность залога в ипотечном кредитовании. Гласность залога – это требование, чтобы обремененность данного имущества залогом была легко распознаваема для третьих лиц. Эта норма обеспечивается законным путем соответствующей регистрации недвижимости, как правило, в нотариальном порядке.

В изложенных юридических нормах в основном реализуются принципы ипотечного и зарубежного опыта в этой области позволяет выделить следующих общие принципы ипотечного кредита:

- оставление имущества в руках должника на условиях ограничения прав собственности;

- определение размера ссуды в виде доли залога;

- получение под залог одного и того же имущества добавочных ипотечных ссуд;

- предоставление ссуды с учетом страхования;

- потеря недвижимости или передача ее другому лицу при неуплате задолженности в срок.

Ссуды под залог недвижимости получили широкое распространение в странах с развитой рыночной экономикой. Многообразны механизмы и схемы их предоставления. Техника и условия предоставления ипотечных кредитов. Зависят от множества факторов по преобладающим остается объект кредитования – вид недвижимого имущества.

Далее на основе изложенных ранее принципов и условий ипотечного кредита рассмотрим виды ипотечных ссуд, уделив основное внимание финансовому аспекту ипотеки.

Анализируя ипотечные ссуды, необходимо:

- разработать смету погашения задолженности;

- определить эффективность ипотеки для инвестора и цену суды для должника;

- найти дополнительные условия, которые дают возможность более обоснованно выбрать наиболее целесообразный вид ипотеки.

Решение этих проблем зависит от выбранного вида ипотечной ссуды и от конкретных условий ее выдачи.

Рассмотрим следующие схемы ипотечных ссуд:

- типовая (стандартная) ипотечная ссуда;

- ссуда с ростом платежей;

- ипотека с периодическим увеличением суммы взносов;

- ипотека с изменяющейся суммой выплат;

- ипотека с залоговым счетом и заем со сниженной ставкой;

- ссуда с периодическим пересмотром процентной ставки;

- ссуда с дележом прироста стоимости имущества;

- ипотека с переменной процентной ставкой;

- ссуда по закладной с обратным аннуитетом.

Типовая (стандартная) ипотечная ссуда.

В начале операции по данной ссуде заемщик получает от залогодержателя (кредитора) некоторую сумму, например, при строительстве дома. Далее он погашает задолженность равными, обычно ежемесячными, взносами, которые идут на погашение основной суммы задолженности. К концу обусловленного договора срока долг должен быть погашен полностью. Срок ипотеки, как правило, большой. В некоторых странах, например, США он достигает 30 лет. Платежи по обслуживанию долга вносятся в конце определенного периода или в его начале.

Типовая схема предоставления ипотечного кредита имеет много модификаций, предусматривающих повышение ее гибкости в учете потребностей как кредитора так и должника.

В практике разных стран применяются и нетрадиционные схемы ипотеки. Большинство их них преследует цель снизить уровень выплат должника на начальных этапах срока ипотечного договора и отнести основную нагрузку по погашению долга на более поздние этапы.

Существенное влияние на выбор таких схем ипотечного кредитования в нашей стране, очевидно, будут оказывать темпы инфляции и уровень доходов населения.

Модификации типовой схемы предоставления ипотечной ссуды со снижением уровня выплат должника на начальных этапах ипотечной операции должны привлекать тех клиентов, которые ожидают роста доходов в будущем (начинающие предприниматели, фермеры), либо для молодых семей при строительстве или покупке жилья. К такого рода модификациям прежде всего следует отнести ссуду с ростом платежей [28].

Ссуда с ростом платежей.

Обычно предусматривает постоянный рост доходов должника в первые пять или десять лет. Взносы с оставшемся периоде погашения ссуды постоянны. В итоге эта схема погашения приводит к тому, что в первые годы текущие расходы могут оказаться меньше чем суммы необходимые даже для полного погашения процентов. Поэтому величина основного долга некоторое время увеличивается, а далее – уменьшается. Полностью погашение долга произойдет с последним взносом.

Ипотека с периодическим увеличением суммы взносов.

Эта модификация близка к ссуде с ростом платежей. В этом случае по согласованной схеме каждые 3-5 лет увеличивается сумма взносов.

Ипотека с изменяющейся суммой выплат.

При такой форме предоставления ипотечного кредита предполагается наличие льготного периода, в котором должник выплачивает только проценты. Такой способ распределения платежной нагрузки естественно дает наибольший эффект в отношении временного сдвига платежей. В последние годы практикуются более сложные схемы ипотечного кредитования, преследующие цель быть более гибкими и привлекательными для клиентов.

Ипотека с залоговым счетом и заем со сниженной ставкой.

В настоящее время долгосрочный кредит в нашей стране практически коммерческими банками не выдается. Ипотечная ссуда выдается на длительные сроки, а это даже в условиях стабильной экономики связано с определенным риском, в этом числе и с риском изменения уровня процентной ставки. Определенную страховку от такого риска обеспечивают условия ссуды с периодическим пересмотром процентной ставки.

При этой схеме ипотечного кредитования предполагается, что стороны, заключающие сделку, каждые 3-5 лет возобновляют кредит на основе пересмотренного уровня процентной ставки. Подобным образом происходит среднесрочное финансирование при долгосрочном погашении задолженности и создается возможность адаптации сделки к изменяющимся условиям фондового рынка. Этот вид ссуд под залог получил широкое распространение в Канаде и Англии. В социально-экономических условиях нашей страны при наличии гиперинфляции и чрезвычайно высоких и динамично меняющихся процентных ставок за кредит ссуды с периодическим пересмотром процентной ставки также имеют перспективы своего применения в практике ипотечного кредитования.

Учет нестабильности на фондовом рынке преследует цель применения ипотеки с переменной процентной ставкой. При такой схеме ипотечного кредитования уровень ставки фиксируется в договоре в виде конкретной величины. Он привязывается к какому-либо финансовому показателю или индексу. Пересмотр ставки обычно осуществляется один раз в полугодие. В наших нестабильных экономических условиях это можно делать раз в квартал.

Чтобы изменения ставки не были чрезвычайно резкими, предусматривается допустимая норма коррекции, обычно не более двух процентов. Оговаривается и минимальная величина корректировки. Недостатком двух последних схем ипотечного кредитования является то, что они не позволяют определить будущий уровень процентной ставки, поэтому для них нельзя разработать полный план погашения задолженности на момент заключения договора.

В странах, широко применяющих ипотеку, проблему инфляции в связи с выдачей ипотечной ссуды пытаются решить с помощью ссуд с дележом прироста имущества. Эти ссуды например в США, широко распространились в 80-х годах. При таком схеме ипотечного кредитования стороны при заключении договора предусматривают предоставление кредитором ссуды по сниженной процентной ставке. В свою очередь должник уступает ему часть инфляционного повышения стоимости имущества к концу срока сделки. Обычно ставка снижается на одну треть по сравнению с рыночной. Такая же часть стоимости залога имущества выплачивается кредитору в виде компенсации.

В США получил распространение еще один вид ипотеки, предназначенный главным образом для заклада жилищ пожилыми домовладельцами. Он называется закладная с обратным аннуитетом. Такая схема ипотечного кредитования нацелена на систематическое получение некоторого дохода от заклада дома его владельцем. Операция напоминает продажу имущества с получением цены имущества в рассрочку. Изложенная схема ипотечного кредитования имеет экономические и социальные условия ее применения в нашей стране. Этому способствует приватизация жилья при наличии низкого жизненного уровня пенсионеров, владельцев этого жилья.

Обоснованный выбор наиболее целесообразного применения схем ипотечного кредитования исходит не только из принципов ипотеки и видов ипотечных ссуд. Большое значение для нас имеет целевая направленность применения ипотеки.

Становление и развитие в современном Казахстане ипотечного кредитования неразрывно связано с созданием системы учреждений, обслуживающих ипотеку. Под ипотечной системой будем понимать совокупность учреждений, занимающихся как непосредственно ипотечным кредитованием, так и обслуживающих механизм выдачи кредита под недвижимость.

Элементами инфраструктуры современной ипотечной системы Казахстана должны стать

1. Единая система обязательной регистрации объектов недвижимости (земля, жилье, производственные объекты недвижимости)

2. Специализированные учреждения по оценке недвижимости.

3. Государственные банки, осуществляющие регулирование и контроль за механизмом ипотечного кредитования.

4. Специализированные ипотечные банки.

5. Прочие коммерческие банки.

6. Небанковские финансовые институты.

7. Внебюджетные фонды.

8. Страховые компании.

9. Ссуды.

Целесообразность такой структуры ипотечных учреждений подтверждается практикой ипотечного кредитования как в Казахстане, так и в различных странах мира.

3 Кредитная политика коммерческого банка АО «Банк Каспийский»

3.1 Краткая характеристика КФ АО «Банк Каспийский»

1. Филиал Открытого Акционерного общества «Банк Каспийский» в г. Костанае (далее по тексту настоящего Положения – «Филиал») создан на основании решения Наблюдательного Совета АО «Банк Каспийский» (Протокол заседания №1 от 4 декабря 1997 года) в соответствии со статьей 13.4 Устава АО «Банк Каспийский» (далее по тексту настоящего Положения «Банк»), статьей 43 Гражданского кодекса РК, имеющего силу Закона «О хозяйственных товариществах» от 2 мая 1995 года, статьей 29 Указа Президента РК, имеющего силу Закона «О банках и банковской деятельности в РК» от 31 августа 1995 года и другими законодательными актами РК.

2. Филиал – подразделение Банка, не являющиеся юридическим лицом, расположенное вне места нахождения Банка, осуществляющее банковские операции от имени Банка и действующее на основании настоящего Положения, в пределах полномочий, предоставленных ему Банком.

Филиал наделяется Банком движимым и недвижимым имуществом; имеет наименование, полностью совпадающее с наименованием Банка, единый с Банком баланс, субкорреспондентские счета в соответствующем областном управлением (филиале) Национального Банка РК и Банке; печать с указанием своего наименования на казахском и русском языках; а также эмблему (фирменный знак) Банка, зарегистрированный в установленном законом порядке; приобретает от имени Банка личные имущественные и неимущественные права и несет обязанности; выступает от имени Банка истцом или ответчиком в судебных органах и общественных организациях, а также осуществляет другие действия, в пределах полномочий предоставленных ему Банком и не противоречащие действующему законодательству РК.

3. Наименование Филиала:

Полное наименование:

На казахском языке: Ашык акционерлiк когам «Банк Каспийский» Филиалы Костанай каласында.

На русском языке: Филиал Открытого акционерного общества «Банк Каспийский» в г.Костанае.

На английском языке: Branch of Joint Stock Company “Bank Caspiyskiy” in the city of Kostanay.

Сокращенное наименование:

На казахском языке: ААК «Банк Каспийский» Филиалы Костанай.

На русском языке: Филиал АО «Банк Каспийский» в г.Костанае.

На английском языке: Branch of JSC “Bank Caspiyskiy” of Kostanay.

Данные наименования используются во всех документах, направляемых Филиалом от его имени или по его поручению.

4. Местонахождение Филиала: г.Костанай пр.Аль-Фараби, 69.

5. Срок деятельности Филиала неограничен.

Цели создания и деятельности филиала:

1. Филиал создается в целях активизации и оптимизации деятельности Банка, расширения рынка банковских услуг, полного обеспечения потребностей государственных органов, юридических и физических лиц в расчетных и иных операциях, внедрение и апробация передовых банковских технологий, осуществления иной деятельности не запрещенной банковским законодательством Республики Казахстан Уставом Банка.

2. Филиал осуществляет свою деятельность на основании действующего законодательства Республики Казахстан, нормативных правовых актов Национального Банка РК, лицензии Банка, настоящего Положения и Доверенности, выдаваемой Банком.

Официальный статус Филиала определяется его учетной регистрацией в качестве филиала Банка в органах юстиции РК.

3. Филиал от имен и на основании лицензии Банка, а так же на основании настоящего Положения и Доверенности, выдаваемой Банком на отдельные банковские операции, осуществляет следующие виды банковских и иных операций:

· прием депозитов юридических лиц;

· прием депозитов физических лиц;

· открытие и ведение корреспондентских счетов банков и организаций, осуществляющих отдельные виды банковских операций, а также металлических счетов банков;

· кассовые операции: прием, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

· переводные операции: выполнение поручений юридических и физических лиц по переводу денег;

· учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

· ссудные операции: предоставление кредитов в денежной форме;

· осуществление расчетов по поручению юридических и физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

· доверительные (трастовые) операции: управление деньгами в интересах и по поручению доверителя;

· клиринговые (расчетные) операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга;

· сейфовые операции: услуги по хранению ценных бумаг, документов и ценностей клиентов, включая сдачу в аренду ящиков, шкафов и помещений;

· ломбардные операции: предоставление краткосрочных кредитов под залог депозируемых легкореализуемых ценных бумаг и движимого имущества;

· инкассация и пересылка банкнот, монет и ценностей;

· организация обменных операций с иностранной валютой;

· покупку, прием в залог, учет, хранение и продажу аффинированных драгоценных металлов (золота, серебра, платины, металлов платиновой группы) в слитках, монет из драгоценных металлов, а также ювелирных изделий, содержащих драгоценные металлы и драгоценные камни;

· сдача в аренду имущества с сохранением права собственности арендодателя на сдаваемое в аренду имущество на весь срок действия договора (лизинга);

· факторинговые операции: приобретение прав требования платежа с покупателя товаров (работ, услуг) с принятием риска неплатежа;

· форфейтинговые операции (форфетирование): оплату долгового обязательства покупателя товаров (работ, услуг) путем покупки векселя без оборота на продавца.

4. Филиал вправе от имени Банка при наличии соответствующее лицензии у Банка, а также на основе настоящего Положения и Доверенности, осуществлять следующие виды профессиональной деятельности на рынке ценных бумаг:

- брокерская – с государственными ценными бумагами;

- дилерская – с государственными ценными бумагами;

- кастодиальная;

- клиринговая.

5. Филиал вправе от имени Банка осуществлять иные виды деятельности, разрешенные банковским законодательством Республики Казахстан, в пределах полномочий, предоставленных ему настоящим Положением и Доверенностью.

6. Филиал наделяется Банком необходимым имуществом и деньгами согласно сметы, утверждаемой Правлением Банка.

7. Государство не несет ответственности по обязательствам Филиала и Банка. Филиал не отвечает по обязательствам Филиала.

8. Филиал обеспечивает соблюдение нормативов, устанавливаемых Национальным Банком Республики Казахстан и стандартов Банка.

Управление Филиалом.

1. Управление деятельностью Филиала осуществляет Директор, назначаемый и освобождаемой от должности Правлением Банка.

Директор Филиала несет персональную ответственность за работу Филиала в целом. Директор Филиала действует на основании Доверенности, выдаваемой Председателем Правления Банка.

2. Директор Филиала вправе:

- заключать от имени Банка сделки и подписывать договоры (контракты и соглашения), распоряжаться имуществом Филиала, в пределах полномочий, предоставленных настоящим Положением и Доверенностью;

- предоставлять интересы Банка в государственных и судебных органах, общественных объединениях и организациях, в отношениях с юридическими и физическими лицами;

- направлять предложения Правлению Банка по вопросам деятельности Филиала;

- издавать приказы и распоряжения, обязательные для исполнения работниками Филиала;

- устанавливать организационную структуру Филиала;

- утверждать штатное расписание Филиала согласно сметы, установленной Правлением Банка;

- выдавать работникам Филиала доверенности;

- принимать на работу и увольнять работников Филиала, утверждать должности инструкции работников Филиала;

- выплачивать деньги на командировочные, заработную плату и иное вознаграждение работникам Филиала и лицам, нанятым по договору (контракту или соглашению), в пределах утвержденной Банком сметы;

- осуществлять иные функции в целях надлежащей деятельности Филиала в пределах, предоставленных настоящим Положением и Доверенностью.

3. Помимо Директора, к руководящим работникам Филиала относится Главный бухгалтер Филиала, назначаемый и освобождаемый от должности Правлением Банка.

Главный бухгалтер несет персональную ответственность за надлежащий бухгалтерский учет и отчетность деятельности Филиала.

4. Руководящие работники Филиала назначаются на должности в порядке, устанавливаемом действующим банковским законодательством Республики Казахстан.

5. Директор Филиала вправе при наличии согласия Правления Банка иметь заместителей. Назначение заместителей Директора производится Правлением Банка.

6. Условия оплаты труда Директора, его заместителей и Главного бухгалтера Филиала определяются Правлением Банка [28].

Распределение прибыли и убытков.

1. Доходы, получаемые Филиалом, распределяются Банком.

2. Убытки от деятельности Филиала покрываются за счет средств Филиала, а при их недостаточности Банком.

3. По решению Правления Банка в Филиале могут создаваться фонды, положения о которых утверждаются Правлением Банка.

Учет, отчетность и контроль.

1. Бухгалтерский учет и отчетность в Филиале осуществляется в соответствии с требованиями действующего законодательства РК, нормативных правовых актов Национального Банка РК и органов статистики, а также стандартов Банка.

2. Филиал направляет Банку балансы на отчетные даты для составления Банком консолидированного баланса. Балансовые отчеты подписываются Директором и Главным бухгалтером Филиала.

3. Списание с баланса Филиала безнадежных в взысканию задолженностей, недостач и потерь товарно-материальных ценностей, принадлежащих Банку, морально устаревшего, изношенного и непригодного для дальнейшего использования оборудования и транспортных средств, а также затрат по прекращенным и незавершенным капитальным работам производится по представлению Филиала решением Правления Банка. Филиал подготавливает необходимые документы для списания и представляет их Правлению Банка для получения согласия на списание.

Похожие работы

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

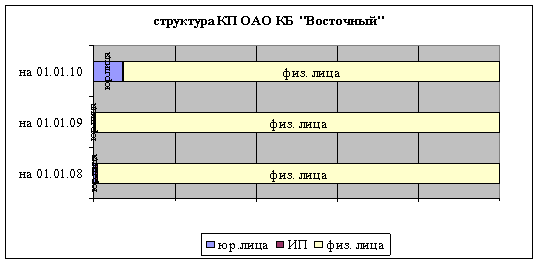

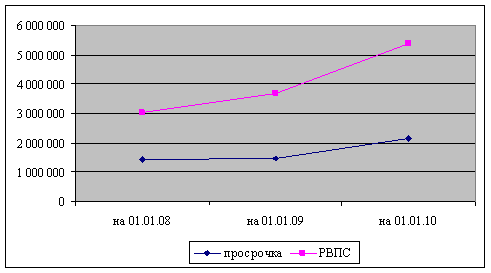

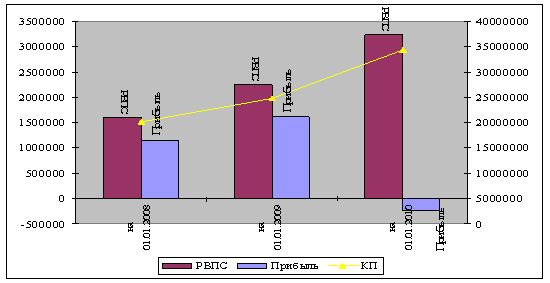

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

... потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов.[24, С.12] Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков обусловливалось рядом факторов: ...

0 комментариев