Навигация

Крупнов Ю.С. Проблемы развития ипотечного жилищного кредитования в России // Финансы и кредит. - 2005.- № 16. - С. 13-24

26. Крупнов Ю.С. Проблемы развития ипотечного жилищного кредитования в России // Финансы и кредит. - 2005.- № 16. - С. 13-24.

27. Лаврушин О.И. Банковское дело: современная система кредитования: учебное пособие / О.И. Лаврушин, О.Н. Афанасьева, С.Л. Корниенко; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. — 3-е изд., доп. - М.: КНОРУС, 2007. – С. 9.

28. Немировская, Е.А. Актуальные вопросы в области потребительского кредитования в процессе преподавания дисциплин специальности "Финансы и кредит" [Текст] / Е.А. Немировская // «Воспитание студента-кооператора – активного участника кооперативного движения России». Сборник научных статей международной научно-практической конференции ППС, руководителей и специалистов кооперативных организаций РФ и стран СНГ г. Волгоград: Изд-во «Волгоградское научное издательство» .- 2008.

29. Немировская, Е.А. Проблемы и перспективы кредитования населения в банковской практике России [Текст]/ Е.А. Немировская // Волгоградский кооперативный вестник Волгоградского кооперативного института (филиала) АНО ВПО ЦС РФ РУК. Научно-теоретический журнал – г. Волгоград Изд-во «Волгоградское научное издательство». – 2007. – № 1.

30. Немировская, Е.А. Факторы формирования рынка потребительского кредитования [Текст]/ Е.А. Немировская // «Традиции и инновации в кооперативном секторе национальной экономики». Материалы международной научной конференции ППС, кооперативных вузов стран СНГ г. Москва Изд-во «Российский университет кооперации», 2008.

31. Немировская, Е.А. Эффективность потребительского кредитования в российской банковской практике [Текст]/ Е.А. Немировская // Российское предпринимательство. – Москва: ООО Издательство "Креативная экономика". - 2007. - №9(1).

32. Операции коммерческих банков и зарубежный опыт / Под ред. Е. Б. Ширинской - М.: Финансы и статистика, 2005. – 297 с.

33. Официальный сайт Центрального Банка Российской Федерации. – Режим доступа: http://cbr.ruf

34. Панова Г. С. Автореферат дисс. докт. экон. наук. – М., 2005.

35. Печникова А.В. Банковские операции. – М.: Форум-Инфра, 2005. – С. 123.

36. Полищук А.И. Новые банковские услуги и продукты. // Банковское дело. – 2005.- № 1. - С. 17-22.

37. Сальников К. Кредитная политика банка // Банковское дело в Москве. - 2005.- № 6. - С. 40-43.

38. Смирнов И. Технологические возможности для повышения конкурентоспособности банков // Международные банковские операции. – 2004. – № 2. – С. 25-30.

39. Современный финансово-кредитный словарь /под общей ред. Лапусты М. Никольского П. М.: ИНФРА-М, 2005. – С. 618.

40. Степанова С.В. Организация продаж банковских продуктов и развитие взаимоотношений с клиентами как основа роста банковского бизнеса // Сибирская финансовая школа: АВАЛЬ. - 2005. - № 4. - С. 106-109.

41. Стребков Д. Основные типы и факторы кредитного поведения населения в современной России // Вопросы экономики. - 2005. - №2. - С. 28 – 29.

42. Строев А.А. Внедрение системы кредитного скоринга в банке //Расчеты и операционная работа в коммерческом банке. – 2004. - № 6. – С. 28-33.

43. Тавасиев А.М. Банковское дело. – М.: Юнити, 2006. – 723 с.

44. Тавасиев А.М. Банковское дело. Дополнительные операции для клиентов. – М.: Финансы и статистика, 2005. – 155 с.

45. Тавасиев А.М., Бычков В.П., Москвин В.А. Банковское дело: базовые операции для клиентов: Учебное пособие / Под ред. А.М. Тавасиева.- М.: Финансы и статистика, 2005.- С. 136.

46. Тарасова Н. Залог как способ возвратности кредитов // Банковское дело в Москве. - 2005.- № 6. - С. 38-39.

47. Торхов В.Л. Кредитные карты // Расчеты и операционная работа в коммерческом банке. – 2005. - № 2. – С. 23-26.

48. Финансовое право: Учебник /Под ред. Горбуновой О.Н. – М., 2005. С. 29.

49. Хагенмюллер К., Дипен Г. Банковское дело. – М.: Биржи и Банки, 2006. – 264 с.

50. Халевинская Е.Д. Банковские кредиты // Аудит и финансовый анализ. – 2004. - № 4. - С. 20-25.

51. Хандруев А.А. Управление рисками банков: научно-практический аспект // Деньги и кредит. – 2004. - № 6. - С. 17-21.

52. Химичева Н.И., Покачалова Е.В. Финансовое право: учебник /Отв.ред. проф. Химичева Н.И. – М., 2005. С. 379.

53. Чибисов О.В. Механизм государственного регулирования и саморегулирования в системе функционирования коммерческих банков в Российской Федерации // Экономические науки. – 2008. -№ 5. – С. 28.

54. Шаламов Г.А. Бюро кредитных историй как инструмент снижения банковских рисков // Банковское дело. - 2005.- № 4. - С. 26-27.

55. www.cbr.ru

Приложения Приложение 1

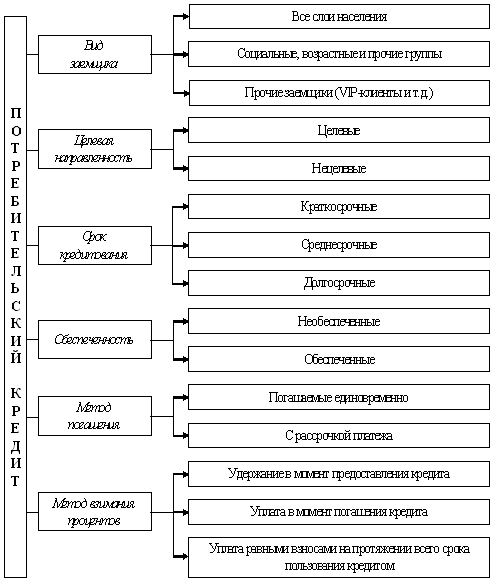

Рисунок 1.1 - Классификация потребительского кредита по виду заемщика, целевой направленности, сроку кредитования, обеспеченности, методу погашения и взимания процентов[33]

Приложение 2

Рисунок 1.2 - Классификация потребительского кредита по порядку и технологии предоставления, характеру оборота средств, уровню кредитного риска, виду объекта потребления[34]

Приложение 3

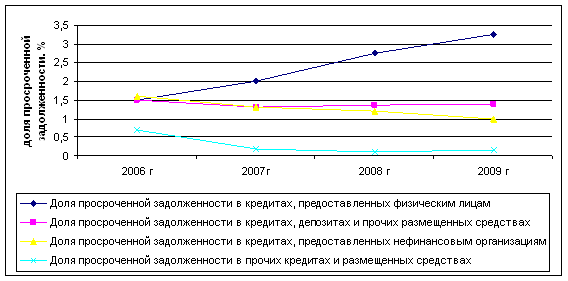

Рисунок 1.3 - Динамика просроченной задолженности по кредитным операциям российских банков в 2006-2009 гг. (на начало года), %

Приложение 4

Таблица 1.1 Подразделения банка, осуществляющие кредитование населения, и их функции

| Название структурного подразделения | Функции подразделения |

| Отдел кредитования населения | - прием заявок на кредит; - сбор документов; - визуальная оценка; - расчет платежеспособности заемщика; - оформление документов по ссуде. |

| Отдел авторизации | - проверка информации по информационным источникам; - проверка по телефону места работы и места жительства клиента; - проверка соответствия параметров оформляемой сделки. нормативным требованиям банка; - принятие решения о предоставлении кредита до установленной регламентом банка величины |

| Кредитный комитет | - принятие решения о предоставлении кредит свыше установленной величины |

| Отдел финансового контроля | - проверка соответствия параметров оформляемой сделки нормативным требованиям банка свыше установленной величины |

| Отдел последующего контроля | - проверка соответствия параметров оформленных кредитов требованиям нормативных документов банка; - проверка правильности оформления документов по выданным кредитам; - анализ качества работы отдела авторизации и кредитного отдела |

| Отдел последующего контроля | - проверка соответствия параметров оформленных кредитов требованиям нормативных документов банка; - проверка правильности оформления документов по выданным кредитам; - анализ качества работы отдела авторизации и кредитного отдела |

| Отдел урегулирования рисков по потребительским кредитам | -создание, внедрение и сопровождение модели скоринга; -управление кредитными рисками в потребительском кредитовании |

Приложение 5

Таблица 1.2 Методики определения кредитоспособности заемщика – физического лица

| Показатели | Скоринг | Методика определения платежеспособности | Андеррайтинг |

| Виды кредита | Экспресс-кредитование, кредитные карты | Кредит на неотложные нужны | Ипотечный кредит |

| Документы, предоставляемые заемщиком для оценки | Паспорт, заявление, анкета | Паспорт, заявление-анкета, справка о доходах с места работы, документы по объекту залога и другие документы по требованию банка | |

| Время рассмотрения | 15-30 минут | 1-14 дней | 15-30 дней |

| Подразделения банка, участвующие в анализе клиента | Кредитный инспектор | Кредитный департамент, служба безопасности, юридический департамент | Кредитный департамент, служба безопасности, юридический департамент, отдел ценных бумаг, отдел оценки, отдел жилищного строительства |

| Показатели, характеристики | Качественные характеристики | Количественные показатели | Качественные и количественные показатели, оценка недвижимости |

| Степень автоматизации | 100 | 70 | 60 |

Приложение 6

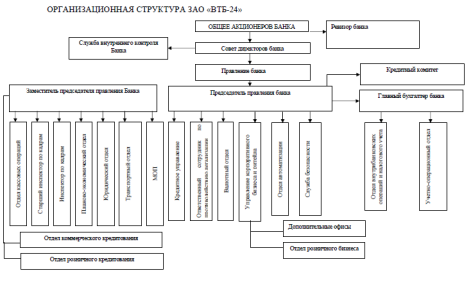

Приложение 7

Таблица 2.1 Основные показатели деятельности банка за 2006-2008 гг.

| 2006 | 2007 | 2008 | Изменение 2008 к 2006, тыс. руб. | Темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Собственный капитал, тыс. рублей | 12729000 | 17 051 183 | 19 105 713 | 6 376 713 | 150,09 |

| Отношение капитала к активам, % | 9,8 | 8,6 | 6,8 | -3 | 69,38 |

| Активы, тыс. рублей | 129077000 | 198 830 836 | 282 361 831 | 153 284 831 | 218,75 |

| Коммерческие кредиты, тыс. рублей | 58570000 | 97 484 572 | 156 232 976 | 97 662 976 | 266,74 |

| Портфель ценных бумаг, тыс. рублей | 13894000 | 15 230 019 | 14 961 430 | 1 067 430 | 107,68 |

| Средства клиентов, тыс. рублей | 72393000 | 151 764 593 | 210 153 416 | 137 760 416 | 290,29 |

| Средства банков, тыс. рублей | 12729000 | 7 927 251 | 20 032 006 | 7 303 006 | 157,37 |

| Прибыль, тыс. руб. | 2 572 345 | 2 823 925 | 5 875 011 | 3 302 666 | 228,39 |

Приложение 8

Заявление – анкета

Похожие работы

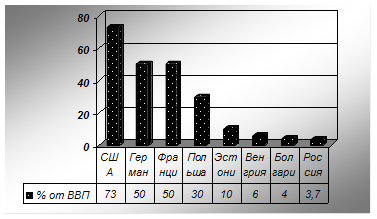

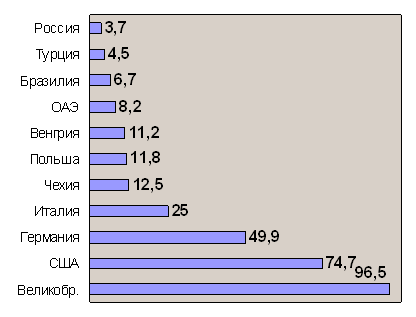

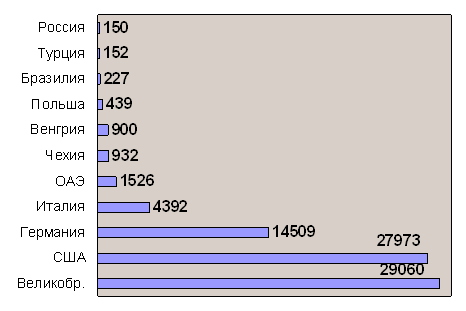

... на нем все большего количества серьезных игроков, взаимодействие и тесное сотрудничество с инфраструктурными организациями обеспечивает высокую конкурентоспособность банка. При этом рынок потребительского кредитования в России имеет значительный потенциал, если в странах с наиболее развитым уровнем экономики объемы потребительского кредитования по отношению к ВВП составляют свыше 50%, то в России ...

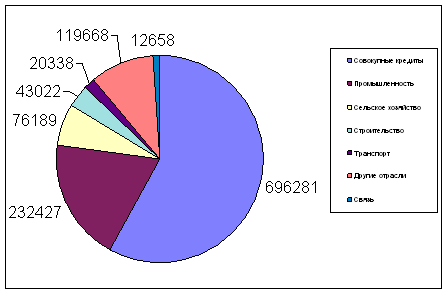

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

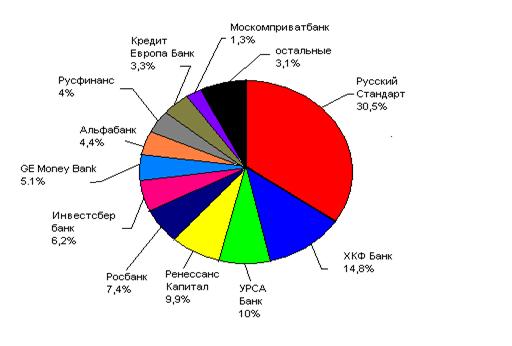

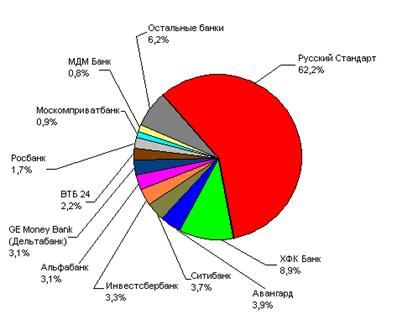

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

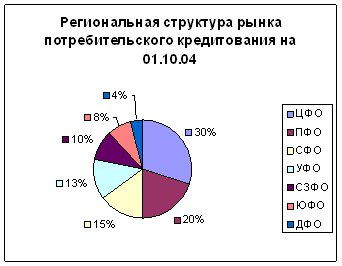

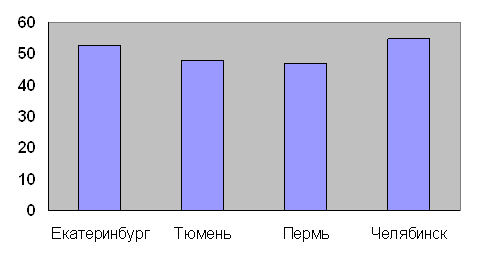

... - 6 месяцев. 8. Максимальный срок кредитования - 5 лет. 9. как правило банки кредитуют на срок от 1 до 3 лет. В данном разделе был проведен анализ текущего положения на рынке потребительского кредитования в России и в московском регионе в частности. Особое внимание следует уделить рынку потребительского кредитования в Уральском федеральном округе и в г. Екатеринбурге. 2. Анализ рынка ...

0 комментариев