Поняття ризику та фінансового ризик

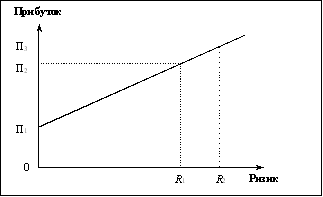

Ризик – це ймовірність виникнення збитків або недоотримання доходів у порівнянні з прогнозованим варіантом. Ризик – категорія ймовірнісна і його вимірюють як ймовірність певного рівня втрат. Ризик – рівень непевності настання якого-небудь фінансового випадку (в нашому разі, пов’язаного з інвестуванням). Оцінка ризикованості та доходів – основа, на якій базуються раціональні та розумні рішення про вкладання коштів. Між ризиком та доходами існує пряма залежність.

Основні види підприємницького ризику

Виробничий ризик. Пов’язаний з виробництвом продукції, товарів, послуг із здійсненням будь-яких видів виробничої діяльності. Причини виникнення ризику: можливе зниження передбачуваних об’ємів виробництва, ріст матеріальних та інших витрат, сплата підвищених відрахувань та податків.

Комерційний ризик. Виникає в процесі реалізації товарів і послуг. Причини – зниження об’єму реалізації товарів і послуг у результаті зміни кон’юнктури ринку збуту, підвищення закупівельних цін, непередбачене зниження об’єму закупок, втрати товару в процесі обертання, підвищення витрат у процесі обертання (в торгівлі). У будь-якій господарській діяльності завжди існує небезпека втрат, що випливає із специфіки тих або інших господарських операцій. Небезпека таких втрат – це комерційні ризики. Комерційний ризик означає невпевненість у можливому результаті, невизначеність цього результату діяльності. Складовою частиною комерційних ризиків є фінансові ризики.

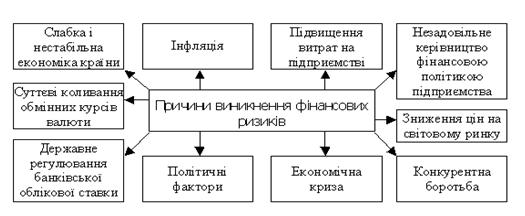

Фінансовий ризик. Виникає у сфері відносин підприємств з банками та іншими фінансовими інститутами. Вони зв’язані з імовірністю втрат яких-небудь грошових сум або їх недоотриманням. Вимірюється відношенням залучених коштів до власних.

Ризики діляться на два види: чисті та спекулятивні. Чисті ризики означають можливість отримання збитку або нульового результату. Спекулятивні ризики виражаються у ймовірності отримати як прибуток, так і збиток від операцій.

Фінансовий ризик та його види. Фінансові ризики – це спекулятивні ризики. Інвестор, здійснюючи венчурне вкладення капіталу, заздалегідь знає, що для нього можливі тільки два види результатів: прибуток або збиток.

Особливістю фінансового ризику є імовірність виникнення збитку в результаті проведення яких-небудь операцій у фінансово-кредитній і біржовій сферах, здійснення операцій з фондовими цінними паперами, тобто ризику, який витікає з природи цих операцій.

До фінансових ризиків належать:

кредитний ризик;

відсотковий ризик;

валютний ризик;

ризик упущеної фінансової вигоди;

бізнес-ризик;

інвестиційний ризик.

Методи та критерії вимірювання міри фінансового ризику

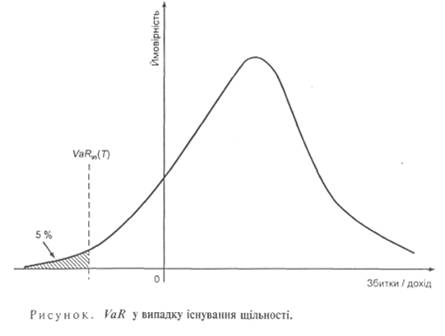

Фінансовий ризик, як і будь-який ризик, має математично виражену ймовірність отримання втрати, яка спирається на статистичні дані і може бути розрахована з досить високою точністю.

Щоб кількісно визначити величину фінансового ризику, необхідно знати всі можливі наслідки якої-небудь окремої дії і ймовірність самих наслідків. Імовірність означає можливість отримання певного результату.

Відносно економічних задач методи теорії ймовірності зводяться до визначення значень імовірності настання подій і до вибору з можливих подій найбільш виваженої, виходячи з найбільшої величини математичного очікування. Інакше кажучи, математичне очікування якої-небудь події дорівнює абсолютній величині цієї події, помноженій на ймовірність його настання.

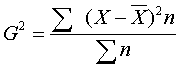

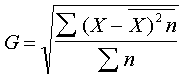

Дисперсія – це середнє зважене з квадратів відхилень дійсних результатів від середніх очікуваних:

,

,

де G2 – дисперсія;

X – очікуване значення для кожного випадку спостереження;

X – середнє очікуване значення;

n – число випадків спостереження (частота).

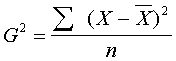

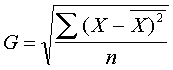

Середнє квадратичне відхилення визначається за форм

,

,

де G – квадратичне відхилення.

При рівності частот маємо окремий випадок:

;

;

.

.

Середнє квадратичне відхилення є іменованою величиною і вказується в тих же одиницях, в яких вимірюється варіююча ознака. Дисперсія і середнє квадратичне відхилення є заходами абсолютного коливання.

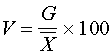

Для аналізу звичайно використовується коефіцієнт варіації. Коефіцієнт варіації – це відношення середньоквадратичного відхилення до середньої арифметичної і показує міру відхилення отриманих значень:

,

,

де V – коефіцієнт варіації,

G – середнє квадратичне відхилення:

Х – середнє очікуване значення.

Коефіцієнт варіації – відносна величина. Тому на його розмір не впливають абсолютні значення показника, що вивчається. За допомогою коефіцієнта варіації можна порівнювати навіть коливання ознак, виражених у різних одиницях вимірювання.

Коефіцієнт варіації може змінюватися від 0 до 100 %. Чим більший коефіцієнт, тим більше коливання. Встановлена наступна якісна оцінка різних значень коефіцієнта варіації: до 10 % – слабке коливання; 10 – 25 % – помірне коливання; понад 25 % – високе коливання.

Способи зниження міри фінансового ризику

Фінансові ризики вирішуються за допомогою різних засобів. Засобами вирішення фінансових ризиків є:

уникнення;

утримання;

передача;

зниження міри.

Під уникненням ризику розуміється просте ухилення від заходу, пов’язаного з ризиком. Однак уникнення ризику для підприємця часто означає відмову від отримання прибутку.

Утримання ризику має на увазі залишення ризику за інвестором, тобто на його відповідальності. Так, інвестор, вкладаючи венчурний капітал, заздалегідь упевнений, що він може за рахунок власних коштів покрити можливу втрату венчурного капіталу.

Передача ризику означає, що інвестор передає відповідальність за фінансовий ризик комусь іншому, наприклад, страховому товариству. У даному випадку передача ризику сталася шляхом страхування фінансового ризику.

Зниження міри ризику – скорочення ймовірності та об’єму втрат.

При виборі конкретного засобу розв’язання фінансового ризику інвестор повинен врахувати наступні принципи:

не можна ризикувати більше, ніж це може дозволити власний капітал;

потрібно врахувати наслідки ризику;

не можна ризикувати великим заради малого.

Перш ніж вкладати капітал, інвестор повинен:

визначити максимально можливий об’єм збитку за даним ризиком;

порівняти його з об’ємом капіталу, що вкладається;

порівняти його з усіма власними фінансовими ресурсами і визначити, чи не приведе втрата цього капіталу до банкрутства інвестора.

Співвідношення максимально можливого об’єму збитку і об’єму власних фінансових ресурсів інвестора – це міра ризику, яка веде до банкрутства. Вона вимірюється за допомогою коефіцієнта ризику;

,

,

де Кр – коефіцієнт ризику;

У – максимально можлива сума збитку, грн.;

С – об’єм власних фінансових ресурсів з урахуванням точно відомих надходжень коштів, грн.

Дослідження ризикованих заходів дозволяють зробити висновок, що оптимальний коефіцієнт ризику складає – 0,3, а коефіцієнт ризику, що призводить до банкрутства інвестора – 0,7 і більше.

Для зниження міри фінансового ризику застосовуються різні способи:

диверсифікація;

придбання додаткової інформації про вибір і результати;

лімітування;

страхування тощо.

Диверсифікація – це процес розподілу коштів, що інвестуються між різними об’єктами вкладення, які безпосередньо не пов’язані між собою. На принципі диверсифікації базується діяльність інвестиційних фондів, які продають клієнтам свої акції, а вилучені кошти вкладають у різні цінні папери, що купуються на фондовому ринку і приносять стійкий середній дохід. Диверсифікація дозволяє уникнути частини ризику при розподілі капіталу між різноманітними видами діяльності. Так, придбання інвестором акцій 5 різних акціонерних товариств замість акцій одного товариства збільшує ймовірність отримання ним середнього доходу в 5 разів і відповідно в 5 разів знижує міру ризику.

Інвестор іноді приймає рішення, коли результати невизначені та засновані на обмеженій інформації. Якби у інвестора була більш повна інформація, він міг би зробити кращий прогноз і знизити ризик. Це робить інформацію товаром.

Інформація є дуже цінним товаром, за який інвестор готовий платити великі гроші, а раз так, то вкладення капіталу в інформацію стає однією із сфер підприємництва.

Вартість повної інформації розраховується як різниця між очікуваною вартістю якого-небудь придбання, коли є повна інформація, і очікуваною вартістю, коли інформація неповна.

Лімітування – це встановлення ліміту, тобто граничних сум витрат, продажу, кредиту тощо. Лімітування є важливим засобом зниження міри ризику і застосовується банками при видачі позик, при укладенні договору на овердрафт тощо, господарюючим суб’єктом – при продажу товарів у кредит (за кредитними картками), за дорожніми чеками і єврочеками тощо; інвестором – при визначенні сум вкладення капіталу тощо.

Страхування фінансових ризиків є одним з найбільш поширених способів зниження його міри. Страхування – це особливі економічні відносини. Для них обов’язкова наявність двох сторін: страхувальника і страховика. Страховик створює за рахунок платежів страхувальника грошовий фонд (страховий або резервний фонд).

Стратегії керування ризиком. Поняття страхування та хеджування

Страхування – це відношення у захисті майнових інтересів господарчих суб’єктів i громадян при настанні певних обставин (страхових випадків) за рахунок грошових фондів, які формуються зі страхових внесків (страхових премій), що оплачуються ними.

Для страхування характерні:

цільове призначення грошового фонду, що створюється, витрачання його ресурсів лише на покриття втрат (надання допомоги) в заздалегідь обумовлених випадках;

ймовірнісний характер відносин, оскільки заздалегідь невідомо, коли настане відповідна подія, яка буде її сила і на кого зі страхувальників вона вплине;

зворотність коштів, оскільки дані кошти призначені для виплати відшкодування втрат у всіх страхувальниках (а не для кожного окремо).

В угоди страхування можуть вноситись різні умови, якi носять назву «клаузула» (лат. clausula – закінчення). Однією з них є франшиза (франц. franchisa – пільга, вільність) – це звільнення страхувальника вiд відшкодування збитків, не перевищуючи певного розміру. Розмір франшизи означає частину збитку, що не підлягає відшкодуванню зі сторони страхувальника. Ця частина збитку визначається страховим полісом. .Термін «хеджування» (англ. heaging – загороджувати) використовується в банківській, біржовій та комерційній практиці для позначення різноманітних методів страхування валютних ризиків.

Хеджування на підвищення або хеджування купівлею є біржовою операцією з купівлі термінових контрактів або опціонiв.

Хеджування на пiдвищення застосовується в тих випадках, коли необхідно застрахуватись від можливого підвищення цін (курсів) у майбутньому. Вiн дозволяє встановити закупочну цiну набагато раніше, ніж був придбаний товар.

Похожие работы

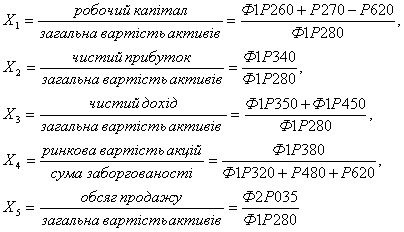

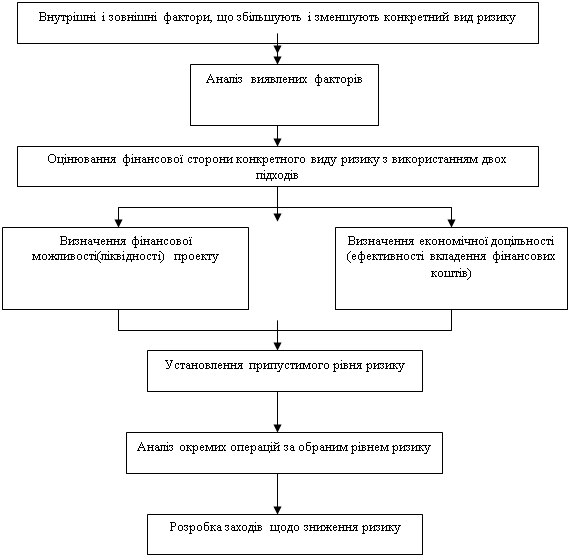

... ічних показників. Вони розроблюються і використовуються службами кон'юнктурного передбачення які створюються при дослідницьких інститутах та університетах, товарних і фондових біржах. 3. Методи управління фінансовими ризиками 3.1 Методи і способи управління фінансовими ризиками. Аналізуючи фінансові ринки країн, що розвиваються та будують ринкові відносини, в тому числі й України, спец ...

... ї бази, кваліфікації фінансових менеджерів, їх досвіду в сфері ризик-менеджменту та іншими факторами [2, с. 201-201]. Зростання ступеню впливу фінансових ризиків на результати фінансової діяльності підприємства і в цілому на результати виробничо-господарської діяльності пов'язане зі швидкою зміною економічної ситуації і кон'юнктури фінансового ринку, розширенням сфери фінансових відносин підприє ...

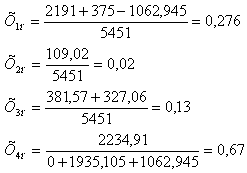

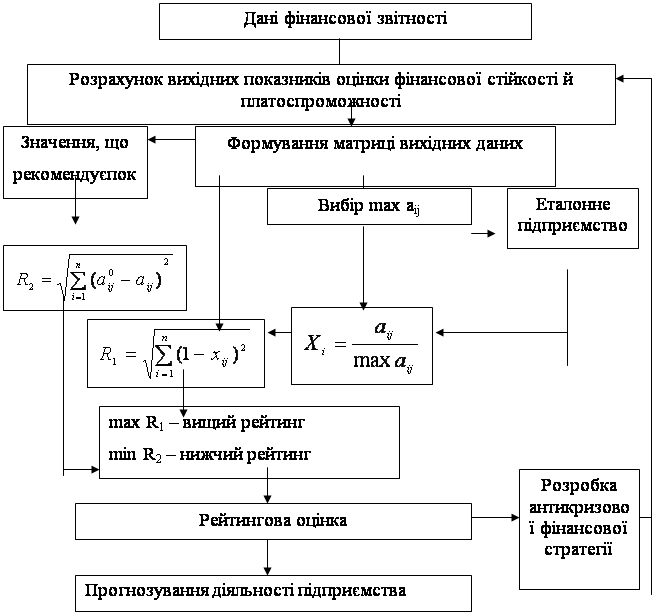

... чином, з обліком вищесказаного необхідно провести перерахунок загального й локального показників фінансового стану підприємства й оцінити ступінь впливу фінансового ризику. 9) Визначення шляхів подальшого розвитку підприємства (ухвалення управлінського рішення). Повна фінансова стабілізація досягається, тільки якщо підприємство забезпечило тривалу фінансову рівновагу в процесі свого майбутнього ...

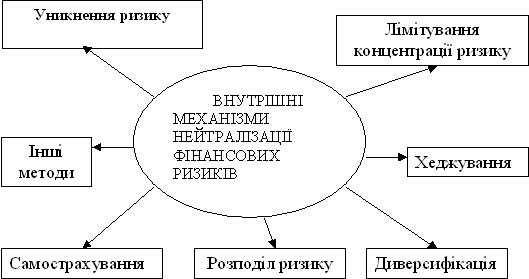

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

0 комментариев