Навигация

Новый порядок бухгалтерского учета в бюджетной организации

1.3. Новый порядок бухгалтерского учета в бюджетной организации

с учетом условий перехода на новую систему бюджетного учета

После того как решением Верховного суда РФ от 30 июля 1998 г. №ГКПИ 98-283 была признана недействительной Инструкция по бухгалтерскому учету в учреждениях и организациях, состоящих на бюджете, утвержденная приказом Минфина России от 3 ноября 1993г. № 122 [13], бюджетные организации остались без нормативного документа, который определял бы порядок ведения ими бухгалтерского учета.

Но теперь такой документ есть. Приказом Минфина России от 30 декабря 1999 г. № 107н утверждена новая Инструкция по бухгалтерскому учету в бюджетных учреждениях [12]. Инструкция зарегистрирована в Минюсте России 28 января 2000 г. № 2064.

Инструкция состоит из трех частей и двух приложений. В части I "Организация бухгалтерского учета" приводится бюджетный план счетов. Часть II "Учет операций по исполнению смет доходов и расходов по бюджетным средствам и средствам, полученным за счет внебюджетных источников" состоит из двенадцати глав, каждая из которых посвящена отдельному участку бухгалтерского учета. Часть III определяет "Порядок учета операций по централизованному снабжению материальными ценностями учреждений".

Приложение № 1 представляет "Унифицированные формы финансовой, учетной и отчетной бухгалтерской документации бюджетных учреждений и организаций" (класс 05 по Общероссийскому классификатору управленческой документации (ОКУД)), приложение № 2 – "Корреспонденцию субсчетов по основным бухгалтерским операциям".

Теперь бюджетным организациям разрешено применять не только документацию класса 05 ОКУД "Унифицированная система первичной учетной документации", но и отдельные формы первичных документов класса 03 ОКУД "Унифицированная система первичной учетной документации".

Изменения, которые Инструкция № 107н [12] вносит в бухгалтерский учет бюджетных организаций, весьма значительны и затрагивают все участки учета. Но в первую очередь необходимо сказать об ограничениях в выборе форм и способов ведения бухгалтерского учета и изменениях в учете внебюджетных средств, поскольку от этого зависит налогообложение бюджетных организаций.

Согласно пунктам 1 и 5 новой Инструкции, в бюджетных учреждениях устанавливается единый порядок ведения бухгалтерского учета. Этот порядок формируется на основе:

- стандартного Плана счетов бухгалтерского учета (п. 30 Инструкции № 107);

- мемориально-ордерной формы ведения бухгалтерского учета (перечень применяемых форм мемориальных ордеров приведен в п. 20 Инструкции № 107);

- формы первичных учетных документов и регистров бухгалтерского учета;

- методов оценки активов и обязательств;

- корреспонденции субсчетов по основным бухгалтерским операциям и т.д.

Это означает, что бюджетные учреждения в отличие от любых других некоммерческих и коммерческих организаций лишены возможности утверждения рабочего плана счетов бухгалтерского учета, выбора формы бухгалтерского учета и т.п.

Однако это противоречит Федеральному закону от 21 ноября 1996 г. №129-ФЗ "О бухгалтерском учете" [3] (кстати п. 4 Инструкции № 107 подтверждает, что бюджетные учреждения находятся в сфере действия этого закона).

Статья 6 Федерального закона "О бухгалтерском учете" [3] гласит, что учетная политика бюджетных учреждений, как и любых других организаций, представляет собой совокупность организационно-технических решений и способов ведения бухгалтерского учета. Следовательно, чтобы ограничить права бюджетного учреждения по организации бухгалтерского учета и формированию учетной политики, необходимы изменения в вышеуказанный закон.

Признавая целесообразность введения единых унифицированных правил ведения бухгалтерского учета для бюджетных учреждений, все же необходимо отметить, что данная проблема должна решаться не нормативным правовым актом Минфина России, а на законодательном уровне.

Согласно статье 8 Инструкции № 107н [12], сведения об исполнении смет доходов и расходов представляются руководителям обслуживаемых учреждений в сроки, установленные главным бухгалтером централизованной бухгалтерии (согласование сроков представления сведений с руководителем учреждения роли не играет, так как данное согласование скорее всего будет носить формальный характер).

Между тем пункт 2 статьи 6 Федерального закона "О бухгалтерском учете" [3] предусматривает принципиально иной порядок организации бухгалтерского учета. Руководителю юридического лица предоставлено право сделать выбор в пользу определенной формы ведения бухгалтерского учета (централизованной или децентрализованной) и нести ответственность за данный выбор. В условиях рынка даже для бюджетных учреждений наиболее приемлемой является децентрализованная форма учета (то есть непосредственно в учреждении), поскольку руководитель в этом случае может принимать управленческие решения на основе своевременно поступающей бухгалтерской информации.

Учет по централизованной форме организуется в том случае, если это устраивает руководителя нижестоящего учреждения, включая сроки получения необходимой бухгалтерской информации и размер вознаграждения из внебюджетных средств централизованной бухгалтерии за выполнение соответствующих функций. Все это должно быть указано в договоре, который заключается на добровольной основе между бюджетным учреждением и централизованной бухгалтерией.

До недавнего времени деятельность бюджетных организаций регламентировалась не только Федеральным законом "О бухгалтерском учете", но и следующими документами:

- Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (приказ Минфина России от 29 июля 1998г. № 34н);

- ПБУ 1/98 "Учетная политика организации (приказ Минфина России от 9 декабря 1998 г. № 60н);

- ПБУ 5/98 "Учет материально-производственных запасов" (приказ Минфина России от 15 июня 1998 г. № 25н);

- ПБУ 9/99 "Доходы организации" (приказ Минфина России от 6 мая 1999 г. № 32н) – в части признания доходов от предпринимательской и иной деятельности;

- ПБУ 10/99 "Расходы организации" (приказ Минфина России от 6 мая 1999 г. № 33н) – в части признания расходов по предпринимательской и иной деятельности.

Одновременно с новой Инструкцией по бухгалтерскому учету в бюджетных учреждениях приказом Минфина России от 30 декабря 1999 г. № 107 утвержден Перечень изменений и дополнений, вносимых в нормативные правовые акты Минфина России.

На основании этого документа бюджетные учреждения и организации исключены из сферы действия вышеуказанных положений и стандартов бухгалтерского учета. Тем не менее многие нормы Инструкции № 107 повторяют формулировки ранее принятых нормативных актов Минфина России.

В частности, в пункте 7 Инструкции № 107н по бухгалтерскому учету в бюджетных учреждениях, и в пункте 10 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации говорится о необходимости ведения документации на русском языке.

В пункте 8 Инструкции № 107н и пунктах 6, 101 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации установлено, что ответственность за организацию бухгалтерского учета, соблюдения законодательства и хранение бухгалтерской документации в бюджетных учреждениях несет не главный бухгалтер, а руководитель учреждения.

Пункт 10 Инструкции по бухгалтерскому учету в бюджетных учреждениях [12] повторяет формулировку пункта 12 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. И в том, и в другом документе говорится, что все работники бюджетных учреждений должны исполнять требования главного бухгалтера, касающиеся порядка оформления и представления в бухгалтерию документов и сведений.

Кроме того, способы оценки материальных запасов, изложенные в пункте 59 Инструкции № 107, в целом повторяют правила оценки пунктов 5 и 6 ПБУ 5/98 "Учет материально-производственных запасов".

В то же время Инструкция № 107н [12] внесла и ряд принципиальных нововведений. Например, пункт 7 обязывает бюджетные учреждения вести учет в рублях и копейках и не допускает округлений до целых рублей, тогда как пункт 25 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации разрешает остальным организациям выбирать валюту учета.

Подчеркнем, что установление единых унифицированных правил ведения бухгалтерского учета (включая корреспонденцию счетов) делает возможным применение к бюджетным учреждениям налоговых санкций по статье 120 Налогового кодекса РФ [2]. Эти санкции применяются за грубое нарушение правил учета доходов, а также объектов налогообложения.

Инструкция Минфина России от 3 ноября 1993 г. № 122 была признана незаконной, так как противоречила статье 298 Гражданского кодекса РФ [1], а точнее не выполняла норму о необходимости учитывать доходы от внебюджетной деятельности и приобретенного за счет этих доходов имущества на отдельном балансе. В Инструкции № 107 это упущение исправлено.

Чтобы обеспечить раздельный учет операций по бюджетным и внебюджетным средствам и формировать данные для отдельного баланса, каждому субсчету Плана счетов бухгалтерского учета (материальные ценности, средства в расчетах и другие) при необходимости следует присвоить отличительный признак в виде номера.

Субсчетам по бюджетным средствам присваивается номер 1, а по средствам, полученным за счет внебюджетных источников, - номер 2 (по предпринимательской деятельности) и номер 3 (по целевым средствам и безвозмездным поступлениям). Например, субсчет 120-1 "Касса (бюджетные средства)", субсчет 120-2 "Касса (предпринимательская деятельность)", субсчет 120-3 "Касса (целевые средства)" и т.д.

По субсчетам бухгалтерского учета с присвоенными им номерами составляются мемориальные ордера и книга "Журнал-главная" (п. 21 Инструкции № 107), на основе которой формируются как отдельный баланс по внебюджетным средствам, так и единый баланс бюджетного учреждения.

Вполне очевидно, что в результате этого возрастает трудоемкость ведения бухгалтерского учета, особенно на первых порах, когда нужно привыкать к новым правилам ведения бухгалтерского учета. Но именно предложенный выше механизм позволяет эффективно разделить имущество, переданное собственником в оперативное управление бюджетному учреждению, и имущество, самостоятельно заработанное бюджетным учреждением и не подлежащее изъятию.

Но не все субсчета Плана счетов бухгалтерского учета нужно разделять, поскольку некоторые из них изначально предназначены для отражения операций либо только по бюджетным средствам, либо исключительно по средствам, полученным за счет внебюджетных источников. К таким субсчетам относятся: а) Бюджетные средства: 090-097 "Средства федерального бюджета"; 100-102 "Средства бюджетов субъектов РФ и местных бюджетов"; 140-143 "Внутриведомственные расчеты по финансированию из бюджета"; 195 "Расчеты по оказанию социальной помощи населению"; 200-203 "Расходы по бюджету"; 230-231 "Финансирование из бюджета"; 171 "НДС по приобретенным материальным ценностям, работам и услугам". б) Внебюджетные средства: 030 "Долгосрочные финансовые вложения"; 044 "Спецоборудование для научно-исследовательских работ по договорам с заказчиками"; 050 "Молодняк животных и животные на откорме"; 080 "Готовая продукция"; 110-118 "Средства, полученные за счет внебюджетных источников"; 134 "Краткосрочные финансовые вложения"; 153 "Расчеты с покупателями и заказчиками за выполненные работы и оказанные услуги"; 155 "Расчеты по авансам полученным"; 174 "Расчеты по средствам, поступившим во временное распоряжение учреждения"; 191 "Расчеты за счет средств, полученных от государственных внебюджетных фондов"; 220-228 "Расходы за счет средств внебюджетных источников"; 240-241 "Средства, формируемые из прибыли"; 270-274 "Средства целевого назначения"; 280 "Выполненные и сданные заказчиком продукция, работы и услуги"; 400-401 "Доходы"; 410 "Прибыли и убытки".

При переходе с 1 января 2000 года на новый порядок ведения бухгалтерского учета следует попытаться распределить имущество и финансовые обязательства, числящиеся на едином балансе бюджетного учреждения, по субсчетам с номерами 1, 2 или 3. Если же сделать это невозможно, то вступительное сальдо следует отнести на субсчет с признаком 1 и в последующем вести раздельный учет по бюджетным и внебюджетным средствам.

Как известно, законодательством о федеральном бюджете, законами о бюджете субъектов РФ, правовыми актами представительных органов местного самоуправления на очередной финансовый год может быть установлен особый порядок учета доходов от сдачи в аренду государственного имущества научными организациями, учреждениями образования, здравоохранения, культуры и искусства (как дополнительного источника бюджетного финансирования). Такая норма для учреждений, финансируемых из федерального бюджета, предусмотрена, в частности, статьей 26 Федерального закона от 31 декабря 1999 г. № 227-ФЗ "О федеральном бюджете на 2000 год" [24].

Арендатор имущества, находящегося в федеральной собственности, уплачивает НДС непосредственно в бюджет отдельным платежным поручением. На лицевой счет бюджетного учреждения в органе казначейства поступает арендная плата без НДС (письмо Минфина России и Госналогслужбы России от 8 декабря 1998 г. № 143, ЮУ-4-15/194н "О сроках и порядке перечисления в бюджет дивидендов и арендной платы" [25] ).

Никаких налогов с получаемой арендной платы как дополнительного источника бюджетного финансирования учреждение не исчисляет и не уплачивает.

Если бюджетное учреждение сдает в аренду имущество, приобретенное за счет внебюджетных средств, которое находится в самостоятельном распоряжении этого учреждения, то, согласно Закону РФ "О налоге на прибыль предприятий и организаций" и Инструкции Госналогслужбы России от 20 августа 1998 г. № 48 "О порядке исчисления и уплаты в бюджет налога на прибыль бюджетными организациями и представления отчетности в налоговые органы" [26], с арендной платы должен быть исчислен налог на прибыль.

Принципиально новым в Инструкции по бухгалтерскому учету в бюджетных учреждениях является разделение внебюджетных средств на две большие группы.

В первую включены целевые средства и безвозмездные поступления. Помимо действительно целевых средств здесь предлагается учитывать доходы от оказания услуг по основной деятельности бюджетного учреждения, не относящиеся в соответствии с действующим законодательством к доходам от предпринимательской деятельности (п. 107 Инструкции № 107). Данная норма Инструкции по бухгалтерскому учету в бюджетных учреждениях соответствует статье 45 Закона РФ "Об образовании" от 10.07.1992 г. № 3267-1 [5].

Во вторую группу входят средства от предпринимательской деятельности, включая доходы от реализации продукции, работ, услуг (п. 108 Инструкции № 107). Необходимо отметить, что большинство бюджетных учреждений (кроме учреждений образования, культуры и искусства) должно будет включать доходы от оказания платных услуг во вторую группу и соответственно отражать их в бухгалтерском учете. Действующее законодательство не представляет таким учреждениям возможность отражать плату в составе целевых средств.

В тексте Инструкции № 107 нет упоминания об условиях хозяйствования и связанных с ними различных методах ведения учета. С 2000 года в бухгалтерском учете бюджетных организаций отсутствуют понятия "новые условия хозяйствования" и "новый хозяйственный механизм". В связи с этим больше не формируется единый фонд финансовых средств, и, следовательно, не нужно распределять их по отдельным фондам в зависимости от избранной модели нового хозяйственного механизма. Субсчету 270 присвоено название "Целевые средства на содержание учреждения и другие мероприятия", соответствующее экономическому смыслу нового применения данного субсчета. Субсчетам 240 и 241 присвоены новые названия "Средства на материальное поощрение и социальные выплаты" и "Средства на содержание и развитие материально-технической базы".

Из плана счетов бухгалтерского учета исключены субсчета 214 "Расходы на содержание учреждения при новом хозяйственном механизме", 246 "Фонд производственного и социального развития" и 249 "Материальные и приравненные к ним затраты".

Инструкция № 107 не предусматривает возможности учитывать фактические расходы в целом за счет всех источников котловым методом (как это делалось, например, для бюджетных учреждений на новых условиях хозяйствования). Это объясняется тем, что, согласно статье 298 Гражданского кодекса РФ [1], любое бюджетное учреждение должно организовать раздельный учет бюджетных и внебюджетных средств и составлять отдельный баланс по внебюджетным средствам.

В 2000 году действует единый порядок учета бюджетными учреждениями внебюджетных средств.

Инструкция № 107 устанавливает следующий порядок учета целевых поступлений и расходов за счет этих средств:

а) начисление платы за оказываемые учреждением услуги по его основной деятельности, не относящейся в соответствии с законодательством к доходам от предпринимательской деятельности, производится по дебету счета 175-3 "Расчеты по прочим средствам на содержание учреждения (целевые средства)" и кредиту счета 270 "Целевые средства на содержание учреждения и другие мероприятия";

б) поступление средств от оказания услуг учреждением по его основной деятельности, не относящейся в соответствии с законодательством к доходам от предпринимательской деятельности отражается по дебету счета 110 "Целевые средства и безвозмездные поступления" или 120-3 "Касса (целевые средства)" и кредиту счета 175-3 "Расчеты по прочим средствам на содержание учреждения (целевые средства)";

в) получение целевых поступлений на выполнение мероприятий, не предусмотренные сметой доходов и расходов, отражается записью по дебету счета 110 "Целевые средства и безвозмездные поступления" или 120-3 "Касса (целевые средства)" и кредиту счета 270 "Целевые средства на содержание учреждения и другие мероприятия";

г) фактические расходы, производимые в течение года за счет целевых поступлений, отражаются по дебету счета 225 "Расходы по целевым средствам на содержание учреждения и другие мероприятия" и кредиту счетов 040 "Оборудование к установке", 041 "Строительные материалы для капитального строительства", 043 "Материалы длительного использования для научных исследований",06 "Материалы и продукты питания", 150 "Расчеты с поставщиками и подрядчиками", 156 "Расчеты с исполнителями за выполненные работы", 178 "Расчеты с прочими дебиторами и кредиторами", 210 "Расходы к распределению", 200 "Расходы по бюджету на содержание учреждения и другие мероприятия";

д) списание последним рабочим днем декабря фактических расходов, произведенных за счет целевых поступлений, происходит по дебету счета 270 "Целевые средства на содержание учреждения и другие мероприятия" и кредиту счета 225 "Расходы по целевым средствам на содержание учреждения и другие мероприятия".

Иначе предлагается отражать в бухгалтерском учете целевые поступления в виде платы родителей за содержание детей в детских дошкольных учреждениях, за питание детей в интернатах при школах, за обучение детей в музыкальных школах и прочих учреждениях. Вместо субсчета 175-3 "Расчеты по прочим средствам на содержание учреждения (целевые средства)" в бухгалтерских записях используется субсчет 172 "Расчеты по специальным видам платежей". Вместо субсчета 225 "Расходы по целевым средствам на содержание учреждения и другие мероприятия" – субсчет 227 "Расходы за счет средств родителей на содержание детского учреждения". Вместо субсчета 270 "Целевые средства на содержание учреждения и другие мероприятия"– субсчет 272 "Средства родителей на содержание детского учреждения". В остальном бухгалтерские проводки аналогичны приведенным.

В соответствии с письмом Минфина РФ от 27 марта 2000 г. № 03-01-12/11-110 "О применении Инструкции по бухгалтерскому учету в бюджетных учреждениях", Инструкция по бухгалтерскому учету в бюджетных учреждениях, утвержденная приказом Минфина РФ от 30 декабря 1999 г. № 107н, вступает в силу 3 марта 2000 года, и установлена дата перехода на новый план счетов – 1 апреля 2000 года.

Говоря о переходе на новый порядок ведения бухгалтерского учета нельзя не сказать о том, что в учреждениях образования действующее законодательство не относит к предпринимательской деятельности:

- дополнительные образовательные услуги государственных и муниципальных образовательных учреждений, не предусмотренные соответствующими образовательными программами и государственными образовательными стандартами (ст. 45 Закона РФ "Об образовании" предписывает доход от данной деятельности за вычетом доли учредителя в обязательном порядке реинвестировать в образовательное учреждение);

- другие услуги образовательных учреждений (в том числе в рамках соответствующих образовательных программ и государственных образовательных стандартов, например, платное обучение в государственном вузе) в части дохода, реинвестируемого непосредственно в данное образовательное учреждение или на непосредственные нужды обеспечения, развития и совершенствования образовательного процесса в данном образовательном учреждении (п. 3 ст. 47 Закона РФ "Об образовании").

То есть существуют значительные основания для того, чтобы в учреждениях образования доходы от платных услуг отражать в учете в качестве целевых поступлений.

Похожие работы

... применяют журнал или книгу, которую заводят на квартал или больший учетный период в зависимости от количества расчетных операций. Записи в журнал производят по каждому платежному документы позиционным способом (вне зависимости от того, что расчеты производятся с одним и тем же поставщиком). Бухгалтерские записи по счету 60 “Расчеты с поставщиками и подрядчиками” № п/п Содержание операций ...

... определенными кредитным договором, как правило, безналичным путем в установленной очередности с текущего (расчетного) счета кредитополучателя, но допускается погашение кредита и наличными денежными средствами. [9, с.145] Для учета операций по получению и погашению кредитов ОАО «Барановичский комбинат пищевых продуктов» использует пассивные счета 66 «Расчеты по краткосрочным кредитам и займам» и ...

... проверки: - определение объема аудита – аудитор должен получить достаточное представление о всех сторонах финансово-хозяйственной деятельности объекта проверки, об организации бухгалтерского учета и внутреннего контроля на предприятии и т.д.; - планирование аудита – необходимо определить процедуры, которые следует использовать в ходе проверки, а также установить, нужно ли привлекать к ...

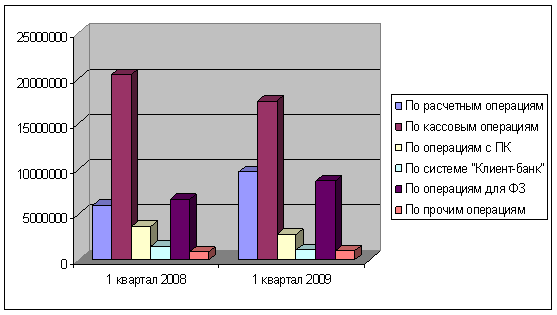

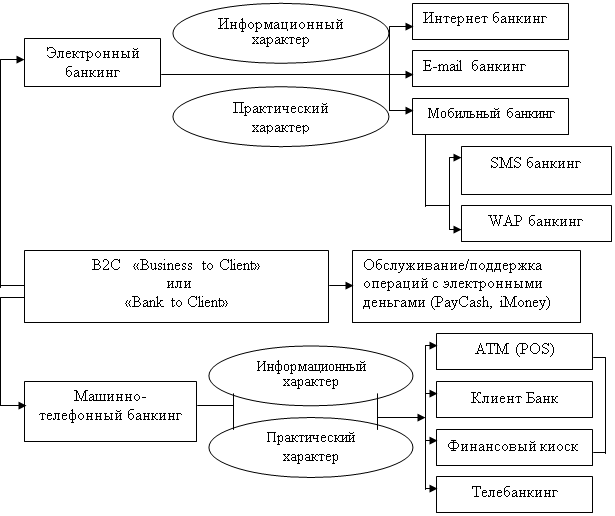

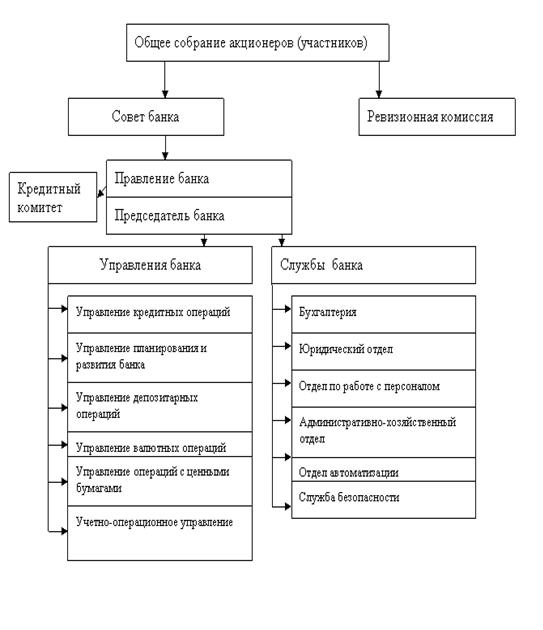

... штат персонала банка, что приведет к снижению затрат на выплату заработной платы и увеличению чистой прибыли банка. Заключение Проведенное теоретическое и практическое исследование организации бухгалтерского учета ЗАО «Экономбанк» позволяет сделать нам следующие выводы: 1. Коммерческий банк реконструкции и развития «Экономбанк» образован как паевой 29 декабря 1990 года на базе Саратовской ...

0 комментариев