Навигация

2.6 Налоговая полиция.

Переход России к рыночным отношениям породил новый вид преступлений — налоговые, что обусловило создание специализированной государственной службы, призванной бороться с сокрытием доходов от налогообложения и уклонением от уплаты налогов.

История становления Федеральной службы налоговой полиции России ведет свой отсчет от 18 марта 1992г., когда Указом Президента России № 262 было образовано Главное управление налоговых расследований при государственной налоговой службе РФ (первый руководитель - С.Н. Алмазов).

К середине 1993г. было создано 88 территориальных управлений и отделов Главного управления налоговых расследований со штатной численностью 17 тыс. человек, в том числе 464 районных и городских отделов.

15 июля 1993г. был принят Закон РФ «О федеральных органах

налоговой полиции», который определил их правовые основы, принципы организации и деятельности, систему и структуру, а также полномочия. Налоговая полиция стала самостоятельным ведомством, на которое возлагались следующие задачи: выявление, предупреждение и пресечение налоговых преступлений и правонарушений; обеспечение безопасности деятельности государственных налоговых инспекций, защиты их сотрудников от противоправных посягательств при исполнении служебных обязанностей; борьба с коррупцией в налоговых органах. Направлениями деятельности налоговой полиции стали оперативно-розыскное, контрольно-ревизионное, следственное (дознание), информационно-аналитическое.

Глава 3. Проблемы налогообложения в 1990-е гг.

К числу острейших проблем в сфере налогообложения в 1990-е гг. можно отнести: противоречия между центром, регионами и органами местного самоуправления; высокий общий уровень налогового бремени, его неравномерное распределение по отраслям экономики, территориям и отдельным категориям налогоплательщиков; неоправданно большое число платежей по всем уровням налоговой системы; сложность и методологическая неотработанность законодательных норм и правил исчисления платежей; множественность и недостаточная обоснованность налоговых льгот и многие другие.

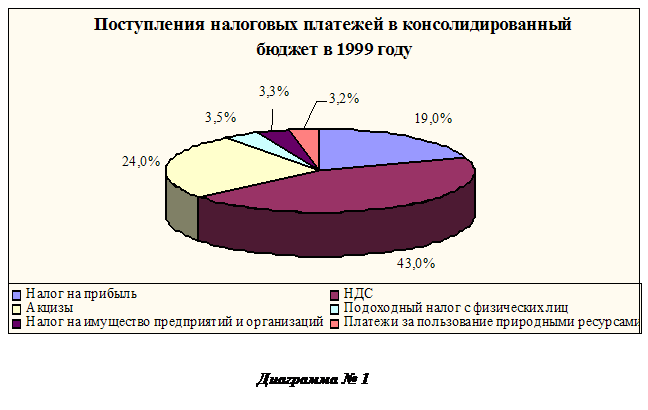

Чрезмерное количество налогов и сборов отмечается не только налогоплательщиками, но и служащими налоговых органов. В учебнике «Налоговое право» Н.И. Химичева отмечала: «Возросшее число налоговых платежей, закрепленных за нижестоящими звеньями бюджетной системы, не снимает весьма острой проблемы укрепления и расширения собственной финансовой базы этих бюджетов, которая возникла еще задолго до нынешних экономических реформ, В настоящее время ее актуальность усиливается в связи с установлением новых принципов построения бюджетной системы Российской Федерации, среди них особо выделяется принцип самостоятельности бюджетов. Решение этой проблемы, включающей распределение налогов по уровням, должно исходить из задачи оптимального сочетания общегосударственных и региональных интересов». В структуре налоговых поступлений к середине 1990-х гг. пять налогов (на прибыль, налог на добавленную стоимость, подоходный налог с физических лиц, ресурсные платежи и акцизы) давали около 95% налоговых поступлении, остальные 15 федеральных налогов — примерно 5%, а все местные налоги (20) — менее 1%.

Специалист в сфере прямого налогообложения и международных отношений А.В. Перов указывает, что количество налогов и сборов обязательного характера должно быть существенно уменьшено за счет упразднения неэффективных видов и объединения налогов и сборов, имеющих одинаковую базу и сходные условия. Вступление в силу части первой Налогового кодекса РФ решает эту проблему только частично, порождая возможности практически бесконтрольного введения системы региональных и местных лицензионных налогов и сборов.

Для подоходного и поимущественного налогообложения продолжает сохраняться проблема индексации. В периоды высоких темпов инфляции фактическая балансовая прибыль предприятий даже при уменьшении физического объема выпуска продукции резко возрастает против предполагаемых объектов, на основе которых предприятием производились авансовые платежи. Начиная с I квартала 1993г. разница между суммой, подлежащей внесению в бюджет по фактически полученной прибыли, и авансовыми взносами налога за истекший квартал подлежит уточнению на сумму, рассчитанную исходя из процента за пользование банковским кредитом, установленного в истекшем квартале Центральным банком. При превышении суммы авансового платежа по сравнению с суммой фактических налоговых обязательств применение такого же механизма невозможно: суммы переплаты можно только перезачесть в качестве авансового платежа за новый период. Индексация не применяется при определении обязательств по налогу на добавленную стоимость.

До вступления в силу части первой Налогового кодекса РФ налоговым законодательством не был урегулирован ряд вопросов по ответственности налоговых агентов, т.е. лиц, которые в соответствии с действующим законодательством обязаны удерживать у других лиц налоги и перечислять их в бюджет, что давало возможность построения легальных и нелегальных схем по минимизации налоговых обязательств. Наиболее ярко подобные проблемы проявились в середине 90-х гг. в сфере ответственности банков за перечисление налоговых платежей, а также при перечислении платежей иностранным юридическим лицам.

До принятия части первой НК оставались практически не унифицированными меры ответственности налогоплательщиков за налоговые правонарушения и преступления. В целом ряде случаев налогоплательщик, допустивший ошибку, просчет, небрежность, невнимательность, подвергался тем же санкциям, что и лицо, сознательно совершившее подготовленное и организованное налоговое преступление. Отсутствие дифференциации в мерах ответственности за налоговые правонарушения и преступления ведет к тому, что, с одной стороны, становится невыгодным выявлять и декларировать собственные ошибки и промахи, а с другой стороны, контролирующие инстанции, выявив правонарушение и наложив санкции, зачастую приостанавливают дальнейшую разработку и значительное число тяжких налоговых преступлений остается не выявленным.

Развитие местного самоуправления связано с проблемами налогообложения: использованием местных налогов для формирования доходов муниципальных образований, определением уровня самостоятельности последних в решении вопросов налогообложения. Полномочия субъектов РФ и органов местного самоуправления в налоговой сфере не соответствуют их роли в решении социально-экономических проблем. В настоящее время большинство региональных и местных налогов и сборов не обеспечивают поступлений в соответствующие бюджеты. Основным источником доходов для многих региональных и местных бюджетов остаются средства, поступающие от федеральных налогов, а также трансферты, субсидии и дотации.

Полномочия органов власти субъектов Российской Федерации и местного самоуправления по введению региональных местных налогов определяются Конституцией РФ, Законами РФ «Об основах налоговой системы в Российской Федерации», «Об основах бюджетного устройства и бюджетного процесса в РСФСР», «Об общих принципах организации местного самоуправления в Российской Федерации», указами Президента и постановлениями Правительства РФ. Дополнительные налоги и сборы в 1995г. взимались в 66 субъектах Российской Федерации, а в 1996г. — в 75. Наибольшее количество дополнительных налогов и сборов (от 7 до 12) вводилось в республиках Саха, Бурятия, Белгородской, Курской, Ленинградской и Нижегородской областях. По четыре-пять видов дополнительных налогов и сборов было введено в республиках Башкортостан, Тыва, Красноярском и Хабаровском краях, Владимирской, Вологодской, Калининградской, Тверской, Липецкой, Московской, Оренбургской, Псковской, Челябинской и Ярославской областях.

Значительная часть дополнительных региональных и местных налогов и сборов вводилась органами государственной власти и местного самоуправления с нарушением действующего налогового законодательства Российской Федерации. Эти нарушения были обусловлены изданием Указа Президента РФ от 22 декабря 1993г. № 2268 «О формировании республиканского бюджета Российской Федерации и взаимоотношениях с субъектами Российской Федерации в 1994г.», позволившего регионам взимать дополнительные налоги и сборы, не предусмотренные статьями 20 и 21 Закона РФ «Об основах налоговой системы в Российской Федерации» (ст. 18 указанного Закона запрещает органам государственной власти всех уровней вводить налоги и обязательные платежи, не предусмотренные законодательством РФ, а также повышать ставки установленных налогов и налоговых платежей). Норма Указа Президента РФ сохраняла свое действие до законодательного урегулирования вопроса на федеральном уровне, т.е. до Указа Президента РФ от 18 августа 1996г. № 1214 «О признании утратившим силу пункта 7 Указа Президента Российской Федерации от 22 декабря 1993г. № 2268». Пункт 7 Указа Президента РФ от 22 декабря 1993г. № 2268 был признан утратившим силу с 1 января 1997г.

Введение дополнительных налогов и сборов обосновывалось на уровне регионов и органов местного самоуправления необходимостью решения социальных вопросов, укрепления местных бюджетов, защиты окружающей среды и т.д. По данным Отдела анализа, опыта и тенденций развития регионального и местного налогообложения ГНС РФ (вероятно, не исчерпывающим) в указанный период на территории России было введено и действовало дополнительно около сотни видов налогов и сборов.

С выходом Указа Президента РФ от 18 июня 1996 г. № 1214 органам государственной власти субъектов РФ и местного самоуправления было предложено отменить свои решения о введении дополнительных налогов и сборов, противоречащих Закону РФ «Об основах налоговой системы в Российской Федерации». Во исполнение этого Указа ГНС РФ поручила налоговым органам совместно с органами власти субъектов РФ и органами местного самоуправления принять в соответствии с возложенными на них функциями меры по отмене дополнительных налогов и сборов и приведению принятых решений и нормативных актов в соответствие с действующим налоговым законодательством. Однако в отдельных регионах органы власти, ссылаясь на права, предоставленные им Конституцией РФ и Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации», а, также принимая во внимание рекомендательный характер ч. 2, п. 2 Указа Президента РФ от 18 августа 1996г. № 1214, сочли возможным не отменять незаконные налоги и сборы, введенные на своих территориях. ГНС РФ зафиксировала отказ от отмены незаконных налогов и сборов в Оренбургской, Волгоградской, Новосибирской областях, республиках Адыгея, Мордовия и Саха. Власти ряда регионов (Хабаровского края, Волгоградской, Нижегородской, Новгородской, Белгородской областей, г. Москвы), учитывая положительное влияние на укрепление доходной части региональных и местных бюджетов, целевую социальную направленность некоторых введенных налогов, обратились к Президенту и Правительству РФ спросьбой о сохранении предоставленного им права по введению дополнительных налогов и сборов с учетом сложившихся в регионе условий.

В Москве такими налогами были гостиничный сбор и сбор на компенсацию затрат городского бюджета по развитию инфраструктуры города и обеспечению социально-бытовыми условиями граждан, прибывающих в Москву на жительство. Последний сбор должны были уплачивать граждане, пожелавшие проживать на жилой площади, принадлежащей им на правах собственности. Учитывая значимость проблем развития инфраструктуры для столичного города, Правительство Москвы обратилось к Президенту РФ о сохранении этих сборов до принятия Налогового кодекса РФ. В ряде других обращений ставился вопрос о внесении в Закон РФ «Об основах налоговой системы в Российской Федерации» изменений в перечень региональных и местных налогов и сборов.

Работу налоговых органов и других контролирующих инстанций по наведению порядка в сфере налоговых взаимоотношений осложнило появление «внутренних оффшорных зон» на территории Российской Федерации. Среди таких зон особо выделялись Ингушетия, Калмыкия и Северная Осетия, Чечня, Дагестан, Тыва, Башкортостан. Наличие территорий с откровенно слабым налоговым контролем наряду с недостаточным взаимодействием территориальных налоговых и других контрольных органов между собой создали питательную среду для распространения грубых форм налоговых нарушений и преступлений. Новой формой внутренних офшоров стали в середине 1990-х гг. закрытые административно-территориальные образования (ЗАТО).

Решая проблему ЗАТО (ограничивая возможности по предоставлению налоговых льгот), государство создало новую «черную дыру» вналоговом законодательстве — соглашения о разделе продукции. Экс-министр финансов В.Г. Пансков указывает: «К существенным потерям федерального бюджета может привести все более расширяющаяся практика реализации несбалансированных соглашений о разделе продукции, заключенных в соответствии с Федеральным законом «О соглашениях о разделе продукции». Проверкой по этой теме, осуществленной на предприятиях и в организациях Сахалинской области, был выявлен ряд нарушений действующего законодательства и нерешенных вопросов, которые при реализации таких соглашений приведут к ущербу для российской стороны. В частности, ставка налога на прибыль по проекту «Сахалин-2» зарегистрирована на момент подписания соглашения на уровне 32% при действующей ставке в размере 35%. При таком занижении ставки налога российской стороной может быть недополучено около 140 млн. долл. США за весь период реализации проекта. В соглашениях по проектам «Сахалин-1» и «Сахалин-2» установлено начисление процента по годовой ставке ЛИБОР плюс 4% на невозмещенную часть суммы налога на добавленную стоимость, возникшую на территории РФ, если полная сумма возврата по этому налогу не выплачена в течение пяти рабочих дней после подачи ежемесячных налоговых деклараций. Поскольку возмещение НДС не осуществляется из-за длительной задержки внесения изменений в соответствующие нормативные документы ГНС РФ, инвесторами могут быть предъявлены дополнительно к возмещению из бюджета значительные суммы, которые можно классифицировать как потери российской стороны. По проектам «Сахалин-1» и «Сахалин-2» (с октября 1996г. по декабрь 1997г.) инвесторами представлены налоговые декларации к возмещению налога на добавленную стоимость на сумму 7,6 млн. долл. США, а потери бюджета, рассчитанные только по состоянию на 1 февраля 1998г., можно оценить в сумме 1,1 млн. долл. США, что составляет 14% общей суммы налога на добавленную стоимость, предъявленной по налоговым декларациям.

При проверке Томской области было выявлено, что крупнейшее предприятие, находящееся на территории области, — ОАО «Томск-нефть» — длительное время нарушает установленный порядок зачисления регулирующих налогов, направляя напрямую платежи в областной бюджет, минуя распределительный счет органов федерального казначейства.

Указанное акционерное общество направило, таким образом, в 1997г. и I квартале 1998г. в областной бюджет 113,3 млн. руб., в том числе 15,7 млн. руб. налога на прибыль, 53 млн. руб. налога на добавленную стоимость, 34,6 млн. руб. платы за недра и 10 млн. руб. отчислений на воспроизводство минерально-сырьевой базы. Большая часть Указанной суммы (94,8 млн. руб.) была зачислена на счет областного бюджета через банк, находящийся в г. Москве.

Территориальное управление федерального казначейства и госналогоинспекция по Томской области неоднократно ставили перед ОАО

«Томскнефть» вопрос о необходимости зачисления в полной сумме регулирующих налогов на распределительный счет и информировали об этом Главное управление федерального казначейства Министерства финансов России, однако по этим обращениям меры акционерным обществом не принимались.

Зачисление ОАО «Томскнефть» платежей по регулирующим налогам напрямую в областной бюджет, минуя счет по учету доходов, распределяемых органами федерального казначейства, даже при последующем соответствующем регулировании платежей между бюджетами негативно сказывается на доходах федерального бюджета. Суммы, перечисленные подобным образом в областной бюджет, являются, по существу, отсроченными платежами в федеральный бюджет, за что в соответствии со ст. 20 Федерального закона «О федеральном бюджете на 1997 год» должна была взиматься плата в виде процентов за пользование бюджетными средствами в размере одной второй ставки рефинансирования ЦБ РФ.

В федеральном бюджете на 1998г. предусмотрено поступление в доход бюджета платежей за пользование водными объектами на сумму 2467,2 млн. руб. Фактически их поступило за полугодие лишь на 4,4 млн. руб., или 0,2% годового задания».

Вышеуказанные факторы привели к тому, что налоговые преступления и правонарушения в Российской Федерации в 90-е гг. приобрели массовый характер. В 1997г. федеральные органы налоговой полиции выявили 21 000 нарушений налогового законодательства, ущерб государству от которых оценивался в 6,9 млрд. руб., при этом 7000 налоговых преступлений и правонарушений было совершено в крупном и особо крупном размерах. Сумма доначислений в результате применения финансовых санкций к нарушителям налогового законодательства ежегодно возрастает.

Важнейшей проблемой до сегодняшнего времени остается взаимодействие налоговых и иных контрольных государственных органов (ФСНП), Государственного таможенного комитета, Госкомстата, Центрального банка, органов валютного и экспортного контроля. Это обусловлено целым рядом объективных и субъективных причин. Значительная часть государственных контрольных органов (ФСНП, МНС РФ, органы валютного и экспортного контроля) являются абсолютно новыми для российского государства. Функции и организация этих ведомств, по сути, только отрабатываются, а задачи, стоящие перед ними, постоянно усложняются. Традиционные государственные контролирующие инстанции, такие, как Центральный банк, Госкомстат, в условиях перехода к рыночным методам хозяйствования не всегда успевают адаптироваться к быстрым и масштабным изменениям. Вместе с тем взаимодействие контролирующих инстанций в Российской Федерации осложняется и такими субъективными факторами, как непрофессионализм отдельных руководителей, необоснованные амбиции, личные взаимоотношения, узковедомственные интересы и т.д.

Помимо общей тяжести совокупного налогового бремени большое значение имеет и крайняя неравномерность его распределения по категориям налогоплательщиков. До финансового кризиса августа — сентября 1998г. до 40% всех налоговых изъятий предназначалось для выплат по государственному долгу, но доходы по ГКО не подлежали налогообложению, хотя вложения в эти ценные бумаги приносили наивысшие доходы в сфере легального бизнеса. Неравномерность тяжести налогового бремени усиливается массовым уклонением от уплаты налогов, системой многочисленных и не всегда законных налоговых льгот.

Сложность и многообразие подзаконных правовых актов по вопросам налогообложения вызывает многочисленные нарекания налогоплательщиков. Осуществлять экономическую деятельность, не нарушая норм, изложенных в тысячах инструкций, разъяснений и писем, касающихся вопросов налогообложения, может лишь предприятие, имеющее штат собственных налоговых экспертов, не уступающий по численности и опыту налоговым и иным контрольным службам.

До настоящего времени остаются нерешенными проблемы ответственности налоговых органов за причинение ущерба налогоплательщику; несовершенство механизмов регистрации и лицензирования вновь создаваемых предприятий.

Налоговая система, введенная в России с начала 1992 г., сохраняла многие недостатки прежнего, советского налогового законодательства. Для нее были характерны нестабильность действия налоговых норм, приоритет ведомственных инструкций над законами, неоднозначность и расплывчатость отдельных принципиальных положений законов и инструкций, ретроспективное введение отдельных налоговых норм, огромное количество дополнений, уточнений и пояснений к новым и старым официальным налоговым документам, отсутствие налоговых судов, низкая квалификация персонала налоговых органов. Сложность, запутанность и изменчивость налогового законодательства усугублялись нововведениями в области бухгалтерского учета.

ЗаключениеНалоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Как отмечают многие ученые, российская налоговая система, введенная в начале 90 – х годов, зарождалась в условиях политической борьбы России за суверенитет и независимость от Центра. Так, по мнению А. Брызгалина и В. Берника, «основной акцент при формировании новой системы налогообложения законодателем был сделан на урегулировании экономических вопросов, затрагивающих количество и видовую направленность налогов, размер налоговых ставок и распределений налоговых платежей по бюджетам различных уровней. Что же касается юридических проблем..., то они были отодвинуты на второй план». Поэтому не удивительно, что наша налоговая система содержит столько противоречий.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно, играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

Анализ реформаторских преобразований в области налогов в основном показывает, что выдвигаемые предложения касаются в лучшем случае отдельных элементов налоговой системы (прежде всего размеров ставок, предоставляемых льгот и привилегий; объектов обложения; усиления или замены одних налогов на другие). Однако в сегодняшнее время необходима принципиально иная налоговая система, соответствующая нынешней фазе переходного к рыночным отношениям периода. И это не случайно, ибо оптимальную налоговую систему можно развернуть только на серьезной теоретической основе.

Список использованной литературы1. А.В. Толкушкин «История налогов в России», изд. «ЮРИСТЪ», Москва, 2001г.

2. Д.Г. Черник; А.П. Починок; В.П. Морозов «Основы налоговой системы», изд. объединение «ЮНИТИ», Москва «Финансы», 1998г.

3. интернет – страницу: http://zakon.rin.ru/cgi-bin/view.pl?midr=527&id=343&npage=5&pagein=3

4. Дубов В.В. «Действующая налоговая система и пути её совершенствования», Москва «Финансы. - № 4», 1999г.

5. М.Н. Луппиан, А.П. Юдин, Г.А. Астахова, Е.В. Лаптева «Налоговая система», конспект лекций, изд. Михайлова В.А., Санкт – Петербург, 2000г.

6. Закон РФ «Об основах налоговой системы в Российской Федерации» 1992г.

Похожие работы

... налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии. 2. Особенности формирования и становления налоговой системы РФ Наиболее губительны для общества революции, преобразующие весь прежний уклад жизни общества. По сути, переход к другой модели рыночной экономики – это та же самая революция, когда из-за этого в стране начинается ...

... равные условия путем определения перечня налогов, унификации ставок, упорядочения льгот и механизма их предоставления. Вводятся специальные статьи, гарантирующие однократность налогообложения [6]. В целом действующая налоговая система призвана выполнять не только фискальную, но и регулирующую и контрольную функции. Сегодня наличие различных видов налогов дает возможность государству вести учет ...

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

... на возможное получение кратковременного эффекта увеличения объема поступлений, вводимых без обоснованного экономического расчета, не ориентированных на долгосрочную и среднесрочную перспективы развития. Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации со сбором налогов. Любые кардинальные изменения в налоговой системе России, ...

0 комментариев