Навигация

4. Метод ликвидности

Метод ликвидности основан на определении периода возврата капита-

ловложений, который представляет собой календарный промежуток времени

от момента начала вложения средств в инвестиционный проект до момента,

когда чистая текущая стоимость проекта NPV, рассчитываемая нарастающим

итогом по годам инвестиционного периода, становится равной нулю.

Данный метод предполагает расчет показателя окупаемости на базе

текущей приведенной стоимости (англ. present value payback - PVP), оп-

ределяемого как период времени, в течение которого рассчитанная нарас-

тающим итогом положительная сумма текущей приведенной стоимости денеж-

ных поступлений от реализации инвестиционного проекта становится рав-

ной текущей стоимости затрат капитала.

Рассмотренные методы инвестиционных расчетов и используемые в

этих методах результирующие показатели дают возможность оценить финан-

совые достоинства инвестиционных проектов любой направленности: как

коммерческих, направленных на получение прибыли, так и организацион-

ных, связанных с сокращением расходов предприятий, и технических, нап-

равленных на разработку новых видов продукции и технологий. Следует,

однако, учитывать и то, что, несмотря на достоинства, эти методы не

выходят за рамки ограниченности, присущей формальным математическим

методам.

Используемые методы и экономические показатели характеризуют лишь

финансовую сторону проекта, поэтому без учета их технической и эконо-

мической взаимосвязи, без тесной увязки целей предприятия с реальными

ограничениями, без учета психологических факторов принятия решения не-

возможно достигнуть высокой эффективности данных методов, поэтому в

практике инвестиционных расчетов все большее распространение получают

методы, базирующиеся на сочетании формализованных методов оценки с

комплексным анализом системы факторов, определяющих как коммерческую,

так и техническую привлекательность проекта.

С переходом к рыночной экономике назрела необходимость широкого

применения методов инвестиционных расчетов и рассчитываемых с их по-

мощью показателей в отечественной практике принятия инвестиционных ре-

шений, с тем чтобы адекватно оценить имеющиеся проекты и сделать пра-

вильный выбор.

ГЛАВА III. ПРИМЕНЕНИЕ МЕТОДОВ ИНВЕСТИЦИОННЫХ РАСЧЕТОВ НА ПРАКТИКЕ

Для автоматизации расчетов, изложенных в предыдущей главе, может применяться прикладное програмное обеспечение на основе электронной таблицы EXCEL (АРМ инвестиционного отдела банка).

Рассмотрим применение изложенных методов анализа эффективности капиталовложений на примере инвестиционного проекта по закупке оборудования для производства натуральных соков и прохладительных напитков.

Срок инвестиционного проекта составляет 5 лет (до полной аморти-

зации оборудования).

Стоимость приобретаемого оборудования равна 100 000 тысяч рублей.

Источником финансирования инвестиционного проекта является бан-

ковский кредит на сумму 100 000 тысяч рублей, погашение которого

происходит в пятом году инвестиционного проекта, проценты уплачиваются

платежами по 60000 тысяч рублей во втором, третьем и четвертом годах

инвестиционного проекта.

Ожидаемые объемы продаж составят:

первый год - 2 500 тысяч рублей,

второй год - 5 250 тысяч рублей,

третий год - 9 000 тысяч рублей,

четвертый год - 10 000 тысяч рублей,

пятый год - 12 000 тысяч рублей.

Потребность в оборотных средствах для поддержания деятельности

предприятия составляет 5 процентов от объема продаж (без НДС).

После окончания срока инвестиционного проекта производство пред-

полагается ликвидировать, а оборудование продать. Рыночная стоимость

оборудования через 5 лет составит 5 000 тысяч рублей. Ликвидационные

расходы составляют 5 миллионов рублей.

Смета затрат на производство при ожидаемых объемах продаж показа-

на в таблице 2.

Таблица 2.

| Наименование показателей | Годы инвестиционного проекта | |||||

| 1996 | 1997 | 1998 | 1999 | 2000 | ||

| тыс. руб | тыс. руб | тыс. руб | тыс. руб | тыс. руб | ||

| Переменные затраты | 97 332 | 198 395 | 328 416 | 368 443 | 416 485 | |

| Сырье | 33 775 | 76 526 | 123 899 | 129 038 | 152 135 | |

| Материалы | 18 000 | 25 600 | 46 250 | 57 050 | 61 473 | |

| Покуп.и компл.изд. | 25 000 | 60 750 | 104 888 | 119 236 | 131 458 | |

| Топливо | 14 950 | 24 971 | 36 405 | 41 413 | 46 917 | |

| Энергия | 5 275 | 10 153 | 16 558 | 21 263 | 24 017 | |

| ФЗП ППП | 240,000 | 285,000 | 300,000 | 320,000 | 350,000 | |

| Начисления на ФЗП ППП | 92,400 | 109,725 | 115,500 | 123,200 | 134,750 | |

| Постоянные затраты | 34 943 | 39 848 | 41 561 | 45 351 | 48 979 | |

| Затраты на реализацию | 12 100 | 16 671 | 18 152 | 21 717 | 25 122 | |

| Вода | 12,000 | 18,000 | 25,000 | 29,000 | 32,250 | |

| Телефон и связь | 12,000 | 18,000 | 25,000 | 30,000 | 34,250 | |

| Затр.на пож.охр. | 19,000 | 22,000 | 24,000 | 26,000 | 27,000 | |

| Транспорт.расходы | 142,000 | 151,000 | 155,000 | 158,000 | 161,500 | |

| Представит.расходы | 26,000 | 29,500 | 35,000 | 39,000 | 43,000 | |

| Амортизация ОФП | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 | |

| ФЗП АУП | 95,000 | 100,000 | 105,000 | 110,000 | 115,000 | |

| Начисления на ФЗП АУП | 36,575 | 38,500 | 40,425 | 42,350 | 44,275 | |

| Прочие затраты | 2 500 | 2 800 | 3 000 | 3 200 | 3 400 | |

| Себестоимость | 132 275 | 238 243 | 369 977 | 413 795 | 465 464 | |

На основе представляемых данных необходимо сделать определить показатели эффективности инвестиционного проекта.

На первом этапе должен быть проведен расчет предполагаемой прибыли (убытков) для каждого года проекта. В ЭТ это может быть реализовано с помощью

данного листа (Таблица 3). В этом же листе могут быть просчитаны статистические показатели инвестиционного проекта, такие как чистая и валовая рентабельность.

Таблица 3.

| Наименование показателей | Годы инвестиционного проекта | ||||

| 1996 | 1997 | 1998 | 1999 | 2000 | |

| тыс. руб | тыс. руб | тыс. руб | тыс. руб | тыс. руб | |

| Выручка без НДС и акзизов | 208325 | 437482,5 | 749970 | 833300 | 999960 |

| Доходы | 208325 | 437482,5 | 749970 | 833300 | 999960 |

| Продукция | 250000 | 525000 | 900000 | 1000000 | 1200000 |

| НДС | -41675 | -87517,5 | -150030 | -166700 | -200040 |

| Себестоимость | 132274,82 | 238242,62 | 369976,44 | 413794,6 | 465 464 |

| Прибыль | =B31-B30 | =C31-C30 | =D31-D30 | =E31-E30 | =F31-F30 |

| Налог на прибыль | =ЕСЛИ(B32>0;B32*0,35;0) | =ЕСЛИ(C32>0;C32*0,35;0) | =ЕСЛИ(D32>0;D32*0,35;0) | =ЕСЛИ(E32>0;E32*0,35;0) | =ЕСЛИ(F32>0;F32*0,35;0) |

| Дивиденды Проценты | 60000 | 60000 | 60000 | 46917 | |

| Налоги и платежи | =B34+B33 | =C34+C33 | =D34+D33 | =E34+E33 | =F34+F33 |

| Чистая прибыль | =B32-B35 | =C32-C35 | =D32-D35 | =E32-E35 | =F32-F35 |

| Прирост оборотных средств | =B38 | =C38-B38 | =D38-C38 | =E38-D38 | =F38-F38 |

| Потреб. оборот. средств | =0,05*B31 | =0,05*C31 | =0,05*D31 | =0,05*E31 | =0,05*F31 |

| Рентабельность чистая | =B36/B30 | =C36/C30 | =D36/D30 | =E36/E30 | =F36/F30 |

| Рентабельность валовая | =B32/B30 | =C32/C30 | =D32/D30 | =E32/E30 | =F32/F30 |

Для данного проекта данные показатели выглядят так (Таблица 4):

Таблица 4.

| Наименование показателей | Годы инвестиционного проекта | ||||

| 1996 | 1997 | 1998 | 1999 | 2000 | |

| тыс. руб | тыс. руб | тыс. руб | тыс. руб | тыс. руб | |

| Себестоимость внешняя | 132 275 | 238 243 | 369 976 | 413 795 | 465 464 |

| Выручка без НДС и акзизов | 208 325 | 437 483 | 749 970 | 833 300 | 999 960 |

| Прибыль | 76 050 | 199 240 | 379 994 | 419 505 | 534 496 |

| Налог на прибыль | 26 618 | 69 734 | 132 998 | 146 827 | 187 074 |

| Дивиденды Проценты | 60 000 | 60 000 | 60 000 | ||

| Налоги и платежи | 26 618 | 129 734 | 192 998 | 206 827 | 187 074 |

| Чистая прибыль | 49 433 | 69 506 | 186 996 | 212 679 | 347 422 |

| Прирост оборотных средств | 10 416 | 11 458 | 15 624 | 4 167 | 8 333 |

| Потреб оборотных средств | 10 416 | 21 874 | 37 499 | 41 665 | 49 998 |

| Рентабельность чистая | 37% | 29% | 51% | 51% | 75% |

| Рентабельность валовая | 57% | 84% | 103% | 101% | 115% |

Первым этапом анализа инвестиционного проекта является расчет

статических показателей проекта (не требующих использования нормы дис-

контирования).

Похожие работы

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

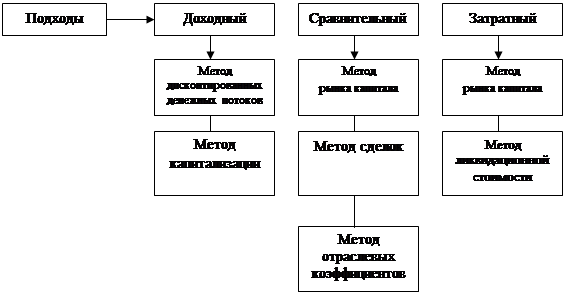

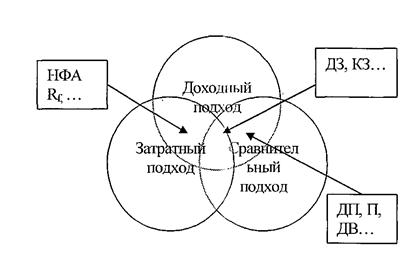

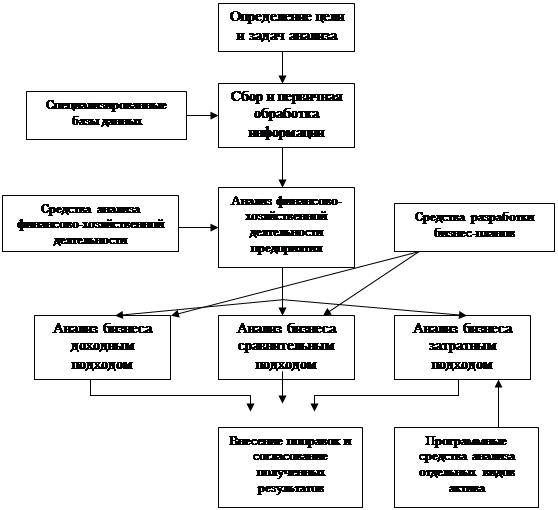

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

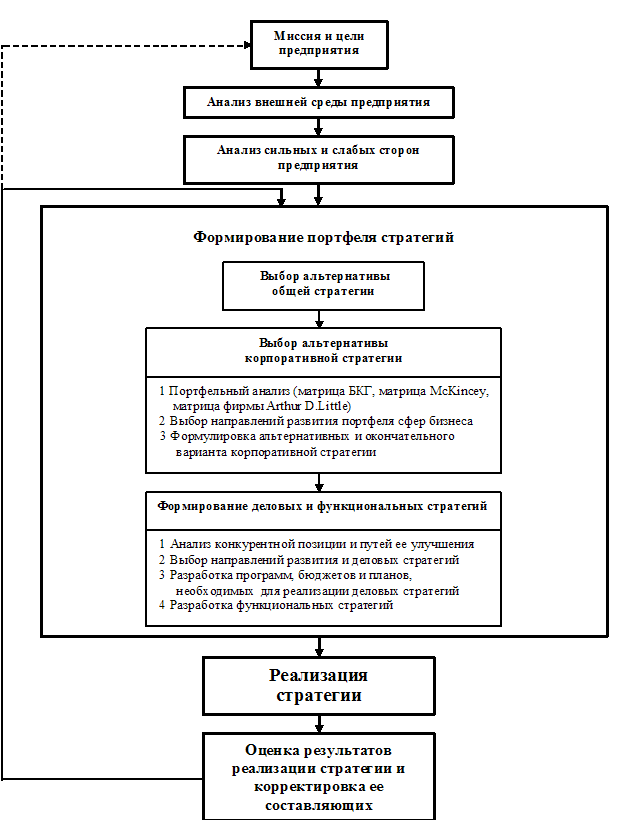

... предприятия, совершенствовать все подсистемы предприятия и приводить его потенциал в соответствие с условиями внешней среды. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ НЕКОТОРЫХ ПУТЕЙ РАЗВИТИЯ БАЗОВОГО ПРЕДПРИЯТИЯ В РАМКАХ СТРАТЕГИИ РАЗВИТИЯ АО НКМЗ ДО 2010 ГОДА 3.1 Создание технопарка на базе ЗАО НКМЗ как инструмент повышения конкурентоспособности предприятия за счёт увеличения наукоёмкости выпускаемой ...

... . Пользователям, не желающим прибегать к программированию, все три таблицы предоставляют возможность простой записи команд в интерактивном режиме. 2. Проектирование информационной системы по начислению заработной платы по 18-разрядной тарифной сетке. 1. Пояснительная записка. 2.1 Постановка задачи Используя методику расчета и нормативно-справочную базу, разработать и реализовать в ...

0 комментариев