Навигация

1. Окупаемость

Срок окупаемости определяется как отношение объема чистых инвес-

тиций к среднегодовой сумме денежных поступлений от хозяйственной дея-

тельности, полученных в результате реализации инвестиционного проекта.

Объем чистых инвестиций проекта равняется 100000 миллионов рублей.

Среднегодовая сумма денежных поступлений от хозяйственной дея-

тельности равняется сумме амортизации ОФП, чистой прибыли, уплаченных

процентов по кредиту и сумм, полученных в процессе ликвидации инвести-

ционного проекта, деленных на продолжительность проекта.

Среднегодовая сумма денежных поступлений от хозяйственной дея-

тельности = ((20000 + 49433) + (20000 + 69506 + 60000) + (20000+

+ 186996 + 60000) + (20000 + 212679 + 60000) + (20000 +347422)+

+ 49998 + 5000)) / 5 = 1201034 / 5 = 240207 (млн. руб.)

Таким образом, срок окупаемости = 100000 / 240207 = 0.416 (лет)

2. Норма прибыли

Показатель нормы прибыли является обратным по содержанию к пока-

зателю срока окупаемости капитальных вложений, т.е. рассчитывается как

отношение среднегодовой суммы денежных поступлений от хозяйственной

деятельности к объему чистых инвестиций в инвестиционный проект.

Норма прибыли = 240207 / 100000 * 100% = 240%

Анализ инвестиционного проекта при помощи динамических методов

начинается с определения ставки дисконтирования, которая будет исполь-

зоваться при расчетах. В рыночной экономике она определяется, исходя

из депозитного процента по вкладам. Далее процент корректируется в

большую сторону за счет инфляции и риска.

Для данного расчета используется норма дисконтирования, равная

62% (складывается из 55% - прогнозная средняя доходность рынка ГКО в

1996 - 2000 годах и 7% - средние годовые темпы инфляции за тот же пе-

риод).

Далее необходимо рассчитать значения денежных потоков по инвести-

ционному проекту: притока и оттока денежных средств.

Приток денежных средств считается как сумма чистой прибыли, амор-

тизационных отчислений, средств, направляемых на уплату процентов за

кредит, а также поступлений от реализации оборудования при ликвидации.

Отток денежных средств рассчитывается как сумма капитальных вло-

жений во всех их формах, прироста оборотных фондов и ликвидационных

расходов.

Расчет денежных потоков по годам показан в таблице 5.

| Показатели | Годы инвестиционного проекта | |||||

| 1996 | 1997 | 1998 | 1999 | 2000 | Ликвид. | |

| тыс. руб | тыс. руб | тыс. руб | тыс. руб | тыс. руб | тыс. руб | |

| Дивиденды Проценты | 60 000 | 60 000 | 60 000 | |||

| Амортизация ОФП | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 | |

| Чистая прибыль | 49 433 | 69 506 | 186 996 | 212 679 | 347 422 | |

| Прирост оборотных средств | 10 416 | 11 458 | 15 624 | 4 167 | 8 333 | |

| Остаток оборотных средств | 49 998 | |||||

| КВ | 100 000 | |||||

| Ликвидационные расходы | 5 000 | |||||

| Рын стоимость оборудования | 5 000 | |||||

| CASH IN FLOW | 69 433 | 149 506 | 266 996 | 292 679 | 367 422 | 54 998 |

| CASH OUT FLOW | 110 416 | 11 458 | 15 624 | 4 167 | 8 333 | 5 000 |

| CASH FLOW | - 40 984 | 138 048 | 251 371 | 288 512 | 359 089 | 49 998 |

- Для расчета чистой приведенной стоимости проекта (NPV) использовать финансовую формулу электронной таблицы EXCEL НПЗ.

NPV = НПЗ(0,62;cash flow(-40984,138048,251371,288512,359089,49998))

NPV = 266492 (тыс. руб.)

Таким образом, интегральный экономический эффект от инвестицион-

ного проекта, а именно превышение поступлений от реализации проекта

над инвестиционными затратами, составит 266492 тыс. руб. Полученное

значение показателя NPV свидетельствует о прибыльности анализируемого

проекта.

Расчет внутренней нормы доходности (IRR) осуществляется путем

подбора такой нормы дисконтирования, при которой NPV равнялся бы нулю. В электронной таблице EXCEL для этого используется формула ВНДОХ.

IRR = ВНДОХ(cash flow(-40984,138048,251371,288512,359089,49998)).

IRR для данного проекта равно 396%. В данном случае, внутренняя норма доходности проекта превышает установленную для рассматриваемого проекта ставку дисконтирования, которая представляет собой минимально допустимую отдачу на вложенный капитал. Данное значение показателя означает получение инвестором высокого дохода на единицу вложенного капитала.

Расчет периода возврата капиталовложений осуществляется путем оп-

ределения промежутка времени от момента начала вложения средств в ин-

вестиционный проект до момента, когда чистая текущая стоимость проекта

NPV, рассчитываемая нарастающим итогом по годам инвестиционного перио-

да, становится равной нулю.

Кумулятивный дисконтированный денежный поток достигает нуля в течение первого года осуществления инвестиций, т.е. окупаемость капиталовложений достигается в течение первого года.

Для более точного определения срока окупаемости капиталовложений

необходимо уменьшить период инвестиционных расчетов, по которым расс-

читываются значения кумулятивного дисконтированного денежного потока

(например, до одного месяца).

Построение АРМ инвестиционного отдела на основе электронной таблице EXCEL позволяет сохранить принцип открытости системы, т.е. возможность при необходимости модифицировать формулы и показатели анализа инвестиционных проектов квалифицированным пользователем, оперативно реагируя на изменение налогообложения, методов бухгалтерского учета и законодательства.

ЗАКЛЮЧЕНИЕ

В заключение остановимся еще раз на основных положениях данной

работы.

Итак, инвестиции представляют собой вложения капитала с целью по-

лучения от этого в будущем доходов или иных результатов.

Капиталовложения - более узкое понятие, чем инвестиции, поскольку

под ними подразумеваются расходы на создание, расширение, реконструк-

цию и техническое перевооружение основного капитала.

Планируемые, реализуемые и осуществленные инвестиции принимают

форму капитальных (инвестиционных) проектов. Выбор инвестиционного

проекта осуществляется на основе оценки его эффективности. Процесс

анализа доходности инвестиционного проекта путем сопоставления затрат

на проект и результатов его реализации носит название анализа эффек-

тивности инвестиционных проектов.

Для оценки инвестиционных проектов могут использоваться различные

методы и экономические показатели, позволяющие судить об экономической

целесообразности капиталовложений, о финансовых преимуществах одного

инвестиционного проекта над другим.

По признаку учета фактора времени методы делятся на динамические,

в которых финансовые показатели проекта (денежные поступления и плате-

жи) приводятся к единому времени - моменту принятия решения об инвес-

тиционном проекте; а также статические, которые не учитывают фактор

времени.

Показателями, рассчитываемыми при помощи статических методов ана

лиза проектов капитальных вложений, являются срок окупаемости капита-

ловложений и норма прибыли.

Срок окупаемости определяется как отношение объема чистых инвес-

тиций к среднегодовой сумме денежных поступлений от хозяйственной дея-

тельности, полученных в результате реализации инвестиционного проекта.

Норма прибыли отражает эффективность инвестиций в виде процентно-

го отношения среднегодовых денежных поступлений от хозяйственной дея-

тельности к сумме чистых инвестиций.

Динамические методы анализа инвестиционных проектов позволяют со-

поставлять затраты и доходы, возникающие в разное время, что осущест-

вляется при помощи дисконтирования - процедуры приведения разновремен-

ных денежных выплат и поступлений к единому моменту времени.

К динамическим методам анализа инвестиционных проектов относятся

метод приведенной стоимости, метод аннуитета, метод рентабельности и

метод ликвидности.

Метод приведенной стоимости основан на расчете интегрального эко-

номического эффекта от инвестиционного проекта, который рассчитывается

как разность приведенных к одному моменту времени потоков поступлений

и платежей проекта за весь инвестиционный период.

Метод аннуитета используется для оценки годового экономического

эффекта, т.е. усредненной величины ежегодных доходов (или убытков),

получаемых в результате реализации проекта.

Метод рентабельности предполагает анализ инвестиционного проекта

по показателю внутренней нормы доходности, которая представляет собой

расчетную норму дисконтирования, при которой обеспечивается равенство между суммами поступлений и отчислений денежных средств в течение срока экономического жизненного цикла инвестиций.

Метод ликвидности основан на определении периода возврата капита-

ловложений, который представляет собой календарный промежуток времени

от момента начала вложения средств в инвестиционный проект до момента,

когда чистая текущая стоимость проекта NPV, рассчитываемая нарастающим

итогом по годам инвестиционного периода, становится равной нулю.

Вопрос о выборе более предпочтительного показателя эффективности

фактически сводится к выбору между NPV и IRR. В большинстве случаев у

лучшего проекта обычно и максимально положительное значение NPV и од-

новременно его IRR выше, чем у альтернативных проектов.

Но нередки и противоположные ситуации. В таких случаях с точки

зрения максимизации доходов инвестора ему следует ориентироваться

прежде всего на показатель NPV.Если же у фирмы ограничен собственный капитал и она не имеет широкого доступа к ссудному капиталу, то тогда основная цель фирмы - получение наибольшего прироста на ее ограниченный капитал. В этом случае для фирмы IRR будет главным показателем эффективности проекта.

Для автоматизации расчетов покателей может применяться прикладное програмное обеспечение на основе электронной таблицы EXCEL (АРМ инвестиционного отдела банка).

Электронная таблица EXCEL 7.0. является одним из наиболее популярных пакетов программ, предназначенных для создания табличных документов. Система обладает мощными вычислительными возможностями, великолепными средствами составления деловой графики, обработки текстов, ведения баз данных. Для оценки эффективности инвестиционных проектов динамическими методами необходимо использование сложных финансовх функций EXCEL, таких как, НПЗ для расчета показателя NPV и ВНДОХ для расчета показателя IRR.

И, подводя итог разговору об анализе эффективности инвестиционных

проектов, следует подчеркнуть большое значение его правильного и комп-

лексного осуществления для оптимального выбора объектов вложения

средств и максимизации доходов инвестора.

ЛИТЕРАТУРА

1. Методические рекомендации по оценке эффективности инвестицион-

ных проектов и их отбору для финансирования от 31.03.1994 г. N7-12/47.

2. Бочаров В.В. Финансово-кредитные методы регулирования рынка

инвестиций. М, 1993.

3. Воспроизводственная сфера и инвестиции//Деньги и кредит, 1996,

N 7, с.- 5 - 9.

4. Демин И.С. Система Microsoft EXCEL 5.0 и ее применение в решении экономических задач. М., 1996.

5. Инвестиционное проектирование. М., 1995 г.

6. Катасонов В.Ю. Проектное финансирование// Банковское дело,

1996, N 8, с.- 18 - 22.

7. Кредитование и расчеты в строительстве /Под ред. Валенцевой

Н.И. М, 1992.

8. Марьин С. Управление кредитными рисками - основа надежности

банка// Экономика и жизнь, 1996, N 23, с.-44.

9. Методические указание по работе с табличным процессором EXCEL 5.0.

10. Никонова И.А. Анализ инвестиционных проектов в условиях высокой инфляции// Финансы, 1994, N12. с.- 14 - 16.

11. Основные понятия и показатели, используемые для анализа инвес

тиционных решений на предприятиях// АКДИ Экономика и жизнь, 1994, спе-

циальный выпуск, часть II, с.- 3 - 29.

12. Оценка коммерческой состоятельности инвестиционных проек-

тов//Финансовая газета, 1994, N 1, с.- 3.

13. Оценка коммерческой состоятельности инвестиционных проек-

тов//Финансовая газета, 1993, N51, с.- 3.

14. Экономика /Под ред. Буланова. А.М, 1994, с.- 16

Похожие работы

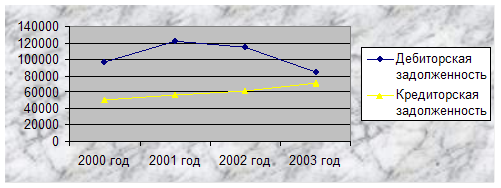

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

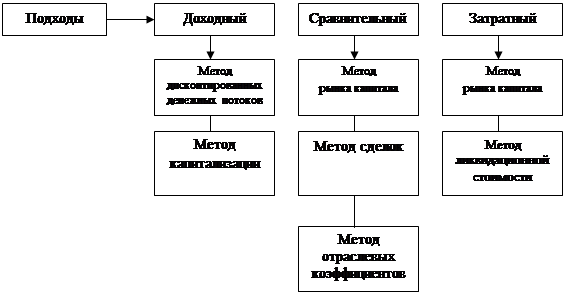

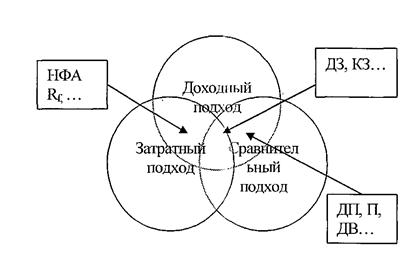

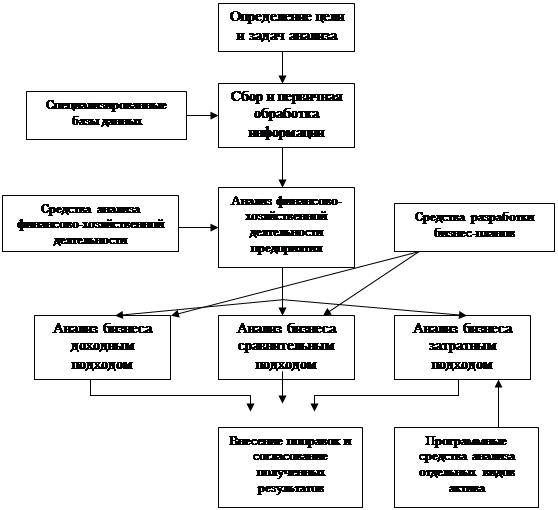

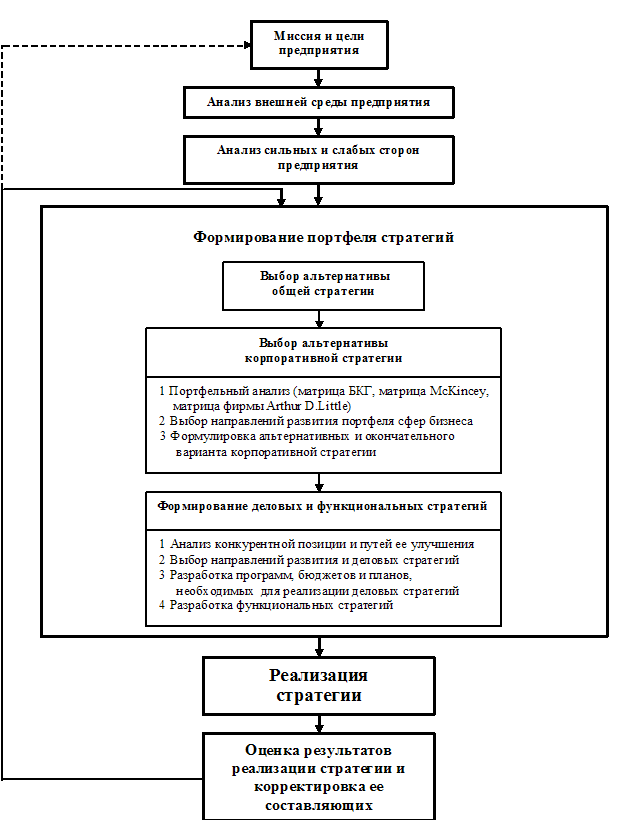

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

... предприятия, совершенствовать все подсистемы предприятия и приводить его потенциал в соответствие с условиями внешней среды. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ НЕКОТОРЫХ ПУТЕЙ РАЗВИТИЯ БАЗОВОГО ПРЕДПРИЯТИЯ В РАМКАХ СТРАТЕГИИ РАЗВИТИЯ АО НКМЗ ДО 2010 ГОДА 3.1 Создание технопарка на базе ЗАО НКМЗ как инструмент повышения конкурентоспособности предприятия за счёт увеличения наукоёмкости выпускаемой ...

... . Пользователям, не желающим прибегать к программированию, все три таблицы предоставляют возможность простой записи команд в интерактивном режиме. 2. Проектирование информационной системы по начислению заработной платы по 18-разрядной тарифной сетке. 1. Пояснительная записка. 2.1 Постановка задачи Используя методику расчета и нормативно-справочную базу, разработать и реализовать в ...

0 комментариев