Навигация

Оперативное отслеживание всех явлений и тенденций в экономике и банковском деле на макроэкономическом уровне

1. Оперативное отслеживание всех явлений и тенденций в экономике и банковском деле на макроэкономическом уровне.

2. Оперативное отслеживание всех явлений и тенденций в работе конкретного банка, то есть изучение его клиентской базы, тенденций изменения клиентской базы, выявление всех санкций и судебных разбирательств в отношении банка, отслеживание неплатежей и случаев нарушения законодательства банком, связи с мафиозными структурами, получение прочей конфиденциальной информации.

3. Анализ банковской отчетности и динамики изменения показателей различной степени сложности.

— нормативы ЦБ к балансу

— расшифровки некоторых счетов баланса банка

— прочая информация, необходимая для расчетов. К каждому заседанию кредитного комитета отбирают банки, на которые необходимо установить или пересмотреть лимит. На основании методики, разработанной на базе модели CAMEL производиться расчет рейтинга банка, лимита на него. Данная информация выноситься на рассмотрение Кредитного комитета, который утверждает размер лимита. После этого, по выписке с кредитного комитета, в базу вводиться информация о сумме лимита на банк, дате ее пересмотра, и т.д.

З.4. Организация расчетов

Существовавшая система межфилиальных оборотов Центрального Банка оказалась не готова к организации расчетов в условиях перехода к рынку: участились случаи задержки платежей, имели место хищения денежных средств по подложным документам.

Такая ситуация сложилась вследствие многократного увеличения количества предприятий и коммерческих банков. Центральный Банк оказался не готов к обслуживанию возросшего количества операций. Сказалось недостаточное техническое оснащение Расчетно-кассовых центров, отсутствие надежных каналов связи. Обработка расчетно-денежных документов велась вручную, не было отлаженного механизма контроля за их подлинностью.

Первым шагом на пути оздоровления расчетной системы явилась отмена монополии Центрального Банка на проведение расчетных операций. Коммерческим банкам было разрешено устанавливать прямые корреспондентские отношения для проведения расчетов в рублях.

Центральным Банком также были предприняты шаги, направленные на улучшение организации собственной системы межбанковских расчетов. Значительно улучшено техническое оснащение Расчетно-кассовых центров, внедряются городские, областные, межрегиональные системы прямых расчетов через РКЦ. Таким образом удалось добиться некоторого улучшения системы организации расчетов как по скорости прохождения платежей, так и по ее надежности.

В достижении позитивных сдвигов в области организации безналичных расчетов в масштабах всей страны прямые межбанковские корреспондентские отношения играют безусловно положительную роль. По системе прямых межбанковских корреспондентских отношений проходят значительные объемы расчетных операций, что уменьшает нагрузку на РКЦ Центрального Банка. Корреспондентские отношения способствуют развитию разнообразных форм сотрудничества между банками.

В организации системы безналичных расчетов в России наметились положительные сдвиги. Однако, в целом расчетная система не отвечает требованиям мировых стандартов. Предстоит еще многое сделать.

На сегодняшний день определился, хотя еще далеко не окончательно, круг коммерческих банков, сумевших создать собственные сети банков-корреспондентов. Между ними развернулась конкурентная борьба на рынке межбанковских расчетных услуг.

В результате конкурентной борьбы происходит снижение величины ставок комиссионного вознаграждения за ведение операций по корреспондентским счетам, повышаются проценты на кредитовый остаток. В настоящее время большинство банков не взимают комиссии за операции по корреспондентским счетам. Повышая проценты на кредитовые остатки по счетам банки снижают маржу, получаемую от активных операций, проводимых за счет ресурсов на корреспондентских счетах. Проценты по остаткам в настоящее время уже практически достигли максимального уровня. Дальнейшее повышение процентных ставок влечет за собой, либо увеличение объемов вложений в высокодоходные, но рискованные операции, либо использование большей части остатков в качестве кредитных ресурсов, что, в свою очередь, повышает риск ликвидности.

Таким образом, ценовая конкуренция на межбанковском рынке расчетных услуг постепенно уходит в прошлое. На первый план выходит повышение качества проведения расчетных операций, расширение спектра предоставляемых услуг.

Расчеты являются важнейшей функцией банков во всех странах, что отличает их от других финансовых учреждений. Именно в этой сфере Сбербанк стал одним из лидеров среди российских коммерческих банков как по международным расчетам, так и по расчетам внутри России и стран СНГ.

Расчеты в рублях

Сбербанк одним из первых среди коммерческих банков приступил к созданию собственной системы безналичных электронных расчетов путем установления прямых корреспондентских отношений с коммерческими банками. Сейчас Сбербанк имеет одну из самых больших по России и странам ближнего зарубежья корреспондентскую сеть, которая охватывает больше 2000 отделений и универсальных филиалов. Банк имеет более 250 зарубежных банков-корреспондентов, из них в 40 банках открыты корреспондентские счета в иностранной валюте. Учреждения Сбербанка проводят расчеты в 20 иностранных валютах.

Сбербанк целенаправленно проводит работу по повышению качества предоставляемых банкам-корреспондентам расчетных услуг путем совершенствования технического и программного обеспечения Расчетного центра в сочетании с индивидуальным подходом к банкам-корреспондентам.

Расчеты в СКВ

В настоящее время Сбербанк России упрочил свои позиции в части обслуживания внешнеторговых операций клиентов. Сумма экспортно-импортных поступлений составила 2,4 млрд.$ США. На долю учреждений Сбербанка пришлось 1,6% внешнеторгового оборота страны. Для проведения расчетов используется система S.W.I.F.T., через которую осуществляется более 2000 платежей в день.

Благодаря наличию прямых корреспондентских отношений с более чем 70 банками стран ближнего зарубежья Сбербанк осуществляет расчеты с Казахстаном, Украиной, Белоруссией, Молдовой, и другими государствами. Переводные операции в банки-корреспонденты осуществляются в течение 1–2 банковских дней.

4. ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ

Роль банков не зависит от того, реализована она или нет в России? Речь идет о назначении банка. И при определении назначения важно помнить, что роль банка с позиции методологии едина вне зависимости от его типов. Каждый тип сообразно с деятельностью реализует направление, свойственное банку. С учетом этого принято считать, что роль банка выражается в том, что он обеспечивает, во-первых, концентрацию свободных капиталов и ресурсов, необходимых для поддержания непрерывности ускорения производства; во-вторых, упорядочение рационализации денежного оборота. Реализуя общественное назначение, банки посредством денежных монетарных инструментов оказывают существенное влияние на состояние экономики и финансов, производство и обращение товаров. Как говорят, банк является "атрибутом современной цивилизации". Их деятельность сказывается на объеме валового внутреннего продукта с прибыли народного хозяйства, производительности общественного труда.

Произошедший кризис показал не недостатки банковской системы, а то, что мы вообще неправильно строили и руководили банковской сферой. Вся система инструментов денежно-кредитной политики неравноценно и неравномерно и не с одинаковой силой воздействует на денежные отношения.

Существует три типа денежных отношений.

Первый - между предприятиями реального сектора - основан, в основном, на бартере и суррогатах.

Второй тип существует между населением, домашними хозяйствами и другими участниками экономических связей.

Третий - официальный, где участвуют банки, занимающие нишу не во всех экономических и денежных отношениях, а только в узком месте.

Поэтому задача состоит не в том, чтобы перестроить, создать специализированные или универсальные банки и изменить порядок их управления. Надо изменить саму организацию денежных отношений.

Усиление контроля со стороны Центробанка за операциями банков, ограничение их валютных возможностей препятствует операциям по купле-продаже инвалюты и сдерживает повышение курса рубля и, тем самым, инфляционные процессы в экономике. Этому приходит конец, резервы исчерпываются. Надо определить, что нужно для того, чтобы перестроить банковскую систему и создать что-то единое народнохозяйственное, потому что банковская система - часть общенародного экономического комплекса.

Платежный спрос можно стимулировать и развивать двояким образом. Путем увеличения массы денег у населения через индексацию, через всякого рода искусственные вливания. И путем снижения цен, затрат, модернизации экономики, увеличения выпуска более дешевой продукции. Это и может быть предметом банковского кредитования, повлиять на оживление инвестиционной деятельности, "встроить" банки в развитие экономики. Вопросы реорганизации, упорядочения денежных отношений напрямую связаны с организацией банковской системы, построенной на двухуровневом принципе, и не совсем отвечающей задачам, стоящими перед экономикой. Основная существующая проблема - неплатежи, которые деформируют все денежные отношения. Причем банки далеки от ее решения. Не понятно, почему происходит, с одной стороны, увеличение взаимной дебиторской и кредиторской задолженностей, повышение доли неплатежей и одновременно идет рост остатков средств на счетах банков. Такого при нормальной банковской системе не должно быть, а только перераспределение и погашение денег.

Сегодня расчетами и денежными отношениями занимается Центробанк, который видит задачу только в поддержании курса рубля и инфляционных показателей. Этого недостаточно. Необходимо создание целой сети расчетных центров, специализированных банков, которые будут заниматься организацией расчетов. Будут ли это органы, подчиненные Центробанку, либо коммерческие, но созданием расчетной сети, призванной не только переводить деньги с одного счета на другой в режиме реального времени, но и создавать ресурсы, перераспределять их должен Банк России. Такая система, включающая порядок расчетов и соответствующие органы, должна базироваться на кредитных ресурсах, предоставляемых Центробанком, или напрямую, если она будет государственной, или в виде зачетов взаимных требований покрытия сальдо, или путем переучета векселей.

Когда нет реальных денег в экономике, предприятия выпускают векселя и рассчитываются между собой, что деформирует денежные отношения. Формально реальные деньги и деньги хозяйственного оборота разорваны.

Из теории кредитных отношений мы знаем, что кредит выполняет две функции - перераспределения средств и замещения реальных денег в обращении. Второй-то функции кредит и не выполняет. Участие кредитов в осуществлении расчетов, перераспределении средств недостаточно и организационно не обеспечено. Это и является первейшей задачей Центробанка. Без наведения порядка в создании нормальных условий для расчетов, вытеснения всякого рода денежных суррогатов из оборота, мы не обеспечим не только нормального кредитования экономики, но и нормального исполнения бюджета. По крайней мере 30% бюджета теряется из-за того, что все хозяйственные отношения проходят мимо официальных органов учета, в т.ч. и банков. Вторая задача связана с инвестициями. Происходят довольно тревожные процессы, когда совокупные доходы в основном смещаются в сферу бюджетных доходов (военнослужающие, пенсионеры, преподаватели...). С точки зрения денежной материальной сбалансированности это опасно.

Поэтому целесообразно рассмотреть вопрос о создании сети инвестиционных банков, а не одного Российского банка развития. Представляется реальным формирование ресурсов таких банков за счет кредитов или Центробанка. Здесь банковские менеджмент и управление играют большую роль в обеспечении быстрой окупаемости средств, полученных банками в виде кредитов.

В формировании денежной массы особая роль принадлежит сбережениям, причем, в широком понимании этого слова. Не только населения, но и сбережения на счетах фирм в банках. Их рост расширяет возможности использования денег в безналичном обороте. И когда говорим, что хорошо было бы увеличить денежную массу, указываем какие-то проценты, суммы, то часто забываем, что находимся в жестких границах существующих сбережений. Если сберегательная система не работает, значительная часть денег циркулирует вне оборота, находящегося в ведении банковской системы. И в этой связи на первый план выходит проблема создания стимулов для сбережений населения, трансформации их в накопления.

После августовского финансового кризиса доля используемых доходов населения на покупку валюты сократилась с 12,6% в целом за 1998 г. (в 1997 г. это был 21%) до 8,1 процента. Вроде бы произошли положительные изменения, уменьшилось сальдо по операциям населения на рынке наличной инвалюты и тоже существенно - с 2,6 млрд. долл. в 1997 г. до 0,6 млрд. по итогам полугодия. Межу тем коренных изменений в поведении населения на денежном рынке не произошло. Значительное удорожание товаров и услуг вынудило его больше тратить средств на текущие расходы и меньше покупать валюты. Но даже при сокращении доходов на 25% население пока отдает предпочтение покупке валюты по сравнению с накоплением сбережений во вкладах и ценных бумагах. Доля покупки валюты в 2 раза превышает использование накоплений, сбережений населения на приобретение ценных бумаг и вклады.

Какие деньги есть у населения? Сбережения в основном в долларах, приблизительно 50 - 60 миллиардов. Как вовлечь их в оборот? Один из вариантов - допустить к полноценной работе на российский рынок иностранные банки. Функционируя на низком уровне издержек, они смогут брать меньший процент по кредитам и предлагать больше по депозитам, чем российские банки. При этом будут оставаться рентабельными. Появление жесткой конкуренции заставит российских банкиров научиться сокращать издержки и лучше работать.

Центральный банк выступает за повышение роли денег в экономике. В реальности отмечается их принижение и значимость в современной России бартера, квазиденег, существенных денежных потоков, идущих мимо банков — таковы негативные явления современного денежного обращения. Поэтому реформирование банковской системы следует осуществить не столько в институциональном плане, сколько в оздоровлении самих денежных и кредитных отношений. Это можно сделать, увязав денежную политику государства с материальным производством, освободив кредит от инфляционного навеса, высвободив его производительные черты. В действительности Центрального банка в большей степени должны проявиться черты содействия не только стабилизации денежного оборота, но и расширению деловой активности субъектов хозяйствования. Нужно усилить акценты помощи банкам, увеличить масштабы рефинансирования банков при одновременном более жестком контроле за целевым использованием кредита на производственные нужды народного хозяйства.

Некоторые критерии должны проявиться и в деятельности банков, занятых по-прежнему поисками более прибыльного вложения ресурсов вне зависимости связи с потребностями производства. К сожалению, они слабы по капитальной базе, объемам выполняемых операций. Их экономические интересы не сопряжены с интересами товаропроизводителей. Они не спешат к установлению долговременных связей с клиентурой. Стремление заработать прибыль, как движущий стимул коммерции, оказался тупиковым. Банки по природе призваны удовлетворять потребности клиентов. Если их деятельность не направлена к этому, они становятся ненужными в хозяйстве. Товаропроизводители ищут иные источники инвестиций. А банки, теряя клиента, неизбежно слабеют, некоторые "уходят со сцены". Судьба банков на рынке, независимо от того, работают они в развитом рыночном хозяйстве, переходной экономике, в конечном счете зависит от выбора клиента. И если он видит, что кредитные институты работают на них, на получение их прибыли, то предпочтение будет отдано банковскому сектору. К сожалению, это не стало достоянием российского банковского сообщества. Банки по-прежнему теряют доверие хозяйственников и населения.

Нужны ли обществу банки, озабоченные набиванием карманов, теряющие производительные качества? Какой линии придерживаться? Мировая банковская практика прошла несколько периодов в определении ориентиров. Нужно было бы в этой связи идти по линии теории ликвидности. Это важно в условиях недоверия к банкам и свертывания межбанковского кредита. Однако для этого предстояло бы на балансе банков создать крупные резервы в виде кассовой наличности, средств на корсчетах и других высоколиквидных активов. Такая политика возможна, и она имела место в практике банков в 50-е годы. Однако в современных условиях она еще больше сузила бы денежный рынок. Банки потеряли бы от увеличения доли неработающих активов и сокращения прибыли.

Второй путь также имел место в прошлой мировой практике — форсирование развития кредитных операций. И он также, к сожалению, вряд ли возможен у нас. Российские банки лишь сделали первые шаги по расчистке проблемных кредитных портфелей. Риск выдачи новых кредитов по-прежнему велик. Рынок беден, чтобы преодолеть платежные затруднения. При всей его заманчивости развитие банковских операций, преимущественно в форме кредита, не является рациональным.

Есть и другой путь. Он начал применяться в России накануне обвала и был направлен на обеспечение устойчивости банков посредством наращивания капитальной базы и создания резервов по возможным потерям по ссудам и убыткам по операциям с ценными бумагами. Увеличение капитальной базы банков было и остается существенной проблемой их развития. События 1998 г. отбросили банки на несколько лет назад, еще более обострив проблему.

Новые инвестиции в банковский сектор неизбежны. Положительным фактором является формирование резервов по компенсации возможных потерь от некоторых банковских операций. Однако быстро пополнить основательные резервы при ограниченности операций банков не представляется возможным. Хотя к этому надо стремиться. С другой стороны, создание резервов ведет к сокращению активно работающих ресурсов, сокращению определенной части банковских операций. Поэтому как самоцель, как односторонняя задача в условиях крайней ограниченности источников увеличения капитала и без того незначительных банковских операций, стонов банков по поводу чрезмерных норм резервирования, данное направление также вряд ли будет справедливо.

Ориентиром для банков могут стать активная деятельность, предусматривающая синхронизацию активов и пассивов по срокам, расширение круга операций, освоение новых банковских продуктов, создание полноценного денежного рынка в целом. Для банков это означало бы необходимость развернуть деятельность лицом к клиенту, устанавливая с ним партнерские отношения, работая ради его прибыли. Необходимо радикально изменить политику, в т.ч. по отношению к клиентам, физическим лицам, их более емкое расчетное, депозитное, трастовое обслуживание, развитие кредитования населения в форме потребительского, ипотечного кредита, широко практикуемого в западных странах. Например, во Франции половина взрослого населения пользуется банковскими кредитами, 70% автомобилей приобретая в кредит. Можно сформулировать правило, которое может повысить доверие граждан к банкам. Банки думают, что к ним клиент пойдет, а нужно напротив: давать деньги населению, и оно само понесет накопления в банк.

В заключение о проблеме оценки банковского сектора со стороны государства. С позиции оценки роли банков в экономике важно определить с помощью экономических индикаторов эффективность его деятельности. Хотят ли этого денежно-кредитные институты, Центральный банк, российское сообщество банков? Банки — не очень этого хотят. И в этом одна из причин того, почему не существует такой системы показателей, по которым можно полно судить о том, насколько эффективно сработали банки в соответствующий период времени. Исходя из специфического назначения банка, наряду с монетарными показателями деятельности, необходимо обращать внимание на скорость совершения расчетов в народном хозяйстве. Совершенно забыто о доле прибыли банков в ВВП, кредитах как источниках формирования оборотного капитала и т.д. Речь идет о восстановлении банковской статистики, которая могла бы ответить на многие вопросы.

ЗАКЛЮЧЕНИЕГлавная слабость сегодняшней российской банковской системы и отдельных коммерческих банков, безусловно, связана с крайне низким уровнем капитализации, что особенно наглядно проявляется в международном сравнении. Совокупный капитал всех российских банков в настоящее время – около (6 млрд. дол. США22, что ниже собственного капитала любого из ста крупнейших банков мира. Даже самые крупные российские банки уступают по этим показателям не только западноевропейским банкам, но и ведущим кредитным организациям стран Центральной и Восточной Европы.

Капитал банковской системы, достаточный для обслуживания нормального воспроизводственного процесса, должен составлять согласно мировой практике 6-7% размера ВВП страны. В России он примерно в 2 раза ниже.

Наши банки не выдерживают сравнения не только в международном плане, но н в сопоставлении с крупными российскими промышленными предприятиями или предприятиями сферы обслуживания. Структура промышленного производства и экспорта в России характеризуется достаточно высоким уровнем концентрации, при котором несколько десятков предприятий обеспечивают очень большую долю товарных и финансовых потоков. Вследствие этого по объему реализации продукции, инвестиционным потребностям, уровню капитализации, размеру прибыли многие ведущие промышленные предприятия существенно превышают возможности отдельных коммерческих банков

Скорейшее восстановление и наращивание капитальной базы банковской системы, а также централизация и концентрация национального банковского капитала являются важнейшими предпосылками достижения глобальной политической цели превращения России в развитую страну с конкурентоспособной экономикой. Вакуум на российском банковском рынке рискует быть заполненным более мощными иностранными банками, присутствие которых в последнее время динамично растет как в розничном, так и в корпоративном сегментах рынка.

Активная роль государства в преодолении системных банковских кризисов была заметна во всех странах. На восстановление платежеспособности и реструктуризацию ссудосберегательных банков США, к примеру, были выделены суммы, превышающие 100 млрд. дол23. Санация французского банка «Креди Лионэ» стоила государству 20 млрд. дол.24 долито было сделано не потому, что французы не умеют считать, а потому, что, хорошо посчитав, сочли это выгодным. И главное - нашли деньги на это.

Прямые факторы, которые затрудняют процесс реструктуризации банковской системы — это и дискриминационное налогообложение по сравнению с международной практикой, так как у нас из после налоговой прибыли идет значительное количество расходов, и дискриминационное налогообложение доходов банков по более высоким ставкам, чем облагаются другие предприятия.

Есть множество и других проблем, созданных государством, т. е. во многом мы сами себе мешаем двигаться по пути нормализации, восстановления банковской системы и соответственно развития экономики.

Что нужно для того чтобы лучше вписаться в международную система расчетов, в международные финансовые потоки? Банковская система России должна совершенствоваться. Совершенствование в первую очередь необходимо по линии банковского надзора, по повышению достоверности банковской отчетности через применение жестких штрафных и иных санкций к кредитным организациям прибегающим к намеренному искажению своей отчетности.

Когда речь идет о выделении надзорных функций из круга полномочий Центрального банка Российской Федерации, то, возможно, это окажется целесообразным в будущем, но на сегодня это только ослабляет, а не усиливает возможности, которые имеются у государства по контролю над банковской системой.

Второе, с моей точки зрения, важное направление - это сближение системы российского банковского учета с международными стандартами банковской отчетности.

В настоящее время имеющиеся различия просто фантастические и порождают непрозрачность банковской отчетности и недоверие к ней. Возьмем Внешторгбанк. Первый квартал текущего года Результат деятельности по российским бухгалтерским стандартам - минус миллиард рублей Результат за тот же период, рассчитанный по международным стандартам бухгалтерской отчетности, - плюс 200 млн. дол.. что по существу является правильным. Такое положение делает невозможным объективный анализ. В течение второго квартала банк имел положительное значение прибыли и по российской системе бухгалтерского учета.

Итак, проблема достаточности капитала, как ее решать? Думается, не надо опасаться рекапитализации на крупные суммы, стимулировать процессы слияния банков, укрупнения банков Государство должно активно стимулировать эти процессы Мелким банкам трудно выжить - себестоимость их услуг высока, слишком велики риски, которые несет такой банк и, соответственно, его клиенты.

К вопросу о банках с государственным участием. В стране есть успешно развивающиеся банки частного сектора, но их не так много. Банки с государственным участием сейчас обеспечивают до половины кредитных вложений в экономику страны, и не надо бояться их укрупнять, следует их активно использовать для целей обслуживания государственных проектов, решения государственных задач. Однако уже сейчас следует иметь в виду, что такое положение отвечает определенному этапу развития. России и что государство должно отходить от владения коммерческими банками, когда для этого созреют условия. Это подтверждается и мировой практикой - значительно сокращено присутствие государства в коммерческом банковском секторе в Германии (хотя оно и продолжает быть значительным), во Франции, в Италии и в других западноевропейских странах, и России не избежать этой общей тенденции.

Вместе с тем стране крайне необходимо создать государственные специализированные агентства (по примеру АРКО) для решения конкретных задач. Например, требуется поддержка российского экспорта машин и оборудования, аналогичная той, которая осуществляется специализированными страховыми компаниями типа «Гермес», COFACE и SACE, а также специализированными экспортно-импортными банками разных стран, не имеющими статуса коммерческого банка Желательно осилить роль АРКО в работе по реструктуризации активов и пассивов коммерческих банков ставших неплатежеспособными Необходимо создать полностью государственные агентства (в отличие от новых СбС-АГРО), функцией которых было бы доведение сельскохозяйственных и других бюджетных дотаций до конечного потребителя.

На мой взгляд, все коммерческие банки, с участием государства или полностью частные, должны работать по одним правилам, не допускающим искажения условий конкуренции, и под одинаковым жестким контролем Банка России.

Список литературы

Камаев В.Д. «Экономическая теория». Учебное издание. Гуманитарный издательский центр «Владос». М: 2000 г.

Сменковский В.Н. «О роли банковской системы в обеспечении экономического роста». Деньги и кредит №8, 2000 г.

Кошелев Е.А. «Капитал банка». Деньги и Кредит №8, 2000 г.

Алексашенко С.А. «Российские банки после кризиса». Вопросы экономики №5.

Сухов «Банковский надзор». Деньги и Кредит №8, 2000 г.

Сафронов «Состояние банковской системы». Деньги и Кредит №12, 2000 г.

Понаморев Ю.В. «Российские банки в международном сообществе». Деньги и кредит №8, 2000 г.

Инструкция банка России №1. 12 норматив, 18 норматив.

Программа неотложных мер по реструктуризации банковской системы РФ. 1998 г.

Закон «О реструктуризации кредитных организаций». 1998 г.

Закон «О конкуренции на рынке финансовых услуг». 1998 г.

Указания №62-У «О порядке формирования и использования резерва на возможные потери по ссудам».

Положение № 122-П «О порядке предоставления банком России кредитов банкам, обеспеченных законом векселей и прав требований по кредитным договорам организаций сферы материального производства и поручительством банков». октябрь 2000 г.

Указания Банка России №294-У «О внесении изменений в Инструкцию Банка России».

«Банковское дело», Москва, Экономика, 1999 г

«Банковское дело», Москва, Банковский и биржевой научно-консультационный центр, 1993 г

«Банковский портфель — 1», Москва, Соминтэкс, 1998 г

Аналитический обзор «Итоги деятельности Сберегательного банка Российской Федерации в 1999 году«

Банковский бюллетень, Москва, Агентство банковской информации еженедельника «Экономика и жизнь», №2, 2000 г

Коммерсант, Москва, Аналитический еженедельник Издательского дома «Ь», №1, 2000 r

«Бизнес и банки», Москва, Банковская газета, №2, 2000 г

«Бизнес и банки», Москва, Банковская газета, №12, 1998 г

«Деньги и кредит», Москва, издательство «Финансы и статистика», NI, 1998 г

«Банковский журнал», Москва, №10, 1999 г

«Вестник банка России», Москва, №3, 1999 г

Большой экономический словарь, Москва, Фонд «Правовая культура», 1994 г

Журнал «Профиль«, № 9, 1999 г

ПРИЛОЖЕНИЕ

Таблица 1

Основные

показатели

деятельности

коммерческих

банков

(по данным

Банка России,

на 1 января

указанного

в таблице года)

| 1993 г | 1994 г. | 1995 г | 1996 г. | |

| Кредиты, предоставленные коммерческими банками предприятиям, организациям, | ||||

| населению (млрд. руб ) | 5081,4 | 24542,3 | 63964,5 | 97770 |

| в том числе краткосрочные | 4617,5 | 23742,9 | 60554,4 | 92994 |

| долгосрочные | 251,6 | 799,4 | 3410,1 | 4776 |

| Кредиты, предоставленные | ||||

| другим банкам (млрд. руб.) | 345,5 | 2165,5 | 9059,8 | 14375 |

Таблица 2

| Вклады, ден. ед. | Резервы, ден. ед | Займы, | Добавлено в денежное ден. ед. |

| 100 | 20 | 80 64 | 80 |

Всего: 100 + 80 + 64 = 244

Таблица 3

Кредитные организации, зарегистрированные в России на 1.01.97 г.*

| 1. Зарегистрированных кредитных организаций, всего | 2603 |

| в том числе действующих кредитных организаций | 2030 |

| Из действующих кредитных организаций: | |

| — количество банков | 2008 |

| — количество небанковских кредитных организаций | 22 |

| 2. Количество филиалов действующих кредитных организаций, всего (без Сбербанка РФ) | 5131 |

| Количество учреждений Сбербанка РФ | 34 426 |

| 3. Объявленный уставный фонд действующих кредитных организаций, всего (млн. руб.) | 18 689 399,46 |

| 4. Количество банков, по которым внесена запись в книгу государственной регистрации о прекращении деятельности кредитной организации (преобразованы в филиалы, ликвидированы по решению акционеров (пайщиков) и др.) | 338 |

| 5. Из действующих кредитных организаций: | |

| — паевых | 1155 |

| — акционерных | 872 |

| — с иностранным участием | 152 |

| — 100% | 13 |

| — свыше 50% | 10 |

* Финансовые известия от 22 апреля 1997 г., с. IV.

Таблица 4

Структура суммарной задолженности по обязательствам предприятий и организаций основных отраслей экономики в 1995 г.

(на конец года, %)*

| Всего | в том числе | ||||

| промыш-ленность | сельское хозяйс-тво | строи-тельство | транс-порт | ||

| Суммарная задолженность по обязательствам | 100 | 69,2 | 7,7 | 8,5 | 14,6 |

| в том числе просроченная | 100 | 68,4 | 7,7 | 8,2 | 15,7 |

| Из суммарной задолженности: | |||||

| кредиторская | 100 | 68,5 | 5,5 | 9,4 | 16,8 |

| в том числе просроченная | 100 | 68,7 | 6,7 | 8,4 | 16,6 |

| задолженность по кредитам банков | 100 | 83,9 | 7,3 | 4,9 | 3,9 |

| в том числе просроченная | 100 | 73,8 | 18,8 | 5,0 | 2,4 |

| задолженность по займам | 100 | 45,0 | 50,2 | 1,6 | 3,2 |

| в том числе просроченная | 100 | 28,1 | 64,1 | 1,3 | 6,5 |

*Россия в цифрах.— М.: Финансы и статистика, 1996. С. 211

Таблица 5

Динамика основных показателей банковской системы (в % к ВВП*)

| 1996 г. | 1997 г. | 1998 г. | 1999 г. | 2000 г. | |

| Активы | 28,4 | 30,3 | 39,0 | 35,1 | 35,9 |

| Ликвидные активы | 5,0 | 4,1 | 6,4 | 7,6 | 7,7 |

| Кредиты экономике | 8,2 | 9,6 | 12,5 | 10,4 | 11,8 |

| Кредиты правительству | 6,0 | 6,5 | 6,7 | 4,9 | 4,3 |

| Депозиты населения | 6,9 | 6,8 | 7,8 | 6,8 | 7,2 |

| Депозиты предприятия | 5,2 | 5,8 | 8,0 | 9,2 | 8,8 |

| Собственный капитал | 5,7 | 5,1 | 3,2 | 3,2 | 4,1 |

*На конец года в % к годовому ВВП. Все показатели рассчитаны в соответствии с методологией, принятой в российском банковском надзоре, что приводит к некоторым отличиям от аналогичных показателей в статистике МВФ. Кредиты экономике включают в себя кредиты в рублях и в валюте с учетом просроченной задолженности, кредиты правительству - вложения в рублевые и валютные государственные ценные бумаги по рыночной стоимости. Ликвидность состоит из кассы, средств на корреспондентских счетах в коммерческих банках и в Банке России, межбанковских кредитов.

Источник: Банк России, расчеты авторов.

Таблица 6

Оценка основных доходов банков

(в % к ВВП)

| 1996 г. | 1997 г. | 1998 г. | 1999 г. | 2000 г. | |

| Чистый процентный доход | -0,19 | -0,10 | -0,24 | -0,12 | 0,61 |

| Чистый доход по ценным бумагам | 3,32 | 1,86 | 0,04 | 0,70 | 0,78 |

| Чистый доход по валютным операциям | 0,15 | 0,15 | 1,65 | 1,29 | 1,12 |

| Чистый доход по прочим операциям | -1,63 | -1,10 | -2,50 | -2,10 | -1,44 |

| Прибыль, всего | 1,65 | 0,81 | -1,04 | 0,11 | 1,07 |

Источник: Банк России, расчеты авторов.

Таблица 7

Структура активов и пассивов банковской системы (в %)

| 1996 г. | 1997 г. | 1998 г. | 1999 г. | 2000 г. | |

| Ликвидные активы | 17,4 | 13,6 | 16,4 | 21,6 | 21,4 |

| Кредиты экономике | 28,7 | 31,8 | 32,0 | 29,6 | 32,8 |

| Кредиты правительству | 20,9 | 21,6 | 17,2 | 13,8 | 12,1 |

| Депозиты населения | 24,3 | 22,3 | 19,9 | 19,3 | 20,2 |

| Депозиты предприятий | 18,2 | 19,0 | 20,5 | 26,4 | 24,5 |

| Собственный капитал | 20,5 | 17,1 | 8,5 | 9,3 | 10,3 |

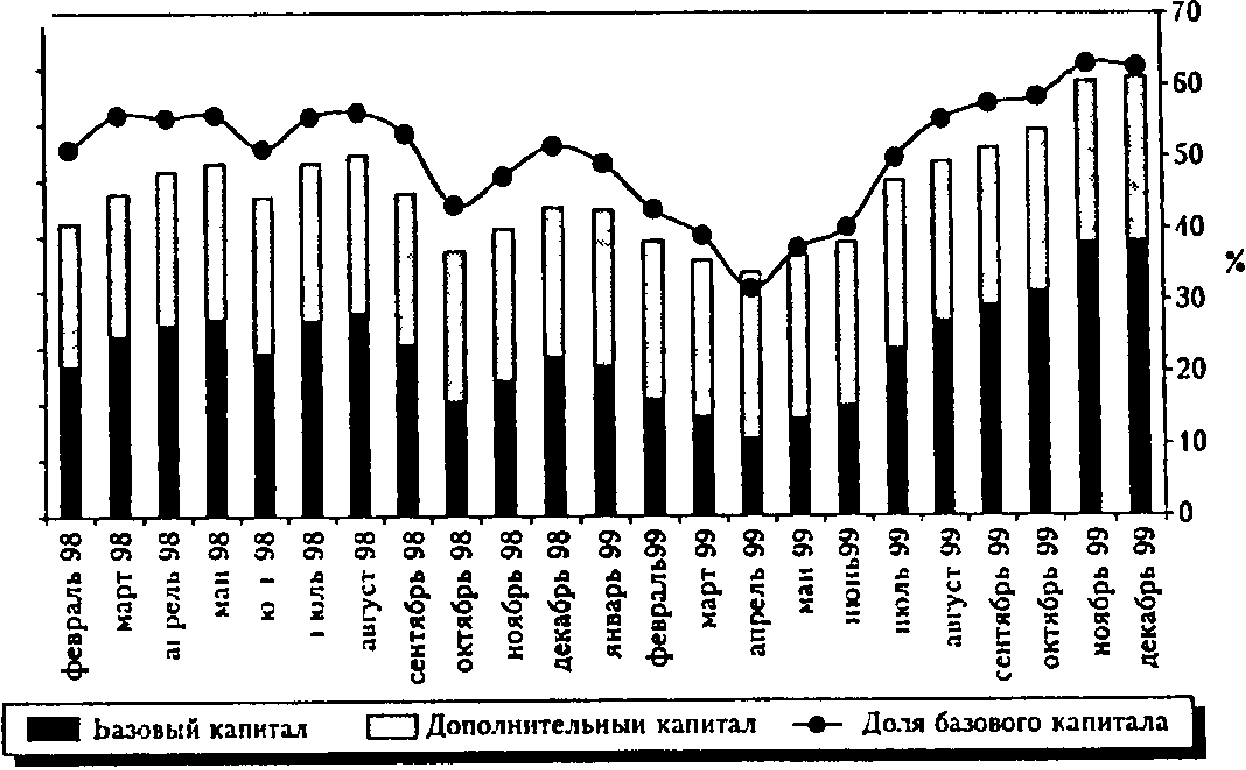

Структура капитала действующих кредитных организаций

Рис. 1

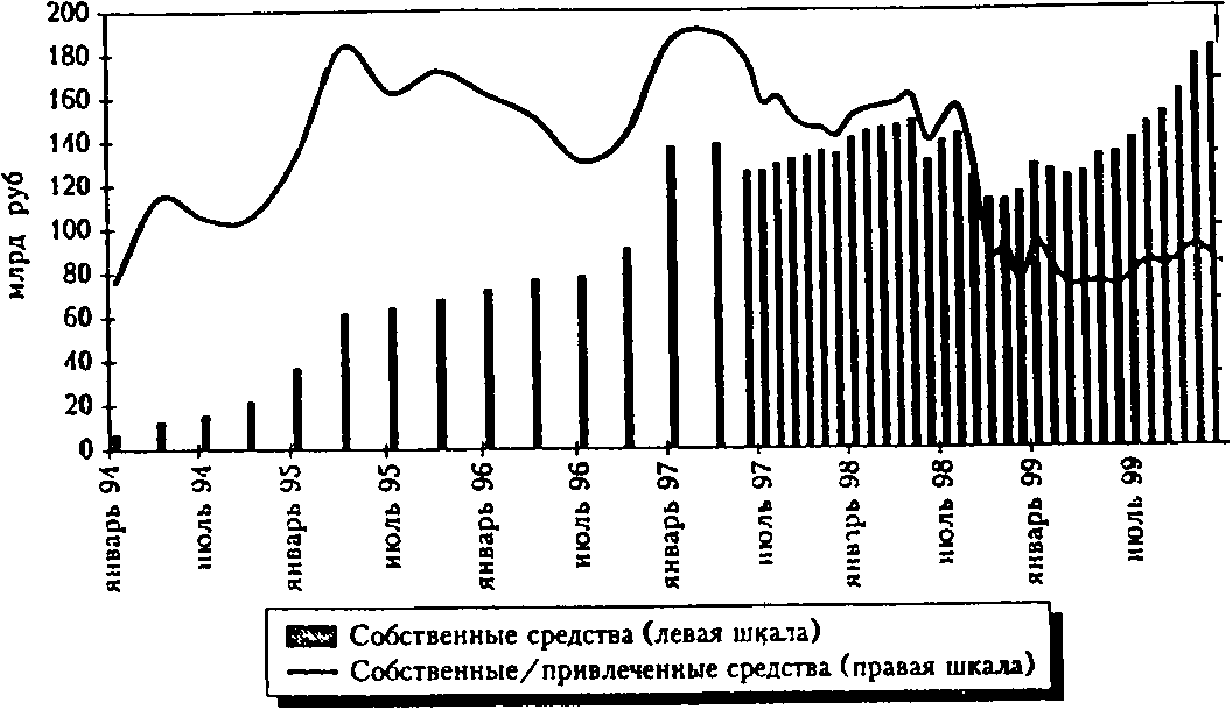

Собственные средства банков и их отношение к привлеченным средствам

Рис. 2

Таблица 8

Реальный капитал российской банковской системы (в млрд. руб.)

| 1.01.98 | 1.08.98 | 1.01.99 | 1.07.99 | 1.12.99 | |

| Уставной капитал и фонды | 123,1 | 139,3 | 158,6 | 182,0 | 215,1 |

| Финансовые результаты | 3,0 | -3,2 | -50,6 | -54,2 | -53,4 |

| Просроченная задолженность | 14,4 | 17,4 | 49,4 | 45,2 | 45,2 |

| Иммобилизованные активы | 47,9 | 51,4 | 51,2 | 53,9 | 56,4 |

| Располагаемый капитал | 63,8 | 67,3 | 7,4 | 28,6 | 60,1 |

| Располагаемый капитал (млрд. долл.) | 10,7 | 10,8 | 0,4 | 1,2 | 2,3 |

| Банковский капитал (в % к активам) | 16,5 | 17,2 | 10,5 | 9,1 | 9,8 |

| Располагаемый капитал (в % к активам) | 8,4 | 8,9 | 0,7 | 2,2 | 3,7 |

Источник: Банк России. Расчеты авторов.

1 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 322

2 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 322

3 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 322

4 «Экономическая теория» Учебник для вузов под. ред. В.Д. Камаева стр.336

5 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 322

6 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 322

7 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 323

8 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 325

9 В.Д. Камаев. Экономическая теория, учебное пособие для вузов ст. 326

10 При подготовке работы использованы материалы сотрудников Центра развития И. Акидиновой, В. Краснова, Д. Мирошниченко.

11 Рост произошел исключительно из-за переоценки, объем кредитов в долларовом выражении снизился к середине 1999 г. на 60% по сравнению с докризисным уровнем.

12 Денежные активы (включая валютные) на счетах предприятий промышленности, транспорта и связи, строительства, сельского хозяйства.

13 Следует оговориться, что потери либо прирост капитала банковской системы складываются под влиянием динамики капитала отдельных банков. Поэтому оценки, построенные на основе общих данных по банковской системе, являются более корректными после прохождения острой фазы кризиса и ликвидации банков-банкротов.

14 Межпромбанк получил от различных акционеров более 8 млрд. руб., Внешторгбанк - 7,5 млрд. руб. от государства.

15 Так, на начало октября 1998 г. покрытие потерь фондами у СБС-Агро составляло 36%, у Альфа-банка - 28%.

16 Доклад председателя Банка России В. Гсращснко на IX съезде Ассоциации российских банков "О ситуации в банковской системе и проблемах се реструктуризации" 14 апреля 1999 г.

17 После начала деятельности АРКО Банк России практически устранился от решения вопросов реструктуризации банковской системы, оставив за собой согласование на уровне территориальных учреждений разработанных кредитными организациями планов их финансового оздоровления. При наличии в банковской системе 252 кредитных организаций, которые подпадают под критерии Закона о банкротстве,

к настоящему времени лишь 195 банков представили планы финансового оздоровления, примерно 50 банков либо предложили нереальные мероприятия. либо не предприняли вообще никаких действий.

18 Подобная программа начала реализовываться АРКО в отношении банка "Российский кредит". На начальном этапе авторами и исполнителями программы были в основном собственники и менеджеры банка, а АРКО в большей мере выполняло роль "зонтика" в этом процессе. Затяпшапнс более чем на год реализации программы в отношении "Российского кредита" поставило под сомнение возможность восстановлсшм работоспособности банка даже после урегулирования отношений с кредиторами. В итоге собственники банка устранились от решения его проблем и. вся их тяжесть легла на плечи АРКО.

19 Доклад председателя Банка России В. Геращенко на IX съезде Ассоциации российских банков "О ситуации в банковской системе и проблемах ее реструктуризации".

20 Обычно банки несут потери из-за снижения качества активов к, следовательно, их стоимости или же по причине неплатежеспособности заемщиков. В таких ситуациях государственные дарственные органы выкупают активы по их балансовой стоимости (или близкой к ней) и принимают на себя все риски, связанные с судьбой этих активов. Нередко цена части таких активов по прошествии некоторого времени восстанавливается и их продажа позволяет государству компенсировать определенную долю своих затрат. В российской ситуации банки столкнулись с резким увеличением стоимости своих обязательств в силу паления курса рубля или понесли убытки от срочных операции. В данной случае у банков не существует активов, выкуп которых позволил бы поправить их финансовое положение, что можно сделать, лишь переложив убытки на государство.

21 Это вовсе не означает, что ко всем проблемным банкам следует обязательно применять указанные инструменты. Оценка масштаба финансовых затрат в каждом конкретном случае, соотнесение его с возможным эффектом и принятие решения о целесообразности таких действий являются, несомненно, задачами государственных органов. В данной работе предпринята лишь попытка оценить работоспособность того или иного инструмента в определенной ситуации.

22 Журнал Деньги и кредит №8, 2000 г.

23 Журнал Деньги и кредит №8, 2000 г.

24 Журнал Деньги и кредит №8, 2000 г.

Похожие работы

... to fear - опасаться, страшиться to go bankrupt - обанкротиться MODERN BANKING (СОВРЕМЕННАЯ БАНКОВСКАЯ СИСТЕМА) The goldsmith bankers were an early example of a financial intermediary. A financial intermediary is an institution that specializes in bringing lenders and borrowers together. A commercial bank borrows money from the ...

... кредита путем возрастающего привлечения денежных средств всех экономических агентов, как предприятий, населения, так и государства, то в последующем ее роль существенно изменилась. Современная банковская система выполняет функции не только аккумуляции и мобилизации денежных средств, но и их размещения. Постепенно банковская система превратилась во всесильного монополиста, распоряжающегося почти ...

... 1870 г.). Со времени Первой мировой войны начался закат российской банковской системы, а в 1917 г. — полная ее реорганизация. Начался новый, третий этап развития банковской системы России. В 1917 г. была декларирована монополия на банковское дело, результатом чего стали национализация частных коммерческих банков и иных кредитных учреждений и их слияние с Государственным банком, переименованным в ...

... создавшиеся возможности для формирования практически новой по качеству и цели банковской системы на базе применения современных технологий, бухучета, менеджмента, надзора, аудита Назовем некоторые направления реформирования банковской системы, намеченные правительством. Центральным банком России и Ассоциацией российских банков, которые должны быть реализованы в предстоящий период, с тем чтобы ...

0 комментариев