Навигация

Кредиты бывают в национальной, иностранной валюте и мировых деньгах

10. Кредиты бывают в национальной, иностранной валюте и мировых деньгах.

11. Здесь выделяются кредиты, предоставляемые одним банком, консорциальные и параллельные кредиты.

Некоторые из них заслуживают отдельного внимания.

Консорциальные кредиты действуют на основе консорциумов.

Консорциум представляет собой временное образование союза различных коммерческих единиц, в том числе и банков на договорной основе, для осуществления какого-либо проекта.

В данном случае несколько банков объединяются для выдачи крупного кредита какой-либо фирме. Клиентами такого кредита могут быть любые хозяйствующие субъекты, осуществляющие крупные мероприятия, включая банки и государство.

Большая часть иностранных кредитов, предоставляемых нашему государству, осуществлялось на консорциальной основе.

Отношения по консорциальному кредиту оформляются рядом договоров: консорциальным, кредитным, договором залога или поручительством.

Причем непосредственный контакт клиента происходит с одним банком – руководителем консорциума.

Параллельные кредиты – это ряд обычных кредитов, которые берет фирма у разных банков.

Новой, нетрадиционной, дополнительной системой финансирования, в которой задействованы арендные отношения, элементы кредитного финансирования под залог, расчеты по долговым обязательствам и прочие финансовые механизмы, является лизинг.

Под лизингом обычно понимают долгосрочную аренду машин и оборудования или договор аренды машин и оборудования, купленных арендодателем для арендатора с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора.

Лизинг бывает: оперативный, финансовый, возвратный, компенсационный, возобновляемый, лизинг «стандарт», «поставщику» и лизинг с привлечением средств.

Несмотря на различные виды кредитов, общая схема их предоставления, обслуживания и контролем за погашением едина.

1.2.2. Этапы кредитования.

Процесс кредитования начинается в момент подачи заявки на кредит и включает в себя не только выдачу кредита, но и наблюдение и контроль за их погашением и происходит по следующей схеме:

1. рассмотрение кредитной заявки и собеседование с заемщиком;

2. анализ финансового состояния заёмщика;

3. анализ кредитоспособности заёмщика и оценка риска по ссуде;

4. подготовка и заключение кредитного соглашения;

5. выдача ссуды;

6. кредитный мониторинг;

7. погашение ссуды.

1. Заявка на кредит и собеседование.

Клиент, обращающийся в банк за получением кредита, представляет заявку, где содержатся исходные сведения о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение (ключевые параметры займа).

Банк требует, чтобы к заявке был приложен пакет документов:

а) подтверждающих юридическое правомочие клиента: устав, свидетельство о регистрации, учредительный договор, сведения о руководителях, лицензии и прочее.

б) характеризующих финансовое состояние заемщика: баланс за 2-3 года, отчет о прибылях и убытках, выписки из лицевых счетов.

в) характеризующих кредитоспособность заемщика: бизнес-план, контракты, накладные, сертификаты, гарантии, поручительства и др.

Если заявка удовлетворяет кредитного инспектора, то клиент приглашается на собеседование.

Собеседование дает кредитному инспектору возможность выяснить:

1. серьезность, кредитоспособность заемщика, его репутацию как возможного партнера по бизнесу.

2. Обоснованность кредитной заявки, то есть обоснованность условий кредита, указанных в заявке и степень обеспеченности возврата кредита.

3. Соответствие кредитного предложения кредитной политики банка и структуры формирования его кредитного счета.

2.Анализ финансового состояния и кредитоспособности заемщика.

Если инспектор принял решение продолжать работы с клиентом, то новый пакет документов с новыми (отредактированными) условиями кредита направляются в отдел по анализу по кредитоспособности.

Здесь используются данные из архива (если есть), полученные от самого клиента и деловых партнеров.

При анализе кредитоспособности применяется правило пяти «си»:[12]

репутация (character);

финансовые возможности (capacity);

капитал, имущество (capital);

обеспечение (collateral);

общие экономические условия (conditions).

Но важным объектом анализа является анализ финансовых отчетов. Он осуществляется на основе системы финансовых коэффициентов и на основе анализа денежного потока.

При этом используются следующие финансовые коэффициенты:

1. Коэффициент ликвидности:

текущий быстрый

краткосрочные активы касса + ценные бумаги + дебиторская задолженность

![]()

![]() Кл= Кл=

Кл= Кл=

краткосрочные обязательства краткосрочные обязательства

Кл=2 Кл=1

Похожие работы

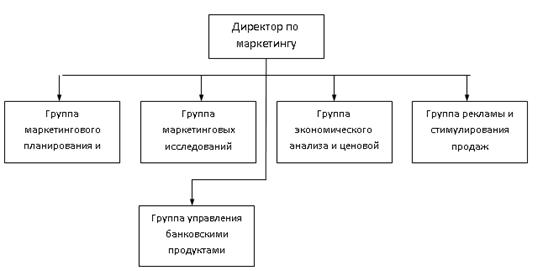

... и полной согласованности отдельных стратегий в рамках интегрированной стратегии маркетинга. От ее выполнения зависит качество разрабатываемых планов маркетинга, поскольку стратегия маркетинга является его важнейшим разделом. 3.РАЗВИТИЕ И СОВЕРШЕНСТВОВАНИЕ БАНКОВСКОГО МАРКЕТИНГА В УСЛОВИЯХ РЫНОЧНЫХ ОТНОШЕНИЙ. 3.1.РАЗВИТИЕ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ В ОБЛАСТИ МАРКЕТИНГА (на примере работы банков ...

нка с ориентацией на потребителя- формирование новой маркетинг - ориентированной банковской структуры. определены новые направления и пути развития системы банковского маркетинга в региональной системе коммерческих банков (на примере Краснодарского края и г. Сочи); предложены методы и инструменты развития банковского маркетинга в региональных коммерческих банках Краснодарского края г. Сочи. Объект ...

... эффективное покупательное развитие своего бизнеса и укрепить свои рыночные позиции. Итогом нашего исследования явилось рассмотрение основных направлений, порядок организации и перспектив развития банковского маркетинга в КБ «Банк ВТБ», который в последние годы существенно повысил динамику своего развития и активно осваивает новые направления бизнеса. На нынешнем этапе приоритеты в его ...

... новатора. Таким образом, в данной части работы мы рассмотрели теоретический аспект маркетинга в банковском секторе, его сущность, роль, стратегию. Далее целесообразно рассмотреть на примере коммерческого банка роль маркетинга в его деятельности. 2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга 2.1 Характеристика деятельности банка Акционерный инвестиционный коммерческий банк ...

0 комментариев