Навигация

Практичні рекомендації щодо заповнення векселів

3.3 Практичні рекомендації щодо заповнення векселів.

Мова складання

У відповідності до Закону України «Про мови в Україні», введеним в дію постановою Верховної Ради України №8313-11 від 28.10.1989 р., зі змінами згідно із Законом №75/95 від 28.02.1995 р., державною мовою нашої країни є українська мова. Російській мові наданий статус мови міжнаціонального спілкування.

Статтею 3 вказаного Закону передбачено, що у роботі державних і суспільних органів, підприємств, установ та організацій, розташованих у місцях проживання більшості громадян інших національностей (міста, райони, сільські та селищні Ради, сільські населені пункти, їх сукупність), можуть використовувати як українську мову, так і їх національні мови. У випадку, якщо громадяни іншої національності, які складають більшість населення вказаних адміністративно-територіальних одиниць, не володіють у належному обсязі національною мовою, а також коли у межах цих адміністративно-територіальних одиниць компактно проживає декілька національностей, може використовуватися українська мова або мова, придатна для усього населення, в роботі державних і суспільних органів та організацій.

Як показує текстуальний аналіз законодавчої норми, альтернатива використання мов при складанні підприємством векселя обмежена.

Враховуючи обіговість векселя як цінного паперу на усій території України, можна зробити висновок: вексель повинен бути складений, індосований, акцептований та авальований на українській мові.

Додаткові вимоги до підпису учасника вексельного обігу

Серед обов'язкових реквізитів векселя, перелічених у пункті 1 Положення про переказний і простий вексель, затвердженого постановою ЦВК і РНК СРСР від 07.08.1937 р. №104/1341, визначений підпис того, хто видає вексель. Такою ж є вказівка у пункті 13 Положення про те, що індосамент повинен бути підписаний індосантом, у пункті 25 і що простий підпис платника має силу акцепта, у пункті 31 і що аваль підписується авалістом.

Інші нормативні акти і положення діловодства нашої країни вимагають наступних доповнень до міжнародних стандартів:

а) усі вексельні записи повинні бути підписані двома уповноваженими представниками векселедавця, акцептанта, аваліста або індосанта, якими визнаються керівник і головний бухгалтер підприємства (див. розділ 2 Правил виготовлення і використання вексельних бланків, затверджених постановою Кабінету Міністрів України і Національного банку України від 10.09.1992 р. №528).

У відповідності до пункту 6 Порядку проведення банками операцій з векселями, затвердженого Головою НБУ 25.02.1993 р., і пунктом 17 листа Управління платіжних систем НБУ «Про роботу установ банків в Україні у зв'язку з оформленням заборгованості суб'єктів підприємницької діяльності України векселями» від 22.09.1994 р. №193 уповноваженими особами підприємства визнаються особи, зразки підписів яких внесені в банківські картки зразків підписів. У вексель вносяться повне і правильне найменування посад і прізвищ учинивших підписи осіб;

б) усі вексельні записи повинні бути засвідчені печаткою підприємства. У відповідності до вимог Закону України «Про підприємства в Україні» печатка містить повне найменування підприємства. Відтиск на печатці і зазначене у векселі найменування учасника вексельного обігу повинні співпадати, у протилежному випадку виникає загроза перервати індосаментний рядок. Скорочення у найменуваннях можуть носити тільки загальноприйнятий характер;

в) векселедавець, акцептант, аваліст і кожний індосант повинні вказати свою повну адресу (місцезнаходження органу управління), у протилежному випадку ускладнюється реалізація права векселедержателя на стягнення вексельної заборгованості, особливо при опротестуванні векселів і пред'явленні арбітражного позову;

г) векселедавець, акцептант, аваліст і кожний індосант як учасники розрахункових відносин повинні вказати свій код у відповідності до Єдиного державного реєстру підприємств і організацій України, передбаченим постановою Кабінету Міністрів України від 22.01.1996 р.

Виходячи із вищезазначеного, вексельний запис про векселедавця виглядає таким чином:

Приватне підприємство «Весна»,

код ЄДРПОУ 123456789,

253047, м. Київ, вул. Молодіжна, д.47, к. З

Директор АБ.Вознюк

Гол. бухгалтер 3.1, Котова

м.п

.

Приклади оформлення індосаменту розглядаються нижче.

Індосамент векселя

У відповідності до норм Пунктів 11-20 і розділу 2 Положення про переказний і простий вексель індосувати (передати іншому векселедержателю і індосату) можна як переказний, так і простий вексель. Індосамент не можна обумовити настанням визначених умов, наприклад, при умові, якщо індосат поставить товар за іншим договором. Не дозволяється індосувати вексель частково, наприклад, на частину вексельної суми, що відповідає наявній заборгованості індосанта перед індосатом.

Індосант (векселедержатель, який здійснює передачу векселя) несе відповідальність за акцепт і, головне, за платіж за векселем. У цьому і є одна із найбільших відмінностей вексельних відносин від договору цесії, тому що при цесії сторона, що передала право вимоги, несе відповідальність перед отримувачем тільки за належне оформлення переданого зобов'язання, але не за платіж боржника. Якщо векселедавець помістив у текст векселя слова «не наказу», документ може бути переданий іншій особі лише з дотриманням форми і з наслідками звичайної цесії.

Приклад: «04 червня 1996 року ми заплатимо проти даного векселя не наказу ВАТ »3авод «Реахім».

У зв'язку із зазначеним особливо важливе правильне оформлення індосаменту векселя.

а) одним із найбільш прийнятих в практиці засобів оформлення індосаменту є здійснення на оборотній стороні векселя запису «платіть наказу», «наказу», «платіть тільки», «за наказом», «замість мене уплатіть». Далі вказується повне і правильне найменування індосата, а також підпис індосанта з урахуванням вищезазначених додаткових вимог до підпису.

Приклад:

Платіть наказу АТ «Спеирсіммаш».

ТОВ «Зірковий»,

код ЄДРПОУ Ї2345678,

333333, М.Нікополь, вул.Вєтрова, 14

Директор С. Ю. Потокар

Гл.бухгалтер В. К.Ярош

м.п.

Використання при оформленні індосаменту нетрадиційних записів може привести до зміни змісту вексельних взаємовідносин або до порушення прав одного із учасників вексельного обігу. Так, наприклад, в останній час з'явилась значна кількість векселів, індосамент яких оформлений фразою «одержувачем за даним векселем є ... », що призводить до порушення прав наступного векселедержателя, перетворюючи його із власника векселя тільки в особу з вексельними повноваженнями.

б) якщо запис «не наказу» включений у текст індосаменту, тим самим індосант забороняє новий індосамент і не несе відповідальності перед тими особами, на користь яких вексель буде передаватися.

Приклад:

Платіть не наказу ВАТ «Гідромаштіб».

АТ «Спецхіммаш»,

код ЄДРПОУ 87654321,

444444, м.Вольск, вул. Тихомирова, 78

Директор Т.П.Іванков

Гол,бухгалтер С.Д. Курбала

м.п.

в) оговорка в індосаменті «валюта до отримання», «на інкасо», «як довіреному» має на увазі просте доручительство.

Приклад:

Платіть наказу банка «Турбо» на інкасо.

А Т «» Спецхіммаш«,

код ЄДРПОУ 87654321,

444444, м.Вольск, вул.Тихомирова, 78

Директор Т.П.Іванков

Гол. бухгалтер С.Д. Курбала

м.п.

Зобов'язані особи можуть заявляти проти держателя векселя тільки такі заперечення, які витікають із їх відносин з індосантом. При цьому держатель векселя може здійснювати усі права свого попередника, але індосувати вексель може тільки у порядку передоручительства, тобто індосування здійснюється індосантом, який діє за дорученням векселедержателя.

Найчастіше перепоручительний індосамент зустрічається при отриманні банком грошей за дорученням клієнта і при отриманні з клієнта платежу за векселем. Здійснюючи інкасо векселя, банк приймає лише доручення клієнта отримати вексельний борг і передати його власнику векселя (пункт 46 Порядку проведення банками операцій з векселями, затвердженого Головою НБУ 25.02.1993 р.).

Дисконт і оподаткування векселя

Дисконтом векселя називається придбання векселя до закінчення його строку, а також відсоток, який отримується придбавачем під час цієї операції.

Дисконт як відсоток вексельної суми законодавством ніколи не лімітувався. В Україні одним із перших актів, що освітлював питання дисконтування векселя, був Указ Президента України «Про випуск і обіг векселів для покриття взаємної заборгованості суб'єктів підприємницької діяльності України» від 14.09.1994 р. №530, пунктом 4 якого чітко вказано, що при погашенні заборгованості та інших зобов'язань, заставі і проведенні інших операцій згідно з законодавством країни норма дисконту від суми векселя не обмежується.

Пунктом 6 того ж Указу встановлено, що при обрахуванні оподаткованого доходу векселедержателя не враховуються суми зобов'язань за векселями, які прийняті на бухгалтерський облік, але не сплачені.

Державне мито на придбання вексельного бланку

Згідно з роз'ясненням Головної державної податкової інспекції України від 06.12.1995 р., суб'єкти підприємницької діяльності звільняються від сплати державного мита при придбанні вексельних бланків.

Підстава: стаття 2 Указу Президента України «Про внесення змін до Указу Президента України від 2.11.1993 р. №504» від 22.12.1994 р. № 794 і стаття 2 Указу Президента України «Про випуск і обіг векселів для покриття взаємної заборгованості суб'єктів підприємницької діяльності України» від 14.09.1994 р. №530.

Вартість бланків сплачується у звичайному порядку.

Приклади заповнення векселів

Вексель є письмовим документом. Тільки письмова форма документа, яка відповідає усім вимогам вексельного закону, може породити вексельні правовідносини.

Переказний вексель повинен містити наступні реквізити:

1. Найменування — «переказний вексель», а також вексельну мітку, яка позначається у бланку словом «Вексель». Відсутність вексельної мітки перетворює вексель на звичайне боргове зобов'язання. У бланках, що використовуються на території України, така відмітка вже передбачена в тексті.

2. Простий і нічим не обумовлений наказ сплатити певну суму грошей — вексельний наказ. Усяка умова, яка прямо чи не прямо ставить під сумнів безумовність вексельного зобов'язання, буде вважатися ненаписаною. Наприклад, у векселі з формулюванням «платіть ... за контрактом такому-то», або «заплатіть по факту поставки продукції» ця умова буде вважатися ненаписаною.

3. Строк платежу. Відрізняють такі строки платежу:

За пред'явленням. Платіж повинен бути призведений за пред'явленням векселя, що оговорюється фразою «за пред'явленням». У цьому випадку день пред'явлення є і днем платежу. Якщо у векселі не обумовлені строки пред'явлення (наприклад, «за пред'явленням, але не пізніше 20 вересня 1996 р.»), вважається, що вексель повинен бути пред'явлений до платежу на протязі року з дня його складання.

В стільки-то часу від пред'явлення. Запис у тексті векселя у цьому випадку має такий вигляд: «Платіть через 21 день від пред'явлення». Використання вказаного строку робить дуже важливим день пред'явлення, тому що від нього починається відлік строку платежу. Днем пред'явлення вважається відмітка платника на векселі про згоду на оплату (акцепт) або дата протесту з цього приводу. Вексель строком в стільки-то часу за пред'явленням повинен бути пред'явлений до платежу на протязі року з дня його складання, якщо інше не обумовлене у самому векселі. Для цього необхідно заздалегідь пред'явити вексель платнику з тим, щоб остаточний строк пред'явлення не виходив за межі річного строку. Наприклад, якщо вексель виданий 1 червня 1996 р. «через місяць від пред'явлення цього векселя», вексель повинен бути пред'явлений вказаним вище порядком не пізніше 1 травня 1997 р.

В стільки-то часу від складання. Відлік часу починається з наступного дня після дати складання векселя. Строк платежу вважається таким, що настав, у останній день, вказаний у векселі, а не на наступний після нього. Якщо строк платежу визначається місяцями від дати складання, то настає в те число останнього місяця, яке відповідає числу написання векселя, а якщо такого числа немає, то в останнє число цього місяця. Наприклад, за векселем від 31 січня 1996 р. на один місяць строк платежу настав 29 лютого 1996 р. Якщо строк платежу призначений на початок, середину, кінець місяця, то під цим маються на увазі перше, п'ятнадцяте і останнє число місяця. Фрази, що відповідають умовам платежу в стільки-то часу від складання, мають вигляд: «Оплатіть вексель через 3 місяці» або «Строк 2 місяця з дня виставлення».

На визначений день. У даному випадку у векселі вказується конкретна дата платежу.

Строк платежу — неробочий день. Платіж за таким векселем повинен бути здійснений у перший наступний робочий день.

Переказні векселі, що містять будь-яке інше визначення строку платежу недійсні. Якщо у векселі строк платежу не вказаний, то він вважається векселем з платежем за пред'явленням.

4. Вексельна сума вказується з такою визначеністю, яка виключає сумніви щодо її розміру. Вексельна сума повинна бути точно вказана у тексті векселя цифрами та прописом. Валюта платежу, вказана цифрами — наприклад, гривня, рубль, долар США і повинна бути ідентична валюті вексельної суми, вказаної прописом. У випадку різних значень суми, вказаної цифрами і прописом, вірною вважається сума, вказана прописом. Буде недійсним вексель, у якому сума вказана в таких висловах: «Платіть залишок мого рахунку у Вас», «Платіть не вище 10 млн.гривень», «Платіть від десяти до п'ятнадцяти мільйонів гривень» або «Платіть по 1 млн. гривень щомісячно». Якщо у векселі присутні декілька сум, то він вважається виписаним на меншу. Ніякі виправлення вексельної суми не дозволяються навіть оговорені підписом векселедавця.

У переказному векселі, який підлягає сплаті строком за пред'явленням або в стільки-то часу від пред'явлення, на вексельну суму можуть нараховуватися відсотки, так як неможливо вирахувати суму відсотків за вексельний кредит заздалегідь. Процентна ставка у таких випадках повинна бути вказана у векселі під сумою, написаною прописом у протилежному випадку вона вважається ненаписаною. Відсотки розраховуються з дня складання переказного векселя, якщо не вказана інша дата. В інших (фіксованих) строках сплати векселя процентна оговірка вважається ненаписаною.

Якщо вексель оплачується через стільки-то часу від пред'явлення, то використовується таке формулювання, наприклад, «Платіть через 15 діб від пред'явлення...1000 гривень разом з 30% річних, які будуть нараховані з 15 травня 1996 р.».

5. Найменування та адреса платника або боржника (трасата). Для юридичної особи використовується її найменування, під яким вона офіційно зареєстрована, із зазначенням у векселі її адреси.

6. Місце платежу. Воно може відповідати місцю знаходження платника, вказаного у векселі, місцю знаходження третьої особи.

Вексель вважається недійсним, якщо вказані декілька місць платежу.

7. Найменування отримувача платежу, якому або за наказом якого повинен бути здійснений платіж. Якщо платіж призводиться на особу, яка видала переказний вексель, тобто векселедавця, то на ньому пишеться: «Платіть ... на мою користь» або «Платіть ... за нашим наказом».

8. Місце і дата складання векселя і вексельна дата. Векселі з нереальними датами складання або в яких відсутні відмітки про дату складання вважаються недійсними.

Місцезнаходження векселедавця і місце складання векселя можуть не співпадати. Якщо місце складання не вказане, ним вважається місце знаходження векселедавця (трасанта). Якщо і цього у векселі немає, то він вважається недійсним. Місцем складання не можуть бути неконкретні географічні пункти, наприклад, «Київська область».

9. Підпис векселедавця (трасанта). Включає в себе повне найменування, код ЄДРПОУ, місцезнаходження векселедавця і два підписи уповноважених осіб (директора і головного бухгалтера), а також печатку юридичної особи. Відсутність підпису не тільки лишає документ вексельної сили, але й сили зобов'язання взагалі.

10. Простий вексель відрізняється від переказного найменуванням «простий вексель», а також відсутністю зазначення платника, тому що по формі простого векселя платником є векселедавець.

Документ, в якому відсутній будь-який із обов'язкових реквізитів, не має сили простого векселя, за виключення таких випадків:

- простий вексель, строк платежу по якому не вказаний, розглядається як такий, що підлягає оплаті по пред'явленню;

- якщо відсутнє особливе зазначення, місце складання документа вважається місцем платежу;

- простий вексель, ще не вказує місце його складання, розглядається як підписаний в місці, зазначеному...

11. Недотримання вексельної форми, що вимагається законом, позбавляє документ сили векселя і перетворює його у письмове доручительство, яке регулюється відповідними нормами цивільного права.

Висновки

Отже, розглянувши поняття “вексель”, ми дійшли висновку, що в Україні поки що з вексельною формою обігу справи знаходяться в тяжкому становищі. Ту невелику кількість векселів, яка більш – менш користується попитом на сьогоднішній день в Україні (НАЕК “Енергоатом”, “Укртелеком”, “Укргазпром”), якщо розібратись, навіть не можна назвати словом “вексель”, тому що по ним неможливо отримати реальних грошей.

Слід мати на увазі, що вексельний обіг ефективний при значному наповненні ринку товарами. Тільки за таких обставин продавець починає шукати покупця та створює для нього найбільш вигідні умови. У процесі становлення ринку та підвищення динамічності нашої економіки вексель знову опиняється в центрі уваги з цілого ряду причин:

по-перше — він за своєю природою є цінним папером, який дозволяє оперативно вирішувати багато складних господарських та фінансових проблем;

по-друге — комерційні банки та комерційні структури вже накопичили певний досвід проведення господарських операцій з використанням векселів;

по-третє — вексель розглядається урядом України як один з головних засобів проведення взаєморозрахунків боргів підприємств і виходу з платіжної кризи;

по-четверте — якщо взяти до уваги значну кількість нормативних актів, які регулюють порядок випуску та використання векселів, то можна стверджувати, що в Україні вже створена мінімально необхідна правова база, яка однак вимагає дуже детального допрацювання та доповнення, у тому числі з точки зору її узгодження з чинним законодавством.

Необхідно зазначити, що згідно з чинним законодавством України:

використовувати векселі, а також виступати векселедавцями, акцептантами, індосантами і авалістами можуть тільки юридичні особи — суб’єкти підприємницької діяльності, що визнається такими відповідно до чинного законодавства;

векселі можуть видаватись лише для оплати за поставлену продукцію, виконані роботи та надані послуги, за винятком векселів Міністерства фінансів, Національного та комерційних банків;

вексельний бланк може заповнюватись друкованими та недрукованим способом;

сума платежу за векселем обов’язково вказується цифрами та літерами;

вексель підписують керівник і головний бухгалтер юридичної особи та звіряють печаткою.

На думку більшості учасників фондового ринку в Україні, однією з найсерйозніших проблем являється слобозахищенність вексельних бланків. Сучасні векселі як цінні папери, захищені, якщо так можна сказати, умовно. Елементами захисту вважаються:

- тонка голуба муарова сітка на всьому полі бланку векселя;

- виглядаючий як підкреслення короткий відрізок мікротексту: ”простий вексель”;

- полоса, нанесена жовто–зеленою ультрафіолетовою фарбою (до речі, з гнітючою якістю нанесення) з зазначенням номіналу векселя.

Всі елементи захисту при наявності кольорового ксероксу, ультрафіолетової фарби і відповідного паперу для спритних рук не створюють жодних проблем.

І все ж саме цікаво, що зіткнувшись з фальшивим векселем, спеціалісти по цінним паперам не можуть використовувати як робочий інструмент вираз “фальшивий вексель” і стають заручниками ситуації, в яку потрапили.

Такого поняття, як “фальшивий вексель”, і механізму адекватної реакції немає ні в Женевській Конвенції 1930 р., по якій введені єдинообразні правила вексельного обігу, ні в українських законодавчих актах. А це означає, що підроблений вексель розглядається в одній площині з векселем, неправильно заповненим або маючим якісь незначні невідповідності підпису або дати!

І якщо такий вексель виявляється, він попадає в поле законотворчого курйозу — “вексель, який не являється векселем”, не може бути пред’явлений нотаріусу і, головне, по ньому майже неможливо відіграти процес руху векселя назад. Шлях “невекселя” зупинився (при чому: в будь-яку сторону), а продавці фальшивого векселя, сповнені благородного обурення, буквально роблять круглі очі: “Ми вам продали нормальний вексель, це він у вас став фальшивим”.

Приклад. Влітку 1997 р. АКБ “Югтокобанк” отримав пакет векселів НДЦ номіналом майже 900 тис. грн. від банку “Україна”. Наступного дня було встановлено, що векселі підроблені, і вже через три дні завдяки узгодженим діям обох банків, був знайдений продавець. Вкладені кошти були благополучно повернені, а векселі були вилучені компетентними органами. Але аналогічний випадок АКБ “Югтокобанк” з банком “Аваль”, вилився у кількамісячний через арбітражний суд позов.

До речі, абсолютна більшість фальшивих векселів — зовсім не намальовані “зі стелі”, а мають реально існуючих солідних “близнюків”. Саме тому, для учасника вексельного обігу (особливо недосвідченого), іноді дуже важко визначити: пропонують йому реальний вексель чи його точну копію? (про якість вексельних бланків згадувалось раніше).

Ще одна причина, яка гальмує розвиток ліквідного ринку вексельного обігу — це юридична безграмотність керівників та головних бухгалтерів більшості підприємств України (в першу чергу — державних). Адже тисячі підприємств споживають газ, електроенергію, використовують телефонні лінії, перевозять продукцію по залізних дорогах, але часто головний бухгалтер такого підприємства, почувши слово “вексель”, несамовито починає кричати, що ви всі шахраї, ніколи він не буде мати справу з вами і не пропонуйте йому ніяких векселів. Як не гірко признати, але для багатьох державних підприємств, слово “вексель” асоціюється з поняттям “обман”, “шахрайство”, “небезпека”, “тюрма”. Іноді на державному підприємстві бухгалтер нібито і не проти дати згоду на купівлю векселя і закрити ним якусь свою заборгованість, але йому просто не хочеться піднімати якісь закони, консультуватися з юристом, податковою адміністрацією, тому що “…я як не отримував свої законні 140 гривень, так і надалі не буду їх отримувати, навіщо ж мені брати ще якусь відповідальність на себе за якісь векселі”.

Не можна обійти увагою ще одну проблему, просто не зрозумілою для нормального здорового глузду. При подачі вексельного позову в арбітраж, позивач повинен заплатити держмито у розмірі 5% від суми вексельної угоди!

На практиці це виглядає приблизно так: Підприємство А купило вексель у підприємства Б номіналом 1 млн. грн. наприклад за 800 тис. грн. (дисконт – 20%). Після настання строку оплати, Б відмовляється оплатити цей вексель. А, після опротестування, подає арбітражний позов і за це змушений заплатити держмито у розмірі 5%, тобто ще 50 тис. грн. Арбітражний суд виніс рішення: Б повинен заплатити за векселем і повернути А суму, оплачену А в якості держмита. Б спокійно сприймає цю новину і кладе рішення суду до своєї шухляди. Виявляється, що Б уже значний час знаходиться на безнадійній картотеці. А починає процедуру банрутства, і тут виявляється, що кілька процентів власності Б належить державі, а значить і процедура банкрутства неможлива.

Отже, неважко здогадатись, що держмито при вексельному позові і сучасна форма процедури банкрутства являються серйозним і основним гальмом розвитку ліквідності українського вексельного ринку.

Для подальшого розвитку ринку векселів в Україні, доцільно здійснити певні заходи, спрямовані на захист прав векселедержателів, оскільки саме ці суб’єкти вексельного обігу є найменш захищені. На сьогодні в Україні не здійснюється будь-яка державна реєстрація випущених векселів. Не існує також обмежень щодо випуску векселів одним суб’єктом підприємницької діяльності. Це може призвести (і вже призвело) до випуску в обіг нічим не гарантованих векселів (наприклад — Рівненська АЕС випустила в обіг векселі на суму понад 12 млн. грн., які ніхто не хотів брати навіть з дисконтом 70%).

Щоб уникнути такої ситуації, можливо варто використати досвід США, де ринок векселів не розвивався до початку 80-х років, поки не були зроблені важливі нововведення.

По-перше: запроваджена процедура державної реєстрації певних категорій векселів, які отримала назву “реєстрація на полиці”. Вона передбачає реєстрацію кожного випуску векселів із терміном обігу понад 270 днів Комісією з цінних паперів, яка дозволяє за визначених умов реєструвати безперервні програми випусків векселів один раз. Запровадження такого порядку оформлення векселів значно спростило долю емітента.

По-друге: впроваджена процедура встановлення кредитних рейтингів пропонованих випусків. Емітенти векселів при проведення “реєстрації на полиці”, звертаються до рейтингового агентства, яке надає відповідний рейтинг новому випуску векселів на визначену суму. Це дає можливість інвесторам постійно одержувати необхідну інформацію про рейтинг векселів, які вони бажають придбати.

По-третє: здійснені заходи, спрямовані на створення ліквідного вторинного ринку векселів, який має існувати для того, щоб кожний інвестор знав: векселі, якими він володіє, можуть бути продані в будь-який час.

За активізації вексельного обігу на фондовому ринку України явно визначилися прогалини у вітчизняному законодавстві, яке регулює порядок випуску та обігу зазначених цінних паперів. У першу чергу на законодавчому рівні необхідна регламентація умов та розмірів оподаткування операцій з векселями, встановлення відповідальності за правопорушення, пов’язані з вексельним обігом, а також обмеження випуску векселів сумою сплаченого статутного фонду, резервного фонду або вартості чистих активів, або процентного співвідношення цих величин.

Можливо слід розглянути питання щодо введення обов’язкового попереднього депонування емітентом певних коштів (10 – 20%) для подальшого погашення власних векселів (спеціальний вексельний резерв). З позиції захисту прав векселедержателів цей спосіб вбачається найбільш надійним.

Таким чином можна зробити висновок про необхідність проведення в Україні комплексної реформи вексельного законодавства, метою якої має стати захист прав векселедержателя, та підвищення відповідальності векселедавця, і яка повинна включати , насамперед:

- прийняття Закону України “Про вексельний обіг в Україні”;

- внесення змін до Цивільного кодексу України та Закону України “Про банкрутство” щодо порядку задоволення вимог кредиторів за векселями, адже недержавне підприємство відповідає за своїми борговими зобов’язаннями всім своїм майном, а підприємство з державною часткою — лише наявними коштами на розрахунковому рахунку, просто злочинна несправедливість;

- внесення змін до Арбітражно-процесуального та Цивільно-процесуального кодексів України щодо введення прискореної процедури розгляду позовів за векселями та обов’язкового зменшення 5% розміру держмита за вексельним позовом, яке позивачу можуть не відшкодувати навіть якщо він виграє позов.

Без здійснення вказаних заходів справне функціонування вексельного обігу в Україні вбачається досить проблематичним, а існуючі прогалини в законодавстві можуть призвести до значних зловживань, що у свою чергу, підірве довіру до векселя, як цінного паперу.

Однак, можна зі впевненістю прогнозувати, що по мірі посилення правового поля, яке б забезпечувало процедуру стягнення боргів за векселями, ліквідність українського вексельного ринку різко зросте, як і кількість векселів з твердими котировками.

Список використаної літератури:

1. Мороз Ю.М. “Вексельное дело”, Київ, “Наукова думка”, “Лад”, — 1996

2. Малюк В.М. “Вексель в Україні”, Київ, Асоціація “Український Вексельний Центр”, — 1997

3. Римарук О.І. “Переводной и простой вексель: практика применения”, Київ, “Логос”, — 1998

4. Кузнєцова, Н.С. Назарчук І.Р. “Ринок цінних паперів в Україні:правові основи формування та функціонування”, Київ, “Юрінком Інтер”, — 1998

5. Лисенков, Ю.М., Ляшко В.П. “Вексель в хозяйственном обороте”, К. “Пресс – центр”, — 1994

6. Миркін Я.М. “Ценные бумаги и фондовый рынок», М. «Перспектива»,—1995

7. Лисенков Ю.М., Фетюхіна Н.В. “Рынок ценных бумаг: основные термины и понятия”, Київ,— 1996

8. Каверін Ю.А. та ін. “Вексель: сто вопросов и ответов”, М. “Менатеп-информ”, —1992

9. Фельдман А.А. “Вексельное обращение: российская и международная практика” М. —1995

10. Казакова Н.А., Балашова Ю.В. “Составление и применение векселя в торговом обороте” М. —1995

11. Мелкумов Я.С “Вексель и его использование в хозяйственном обороте”, М. —1995

12. Іванов Д.Л “Вексель”. М., АТ “Консалтбанкір”,— 1994

13. Демченко Т.А. “Вексельное право: общие положения”, АТ “Торговый дом”, К.,— 1993

14. Казарцев С.Д. “Вексель — это валюта”, Л., “Гидрометеоиздат” — 1991

15. Беляков Н.М «Вексель как важнейшее платежное средство», М. МП «Трансферт», — 1992

16. Симов’ян С.В. «Вексель и акцептный кредит». Х. «Основа»., — 1993

17. Кузнєцова О.В. “Ценные бумаги: справочно-методический материал». М. — 1992

18. Часников А.С. «Ценные бумаги: справочник акционера», М., ПАИМС—1994

19. Куликов Л.Г. «Кредиты. Инвестиции». — М., ПРИОР 1994

20. «Вексельное обращение в Украине: сборник нормативно-методических докуметов по вексельному обращению в Украине”, Нікополь —1994

21. Шарп В.Ф., Александер Г.Д., Бейлі Д.В. “Інвестиції”, М. ИНФРА-М — 1997

Періодична література:

1. Новоселова Л. «Вексель: проблемы правового регулирования и практического использования», // «Экономика и жизнь», 1995, №17, апрель, с.8

2. Корнеева О. «Вексель как один из способов преодоления платежного кризиса», // «Экономика Украины», 1995, № 4, с. 48-52

3. «Вексель гривни мудренее», «Бронежилет для векселя», «Протестуй не протестуй…», // «Бизнес», 1998, №15, 20 апреля, с.28-32

4. Ковтун И. «Вексельных дел мастера», // «Бизнес», 1995, №9, 7 марта

5. Рижов В. “Вексельний обіг”, // “Урядовий кур’єр”, 1994, № 150-151, 29 вересня

6. Лянге С. «Второе рождение товарного векселя», // «Коммерсант Украины», 1994, № 38, сентябрь

7. Витвицкая, «Векселя и сертификаты: можно больше и лучше», // «Экономика и жизнь», 1994, № 47, с.6

8. Кравченко В. «Нацбанк в роли крестного», // «Бизнес», — 1994, № 8

9. «Практика введения реестра векселей», // «Экономика и жизнь», —1994, № 43, окт., с 16.

10. Карпенко И. «НДС —ЦБ», // «Бизнес», № 35, — 1998, 31 августа с 20-21

11. «В Украине отсутствует база для создания вексельного рынка», // «Фондовый рынок», — 1998,№ 26, 10 июля, с 5

12. “Вексельний обіг”, // “Урядовий кур’єр”, — 1994,№ 35-36, с 3

13. “Сума векселя не обмежується”, “ // “Урядовий кур’єр”, — 1995, 1 серпня

14. Сохар О. “Обойдемся без денег?”, // “Финансовая Украина”,—1995,№ 37, с.4

15. Петухов И. «Неплатежи — можно ли решить проблему?», // «Рынок ценных бумаг», — 1996, № 3, с. 44

Нормативно-правова база обігу веселів

Укази Президента України:

1. “Про розширення сфери обігу векселів”, від 26 07.1995, № 658/95

2. “Про випуск та обіг векселів для покриття взаємної заборгованості суб’єктів підприємницької діяльності України”, від 14.09.1994. № 530-94

3. “Про регулювання бартерних (товарообмінних) операцій у галузі зовнішньоекономічної діяльності”, від 27.01.1995, № 84/95

Закони та постанови Верховної Ради України:

4. “Про цінні папери і фондову біржу”. 27,03,1991, № 1202/12

5. “Про застосування векселів у господарському обороті”, 17,06,1992, № 2470/ХІІ

6. “Про заставу”, 02,10,1992, № 2654-ХІ

7. “Про нотаріат”, 02,09,1993, № 3452-12

8. “Про порядок здійснення розрахунків в іноземній валюті”,23,09,1994, № 185/94

9. “Про оподаткування прибутку підприємства”, 28,12,1994, № 335/94

Декрети, постанови Кабінету Міністрів України і

Національного банку України

10. “Про затвердження правил виготовлення і використання вексельних бланків”, 10,09,1992. № 528

11. “Про затвердження плану заходів щодо створення організаційно-правових умов для застосування веселів у господарському обороті”, 01.03.1994, № 117-р

12. “Про термін вчинення протесту про неоплату векселя, випущеного відповідно до Указу Президента України “ від 14.09.1994, № 530

13. “Про протест та неоплату векселів”, від 21.11.1995, № 711-р

14. “Про проведення заліку взаємної заборгованості суб’єктів підприємницької діяльності і оформлення заборгованості векселями” від 01.12.1995, № 960

15. “Положення про переказний та простий вексель, затверджене постановою ЦВК і РНК СРСР”, від 07.08.1937, № 104/1341

16. “Роз’яснення до питань, пов’язаних з використанням векселів у господарському обороті”, від 13,09,1994, № 15010/48

17. “Щодо протесту про несплату векселів”, від 13,09,94, № 22017/149-954

18. “Щодо нормативних актів, якими необхідно керуватись при проведенні операцій з векселями”, від 13,09,94. № 22017/276

19. “Про строки оформлення простроченої заборгованості векселями”, від 20,07,95 № 22017/582

20. Накази, листи та роз’яснення Міністерства Фінансів України “Про бухгалтерський облік вексельного обігу”, від 12.08.92. № 18-4116

21. “Щодо вексельної позовної давності за несплаченими відсотками”, від 26.09.95. № 31014/956

22. “Про проведення заліку взаємної заборгованості”, від 04.12.95. № 22017/940-5855

23. “Про порядок проведення банками операцій з векселями”, від 25.02.93.

№ 22001/85

24. “Про зміни у кредитних відносинах з комерційними банками”, від 13.09.94

25. “Про розрахунок економічних нормативів”, від 13.12.94. № 13005/600

26. “Роз’яснення до питань, пов’язаних з використанням векселів у господарському обороті”, від 13.09.94. № 15010/48

27. “Положення про систему розрахунків по виконанню державного контракту і державного замовлення”, від 16.06.93. № 04-106

Додатки

Додаток 1

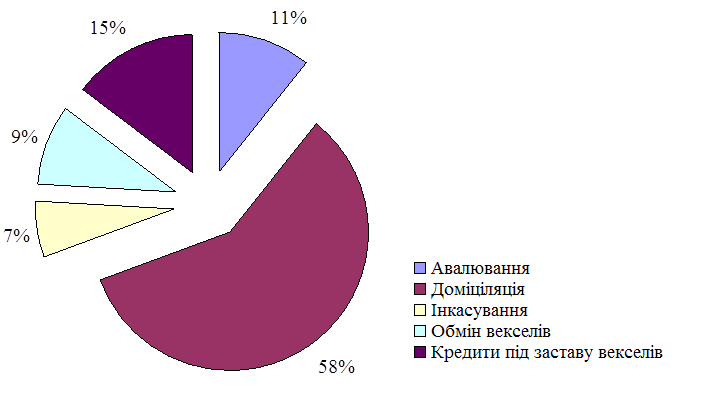

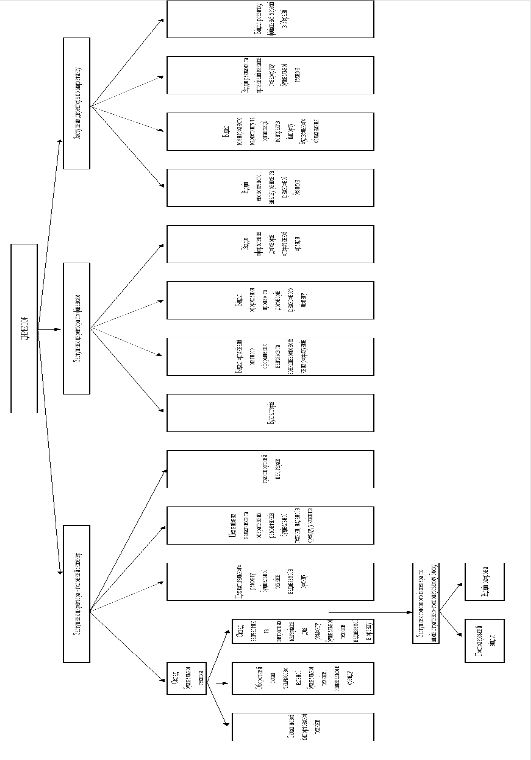

Сруктура операцій з векселями комерційних банків

Додаток 2

[1] Р.Р.Агарков. Учение о ценных бумагах.-Р.:БЕК, 1994г., стр.177

[2] Відомості Верховної Ради України, 1991 р., №38, ст. 508.

[3] Мороз Ю.Н. Вексельное дело. – К.: Наукова думка, Лад, 1996. – стр.19

[4] Вісник НБУ, № 9, 1997 р.

[5] Там же

[6] Закон і бізнес, № 19, 1994 р.

[7] Вісник НБУ, № 9, 1997 р.

[8] Там же

[9] Арбітражний процес, № 5, 1993 р.

[10] Вісник НБУ, № 9, 1997 р.

[11] Там же

[12] Вісник НБУ, № 9, 1997 р.

[13] Закон і бізнес, № 25, 1995 р.

[14] Там же

[15] Вісник НБУ, № 9, 1997 р.

[16] Там же

[17] Вісник НБУ, № 9, 1997 р.

[18] Вісник НБУ, № 9, 1997 р.

[19] Там же

[20] Вісник НБУ, № 9, 1997 р.

[21] Відомості Верховної Ради України, 1991 р., №38, ст. 508.

[22] Вісник НБУ, 1997 р., №9.

[23] Відомості Верховної Ради України, 1992 р., № 35, ст. 516.

[24] Вісник НБУ, 1997 р., № 9.

[25] Вісник НБУ, 1997 р., № 9.

[26] Бізнес, №7 (162), 1996 р.

[27] Закони України, том 8, 1996 р., стор. 24.ст. 383.

[28] Відомості Верховної Ради України, 1993 р., №39,

[29] Бюлетень законодавства і юридичної практики 6' 1994 р.

[30] Вісник НБУ, 1997 р., №9.

[31] Там же

[32] Вісник НБУ, 1997 р., №9.

[33] Там же

[34] Там же

[35] Постанови уряду, 1995 р., №12.

[36] Вісник НБУ,1997р.,№9.

[37] Там же.

[38] Вісник НБУ,1997р.,№9.

[39] Там же.

[40] Там же.

[41] Відомості Верховної Ради України, 1991 р., №24, ст. 272.

[42] Бюлетень законодавства і юридичної практики 4' 1997.

[43] Відомості Верховної Ради України 1991 р., №25, ст. 281.

[44] Вісник НБУ 1997 р., №9.

[45] Там же.

[46] Там же.

[47] Там же.

[48] Вісник НБУ 1997 р., №9.

Похожие работы

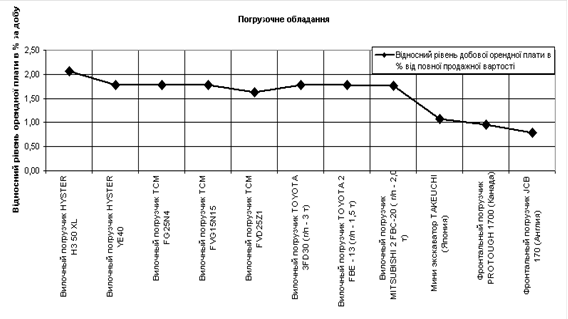

... зингових ринків із шести можливих. З одного боку - це негатив, але, з іншого при створенні сприятливих умов для його розвитку, Україна зможе швидко пройти інші стадії еволюції. Є очевидним, що від розвитку лізингу виграє вітчизняний фінансовий ринок у цілому. Інтеграція. Значно збільшити привабливість вітчизняного фінансового сектора для потенційних інвесторів повинна його міжнародна інтеграція. ...

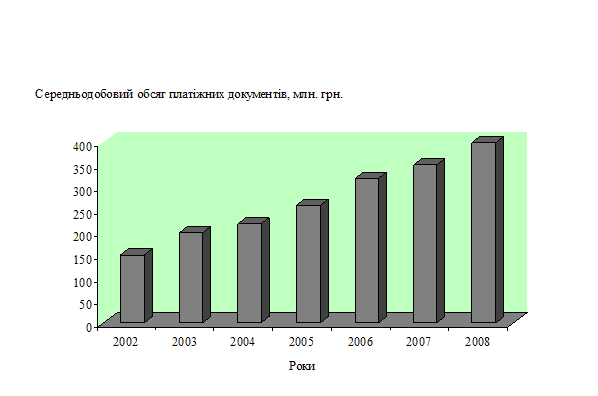

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... України з питань митної справи у контексті приєднання до Міжнародної конвенції про спрощення та гармонізацію митних процедур забезпечить проведення єдиної державної політики, спрямованої на розвиток зовнішньоекономічної діяльності, розширення зовнішньоторговельних зв'язків та інтеграції української економіки у світову, модернізацію, поліпшить митне адміністрування, а також впровадить в діяльність ...

0 комментариев