Навигация

Изучение кредитоспособности заемщика

2.3. Изучение кредитоспособности заемщика.

Оценка кредитоспособности предполагает прежде всего использование показателей, характеризующих деятельность заемщика с точки зрения возможности погашения ссудной задолженности.

При анализе кредитоспособности используются различные источники информации:

А. материала, полученного непосредственно от клиента;

Б. материала о клиенте, имеющемся в архиве банка;

В. сведения, сообщенные теми, кто имел деловые контакты с клиентом /его поставщиками, кредиторами, покупателями его продукции, банками и т.д.;

Г. учетные и другие материалы частных и государственных учреждений и агентов /отчеты о кредитоспособности, справочники по инвестициям и т.д./. Не последнюю роль могут играть фирмы собирающие информацию о заемщиках и о том, как они раньше погашали свои долги /т.е. кредитные истории/.

Существует множество различных методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения долга банку.

Среди разнообразных методик обращает на себя внимание подход к этому вопросу Центрального банка РФ.

Определяя надежность коммерческих банков, ЦБ РФ применяет систему оценки их финансового состояния, базируясь на:

- расчете обязательных нормативов;

- анализе общей финансовой отчетности, критериев проблемности коммерческих банков и системы показателей их деятельности.

Эти системы оценки используются комплексно. Информационной базой для анализа служат данные балансов банков, отчетов о прибылях и убытках /форма № 2/, оборотные ведомости по балансовым счетам, общая финансовая отчетность, данные о выполнении установленных экономических нормативов, расшифровка дебиторской и кредиторской задолженности, другие формы отчетности и другая имеющаяся информация о деятельности банка.

4. Заключение кредитного договора.

Кредитный договор – соглашение, по которому банк или другая кредитная организация /кредитор/ обязуется предоставить денежные средства /кредит/ заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную сумму и уплатить проценты по ней.

3.1 Структура и форма кредитного договора.

По законодательству РФ кредитный договор должен быть заключен в письменной форме, несоблюдение письменной формы влечет недействительность договора. Структура же кредитного договора законом не регламентируется, и на практике он, как правило, имеет следующие разделы:

- вводная часть;

- общие положения;

- предмет договора;

- условия предоставления кредита;

- условия и порядок расчетов;

- права и обязанности сторон;

- прочие условия;

- юридические адреса, реквизиты и подписи сторон.

В вводной части отражаются официальные наименования сторон, указанные в свидетельствах о регистрации и выдаче лицензии. При заполнении следует обратить внимание на правильность их написания. Так же фиксируется дата и место подписания сделки.

Договор считается заключенным, когда сторонами достигнуто согласие по всем его существенными условиями.

Первое условие: предмет договора.

В нем фиксируется договоренность сторон о сумме кредита. Она определяется финансовыми потребностями и возможностями кредитора и заемщика.

Второе условие: сроки и цели кредита.

В договоре фиксируется срок сделки, который определяет временные границы пользования кредитными средствами, погашения основной суммы кредита и %.

Срок кредита наступает на следующий день после календарной даты с момента заключения договора.

По срокам представления делятся:

- краткосрочные /до 1 года/;

- среднесрочные /от 1 до 5 лет/;

- долгосрочные /свыше 5 лет/.

Сроки получения и возврата кредита по договору могут начисляться с момента:

- заключения договора;

- перечисления денежных средств кредитором или заемщиком;

- поступление средств заемщику или кредитору.

В кредитном договоре должны быть четко определены даты получения и возврата кредита.

В случаях, когда срок возврата кредита договором не установлен или не определен моментом востребования, суммы кредита возвращаются заемщиком в течение 30 дней со дня предъявления кредитором требований об этом.

В кредитном договоре должна быть указана не одна цель, а несколько или общее направление использования кредита.

Третье условие: ставки по кредиту.

При определении ставки по кредиту надо учитывать разные факторы.

Также как: а / стоимость для банка привлеченных средств /депозитов и кредитов/; б \ надежность заемщика и степень риска, связанного со ссудой; в \ расходы по оформлению и контролю за погашением кредита; г \ характер отношений между кредитором и заемщиком и др.

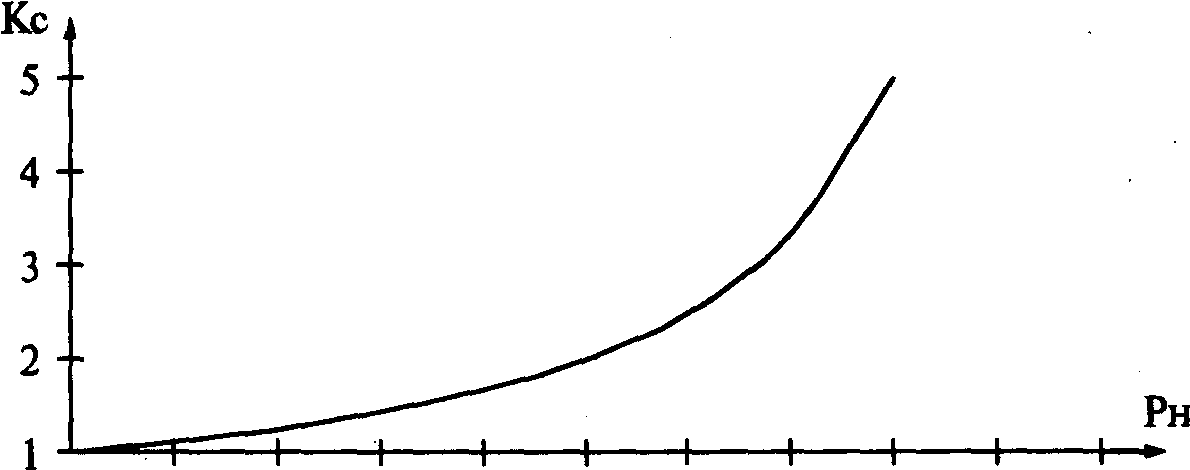

Установка ставки по кредиту является одной из наиболее трудных задач. От уровня ставки зависит, возьмет ли заемщик кредит или пойдет к другому?! Ставка должна быть на разумном уровне.

Существует ряд моделей установления ставки – это «стоимость плюс», «надбавки», «стоимость-выгодность» и др.

Например: «ставка плюс» осуществляется путем суммирования следующих компонентов:

- стоимость для банка привлеченных средств в целях кредитования заемщика /выше мы говорим, что банки в основном работают с заемными деньгами/;

- банковские организационные расходы, в том числе заработная плата сотрудников кредитного управления, стоимость оборудования и материалов, необходимых для предоставления кредита и контроля над его погашения;

- маржа /компенсация банку/ за уровень риска невыполнения обязательств;

- ожидаемая прибыль по каждому кредиту.

Каждый указанный компонент может быть выражен в форме годовых процентов относительно суммы кредита. Хотя недостаток этой модели, является предположение, что банк точно знает свои расходы и может установить ставку по кредиту без учета фактора конкуренции со стороны других кредиторов.

Единицей платы за услуги банка, является годовой процент, т.е. сумма, которую заемщик обязан заплатить банку за пользование кредитом в течение года. Но кредит предоставляется на разное время. По этому на практике годовая процентная ставка делится на количество дней, месяцев, на которые предоставлен кредит. В договоре необходимо предусмотреть какое количество дней в году /360 или 365/ или дней в месяце /30/ будут приниматься во внимание при погашении процента за пользование кредитом.

И наконец, заключительной части договора необходимо указать реквизиты банка – кредитора и заемщика:

- полное наименование сторон;

- юридический адрес;

- почтовый адрес;

- телефон /факс, телефакс/;

- банковские реквизиты сторон;

- идентификационный номер налогоплательщика;

- регистрационные реквизиты.

Заключение.

Таким образом, надо сделать однозначный вывод, что оформление кредитного договора требует профессионального подхода с тем, чтобы избежать всякого рода осложнений при его реализации, рассмотрение в суде или даже возможны фальсификации.

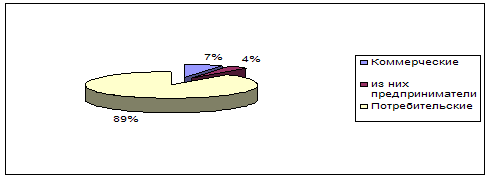

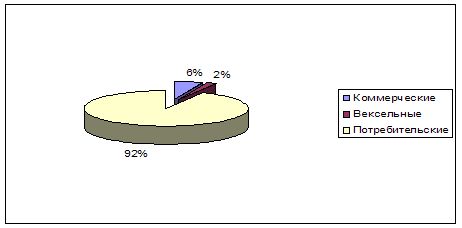

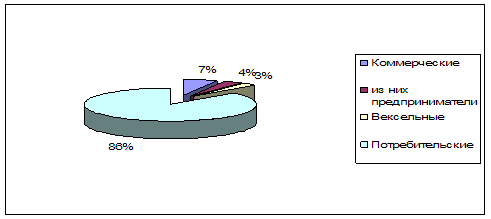

Следует отметить, что на сегодняшний день кредитная политика банков в России слабо стимулирует развитие экономики. В основном выдаются краткосрочные кредиты на проведение торгово-посреднических операций. В банковских кредитах небольшой удельный вес занимают долгосрочные ссуды на инвестиции, слабо поддерживается малый бизнес.

ЛИТЕРАТУРА.

1. Современный финансово-кредитный словарь. /Под общ. Ред. М.Г. Лапусты, П.С. Никольского – М.: ИНФРА – М, 1999г.

2. Финансы. Денежное обращение. Кредит: Учебник для вузов. Под ред. Проф. Л.А. Дробозиной – М.: Финансы, ЮНИТИ, 1999.

3. Финансы, денежное обращение и кредит. Учебник /Под ред. В.К. Сенчагова, А.И. Архипова. – М.: «Проспект», 1999.

4. Журнал «Деньги и кредит», 6/98.

5. Банки и банковские операции. Учебник для вузов /Под ред. Е.Ф. Жуковой – М.: Банки и биржи ЮНИТИ, 1997.

6. Банковское кредитование: российский и зарубежный опыт. /Под ред. Е.Г. Ищенко, В.И. Алексеева. – М.: Русская Деловая Литература, 1997.

.

[S1] [S2] [S3]

[S1]

[S2]![]()

[S3]

Похожие работы

... дика определения размера кредита по укрупненному объекту или на совокупную потребность в заемных оборотных средствах с применением единого ссудного счета. ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ 2.1 Кредитная документация. Кредитная документация – это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в ...

... представлен прогноз состояния активов и пассивов Банка на 01.01.08. Прогнозные расчеты свидетельствуют о росте основных статей активов и пассивов Банка, а также источников формирования собственных средств Банка. 3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ 3.1 Рассмотрение кредитной заявки В положении о кредитной политике банка, отражаются: 1) цели, исходя из которых сформирована ...

... рискованной операцией. Поэтому управление кредитным риском при кредитовании физических лиц должно осуществляться с осторожностью, с учетом специфики данной проблемы. 1.3 Организация процесса кредитования физических лиц Процесс кредитования населения включает несколько этапов. Клиент, обратившийся в банк за получением кредита, получает необходимую информацию по условиям кредитования, ...

... предоставляю: ________________________________________ _______________________________________________________________________________________________________________________________. Планирую/не планирую (нужное подчеркнуть) получение субсидий предусмотренных Правительством РФ, при кредитовании граждан, ведущими личное подсобное хозяйство. Настоящим соглашаюсь с тем, что ОАО «Россельхозбанк» ...

0 комментариев