Навигация

С1 х Р[ Т = ———————, где

5 С1 х Р[ Т = ———————, где

К

Т - сводный коэффициент качества активов;

С1 - объем группы активов в денежном выражении;

Р[ - процент риска группы активов.

Таким образом, 8 С1 х Р1 - средневзвешенная стоимость классифицируемых активов.

В США критический рубеж принимается за 0,5, т. е., если вышеприведенный коэффициент превосходит этот рубеж, то банк считается близким к банкротству. (14, с. 22)

Из данного соотношения видна тесная связь между капиталом и качеством активов, т. к. банк с низким качеством активов несет большие убытки, которые уменьшат объем капитала, когда эти убытки будут списаны за счет капитала. В свою очередь, это не может не снизить уровень ликвидности банка, потерпевшего убытки.

(3) Анализ поступлений и рентабельности (доходности) банков.

Поступления банка имеют большое значение не только для оценки эффективности его работы, но и для общего анализа финансового состояния банка, так как нераспределенная прибыль является основным способом увеличения капитала банка.

Одной из причин ухудшения показателей достаточности капитала может являться снижение прибыли банка, либо недостаточный объем его прибыли (вероятно в следствии выплат слишком большой доли прибыли в форме дивидендов владельцам банка).

Также необходимо понимать взаимосвязь между поступлениями и качеством активов: банк, имеющий проблемы с связанные качеством активов, будет вынужден, с точки зрения учета, признать убытки, которые сократят поступления (доходы) банка, или даже приведут к тому, что банк может понести убытки от своей основной деятельности.

Для анализа качества поступлений можно использовать, так называемый коэффициент возврата (отдачи) на среднюю стоимость активов. Он рассчитывается следующим образом:

Чистая прибыль после уплаты налогов, но до выплаты дивидендов К= ___________________________________ > 1

Средняя стоимость активов

В качестве знаменателя лучше использовать среднюю стоимость активов вместо стоимости активов по состоянию на конец года или квартала, т. к. средняя стоимость активов учитывает рост банка в течении срока, за который производится анализ поступлений. (16, с. 4.40)

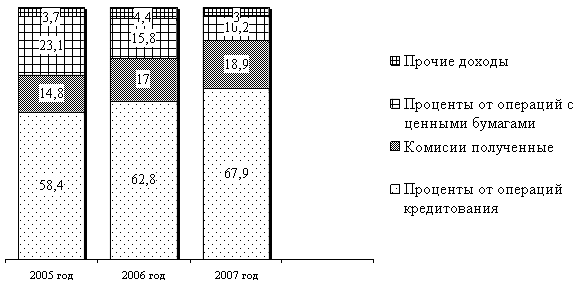

Стоит заметить, что по данному показателю наши банки превосходят зарубежные, учитывая повышенный риск по инвестициям в России. Дело в том, что для определения надежности и стабильности важна не абсолютная величина прибыли, а только ее устойчивая составляющая. Поэтому западные аудиторы прежде всего обращают внимание на структуру прибыли. Под устойчивой составляющей подразумеваются процентная прибыль и комиссионные и исключаются всякие спекулятивные доходы. Спекулятивная прибыль имеет много факторов зависимости (причем имеется ввиду не только конъюнктура рынка, но и множество непредсказуемых внешних и порой субъективных факторов), поэтому она не может служить для определения надежности банка с долгосрочной точки зрения. Тогда как процентная и комиссионная составляющие зависят непосредственно от качества обслуживания клиента.

Если величина данного показателя в квартальном исчислении ниже 1, то это говорит о серьезных проблемах банка с прибыльностью. Верхним пределом данного показателя предлагается установить 4. Хотя наивысшее значение в западных странах (в банках Великобританиии) не превышает 1 (в годовом исчислении), но, учитывая повышенный риск вложений в нашей стране, а, следовательно, повышенную доходность отечественных банков, вероятно возможно считать 4 вполне нормальной величиной. (15, с. 10). Более высокая прибыльность уже подозрительна, т.к., как уже говорилось, чрезмерно доходные операции часто связаны со слишком рискованной или даже противозаконной деятельностью.

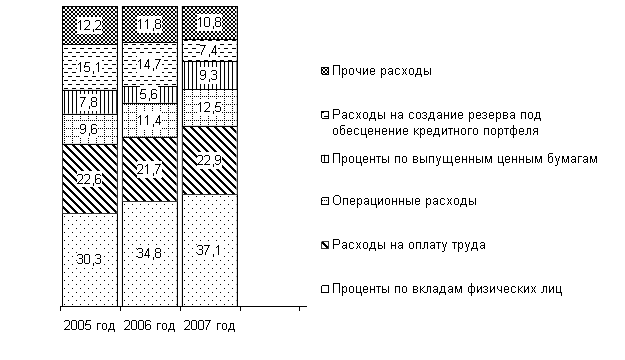

При анализе доходности необходимо учитывать и тенденции поступлений, т. е. динамику доходов от одного года к другому или одного квартала к этому же кварталу прошлого года: происходит повышение или снижение уровня поступлений.

В конечном итоге анализ должен учитывать, не оказывают ли единичные события влияния на уровень доходов банка, тем самым искажая общую картину анализа.

Таким образом, несмотря на то, что существуют количественные показатели , измеряющие уровень доходности банков, особое внимание следует обращать на качественную характеристику поступлений.

(4) Менеджмент.

В отличие от капитала, качества активов и даже ликвидности для оценки методов управления коммерческим банком невозможно использовать коэффициентные показатели, поскольку менеджмент является наиболее субъективным из анализируемых показателей.

Поэтому оценку эффективности управления осуществляют после анализа четырех составляющих финансовой устойчивости коммерческого банка.

Таким образом, как правило, оценка управления основывается на результатах проведенного ранее анализа.

По международным стандартам менеджмент включает такие определяющие параметры, как:

- наличие четко сформулированной банковской политики;

- наличие внутренних инструктивных материалов банка;

организационная структура банка, т. е. наличие внутренней аналитической службы, органов контроля, органов контроля, внутреннего аудита, программы аудита, масштабы ее охвата (все ли сферы деятельности банка она затрагивает, или только выборочно);

- компетенция менеджеров, начиная с высшего звена до руководителей подразделений;

- система обучения кадров банка;

- вклад банка в экономику страны;

- самостоятельность банка по отношению к своим акционерам.

Похожие работы

... и пассивов с позиции ликвидности В стратегическом управлении портфелями активов и пассивов банковскими работниками могут быть использованы в той или иной степени классические теории и подходы в управлении ликвидностью банка, которые были рассмотрены ранее. При планирование портфелей активов и пассивов следует учитывать ряд существенных аспектов: Срочность операций. Высвобождение средств от ...

... активов, стабильностью пассивов; сбалансированностью активов и пассивов по срокам. Управление риском ликвидности осуществляется в соответствии с Положением об управлении ликвидностью ЗАО "ФОРУС Банк". Данное положение регламентирует порядок управления, оценки и контроля за состоянием ликвидности Банка. Анализ состояния ликвидности проводится Финансовым комитетом еженедельно. По результатам ...

... первой главы можно сделать выводы о том, что в рамках эффективного управления банковским портфелем, которое состоит в постоянном отслеживании изменений рынка, своевременной и адекватной реакции на них, управление банковской ликвидностью связано, с одной стороны, с учетом воздействия на нее внешних и внутренних факторов, а с другой – с решением постоянной проблемы риск-доходность. Единого для всех ...

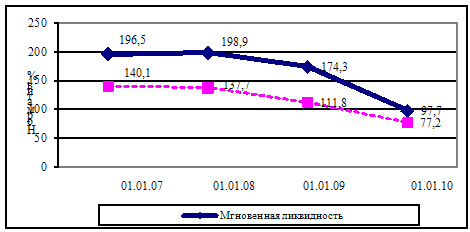

... ликвидности определяется в немаловажной степени и внешними факторами. Их непосредственное воздействие отразилось на внешней стороне ликвидности филиала. Таблица 2.12- Динамика выполнения нормативов ликвидности Филиал №616 ОАО «АСБ Беларусбанк» ОАО «АСБ Беларусбанк» Показатели Нормативное значение На 01.01.2007 На 01.01.2008 На 01.01.2009 На 01.01.2010 На ...

0 комментариев