Навигация

Проведение расчетов с использованием платежных карт

2.2.3. Проведение расчетов с использованием платежных карт.

Клиент, предъявив карточку в пункт обслуживания, получает товар или услугу в обмен на квитанцию, обычно называемую слипом. На слипе фиксируется номер карточки, код и координаты пункта обслуживания, сумма товара (услуги), дата операции, после чего слип подписывается как держателем карточки, так и продавцом. Держатель карточки ставит свою подпись под заявлением, выполненным на слипе типографским способом, смысл которого заключается в том, что он обязуется уплатить указанную сумму с помощью банка-эмитента.

В любой операции платежа, осуществленной с помощью карточки, приводится в действие следующая цепочка (см. рис. 2.1).

По приведенной ниже цепочке движутся в разных направлениях финансовые средства и документы. Держатель карточки получает от магазина покупку как бы в кредит. Магазин, отпуская клиенту товар, получает от него взамен слип с распиской на соответствующую сумму. Банк-эквайер возмещает магазину сумму товаров, проданных держателям карточек, строго в соответствии с представленными слипами.

Рис. 2.1. Взаимоотношения между участниками платежной системы

Переведя данные слипов (операций) в электронную форму, банк создает из них файл, отправляет его в процессинговую компанию и получает через расчетный банк возмещение на соответствующую сумму. Документом на данном этапе является электронный файл (журнал), созданный в установленном формате и соответствующим образом зашифрованный. В компании в процессе обработки всех принятых файлов происходит сортировка операций, представленных к оплате в систему за этот день и формируются файлы для банков-эмитентов. Такой файл является документом, на основании которого процессинговая компания получает от банка-эмитента средства, соответствующие сумме всех операций, проведенных держателями карточек данного банка. Банк-эмитент на основании электронных журналов проводит дебетование или кредитование карточных счетов клиентов. Впоследствии для каждого клиента формируется выписка по его счету, включающая все операции, прошедшие за определенный период (как правило, 1 месяц). Для держателей кредитных и расчетных карт выписка является документом, на основании которого клиент должен оплатить свой долг банку на заранее оговоренных условиях. В случае с дебетовыми и предоплатными картами выписка лишь информирует клиента о движении средств по его счету.

В России часто и магазин, и клиент имеют счет в одном и том же банке, тогда эта цепочка может иметь вид другой схемы (см. рис. 2.2).

Рис. 2.2. Движение документарных и денежных потоков

между участниками локальной системы

Это происходит из-за того, что в данном регионе в этой платежной системе работает только один банк.

Если держатель карточки произвел покупку в магазине, магазин сдает слипы в тот же банк, на основании которых получает денежное возмещение. В таких случаях банк может вообще обходиться без каких-либо услуг компании, при условии, что сам проводит авторизацию. Если же в данном регионе работают несколько банков, то им разумнее иметь единый авторизационный центр.

В платежной системе происходит не только перевод средств клиентов, но и движение комиссий, взимаемых учреждениями, участвующими в цепочке, поскольку вся работа строится на коммерческой основе (см. рис.2.3). При этом взимание комиссий в операциях получения наличных денег принципиально отличается от оплаты покупок в магазинах. Для магазинных операций в системах вводится так называемая плата за обмен - интерчейндж. Интерчейндж (interchange fee) – комиссия за операции обмена данными: плата, взимаемая членом платежной системы, получающим информацию о транзакции и передающим ее эмитенту, с обслуживающих банков. [6, с. 99]

Ее цель - компенсировать банку-эмитенту период между списанием суммы в пользу магазина и ее оплатой держателем карточки. В нашем примере эта плата равна 3 %. Расчетный банк может брать комиссионные за расчетное обслуживание. Банк-эквайер может взимать комиссионные, т. е. не полностью возмещать средства точке обслуживания.

Рис. 2. 3. Движение информационных и денежных потоков в платежной системе при покупке товара с помощью карты

Это схема, принятая в международных платежных системах. Однако каждая платежная система может устанавливать свои правила.

В платежной системе пунктом обслуживания может быть не только магазин, но и отделение банка, а предоставляемой услугой - выдача наличных.

Банк, выдающий держателю карточки наличные деньги, фактически его кредитует, и в международных системах эта операция называется «кассовым авансом». Поэтому банк-эмитент при возмещении суммы «кассового аванса» выплачивает также и комиссию за кредитование, которое было произведено банком, обслужившим его клиента (см. рис. 2.4).

Рис. 2. 4. Движение информационных и денежных потоков в платежной системе при выдаче наличных денег

При получении наличных в банке не эмитенте данной карты, держатель карты возвращает банку-эмитенту сумму полученных наличных вместе с комиссионными банку, осуществившему обналичивание, и комиссионными банку-эмитенту. Банк-эмитент выплачивает расчетному банку 100 % суммы вместе с комиссионными банка, обслужившего клиента. Расчетный банк переводит эти средства банку, выдавшему наличные за минусом комиссионных за расчетное обслуживание.

Впрочем, в России сейчас многое в карточном бизнесе отличается от международных стандартов и традиций. Это вызвано тем, что рынок пластиковых карточек находится еще на начальном этапе развития.

Похожие работы

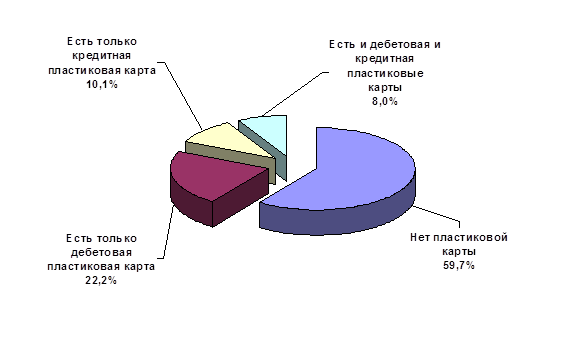

... раз ниже, чем в американских супермаркетах, где они составляют 60%. Это объясняется рядом причин, которые и предопределили проблемы, существующие на рынке пластиковых карт в России. Во-первых, развитие телекоммуникационной инфраструктуры в России по сравнению с другими развитыми странами находится на низком уровне. Во-вторых, финансовый кризис 1998 года в значительной степени подорвал доверие к ...

... кредитных карточек составили около 1 миллиарда долларов, потери России по разным оценкам экспертов – 5-4 млн. долл. Сдерживающими факторами при выходе банков на рынок пластиковых карт по организации их эмиссии и обращения выступают отсутствие кредитных историй и автоматизированных скоринговых систем для определения кредитного рейтинга потенциального заемщика; существующее положение по ...

... Косвенное регулирование связывается прежде всего с реализацией мер фискального порядка, разработкой системы льгот или скидок для отдельных регионов. Государственное регулирование рынка пластиковых карт в России в данное время является косвенным. Конституционной основой осуществления выпуска и обращения банковских карт, а также проведения расчетов с их использованием являются положения статей 8 и ...

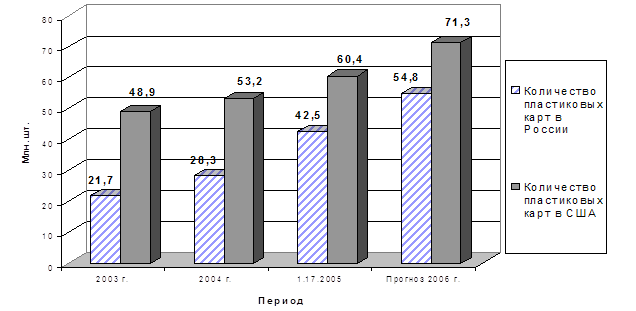

... банк при эмиссии карт - по процессингу, маркетингу, расходы навыплату заработной платы сотрудникам. [19, с. 56] ГЛАВА3.СОВРЕМЕННОЕ ПОЛОЖЕНИЕ ПЛАСТИКОВЫХ КАРТ В РОССИИ 3.1. Сегодняшнее состояние российского рынка пластиковых карт К началу 2000 года в обращении у российских граждан находилось около 2,5 млн. пластиковых карт международных платежных систем. ...

0 комментариев