Навигация

Расчет аналитических финансовых показателей – ликвидность, достаточность капитала, прибыльность и других

3. Расчет аналитических финансовых показателей – ликвидность, достаточность капитала, прибыльность и других.

Методика включает в себя три основных этапа.

Первый этап – формальный. На нем проходит непосредственная проверка выполнения банками требований ограничительных критериев, сформулированных для каждой группы банков. Первый ограничительный признак – это валюта баланса, второй – величина капитала, третий – уровень рентабельности. Следующие наиболее важные критерии – доля заемных средств в валюте баланса, коэффициент срочной ликвидности. Кроме того, на данном этапе проводится первичный отбор банков по срокам деятельности и учитываются общие ограничения по количеству банков в группе.

Второй этап – математический. Он определяет количественную характеристику рейтингового индекса, который вычисляется по определенному набору нормативных параметров. Все анализируемые параметры можно условно разделить на шесть крупных направлений:

1. Результирующий финансовый показатель. Рассчитывается на основе балансовых данных и расшифровок к ним, позволяет оценить структуру и использование привлеченных средств, достаточность капитала, степень зависимости баланса от заемных средств, коэффициенты достаточности резервов, ликвидности и так далее.

2. Показатель динамики управления фондами банка. Проводится учет и анализ финансовых потоков с точки зрения их периодичности и значительности для финансового состояния.

3. Профессионализм банка. Учитывается уровень квалификации кадров, их данные.

4. Структура банка. Учитывается количество филиалов, количество сотрудников.

5. История банка.

6. Имидж банка.

Третий этап – экспертный. На нем определяется экспертный показатель кредитоспособности на основе всех полученных показателей и информации, публикуемой в печати или поученной из других источников. В результате банку присваивается определенная категория в соответствии с действующей классификацией.

Точность и качество полученных результатов во многом определяются компетентностью эксперта, проводящего анализ. Этот фактор является определяющим при использовании данного метода.

Бухгалтерский подход. Анализ проводится строго на основе финансовой отчетности по формализованной схеме расчета коэффициентов и определению общего (рейтингового) балла.

Условно можно выделить три основных этапа анализа.

На первом проводится отсев банков через «фильтры», то есть по формальным признакам определяются банки, о которых с высокой долей вероятности можно сказать, что их финансовое состояние сомнительно или достоверность представляемой отчетности вызывает большое подозрение.

На втором этапе проводится расчет используемых в методике коэффициентов, определяющих соотношение отдельных статей в балансе банка.

На третьем этапе определяется итоговый балл надежности (как правило путем суммирования рассчитанных коэффициентов, каждому из которых придан определенный удельный вес). Качество полученного результата определяется тем, насколько глубоко и комплексно оценивается рейтинговая характеристика финансового состояния банка и на сколько корректно и обоснованно рассчитывается итоговый балл надежности.

Коммерческие банки в законодательном порядке должны публиковать данные годового бухгалтерского баланса и счета прибылей и убытков. Консолидированный баланс всех коммерческих банков России, представляет возможность, охарактеризовать состояние экономики в целом и различных областей и регионов в частности. Данные балансов коммерческих банков являются основным источником для выработки ЦБР основных направлений денежно-кредитной политики и регулирования деятельности первых.

Под платёжеспособностью понимается способность банка своевременно погашать свои финансовые обязательства в соответствии с наступающими сроками платежей.

Под устойчивостью банка понимается стабильность его деятельности в свете средне- и долгосрочной перспективы; она может быть оценена качеством активов, достаточностью капитала и эффективностью деятельности.

Под ликвидностью понимается способность превращать активы банка в денежные или другие платёжные средства для оплаты предъявляемых обязательств, в случае, если имеющихся в наличии платёжных средств для этого не хватает.

Под устойчивостью банка понимается стабильность его деятельности в средней и долгосрочной перспективе. Она может быть оценена качеством активов, достаточностью капитала и эффективностью деятельности.

Детализированный анализ. Его цель – более подробная, всесторонняя оценка финансового состояния банка, как за рассматриваемый период, так и на перспективу. Он конкретизирует и дополняет результаты экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В общем виде, детализированный анализ финансового состояния включает следующие этапы.

Подготовка к анализу (предварительный этап):

- характеристика направлений деятельности банка;

- проверка правильности оформления финансовых документов;

- проверка баланса на достоверность;

- проверка соблюдения обязательных нормативов ЦБ РФ;

- проверка общей финансовой отчетности;

- уточнение схемы анализа (структура и коэффициенты);

- уточнение схемы анализа.

Расчет показателей по финансовой отчетности (расчетный этап):

Структура баланса:

- структура брутто;

- структура нетто;

- аналитическая структура.

Аналитические коэффициенты:

- достаточность капитала;

- качество активов;

- деловая активность;

- финансовая стабильность;

- прибыльность (доходность);

- ликвидность.

Оценка результатов расчета (аналитический этап).

На предварительном этапе производится подготовка отчетности к дальнейшей аналитической работе: оценивается правильность составления и степень достоверности предоставленных данных, структурируются отдельные статьи актива и пассива баланса, отчета о прибылях и убытков, аналитических таблиц, отдельных нормативных показателей. Далее на основе первичной структурированной информации производится выбор абсолютных и относительных показателей, характеризующих ту или иную сторону финансового состояния банка, и определяется порядок их расчета. Затем все показатели группируются в аналитические таблицы по направлениям проводимых исследований.

Расчетный этап включает в себя определение видов и необходимого числа аналитических таблиц, выбор методов анализа, форм отображения динамики и структуры исследуемых показателей, проведение необходимых расчетов.

На заключительном (аналитическом) этапе анализа проводится описание полученных результатов расчета, делаются выводы, готовятся аналитические записки, комментарии доклады. При этом надо иметь в виду, что (как и в экспресс-анализе) результаты выполненных аналитических процедур не должны являться единственным и безусловным критерием для окончательного заключения о финансовом состоянии банка.

Финансовое состояние банков характеризуется достаточностью капитала, качеством активов, ликвидностью баланса, эффективностью деятельности, уровнем управления (менеджмент) банка.

Капитал (собственные средства) коммерческого банка выполняет несколько важных функций в ежедневной деятельности и для обеспечения долгосрочной жизнедеятельности банка.

Во-первых, капитал служит для защиты от банкротства, компенсируя текущие потери до решения возникающих проблем.

Во-вторых, капитал обеспечивает средства, необходимые для создания, организации и функционирования банка до привлечения достаточного количества депозитов. Новому банку нужны средства еще до его открытия.

В-третьих, капитал поддерживает доверие клиентов к банку и убеждает кредиторов в его финансовой силе. Капитал должен быть достаточно велик для обеспечения уверенности заемщиков в том, что банк способен удовлетворить их потребности в кредитах, даже если экономика переживает спад.

В-четвертых, капитал обеспечивает средства для организационного роста, предоставления новых услуг, выполнения новых программ и закупки оборудования. В период роста банк нуждается в дополнительном капитале для поддержки и защиты от риска, связанных с предоставлением новых услуг и развитием банка (в том числе созданием филиалов).

Качество активов оценивается с точки зрения их возвратности (для кредитного портфеля) и способности своевременно и без потерь обращаться в платежные средства (для ценных бумаг и основных средств).

Так как выдача ссуд составляет основу активных операций банка, то они (по мере возвращения) являются основным источником для погашения обязательств перед клиентами. Поэтому затруднения при возврате средств банку могут вызвать наиболее серьезные сбои в его работе. Таким образом, надежность банка во многом будет определяться двумя величинами – размером кредитного портфеля (как основного источника риска) и объемом просроченной задолженности (потерянные активы).

Ликвидность оценивается на основе способности банка превращать свои активы в денежные или другие платежные средства для оплаты предъявляемых обязательств, в случае, если имеющихся в наличие платежных средств, для этого не хватает.

Банки должны иметь доступные ликвидные активы, которые можно легко обратить в наличность или возможность увеличить свои фонды при малейшем намеке на требование выполнения обязательств.

Управление ликвидностью банка включает в себя проведение как активных, так и пассивных операций, подразумевая наличие доступных ресурсов для быстрого увеличения ликвидности.

Все приведенные виды анализа коммерческого банка, используются в Республике Татарстан.

2.2. Общий анализ финансовой устойчивости коммерческих банков РТБанковский сектор республики представлен сегодня 124 кредитными организациями (включая филиалы иногородних банков). В частности, на 1 января 2002 года в республике функционировали 24 самостоятельных банка и 50 их филиалов, а также 47 филиалов, головные банки которых расположены за пределами республики, в том числе 42-Сбербанка РФ и по одному филиалу иногородних банков Башпромбанка, Российский кредит (Москва) и коммерческого «Волга-Кредит» банка (Самара), Межкомбанка (Москва), Импексбанка (Москва).[32]

Кроме того, с 1998 года в республике действует одна небанковская кредитная организация «Кредит-Казань».

По состоянию на 1 января 2002 года лицензию на осуществление операций с иностранной валютой имеют 17 банков, зарегистрированных в Татарстане, 7 филиалов иногородних банков и НКО. Три филиала имеют лицензию на проведение операций с драгоценными металлами.

Суммарный зарегистрированный уставной капитал действующих кредитных организаций республики вырос за год более чем на треть (на 1,0 млрд. рублей) и достиг к 1 января 2002 года 4 млрд. рублей. Собственные средства банков Республики Татарстан возросли за отчетный год почти на 30% и достигли на 1 января 2002 года 4,9 млрд. рублей.

За отчетный год увеличили свои собственные средства 20 банков республики на общую сумму 1,1 млрд. рублей.

Стоит также заметить, что в рейтинге российских банков среди 200 крупнейших банков России по размеру собственному капитала на 1 декабря 2001 года значились наши банки «Ак барс», «Девон-Кредит», «Казанский», «Татфондбанк», «Татагропромбанк», «Спурт».[33]

В 2001 году произошел рост капитала во многих банках Татарстана. Такое положение дел особенно радует, поскольку рост капитала придает банкам стабильности и надежности, возможности исполнять обязательства за счет собственных средств и повышает инвестиционный потенциал. Правда, несмотря на устойчивую положительную тенденцию, совокупный объем собственных средств республиканских банков остается пока ниже послекризистного уровня.

Обращает на себя внимание тот факт, что в отчетном году в республике произошли заметные сдвиги по шкале финансовой устойчивости. Число проблемных банков сократилось с 9- на начало года до 6- на конец года.

Существенно выросли масштабы банковских операций. За отчетный год, валюта сводного баланса, отражающая весь объем средств кредитных организаций, увеличилась более чем на треть.

Позитивным моментом в развитии банковской системы республики является интенсивный рост ресурсной базы кредитных организаций, как за счет роста привлеченных средств, так и за счет роста собственных средств.

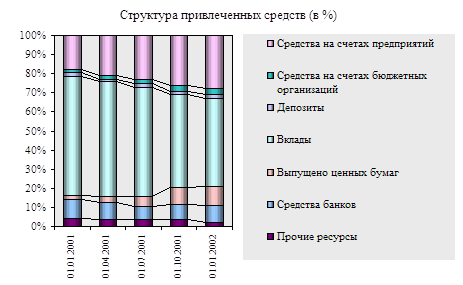

В отчетном году произошли изменения в структуре привлеченных средств.

Рис.2.2.1

Структура привлеченных средств[34]

Более половины (56,6 %) всех мобилизуемых кредитными организациями ресурсов привлечены самостоятельными банками, 38,3 %- Сбербанком Татарстан, 5%- другими филиалами иногородних банков и лишь 0,07%- небанковской кредитной организацией.

В 2001 году данное соотношение было в пользу Банка Татарстан, который аккумулировал средства в размере 52,8 % от всей суммы привлеченных средств, а самостоятельные банки – 43,5 %.

Основным источником ресурсов для проведения активных операций банков остаются средства на счетах клиентов-83 % в совокупном объеме привлеченных ресурсов.

Остатки средств на этих счетах увеличились за отчетный год в 2,1 раза и достигли на 1 января 2002 года 22532,9 млн. рублей.

|

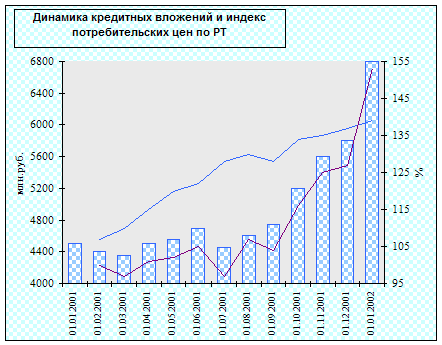

Рис.2.2.2

Динамика кредитных вложений и индекс потребительских цен по РТ[35]

Отмечается улучшение структуры и качества активов кредитных организаций, что нашло отражение в росте кредитов реальному сектору экономики, снижение просроченной задолженности, общему улучшению качества кредитных вложений.

Общая величина кредитного портфеля банков выросла за год номинально в 2,2 раза.

В отчетном году, кредитные организации республики в целом пытались адекватно реагировать на оживление в ряде отраслей и производств.

На фоне укрепления ресурсной базы кредитных организаций наблюдалось увеличение реального сектора экономики. Доля кредитов, предоставленных реальному сектору экономики, в совокупных активах кредитных организаций республики, составили к концу отчетного года – 42,6% против 36,8% на начало.

|

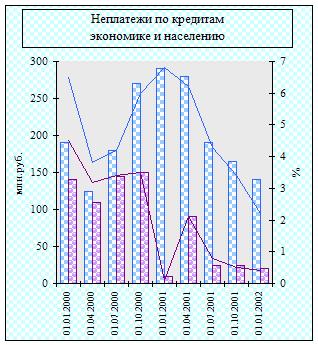

Рис.2.2.3

Качество кредитного портфеля кредитных организаций[36]

Существенно улучшилось качество кредитного портфеля, также одним из позитивных итогов деятельности банковской системы республики в текущем году, является достижение положительного финансового результата при сокращении убытков банков Татарстана.

На качество кредитного портфеля кредитных организаций влияет тяжелое финансовое состояние ряда предприятий и организаций.

Так, неоплаченные в срок расчетные документы предприятий (картотека2) в кредитных организациях республики, составили к концу года 70,3 млрд. рублей.

|

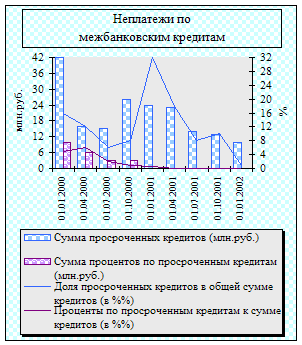

Рис. 2.2.4

Качество кредитного портфеля кредитных организаций[37]

Невозврат кредитов по межбанковским кредитам составил 9,0 млн. рублей, или 1% в общей сумме межбанковских кредитов. Просроченные проценты по всем кредитам составили к концу года 24 млн. рублей – по кредитам экономики и населению (против 10,4 млн. рублей на начало года).

По итогам работы за 2001 год, кредитными организациями республики, получено доходов в сумме 9813,9 млн. рублей. Общая сумма расходов, произведенных составила 9294,4 млн. рублей. Одним из основных позитивных итогов деятельности банковской системы республики в 2001 году является достижение положительного финансового результата. Это прямое следствие стабильной работы банковской системы. Общая сумма прибыли кредитных организаций, расположенных на территории республики, составила 382,5 млн. рублей.

2.3. Анализ финансовой устойчивости Банка Татарстан г.Зеленодольска

Заключение по рассмотрению баланса сбербанка Татарстан г.Зеленодольска на 01.01.2002 (представлено в приложение 6).

Зарегистрированный уставный капитал банка составляет 651000 тыс. рублей, что в сравнении на 01.01.2001 показывает тенденцию к росту.

Далее приведем расшифровки по кодам для расчета нормативов.

Расшифровки по кодам для расчета нормативов[38]

Таблица 2.3.1.

в тыс. руб.

| 8902 | 307105 | 8904 | 584 |

| 8910 | 27126 | 8912 | 280986 |

| 8913 | 30000 | 8914 | 153983 |

| 8918 | 92312 | 8925 | 2877 |

| 8926 | 245863 | 8929 | 5720 |

| 8934 | 7 | 8942 | 187157 |

| 8950 | 160049 | 8951 | 160049 |

| 8967 | 9 | 8968 | 33655 |

| 8970 | 242 | 8972 | 307105 |

| 8976 | 1145 | 8977 | 39935 |

| 8980 | 10566 | 8982 | 31 |

| 8987 | 104719 | 8989 | 236076 |

| 8991 | 162689 | 8992 | 2550 |

| 8994 | 900 | 8996 | 218295 |

| 8998 | 3080756 | 9011 | 165419 |

| 9012 | 1154923 | 9013 | 126280 |

| 9015 | 1370 | 9016 | 605 |

| 9022 | 307105 | 9023 | 584 |

| 9024 | 10566 |

Используя существующие методики и приведенные в приложениях данные, попытаемся рассчитать основные экономические нормативы и на основании полученных результатов сделаем анализ финансовой устойчивости Сбербанка Татарстан г.Зеленодольска по состоянию на 1 января 2002 года.

При расчете обязательных экономических нормативов используются собственные средства (капитал) банка и определяются как сумма:

-уставного капитала банка;

-фондов банка;

-нераспределенной прибыли.

Скорректированная на величину:

-резерва на возможные потери по ссудам 1 группы риска;

-полученного (уплаченного)авансом накопленного купонного дохода;

-переоценки средств в иностранной валюте;

-переоценки ценных бумаг обращаемых на ОРЦБ;

-переоценки драгметаллов;

и уменьшенная на величину:

-допущенных убытков;

-выкупленных собственных акций;

-превышения уставного капитала не акционерного банка над его зарегистрированным значением;

-недосозданного обязательного резерва на возможные потери по ссудам.

Расчет собственных средств (капитала) банка осуществляется по формуле: 102 + 103 + 104 + 105 + 106 + 107 –60319 + (61305 + 61306 + 61307 + 61308 – код 8917 - код 8943 – 61405 – 61406 – 61407 - 61408) + (701 -702) + (703 – 704 - 705) – код 8948 – код 8949 – код 8965 – код 8967 + (код 8968 – код 8969) – код 8970 – код 8971 – код 8934 – 50802 – 50803 - 601А – 60201 + 60105 + код 8915 = 651000 + 300 + 33655 + 11966 – 4546 – 242 – 404 – 7 = 691722.[39]

Произведем оценку состояния активов банка исходя из степени риска вложений и возможной потери части стоимости. Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете (счетах), или их части, на коэффициент риска (в%) деленный на 100 %. Для этого разобьем все активы банка на 5 групп и сделаем расчет (который представлен в приложении).

Суммируя все частные суммы, получим общую сумму взвешенных активов по степени риска:

Ар=3872910

Рассчитаем фактическое значение норматива Н1 - достаточность капитала:

К

Н1=----------------------------------- =16,9 (2.3.1.)[40]

Ар-Рц-Рк-Рд+КРВ+КРС+РР

где Ар - активы, взвешенные с учетом риска;

К - собственные средства банка (капитал).

Из расчета видно, что анализируемый банк имеет очень хороший норматив достаточности капитала, так как минимальное значение должно быть не менее 10%.

Приступим к расчету нормативов ликвидности. Для коммерческих банков установлены нормативы ликвидности текущей, мгновенной, долгосрочной:

а) Норматив текущей ликвидности Н2:

ЛАт

Н2= ----- х 100%=109,2 (2.3.2.)2

ОВт

где Лат - ликвидные активы;

Овт - обязательства до востребования и на срок до 30 дней.

В данном случае расчетный норматив текущей ликвидности значительно превышает установленный Центральным Банком норматив текущей ликвидности (20%), и он является достаточным для того, чтобы ликвидной частью активных средств обеспечить обязательства банка по счетам до востребования.

б) Норматив мгновенной ликвидности Н3:

Лам

Н 3= ------- х 100%=154,90 (2.3.3.)[41]

Ом

где Лам - высоколиквидные активы;

Овм - обязательства до востребования.

Минимально допустимое значение данного норматива 70%. Полученный же при расчете норматив имеет значение в 2 с лишним раза превышающее минимально допустимое.

в) Норматив долгосрочной ликвидности Н 4:

Крд

Н 4= ----------- х 100%=27,80 (2.3.4.)2

К+ОД

где КРД - кредиты, выданные банком с оставшимся сроком погашения свыше года, а также 50% гарантий и поручительств, выданных банком действием свыше года;

ОД - обязательства банка по депозитным счетам, кредитам, полученным

банком, сроком погашения свыше года. Центральным Банком рекомендовано поддерживать данный норматив не выше 120%. В отношении нашего анализируемого банка он имеет хорошее значение, тем самым, еще раз доказывая, что сбербанк Татарстан, является достаточно стабильным и надежным.

Норматив Н5 – норматив общей ликвидности, определяется как,

процентное соотношение ликвидных активов и суммарных активов банка:

ЛАт

Н 5= ------- х 100%=30,40 (2.3.5.)[43]

А-Ро

где А – общая сумма всех активов по балансу банка;

Ро - обязательные резервы кредитных организаций.

Данный норматив у Сбербанка находится в пределах допустимых значений, превышая установленное ЦБ РФ значение для Н5-20%.

Максимальный размер риска на одного заемщика или группу связанных заемщиков Н 6:

Крз

Н 6= ---------- х 100%=23,91 (2.3.6.)2

К

где Крз - совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков, не взысканных по банковским гарантиям.

Максимально допустимое значение норматива Н6-25%. По нашим расчетам Н 6=23,91, что для банка Татарстан неплохо, т.е. размер риска на одного заемщика или группу связанных заемщиков находится в пределах нормы по отношению к собственному капиталу.

Максимальный размер крупных кредитных рисков Н7 устанавливается как процентное соотношение совокупной величины крупных кредитных рисков и собственных средств (капитала) банка.

Кскр

Н 7= -------- х 100%=445,40 (2.3.7.)[44]

К

где Кскр - совокупная величина крупных кредитных рисков.

Максимально допустимое значение норматива Н7 устанавливается в размере 800%.

По нашим расчетам видно, что крупные кредитные риски по отношению к капиталу банка в 2 раза ниже максимально допустимого значения, который бы свидетельствовал о недиверсифицированности кредитного портфеля.

Решение о выдаче крупных кредитов и займов должно приниматься коллегиальным исполнительным органом банка, либо кредитным советом с учетом заключения кредитного отдела банка.

Решение о выдаче должно быть оформлено соответствующими документами.

Исходя из расчетов, мы видим, что Сбербанк Татарстан, имеет хорошие показатели деятельности и является одним из самых стабильных банков России.

Собственные средства (капитал) за отчетный год возросли на 40,6% или на 274,8 млн. рублей (в том числе основной капитал на 256,2 млн. рублей) и составили 691,7 млн. рублей.

Максимальный размер риска на одного кредитора (вкладчика) Н 8:

Овкл

Н 8= ------------- х 100%=166,96 (2.3.8.)[45]

К

где Овкл – совокупная сумма обязательств кредитной организации по вкладам, полученным кредитам, гарантиям и поручительствам и остаткам по счетам (кроме бюджетных).

В целях расчета норматива Н 8 по привлеченным банком от юридических лиц средствам в виде кредитов (займов) и депозитов, в отношении которых по условиям договора не могут быть предъявлены требования об их возврате или выдачи до истечении срока, определенного договором, устанавливаются следующие коэффициенты риска в процентах в зависимости от срока, оставшегося до возврата (выдачи):

-коэффициент риска (до 6 месяцев) – 100 %;

-коэффициент риска (от 6 месяцев до 1 года) – 80 %;

-коэффициент риска (свыше 1 года) – 50 %.

Максимальное допустимое значение норматива Н8 установлено в размере 25 %., т.е. превышает норму, что свидетельствует о не соблюдении норматива Н 8. Однако данный норматив является рекомендательным и не влечет за собой санкций ЦБ и не учитывается при классификации банков.

Максимальный размер кредитного риска на одного акционера (участника) Н9 определяется как отношение значения показателя Кра к собственным средствам (капиталу) банка:

Кра

Н9= ---------------- х 100%=18,26 (2.3.9.)[46]

К

где Кра - значение показателя Крз в отношении тех акционеров (участников), вклад (доля) которых в уставный капитал банка превышает 5 % от его зарегистрированной Банком России величины.

Максимально допустимое значение норматива Н 9 устанавливается в размере 20%.

Считаем, что данный норматив соблюдается, и банк не превышает кредитный риск на одного акционера, что характеризует политику Сбербанка в отношении этого норматива, с положительной стороны.

Максимальный размер привлеченных денежных вкладов (депозитов) населения Н11:

Вкл

Н 11= --------- х 100%=39,40 (2.3.10.)[47]

К

Максимально допустимое значение данного норматива 100%.

В нашем случае очень хороший показатель, который говорит о том, что в Сбербанке зависимость финансовой стабильности банка от привлеченных денежных вкладов населения очень мала.

Норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц Н12, устанавливается как процентное соотношение вложения банка в акции к собственным средствам (капиталу) банка:

Кин

Н 12=- ---------- х 100%=0,10 (2.3.11.)[48]

К

где Кин - инвестиции банка в доли (акции) других юридических лиц.

Максимально допустимое значение норматива Н12 устанавливается в размере 25%. Мы видим, что использование собственных средств для приобретения акций других юридических лиц составляет очень низкий %.

Норматив риска собственных вексельных обязательств Н13:

ВО

Н 13= ---------- х 100%=83,70 (2.3.12.)[49]

К

где ВО –выпущенные банком векселя.

Максимально допустимое значение норматива Н13-100%. Для нашего банка данный норматив имеет значение 83,70, то есть риск собственных обязательств в данном случае в пределах нормы. Это очень хорошо характеризует Сбербанк с позиции стабильности и надежности.

Оценку финансового состояния Сбербанка Татарстан, можно провести исходя из свободных потоков наличности от операций, дисконтированных по средневзвешенной стоимости капитала. В данном случае, собственный капитал равен ценности Сбербанка Татарстан за вычетом рыночной оценки задолженности.

Здесь мы можем столкнуться с трудностями оценки издержек по депозитам до востребования.

Уйти от этой проблемы можно, используя подход «по собственному капиталу». Оценка собственного капитала тогда будет равна будущим выплатам владельцам капитала, дисконтированным по ценности собственного капитала.

Свободный поток наличности (СПН) к акционерам Сбербанка Татарстан определяется как:

СПН = ЧД + БР +С – И = (ЧД +2 БР) + (С – И) = Д[50]

где ЧД – чистый доход;

БР- безналичные расходы;

С – балансовые источники средств;

И – балансовое использование средств;

Д – дивидендные выплаты акционерам.

СПД = 89271,0 + 865318,0 + 4306893,0 – 5244471,0 = (89271,0 + 865318,0) + (4306893,0 – 5244471,0) = 17011,0

Первые два слагаемых равны потоку наличности от операций банка, а два последних являются потоками наличности, необходимыми для увеличения баланса. Сумма слагаемых равна дивидендным выплатам.

Из данных расчетов видно, что поток наличности банка превышает необходимую сумму для увеличения баланса, а дивидендные выплаты составляют 17011,0 рублей, что говорит о стабильных доходах Сбербанка Татарстан.

Еще раз просмотрев результаты полученных результатов мы с уверенностью можем сказать, что преодолевая трудности жестких экономических условий, Сбербанк Татарстан г.Зеленодольска вошел в 2002 год с неплохими результатами, подтвердив репутацию крупного и надежного финансового учреждения на региональном рынке. Из года в год, продолжается наращивание размера собственных средств, растут фонды банка, увеличивается прибыль. Увеличение капитала значительно повысило устойчивость финансового положения данного банка, расширило возможности по предоставлению клиентам услуг как внутри страны, так и за ее пределами. Рост авторитета банка, на региональном рынке, постоянное расширение спектра предоставляемых услуг и повышения их качества привели к увеличению рублевых пассивов, хотя изменения, произошедшие в их структуре, не были значительными. Вырос объем остатков на счетах и депозитах юридических лиц. Стабильное состояние, доверие партнеров и наличие первоклассного залога в виде государственных ценных бумаг, позволило банку использовать дешевые межбанковские ресурсы. К началу года, значительно возрос объем наиболее устойчивых пассивов-вкладов населения, что подтверждает авторитет банка на высоко конкурентном рынке депозитов частных лиц.

Значительное увеличение произошло по депозитам юридических лиц. Это послужило главным фактором повышения общего объема привлеченных валютных ресурсов и, отчасти, положительным моментом с точки зрения ликвидности.

Все время Сбербанк придерживался взвешенного подхода в выборе стратегии деятельности, что позволило оптимально сочетать доходность операций с контролем и ограничением уровня их рискованности. В результате, на протяжении всего 2001 года, банк соблюдал все экономические обязательные нормативы, установленные Центральным Банком Российской Федерации.

Сбербанк по своим показателям относится к крупным банкам не только республики Татарстан, но и России. В рейтинге российских банков, система Сберегательных банков, по размеру собственных средств занимает одно из ведущих мест, также как и по величине активов.

Активы банка увеличились за 2001 г. в 2,4 раза или на 2970,7 млн. рублей и составили на 1 января 2002 года 5109,5 млн. рублей.

Размер уставного капитала банка увеличился на 250 млн. рублей, выросли резервы на возможные потери по стандартным ссудам на 19,4 млн. рублей, снизили величину капитала нематериальные активы (0,4 млн. рублей), и просроченная дебиторская задолженность длительностью свыше 30 дней (0,2 млн. рублей).

Значение показателя достаточности капитала банка снизилось за истекший год на 30,7 процентных пунктов и составило 23,2 % при норме не ниже 10 %.

Норматив достаточности капитала (Н1) имеет достаточно устойчивую тенденцию к снижению, что обусловлено ростом активов, взвешенных с учетом риска.

В структуре пассивов преобладают (78 % или 4306,9 млн. рублей) привлеченные средства. Темп роста привлеченных средств в отчетном году составил 255,7 % или 2622,3 млн. рублей. Значительную долю (46,3 % или 1993,2 млн. рублей) привлеченных средств составляют депозиты юридических лиц, которые увеличились за 2001 год в 4,2 раза или на 1519,7 млн. рублей. На 57,4 % возросли средства на вкладных счетах физических лиц и составили на 01.01.2002 г.-272,6 млн. рублей (в том числе в иностранной валюте 154,3 млн. рублей) или 6,3 % привлеченных ресурсов.

В 2001 году Сбербанк сохранял высокие показатели ликвидности, их показатели улучшались, высоко ликвидные и ликвидные активы росли значительными темпами. Значение норматива Н3 выросло на несколько пунктов и составили 154,9 % при нормативном значении не ниже 70 %, что обусловлено снижением обязательств банка до востребования и на срок до 30 дней (на 337,7 млн. рублей). Доля ликвидных активов в общей сумме активов банка составила 28,4 %.

Анализ величин активов и пассивов по срокам до востребования свидетельствует об избытке ликвидных активов для удовлетворения обязательств по всем срокам.

Сбербанк обеспечивает своевременные расчеты по счетам клиентов. Картотеки к корсчету в течение 2001 г. у банка не было.

По итогам проведенного анализа, считаем возможным, отнести Сбербанк города Зеленодольска к финансово-стабильным банкам. По итогам истекшего года, видно, что Сбербанк сохраняет тенденцию к росту основных показателей своей деятельности. Также стоит отметить, что увеличение объема вкладов физических лиц способствует формированию ресурсной базы, развитию инвестиционной политики Сбербанка.

3. Проблемы финансовой стабилизации и устойчивости коммерческих банков РТРесурсная база, как микроэкономический фактор, оказывает прямое влияние на устойчивость коммерческого банка. Сами масштабы деятельности коммерческого банка, а следовательно и размеры доходов, которые он получает, жестко зависят от размеров тех ресурсов, которые банк приобретает на рынке ссудных и депозитных ресурсов. Отсюда возникает конкурентная борьба между банками за привлечение ресурсов.

Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка. Эффективное управление пассивами предполагает осуществление грамотной депозитной политики. Специфика этой области деятельности в том, что в части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам.

При выдаче ссуды банк, а не клиент, решает вопрос о передаче денег заемщику, то есть имеет значительную возможность маневра денежными ресурсами. При привлечении денежных средств, право выбора остается за клиентом, а банк вынужден вести нередко жесткую конкуренцию за вкладчика, потерять которого довольно легко. Безусловно, хорошие заемщики тоже представляют собой большую ценность и формирование их широкого круга - одна из важнейших задач банка. Но первичным все же является привлечение, а не размещение ресурсов.

Ограниченность ресурсов, связанная с развитием банковской конкуренции, ведет к тесной привязке к определенным клиентам. Если круг этих клиентов узок, то зависимость от них банка очень высока. Поэтому банкам нужна грамотная депозитная политика, в основу которой ставится поддержание необходимого уровня диверсификации, обеспечение возможности привлечения денежных ресурсов из других источников и поддержание сбалансированности с активами по срокам, объемам и процентным ставкам.

Не секрет, что кредитование, как одно из основных направлений использования кредитных ресурсов - самое рисковое в России направление деятельности банков. Основные причины этого следующие:

Это тяжелая ситуация в промышленности, когда глубокий спад сменяется депрессией и новым спадом; и финансовый голод предприятий, проявляющийся в кризисе неплатежей; объективная необходимость в долгосрочных кредитах, которая автоматически повышает рискованность инвестиций в производство; общая неуверенность хозяйствующих субъектов в перспективах экономической ситуации; проблемы некачественного финансового менеджмента; и, наконец, отсутствие заверенной и обоснованной политики в отношении реального сектора.

Специфика ситуации состоит в том, что кредитованием реального сектора занимаются в основном региональные банки, а они в условиях концентрации и централизации капиталов, жесточайшей политики ЦБ в области банковского регулирования - первые кандидаты на ликвидацию, слияние и поглощение. А крупные банки, имеющие, как правило, свои головные офисы в Москве, размещают свои ресурсы чаще всего в крупные экспортоориентированные предприятия, кредитование которых осуществляется в условиях владения банками значительной частью их акций с наименьшим риском.

Некоторые банки рискуют, разоряются и ликвидируются. Но те элементы российской банковской системы, которые имеют развитую клиентскую сеть и связаны с предприятиями реального сектора, целесообразно оставлять и поддерживать, даже если они испытывают определенные трудности.

Региональные банки могут и должны увеличивать как размер своих кредитных ресурсов, так и долю вложенных кредитных ресурсов. Ситуация, в которой некого кредитовать, вызвана именно низкой активностью в производственном секторе, а она, в свою очередь, вызвана дефицитом денег у производителей. В США ссуды составляют примерно 2/3 активов коммерческих банков, учитывая присутствие кредитующих небанковских финансовых институтов. В России же статистика показывает, что кредиты в среднем составляют 41% активов, варьируясь от 5.5% (банк “Альба-Альянс”) до 90% (Русский банк имущественной опеки). Значит, резервы роста есть и они объективны.[51]

Меры, которые, на наш взгляд, необходимо принимать являются следствием проблем описанных выше:

1. Меры макроэкономического характера:

- небольшое снижение ставки рефинансирования и доходности государственных ценных бумаг, с принятием правила изменения ставки не чаще чем один раз в определенный период (например - квартал) на законодательном уровне;

- более мягкая денежно-кредитная политика (осторожное увеличение денежной массы при подконтрольной инфляции);

- принятие Земельного кодекса и Закона “Об ипотеке”, которые сделали бы оборот земли реальностью;

- изменение величины норматива Н11, что позволит банкам, по крайней мере устойчивым, принимать вклады граждан в сумме, превышающей величину собственного капитала;

- изменение величины норматива Н8 для специализированных банков, что поможет им нормально работать, имея прочную ресурсную базу в одной отрасли, не превышая указанного норматива в несколько раз;

- снижение количества обязательных экономических нормативов до уровня при котором банки смогли бы эффективно оперировать ими. За последние семь лет инструкция №1 изменялась восемь раз. И можно с уверенностью утверждать, что процесс будет продолжаться как из-за введения нового плана счетов, так и из-за меняющейся экономической ситуации.

- далее, следует минимизировать налогообложение сумм резервов, формируемых под не возврат ссуд, а именно: исключить, по крайней мере частично, из облагаемой прибыли и те резервы, которые создаются под ссуды по первой группе риска.

2. Меры микроэкономического характера:

- региональные банки, имея небольшой ресурсный потенциал должны проводить политику увеличения своей ресурсной базы;

- банкам необходимо усилить работу по привлечению мелких вкладчиков;

- нужно начать осуществление трастовых операций с денежными средствами, что регламентируется инструкцией ЦБ №63 от 2.07.97. и уже используется в западных и центральных регионах;

- особое внимание стоит обратить на лизинг: сегодня многие предприятия, не имеют средств, для закупки оборудования по полной стоимости, особенно импортного, но у них вполне хватит средств, для выплаты лизинговых платежей поэтому лизинг особенно необходим российским предприятиям, поскольку за последние 7 лет наблюдалось постоянное снижения уровня капиталовложений в основной капитал, тем более что ряд мер в качестве поощрения лизинга уже принят: разрешение относить лизинговые платежи на себестоимость; льготы банкам, кредитующим лизинговые операции.

- банкам, для эффективного использования кредитных ресурсов, нужно продолжать вводить в использование новые технологии, в частности пластиковые карточки и торговлю через диллинговые системы; проведение торгов в сети Интернет явилось серьезным технологическим прорывом и дало возможность создания частного диллинга; портативный компьютер со встроенным модемом, обученный трейдер и доступ к свежим котировкам дают банку возможность размещать на краткосрочной основе часть кредитных ресурсов, которая оказалась не использованной на конец дня.

Коммерческие банки, столкнувшись с огромными трудностями и реальной перспективой прекращения своего существования, принимают широкий комплекс конкретных практических мер по стабилизации своей деятельности. Проводят всестороннюю реструктуризацию своих активов и пассивов, освобождаются от неэффективных и убыточных операций, ограничивают внеоперационные расходы, совершенствуют управление всеми видами рисков и ликвидностью, усиливают внимание к повышению профессионального уровня руководителей и всех специалистов с тем, чтобы они могли активно и результативно осуществлять все банковские функции на финансовых рынках, в непрерывно ужесточающихся общих финансовых условиях. Эти меры дают определенные результаты. Однако они не могут изменить общий тенденции непрерывного осложнения и резкого ухудшения условий функционирования всей системы коммерческих банков страны, чреватой для нее, намного большими разрушительными потрясениями, чем октябрьский (1994г.), августовский (1995г.) и 1998 г. банковские кризисы.[52] Поэтому для решительного оздоровления ситуации в банковской сфере, наряду с усилиями самих коммерческих банков, неотложно необходимы и крупномасштабные общегосударственные меры. Такие меры (с соответствующими и всесторонними обоснованиями) уже неоднократно предлагались не только отдельными коммерческими банками, но и содержатся в резолюциях, обращениях и других документах целого ряда банковских объединений и прежде всего Ассоциации российских банков. Данные меры в основном сводятся к следующему:

-разработать и осуществить развернутую программу стабилизации денежно-кредитной сферы, в том числе системы коммерческих банков, сделав упор не на банкротство коммерческих банков, а на их всестороннюю финансовую и другую поддержку в различных формах, реорганизацию и структурную перестройку банков, в том числе путем их слияния;

-создать современную систему рефинансирования коммерческих банков, посредством организации и осуществления учета векселей, поскольку применяемые в настоящее время ломбардные и расчетные кредиты, не в полной мере решают проблемы;

-разработать и ввести в действие механизмы перераспределения ресурсов коммерческих банков через Банк России, так как представляется весьма сложным решить эту задачу в сложившейся ситуации через систему МБК;

-сформировать фонд санирования коммерческих банков, в которой можно было и целесообразно направить часть средств коммерческих банков, хранящихся на счетах обязательных резервов в Центральном Банке Российской Федерации;

-рассмотреть и решить вопрос об уменьшении размеров обязательных резервов по рублевым и валютным привлеченным средствам.

Все это дает основание полагать, что осуществление кардинальных как общих, так и специальных мер позволит в кратчайшие сроки повысить устойчивость банковской системы, что, в свою очередь, будет активно способствовать реальной стабилизации всей социально-экономической ситуации в стране, в том числе и финансовой. Центральный Банк России в свою очередь, также разработал стратегию преодоления кризисных явлений и повышения стабильности кредитно-денежной системы в целом. Для достижения этой цели, Центральный Банк использует самые различные инструменты и методы, в том числе:

1. Установление положений, регламентирующих деятельность коммерческих банков.

2. Осуществление надзора за их деятельностью.

3. Усиление контроля, за соблюдением обязательных экономических нормативов.

4. Установление порядка рефинансирования кредитных организаций.

Среди этих мероприятий, важное место, занимает совершенствование порядка регистрации банков и лицензирования их деятельности. Для осуществления надзора за деятельностью банка был создан новый департамент, который занимается диагностикой причин, которые могут поставить коммерческий банк в сложное финансовое положение. При этом анализу подвергаются многие вопросы, в том числе, осуществляется оценка качества активов и управления банком и их рисками. Одновременно была создана система раннего реагирования, и в результате ЦБ РФ уже в настоящее время располагает информационно-аналитическими возможностями, позволяющими ежедневно оценить ситуацию в банке по ключевым переменным величинам: движение средств на корреспондентском счете, обороты за день и т.д. Проблема совершенствования деятельности банков, включает не только контроль над ним со стороны ЦБ РФ, но и создание эффективной системы внутреннего банковского контроля. Речь идет, о создании в банках независимой структуры, имеющей контрольные функции. Среди инструментов и методов ЦБ РФ, направленных на поддержание надежности банковской системы, важное место занимает рефинансирование банков. Под рефинансированием банков понимается их кредитование Центральным Банком, учет и переучет векселей и проведение кредитных аукционов. Рефинансирование осуществляется в случаях, когда банки испытывают финансовые трудности и не могут в короткое время привлечь необходимую сумму кредитов из других источников, то есть Центральный Банк выступает в роли кредитора в последней инстанции. Кредиты выдаются, как правило, на короткий срок, под высокие проценты и полностью обеспечиваются залогом. Таким образом, Центральным Банком в тесном контакте с коммерческими банками, проводится большая работа по укреплению и оздоровлению банковской системы России, повышению надежности и стабильности коммерческих банков. Начато осуществление серии мероприятий по регламентации и надзору над деятельностью банков, усилению контроля над соблюдением ими обязательных экономических нормативов и их рефинансированию. Очень много еще предстоит сделать по воплощению этих мероприятий в жизнь.

Заключение

Финансовая устойчивость – это такое состояние финансовых ресурсов предприятия, их распределение и использование, которое обеспечивает развитие производства (и услуг) на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска; параметр положения компании, то есть позиция компании по вопросам соотношения активов и пассивов в течение определенного периода времени.[53]

В условиях стабилизации банковской системы особое значение приобретает деятельность по выбору банка. Наиболее важными критериями выбора банка, могут служить, во-первых, тип банка; во-вторых, ассортимент предоставляемых им услуг; в-третьих, качество и цена услуг и, наконец, самое главное – устойчивость банка.

Под устойчивостью банка понимается его способность без задержек и в любой ситуации на рынке выполнять взятые на себя обязательства. Поддержание устойчивости банков требует комплексного изучения их деятельности с применением широкого набора аналитических приемов. Надёжность банка зависит от множества различных факторов.

Существуют несколько подходов к анализу надежности КБ: со стороны ЦБ, на основе рейтинговой системы и так далее.

Центральный банк РФ выполняет роль главного координирующего и регулирующего органа денежно-кредитной системы России. Одной из основных целей его деятельности является обеспечение эффективной и стабильной работы всей банковской системы.

В основе рейтинговых оценок лежит обобщенная характеристика по конкретному признаку (критерию), позволяющему ранжировать банки в четкой последовательности по мере убывания данного признака или расположить их по определенным группам.

Данные балансов коммерческих банков являются основным источником для выработки ЦБР основных направлений денежно-кредитной политики и регулирования деятельности первых.

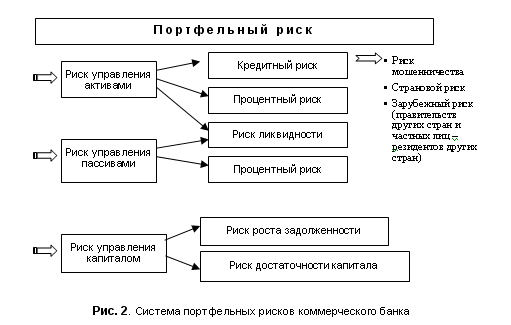

Вероятность неблагоприятного влияния конкретных факторов или их комбинаций на устойчивость банка характеризуется рисками. Под риском понимается угроза потери части своих ресурсов, недополучение доходов или произведение дополнительных расходов в результате проведения финансовых операций (размер возможных потерь определяет уровень рискованности этих операций). Принятие рисков - основа банковского дела. Банки имеют успех тогда, когда принимаемые ими риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции. Риск должен быть определен и измерен. Этот процесс управления включает в себя: предвидение рисков, определение их вероятных размеров и последствий, разработку и реализацию мероприятий по предотвращению или минимизации связанных с ними потерь.

Это предполагает разработку каждым банком собственной стратегии управления рисками, то есть основ политики принятия решений таким образом, чтобы своевременно и последовательно использовать все возможности развития банка и одновременно удерживать риски на приемлемом и управляемом уровне.

В экономической ситуации, сложившейся к настоящему времени в России, наметились некоторые положительные тенденции, связанные с относительной финансовой стабилизацией. Существенную роль в стабилизации экономики, должно сыграть укрепление банковской системы. Между банками сложились деловые отношения, построенные на взаимном доверии, взаимопомощи. Но в настоящих условиях, этого уже не достаточно, в связи с чем, практически все банки организовали у себя подразделения, способные выполнять анализ финансового положения своего и своих контрагентов.

Работа аналитических служб, во многом ориентирована на оценки, выполняемые рейтинговыми агентствами России. В своей повседневной работе, банки используют эти данные при анализе финансового положения, обращая внимание на место банка в рейтингах.

Постоянно расширяющиеся связи с новыми партнерами, требуют отслеживать текущее финансовое положение, надежность и другие финансово-экономические критерии, чтобы без большего риска устанавливать с ними деловые отношения на принципах доверия.

Следует отметить как положительный момент, который облегчит банкам проведение анализа финансового состояния то, что существуют такие обязательные показатели, как норматив мгновенной ликвидности, максимальный размер кредитов, гарантий и поручительств, предоставленных кредитной организацией своим инсайдерам, максимальный размер привлеченных денежных вкладов, депозитов населения.

Несмотря на большое количество существующих методик, в них имеются определенные единые подходы:

создание базы данных для постоянного контроля финансового состояния банка;

отслеживание всех изменений, происходящих в банке, касающихся финансов, управления, политики в области уставного фонда, основных фондов, капитальных вложений и так далее;

анализ финансового положения банка в динамике ряда лет;

расчет коэффициентов, характеризующих деятельность банка и его финансовое положение;

привлечение для анализа финансового состояния банка сторонней информации;

анализ имеющейся финансовой отчетности - баланс, годовой отчет, аудиторское заключение и другие.

Анализ финансового состояния банка базируется на двух составляющих: внешней отчетности, которая представлена в виде баланса и отчета о прибылях и убытках, и внутренней, представленной реальными проводками по отдельным счетам, а также всем комплексом финансовой отчетности, передаваемой в ЦБ РФ и налоговую службу.

Таким образом, можно сформулировать основные направления анализа финансового положения банка:

оценка состояния и результатов деятельности банка на момент проведения анализа;

сравнения состояния и результатов деятельности банка за выбранный период времени;

сравнение результатов деятельности банка с результатами деятельности других банков;

обобщение результатов анализа и подготовка рекомендаций для принятия управленческих решений, направленных на улучшение деятельности банка.

К сожалению, российские банки, не могут применять в своей работе имеющиеся международные методики, поскольку существуют определенные противоречия между российской системой ведения бухгалтерского учета и составления отчетности и используемой в западных странах системам. Постепенно, по мере введения международных стандартов, можно будет переходить и на международные системы анализа. Большую роль в анализе финансового состояния, как отмечалось выше, играет финансовая отчетность банков. Надо отметить, что финансовая отчетность коммерческих банков, требует существенного совершенствования. Процесс становления финансового рынка в нашей стране далек от завершения, поэтому при финансовом анализе приходится сталкиваться с предельной закрытостью и в ряде случаев, недоступностью финансовой информации.

Финансовое состояние коммерческих банков, характеризуется достаточностью капитала, качеством активов, ликвидностью баланса, эффективностью деятельности и уровнем управления банка.

Капитал (собственные средства) коммерческого банка выполняют несколько важных функций в ежедневной деятельности и для обеспечения долгосрочной жизнеспособности банка.

Во–первых, капитал служит для защиты от банкротства, компенсируя текущие потери до решения возникающих проблем.

Во–вторых, капитал обеспечивает средства, необходимые для создания, организации и функционирования банка до привлечения достаточного количества депозитов. Новому банку нужны средства еще до его открытия.

В-третьих, капитал поддерживает доверие клиентов к банку и убеждает кредиторов в его финансовой силе. Капитал должен быть достаточно велик для обеспечения уверенности заемщика в том, что банк способен удовлетворить их потребности в кредитах, даже если экономика переживает спад.

В-четвертых, капитал обеспечивает средства для организационного роста, предоставления новых услуг, выполнения новых программ и закупки оборудования. В период роста, банк нуждается в дополнительном капитале, для поддержки и защиты от риска, связанного с предоставлением услуг.

Кроме того, капитал служит основой для установления регулирующими органами нормативов, определяющих контролируемые показатели его деятельности.

Основой собственных средств банка, является уставной фонд. Условия работы на финансовом рынке, требуют от коммерческих банков, постоянного его наращивания. На это же направлена политика Центрального Банка России. За последнее время, Центральный Банк несколько раз менял размер минимального капитала для вновь создаваемых банков.

Ликвидность оценивается на основе способности превращать свои активы в денежные средства или другие платежные средства, для оплаты предъявляемых обязательств в случае, если имеющихся в наличии платежных средств для этого не хватает.

Банки должны иметь доступные ликвидные активы, которые можно легко обратить в наличность, или возможность увеличить свои фонды при малейшем намеке на требование выполнения обязательств.

Управление ликвидностью банка включает в себя проведение как активных, так и пассивных операций, подразумевая наличие доступных ресурсов для быстрого увеличения ликвидности.

В настоящее время, все коммерческие банки, стараются сохранить рентабельность операций и в то же время предлагать клиентам конкурентоспособные условия, как по процентным ставкам на кредитные и депозитные ресурсы, так и по расценкам на банковские услуги. В этих целях коммерческими банками создана определенная система, предусматривающая классификацию банковских рисков.

Под классификацией риска, следует понимать распределение риска на конкретные группы по определенным признакам для достижения поставленных целей.

Риском можно управлять, т.е. использовать меры, позволяющие в определенной степени прогнозировать наступление рискового определения риска на конкретные группы по определенным признакам для достижения поставленных целей.

Научно-обоснованная классификация риска позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском в зависимости от состояния каждого элемента.

Имеется множество различных классификаций банковских рисков. Различаясь положенными в их основу критериями, эти классификации роднит то, что все они однозначно полагают кредитный и процентный риски основными для банков.

Как становится ясным из данной работы, проблема определения финансовой устойчивости коммерческого банка велика и многогранна, существующие методики – разнообразны. Поэтому большое значение имеет для пользователя банковских услуг, найти наиболее полную и точную из них. Таковой, на наш взгляд, на сегодняшний день, является методика Центрального Банка Российской Федерации.

Библиографический список1. Аргунов И.А. «Прибыльность и ликвидность: анализ финансового состояния банка» //Банковский журнал № 3 1995 36с.

2. Андросов А.М. «Финансовая отчетность банка» М.: Менатеп-информ 1999 – 464с.

3. Ачкасов А.И. «Активные операции коммерческих банков» М.: АО Консалтбанкир 1994 – 80с.

4. Бабичева Ю.А. «Справочное пособие» М.: Экономика 1994 – 98с.

5. «Банковский вестник» Казань, Национальный Банк Республики Татарстан 2001 – 112с.

6. Белых Л.П. «Устойчивость коммерческих банков. Как банкам избежать банкротства» М.:ИО ЮНИТИ 1996 – 216с.

7. Бломштейн Г.Д. «Банковское дело и платежная система» М.: Финансы и статистика 1995 – 186с.

8. Виниченко И.С. «Анализ и контроль процентного риска»// Банковские технологии № 6 2000 – 41с.

9. Гамидов Г.М. «Банковское и кредитное дело» М.: Банки и биржи 1998 – 94с.

10. Годовой отчет Сбербанка Татарстан за 2001 год.

11. Голубович А.Д. «Управление банком; организационные структуры, персонал и внутренние коммуникации» М.: МЕНАТЕП- ИНФОРМ 1995 – 226с.

12. Жуков Е.Ф. «Банки и банковские операции» М.: Банки и биржи, ЮНИТИ 1995 – 196с.

13. Иванов А.Н. «Анализ надежности банков» М.: Русская деловая литература 1996 - 160с.

14. Инструкция Центрального Банка Российской Федерации N 1 от 01.10.1997 г. «О порядке регулирования деятельности кредитных организаций» ИСС «Гарант».

15. Информационно-аналитический бюллетень N 18 сентябрь 1999 «О возможных мерах Правительства и Банка России по преодолению банковского кризиса» ИСС «Гарант».

16. Казак А.Ю. «Финансы и кредит» М.: Капитал 1996 – 184с.

17. Колесников В.И. «Банковское дело» М.: Финансы и статистика. 1997 - 476с.

18. Кумок С.И. «Банковское дело в России» М.: Московское финансовое объединение 1994 – 294с.

19. Лаврушин О.И. «Банковское дело» М.: Банковский и биржевой информационный центр 1999 – 432с.

20. Липка В.Н. «Управление ликвидностью банка»//Банковские технологии № 3 1998 - 80с.

21. Лаптырев Д.А. «Планирование финансовой деятельности банка: необходимость, возможность, эффективность» М.: АСА 1995 – 194с.

22. Маркова О.М. «Коммерческие банки и их операции» М.: ЮНИТИ 1995 – 198с.

23. Михайлов А.Г. «Коммерческие банки: методы оценки надежности»// Банковское дело № 1 1998 – 28с.

24. Мицек С.А. «Экономика финансовых институтов» Учебное пособие - Екатеринбург 1996 – 217с.

25. Налоговый Кодекс РФ часть 2 от 05.08.2000 № 117-ФЗ. ИСС «Гарант».

26. Нуреев Р.М. «Деньги, банки, денежно-кредитная система» Учебное пособие - М. 1995 - 95с.

27. Панова Г.С. «Анализ финансового состояния коммерческого банка» М.: Финансы и статистика 1996 – 304с.

28. Панова Г.С. «Кредитная политика коммерческого банка» М.:АО ДИС 1997 – 352с.

29. Первозванский А.А. «Финансовый рынок: расчет и риск» М.: Инфра- М 1994 – 192с.

30. Положение ЦБ РФ от 24.04.2000 № 112-П «О порядке формирования и использования резервного фонда кредитной организации» ИСС «Гарант».

31. Полушкин В.К. «Анализ доходности коммерческого банка»// Бухгалтерия и банки № 3 2000 - 25с.

32. Поморина М.А. «Управление рисками как составная часть процесса управления активами и пассивами банка»//Банковское дело № 3 1998 – 38с.

33. Проскурин А.М. «Анализ рентабельности банка и его структурных подразделений»// Банковское дело №8 1998 – 38с.

34. Распоряжение Правительства РФ от 29.08.1998 г. N 1229-р «О контроле за кредитными организациями» ИСС «Гарант».

35. Роуз Б.М. «Банковский менеджмент» М.: Дело ЛТД 1997 – 90с.

36. Роде Э. «Банки, биржи, валюты современного капитализма» М.:Финансы и статистика 1986 – 215с.

37. Ривуар Ж. «Техника банковского дела» /Перевод с французского Широких И.В/. М.: Прогресс 1993 – 160с.

38. Саммерс Б.Д. «Оценка риска активов»//Коммерсант № 98 1997 – 18с.

39. Стребков И.М. «Оценка отечественных методик и показателей надежности коммерческих банков»// Банковские услуги № 9 1999 - 38с.

40. Севрюк В.Т. «Банковские риски» М.: Дело ЛТД 1998 – 72с.

41. Тиханин В.Б. «Построение потоковой методики мониторинга финансовой устойчивости банка»// Банковская газета №18 2002 – 8с.

42. Указание ЦБР от 31.03.2000 г. N 766-У «О критериях определения финансового состояния кредитных организаций» ИСС «Гарант».

43. Усоскин В.М. «Современный коммерческий банк».- М.:Вазар-Ферро 1994 – 275с.

44. Фабричнов С.А. «Деньги, банки и банковские операции».- В.: ИНФА 1995 – 219с.

45. Финансово-кредитный словарь М.: Финансы и статистика 1994 – 410с.

46. Черкасов В.Е. «Банковские операции: маркетинг, анализ, расчеты» М.:Метаинформ 1995 – 208с.

47. Черкасов В.Е. «Финансовый анализ в коммерческом банке» М.: Инфра-М 1997 – 208с.

48. Чернов М.Г. «Доходность, ликвидность, риск»// Банковские технологии № 4 1998 - 64с.

49. Шепелев С.Б. «Рейтинговая оценка деятельности кредитных организаций»// Банковское дело №6 1999 – 40с.

50. Ширинская Е.Б. «Операции коммерческих банков: российский и зарубежный опыт» М.: Финансы и статистика 1997 – 160с.

51. Ямпольский М.М. «Межбанковский кредит и ликвидность» // Банковское дело № 8 1998 – 40с.

Приложения

ПРИЛОЖЕНИЕ 1

Отраслевая структура кредиторской задолженности[54]

в тыс.руб.

| на 01.01.2001 | на 01.01.2002 | |

| Всего | 1 222 577 | 3 020 357 |

| Юридические лица | 1 206 921 | 2 943 410 |

| Промышленность | 447 598 | 837 646 |

| Электроэнергетика | 0 | 100 000 |

| Машиностроение | 0 | 11 900 |

| Химическая | 0 | 209 708 |

| Легкая | 0 | 20 000 |

| Сельское хозяйство | 0 | 214 786 |

| Строительство | 6 000 | 39 182 |

| Торговля и общественное питание | 225 029 | 269 494 |

| Транспорт и связь | 43 207 | 93 677 |

| Прочие отросли | 485 087 | 1 488 625 |

| Физические лица | 15 656 | 76 947 |

| На покупку жилья под залог приобретаемой недвижимости | 0 | 451 |

ПРИЛОЖЕНИЕ 2

Отраслевая структура вновь выданных кредитов[55]

в тыс.руб.

| на 01.01.2001 | на 01.01.2002 | |

| Всего | 2 980 229 | 9 028 952 |

| Юридические лица | 2 900 854 | 8 837 371 |

| Промышленность | 895 531 | 1 894 695 |

| Электроэнергетика | 0 | 1 000 000 |

| Машиностроение | 0 | 19 600 |

| Химическая | 0 | 334 427 |

| Легкая | 0 | 20 000 |

| Сельское хозяйство | 1 250 | 573 309 |

| Строительство | 8 377 | 45 401 |

| Торговля и общественное питание | 242 793 | 1 261 623 |

| Транспорт и связь | 57 166 | 198 796 |

| Прочие отрасли | 1 695 737 | 4 863 547 |

| Физические лица | 79 375 | 191 581 |

| На покупку жилья под залог приобретаемой недвижимости | 0 | 857 |

ПРИЛОЖЕНИЕ 3

Структура доходов[56]

в тыс.руб.

| 01.01.01 | 01.04.01 | 01.07.01 | 01.01.02 | |

| Доходы, всего | 362285 | 88586 | 220552 | 538943 |

| 1.процентные | 150020 | 48493 | 117692 | 299859 |

| 1.1.проценты,полученные за предоставленные кредиты | 134525 | 44730 | 107840 | 277113 |

| 2.от лизинговых операций | 0 | 0 | 0 | 0 |

| 3.от операций с инвалютой | 87806 | 9797 | 22300 | 46819 |

| 3.1.от переоценки счетов в инвалюте | 83186 | 9227 | 16876 | 38710 |

| 4.от операций с ценными бумагами | 50834 | 12196 | 20916 | 51566 |

| 5.от операций с драгоценными металлами | 0 | 0 | 0 | 0 |

| 6.от операций с производными финансовыми инструментами | 0 | 0 | 0 | 0 |

| 7.от операций по доверительному управлению | 0 | 0 | 0 | 0 |

| 8.дивиденты полученные | 172 | 22 | 56 | 195 |

| 9.доходы от прочих операций | 10893 | 3032 | 5659 | 11499 |

| 10.от восстановления сумм резервов на возможные потери | 57883 | 14372 | 52709 | 126037 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 3

| 11.разовые доходы | 112 | 11 | 122 | 333 |

| 12.другие доходы | 4192 | 193 | 462 | 1845 |

ПРИЛОЖЕНИЕ 4

Структура расходов[57]

в тыс.руб.

| 01.01.2001 | 01.04.2001 | 01.07.2001 | 01.01.2002 | |

| Расходы всего | 332937 | 69033 | 174419 | 449672 |

| 1.процентные | 64286 | 11842 | 24532 | 63731 |

| 1.1.проценты уплаченные по депозитам гражданам | 41560 | 5031 | 10712 | 22480 |

| 2.от лизинговых операций | 0 | 0 | 0 | 0 |

| 3.от операций в инвалюте | 83983 | 9312 | 17732 | 40126 |

| 3.1.от переоценки счетов в инвалюте | 83238 | 9232 | 16884 | 38579 |

| 4.от операций с ценными бумагами | 40083 | 6044 | 11765 | 38575 |

| 5.от операций с драгоценными металлами | 0 | 0 | 0 | 0 |

| 6.от операций с производными финансовыми инструментами | 0 | 0 | 0 | 0 |

| 7.от операций по доверительному управлению | 0 | 0 | 0 | 0 |

| 8.прочие операционные расходы | 1441 | 263 | 719 | 1539 |

| 9.отчисления в резерв на возможные потери | 85577 | 24425 | 85324 | 226885 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 4

| 10.административно-управленческие расходы | 16734 | 5299 | 9925 | 29807 |

| 11.разовые расходы | 110 | 23 | 85 | 127 |

| 12.другие расходы | 1042 | 9 | 14 | 65 |

ПРИЛОЖЕНИЕ 5

Анализ риска потери ликвидности в связи с разрывом в сроках погашения требований и обязательств[58]

в тыс.руб.

| Активы | Пассивы | Избыток (дефицит) ликвидности | Коэффициент избытка (дефицита) ликвидности | |

| Данные на 1 января 2001г | ||||

| -от «до востребования» до 1 дня включительно | 473633 | 228124 | 245509 | 14,3 |

| -от «до востребования» до 7 дней включительно | 583492 | 265928 | 317564 | 18,5 |

| -от «до востребования» до 30 дней включительно | 835076 | 735744 | 99332 | 5,8 |

| -от «до востребования» до 90 дней включительно | 1138227 | 1267007 | -128780 | -7,5 |

| -от «до востребования» до 180 дней включительно | 1555558 | 1579055 | -23497 | -1,4 |

| -от «до востребования» до 1 года включительно | 1753669 | 1677002 | 76667 | 4,5 |

| -от «до востребования» до 3 лет включительно | 1846946 | 1679903 | 167043 | 9,7 |

| -по всем срокам | 2124954 | 2124954 | х | х |

| Данные на 1 апреля 2001г |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 5

| -от «до востребования» до 1 дня включительно | 526503 | 303193 | 223310 | 8,9 |

| -от «до востребования» до 7 дней включительно | 646806 | 318409 | 328397 | 13,0 |

| -от «до востребования» до 30 дней включительно | 877994 | 732742 | 145252 | 5,8 |

| -от «до востребования» до 90 дней включительно | 1642807 | 1601459 | 41348 | 1,6 |

| -от «до востребования» до 180 дней включительно | 2135802 | 1922846 | 212956 | 8,4 |

| -от «до востребования» до 1 года включительно | 2539232 | 2352388 | 186844 | 7,4 |

| -от «до востребования» до 3 лет включительно | 2624813 | 2480622 | 144191 | 5,7 |

| -по всем срокам | 2925162 | 2925162 | х | х |

| Данные на 1 июля 2001г | ||||

| -от «до востребования» до 1 дня включительно | 396762 | 869676 | -472914 | -14,4 |

| -от «до востребования» до 7 дней включительно | 895643 | 925324 | -29681 | -0,9 |

| -от «до востребования» до 30 дней включительно | 1199001 | 1027684 | 171317 | 5,2 |

| -от «до востребования» до 90 дней включительно | 1713216 | 1797129 | -83913 | -2,5 |

| -от «до востребования» до 180 дней включительно | 2798554 | 1995620 | 802934 | 24,4 |

| -от «до востребования» до 1 года включительно | 3413160 | 2781827 | 631333 | 19,2 |

| -от «до востребования» до 3 лет включительно | 3512396 | 3250314 | 262082 | 8,0 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 5

| -по всем срокам | 3938433 | 3938433 | х | х |

| Данные на 1 октября 2001г | ||||

| -от «до востребования» до 1 дня включительно | 781753 | 988760 | -207007 | -5,4 |

| -от «до востребования» до 7 дней включительно | 952023 | 1096917 | -144894 | -3,8 |

| -от «до востребования» до 30 дней включительно | 1533606 | 1560650 | -7044 | -0,2 |

| -от «до востребования» до 90 дней включительно | 2385317 | 1926317 | 459000 | 11,9 |

| -от «до востребования» до 180 дней включительно | 2788874 | 2675046 | 113828 | 3,0 |

| -от «до востребования» до 1 года включительно | 3843856 | 3758568 | 85288 | 2,2 |

| -от «до востребования» до 3 лет включительно | 3989241 | 3789074 | 200167 | 5,2 |

| -по всем срокам | 4504229 | 4504229 | х | х |

| Данные на 1 января 2001г | ||||

| -от «до востребования» до 1 дня включительно | 1015689 | 804263 | 211426 | 4,8 |

| -от «до востребования» до 7 дней включительно | 1155065 | 821036 | 334029 | 7,6 |

| -от «до востребования» до 30 дней включительно | 1539134 | 969153 | 569981 | 13,0 |

| -от «до востребования» до 90 дней включительно | 2183682 | 1452864 | 730818 | 16,6 |

| -от «до востребования» до 180 дней включительно | 3413283 | 3048777 | 364506 | 8,3 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 5

| -от «до востребования» до 1 года включительно | 4351562 | 4306277 | 45285 | 1,0 |

| -от «до востребования» до 3 лет включительно | 4478732 | 4327881 | 150851 | 3,4 |

| -по всем срокам | 5046973 | 5046973 | х | х |

ПРИЛОЖЕНИЕ 6

Основные показатели деятельности Сбербанком Татарстан г.Зеленодольск[59]

в тыс руб.

| НАИМЕНОВАНИЕ ПОКАЗАТЕЛЯ | 01.01.2001 | 01.01.2002 |

| ЛАт-ЛИКВИДНЫЕ АКТИВЫ | ||

| 20202-Касса кредитных организаций | 27003 | 59514 |

| 20206-Касса обменных пунктов | 453 | 326 |

| 20207-Денежные средства в операционных кассах, находящиеся вне помещений банков | 0 | 0 |

| 20208-Денежные средства в банкоматах | 0 | 1777 |

| 20209 | 0 | 0 |

| 30114-Корреспонденские счета в банках-нерезидентах в СКВ | 1220 | 1145 |

| 32003-на срок от 2 до 7 дней | 10000 | 109042 |

| 32004-на срок от 8 до 30 дней | 88992 | 15673 |

| 32103-на срок от 2 до 7 дней | 0 | 27126 |

| 44809 | 100 | 0 |

| 44903-на срок до 30 дней | 0 | 0 |

| 44909 | 6607 | 0 |

| 45009 | 1060 | 0 |

| 45103-на срок до 30 дней | 480 | 0 |

| 45203-на срок до 30 дней | 0 | 55086 |

| 45502-на срок до 30 дней | 0 | 1250 |

| 51301-до востребования | 0 | 1119 |

| 8912-8912 | 0 | 280986 |

| 8929-8929 | 0 | 5720 |

| 8942-8942 | 0 | 187157 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 8951-8951 | 0 | 160049 |

| 8972-Вложения в государственные ценные бумаги и облигации внутреннего и внешнего валютных займов не являющиеся обеспечением по полученным банками кредитам часть сч.501 | 110290 | 307105 |

| 8989-Прочая задолженность банку сроком погашения в течении ближайших 30 дней: а) депозиты и займы в драгоценных металлах, в части сч. 20315, 20316 б) кредиты и депозиты в банках в) суммы переплаты, подлежащие возврату банку на данную отчетную дату из фонда | 218529 | 236076 |

| ИТОГО | 464734 | 1449151 |

| ЛАм-ВЫСОКОЛИКВИДНЫЕ АКТИВЫ | ||

| 20202-Касса кредитных организаций | 27003 | 59514 |

| 20206-Касса обменных пунктов | 453 | 326 |

| 20207-Денежные средства в операционных кассах находящихся вне помещений банков | 0 | 0 |

| 20208-Денежные средства в банкоматах | 0 | 1777 |

| 20209 | 0 | 0 |

| 44809 | 100 | 0 |

| 44909 | 6607 | 0 |

| 45009 | 1060 | 0 |

| 8912-8912 | 0 | 280986 |

| 8929-8929 | 0 | 5720 |

| 8950-8950 | 0 | 160049 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 8976-Средства на корреспондентских счетах в банках нерезидентах стран-членов ОЭСР в СКВ часть сч.30114 | 1220 | 1145 |

| 8972-Вложения в государственные ценные бумаги и облигации внутреннего и внешнего валютных займов не являющиеся обеспечением по полученным банками кредитам часть сч.501 | 110290 | 307105 |

| 8910-8910 | 0 | 27126 |

| ИТОГО | 146733 | 843748 |

| А-ОБЩАЯ СУММА ВСЕХ АКТИВОВ | ||

| Валюта баланса | 2465248 | 5643430 |

| 30302-Расчеты с филиалами расположенными в Российской Федерации | 204297 | 297054 |

| 30306-Расчеты между подразделениями одной кредитной организации по переданным ресурсами | 39700 | 33300 |

| 45909-Коммерческим организациям находящимся в государственной (кроме федеральной) собственности | 0 | 129 |

| 45910-Некоммерческим организациям находящимся в государственной (кроме федеральной) собственности | 38 | 0 |

| 45911-Негосударственным финансовым организациям | 0 | 0 |

| 45912-Негосударственным коммерческим предприятиям и организациям | 0 | 140 |

| 45915-Гражданам | 0 | 27 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 61405-Уплаченный авансом накопленный процентный (купонный) доход по процентным (купонным) долговым обязательствам | 1071 | 3668 |

| 61406-Переоценка средств в иностранной валюте - отрицательные разницы | 0 | 0 |

| 70201-Проценты уплаченные за привлеченные средства | 0 | 0 |

| 70202-Проценты уплаченные юридическим лицам по привлеченным средствам | 0 | 0 |

| 70203-проценты уплаченные физическим лицам по депозитам | 0 | 0 |

| 70204-Расходы по операциям с ценными бумагами | 0 | 0 |

| 70401-Убытки отчетного года | 0 | 0 |

| 70501-Использование прибыли отчетного года | 26490 | 45632 |

| 70502-Использование прибыли предшествующих лет | 0 | 0 |

| ИТОГО | 2193652 | 5263480 |

| ОВм-ОБЯЗАТЕЛЬСТВА ДО ВОСТРЕБОВАНИЯ | ||

| 30109-Корреспондентские счета кредитных организаций корреспондентов | 29297 | 185837 |

| 30601-Средства клиентов по брокерским операциям с ценными бумагами и другими финансовыми активами | 22 | 31 |

| 40201-Средства бюджетов субъектов Российской Федерации | 0 | 8 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 40202-Средства бюджетов субъектов Российской Федерации выделенные государственным предприятиям, организациям и учреждениям | 5119 | 0 |

| 40204-Средства местных бюджетов | 6249 | 817 |

| 40205-Средства местных бюджетов выделенные государственным предприятиям, организациям и учреждениям | 763 | 937 |

| 40410-Внебюджетные фонды субъектов Российской Федерации и местных органов власти | 261 | 493 |

| 40502-Коммерческие предприятия и организации | 7631 | 3580 |

| 40504-Счета Госкомитета РФ по связи и информатизации по переводным операциям | 9060 | 71868 |

| 40602-Коммерческие предприятия и организации | 40655 | 94382 |

| 40603-Некоммерческие организации | 6422 | 12286 |

| 40701-Финансовые организации | 7960 | 6763 |

| 40702-Коммерческие предприятия и организации | 74837 | 215464 |

| 40703-Некоммерческие организации | 16231 | 17134 |

| 40802-Физические лица -индивидуальные предприниматели | 2893 | 3962 |

| 42101-до востребования | 10 | 0 |

| 42301-Депозиты до востребования | 8740 | 12926 |

| 42308-для расчетов с использованием банковских карт | 0 | 1547 |

| 42309-Прочие привлеченные средства до востребования | 0 | 2322 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 42601-Депозиты до востребования | 2 | 53 |

| 43801-до востребования | 0 | 0 |

| 47422-Обязательства банка по прочим операциям | 5378 | 25 |

| 52301-до востребования | 1142 | 139747 |

| 52403-Выпущенные депозитные сертификаты к исполнению | 330 | 268 |

| 52406-Векселя к исполнению | 31 | 31 |

| 60301-Расчеты с бюджетом по налогам | 1288 | 2786 |

| 8927-для Н2 и Н3 | 0 | 0 |

| -8911 | 0 | 0 |

| -8994 | 4405 | 900 |

| ИТОГО | 220033 | 772369 |

| ОВт-ОБЯЗАТЕЛЬСТВА ДО ВОСТРЕБОВАНИЯ И НА СРОК ДО 30 КАЛЕНДАРНЫХ ДНЕЙ | ||

| П(301) | 29297 | 185837 |

| 30601-Средства клиентов по брокерским операциям с ценными бумагами и другими финансовыми активами | 22 | 31 |

| 31304-на срок от 8 до 30 дней | 2216 | 0 |

| П(401)-А(401) | 0 | 0 |

| П(402) | 12131 | 1762 |

| П(404) | 261 | 493 |

| П(405) | 16691 | 75448 |

| П(406) | 47077 | 106668 |

| П(407) | 99028 | 239361 |

| П(408) | 2893 | 4473 |

| 40911-Транзитные счета | 47 | 0 |

| 42101-до востребования | 10 | 0 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 42301-Депозиты до востребования | 8740 | 12926 |

| 42308-для расчетов с использованием банковских карт | 0 | 1547 |

| 42309-Прочие привлеченные средства до востребования | 0 | 2322 |

| 42601-Депозиты до востребования | 2 | 53 |

| 43402-на срок до 30 дней | 355052 | 0 |

| 47422-Обязательства банка по прочим операциям | 5378 | 25 |

| 52301-до востребования | 1142 | 139747 |

| 52403-Выпущенные депозитные сертификаты к исполнению | 330 | 268 |

| 52406-Векселя к исполнению | 31 | 31 |

| 60301-Расчеты с бюджетом по налогам | 1288 | 2786 |

| 60307-Расчеты с работниками банка по подотчетным суммам | 2 | 1 |

| 60322-Расчеты с прочими кредиторами | 115 | 1 |

| 8927-для Н2 и Н3 | 0 | 0 |

| 8991-Прочие обязательства банка со сроком погашения в блажащие 30 дней: а)депозиты и счета клиентов в драгоценных металлах часть сч.20311 б)кредиты и депозиты банков часть сч.31204..31206.. | 149398 | 162689 |

| 8993-Гарантии и поручительства выданные банков со сроком исполнения обязательств в течении ближайших 30 дней часть сч.91404 | 0 | 0 |

| -8994 | 4405 | 900 |

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| ИТОГО | 726746 | 935569 | |||

| Динамика изменения собственных средств банка на 01.01.2002 в соотношении к 01.01.2001 году[60] в тыс.руб. | |||||

| СИМВОЛ | НАИМЕНОВАНИЕ | 01.01.2001. | 01.01.2002. | ||

| 0 | Собственные средства | 416946 | 691722 | ||

| 100 | Основной капитал | 0 | 0 | ||

| 101 | Уставный капитал кредитной организации действующей в форме акционерного общества | 401000 | 651000 | ||

| 106 | Часть фондов кредитной организации | 8627 | 11966 | ||

| 114 | Источники основного капитала | 409627 | 662966 | ||

| 115 | Нематериальные активы | 387 | 404 | ||

| 119 | Убытки текущего года | 7429 | 4546 | ||

| 120 | Основной капитал | 401811 | 658016 | ||

| 201 | Прирост стоимости имущества за счет переоценки | 306 | 300 | ||

| 202 | Часть резервов на возможные потери по ссудам(резервы общего характера) | 14372 | 33655 | ||

| 203 | Фонды сформированные в текущем году(или их часть) | 463 | 0 | ||

| 210 | Источники дополнительного капитала | 15141 | 33955 | ||

| 211 | Дополнительный капитал | 15141 | 33955 | ||

ПРОДОЛЖЕНИЕ ПРИЛОЖЕНИЯ 6

| 305 | Просроченная дебиторская задолженность длительностью свыше 30 дней | 6 | 242 |

| 306 | Часть вложений кредитной организации в акции приобретенные для инвестирования а также вложения в уставный капитал кредитных организаций-резидентов | 0 | 7 |

| 400 | Промежуточный итог | 416946 | 691722 |

| 501 | Кредиты, гарантии и поручительства предоставленные кредитной организацией своим акционерам (участникам) инсайдерам сверх установленных нормативами Н9,Н9.1,Н10,Н10.1 ОГРАНИЧЕНИЙ | 0 | 0 |

| 503 | Разница между действительной стоимостью доли причитающейся вышедшим из общества участникам и стоимостью по которой доля была реализована другому участнику | 0 | 0 |

ПРИЛОЖЕНИЕ 7

РАСЧЕТ РИСКОВАННЫХ АКТИВОВ

ПО СОСТОЯНИЮ НА 01.01.2002 г[61]

Похожие работы

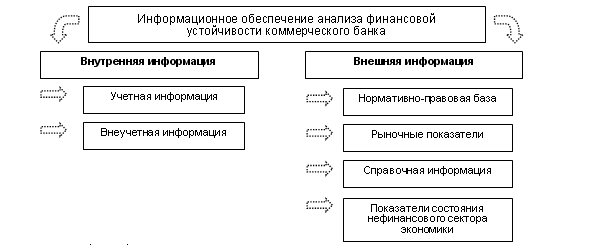

... база анализа предполагает возможность проведения любого вида анализа - ретроспективного, оперативного, перспективного, стратегического. Система экономической информации, обеспечивающей анализ финансовой устойчивости коммерческого банка, представлена на рис. 1. Эффективность аналитических процедур во многом обусловливается качеством внутренней информации, которая составляет большую часть ...

... не столько наличие несоответствий в объеме активов и пассивов по срокам, сколько уровень этого несоответствия по отношению к общим обязательствам, а также динамику таких несоответствий. Финансовый анализ коммерческого банка относится к числу наиболее актуальных методологических проблем современного банковского дела. Методы анализа и оценки деятельности кредитной организации общеизвестны, однако ...