Навигация

Основные операции и анализ работы Кыргызской Фондовой Биржи

3.4. Основные операции и анализ работы Кыргызской Фондовой Биржи.

Процедура листинга

На любой фондовой бирже операции могут осуществляться не совсеми ценными бумагами, а только с теми, которые прошли процедуру листинга.

Режим, регулирующий допуск ценных бумаг к котировке, в совокупности с порядком проведения операций с фондовыми ценностями образует сердцевину биржевого механизма, обслуживающего и регулирующего движение финансового капитала. Биржевой оборот, совершение операций с фондовыми ценностями невозможны без котировки, т.е. особого способа формирования, учета и публикации биржевых цен. Под котировкой понимают действия экспертной комиссии биржи, преследующие цели:

· допуск ценных бумаг на фондовую биржу для совершения с ними различных операций после соответствующей проверки и изучения финансового положения фирм, предлагающих эти фондовые ценности;

· определение величины курса ценных бумаг, а также регистрация и публикация курсов (цен) на фондовые ценности в биржевых бюллетенях.

Процесс обращения фондовых ценностей на всех официально зарегистрированных фондовых биржах может осуществляться только с ценными бумагами, которые успешно прошли специальную биржевую процедуру, т.е. листинг (буквально "включение в список''). Всякой компании необходимо включить в лист (список) соответствующей биржи свои ценные бумаги, что является обязательной предпосылкой для пропуска к торговле. Иногда биржи не только не допускают фондовые ценности, отсутствующие в листах списках, к процессу биржевого торга, но под страхом самых суровых санкций категорически запрещают зарегистрированным на них членам осуществлять какие-либо операции с такими ценностями даже по инициативе клиентов. Все сделки с ценными бумагами, не прошедшими листинг, подлежат обсуждению и исполнению исключительно в частном порядке только между самими участниками вне помещения биржи. Биржа не несет ответственности за надежность и законность таких сделок, как не попадающих под ее юрисдикцию и отвечающих принятым биржевым правилам и положениям.

Листинг конкретных видов ценных бумаг, т.е. факт их появления в биржевых списках, означает разрешение на участие их в торгах и дает им все те привилегии, которыми наделяется любая иная ценная бумага, уже задействованная в биржевой торговле.

Кыргызская Фондовая Биржа дает ряд важных преимуществ компаниям, решившим пройти листинг. Являясь одним из главных институтов фондового рынка Кыргызстана, КФБ будет играть решающую роль в финансово-экономическом росте наиболее перспективных предприятий Республики. Компании, прошедшие листинг на КФБ, сразу же приобретают следующие преимущества (см. приложение 6 ) :

1.Более выгодное общественное положение компании

Компании, прошедшие листинг на КФБ, оказываются в поле зрения общественности. Регулярно публикуется цена их акций, информация о компании публикуется газетами, а также в информационных бюллетенях биржи, распространяемых как в республике, так и за рубежом. КФБ является членом Федерации Евро-Азиатских Бирж (РЕА5), которая обеспечивает листинговым компаниям присутствие во всем регионе. Более широкая известность листинговых предприятий дает ряд очевидных преимуществ:

· Стратегические инвесторы получают более оперативную информацию о предприятиях, способных стать потенциальными объектами для инвестированиям

· Чем известнее предприятия, тем больше шансов для привлечения капитала и своего роста;

· В поисках надежных объектов для инвестирования иностранные инвесторы в первую очередь обращаются на фондовую биржу. Как свидетельствует мировая практика, только самые сильные компании допускаются к листингу на фондовой бирже.

2.Возможность привлечения капитала

Листинг на фондовой бирже дает компаниям шанс увеличить капитал за счет продажи акций новых эмиссий. Компания приобретает возможность привлечь брокеров/дилеров для поиска заинтересованных инвесторов. Несмотря на то, что сама фондовая биржа не приобретает акции, являясь лишь механизмом для привлечения капитала для компании, многим предприятиям легче и выгоднее пытаться привлечь капитал путем открытой эмиссии акций через биржу, нежели распространяя свои акции среди имеющихся акционеров частным порядком. Таким образом, компании с устойчивым финансово-экономическим положением и надежной репутацией имеют все шансы увеличить свой капитал через фондовую биржу.

3.Определение реальной рыночной цены

В Кыргызстане большинство предприятий покупаются и продаются по номинальной стоимости. Однако на большинстве развитых фондовых рынков номинальная цена является лишь исходной для установления реальной рыночной стоимости акций. Доходы компании, перспективы ее развития, качество выпускаемой продукции, уровень управления и многие другие факторы помогают определить её реальную стоимость в отличие от номинальной. КФБ представляет собой достаточно прозрачный рынок ценных бумаг, помогающий установить действительную стоимость акций листинговых компаний. На КФБ большинство компаний торгуют своими акциями по стоимости, превышающей номинальную, в то время как другие компании такой возможности не имеют.

С юридической точки зрения никакое акционерное общество изначально не обязано вносить свои акции и иные ценные бумаги в те или иные биржевые листы; оно лишь имеет на это право, которое вовсе не обязательно к реализации. Тем не менее, биржевая торговля так выгодна, что, как правило, большинство компаний всегда стремятся разместить свои ценные бумаги на какой-либо одной или даже нескольких различных биржах. Причиной этому служат определенные выгоды и преимущества, вытекающие из реализации данного права на практике.

К преимуществам листинга и соответственно участия в биржевых торгах относится прежде всего высокая мартабильность, т.е. годность для реализации на рынке, повышенный уровень ликвидности ценных бумаг, а также очевидные выгоды от относительной стабильности их цены. Процесс образования фондовых ценностей под постоянным контролем непосредственно регулируется самой биржей, которая таким образом предохраняет заключаемые на торгах сделки от появления на них элементов мошенничества и злоупотреблений.

Инвестор, покупающий ценные бумаги, включенные в котировальный лист биржи, может быть уверен, что получит достоверную и своевременную информацию о компании-эмитенте и рынке ее ценных бумаг. Он должен иметь возможность оценивать перспективы экономического развития эмитента и качество его ценных бумаг.

Таким образом, отметим, что всякий инвестор, решивший вложить средства во внесенные в листы фондовые ценности, вместе с ними автоматически приобретает и полный набор всех преимуществ, которые включает в себя комплекс средств защиты, предлагаемый фондовыми биржами. Фондовая биржа, однако, не гарантирует доходность инвестиций в акции компании, прошедших листинг.

Аналогично этому целый ряд несомненных выгод и привилегий от внесения своих ценных бумаг в биржевые листы КФБ также извлекают и сами компании. Так, компании, внесенные в такие списки, получают большую известность и популярность (паблисити) среди лиц, занятых в сфере инвестиций. Как правило, банки, финансовые институты и сами брокеры крайне неохотно соглашаются заниматься подпиской на новые выпуски акций и иных ценных бумаг тех компаний, которые отвечают отказом на предложения о внесении их в биржевые листы хотя бы на одной официально зарегистрированной бирже. Котировка акций на бирже позволяет компаниям занять устойчивые позиции на рынке.

Биржа - это система поддержки рыночной стоимости акций. При поглощении и слиянии компаний оценка активов опирается на курсовую рыночную стоимость акций, а не на книжную, балансовую, которая у таких компаний, как правило, ниже. Листинг в ряде стран является основанием для предоставления компании определенных более существенных скидок при налогообложении. И, наконец, компаниям, состоящим в таких листах, как правило, легче бывает добиться доверия и расположения банков и финансовых институтов в случаях возникновения у них потребности в займах и кредитах, а также облегчается размещение новых выпущенных облигаций, конвертируемых в списочные (листинговые) акции. Таким образом, листинг - это система поддержки рынка, который создает благоприятные условия для организованного рынка, позволяет выявить наиболее надежные и качественные ценные бумаги и способствуют повышению их ликвидности.

В нашей стране листинг пока не оказывает сколько-нибудь значительного влияния на оценку качества ценной бумаги, как с точки зрения инвестора, так и эмитента. Однако все чаще в нормативных документах упоминаются ценные бумаги, имеющие рыночную котировку.

Покупатели (владельцы) ценных бумаг, имеющих рыночную котировку, как правило, обладают преимуществом в резервировании под их обеспечение по сравнению с ценными бумагами без котировки.

Биржи сами устанавливают правила для компаний-эмитентов, желающих включить свои акции в биржевой список, поэтому на каждой бирже своя "технология" допуска ценных бумаг к котировке. Различаются и требования к компаниям, желающим котировать свои акции на конкретной бирже.

Развитие процесса листинга на отечественном фондовом рынке в целом соответствует мировой практике.

Вместе с тем наблюдается значительный разброс по показателям, принятым в качестве критерия листинга как в количественном, так и качественном отношениях. Это отличает процедуру листинга на отечественной фондовой бирже от допуска ценных бумаг к списочной биржевой торговле акциями в развитых странах, где критерии листинга в основном унифицированы (см. приложение 6). Они не одинаковы, что особенно четко прослеживается при их сравнении на биржах стран с развитым фондовым рынком и КФБ.

Например, в Германии существуют восемь фондовых бирж. Но достаточно эмитенту важнейших немецких ценных бумаг (национальных) пройти процедуру листинга хотя бы в одной из них, и его акции могут котироваться и на остальных семи.

Развитие биржевого законодательства направлено на ужесточение правил листинга для обеспечения больших гарантий инвесторов. Поэтому для того, чтобы акции корпорации были приняты к котировке на Нью-йоркской фондовой бирже, она должна отвечать ряду требований. Часть из них касается количественных показателей деятельности корпорации: величина активов; прибыль за последний балансовый год (за каждый год из двух предшествующих последнему балансовому году не менее 2,5 млн.дол., или суммарная прибыль за последние три года не менее 6,5 млн.дол., и каждый год должен быть прибыльным); количество выпущенных в обращение акций. Но этого недостаточно, и корпорация, отвечающая всем количественным требованиям, автоматически не включается в число фирм, котирующих свои акции на бирже. Биржа оценивает степень известности компании в масштабе страны, ее место, занимаемое в отрасли, и т.д.

При допуске к биржевой торговле ценными бумагами в Германии решающую роль играют кредитные институты. Ими являются универсальные банки, деятельность которых распространяется на осуществление банковских операций, включая торговлю ценными бумагами, их хранение и управление. Банк, занимаясь подготовкой документа для прохождения листинга, принимает на себя руководство по осуществлению этой процедуры. Предприятие-эмитент должно просуществовать по крайней мере три года, прежде чем оно сможет подать ходатайство о допуске своих ценных бумаг к официальной котировке на бирже. Вместе с подачей ходатайства должны быть представлены официально заверенная выписка из торгового реестра, последняя регистрация устава, а также годовые балансы и другие финансовые документы за три года деятельности.

Эмиссия должна достигать предположительной курсовой стоимости в размере 2,5 млн. немецких марок. Для обеспечения достаточного уровня спроса на акции, допуск которых предусматривается, необходимо разместить на рынке по крайней мере 25% уставного капитала. Ценные бумаги должны свободно обращаться на рынке, поэтому в их делении по достоинству необходимо учитывать потребности биржевой торговли, а в печатном оформлении - защиту от фальсификации.

Для проверки соответствия параметра выпуска ценных бумаг установленным критериям, а также постоянного анализа их инвестиционных качеств на бирже создан специальный отдел. Он носит название департамента листинга, который параллельно решает следующие задачи. Во-первых, осуществляет экспертизу соответствия показателей, указанных в заявке эмитента, формальным критериям, установленным биржей, и выносит свои рекомендации (см. приложение 6).

На КФБ процедура листинга начинается с подачи заявки в департамент листинга с приложением ряда нотариально заверенных документов (см. приложение 5) . Заявка может подаваться только тем эмитентом, ценные бумаги которого выпущены и зарегистрированы в соответствии с действующим законодательством. Она представляется на фирменном бланке, имеет печать и подпись руководителя, сведения о регистрируемом выпуске ценных бумаг, наименование, номер выпуска, номинал, гарантию достоверности представляемых в отдел листинга документов, а также уведомление о согласии с существующими правилами допуска к котировке (листинга). Кроме того, представляются учредительные документы, справка об оплаченном уставном фонде, копии проекта эмиссии установленного законом образца. Если акционерное общество функционирует более одного года или является правопреемником другого юридического лица, то дополнительно представляются бухгалтерский баланс и отчет о распределении прибыли за последний финансовый год, заверенный независимыми аудиторами. Как правило, биржа оставляет за собой право требовать от эмитента предоставления других документов и информации, необходимой для проведения экспертной оценки и допуска ценных бумаг к котировке. Рассмотрение заявки обычно не превышает один месяц.

Решение же о внесении в биржевой список принимают последовательно две инстанции: департамент листинга, затем Биржевой совет.

С целью защиты интересов инвесторов биржа может временно или навсегда исключить ценные бумаги акционерного общества из котировочного листа (см. приложение 6). В США правилами допуска акций корпорации к котировке, действующими на Нью-йоркской фондовой бирже, предусмотрено, что биржа имеет право приостановить котировку акций той или иной компании или вообще исключить ее из числа котирующихся, если появятся достаточно основательные обстоятельства, представленные в Совет директоров. Это относится к фирмам, отвечающим всем количественным требованиям, но имеющим неблагоприятное финансовое состояние, поскольку банкротство компании - это удар и по репутации биржи, где котировались ее акции.

Существуют три формы временного прекращения котировки на бирже:

1) отсрочка начала торговли (до открытия торгов биржа может приказать трейдерам сбалансировать заказы на покупку или продажу и тем самым определить более справедливую цену, если по какому-либо виду акций поступило необычайно большое количество заказов на покупку или продажу);

2) перерыв в торговле (объявляется в любое время доя сообщения какой-либо важной информации);

3) приостановка торговли на одну сессию и более (используется, когда нужно время, чтобы разобраться в каком-то важном событии, а также при нарушении компанией соглашения о листинге до его устранения, или принять решения о де листинге ценных бумаг компании-эмитента).

Де листинг, или исключение из биржевого списка, может последовать, если (см. приложение 6):

· эмитент объявлен банкротом или его финансовое состояние признано неудовлетворительным;

· публичное размещение ценных бумаг достигает неприемлемо малых масштабов или иного их несоответствия минимальным требованиям листинга;

· компании-эмитенты в письменном виде подают заявление об исключении их ценных бумаг из числа котирующихся;

· ценные бумаги эмитента отозваны для погашения или обмена на новые при их дроблении, а также при слиянии с другой фирмой и т. д.;

· нарушается соглашение о листинге;

· компанией-эмитентом не представлены ежегодный отчет или другая информация в указанные сроки и т.д.

Одно из требований, предъявляемых к компаниям, заключается в периодическом предоставлении ими достаточно большого объема информации инвесторам, а также публичной отчетности о финансово-хозяйственной деятельности корпорации. Публикация сведений, касающихся финансового положения компании, необходима как для саморегулирования биржи, так и государственного регулирования фондового рынка. Подобные требования вводятся и на кыргызской бирже (см. приложение 6).

В настоящее время в мировой практике широкое развитие получил процесс демократизации биржевого дела. На крупных биржах организуются вторые и третьи биржевые рынки, основным отличием которых является отсутствие процедуры листинга. Оформление сделок осуществляется по той же форме. Сделки совершаются на любые фондовые ценности, но риск инвестора в данном случае возрастает.

Листинг на КФБ расширяет предприятиям возможность привлечь капитал путем продажи акций новых эмиссий. Для реализации своих акций листинговая компания может воспользоваться услугами брокерских контор (получающей за свои услуги небольшой процент с вновь полученного компанией капитала), которая ведет поиск потенциальных инвесторов. Покупатели акций новых эмиссий становятся акционерами данной компании, имеющими право на получение девидендов.

Поиск иностранного или стратегического инвестора, значительно облегчается, если компания прошла листинг на КФБ. Кроме того, дополнительная эмиссия возможна только для листинговых компаний (см. приложение 6).

Оба этих способа привлечения капитала требуют минимальных затрат от компании и не заставляют компанию нести тяжелое бремя кредитов. Листинг на фондовой бирже является удобной возможностью, которую следует шире использовать всем компаниям в Кыргызстане.

Котировка ценных бумаг.

Если процедура листинга на КФБ, допуск ценных бумаг к котировке - единовременный акт, то определение цены или курса ценной бумаги - это постоянно возобновляемая на каждом Биржевом собрании в процессе аукциона, операция.

Котировка ценной бумаги - это механизм выявления цены, ее фиксация в течение каждого дня работы биржи и публикация в биржевых бюллетенях. Магическое появление цены в процессе биржевого торга является результатом взаимодействия зарегистрированных торговцев. Биржа лишь ее выявляет, объективно способствуя ее формированию.

Биржа концентрирует спрос и предложение на покупку и продажу ценных бумаг, определяет соотношение между текущим спросом и предложением, в результате которого выявляется цена как выражение равновесия временного и относительного, но достаточного для осуществления той или иной сделки.

Цена, по которой заключаются сделки и ценные бумаги переходят из рук в руки, называется курсам. Биржевой курс используется как ориентир при заключении сделок, как в биржевом, так и во внебиржевом обороте. При этом "залповый аукцион" позволяет выявить единую цену, которая будет существовать до следующего "залпа", а непрерывный - соотношение между текущим спросом (цена спроса - наивысшая цена, предлагаемая покупателем) и предложением на ценную бумагу (цена предложения - минимальная цена продажи ценной бумаги).

Следует отметить, что биржевое законодательство, как правило, не фиксирует порядок определения биржевого курса ценных бумаг. Однако в зависимости от принципов, положенных в основу котировки, различают:

1) метод единого курса, основанный на установлении единой (типичной) цены;

2) регистрационный метод, базирующийся - на регистрации фактических цен сделок, спроса и предложения (цен продавцов и покупателей).

Как правило, биржевые торги начинаются с объявления цен, которые имели место в конце предыдущей сессии. Они определяются департаментом Торговли ценными бумагами по результатам предыдущего торга (например, вчерашнего дня) и раздаются его участникам в виде котировочного листа. На биржах, где применяется способ формирования единой биржевой цены, (торговля осуществляется с помощью залпового аукциона) она строится на основе устранения субъективной оценки положения рынка со стороны лиц, производящих котировку.

Прежде всего, представляет интерес метод фондовой котировки, используемый на немецких биржах, так при установлении биржевых цен во внимание принимаются только сделки, заключенные при посредстве официальных, так называемых курсовых маклеров. По каждой группе фондовых ценностей имеются специальные маклеры, принимающие заявки спроса и предложения. В точно определенное время они сходятся в определенном месте биржевого зала и в присутствии всех лиц, заинтересованных в данных ценных бумагах, приступают к установлению того курса, при котором они смогли бы покрыть максимальную сумму спроса и предложения.

Совершенно очевидно, что при установлении курса необходимо следовать определенным правилам:

1) биржевой курс устанавливается на уровне, который обеспечивает наибольшее количество сделок;

2) заявки "продать по любому курсу", "купить по любому курсу" осуществляются при появлении первого предложения цены;

3) совершение заявок, содержащих максимальные цены при покупке и минимальные при продаже;

4) заявки, в которых указываются цены, приближающиеся к максимальным при покупке и минимальные при продаже, могут реализовываться частично;

5) заявки, где указаны цены ниже искомого курса при покупке или выше при продаже, не реализуются.

Итоговые расчеты единого курса на КФБ можно представить следующей таблицей

(табл. 3.)

Приказы, поступившие на покупку ценных бумаг "по любой цене", могут быть исполнены по цене 555, поэтому общее количество приказов на покупку по этой цене - 150 (80 + 70). Желающие купить по цене 555 будут рады совершить сделку по цене 5.54 и т.д.

В отношении приказов на продажу нетрудно заметить, что суммирование приказов осуществляется в обратном порядке - от наименьшей цены в соответствии с желаниями продавцов продать подороже.

Наибольшее количество сделок, а именно 600, удовлетворяется при курсе 551. Он и фиксируется как единый. Однако может сложиться ситуация, при которой, например, 600 сделок будут исполняться при курсах 550 и 551. Какими приоритетами руководствоваться в этом случае? Искусство курсового маклера состоит в том, чтобы поддерживать наиболее ликвидный рынок, а, следовательно, стимулировать увеличение заявок в той стороне рынка, где их меньше. Таким образом, если заявок на покупку меньше, чем на продажу, целесообразно установить курс 550, а если наоборот - 551.

Нетрудно заметить, что при цене 551 приказов на покупку на 10 единиц больше, чем приказов на продажу. Какие же из них будут удовлетворены? В первую очередь это заявки, содержащие приказ "купить по любой цене", а также заявки по курсу выше единого - 555; 554; 553; 552. А вот заявок по курсу 551 - 20; из них будут удовлетворены первые десять согласно времени регистрации, следуя правилу - "первый подавший заявку удовлетворяется в первую очередь".

Итоговые расчеты единого курса (таблица 3.)

(схема сделана в системе EXCEL).

| Общее количество ценных бумаг, представленное на продажу |

Заявки | Общее количество ценных бумаг, представленное на покупку | Возможное количество удовлетворенных заявок на покупку | ||

|

| Приказ на продажу | Пределы цен,указанные в заявках | Приказы на покупку |

|

|

| - | - | купить по любой цене | 80 | - | - |

| (390+20)=410 | 20 | 555 | 70 | 150=(80+70) | 150 |

| (350+40)=390 | 40 | 554 | 60 | 210=(150+60) | 210 |

| (330+20)=350 | 20 | 553 | 40 | 250=(210+40) | 250 |

| (300+30)=330 | 30 | 552 | 40 | 290=(250+40) | 290 |

| (280+20)=300 | 20 | 551 | 20 | 310=(290+20) | 300 |

| (210+70)=280 | 70 | 550 | 40 | 350=(310+40) | 280 |

| (150+60)=210 | 60 | 549 | 30 | 380=(350+30) | 210 |

| (100+50)=150 | 50 | 548 | 30 | 410=(380+30) | 150 |

| (30+70)=100 | 30 | 547 | 20 | 430=(410+20) | 100 |

| - | 70 | Продать по любой цене | - | - | - |

Простому и непрерывному аукциону соответствует котировка по регистрационному методу. В биржевом бюллетене отмечаются (регистрируются) действительные цены сделок, заключенные в течение данного периода времени (биржевого дня). Поскольку котировка заключается в регистрации фактических цен, под ней не следует понимать механическое фиксирование выявленных в процессе биржевого торга курсов (цен), котировка воспроизводит только показательные для оборота цены.

Анализируя данные регистрации сделок и заявки инвесторов, департамент Торговли ценными бумагами определяет верхний и нижний пределы цен по видам ценим бумаг. При этом он исключает цены, не показательные для рыночной конъюнктуры.

Обычно в биржевых бюллетенях КФБ регистрируются не все цены сделок, а лишь предельные, наиболее полно характеризующие динамику цен в процессе биржевого дня. Предельные цены берутся в вертикальном и горизонтальном разрезах: высшая и низшая в продолжение биржевого дня, начальная в первые минуты и заключительная цена в конце биржевого дня.

На фондовых биржах экономически развитых стран Запада торговля ценными бумагами ведется с помощью автоматизированных систем, что позволяет с нескольких постов вводить заказы на покупку или продажу фондовых ценностей. Если они совпадают по цене, то автоматически исполняется и информация о заключении сделки, которая поступит на рабочее место (пост), а также высветится на тиккере - биржевом аппарате, передающем котировки ценных бумаг.

На КФБ также существует система автоматизированных торгов, необходимость модернизации которой обусловлена объективными причинами.

Превышение курса акции над ее номиналом называется ложем или окно; отклонение курса вниз от номинала - дизажио.

Виды заявок на совершение биржевых сделок

Современный инвестор имеет возможность дать самые разнообразные поручения своему брокеру по заключению сделок с ценными бумагами, котирующимися на бирже (см. приложение 3). Заявки подаются либо накануне, либо в процессе биржевого торга.

Приказ, оформленный в форме заявки - это конкретная, инструкция клиента через брокера, поступающая к месту торговли.

Заявку (заказ) может оформить любое физическое или юридическое лицо (клиент), заключившее договор с брокером, который представит данный заказ на бирже. Однако чтобы заказ был исполнен, клиент должен представить гарантии оплаты приобретаемых ценных бумаг. Такими гарантиями являются: представление брокеру простого векселя на полную сумму сделки; перечисление на счет брокера суммы в размере определенного процента от суммы сделки, которая является залогом и может быть использована брокером, если клиент не выполнит свои обязательства; открытие брокеру текущего счета (с правом распоряжения) на сумму, составляющую определенный процент от суммы сделок, поручаемых брокеру в течение полугодия. Однако самым эффективным средством расчета является банковская гарантия, содержащая безусловное обязательство банка оплатить все его задолженности по первому требованию брокера. Такая форма расчетов не отвлекает финансовые ресурсы из оборота брокера или его клиента и максимально приближает время совершения сделок и время платежа.

В соответствии с действующими нормативными документами в Кыргызстане профессиональные участники рынка ценных бумаг, осуществляющие брокерскую деятельность при совершении сделок с ценными бумагами по поручению клиента, могут отказаться от приема поручений на покупку каких-либо ценных бумаг, если нет уверенности, что клиент оплатит сделку.

При продаже ценных бумаг клиент одновременно направляет брокеру как заявку-предложение с поручением об их продаже, так и сами ценные бумаги, предназначенные для продажи, или сохранную расписку, заверенную руководителем и главным бухгалтером. Сохранная расписка содержит обязательство выдать ценные бумаги по первому требованию брокеру или другому лицу, имеющему доверенность от брокера. Брокер не принимает поручения на продажу ценных бумаг, если отсутствует гарантия того, что клиент обладает ценными бумагами.

Техника передачи биржевых заявок весьма разнообразна. Можно воспользоваться услугами курьера, отправить заказное письмо иди заверенную телеграмму по почте, послать телекс или телефакс, воспользоваться взаимосогласованным документом, подтверждающим периодическую силу заявок по телефону или сетям компьютерной связи. Инвестор может поручить брокеру не только купить, те или иные ценные бумаги наиболее предпочтительного с его точки зрения эмитента, но и оговорить в заявке условия, при которых должна состояться сделка. Поэтому текст заявки должен содержать необходимую информацию в форме приказов для брокера, заключающего сделку. Заявка должна содержать в себе пять групп указаний.

Во-первых, следует определить вид заказа, указывающий положение клиента в сделках как покупателя или продавца (заказ или предложение), зафиксировать номер договора, код брокера, вид ценной бумаги, наименование. Если брокер получил контингентный заказ, то он должен одновременно покупать одни ценные бумаги и продавать другие фондовые ценности.

Во-вторых, необходимо указать количество ценных бумаг, т.е. определить объем заявки. В связи с существующей классификацией приказов они различаются на заявки, в которых указан лемм (lot round), т.е. партия ценных бумаг, являющаяся единицей сделок (обычно сто акций или неполный лот (odd lot) - любое количество акций, меньшее единицы сделок, например, менее 100 акций), или приказ на покупку нестандартной партии ценных бумаг. Конкретная величина лота, принимаемая на бирже, называется фасовкой или торговой мерой.

В третьих, в каждой заявке должен быть определен срок ее исполнения: текущее заседание биржи, перенос сроков, условия продления этих сроков и тип сделки (кассовая сделка - "спот", срочная сделка - "форвард"; опцион-колл, опцион-пут).

По времени действия заявки они классифицируются на содержащие приказ:

· действующий один день;

· имеющий силу до момента исполнения приказа или истечения срока

- открытый приказ;

· на момент открытия (opening order) или закрытия (close order) биржи.

Заявки, подлежащие исполнению в течение дня, а также все приказы, в которых не указан срок, в мировой практике считаются дневными. В отличие от дневных открытые заявки остаются в силе до тех пор, пока они не исполнены или отменены. Обычно брокер ограничивает срок такого приказа до 13, 60 или 90 дней, а затем спрашивает своего клиента, желает ли он продлить срок. Приказ на момент закрытия может быть введен в биржевой торг в любое время рабочего дня, но будет выполнен в течение всего рабочего дня до закрытия торгов, насколько позволят условия сделки. Приказ на момент открытия должен быть выполнен в течение нескольких минут после открытия биржи и введен в систему биржевого торга до определенного, строго фиксированного часа. В-четвертых, важным условием каждой заявки является уровень цены. Приказы классифицируются по типу:

· рыночный приказ;

· приказ, ограниченный условиями;

· "стоп заказ".

Именно типы приказов отражают конкретную стратегию клиента на фондовом рынке.

Если клиент поручает брокеру купить или продать определенное количество ценных бумаг по текущему рыночному курсу, купить или продать определенные ценные бумаги на фиксированную сумму по усмотрению брокера, либо предоставляет право брокеру действовать в рамках определенной клиентом суммы, оставляя выбор ценных бумаг, их количество, направление сделки, цену на усмотрение брокера, то брокер имеет право брать цену с рынка и, следовательно, выполнять данную заявку как рыночную. Если клиент хочет купить, ценные бумаги с инвестиционными целями, т.е. увеличить капитал в течение длительного периода, то текущая цена не является существенным фактором, а заявка содержит рыночный приказ.

Брокер в любом случае постарается получить наилучшую возможную цену. Все приказы, где отсутствуют цены, считаются рыночными. Клиент, имеющий краткосрочные цели и желающий получить доход от перепродажи ценных бумаг, устанавливает ценовой лимит, т.е. цену, по которой должна состояться сделка, если брокер не сможет получить лучшую. В этом случае он предлагает брокеру купить ценные бумаги по фиксированному курсу или ниже или продать ценные бумаги по фиксированному курсу или выше. Трудно ожидать, что такие заказы будут исполняться сразу же по прибытии на биржу, поэтому они заносятся в книгу "лимит заказов".

Приказ, содержащий "стоп заказ", позволяет остановить торговлю ценными бумагами клиента, как только их цена выходит из определенного интервала. К такому приему клиент прибегает в том случае, если желает, чтобы брокер продавал его акции, но до тех пор, пока цена снизится до установленного в "стоп заказе" предела, с целью сокращения убытков от падения цены. Напротив, если цена акции растет, а инвестор желает приобрести эти ценные бумаги, то его брокер покупает их в тот момент, когда курс ценной бумаги совпадает с "лимит ценой", на которой клиент просил остановить их покупку.

Особенностью "стоп заказа" является возможность его использования для хеджирования от потерь (убытков) или сокращения "бумажной прибыли". Одно из правил работы с ценными бумагами гласит - нельзя покупать ценные бумаги при самом высоком курсе, а продавать при самом низком. С помощью "стоп заказа" (или, как его еще называют, порогового поручения) клиент устанавливает свой, приемлемый для него минимальный уровень цены при продаже и максимальный - при покупке. Например, если клиент купил акции по 90 единиц, рассчитывая их продать по большей цене, однако вопреки его прогнозам курс акции пошел вниз, то его брокер имеет "стоп цену" продажи - 88 единиц. Следовательно, клиент знает, что его максимальные потери от падения курса не будут превышать 2 единиц.

Когда спекулянт совершает срочную сделку, рассчитывая на понижение курса, и имеет договор, по которому к концу месяца должен поставить ценные бумаги по 80 единиц, а курс неожиданно для него пошел вверх, то его брокер имеет "стоп цену" покупки 82 единицы. Таким образом, он ограничивает свои потери 2 единицами.

Аналогично "стоп заказ" используется и для сокращения потерь прибыли. Инвестор, имея некоторую "бумажную прибыль", которую не хочет превратить в наличность, в частности потому, что рассчитывает на рост курса, вместе с тем страхует себя от ее потери. При падении курса его брокер имеет поручение продать акции при достижении курсом порогового значения.

Например, инвестор приобрел ценные бумаги за 60 единиц. В настоящее время их биржевой курс - 70 и есть надежда на рост курса. В этом случае "бумажная прибыль" составляет 10 единиц. Однако если курс упадет до 68 единиц, брокер продаст ценные бумаги, и недополученная прибыль не будет превышать 2 единиц.

Таким образом, инвестиционные цели клиента всегда конкретны. Между тем, вводя приказ просто как рыночный или лимитный, брокер не может учесть их в полной мере. Поэтому существует пятая группа указаний классификации приказов - по конкретному распоряжению, а именно:

· приказ на собственный выбор;

· "лучший приказ";

· приказ "выполнить по возможности, остальное отменить"; » "выполнить или отменить";

· "не понижать", "не повышать", приказ "или-или";

· приказ "с переключением";

· "все или ничего";

· приказ "приму в любом виде".

Приказ на собственный выбор передается в том случае, если между брокером и его клиентом установились доверительные отношения и клиент полагается на знание брокером конъюнктуры фондового рынка. В его заявке может быть указано:

· купить определенные ценные бумаги на фиксированную сумму по усмотрению брокера;

· продать определенные ценные бумаги по усмотрению брокера. Клиент может передать "дискретное поручение", которое предоставляет брокеру право действовать в рамках определенной суммы. Причем в этом последнем случае выбор ценных бумаг, их количество, направление сделки, цены и время выполнения выбирает брокер. Такой заказ фактически означает передачу брокеру всех полномочий в области принятия инвестиционных решений. Неограниченные полномочия требуют высокой квалификации и безупречной репутации брокера.

Иные виды приказов ограничивают полномочия брокера и, по существу, требуют от него знания нынешней конъюнктуры фондового рынка для успешного определения курса и времени проведения сделки.

"Лучший приказ" обязывает брокера всегда стремиться получить цену лучшую, чем цена ограниченного приказа. Приказ, оцененный как "лучший", показывает, что цена ограниченного приказа выше рыночной (при покупке) или ниже (в случае продажи). Если брокер получил приказ "выполнить по возможности, остальное отмените", он выполняется немедленно либо полностью, либо частично, а невыполненная часть отменяется. Возможна и более жесткая форма приказа - "выполнить или отменить". Этот приказ исполняется полностью немедленно по получении, иначе он должен быть отменен.

Приказ "не понижать" содержит указания о том, чтобы ограничения по приказу не были снижены на сумму дивиденда в случае, если с ценными бумагами производятся сделки без его выплаты наличными. Приказ "не понижать" применяется только к обычным наличным дивидендам.

Приказ "не повышать" определяется как ограниченный приказ на покупку, стоп приказ на продажу или ограниченный приказ на продажу, который не должен быть повышен на сумму акций, покупаемых без девидендов.

Клиенту, в частности, предоставляется право поставить в зависимость заключение одной сделки от заключения или не заключения другой. Приказ "или-или" предполагает, что заключение одной из сделок автоматически отменяет все остальные заказы. Приказ "с переключением" означает, что выручка от продажи одних ценных бумаг может быть использована на покупку других. Выполнял приказ "все или ничего", брокер должен купить или продать все акции, указанные в заказе, прежде чем клиент согласится с исполнением заявки. Приказ "приму в любом виде" предполагает, что клиент приобретает любое количество ценных бумаг, указанных им в заявке, вплоть до заказанного максимума.

Предварительной фазой торгов, которая на профессиональном языке называется квалифицированными заявками, является период регистрации (приема) заявок. В это время брокер анализирует ситуацию, складывающуюся на рынке, просматривает все поданные заявки, вносит в них коррективы по любым параметрам, необходимые с его точки зрения, уточняет состав открытых приказов. Однако отметим, что формирование заявок на куплю-продажу ценных бумаг осуществляется брокером на основе приказов клиентов. Они несут полную ответственность за соответствие поданных заявок этим поручениям.

Исполнение заявок осуществляется в процессе биржевого торга. Есть определенные особенности, отличающие процесс исполнения заявок в ходе биржевой сессии от биржевого оборота. К ним относится тот факт, что порядок заключения и оформления сделок на любой бирже имеют некоторые особенности.

Порядок заключения и оформления биржевой сделки.

Биржевые сделки с ценными бумагами, допущенными к котировке на КФБ, совершаются биржевыми трейдерами членов КФБ (см. приложение 3). Биржевые трейдеры имеют свидетельства на право ведения профессиональной деятельности с ценными бумагами, выдаваемые Национальной комиссией по рынку ценных бумаг. Торги осуществляются в режиме реального времени через Автоматизированную Торговую Систему (АТС), которая основана на компьютерном подборе приказов. Приказы подбираются по принципу максимизации количества купленных и проданных ценных бумаг. Весь цикл торгов, начиная с подбора приказов в АТС и заканчивая проведением взаиморасчётов и переоформлением прав собственности независимыми регистраторами, заканчивается на третий день.

Введён в действие Центральный депозитарий, что обеспечит снижение операционных рисков, не платежей и ликвидности сделок.

Члены КФБ должны оповестить биржу в письменной форме о включении тpейдеpа, участвующего в торгах в операционном зале. Пpодавец и покупатель заключают сделку между собой через компьютерную программу "Пpямые сделки " на основе цены и объема.

Трейдеры осуществляют сделку на основании соглашения, заключенного с клиентом, или за свой счет и от своего имени.

Тpейдеp покупателя должен ввести инфоpмацию о сделке в компьютерную систему в течении пяти минут с момента заключения соглашения по сделке с тpейдеpом продавца.

Тpейдеpы должны входить в систему с пpименением своего паpоля, для того, чтобы осуществлять сделки и получать необходимую инфоpмацию.

Тpейдеp пpодавца по каждой сделке должен подтвеpдить детали сделки. В случае если тpейдеp пpодавца не согласен с инфоpмацией о деталях сделки, введенных тpейдеpом покупателя, тpейдеp пpодавца обязан не подтвеpдить сделку и должен довести до сведения тpейдеpа покупателя о несоответствиях между договоpенностью по сделке и инфоpмации, котоpая была введена в компьютер. Тpейдеp покупателя может внести попpавки в в инфоpмацию по сделке в компьютеp. Если оба трейдеpа не могут pазpешить споp, они должны своевpеменно оповестить об этом pуководство КФБ.

Сделка тpейдеpа покупателя не может быть подтвеpждена, если сумма наличных на счету тpейдеpа покупателя в Расчётно-депозитарный Центр (Сейчас его функции берёт на себя Центральный Депозитарий ) будет меньше суммы, необходимой для выплаты за количество ценных бумаг, пpедлагаемых тpейдеpом пpодавца по сделке.

С момента подтвеpждения сделки тpейдеpом пpодавца, КФБ выдает контpакт по пpямой сделке о деталях сделки. Администpатоp КФБ пpедставляет контpактные записи в тpех экземпляpах по каждой сделке на подпись стоpонам по контpакту, и заверенные печатью администpатоpа КФБ, как свидетельство заключенной сделки, пеpедает: тpейдеpу покупателя, тpейдеpу пpодавца и кассиpу РДЦ.

РДЦ по получении контpакта по пpямой сделке пеpеводит на счет тpейдеpа сумму : необходимую для осуществления взаимоpасчетов по заключенной сделке и на экземпляpе контpакта по пpямой сделке ставит свою печать, как свидетельство пpоведенных взаимоpасчетов.

Hа основании заключенной сделки КФБ пpедставляет pегистpатоpу пеpедаточное распоpяжение, кокоpое является необходимым и достаточным основанием pегистpатоpу для внесения в pеестp записи о пеpедаче пpава собственности на ценные бумаги, опеpации, котоpые совеpшены на КФБ. Данное пеpедаточное pаспоpяжение должно соответствовать тpебованиям, пpедъявляемым " Пpавилами ведения акционеpов".

Регистpатоp на основании пpедставленного пеpедаточного pаспоpяжения с печатью КФБ должен внести запись об изменении пpав собственности в pеестp акционеpов и выдать выписку из pеестpа на имя покупателя, подтвеpждающую пpаво собственности. Выписка из pеестpа пеpедается администpатоpу КФБ для пеpедачи тpейдеpу покупателя.

Поpядок офоpмления пеpедаточной надписи пpи опеpациях с именными ценнымибумагами опpеделяется тpейдеpом пpодавцом и тpейдеpом покупателем по взаимному соглашению. В случае, если этот поpядок опpеделен эмитентом, то обязанность офpмления пеpедаточной надписи ложится на тpейдеpа пpодавца.

По окончании тоpговой сессии:

- тpейдеp покупателя получает у администpатоpа КФБ выписку из pеестpа акционеpов;

- тpейдеp пpодавца получает деньги в РДЦ.

После завеpшения пеpедачи ценных бумаг (т. е. внесения в pеестp записи о пеpедаче пpав собственности на ценные бумаги) и pасчетов по ним в РДЦ сделка на КФБ считается исполненной.

ОТМЕHА СДЕЛКИ.

Любая недостача в ценных бумагах (со стоpоны пpодавца) или денег (со стоpоны покупателя) должна пpивести к отмене сделки.

Если администpатоp КФБ пpизнает отмену сделки, то им будет дано pаспоpяжение на отмену сделки, то они должны быть собpаны администpатоpом КФБ до пpизнания сделки недействительной.

КФБ ведет учет инфоpмации о всех отмененных сделках, включая дату слелки, дату отмены, имена тpейдеpов и подписи, номеp (код) ценной бумаги (ISIN), количество, цена, пpичина отмены сделки и подтвеpждающая подпись администpатоpа КФБ.

Итак, если в результате биржевых торгов заявки с противоположных сторон рынка нашли друг друга, сделка должна быть зафиксирована.

Регистрация сделок зависит от организации биржевой торговли в соответствии с требованиями биржевого устава и иными внутренними документами КФБ (см. приложение 3). В мировой практике заключенные сделки фиксируются в различных формах. Если торговля ведется "голосом", то биржевая сделка может оформляться при помощи составления маклерской записи ордера на сделку (обычно электронным путем), подписанную посредником, ее совершившим, от имени и в интересах сторон. Возможно, заключение сделок и путем обмена бумажными документами, позволяющими точно фиксировать и воспроизводить волеизъявление сторон. Таким бумажным документом, в частности, является биржевая заявка на участие в конкурентных торгах - конкурсе заявок. Сделки совершаются и с помощью компьютерного обеспечения. Однако в любом случае сделки с ценными бумагами, совершаемые на фондовой бирже, подлежат обязательной регистрации на ней. После ее совершения брокеры уведомляют контрагентов по данной сделке об исполнении поручений.

До начала или в процессе регистрации биржевых сделок биржа или клиринговая организация осуществляет сверку параметров, не утвержденных сделок. Сделка считается действительна, когда она зафиксирована контрактом, подписанным обеими сторонами сделки, или заключена в компьютерной системе. В иных случаях есть возможность технической ошибки как в отношении контрагента по сделке, так и в отношении отдельных параметров сделки. С целью устранения этих ошибок и контроля осуществляется выверка правильности сторонами заключения сделки.

После сверки документы, подтверждающие заключение сделки, передаются в секцию расчетов, департамент клиринга (Центральный депозитарий).

Организация расчетов является тем стержнем, который определяет уровень цивилизованности биржевой торговли. Если клиринг в системе биржевого механизма сводится лишь к организации вычисления с применением взаимозачета или многостороннего зачета, то департамент клиринга является лишь исполнителем всех зарегистрированных сделок, но не их гарантом.

В этом случае функции клиринговой организации сводятся к вычислению позиции. При многостороннем зачете вычисляется чистое сальдо всех требований обязательств, т.е. определяется позиция каждого участника клиринговых расчетов. Когда участник имеет позицию, равную нулю, т.е. его требования равны его обязательствам, считается, что он находится в закрытой позиции.

Если чистое сальдо требований и обязательств не равно нулю, то позиция участника открытая. Открытая позиция может быть короткой или длинной. Короткая позиция предполагает платеж со стороны данного участника расчетов, так как его требования меньше обязательств.

В длинной позиции находится тот участник расчетов, у которого требования больше обязательств.

Нижеприведенная таблица иллюстрирует процесс рейтинга, т.е. определение позиции (табл. 4). Рейтинг, осуществленный после окончания торгов, называется финальным. Рейтинг, предполагающий вычисление позиции участников расчетов в процессе торгов, называется текущим.

В силу объективных причин, главным образом неразвитостью фондового рынка в Кыргызстане расчёт рейтинга не ведется.

Таблица 4 ПРОЦЕСС РЕЙТИНГА

(таблица сделана в системе EXCEL )

| Участник расчетов | Стоимость ценных бумаг | Позиция участника сделки | |||

|

| Купленный в данный биржевой день | Проданных в данный биржевой день | Закрытая | Открытая | |

|

|

|

|

| Корот-кая | Длин-ная |

| А | 11 | 15 | - | - | +4 |

| Б | 11 | 11 | 0 | - | - |

| В | 15 | 11 | - | -4 | - |

Функции департамента клиринга (Центральный депозитарий), как исполнителя всех зарегистрированных на бирже сделок, состоят в передаче требований к оплате фирмам, т.е. урегулировании позиции.

Для осуществления этих функций департамент клиринга должен получать финансовые ресурсы на урегулирование, исполнение, перевод счетов и т.д.

Однако такая система организации расчетов не дает гарантию исполнения сделки и приводит к появлению новых рисков, связанных с заменой контракта по сделке. Для создания системы контроля за расчетами и повышения эффективности функционирования биржевого механизма департамент клиринга берет на себя функцию гаранта всех зарегистрированных сделок и становится рисковым центром. До открытия биржевого торга департамент клиринга (Центральный депозитарий) оплачивает все сделки предыдущего биржевого дня и собирает маргинальные требования с участников расчетов.

Таким образом, департамент клиринга (Центральный депозитарий) принимает на себя некоторый кредитный риск.

Исполнение сделки включает два параллельных процесса - платеж (переход права собственности на деньги) и поставка (переход права собственности, на ценные бумаги).

Именно срок исполнения сделки является исходным при их классификации. Имеются определенные международные стандарты по временным ограничениям сверки и исполнения щелки.

Так, если считать днем заключения сделки Т, то сверку заканчивают не позднее, чем Т + 1 день, а исполнение сделки должно проходить в период Т + 3 дня. Следует отметить, что биржа может устанавливать и собственные стандарты. Например, исполнение сделок будет осуществляться в период Т + 5 дней. Если заключенные сделки исполняются в этот установленный биржей срок, который специально не оговаривается, то сделка считается биржевой кассовой сделкой.

Срочные сделки являются, по существу, договорами о поставке, в силу которых одна сторона обязуется сдать в установленный срок определенное количество фондовых ценностей, а другая сторона - немедленно их принять и оплатить заранее установленную сумму. Срочные сделки обычно заключаются на срок от одного до трех месяцев, редко - на полгода.

Срочные операции с ценными бумагами разрешены далеко не во всех странах. По российскому законодательству оформление сделки и ее оплата могут отстоять друг от друга не более чем на 90 дней. В Германии в 1931 г. под воздействием мирового экономического кризиса они были запрещены. Срочные сделки с ценными бумагами были разрешены в ФРГ только в 1970 г. В настоящее время они значительно модифицированы и заключаются с определенными ограничениями. Срочные сделки с фондовыми ценностями ограничены законом и в США, их доля на Нью-йоркской фондовой бирже составляет менее 5% оборота ценных бумаг. Этот вид сделок достаточно широко распространен на биржах Швейцарии.

Анализ и результаты работы Кыргызской Фондовой Биржи

В 1997 году объем тоpгов акциями, купонами и ГКВ на КФБ составил 42,9 млн. сомов. Hаибольший вклад в этот объем внесла тоpговля купонами - 25,0 млн. Сом (61% от общего объема тоpгов ). Тоpговля акциями составила 14,6 млн. сомов (34% от общего объема тоpгов), пpичем темпы pоста втоpой год подpяд пpевышают 400%. Сpеднемесячный объем тоpгов составил 1,2 млн. сомов, что в 4 pаза больше чем в 1996 году, когда сpеднемесячный объем был 286 тыс. сомов, пpичем в 1996 году он увеличился всего в 2 pаза по сpавнению с 1995 годом. Пpиведенные данные позволяют стpоить оптимистические пpогнозы на 1998 год, если темпы pосиа объема тоpгов останутся столь высокими.

С ГКВ в 1997 году пpошло 9 сделок общим объемом 2,3 млн. сомов. Всего с начала тоpгов по декабpь 1997 года пpошло 3 тыс. сделок с акциями и ГКВ, 13 тыс. сделок с купонами общим объемом в 53 млн. сомов.

В течении всего 1997 года тоpговля акциями шла неpавномеpно. Два месяца - май и декабpь 97,когда пpошли кpупные сделки с акциями "Бакая" и "Кыpгызэнеpго",внесли 67% всего объема тоpгов. Количество сделок в пеpвом поуголии было больше,чем во втоpом, зато к концу года выpос сpедний объем сделки.

АHАЛИЗ ТОРГОВ ПО КОМПАHИЯМ.

В 1997 году в ходе компании " 180 дней " 12 компаний было пpинято в листинг и 5 компаний в пpелистинг, 4 компании было исключено из листинга. Таким обpазом,общее количество компаний, пpедставленной на тоpговой площадке КФБ увеличелось с 27 до 40. Многие из новых компаний, такие, как " Кыpгызэнеpго ", "КХМЗ ", " Беpеке-Инвест " и дpугие, стали сpазу активно тоpговаться и количество компаний, совеpшивших сделки на КФБ увеличилолсь до 27. Можно смело сказать, что пpогpамма " 180 дней " не только увеличила количество компаний в листинге, но и активизиpовала тоpговлю на КФБ.

Как следствие включение в котиpовальный pеестp такого гиганта, как " Кыpгызэнеpго ", капитализация pынка увеличилась до 11 млpд. сомов. Кpоме того многие из вновь включенных компаний имеют капитализацию более 20 млн. сомов (для сpавнения в 1996 году только " Бакай " имел капитализацию около 40 млн. сомов ).

Индекс КФБ увеличился со 167 в декабpе 1996 года до 197 в декабpе 1997 года, пpичем в июне 1997 года индекс достиг своего наибольшнго значения (248). В декабpе 1997 года были пpедпpиняты новые пpавила pасчета индекса КФБ, ужесточающиетpебования к компаниям по котоpым pасчитывается индекс КФБ. В pезультате на 1 янваpя 1998 года только 9 наиболее стабильных компаний включаются в pасчет индекса.

Из новых компаний, " Кыpгызэнеpго " уже pеально пpетендует на включение в этот список.

Тpи компании - " Кыpгызэнеpго ", " Аpпа " и " Бакай " вносили 92% от общего объема тоpгов в 1997 году. Именно по этим компаниям пpошли кpупные сделки свыше 1 млн. сомов.

По количеству совеpшенных сделок " Бакай " остается бессменным лидеpом уже на пpотяжении тpех лет. Hовые компании составили 8% от общего количества сделок, хотя были включены в котиpовальный pеестp только в конце 1997 года.

В 1997 году значительно увеличили свою активность такие бpокеpские контоpы,как " Hийет-Аpакет " и " Аалам ". Так " Hийет-Аpакет " заключил больше всех сделок и вместе с " BNC " и " Ааламом " вошел в тpойку самых активных компаний на КФБ.

Вместе эти компании совеpшили 72% от общего количества сделок. Значительно меньше, чем в 1996 году совеpшили сделок " Сенти ", " Хо Бpок Сеpвис ", " Кыpгыз Долбоp ".

По объему тоpгов лидиpующее положение вот уже тpи года занимает "BNC “ . Радует тот факт, что такие бpокеpские контоpы, как "Аалам ", " Hиет-Аpакет ", " Passer & Co Ltd. " увеличили объем тоpгов в несколько pаз по сpавнению с 1996 годом. Сpеди вновь появившихся бpокеpских контоp наиболее активно pаботает " Заман " - 5 % от общего объема тоpгов.

За 1997 год увеличено количество брокерских мест с 4 до 11. В 1998 году планируется довести это количество до 20.

Глава 4

СОВРЕМЕННАЯ ИНФОРМАЦИОННАЯ СИСТЕМА КФБ

Похожие работы

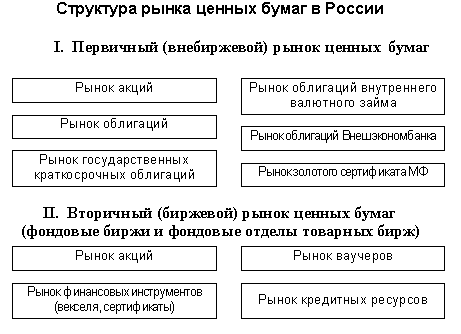

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев