Навигация

Хеджирование биржевых операций

2.4. Хеджирование биржевых операций.

Под воздействием разного рода факторов курсы ценных бумаг и, прежде всего, акций испытывают сильные колебания. Для того чтобы застраховать себя от изменения цен в момент планируемой покупки или продажи ценных бумаг, инвесторы применяют так называемое хеджирование (от англ. «hedging» - ограждение, страхование от возможных потерь). Хеджирование производится с помощью заключения фьючерсных сделок, покупки и продажи опционов и фьючерсных контрактов. Дело в том, что участниками рынка ценных бумаг была установлена четкая зависимость между курсами ценных бумаг по кассовым сделкам и фьючерсным сделкам - если растет курс ценных бумаг по сделкам за наличные, то растет и цена фьючерсных контрактов. Поэтому инвестор может заключить фьючерсный контракт на покупку акций компании «А» по цене 45 долларов за штуку со сроком исполнения контракта через 3 месяца. Допустим, что к моменту истечения контракта курс акций по кассовым сделкам возрастет, например, до 50 долларов за акцию. Контракт хеджирование обязывает продавца поставить владельцу контракта акции по цене 45 долларов за штуку. Однако, продавец, продавая контракт, вообще-то и не собирался поставлять эти акции, поэтому он выплачивает покупателю разницу в цене в размере 5 долларов за акцию (50 - 45). То есть, можно сказать, что покупатель контракта продает через 3 месяца этот контракт обратно продавцу, но уже по более высокой цене, и таким образом страхует себя от повышения цен.

Это делается довольно просто с помощью гарантийных взносов. Продавец и покупатель контракта вносят гарантийные взносы, величина которых определяется биржей. Если покупатель ожидал, что курс акций повысится, и его ожидания сбылись, то ему возвращается его гарантийный взнос, а из гарантийного взноса продавца выплачивается сумма, на которую увеличилась цена контракта. Если же ожидания покупателя не оправдались, то из его гарантийного взноса выплачивается соответствующая сумма продавцу.

Если обладатель ценных бумаг намеревается через определенное время продать ценные бумаги, а по его предположениям курс данных ценных бумаг к тому времени упадет, то, чтобы уменьшить риск возможных потерь, хеджер будет стремиться заключить твердую фьючерсную сделку на продажу ценных бумаг, приобрести опцион на продажу или продать фьючерсный контракт.

Операции с фьючерсами, с одной стороны, позволяют застраховаться и уменьшить риск инвесторов, с другой стороны, они создают широкий простор для деятельности разного рода биржевых спекулянтов и биржевых игроков. По своим действиям игроков условно можно разделить на две группы. Тех, которые делают ставки на повышение курса, называют «быками», а тех, кто играет на понижение, - «медведями». Наиболее опасное положение на бирже наступает, когда начинают паниковать «медведи».

Сделав ставку, например, на повышение курса каких-либо акций, спекулянт покупает фьючерсный контракт на акции этих компаний и рассчитывает в дальнейшем получить доход от продажи этого срочного контракта за счет увеличения цены акций и, соответственно, цены срочного контракта.

Хотя инвестор и спекулянт покупают ценные бумаги с целью извлечения дохода, отличие инвестора от спекулянта состоит в том, что инвестор, как правило, покупает ценные бумаги на длительный срок (за исключением операций хеджирования), а спекулянты, в основном, покупают ценные бумаги на короткое время с целью извлечения прибыли за счет изменения курсов ценных бумаг.

2.5. Последовательность этапов прохождения сделки с ценными бумагами.

В зависимости от механизма организации биржевой торговли и техники заключения сделок, факт купли-продажи ценных бумаг в операционном зале биржи оформляется либо маклерской запиской, подписанной участниками сделки, с соответствующей записью в операционном журнале; либо подписанием договора купли-продажи между брокерами; либо занесением проведенной операции в компьютерную систему и выдачей сторонам соответствующей бумажной распечатки; либо в какой-то иной форме. Одним словом, заключенные сделки должны быть зарегистрированы тем или иным способом.

Однако сам факт заключения сделки и ее регистрация еще не означают, что покупатель становится собственником купленных ценных бумаг. Право собственности покупатель получает лишь в момент исполнения сделки, а до этого времени собственником ценных бумаг является продавец. Таким образом, заключение сделки - лишь первый этап на пути движения ценной бумаги от продавца к покупателю. В дальнейшем заключенные сделки проходят этапы сверки, клиринга и, наконец, исполнения.

День заключения сделки, как это принято в международной практике и специальной литературе, называют днем «Т» (от англ. «trade»). Все остальные этапы сделки происходят позднее и их принято сопоставлять с первым днем - днем «Т».

Следующий этап сделки - это сверка всех параметров заключенной сделки. Участники должны ознакомиться с условиями сделки и урегулировать все возникшие расхождения, если таковые имеются. Особенно различного рода ошибки и случайности возможны, когда сделки заключаются в устной форме. На этапе сверки стороны обычно обмениваются сверочными документами, где воспроизводятся все условия сделки. Чаще всего обмен сверочными документами осуществляется не непосредственно между сторонами, а с помощью биржи. Если в документах, полученных брокером после заключения сделки, нет расхождений с документами, полученными от другой стороны, то сверка считается успешной.

Следует иметь в виду, что на некоторых биржах этап сверки отсутствует. Это происходит в тех случаях, когда продавец и покупатель непосредственно в момент заключения сделки подписывают в письменной форме договор, в котором оговариваются все условия сделки. Иногда этап сверки отсутствует также при заключении сделок с использованием компьютерных систем.

Следующий этап сверки - это подведение всех необходимых вычислений по сделке. При этом, прежде всего, определяется общая сумма заключенной сделки путем умножения цены одной бумаги на общее количество ценных бумаг. Эту сумму можно назвать номинальной ценой сделки. Дилер в качестве покупателя уплачивает также налог на операции с ценными бумагами, если это предусмотрено действующим законодательством, а также биржевой сбор (если таковой предусмотрен). Продавец же получает номинальную сумму сделки за вычетом налога на операции с ценными бумагами и биржевого сбора (если это предусмотрено). Для клиентов же (по поручению которых осуществляются сделки) помимо названых налогов и сборов номинальная сумма сделки должна быть откорректирована на величину комиссионного вознаграждения брокеру. Для клиента цена покупки увеличивается на размер комиссионных, а цена продажи для продавца уменьшается на размер комиссионных.

После того, как произведены все необходимые вычисления, продавцу необходимо передать ценные бумаги покупателю, а покупателю перечислить деньги на счет продавца. Если бы каждая сделка исполнялась отдельно от других сделок, то на современных крупных биржах потребовалось бы ежедневно производить десятки тысяч перемещений ценных бумаг от продавцов к покупателям, и биржи просто захлебнулись бы в такой лавине документооборота. Поэтому практически все крупные биржи применяют систему взаимных зачетов встречных требований с целью снижения количества платежей и поставок ценных бумаг. Эта процедура называется клирингом.

Суть клиринга состоит в том, чтобы провести так называемую «очистку» всех сделок, произведенных в определенный день, и тем самым свести к минимуму число перемещений ценных бумаг между продавцами и покупателями. Например, брокер А продал 100 акций компании «Х» брокеру Б, брокер Б, в свою очередь, продал 100 акций компании «Х» брокеру В, а тот - брокеру Д. .Клиринговая организация «очищает» счет брокера Б и брокера В и дает указание брокеру А отправить 100 акций компании «Х» брокеру Д.

При системе многостороннего клиринга клиринговая корпорация определяет для каждого участника так называемую «позицию» - разность (сальдо) между всеми требованиями и всеми обязательствами данного участника по сделкам за установленный период времени (например, за один биржевой день). Если сальдо положительное, то есть объем требований данного участника превышает его обязательства по сделкам, то говорят, что участник имеет длинную позицию. Если участник клиринга должен больше, чем должны ему, то это значит, что участник имеет короткую позицию. Если сальдо равно нулю, то позиция считается закрытой. По итогам многостороннего взаимозачета выявляется, какую сумму денежных средств или ценных бумаг должен получить каждый участник на завершающем этапе сделки. Однако чаще всего клиринговая организация выступает не только в качестве расчетного центра, а берет на себя функцию урегулирования позиций участников сделки. То есть окончательные поставщики ценных бумаг и плательщики денежных средств рассчитываются не друг с другом, а с клиринговой организацией, а последняя рассчитывается уже с каждым участником.

Последним этапом заключенной сделки является ее исполнение, то есть поставка ценных бумаг покупателю и перевод денежных средств продавцу.

День исполнения сделки фиксируется при заключении сделки. Причем все кассовые сделки, заключенные на фондовой бирже в течение одного дня, должны исполняться также в один день. Группа представителей из 30 наиболее развитых стран, созданная для координации по вопросам унификации финансовых операций, рекомендует, чтобы исполнение кассовых сделок происходило в день «Т + 3». Однако достичь этого удается далеко не всем. Так если на фондовой бирже Франкфурта кассовые сделки исполняются на второй рабочий день (день «Т + 2»), то на американском фондовом рынке на пятый день после дня заключения сделки («Т + 5»). На биржах некоторых других стран приняты еще более продолжительные сроки.

Итак, любая сделка должна завершаться поставкой ценных бумаг покупателю и переводом денег на счет продавца. Исполнение сделки предполагает встречное выполнение обязательств продавцом и покупателем. Но если одна из сторон не выполнит свое обязательство, то другая понесет убытки. Поэтому на фондовых биржах и клиринговых организациях обычно действует принцип «поставка против платежа» (Delivery versus Payment, DVP), хотя некоторые формы организации этой системе в различных странах могут быть различными.

Сама поставка купленных и проданных ценных бумаг может быть осуществлена путем передачи их из рук в руки от продавца к покупателю. Однако ценные бумаги крупных компаний, имеющие обширный вторичный рынок, обычно хранятся в специально созданных для этих целей депозитариях.

Депозитарий - это организация, которая осуществляет ответственное хранение ценных бумаг своих клиентов (ведет так называемые счета депо), выдает по требованию клиентов сертификаты ценных бумаг, перерегистрирует по поручению владельцев права собственности на ценные бумаги в пользу других лиц (осуществляет перевод по счетам депо), производит выплаты процентов и дивидендов и т.д. Услугами депозитариев пользуются брокерские конторы, инвестиционные фонды, банки, производственные предприятия.

Продавец ценных бумаг, которые хранятся в депозитарии, дает указание депозитарию перевести их на счет покупателя. Если сделки купли-продажи осуществляются с помощью клиринговой организации, то такое распоряжение в депозитарий поступает от этой организации. Депозитарий по этому поручению осуществляет перевод этих ценных бумаг на счет нового владельца. При этом сами ценные бумаги и сертификаты на них остаются без движения в хранилищах депозитария, то есть физического движения ценных бумаг не происходит.

Как правило, депозитарий обслуживает не одну, а несколько бирж. Это позволяет брокерам вести торговлю ценными бумагами на разных биржах, имея один счет депо в депозитарии, обслуживающем эти биржи. На современном профессиональном фондовом рынке подавляющее большинство поставок ценных бумаг осуществляется именно способом перевода их в депозитариях по соответствующим счетам депо.

В России структура фондового рынка находится в стадии формирования и механизм поэтапного прохождения пока четко не отработан, однако на многих биржах уже созданы клиринговые организации, начали функционировать и депозитарии.

ЗАКЛЮЧЕНИЕ.

Рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства, а также, необходим для нормального функционирования рыночной экономики.

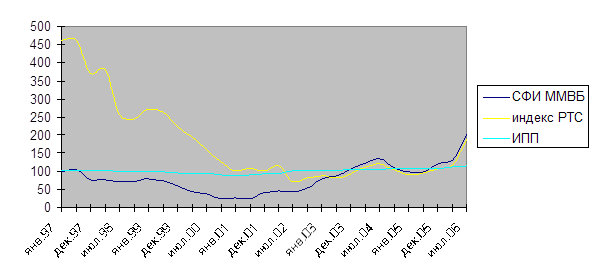

Поэтому восстановление после августовского кризиса 1998 года и регулирование развития фондового рынка является одной из первоочередных задач, стоящих перед правительством, для решения которой необходимо принятие долгосрочной государственной программы развития и регулирования фондового рынка и строгий контроль за ее исполнением.

Сейчас уже можно говорить о том, что в стране сложилась основа для долгосрочного, стабильного развития финансового рынка и достигнуты первые значительные успехи.

Основные черты России как страны с “возникающими рынками” капиталов.

· резкий рост объемов иностранных портфельных инвестиций в российские ценные бумаги (которые резко уменьшились после кризиса 1998 г. и постепенно возобновляются настоящее время);

· получение Россией международного кредитного рейтинга и выход страны на рынок международных коммерческих заимствований;

· начавшийся выход российских компаний и регионов на финансовые рынки с целью привлечения долгосрочных финансовых ресурсов;

· начало формирования механизмов внутренних коллективных инвестиций.

Все это позволяет надеяться на устойчивое развитие российского фондового рынка и на высокую активность на нем иностранных инвесторов, что, безусловно, должно существенно помочь экономике России в период ее перехода к долгосрочному росту.

Функционирование рынка ценных бумаг невозможно без профессионалов, обслуживающих его и решающих возникающие задачи. К профессионалам рынка ценных бумаг в первую очередь следует отнести организаторов торговли, т.е. биржи. Ситуация, возникшая на фондовом рынке в 1998 году, поставила в очень затруднительное положение профессиональных участников рынка ценных бумаг, однако хочется верить, что согласованные и ответственные действия регулирующих органов и профессиональных участников способны предотвратить кризис на фондовом рынке и обеспечить права инвесторов.

СПИСОК ЛИТЕРАТУРЫ.1. Финансы. Учебное пособие/Под редакцией А.М. Ковалева. М.: Финансы и статистика, 1999.

2. Федеральный закон «О рынке ценных бумаг» от 22 апреля 1996г. №39-ФЗ (с изменениями и дополнениями от 26 ноября 1998, 8 июля 1999 г.)

3. Пантелеев П.А. Рынок ценных бумаг. – Инфра-М, 1996 г.

4. Алексеев М. Ю. Рынок ценных бумаг. – М.: Финансы и статистика.

5. Под. ред. А. И. Басова, В. А. Галанова. Рынок ценных бумаг.- М.: Финансы и статистика, 1998.

6. Воробьев П. В., Лялин В. А. Ценные бумаги и фондовая биржа. – М.: Филинъ, 1998.

7. Под. ред. Н. Т. Клещева.. Рынок ценных бумаг. – М.: Экономика, 1997.

8. Под. ред. В. И. Колесникова, В. С. Торкановского. Ценные бумаги. – М.: Финансы и статистика, 1998.

9. Семенкова Е. В. Операции с ценными бумагами. – М.: Перспектива; ИНФРА-М, 1997.

10. Фельдман А. А. Российский рынок ценных бумаг. – М.: Атлантика – Пресс, 1997.

11. Килячков А. Р., Чалдаева А. В. Профессиональная деятельность на рынке ценных бумаг. / Финансы и бизнес. – 1997. - № 2.

Похожие работы

... ценных бумаг, благодаря которому происходит мобилизация средств для нужд государства и предпринимательской среды, где происходит постоянное превращение ценных бумаг в денежную форму и обратно. Глава 2. Мировой опыт и российская практика функционирования фондовых бирж 2.1 Особенности деятельности Нью-Йоркской фондовой биржи Нью-Йоркская фондовая биржа (англ. New York Stock Exchange, ...

... Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их необходимости; 1.2 Механизм функционирования фондовой биржи Биржевые сделки довольно многочисленны. Под биржевой операцией понимается сделка купли-продажи с допущенными на биржу бумагами, заключенная между участниками торговли ...

... -ра финансирования внутреннего государственного долга к концу 90-х гг. 10-20% - облигации в активах специализированных инвестиционных фондов 30-60% - в активах предпри-ятий и у населе-ния Механизм функционирования фондовой биржи (на примере управления портфелем ГКО). Сначала следует рассмотреть модель взаимозависимости секторов денежного рынка. Сектор межбанковских кредитов (МБК) ...

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

0 комментариев