Навигация

Заключается договор-поручение или договор-комиссия на продажу-покупку конкретного товара

3. Заключается договор-поручение или договор-комиссия на продажу-покупку конкретного товара.

Договор-поручение заключается в том случае, если брокер на бирже действует от имени клиента и за его счет.

Договор-комиссия заключается в том случае, если брокер на бирже действует от своего имени и за свой счет.

Наряду или взамен договора-поручения и договора-комиссии клиент может подать заявку-предложение на покупку-продажу реального наличного товара.

Если между клиентом и брокерской фирмой заключен договор-поручение, то к нему обязательно оформляется разовая или постоянная доверенность для проведения дел на бирже в интересах клиента.

Брокерская фирма должна иметь определенные гарантии от клиента, которые зависят от того, в качестве кого выступают клиенты-продавцы или клиенты-покупатели и какой договор заключается между клиентом и брокер. фирмой.

К договору-поручению клиент обязан представить складскую расписку о наличии товара или транспортный документ об отгрузке товара. Если нет складской расписки, то брокер имеет право оговорить неустойку за непоставку или недопоставку товара.

При заключении договора-комиссии указывается в случае просрочки отгрузки или неотгрузки товара клиент уплачивает брокеру штраф в размере установленного %. Если клиент выступает в роли покупателя, то он должен гарантировать свою платежеспособность.

По договору-поручению. Гарантии:

гарантиябанка на оплату товара (оригинал);

справка, заверенная банком, о наличии средств на расчетном счете клиента;

гарантийный взнос;

залог;

расчетный счет, открытый брокерской фирме (не менее 30% от суммы сделки);

аккредитив, выданный брокерской фирме на всю сумму сделки и на срок ее осуществления;

страховой полис;

вексель.

По договору-комиссии. Гарантии:

аванс, перечисленный брокерской фирме в установленной форме.

7. Отражаются условия связей между клиентом и бр. фирмой, чтобы повысить ликвидность сделок, а для этого составляется протокол о средствах связи.

8. Договор между брок. фирмой и биржей на участие в бирж. торгах.

Заявка-предложение брокера на продажу-покупку определенного товара. Эта заявка должна быть введена в бирж. информационный канал не позднее 2х-3х дней до начала торгов.

Экспертиза товара и разрешение на допуск товара к торгам.

Информация о товарах, выставленных на торге по соответствующим товарным секциям. Информация выдается брокерам за 24 часа до начала торгов и вывешивается данная инф-я сотрудниками отдела торговли в бирж. зале в день торгов.

Информация содержит:

наименование товара;

цена;

кол-во;

номер брокерской конторы;

местонахождение брокерской конторы;

условия рвсчета;

сроки поставки.

12. Регистрация брокеров и допуск их в торговый зал. Для регистрации брокера требуется доверенность на ведение операций.

Заключение сделки в процессе гласно проводимых бирж. торгов.

Регистрация сделки. Сделка должна быть зарегистрирована или сразу, или в течении 3х часов после окончания торгов. Сделка считается заключенной только после ее регистрации.

Оформление сделки. Юридическую силу сделка получает после ее оформления, т.е. после составления бирж. договора (контракта). Оформляется и подписывается сторонами в 3х экземплярах. Оформленная сделка может быть расторгнута, но в порядке, установленными правилами бирж. торговли.

Информация брокеров о заключенных сделках на бирже клиентам и брокерским фирмам.

Регистрация заключенных сделок в брокерской фирме.

Оплата комиссионных бирже. Срок оплаты - в течении 15 дней.

Отчет брокера (извещение заключенной сделки). Представляется в 3х-дневный срок в брокерскую фирму. При срочной (форвардной) сделки прилагается договор поставки, а при сделке с немедленной поставкой - договор купли-продажи.

Расчеты клиента с брокерской фирмой.

Отгрузка, отправка проданного товара покупателю.

Расчет покупателя с продавцом.

Расчеты по биржевым сделкам.

Сущ. разные формы расчета. Они оговариваются в договоре сторонами.

Факторы, влияющие на форму расчета:

Наличный расчет:

сложившаяся на момент договора конъюнктура рынка;

степень доверия к контрагенту;

финансовое положение фирмы;

сумма заключенной сделки.

Безнал. Порядок безналичных расчетов регламентируется положением о безнал. расчетах в РФ. Это положение разработано ЦБ РФ на основе з-на о ЦБ.

Расчеты между контрагентами проводятся в основном:

Платежными требованиями-поручениями.

Поставщик направляет покупателю расчетные и отгрузочные документы. Покупатель определяет возможность оплаты, оформляет платежное требование-поручение подписьюи печатью. Это платежное требование сдает в обслуживающий банк для перечисления названной суммы. Если покупатель полностью или частично отказывается оплатить, он должен уведомить поставщика на основе условий договора. Согласно положению о безналичных расчетах в РФ предусматривается другая схема расчетов по платежным требованиям-поручениям: поставщик направляет платеж. требование-поручение и расчетные документы по этому требованию в 3х экземлярах в банк поставщика для передачи плательщику. В течении 3х дней покупатель должен либо оплатить, либо отказаться, тогда он должен сообщить поставщику.

Платежными требованиями.

Это наиболее предпочтительная форма расчетов при осущ-ии достаточно продолжительных хозяйственных хозяйственных связей. В этом случае платежные документы продавцом передаются в свой банк после отгрузки или одновременно с отгрузкой.

Аккредитивами.

Плательщик (покупатель) поручает облуж. банку произвести за счет своих средств или ссуды, дипонированных в банке плательщика оплату товаров по месту нахождения получателя (плательщика) на условиях, предусмотренных в заявлении плательщика на выставлении аккредитива. Открытие аккредитива частично за счет собственных средств и частично за счет кредита банка не допускается. Аккредитив может быть открыт по почте, телеграфу или факсу и предназначен для расчетов только с одним клиенттом, он не может быть переадресован. Для открытия аккредитива покупатель предоставляет обслуж. его банку заявление. В заявлении указывается:

№ договора, по которому открывается акк-в;

наименование поставщика;

наименование документов, против которых производится платеж;

порядок оплаты счетов;

общее наименование товаров и услуг;

сумма аккредитива;

дополнительное условие (запреты, транспорт и т.д.).

Покупатель в течении 3х рабочих дней вправе отказаться от оплаты счетов, если его что-то не удовлетворяет. Банк покупателя после проверки обоснованности его отказа от оплаты обязан восстановить на соответствующем счете покупателя “неправильно выплаченную по аккредитиву” сумму. Для продавца аккредитивная форма имеет преимущественное значение, т.к.:

он имеет гарантию оплаты банком;

в получении платежа сразу после отгрузки товара.

Платежными поручениями.

Платежное поручение - это поручение предприятия обслуж. его банку о перечислении определенной суммы со своего счета на счет предприятия.

Плат. поручениями могут производиться расчеты за полученные товары, а так же предварительную оплату товаров и авансовые платежи.

Чеками.

Расчеты чеками регламентируются положениями о чеках. Это положение введено в действие с 1 марта 1992 года.

Чек - это документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодержателю, указанной в нем денежной суммы.

Виды чеков:

Ординарный. Выписывается определенному лицу с оговоркой “по приказу...” или без оговорки.

Именной. Выписывается именному лицу с оговоркой “не по приказу...”.

Предъявительский. Выписывается предъявителю с записью “предъявителю ...”.

Предъявительские и ордерские чеки могут передаваться методом индоссамента. Именной чек не подлежит передаче.

Индоссамент - передаточная подпись. Индоссамент на плательщика имеет силу расписки по платежу. Индоссамент может быть именным, если в нем нет другого наименования лица, которому передается чек. Бланковый индоссамент - если в нем нет имени. Индоссамент на предъявителя имеет силу бланкового индоссамента. Именной индоссамент, содержащий оговорку “не по приказу”, означает, что чек дальнейшей передачи не подлежит.

Индоссант - это тот, кто ставит свою подпись.

Индоссант отвечает за плятеж в плане солидарной ответственности с чекодателем.

Оплата по чеку на территории РФ идет в течении 10 дней по предъявлению в банк. Отказ от оплаты чека должен быть нотариально удостоверен.

Иск на оплату:

иск неоплаченного чека;

оплата 6% годовых со дня предъявления суммы к платежу;

1% пенни (в сутки).

Векселями.

Вексель - это составленное по установленным законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и оплаченное гербовым сбором.

Виды:

Простые. Представляет собой письменный документ, содержащий ничем не обоснованное обязательство векселедателя (должника) об уплате определенной суммы денег в определенный срок и в определенном месте или другому лицу по приказу векселедержателя

Переводные. Тоже самое, только в отличии от простого в переводном векселе участвуют 3 лица:

векселедатель (трассант);

первый приобретатель (векселедержатель), получающий вместе с векселем право требовать платеж по нему;

плательщик (трассат), которому векселедержатель предлагает произвести платеж.

Вексель при выдаче и продаже подлежит обложению гербовым сбором, т.е. преобретается гербовая марка, которая приклеивается на лицевую или на обратную сторону векселя.

Вексель явл. недействительным в случае отсутствия одного или нескольких реквизитов:

указание места выдачи;

обозначения дня, месяца и года его выдачи;

денежная сумма;

день предъявления и день платежа (это один день).

Поставщику это неудобно.

Вексель должен быть подписан собственноручно (оригинал).

Вексель считается не принятым в случаях:

по указанному адресу невозможно отыскать плательщика;

плательщик умер;

плательщик несостоятелен;

на векселе указано “не аккредитирован” или “не принят”;

подпись об оплате окажется зачеркнутой.

Что делать?:

предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика на следующий день после истечения даты платежа по векселю + 12 часов;

нотариус составляет акт по установленной форме о протесте в неплатеже.

Если протест совершен своевременно, то наступает следующее действие:

органы суда вправе выдать судебное решение по искам, основанных на опротестованных векселях;

наступает ответственность по простому векселю надписателей (тех, кто ставил подписи), а по переводному векселю - надписателей и трассанта. Все эти лица, за исключением индоссантов, которые поставили слова на векселе “без оборота на меня” являются солидарно ответственными перед векселедержателем.

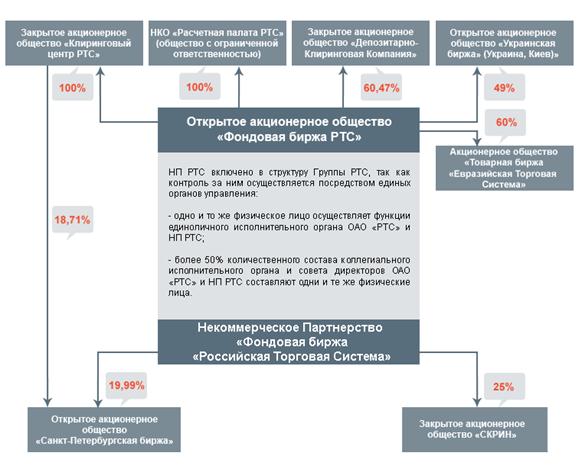

Фондовая биржа.

Фондовый рынок или Рынок ц.б. - представляет собой систему отношений купли-продажи финансовых активов и фондовых ценностей.

Структурно: первичный и вторичный.

Первичный рынок возникает из того фактора, что нужно разместить ц.б. Ц.б. размещает эмитент - это гос. органы, местные органы, предприятия.

Вторичный связан с перепродажей ц.б. Покупателями явл. инвесторы.

Ф. биржа - это одно из тех мест, где происходит продажа - перепродажа эмитентом и покупка инвестором.

Ф-ции Ф.Б.:

накопление фин. ресурсов (через продажу);

финансирование (через покупку);

ликвидность.

Фондовые биржи (виды): публично-правовые, частные, смешанные.

Моноцентрические - основная.

Полицентрические - на ряду с основной сущ. другие самостоят. биржи.

Участники Ф.Б.:

Эмитенты - гос-во в лице центрального или местного органа власти или юр. лицо. Э. несут обязательства перед владельцами ц.б. Гос. регистрация правового статуса Э. обеспечивает его допуск на Ф. рынок.

Инвесторы - физ. и юр. лица. И. приобретает бумаги от своего имени и за свой счет. Законодательство РФ допускает к инвесторов и иностранных физ. и юр. лиц. Виды: индивидуальные, предприятия, институциональные (коллективные). Институциональные инвесторы - финансовые институты (пенсионные фонды, страховые компании), кредитные союзы, инвестиц. фонды. Инвест. фонды выпускают собственные акции. Средства, вырученные от продажи своих акций, вкладываются в другие ц.б.. Формируется собственный портфель ц.б. Инвесторы и эмитенты прибегают к услугам професс. посредникам.

Финансовые посредники.

Инвестор - брокер.

Приказ на покупку или продажу ц.б. по наиболее выгодной текущей цене - приказ рыночный.

Лимитный приказ - предст. на покупку или продажу по специально оговоренной цене.

Буферный приказ (стоп-приказ) - поручение на то, что брокер должен купить или продать ц.б. в тот момент, когда цена достигнет заявленный уровень.

Буферный-лимитный приказ - буферный приказ, который автомат. превращ. в лим., а не рыночный не дост. буферной цены.

Поручение шкала - совок. отр. поручений, которые перед. по различным ценам в одно и тоже время.

Альтернативное поручение - или купить по уст. ограничению так быстро, как это можно, или купить такую же ц.б.

Пересечение акций - чтобы пересечь акции брокер комбинирует или сост. пару из приказа на покупку и пару на продажу по одной и той же ц.б. и по одн. и той же цене, но для разных клиентов.

Приказы по срокам - приказ на день (автомат. прекращ. в конце бирж. дня)

Приказ до отмены.

Оговорки:

о праве брокера действовать по своему усмотрению;

участие без инициативы;

исполнить или отменить в полном объеме;

использовать немедленно или отменить;

только в полном объеме.

Оговорка в приказ означает, что торговля идет большими партиями

цены не снижать и не повышать.

Сделки с ц.б.

Медведи - это бирж. спекулянты, которые играют на понижение. Они продают на срок ц.б., которые они не имеют, но зафиксированы по курсу при заключении сделки. Они надеятся, что незадолго до окончания сделки они смогут купить их по более низкой цене.

Быки покупают ц.б. на срок в ожидании повышения курса и надеятся в последствии выкупить и продать.

Кассовые сделки - как правило сделки в один день или исполняется в 2-3 дня после заключения сделки (основная часть закл. сделок 90%)

Срочная сделка - или в середине месяца, или в конце месяца.

Виды срочных сделок (стр. 109)

твердые (простые);

Условные - сделки с предварительной премией (премию платит покупатель);

Пролонгационные - пролонгация сроков покупки или продажи ц.б. (репорт - если продажа ц.б. осущ. по более низкой цене, а покупка по более высокой; депорт - наоборот). Срок - 1-3 месяца.

Опцион - право выбора одному из участников сделки по истечению опред. срока купить или продать проданные или купленные ц.б.

Все срочные сделки с ц.б. в настоящее время сопровождаются условиями об опционах. Разница между опционным контрактом и срочным состоит в том, что покупатель опциона имеет право использовать или не использовать опцион, за это он платит при заключении контракта продавцу опциона премию.

Опционная сделка распадается на 2 части:

покупка и продажа опциона;

исполнение его (опциона) с последующим завершением сделки.

Похожие работы

... долго, но не в этом суть. Главное, на мой взгляд, - это создание условий и действенных механизмов для нормального функционирования принятых законов. 2. Правовой статус товарной и фондовой биржи. 2.1. Понятие товарной биржи. Порядок создания и прекращение деятельности. Учреждение товарных бирж происходит в несколько этапов. Прежде всего, должно быть принято решение об образовании ...

... ценных бумаг, благодаря которому происходит мобилизация средств для нужд государства и предпринимательской среды, где происходит постоянное превращение ценных бумаг в денежную форму и обратно. Глава 2. Мировой опыт и российская практика функционирования фондовых бирж 2.1 Особенности деятельности Нью-Йоркской фондовой биржи Нью-Йоркская фондовая биржа (англ. New York Stock Exchange, ...

... . В результате курсовая стоимость ценной бумаги начинает изменяться уже до того момента, как станут известны окончательные итоги деятельности данного предприятия. 3.2 Спотовый и срочный рынки Виды сделок с ценными бумагами на фондовой бирже можно разделить на кассовые, арбитражные, срочные и пакетные сделки. Так же по характеру этих сделок во времени РЦБ можно разделить на спотовые и срочные ...

... рынка, в свою очередь, способствовали расширению международной торговли. ускорению первоначального накопления капитала и тем самым переходу от феодального способа производства к развитому рыночному хозяйству. Поэтому трудно переоценить ту роль. которую играют биржи в современном капиталистическом обществе. Именно на биржах заключаются наиболее крупные сделки. поэтому неудивительно, что именно ...

0 комментариев