Навигация

Анализ наличия, состава и структуры текущих активов

2.3. Анализ наличия, состава и структуры текущих активов.

Текущие активы (оборотные средства) занимают на 1.01.99 г. 10,57% в общей сумме средств, которыми располагает предприятие. От рациональности их размещения и эффективности использования в большей мере зависит успешный результат работы предприятия. Поэтому в процессе анализа изучается структура текущих активов, их размещение, эффективность использования. Изучается также и отдельные группы текущих активов, оказывающих наиболее существенное влияние на платежеспособность и финансовую устойчивость предприятия.

Прежде всего, дается общая оценка изменений в наличии и структуре текущих активов по важнейшим их группам (табл. 5.)

Данные таблицы 5. свидетельствуют об изменениях структуры текущих активов. Материальные оборотные средства уменьшились за анализируемый год на 306844 руб. или 15.79%, удельный вес материальных оборотных средств уменьшился на 3,06 %. Положи

Таблица 5.

Анализ наличия, состава и структуры текущих активов.

Показатели | На 1.01.98 г. | На 1.01.99 г. | Изменение за год | Изменение структуры, процентные пункты гр.4-гр.2 | |||

Сумма, руб. | Удельный вес, % | Сумма, руб. | Удельный вес, % | В руб. гр.3-гр.1 | В % гр.5 х 100: гр.1 | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Текущие активы в том числе Производственные запасы Малоценные и быстроизнашивающиеся предметы. Готовая продукция и товары для перепродажи. Налог на добавленную стоим. по приобретенным ценностям | 29861743 1678311 104460 160412 - | 100 5062 0,35 0,54 - | 47415972 1326094 143317 120542 46386 | 100 2,8 0,3 0,25 0,1 | +17554229 -352217 +38857 -39870 +46386 | 58,79 20,99 37,2 24,6 - | х -2,82 -0,05 -0,29 +0,1 |

Продолжение таблицы 5

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Итого материальные оборотные средства. Денежные средства. Краткосрочные ценные бумаги. Итого денежные средства и краткосрочные ценные бумаги. Дебиторская задолженность, всего. Расходы будущих периодов. Прочие оборотные средства. | 1943183 2361197 1794491 4155688 14050635 85888 9626349 | 6051 70,91 6,01 13,92 47,05 0,28 32,24 | 1636339 4021333 4781908 8803241 18675240 78454 18222698 | 3,45 8,48 10,09 18,57 39,39 +0,16 38,43 | -306844 +1660136 +2987417 +4647553 +4624605 -7434 +8596349 | 15,79 70,31 166,48 111,84 32,91 8,66 89,3 | -3,06 +0,57 +4,08 +4,65 -7,66 -0,12 +6,19 |

тельным является увеличение в составе текущих активов денежных средств и краткосрочных ценных бумаг на 2987417 руб. или 166,48%, их удельный вес в текущих активах увеличился на 4,08%. Также положительным является сокращение дебиторской задолженности предприятия как в абсолютной сумме, так и удельного веса. Дебиторская задолженность на 1.01.98 г. составила 47,05% в составе текущих активов, а на 1.01.99 г. на 7,66 % меньше. Таким образом, часть текущих активов из наименее ликвидных средств предприятия перешла в наиболее ликвидные- денежные средства и краткосрочные ценные бумаги.

2.4. Анализ состояния расчетов с дебиторами и кредиторами.

Уровень дебиторской задолженности определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, принятая на предприятии система расчетов и т.д.

Анализ и управление дебиторской задолженностью имеет особое значение в периоды инфляции, когда иммобилизация собственных оборотных средств становится особенно невыгодной.

Производится изучение состава и структуры дебиторской задолженности по данным второго раздела актива баланса. При этом составляется таблица 6.

Данные таблицы 6. свидетельствуют об изменениях как абсолютной суммы, так и структуры дебиторской задолженности. Долгосрочная задолженность в анализируемый год была полностью погашена. Краткосрочная дебиторская задолженность увеличилась в абсолютной сумме на 5161653 руб. или 38,2 %. Краткосрочная дебиторская задолженность состоит из задолженности: покупателей и заказчиков, авансов выданных поставщикам и прочих дебиторов. Дебиторская задолженность покупателей и заказчиков составляет 82,39% всей краткосрочной дебиторской задолженности на 1.01.98 г., за год она увеличивается в абсолютной сумме на 5142604 руб., а удельный вес увеличивается на 7,13 % и составляет 89,52% всей задолженности.

Таблица 6.

Анализ состава и структуры дебиторской задолженности.

Показатели | На 1.01.98 г. | На 1.01.99 г. | Изменение за год | Изменение структуры, проц.пункт гр.4-гр.2 | |||

Сумма, руб. | Удельный вес, % | Сумма, руб. | Удельный вес, % | В руб. гр.3-гр.1 | В % гр.5 х 100: гр.1 | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Дебиторская задолжен., всего Дебиторская задолженность (долгосрочная) в т.ч. покупателей и заказчиков. Дебиторская задолженность (краткосрочная), в т.ч. покупателей и заказчиков авансы выданы прочие дебиторы | 14050635 537048 537048 13513587 11575991 292849 1644747 | 100 3,82 3,82 96,18 82,39 2,08 11,71 | 18675240 - - 18675240 16718595 142522 1814123 | 100 - - 100 89,52 0,77 9,71 | +4624605 -537048 -537048 +5161653 +5142604 -150327 +169376 | 62,91 100 100 28,2 44,42 51,33 10,3 | х -3,82 -3,82 +3,82 +7,13 -1,31 -2,0 |

После общего ознакомления с составом и структурой дебиторской задолженности необходимо дать оценку ее с точки зрения реальной стоимости (вся ли она может быть взыскана), влияния на финансовые результаты предприятия. Возвратность дебиторской задолженности определяется на основе изученного опыта и текущих условий.

На основании прошлого опыта деятельности предприятия можно предположить полную возвратность дебиторской задолженности.

Для обобщения результатов анализа состояния расчетов с покупателями, заказчиками, поставщиками составляется свободная таблица7., в которой дебиторская задолженность классифицируется по срокам образования.

Данные таблицы 7. позволяют сделать вывод об удовлетворительном состоянии дебиторской задолженности. Задолженность покупателей, имеющая наибольший удельный вес во всей дебиторской задолженности на 1.01.99 г. распределилась следующим образом. Задолженность покупателей за услуги составляет 16718595 руб., из нее 3393686 руб. – до 1 месяца, что составляет 20,3% задолженности покупателей, от одного до трех месяцев – 8100336 руб., (48,6%), от трех до шести месяцев – 4250017 руб. и составляет 25,4% задолженности, от шести месяцев до года – 974556 руб. и соответствует 5,7%.

Всего дебиторская задолженность распределилась следующим образом: до одного месяца – 28,5% всей задолженности, от одного до трех месяцев – 43,5%, от трех до шести месяцев – 22,8%, от шести месяцев до года – 5,2%. Дебиторская задолженность более года отсутствует.

В мировой учетно-аналитической практике весьма распространенным аналитическим приемом является сопоставление дебиторской и кредиторской задолженности. Дебиторская задолженность рассматривается как средства временно отвлеченные из оборота, а кредиторская – как средства временно привлеченные в оборот.

Для изучения состава и структуры кредиторской задолженности составляется таблица 8.

Таблица 7.

Анализ состояния дебиторской задолженности.

Статьи дебиторской задолженности | Всего на 1.01.99г. руб. | В том числе по срокам образования | ||||

| до 1 месяца | от 1 до 3 мес. | от 3 до 6 мес. | от 6 мес. до 1 года | более года | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Дебиторская задолженность за товары (работы, услуги) покупателей. Прочие дебиторы в т.ч. а) задолженность за подотчетными лицами б) прочие виды задолженности в) задолженность поставщиков. Всего дебиторская задолженность. | 16718595 1956645 32711 17814112 142522 18675240 | 3393686 1934559 32692 1781412 120455 5328245 | 8100336 22086 19 - 22067 8122422 | 4250017 - - - - 4250017 | 974556 - - - - 974556 | - - - - - - |

Таблица 8.

Анализ состава и структуры кредиторской задолженности.

Показатели | На 1.01.98 г. | На 1.01.99 г. | Изменение за год | Изменение структуры, процентные пункты гр.4-гр.2 | |||

Сумма, руб. | Удельный вес, % | Сумма, руб. | Удельный вес, % | В руб. гр.3-гр.1 | В % гр.5 х 100: гр.1 | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Кредит. задолжен., всего в т.ч. За товары, работы, услуги покупателям Бюджету По оплате труда По отчислениям на социальные нужды Прочие виды задолжен. Задолжен. поставщикам | 10883044 2239472 2309184 781015 664589 1681312 3207472 | 100 20,58 21,22 7,18 6,1 15,45 29,47 | 14349158 1854687 3451621 980960 1517937 1335515 5208438 | 100 12,92 24,05 6,84 10,58 9,31 36,3 | +3466114 -384785 +1152437 +199945 +853348 -345797 +2000966 | 31,85 17,18 49,91 25,60 128,4 20,57 62,39 | - -7,66 +2,83 -0,34 +4,48 -6,14 +6,83 |

Данные таблицы 8. показывают, что абсолютной сумме и в структуре кредиторской задолженности ГТС произошли существенные изменения. Так, если на начало года задолженность покупателям за услуги составляла 20,58%, то на конец года она уменьшается на 7,66% и составляет 12,92% всей кредиторской задолженности. Задолженность поставщикам, составлявшая на начало года 29,47%, к концу анализируемого года увеличилась на 6,83% и составила 36,3% всей задолженности. Отрицательным является увеличение задолженности бюджету по налогам и сборам и кредиторской задолженности по отчислениям на социальные нужды. Таким образом, за анализируемый год произошло перераспределение кредиторской задолженности.

Продолжая анализ кредиторской задолженности, составляется свободная таблица 9., в которой задолженность классифицируется по срокам образования.

Из данных таблицы 9. следует, что задолженность на 1.01.99 г. составляет 14349158 руб. В структуре кредиторской задолженности отсутствует долгосрочная и просроченная задолженности. Срок образования всей кредиторской задолженности до одного месяца.

2.5.Оценка платежеспособности предприятия.

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим срочным обязательствам. В процессе анализа изучается текущая и перспективная платежеспособность. Текущая платежеспособность за отчетный период может быть определена по данным баланса путем сравнения суммы его платежных средств со срочными обязательствами.

Поскольку внешним субъектам анализа приходится пользоваться опубликованной информацией, то определить платежеспособность только по абсолютным суммам баланса без дополнительной информации не всегда возможно. Поэтому используют показатели ликвидности. Известны две концепции ликвидности. По одной из них под краткосрочной (вплоть до 1 года) ликвидностью понимается способность предприятия оплатить свои крат -

Таблица 9.

Анализ состояния кредиторской задолженности.

Статьи кредиторской задолженности | Всего на 1.01.99г. руб. | В том числе по срокам образования | ||||

| до 1 месяца | от 1 до 3 мес. | от 3 до 6 мес. | от 6 мес. до 1 года | более года | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Кредит. задолжен. за товары, работы, услуги покуп. Задолжен. финансов. органам по отчислениям от прибыли, НДС и др. Задолжен. по оплате труда. Внебюд. плат. Отчисления на соц. нужды. Прочие виды задолженност. Задолжен. поставщикам. Всего кредититорск. задолжен. | 1854687 3451621 980960 1517937 1335515 5208438 14349158 | - 3451621 980960 1517937 1335515 5208438 14349158 | - - - - - - - | - - - - - - - | - - - - - - - | - - - - - - - |

-косрочные обязательства. По другой концепции ликвидность – это готовность и скорость, с которой текущие активы могут быть превращены в денежные средства.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности.

По степени ликвидности статьи текущих активов условно можно разделить на три группы:

ликвидные средства, находящиеся в немедленной готовности к реализации (денежные средства, высоколиквидные ценные бумаги);

ликвидные средства, находящиеся в распоряжении предприятия (обязательства покупателей, запасы товарно-материальных ценностей);

ликвидные средства (требования к дебиторам с длительным сроком образования (сомнительная дебиторская задолженность), незавершенное производство).

В состав краткосрочных пассивов можно выделить обязательства разной степени срочности.

Анализ показателей ликвидности представлен в таблице 10. Одной из мер ликвидности является оборотный капитал (текущие активы). Он используется для расчета нескольких показателей ликвидности. Это, прежде всего чистый оборотный капитал, представляющий превышение активов над текущими пассивами. На исследуемом предприятии на обе анализируемые даты мы наблюдаем дефицит оборотного капитала. Показатель оборотного капитала используется всеми субъектами анализа, так как он обеспечивает безопасность кредиторов и резерв для финансирования непредвиденных расходов.

Целесообразно рассчитывать следующие показатели ликвидности: коэффициент абсолютной ликвидности, коэффициент «критической» (быстрой) ликвидности, коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Это

Таблица 10.

Анализ показателей ликвидности.

Показатели | Нормативный показатель | Расчетная формула | На 1.01.98 г. | На 1.01.99 г. | Изменение гр. 4 – гр. 6 | ||

| Расчет | Уровень показателя | Расчет | Уровень показателя | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Текущие активы. Запасы и затраты. Расходы будущих периодов. Денежные средства и краткосрочные ценные бумаги. Дебиторская задолжен. (долгосрочная) Дебиторская задолженность (краткосрочная) | 29861743 2029071 85888 4155688 537048 13513587 | 47415972 1714793 78454 8803241 - 18675240 | |||||

Продолжение таблицы 10.

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Прочие оборотные средства. 2.Текущие пассивы. Краткосрочные кредиты и займы. Кредиторская задолженность. Прочие краткосрочные пассивы. Показатели ликвидности. Чистый оборотный капитал. | 40К= текущ. активы -текущие пассивы | (29861743-67272443) | 9626349 67272443 10883044 56389399 -37410700 | 47415972- -150697344 | 18292698 150697344 14349158 136348186 -103281372 |

Продолжение таблицы 10.

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент текущей ликвидности. Коэффициент критической ликвидности. 3.4. Коэффициент абсолютной ликвидности. | 21 Ккл>1 >02-0,5 | (Денежные средсва + дебит. задолж. (досрочн. + краткоср.) + запасы) текущ.пас. (денеж. сред. + дебит. задолж. (краткосроч.); текущ. пассивы Денеж. средства: текущ.пас. | (29861743- -85888): :67272443 (4155688 + + 13513587): :67272443 4155688: :67272443 | 0,44 0,26 0,062 | (47415972- -78454): :150697344 (8803241+ +18675240): :150697344 8803241: :150697344 | 0,31 0,18 0,18 | -0,13 -0,08 -0,004 |

Продолжение таблицы 10.

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 3.5. Доля денежных средств и КЦБ в текущих акт. 3.6. Коэффициент обеспеченности собствен. средствами. | 0,1 | К=(293343167-330753867): :293343167 325502956: :360615610 293343167: :67272443 (293343167): :29861743 | -0,13 0,90 4,36 -1,25 | (297954307- -401235679): :297954307 394148606 448651651 297954307: :150697344 297954307- -401235679): :47415972 | -0,35 0,88 1,98 -2,18 | -0,22 -0,02 -2,38 -0,93 |

Продолжение таблицы 11.

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8. Коэффициент реальной стоимости имущества в общей сумме средств предприятия. | (Основные средства(остаточной стоимости)+производственные запасы + МБП + незавершенное производство): валюту баланса | >0,5 | (325502956 +1678311+104460):448651651 | 0,908 | (394148606+ +1326094+143317):448651651 | 0,882 | -0,026 |

Очень важными показателями финансовой устойчивости являются коэффициент реальной стоимости основных средств и коэффициент реальной стоимости имущества в общей сумме средств предприятия. На исследуемом предприятии они имеют одинаковые значения. Данные показателей показывают, что на 1.01.98 г. 91%, а на 1,01.98 г. 88% в стоимости имущества составляют средства производства или основные средства.

Анализ финансовой устойчивости ГТС за 1998 год показал, что недостаточно устойчивые финансовое положение вызвано отсутствием собственных оборотных средств у предприятия.

Похожие работы

... 7.5» журнал "Бухгалтер и компьютер" №2, 1998 г. Янкин В.Г. «Финансово-хозяйственная деятельность предприятия: Методика анализа», Москва, 1990 г. ДокладБухгалтерская отчётность, и в частности бухгалтерский баланс, в условиях плановой экономики, предназначался для выявления отклонений от предписанных моделей хозяйственного поведения предприятий. Потребителями бухгалтерской информации выступали, ...

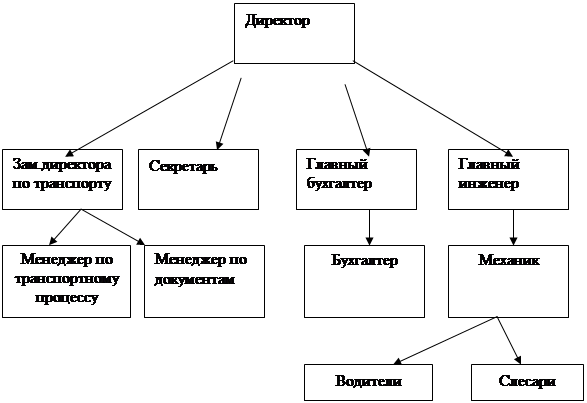

... у организации не образуется резервный капитал, либо средств капитала недостаточно) или на уменьшение финансирования (фондов) у бюджетной организации. Глава 2. Бухгалтерский баланс и его роль в управлении финансовым положением в организации "Автотранспортник" § 2.1. Анализ деловой активности и эффективности управления организации "Автотранспортник" Главной целью функционирования организации " ...

... подразделов любой части баланса). В нашем случае общий показатель подраздела совпадает с данными по статье «прочие краткосрочные финансовые вложения». В соответствии с принципом построения актива бухгалтерского баланса в порядке возрастающей ликвидности, за краткосрочными вложениями следует имущество, обладающее еще большей степенью быстроты своей вещественно-экономической природы. Следующим ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

0 комментариев