Навигация

Анализ оборачиваемости оборотных средств

2.7. Анализ оборачиваемости оборотных средств.

Оборачиваемость оборотных средств предприятия определяется как средняя продолжительность кругооборота, изменяемая скоростью возврата в денежную форму средства за отчетный период суммы оборотных средств предприятия в результате реализации продукции, работ, услуг.

Применяются три способа измерения скорости оборота или оборачиваемости средств путем определения

длительности одного оборота в днях (L );

числа совершаемых оборотными средствами заданный период оборотов (К );

коэффициента закрепления оборотных средств (или обратного коэффициента оборачиваемости), показывающего сумму заемных в предприятии оборотных средств, приходящихся на 1 рубль реализованной продукции.

Длительность одного оборота всех оборотных средств рассчитывается по формулам

L =ЕТ/ N L =Е: (N /Т), где

Е – средняя стоимость всех оборотных средств;

Т – длина анализируемого периода, в днях;

N – выручка от реализации продукции.

Количество оборотов определяется путем деления суммы реализованной продукции на среднюю сумму оборотных средств. Можно также число дней в периоде разделить на продолжительность одного оборота и таким путем вывести число оборотов:

К = N /E или K =T/ L

Расчет коэффициента закрепления оборотных средств производится по формулам:

К =Е/ N или К =1/К

Произведенный аналитический расчет оборачиваемости текущих активов представлен в таблице 12.

Таблица 12.

Динамика показателей оборачиваемости активов по сравнению с предыдущим

годом.

| Показатели | Расчет | 1997 г. | Расчет | 1998 г. | Отклонение |

| А | 1 | 2 | 3 | 4 | 5 |

| 1.Выручка от реализации (без НДС) ф.№2,руб. 2.Средняя величина текущ. активов, руб. 3.Оборачиваемость текущ. активов, стр. 1 :стр.2, колич. раз 4.Продолжительн. оборота текущ. активов, дни, 360:стр.3 | 85962773: :29861743 29861743х х360: 85962773 | 85962773 29861743 2,879 125,057 | 113635037: :47415972 47415972х х360: 113635037 | 113635037 47415972 2,397 150,216 | +27672264 +17554229 -0,482 +25,159 |

Из данных таблицы 12. следует , что продолжительность оборота текущих активов в анализируемом периоде увеличилась на 25,159 дней, что говорит об ухудшении финансового положения предприятия.

По результатам оборачиваемости рассчитывается сумма дополнительно вовлеченных оборотных средств в оборот, вследствие замедления их оборачиваемости.

Дополнительное вовлечение оборотных средств определяется как произведение суммы однодневной и реализации и разницы в долях оборачиваемости анализируемого и прошлого года:

Привлечение средств в оборот = Выручка от реализации отчетного года

360

(Период оборота анализируемого года –

- Период оборота прошлого года)

Привлечение средств в оборот = 113635037:360(150,216-125,057)=7941510,822 руб.

Таким образом, замедление продолжительности оборота текущих активов в 1998 году на 25,159 дней привело к дополнительному привлечению средств в размере 7941510,822 руб.

Заключение.

Данная дипломная работа написана по данным бухгалтерского учета СГТС за 1998 год.

В дипломной работе рассмотрены вопросы оценки финансового состояния предприятия: дана общая оценка финансового состояния, проделан анализ оборотных средств, в т.ч. их оборачиваемости, проделан анализ платежеспособности и финансовой устойчивости предприятия.

Общая сумма средств СГТС в 1998 г. увеличилась на 88036041 руб. или 24,41%. Не смотря на то, что предприятие перераспределило свои средства таким образом, что увеличилась их мобильная часть – оборотные средства, долгосрочные активы на 1.01.99 г. составляют 89,01% всех средств предприятия. Прирост источников средств предприятия, который составил 89036041 руб. получен за счет роста привлеченных источников, которые увеличились в 2,24 раза.

Анализ текущих активов показал, что денежные средства и краткосрочные ценные бумаги стали занимать удельный вес больший на 4,08%. Положительным является сокращение удельного веса дебиторской задолженности. Долгосрочная задолженность в анализируемом году была полностью погашена. Была проанализирована дебиторская задолженность по срокам образования.

Был произведен анализ кредиторской задолженности, который показал, что она возросла на 31,85%. Увеличилась задолженность бюджету и во внебюджетные фонды. Срок образования всей кредиторской задолженности до 1 месяца.

Анализ показателей ликвидности показал, дефицит чистого оборотного капитала все коэффициенты ликвидности находятся ниже теоретически достаточного уровня. В целом наблюдается ухудшение платежеспособности предприятия, причем, как показал анализ у предприятия нет реальной возможности восстановить платежеспособность.

Анализ финансовой устойчивости показал недостаточно устойчивое финансовое положение предприятия, которое вызвано отсутствием собственных оборотных средств.

Анализ оборачиваемости текущих активов показал, что в 1998 году произошло замедление оборачиваемости оборотных средств на 25,159 дней, что привело к дополнительному привлечению средств в оборот в размере 7941510,822 руб.

Таким образом, мы наблюдаем ухудшение финансового состояния СГТС в 1998 г. Предприятию необходимо в ближайшее время улучшить свою платежеспособность, нормализовав расчеты с дебиторами, погасить кредиторскую задолженность. У предприятия большой удельный вес в средствах занимают внебюджетные оборотные активы, необходимо произвести их анализ. В условиях финансового кризиса, в котором находится страна, необходимо искать новые пути выхода предприятия из неустойчивого финансового положения.

Список использованных источников и литературы.

Приказ Минфина РФ от 13.01.2000 г. № 4н «О формах бухгалтерской отчетности организаций».

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29 июня 1998 г. № 34н. с изменениями и дополнениями (от 30.12.99 г., 24.03.2000 г.)

Положение по бухгалтерскому учету «Бухгалтерская отчетность организаций и ПБУ 4/99, утв. Приказом Минфина РФ от 6.07.99г. № 43н. ЭПБ «Партнер» № 3-4 январь 2000 г.

Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации, утв. приказом Минфина РФ от 28.06.2000 г. № 60н ЭПБ «Партнр» № 32, август 2000 г.

План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и инструкция по его применению. Утвержден приказом МФ СОСО от 1.11.91 г. № 56 (с изменениями и дополнениями).М.: Финансы и статистика.

Методика экономического анализа деятельности промышленных предприятий (под ред. Бужинского А.И., Шеремета А.Д. – М: «Финансы и статистика, 1998 г. –381 с.

Астахов В.П. «Теории бухгалтерского учета». –М.: «Экспертное бюро – М», 1997 г. – 351 с.

Анализ дебиторской и кредиторской задолженности . Высоцкий Д.А. «Бухгалтерский учет». 1996 г. № 12 с 14-18.

Анализ хозяйственной деятельности в промышленности (под ред. Стражева В.И. – Минск: Вышэйшая школа, 1997 – 263 с.

«Бухгалтерский учет» : Учебник /П.С.Безруких, Н.П.Кондранов, В.Ф. Пашит и др.; Под ред. П.С. Безруких . М.: «Бухгалтерский учет», 1994 г. – 528 с.

Донцова Л.В., Никифорова Н.А., «Анализ бухгалтерской отчетности», М: Издательство «ДИС», 1998.

Ковалев В.В. «Финансовый анализ». – М.: «Финансы и статистики». 1995 г. – 239 с.

Ковалев А.И., Привалов В.П., «Анализ финансового состояния предприятия», - М.: «Центр экономики и маркетинга», 1997.

Кутер М.И. «Бухгалтерский». «Основы теории». Учебное пособие. – М: Экспертное бюро – М, 1997 г. – 469 с.

Патков В.В., Ковалев В.В. «Как читать баланс. 2-е изд. перераб. и дополн. – М.: «Финансы и статистика», 1993 г. – 256 с.

«Партнер» экономико – правовой бюллетень № 21, июнь 2000 г.

Терелина Р.С. «Тексты лекций по теории бухгалтерского учета, НГАЭ и У – Новосибирск, 1997 г. – 96 с.

Шеремет А.Д. , Сафулин Р.С. «Методика финансовго анализа». – М.: ИНФРА ,1995 г. – 172 с.

Шеремет А.Д. , Сайфулин Р.С. «Методика финансового анализа», М.: «ИНФА-М»,1995.

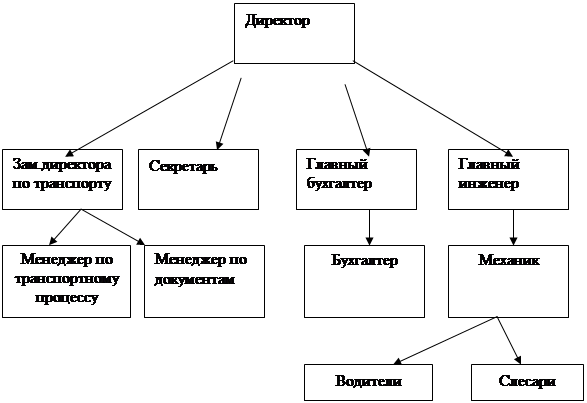

Экономическая характеристика предприятия.

Дипломная работа написана по материалам Самарской Государственной телефонной станции (СГТС). Организационно – правовая форма СГТС – филиал ОАО «Связьинформ».

СГТС представляет услуги телефонной связи предприятиям, организациям и гражданам (населению). Кроме того, СГТС занимается другими видами деятельности.

Предприятие ежегодно совершенствует свою материально-техническую базу и предоставляет своим клиентам новые виды услуг, такие как охранные и т.д.

Основы формирования и раскрытия учетной политики предприятия установлены Положением по бухгалтерскому учету «Учетная политика организации», утвержденным приказом Минфина России от 09.12.98 № 60н.

В соответствии с данным положением под учетной политикой предприятия понимается выбранная им совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Методикой ведения учета предусмотрен метод определения выручки от реализации для целей налогообложения по мере отгрузки продукции и оказания услуг предприятия покупателям расчетных документов.

Для написания дипломной работы использовались данные бухгалтерского учета за 1999 г.: бухгалтерский баланс предприятия, отчет о прибылях и убытках, данные журналов – ор

Похожие работы

... 7.5» журнал "Бухгалтер и компьютер" №2, 1998 г. Янкин В.Г. «Финансово-хозяйственная деятельность предприятия: Методика анализа», Москва, 1990 г. ДокладБухгалтерская отчётность, и в частности бухгалтерский баланс, в условиях плановой экономики, предназначался для выявления отклонений от предписанных моделей хозяйственного поведения предприятий. Потребителями бухгалтерской информации выступали, ...

... у организации не образуется резервный капитал, либо средств капитала недостаточно) или на уменьшение финансирования (фондов) у бюджетной организации. Глава 2. Бухгалтерский баланс и его роль в управлении финансовым положением в организации "Автотранспортник" § 2.1. Анализ деловой активности и эффективности управления организации "Автотранспортник" Главной целью функционирования организации " ...

... подразделов любой части баланса). В нашем случае общий показатель подраздела совпадает с данными по статье «прочие краткосрочные финансовые вложения». В соответствии с принципом построения актива бухгалтерского баланса в порядке возрастающей ликвидности, за краткосрочными вложениями следует имущество, обладающее еще большей степенью быстроты своей вещественно-экономической природы. Следующим ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

0 комментариев