Навигация

Учет труда и его оплаты

2.4. Учет труда и его оплаты.

Для учета труда, начисления заработной платы существует большая нормативная база. Кроме основных законов и положений о бухгалтерском учете и отчетности также используют:

Закон РФ от 21.12.95г №122. О коллективных договорах и соглашениях.

2. Закон РФ от 21.12.95г №207-ФЗ. О тарифах взносов в Пенсионный фонд РФ, Фонд Социального страхования РФ, Государственный фонд занятости населения РФ и фонды обязательного медицинского страхования.

Закон РФ от 07.12.91г. О подоходном налоге с физических лиц (с изменениями и дополнениями).

Кодекс законов о труде.

Инструкция о составе фонда заработной платы и выплат социального характера. Утверждена постановлением Госкомитета РФ от 10.06.95г №89 по согласованию с Минэкономики России, Минфином России, Минтрудом России.

О дифференциации в уровнях оплаты труда работников бюджетной сферы на основе Единой тарифной сетки. Постановление правительства РФ от 14.10.92г №785.

и ряд прочих методических рекомендаций, инструкций и постановлений.

Основными задачами учета труда и его оплаты являются: точный учет личного состава работников, отработанного ими времени и объема выполненных работ; правильное исчисление сумм оплаты труда и удержание из нее; учет расчетов с работниками организации, бюджетом, органами социального страхования, Государственным фондом занятости населения, фондами обязательного медицинского страхования и Пенсионным фондом РФ, контроль за рациональным использованием трудовых ресурсов, оплаты труда и фонда потребления; правильное отнесение начисленной оплаты труда и отчисления на социальные нужды на счета издержек производства и обращения и на счета целевых источников.

Оплата труда работников учреждений и организаций непроизводственной сферы, находящихся на бюджетном финансировании, с декабря 1992г осуществляется на основе Единой тарифной сетки, установленной постановлением Правительства РФ “О дифференциации в уровнях оплаты труда работников бюджетной сферы на основе Единой тарифной сетки” от 14 октября 1992г №785.

Единая тарифная сетка имеет 18 разрядов: для рабочих с 1-ый по 8-ой, для служащих – со 2-го по 18-ый.

Каждому разряду соответствует тарифный коэффициент. Заработную плату по соответствующей должности определяют умножением ставки (оклада) 1-го разряда на тарифный коэффициент.

Тарифные коэффициенты Единой тарифной сетки и тарифные ставки (оклады) ЕТС приведены в приложении к постановлению Правительства РФ от 18 марта 1999г №309.

Ставки и оклады каждому работнику устанавливаются по результатам аттестации и тарификации. При этом за основу принимают выполняемые работником трудовые функции, конкретные должностные обязанности работников, их образовательный уровень. Кроме того, учитывают содержание и характер выполняемых работ, их разнообразие (комплексность), руководство подчиненными, степень самостоятельности, уровень ответственности.

Таблица 1

Единая тарифная сетка

| Разряды оплаты труда | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| Тарифные коэффициенты | 1,0 | 1,36 | 1,59 | 1,73 | 1,82 | 2,0 | 2,27 | 2,54 | 2,91 | 3,27 | 3,68 | 4,18 | 4,73 | 5,32 | 6,00 | 6,68 | 7,41 | 8,23 |

| Тарифные ставки (оклады) | 110 | 150 | 175 | 190 | 200 | 220 | 250 | 280 | 320 | 360 | 405 | 460 | 520 | 585 | 660 | 735 | 815 | 905 |

Для ведущих профессий в отраслях Правительством РФ установлены вилки в оплате труда. Должностные оклады заместителей руководителя устанавливаются на 10-20% ниже окладов руководителей. По перечням, уивержденным отраслевыми министерствами и ведомствами и Министерством труда и социального развития РФ, высококвалифицированными рабочим, занятым на важных и ответственных работах, могут устанавливаться ставки и оклады исходя из 9-12 разрядов Единой тарифной сетки.

При аттестации и тарификации работников бюджетной сферы используют квалификационный справочник должностей руководителей, специалистов и служащих, требования которого увязаны с разрядами Единой тарифной сетки.

Бюджетные организации наряду с основной могут заниматься предпринимательской деятельностью. В этом случае часть работников организации оплачивается по формам и системам оплаты труда, применяемым в соответствующих отраслях народного хозяйства.

Различают основную и дополнительную оплату труда.

К основной относится оплата, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий работы, за работу в ночное время, за сверхурочные работы, за бригадирство, оплата простоев не по вине рабочих и т. п.

К дополнительной заработной плате относятся выплаты за не проработанное время, предусмотренные законодательством по труду: оплата очередных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и др.

Основными формами оплаты труда являются повременная, сдельная и аккордная. Первые две формы оплаты труда имеют свои системы: простая повременная, повременно-премиальная, прямая сдельная, сдельно-премиальная, сдельно-прогрессивная, косвенно-сдельная.

При повременных формах оплата производится за определенное количество отработанного времени независимо от количества выполненных работ. Заработок рабочих определяют умножением часовой или дневной тарифной ставки его разряда на количество отработанных им часов или дней.Заработок других категорий работников определяют следующим образом: если эти работники отработали все рабочие дни месяца, то их оплату составят установленные для них оклады; если же они отработали неполное число рабочих дней, то их заработок определяют делением установленной ставки на календарное количество рабочих дней и умножением полученного результата на количество оплачиваемых за счет организации рабочих дней.

При повременно-премиальной системе оплаты труда к сумме заработка по тарифу прибавляют премию в определенном проценте к тарифной ставке или к другому измерителю. Первичными документами по учету труда работников приповременной выплате являются табели.

При прямой сдельной системе оплата труда рабочих осуществляется за число единиц изготовленной ими продукции и выплненных работ исходя из твердых сдельных расценок, установленных с учетом необходимой квалификации.

Сдельно-премиальная система оплаты труда рабочих предусматривает премирование за перевыполнение норм выработки и достижение определенных качественных показателей (отсутствие брака, рекламации и т.п.). При сдельно-прогрессивной системе оплата повышается за выработку сверх нормы. При косвенно-сдельной системе оплата труда наладчиков, комплектовщиков, помощников мастеров и других рабочих осуществляется в процентах к заработку основных рабочих обслуживаемого участка.

Труд некоторых работников иногда оплачивается и по сдельной, и по повременной оплате труда, например, оплата труда руководителя небольшого коллектива, совмещающего руководство коллективом (повременная оплата) с непосредственной производственной деятельностью, оплачиваемой по сдельным расценкам.

Аккордная форма оплаты труда предусматривает определение совокупного заработка за выполнение определенных стадий работы или производство определенного объема продукции.

Расчет заработка при сдельной форме оплаты труда осуществляется по документам о выработке.

Для более полного учета трудового вклада каждого рабочего в результаты труда бригады с согласия ее членов могут использоваться коэффициенты трудового участия (КТУ).

Для правильного начисления оплаты труда рабочим большое значение имеет учет отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу. Доплаты оформляют следующими документами:

дополнительные операции, не предусмотренные технологией производства, - нарядом на сдельную работу, который обычно содержит какой-либо отличительный знак (например, яркая черта по диагонали), отклонения от нормальных условий работы – листком на доплату, который выписывают на бригаду или отдельного рабочего. В нем указывают номер основного документа (наряда, ведомости и др.), к которому производится доплата, содержание дополнительной операции, причину и виновника доплат и расценку.

Размеры доплат и условия их выплаты организации устанавливают самостоятельно и фиксируют их в коллективном договоре (положение об оплате труда). При этом размеры доплат не могут быть ниже установленных законодательством;

простои не по вине рабочих – листком учета простоев, в котором указывают время начала, окончания и длительности простоя, причины и виновников простоя и причитающуюся рабочим за простой сумму выплаты. Простои по вине рабочих не оплачивают и документами не оформляют.

Неисправимый или окончательный брак оформляют актом о браке или ведомостью о браке и, кроме того, его отмечают в первичных документах по учету выработки. Исправимый брак актом или ведомостью о браке не оформляют. Если брак исправляет рабочий, допустивший его, то никакого дополнительного документа не составляют вооюще; если брак исправляет другой рабочий, то составляют наряд на сдельную работу с отметкой об исправлении брака.

Брак, возникший не по вине работника, оплачивается по пониженным расценкам. Месячная заработная плата работника в этом случае не может быть ниже 2/3 тарифной ставки установленного его разряда (оклада). Брак, который произошел вследствии скрытого дефекта в обрабатываемых материалах, а также брак не по вине работника, обнаруженный после приемки изделия органами технического контроля, оплачивается работнику наравне с годными изделиями.

Оплата часов ночной работы (с 22 часов до 6 часов). Час ночной работы оплачивается в повышенном размере, предусмотренным коллективным договором организации, но не ниже размеров, установленных законодательством. Продолжительность ночной работы (смены) сокращается на 1 час. Оплата часов сверхурочной работы. Сверхурочные работы допускаются в исключительных случаях и с разрешения профкома организации. Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы – не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника 4 часа в течение 2 дней подряд и 120 часов в год. Компенсация сверхурочных часов отгулом не допускается.

Оплата работы ва выходные и праздничные дни. Работа в вышеуказанные дни компенсируется работнику предоставлением другого дня отдыха или, по соглашению сторон, в денежной форме. Работа в выходные и праздничные дни оплачивается не менее чем в двойном размере.

Оплата очередных отпусков. Право на отпуск работникам предоставляется по истечении 11 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок.

Оплата за время выполнение государственных и общественных обязанностей работники получают свой средний заработок по месту работы (участие в судебных заседаниях; осуществление избирательного права и т. п.)

Пособия по временной нетрудоспособности выплачиваются рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты являются больничные листки, выдаваемыми лечебными учреждениями. Размер пособия по временной нетрудоспособности зависит от стажа работы работника и его среднего заработка:

при непрерывном стаже работы до 5 лет – 60% заработка;

от 5 до 8 лет – 80% заработка;

от 8 лет и более – 100% заработка.

Независимо от стажа работы пособие выдается в размере 100%:

в следствии трудового увечья, или профзаболевания;

работающим инвалидам ВОВ;

лицам, имеющим на своем иждивении трех детей и более, не достигших 16 лет;

по беременности и родам.

Помимо указанных случаев средний заработок сохраняется:

за донорами в день сдачи крови, а также за предоставленный им день отдыха (по желанию этот день присоединяется к ежегодному отпуску);

при звдержке выдаче работнику трудовой книжки по вине администрации – за все время вынужденного прогула;

при переводе работника на другую постоянную нижеоплачиваемую работу – в течение 2 недель со дня перевода;

при увольнении беременных женщин и женщин имеющих детей, по причине полной ликвидации организации – на период их трудоустройства, но не свыше 3 месяцев со дня окончания срочного трудового договора и в ряде других случаев.

С июля 1993 года постановлением Минтруда РФ введен новый порядок исчисления заработка, сохраняемого за работниками, который используется во всех случаях, кроме тех, по которым установлен специальный порядокего расчета. Ввновь введенный порядок расчета среднего заработка используется по настоящее время с некоторыми изменениями и дополнениями.

В соответствии с вновь ввуеденным порядком для исчисления среднего заработка расчетным периодом является три календарных месяца (с 1-го до 1-го числа).

С учетом специфики работы отдельных организаций с согласия Министерства труда РФ для исчисления среднего заработка расчетным периодом могут быть также 12 календарных месяцев, предшествующих событию, с которым связана соответствующая выплата. Во всех случаях для определения средней заработной платы используется средний дневной заработок.

Средний дневной заработок, кроме оплаты отпуска и выплаты компенсации за неиспользованный отпуск определяется путем деления начисленной суммы заработной платы в расчетном периоде на количество рабочих дней исходя из нормальной или сокращенной продолжительности рабочего времени, установленной законодательством РФ по календарю 5-дневной рабочей недели. Размер среднего заработка конкретного работника определяют умножением среднего дневного заработка на количество рабочих дней, подлежащих оплате.

Средний дневной заработок доля оплаты отпусков и выплаты компенсаций за неиспользованные отпуска исчисляются делением фактически выплаченных сумм в расчетном периоде на 3 и на коэффициенты:

25.25 – среднемесячное число рабочих дней при оплате отпуска, установленного в рабочих днях;

29.60 – среднемесячное число календарных дней при оплате отпуска, установленного в календарных днях.

В случае если расчетный период отработанне полностью, отпуск оплачивается исходя из среднего дневного заработка,определяемого путемделения заработка за фактически проработанное время; на число рабочих дней по календарю шестидневной рабочей недели, приходящихся на проработанное время (при предоставлении отпуска в рабочих днях), на число календарных дней (при предоставлении отпуска в календарных днях).

При начислении продолжительности ежегодного отпуска в календарных днях праздничные нерабочие дни, приходящиеся на период отпуска, в число календарных дней отпускане включаются и не оплачиваются.

Из расчетного периода для подсчета среднего заработка исключаются фактически выплаченные суммы, а также время, в течении которого работник:

освобождался от работы с полным или частичным сохранением заработной платы или без оплаты;

получая пособие по временной нетрудоспособности или пособие по беременности и родам;

не работая в связи с приостановкой деятельности организации, цеха или производства.

В соответствии с Инструкцией о составе фонда заработной платы и выплат социального характера, расходы организации, связанные с оплатой труда, и другие выплаты работникам делятся на 3 части:

фонд заработной платы;

выплаты социального характера;

расходы, не относящиеся к фонду заработной платы и выплатам социального характера.

Фонд заработной платы включает:

оплату за отработанное время (оплату ежегодных и дополнительных отпусков, льготных часов подростков, простоев не по вине рабочих);

единовременные поощрительные выплаты (разовые премии, вознаграждение по итогам работы за год и годовое вознаграждение за выслугу лет, дополнительные выплатыприпредоставлении ежегодного отпуска, выплаты на питание, жилье, продукты).

Выплаты социального характера – компенсации и социальные льготы, единовременные пособия уходящим на пенсию ветеранам труда, оплата путевок работникам и членам их семей на лечение, отдых, за счет средств организации, погашение кредита на жилье и жилищное строительство, расходы на погашение ссуд, выданных работникам организации.

Расходы, не относящиеся к фонду заработной платы и выплатам социального характера состоят из следующих пунктов:

доходы по акциям(дивиденты, проценты);

страховые взносаы в Пенсионный фонд, Фонд Социального страхования РФ, фонды обязательного медицинского страхования РФ, Государственный фонд занятости РФ и взносы, за счет средств в негосударственные пенсионные фонды;

выплаты из внебюджетных фондов, по договорам личного, имущественного и иного страхования;

командировочные расходы, расходы, выплаченные в замен суточных и др..

Для учета личного состава, начисления и выплат заработной платы используют следующие унифицированные формы первичных учетных документов, утвержденных постановлением Госкомстата СССР от 28.12.89г №241:

приказ (распоряжение) о приеме на работу (Ф. Т-1);

личная карточка (Ф. Т-2);

приказ (распоряжение) о предоставлении отпуска (Ф. Т-6);

табель учета использования рабочего времени и расчета заработной платы (Ф. Т-12).

Синтетический учет расчетов с рабочими и служащими по заработной плате, пособиям по временной нетрудоспособности и по уходу за ребенком до достижения им возраста 1,5 лет, а также со студентами и учащимися по стипендиям и другим расчетам осуществляется на счете 18 “Расчеты с рабочими и служащими и стипендиатами.” Этот счет подразделяется на субсчета:

180 “Расчеты с рабочими и служащими”;

181 “Расчеты со стипендиатами”;

182 “Расчеты с рабочими и служащими за товары проданные в кредит”;

183 “Расчеты с рабочими и служащими по безналичным перечислениям на счета по вкладам в банки”;

184 “Расчеты с рабочими и служащими по безналичным перечислениям взносов по договорам добровольного страхования”;

185 “Расчеты с членами профсоюзов по безналичным перечислениям сумм членских профсоюзных взносов”;

186 “Расчеты с рабочими и служащими по ссудам банка”;

187 “Расчет по исполнительным документам и прочим удержаниям”;

189 “Другие расчеты за выполненные работы.”

Счет 18, как правило, пассивный. По кредиту счета отражают начисления по оплате труда, пособий, пенсий, и других аналогичных сумм, а по дебету – удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам, и не выплаченные в срок суммы оплаты труда и доходов. Сальдо этого счета, как правило, кредитовое и показывает задолженность организации перед рабочими и служащими по заработной плате и другим указанным выплатам.

На субсчете 180 “Расчеты с рабочими и служащими” учитываются расчеты с работниками учреждений, состоящими и не состоящими в списочном составе по всем видам заработной платы. Начисление заработной платы и пособий производится один раз в месяц и отражается в учете в последний день месяца. Для начисления заработной платы используются следующие документы: приказы по учреждению; табели учета использования рабочего времени.

Операцию по начислению заработной платы списочному и несписочному составу и сумм пособий отражают по дебету счетов 20 "Расходы по бюджету“, 21 “Прочие расходы”, 08 “Затраты по производству и другие цели”, 19 “Расчеты по пенсионному обеспечению и социальной защите населения” (субсчет 198) и кредиту субсчета 180 “Расчеты с рабочими и служащими”, 17 “Расчет с разными кредиторами и дебиторами”(субсчет 177).

Удержания из сумм начисленной оплаты труда списывают с кредита соответствующих счетов в дебет счета 18 “Расчеты с рабочими и служащими и стипендиатами”.

Выдачу сумм заработной платы и пособий оформляют следующей бухгалтерской записью:

Дебет счета 18 “Расчеты с рабочими и служащими и стипендиатами”

Кредит счета 12”Касса”

Не полученная в срок заработная плата оформляется бухгалтерской записью:

Дебет счета 18 “Расчет с работниками и служащими и стипендиатами”

Кредит счета 17 “Расчеты с разными дебиторами и кредиторами”, субсчет 177 “Расчеты с депонентами”.

Остатки не выданной в срок заработной платы по истечении 3 дней должны быть сданы в банк на бюджетный текущий счет.

На субсчете 181 “Расчеты со стипендиатами” учитываются расчеты по стипендиям со студентами, аспирантами и докторантами вузов, научно-исследовательских учреждений и учащихся техникумов, училищ, школ, слушателями курсов и др.

Начисление и выплата стипендий производится в расчетно-платежных ведомостях один раз в месяц на основании приказов.

Суммы начисленных стипендий отражаются по кредиту субсчета 181, а в дебет этого субсчета записываются суммы произведенных удержаний, выданных и неполученных в срок стипендий.

Лицевые счета стипендиатов ведутся по формам, установленным соответствующими министерствами и ведомствами.

С сумм начисленной оплаты труда организации производят отчисления в фонд социального страхования РФ (5,4%), в Государственный фонд занятости населения (1,5%), в фонды обязательного медицинского страхования (3,6%) и в пенсионный фонд РФ – в размере 28% от суммы оплаты труда (с оплаты труда работников в рзмере - 1%). Отчисления в социальные фонды производят от выплат, начисленных в пользу работников по всем основаниям, независимо от источников финансирования. Виды выплат на которые не начисляют страховые взносы в Пенсионный фонд РФ и другие вышеуказанные фонды определяются правительством РФ.

Для учета расчетов по взносам в фонды используют субсчета:

171 “Расчеты по социальному страхованию”;

159 “Расчеты по медицинскому страхованию”

198 “Расчеты по страховым взносам с Пенсионным фондом”;

199 “Рапсчеты с фондом занятости”.

Начисленные суммы взносов по фондам относятся в дебет тех счетов, на которые отнесена начисленная оплата труда и составляют следующие проводки:

Дебет счета 20 (других счетов затрат 21, 08)

Кредит субсчетов 171, 159, 198, 199.

Перечисление сумм отчислений в указанные фонды оформляют следующей бухгалтерской записью:

Дебет субсчетов 171, 159, 198, 199.

Кредит счетов учета денежных средств (09, 10, 11).

Следует отметить, что отчисление на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование и в фонд занятости населения производят от сумм оплаты труда не только работников, занятых основной деятельностью, но и работников непроизводственной сферы.

Из начисленной заработной платы работникам организации, оплаты труда по трудовым соглашениям, договорам подряда и по совместительству производят различные удержания, которые можно разделить на две группы : обязательные и удержания по инициативе организации.

Обязательными удержаниями являются подоходный налог, удержания в Пенсионный фонд РФ, по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником, ранее выданные аванс и выплаты, сделанные в межрасчетный период; в погашение задолженности по подотчетным суммам; квартплата, за содержание ребенка в дошкольных учреждениях, за товары купленные в кредит, перечисления в филиалы Сберегательного банка.

Подоходный налог взимается с дохода работников свыше установленного минимума заработной платы по установленным ставкам, размеры которых зависят от суммы дохода.

В законе РФ «О подоходном налоге с физических лиц» определен порядок взимания подоходного налога с совокупного дохода, облагаемого налогом; определены группы граждан, получивших право на снижение налогооблагаемого дохода в пяти-, трех- и однократном размере ММОТ; льготы предоставляемые при налогообложении совокупного дохода граждан:

А) на суммы, удержанные в пенсионный фонд;

Б) на суммы, направленные на новое строительство или приобретение жилого дома, или квартиры, или дачи в пределах 5000-кратного размера установленной МОТ, но не более чем в течение 3-х лет;

В) на суммы расходов на содержание детей;

На каждого ребенка в возрасте до 18 лет;

На студентов и учащихся дневной формы обучения в возрасте до 24 лет;

На каждого другого иждивенца, не имеющего самостоятельного источника дохода и др.

Подоходный налог с облагаемого совокупного дохода, полученного в году, взимается в следующих размерах:

Таблица 2

Ставки подоходного налога с физических лиц на 2000 год

| Размер облагаемого совокупного дохода, полученного в календарном году | Ставка налога (налог полностью зачисляется в бюджеты субъектов РФ) |

| До 50.000 руб. | 12% |

| От 50.001 до 150.000 руб. | 6.000 руб.+20% с суммы, превышающей 50.000 руб. |

| От 150.001 руб. и выше | 26.000 руб.+30% с суммы, превышающей 150.000 руб. |

Налог исчисляется и удерживается ежемесячно с суммы совокупного дохода граждан с начала календарного года.

Не реже одного раза в квартал организации, выплачивающие гражданам доходы, подлежащие налогообложению, представляют налоговому органу по месту своего нахождения сведения о выплаченных гражданам за истекший год суммах доходов и об удержанных с них сумм налога с указанием адресов постоянного местожительства этих граждан. На лиц работающих по совместительству или по договорам гражданско-правового характера, такие сведения могут предоставлятся по истечении года или по окончании работ.

В соответствии с Федеральным законом РФ организации обязаны перечислять в бюджет суммы исчисленного и удержанного с физических лиц налога не позднее дня фактического получения в банке наличных денежных средств на оплату труда.

Подтверждая изложенный материал,нами на примере были изучены вопросы по начислению отпускных секретаря учебной части и директора Георгиевского техникума (Приложение ).

Согласно приказа №19-к от 05.07.99г секретарю учебной части и директора был предоставлен очередной трудовой отпуск на 24 дня.

Для расчета среднего дневного заработка за базу были взяты три последних месяца. Средний дневной заработок исчисляется делением полученной суммы на 3 и на 25.25- среднемесячное число рабочих дней при оплате отпуска, установленного в рабочих днях.

Получив среднедневной заработок в сумме 7,92 рубля начисляем отпускные по окладу, за 24 дня они составят190 руб. 10 копеек. Таким же образом начисляются отпускные на договорной основе, эта сумма составила 42 руб. 52 копейки. Кроме того, секретарю учебной части было начислено за 13 рабочих дней по окладу 96 руб. 30 копеек, а сумма за 13 дней на договорной основе составила 24 руб. 07 копеек.

Итого сумма по начислению составила 357 руб. 99 копеек

С этой суммы были произведены следующие удержания:

3руб. 58 копеек – 1% в пенсионный фонд;

3руб. 58 копеек – 1%профвзносы;

22руб. 00 копеек – 12%подоходный налог.

Всего сумма удержаний составила 29руб. 16 копеек, а сумма на руки 328руб. 83 копейки, в том числе по договорной основе – 71руб. 59 копеек.

Следует отметить, что при начислении подоходного налога из общей суммы были произведены вычеты: 1% в пенсионный фонд; 2 минимальных размера оплаты труда. Данная льгота предоставляется согласно п.12 Инструкции №35 от 29 июня 1995г ”По применению закона РФ “О подоходном налоге с физических лиц””.

Несколько иначе был произведен расчет отпускных директору техникума. Так как руководитель техникума преподает, то в расчет отпускных вошли суммы за последние 12 месяцев по педагогической заработной плате и суммы по административно- управленческой заработной плате плюс 10% от суммы начисленной справочно за выданные часы, командировочно и доплаты за дополнительные часы преподавания. Получили сумму начисленных отпускных 296 руб. 38 копеек, которую делили на 29,6 – среднемесячное число рабочих дней при оплате отпуска, установленного в календарных днях. Таким образом рассчитали среднедневной заработок в сумме 10 руб. 01 копейка, который умножаем на количество календарных дней- 56 и получаем сумму отпускных по педагогической зарплате 1084 руб 24 копейки, в том числе доплата за часы 491 руб. 68 копеек, заработная плата 01 по 06 июня 1998 года 32 рубля и сумма отпускных – 560 руб. 56 копеек.(см. приложение ).

Затем производятся начисления отпускных и заработной платы административно-управленческого. Заработная плата 5-ти рабочих дней составила 90 руб. 80 копеек. Отпускные расчитывались следующим образом:

берется сумма начисленной зарплаты за последние 3 месяца и делится на три (при условии, что все месяцы расчетного периода отработаны полностью), получаем 490 рублей 20 копеек;

полученную сумму делим также на 29,6, получаем среднедневной заработок в сумме 16 рублей 56 копеек;

среднедневной заработок умножаем на число дней отпуска для административно-управленческого персонала-28, получаем 463 рубля 70 копеек.

Всего сумма составила 554 рубля 50 копеек, в том числе заработная плата 90 рублей 80 копеек и отпускные 463 рубля 70 копеек.

Кроме того в сумму начислений со счета по поручениям начислено 373 рубля 74 копейки и материальная помощь в размере 490 рублей 20 копеек. Всего начислено 2502 рубля 68 копеек.

При начислении подоходного налога из суммы 2502 рубля 68 копеек произведены следующие вычеты:

1% пенсионный фонд – 25 рублей 03 копейки;

льгота (2 МРОТ) – 166рублей 98 копеек.

Затем удержали подоходный налог 12% - 277 рублей 28 копеек,профвзносы 1% - 25 рублей 03 копейки, со счета по поручениям 373 рубля 74 копейки. Итого сумма удержаний составила 701 рубль 08 копеек, а сумма к получению – 1311 рублей 40 копеек.

Таблица 3

Сходство и различие плана счетов бюджетных и коммерческих организаций

| № | Наименование объектов учета (счета) | Коммерческие организации | Бюджетные организации |

| 1. | Основные средства | Размер стоимости основных средств : свыше 100 МРОТ. Счет 01 номер и наименование субсчета повидам основных средств (1,2,3..) | Размер стоимости основных средств: свыше 50 МРОТ. Счет 01 Номер субсчета и наименование: 010. – Здания 011. – Сооружкния 012. – Пердаточные устройсва. 013. – Машины и оборудование 015. – Транспортные средства 016. – Инструменты 017. – Рабочий и продуктивный скот 018. – Библиотечный фонд 019. – Прочие основные средства |

| 2. | Малоценные и быстро изнашивающиеся предметы | Предельный размер стоимости МБП: Невыше 100 МРОТ Счет 12 Номер субсчета и наименование МБП в запасе МБП в эксплуатации Временные (нетитульные сооружения) | Предельный размер стоимости МБП: Невыше 50 МРОТ Счет 07 Номер субсчета и наименование: 070.МБП на складе 071.МБП в эксплуатации 072.Бельё, постельные принадлежности, одежда и обувь на складе 073.Бельё, постельные принадлежности, одежда и обувь в эксплуатации. |

| 3. | Заработная плата | Счет 70 “Расчеты с персоналом по оплате труда” | Счет 18 “Расчеты с рабочими, служащими и стипендиатами” номер субсчета и наименование: 180.Расчеты с рабочими и служащими. 181.Расчеты со стипендиатами 182.Расчеты с рабочими и служащими за товары, проданные в кредит …. 187.Расчеты по исполнительным документам и прочим учреждениям 189.Другие расчеты за выполненные работы. |

Похожие работы

... непроизводственной сферы, как и все другие организации в обязательном порядке составляют бухгалтерский отчет, поэтому нами изучены конкретные вопросы, касающиеся ее особенностей в бюджетных организациях. 2.1 Бухгалтерская отчетность и ее состав Отчетность представляет собой систему показателей, отражающих результаты хозяйственной деятельности организаций и учреждений за отчетный период. ...

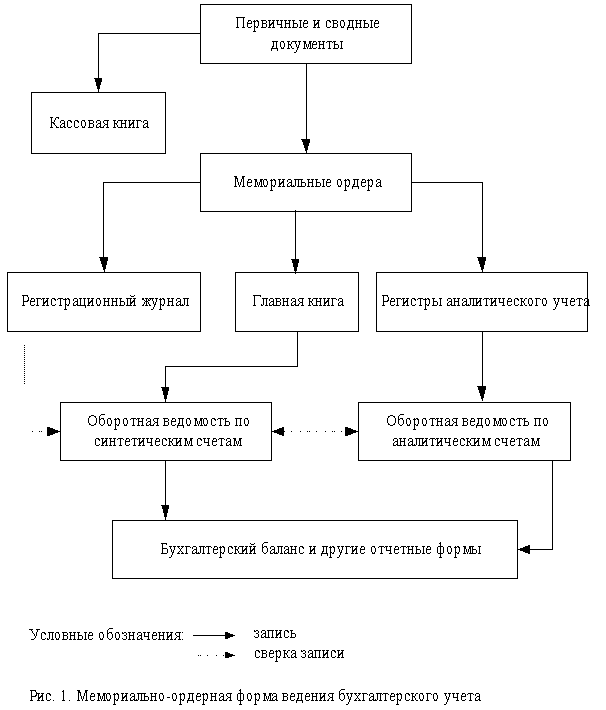

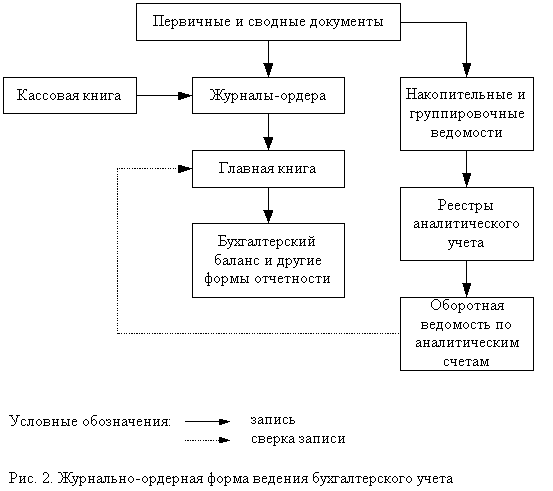

... расхода за счет предпринимательской деятельности и превышение дохода над расходами предпринимательской деятельности. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету БУХГАЛТЕРСКИЙ УЧЁТ В БЮДЖЕТНЫХ ОРГАНИЗАЦИЯХ Билет № 21 81. Оборотные ведомости. 82. Учёт продукции подсобных сельских и учебно-опытных хозяйств. 83. Оформите ...

... материала по бухгалтерскому учету пришли к заключению о необходимости более детального изучения особенностей ведения бухгалтерского учета в бюджетной организации по видам хозяйственных средств на примере одного из учреждений. 2. Бухгалтерский учет и организация финансов государственного учреждения на примере ГУНО «Государственное ветеринарное управление Сокольского района 2.1 Краткая ...

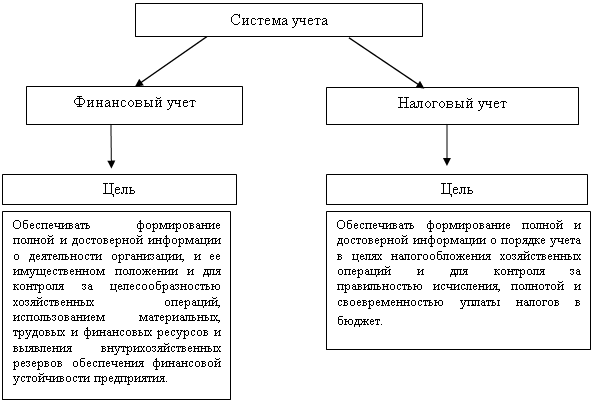

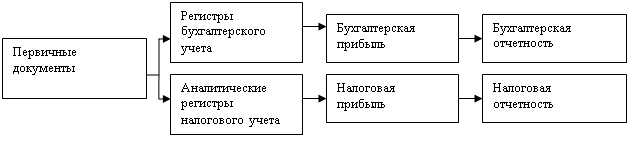

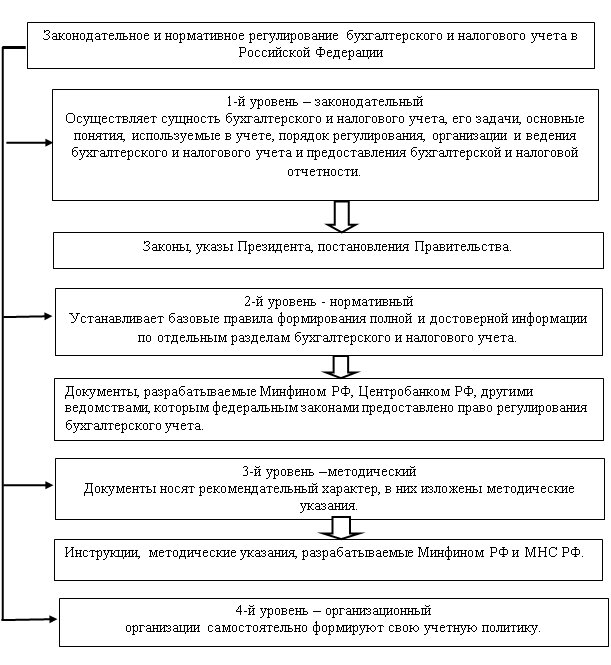

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

0 комментариев