Навигация

Визначення чистого доходу (виручки) від реалізації продукції (товарів, послуг)

1. Визначення чистого доходу (виручки) від реалізації продукції (товарів, послуг).

Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) - рядок 035 визначається шляхом вирахування з доходу (виручки) від реалізації продукції (товарів, робіт, послуг) – рядок 010 податку на додану вартість – рядок 015, акцизного збору – рядок 020, інших зборів та податків з обороту – рядок 025, інших вирахувань з доходу – рядок 030.

У статті "Дохід (виручка) від реалізації продукції (товарів, робіт, послуг)" відображається загальний дохід (виручка) від реалізації продукції, товарів або послуг, тобто без вирахування наданих знижок, повернення проданих товарів та податків з продажу (податку на додану вартість, акцизного збору тощо), який відповідає критеріям визнання доходу.

У статті "Податок на додану вартість" вказується сума податку на додану вартість, яка була включена до складу доходу (виручки) від реалізації продукції (товарів, робіт, послуг).

У статті "Акцизний збір" підприємства — платники акцизного збору відображають суму, яка врахована у складі доходу (виручки) від реалізації продукції (товарів, робіт, послуг).

Підприємства, які сплачують інші збори або податки з обороту, показують їх суму у вільному рядку звіту про фінансові результати.

Надані знижки, повернення товарів та інші суми, що підлягають вирахуванню з доходу (виручки) від реалізації продукції (товарів, робіт, послуг), відображаються у статті "Інші вирахування з доходу".

2. Розрахунок валового прибутку (збитку). Валовий прибуток (збиток) розраховується як різниця між чистим доходом від реалізації продукції (товарів, робіт, послуг) та собівартістю реалізованої продукції (товарів, робіт, послуг). Рядки 050-055 = рядок 035 – рядок 040.

У статті "Собівартість реалізованої продукції (товарів, робіт, послуг)" показується виробнича собівартість реалізованої продукції (робіт, послуг) або собівартість реалізованих товарів, нерозподілених виробничих накладних витрат та наднормативних виробничих витрат.

3. Визначення фінансового результату—прибутку (збитку) — від операційної діяльності. Фінансовий результат — прибуток (збиток) — від операційної діяльності визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу, адміністративних витрат, витрат на збут та інших операційних витрат. Тобто, прибуток – 100 (збиток - рядок 105) = рядок 050 (055) + рядок 060 – рядки 070, 080, 090.

У статті "Інші операційні доходи" відображаються суми інших доходів від операційної діяльності підприємства, крім доходу (виручки) від реалізації продукції (товарів, робіт, послуг).

У статті "Адміністративні витрати" відображаються загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства.

До статті "Витрати на збут" відносяться витрати підприємства, пов'язані з реалізацією продукції (товарів).

У статті "Інші операційні витрати" відображаються усі витрати, що виникають в процесі операційної діяльності підприємства (крім витрат, що включаються до собівартості продукції, товарів, робіт, послуг).

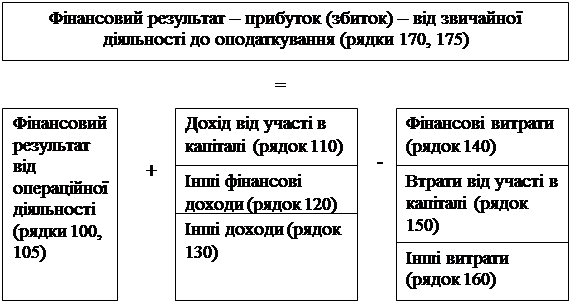

4. Розрахунок прибутку (збитку) від звичайної діяльності до оподаткування проілюстрований на малюнку 3.

Рис. 3. Розрахунок прибутку (збитку) від звичайної діяльності до оподаткування.

Прибуток (збиток) від звичайної діяльності до оподаткування визначається як алгебраїчна сума прибутку (збитку) від операційної діяльності, фінансових та інших доходів (прибутків), фінансових та інших витрат (збитків).

У статті "Дохід від участі в капіталі" відображається дохід, отриманий від інвестицій в асоційовані, дочірні або спільні підприємства, облік яких ведеться методом участі в капіталі.

Стаття "Інші фінансові доходи" включає: дивіденди одержані; відсотки одержані та інші доходи, отримані від фінансових операцій (крім доходів, які обліковуються методом участі в капіталі).

У статті "Інші доходи" показується дохід від реалізації фінансових інвестицій, необоротних активів і майнових комплексів; дохід від неопераційних курсових різниць та інші доходи, які виникають у процесі звичайної діяльності, але не пов'язані з операційною діяльністю підприємства.

До статті "Фінансові витрати" включаються витрати на проценти та інші витрати підприємства, пов'язані із залученням позикового капіталу.

У статті "Втрати від участі в капіталі" відображається збиток, спричинений інвестиціями в асоційовані, дочірні або спільні підприємства, облік яких провадиться методом участі в капіталі.

У статті "Інші витрати" відображаються інші витрати, які виникають у процесі звичайної діяльності (крім фінансових витрат), але не пов'язані з операційною діяльністю підприємства.

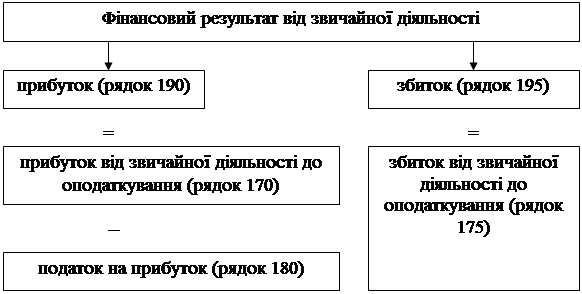

5. Визначення прибутку (збитку) від звичайної діяльності (рис.4). Прибуток від звичайної діяльності визначається як різниця між прибутком від звичайної діяльності до оподаткування та сумою податків з прибутку. Збиток від звичайної діяльності дорівнює збитку від звичайної діяльності до оподаткування та сумі податків на прибуток.

У статті "Податки на прибуток" показується сума податків на прибуток від звичайної діяльності, визначена на підставі суми прибутку до оподаткування та чинної ставки податку на прибуток.

Рис.4. Визначення фінансового результату від звичайної діяльності.

6. Визначення чистого прибутку (збитку) звітного періоду. Чистий прибуток (збиток) розраховується як алгебраїчна сума прибутку (збитку) від звичайної діяльності та надзвичайного доходу, надзвичайних витрат і податків з надзвичайного прибутку.

У статтях "Надзвичайні доходи" і "Надзвичайні витрати" відображаються відповідно:

- невідшкодовані збитки від надзвичайних подій, включаючи затрати на запобігання виникненню втрат від стихійного лиха, техногенних аварій, які визначені за вирахуванням суми страхового відшкодування та покриття втрат від надзвичайних ситуацій за рахунок інших джерел;

- прибутки або збитки від інших подій та операцій, які відповідають визначенню надзвичайних подій, наведеному у 4.3. Збитки від надзвичайних подій відображаються за вирахуванням суми, на яку зменшується податок на прибуток від звичайної діяльності внаслідок цих збитків.

У статті "Податки з надзвичайного прибутку" відображається сума податків, що підлягає сплаті з прибутку від надзвичайних подій.

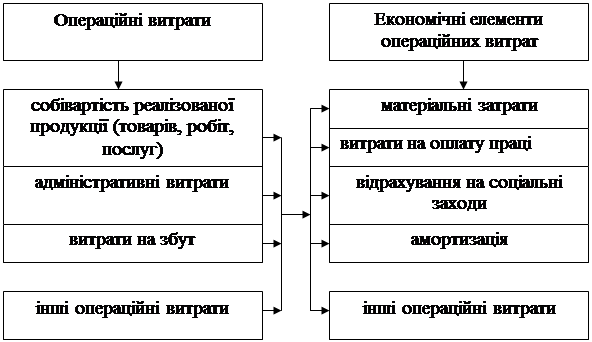

У розділі II Звіту про фінансові результати наводяться відповідні елементи операційних витрат (на виробництво і збут, управління та інші операційні витрати), яких зазнало підприємство в процесі своєї діяльності протягом звітного періоду. Цей розділ надає змогу провести необхідний аналіз структури витрат на виробництво, управління, збут та інших операційних витрат за економічними елементами та використовується для складання звіту про рух грошових коштів (під час коригування суми нерозподіленого прибутку на негрошові статті, зокрема на суму амортизації).

Операційні витрати надаються в розрізі економічних елементів (рис. 5).

Рис. 5. Взаємозв'язок класифікації операційних витрат за функціями та економічними елементами

Розділ III Звіту про фінансові результати заповнюють акціонерні товариства, прості акції або потенційні прості акції яких відкрито продаються та купуються на фондових біржах, включаючи товариства, які перебувають у процесі випуску таких акцій.

У статті "Середньорічна кількість простих акцій" наводиться середньозважена кількість простих акцій, які перебували в обігу протягом звітного періоду.

У статті "Скоригована середньорічна кількість простих акцій" показується середньорічна кількість простих акцій в обігу, скоригована на кількість простих акцій, що можуть бути випущені в обіг згідно з укладеними угодами (опціон, ф'ючерсний контракт тощо).

По статті "Чистий прибуток, що припадає на одну просту акцію" наводиться показник, який розраховується шляхом ділення суми чистого прибутку або збитку, який належить власникам простих акцій, на середньорічну кількість простих акцій.

По статті "Скоригований чистий прибуток, що припадає на одну просту акцію" відображається показник, який розраховується діленням скоригованої суми чистого прибутку, який належить власникам простих акцій, на скориговану середньорічну кількість простих акцій.

Розрахунок середньорічної кількості акцій, чистого прибутку, який належить власникам простих акцій, та їх коригування здійснюється згідно з П(С)БО 24 "Прибуток на акцію".

У статті "Дивіденди на одну просту акцію" відображається показник, який розраховується шляхом ділення суми оголошених дивідендів на кількість простих акцій, за якими сплачуються дивіденди.

Прибуток на акції використовується для оцінки минулих результатів операційної діяльності підприємства з метою формування висновку щодо його потенціалу і прийняття рішень про інвестиції. Його економічний зміст полягає в розкритті ефективності (прибутковості) використання підприємством ресурсів, наданих власниками його звичайних акцій.

4. Звіт про рух грошових коштівЗвіт про рух грошових коштів затверджений П(С)БО 4

"Звіт про рух грошових коштів" 21 червня 1999 року. Форма звіту наведена у додатку 3.

Звіт про рух грошових коштів містить інформацію про грошові потоки підприємства за звітний період.

Метою складання звіту про рух грошових коштів є надання користувачам фінансової звітності повної, правдивої та неупередженої інформації про зміни, що відбулися у грошових коштах підприємства та їх еквівалентах (далі - грошові кошти) за звітний період.

Грошові кошти включають кошти в касі та на рахунках у банках, які можуть бути використані для поточних операцій.

Еквівалентами грошових коштів є короткострокові фінансові інвестиції, які можуть бути вільно конвертовані у відому суму коштів і мають незначний ризик щодо зміни вартості. Звичайно такими еквівалентами є високоліквідні інвестиції в цінні папери на строк, що не перевищує 3 місяці (казначейські векселі, депозитні сертифікати тощо).

Під грошовими потоками розуміють надходження та вибуття грошових коштів. Внутрішні зміни у складі грошових коштів до звіту про рух грошових коштів не включаються.

Підприємство розгорнуто наводить суми надходжень та видатків, що виникають в результаті операційної, інвестиційної та фінансової діяльності.

Рух коштів відображається в звіті про рух грошових коштів в розрізі трьох видів діяльності: операційної (надходження коштів від реалізації продукції (товарів, послуг); надходження коштів за надання права користування активами (оренда, ліцензії тощо); платежі постачальникам тощо), інвестиційної (платежі, пов'язані з придбанням основних засобів і нематеріальних активів; надходження коштів від продажу необоротних активів; надання позик іншим підприємствам; надходження коштів від фінансових інвестицій (дивіденди, відсотки) та фінансової (випуск власного капіталу (акцій); отримання позик та їх погашення; викуп акцій власної емісії; виплата дивідендів).

Негрошові операції - це операції, які не потребують використання грошових коштів або їхніх еквівалентів. Вони не включаються до звіту про рух грошових коштів і розкриваються у примітках до фінансових звітів.

Для складання звіту про рух грошових коштів звичайно використовують показники балансу, звіту про фінансові результати та дані аналітичного бухгалтерського обліку.

Звіт про рух грошових коштів має три розділи. Процес складання звіту про рух грошових коштів включає п'ять основних етапів.

І. Визначення зміни залишків грошових коштів.

Для визначення зміни залишків грошових коштів необхідно зіставити суми статті балансу "Грошові кошти та їх еквіваленти" на початок і кінець року та відобразити їх у відповідних статтях звіту про рух грошових коштів.

ІІ. Подання інформації про рух грошових коштів в результаті операційної діяльності. Форма звіту про рух грошових коштів, встановлена П(С)БО 4, передбачає використання непрямого методу подання інформації про рух коштів в результаті операційної діяльності. Метод передбачає визначення суми чистого надходження (видатку) в результаті операційної діяльності шляхом послідовного коригування показника прибутку (збитку) від звичайної діяльності до оподаткування, наведеного в звіті про фінансові результати.

Коригування здійснюється з метою врахування впливу змін у складі запасів, операційної дебіторської та кредиторської заборгованості; негрошових операцій; доходів і витрат пов'язаних з інвестиційною та фінансовою діяльністю.

Процес заповнення розділу 1 "Рух коштів в результаті операційної діяльності" включає п'ять кроків:

1) Перенесення показника фінансового результату (прибутку або збитку) від звичайної діяльності до оподаткування, відображеного в звіті про фінансові результати до звіту про рух грошових коштів. Отже у статті " Прибуток (збиток) від звичайної діяльності до оподаткування " в графах "Надходження" і "Видаток" показується відповідно прибуток чи збиток від звичайної діяльності до оподаткування за звітний період, наведений у звіті про фінансові результати

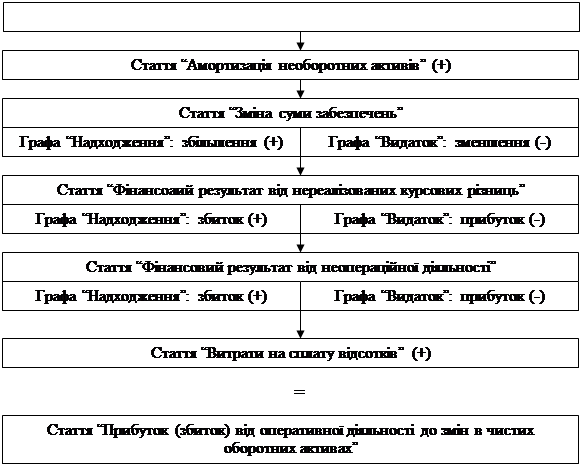

2) Визначення прибутку (збитку) від операційної діяльності до зміни в чистих оборотних активах.

Рис. 6. Алгоритм визначення прибутку (збитку) від операційної діяльності до зміни в чистих оборотних активах.

Цей крок має за мету врахувати вплив на прибуток негрошових витрат та фінансових результатів, не пов'язаних з операційною діяльністю.

Алгоритм визначення прибутку (збитку) від операційної діяльності до зміни в чистих оборотних активах наведений на рис. 6.

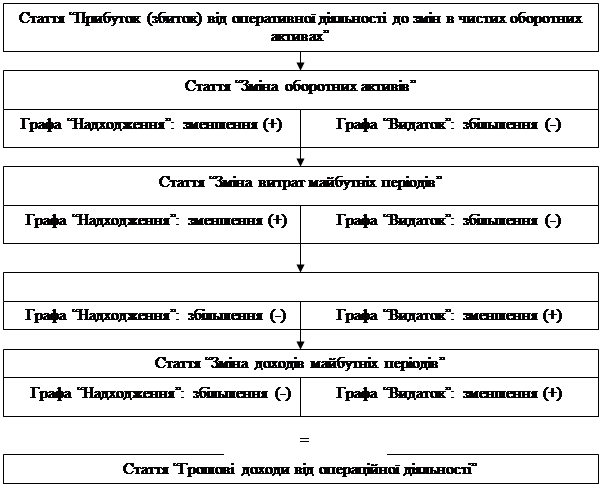

3) Визначення грошових коштів від операційної діяльності. Цей крок дає можливість визначити суму грошових коштів отриманих підприємством від операційної діяльності шляхом коригування прибутку (збитку) від операційної діяльності на зміни у складі оборотних активів, поточних зобов'язань, витрат і доходів майбутніх періодів (рис. 7).

4) Визначення чистого руху коштів до надзвичайних статей. Чистий рух коштів до надзвичайних статей визначається шляхом вирахування з суми грошових коштів від операційної діяльності сплачених відсотків та сплачених податків на прибуток.

Рис. 7. Алгоритм розрахунку грошових коштів від операційної діяльності.

У статті "Сплачені податки на прибуток" показується використання грошових коштів, для сплати податків на прибуток, за умови що вони конкретно не ототожнюються з фінансовою або інвестиційною діяльністю.

У статті "Сплачені відсотки" відображаються суми грошових коштів, використаних на сплату відсотків за позиками та іншими фінансовими зобов'язаннями (випущеними облігаціями, фінансовій оренді тощо).

5) Визначення чистого руху коштів від операційної діяльності.

Для визначення чистого руху коштів від операційної діяльності необхідно врахувати рух коштів внаслідок надзвичайних подій, які не пов'язані з інвестиційною або фінансовою діяльністю

У статті "Рух коштів від надзвичайних подій" відображаються відповідно надходження або видаток коштів, пов'язані з надзвичайними подіями в процесі операційної діяльності.

ІІІ. Визначення руху коштів внаслідок інвестиційної діяльності.

Надходження або видаток коштів від інвестиційної діяльності визначаються на основі аналізу змін у статтях необоротних активів, зміни поточних фінансових інвестицій, статей звіту про фінансові результати.

Результати такого аналізу відображаються у відповідних статтях розділу II звіту про рух грошових коштів.

У статті "Реалізація фінансових інвестицій" знаходять відображення суми грошових надходжень від продажу акцій або боргових зобов'язань інших підприємств (інші ніж надходження за такими інструментами, що визнаються як еквіваленти грошових коштів, або за такими, що утримуються для дилерських або торгівельних цілей).

У статті "Реалізація необоротних активів" відображається надходження грошових коштів від продажу основних засобів, нематеріальних активів, а також інших довгострокових необоротних активів (крім фінансових інвестицій).

У статті "Реалізація майнових комплексів" показується надходження грошових коштів від продажу дочірніх підприємств та інших господарських одиниць (за вирахуванням грошових коштів і еквівалентів, які були реалізовані у складі майнового комплексу).

У статті "Отримані відсотки" відображаються надходження грошових коштів у вигляді відсотків за аванси грошовими коштами та позик, наданих іншим сторонам (інші, ніж аванси і позики, здійснені фінансовою установою).

У статті "Отримані дивіденди" відображаються суми грошових надходжень у вигляді дивідендів, як результат придбання акцій або боргових зобов'язань інших підприємств, а також часток участі у спільних підприємствах (інші ніж виплати за такими інструментами, що визнаються як еквіваленти грошових коштів, або за такими, що утримаються для дилерських або торгівельних цілей).

У статті "Інші надходження" показуються надходження грошових коштів від повернення авансів (крім авансів, пов'язаних з операційною діяльністю) та позик, наданих іншим сторонам (інші ніж аванси та позики фінансової установи), надходження грошових коштів від ф'ючерсних контрактів, форвардних контрактів, опціонів та контрактів "своп" (за виключенням випадків, коли такі контракти є основною діяльністю підприємства, або надходження класифікуються як фінансова діяльність), та інші надходження, які не передбачені в наведених вище статтях.

У статті "Придбання фінансових інвестицій" відображаються виплати грошових коштів для придбання акцій або боргових зобов'язань інших підприємств, а також часток участі у спільних підприємствах (інші ніж виплати за такими інструментами, що визнаються як еквіваленти грошових коштів, або за такими, що утримуються для дилерських або торгівельних цілей).

У статті "Придбання необоротних активів" показуються виплати грошових коштів для придбання основних засобів, нематеріальних активів, та інших необоротних активів (крім фінансових інвестицій).

По статті "Придбання майнових комплексів" відображаються грошові кошти та їх еквіваленти, сплачені за придбані дочірні підприємства та інші господарські одиниці (за вирахуванням грошових коштів і еквівалентів, придбаних у складі майнового комплексу).

По статті "Інші платежі" показуються аванси (крім авансів, пов'язаних з операційною діяльністю) та позики грошовими коштами, надані іншим сторонам (інші ніж аванси і позики, здійснені фінансовою установою); виплати грошових коштів за ф'ючерскими контрактами, форвардними контрактами, опціонами та контрактами "своп" (за виключенням випадків, коли такі контракти є основною діяльністю підприємства, або виплати класифікуються як фінансова діяльність) та інші платежі, що не передбачені в наведених вище статтях.

У статті "Чистий рух коштів до надзвичайних подій" показується різниця між сумою грошових надходжень та видатків, пов'язаних із звичайною інвестиційною діяльністю.

У статті "Рух коштів від надзвичайних подій" відображаються відповідно надходження або видаток коштів, пов'язані з надзвичайними подіями в процесі інвестиційної діяльності.

У статті "Чисті надходження (видаток) від інвестиційної діяльності" відображається результат руху коштів від інвестиційної діяльності з урахуванням руху коштів від надзвичайних подій.

ІV. Визначення руху коштів внаслідок фінансової діяльності

Для визначення надходження та видатку коштів у результаті фінансової діяльності слід проаналізувати зміни у статтях балансу за розділом "Власний капітал" та статтях, пов'язаних з фінансовою діяльністю, наведених у розділах балансу "Забезпечення наступних витрат і платежів", "Довгострокові зобов'язання" і "Поточні зобов'язання" ("Короткострокові кредити банків" і "Поточна заборгованість по довгострокових зобов'язаннях", "Поточні зобов'язання по розрахунках з учасниками" тощо).

У статті "Надходження власного капіталу" відображаються надходження грошових коштів від розміщення акцій та інших операцій, що призводять до збільшення власного капіталу.

У статті "Отримані позики" відображаються надходження грошових коштів у результаті утворення боргових зобов'язань (позик, векселів, облігацій, а також інших видів короткострокових і довгострокових зобов'язань не пов'язаних з операційною діяльністю).

У статті "Інші надходження" показуються інші надходження грошових коштів, пов'язаних з фінансовою діяльністю.

У статті "Погашення позик" відображаються виплати грошових коштів для погашення отриманих позик.

У статті "Сплачені дивіденди" показуються суми дивідендів сплачених грошовими коштами.

У статті "Інші платежі" показується використання грошових коштів для викупу раніше випущених акцій підприємства, виплата грошових коштів орендарю для погашення заборгованості за фінансовою орендою та інші платежі, що пов'язані з фінансовою діяльністю.

У статті "Чистий рух коштів до надзвичайних подій" показується різниця між сумою грошових надходжень та видатків від звичайної фінансової діяльності.

У статті "Рух грошових коштів від надзвичайних подій" відображаються відповідно надходження або видаток коштів, пов'язані з надзвичайними подіями в процесі фінансової діяльності.

У статті "Чисті надходження (видаток) від фінансової діяльності" відображається результат руху коштів від фінансової діяльності з урахуванням руху коштів від надзвичайних подій.

V. Результат зміни коштів.

У статті "Чистий рух коштів за звітний період" показується різниця між сумою грошових надходжень та видатків, відображених у статтях "Чистий рух коштів від операційної діяльності", "Чистий рух коштів від інвестиційної діяльності" та "Чистий рух коштів від фінансової діяльності".

У статті "Залишок коштів на початок року" показується залишок грошових коштів та їх еквівалентів на початок року, наведений у балансі.

У статті "Вплив змін валютних курсів на залишок коштів" показується сума збільшення або зменшення залишку грошових коштів та їх еквівалентів в іноземній валюті внаслідок коливань валютного курсу протягом звітного періоду.

Ця сума раніше виключається зі складу прибутку (збитку) від операційної діяльності за статтею "Збиток (прибуток) від нереалізованих курсових різниць". Це дає можливість узгодити залишки коштів, наведені в балансі, та чисту зміну коштів внаслідок їх руху протягом звітного періоду.

У статті "Залишок коштів на кінець року" наводиться різниця між сумою грошових надходжень та видатків, відображених у статтях "Залишок коштів на початок року", "Чистий рух коштів за звітний період" та "Вплив зміни валютних курсів на залишок коштів". Розрахований таким чином показник повинен дорівнювати залишку грошових коштів та грошових еквівалентів на кінець звітного періоду, наведеному в балансі.

5. Звіт про власний капіталМайно підприємства складається із різноманітних матеріальних, нематеріальних та фінансових ресурсів — носіїв прав власності окремих суб'єктів. Права кожного власника на майно підприємства і на участь у його прибутках визначаються часткою і формою інвестованих коштів. Вони мають бути чітко відображені у бухгалтерському обліку на підставі відповідних документів. Розкриття цих прав є одним із найважливіших завдань фінансової звітності.

Зміст і форма звіту про власний капітал і загальні вимоги до розкриття його статей визначаються Положенням (стандартом) бухгалтерського обліку 5. Форма звіту наводиться у додатку 4. Норми цього П(С)БО стосуються підприємств, організацій та інших юридичних осіб (далі — підприємства) усіх форм власності крім банків і бюджетних установ.

Особливості складання консолідованого звіту про власний капітал визначаються окремим Положенням (стандартом).

Метою складання звіту про власний капітал є розкриття інформації про зміни у складі власного капіталу підприємства протягом звітного періоду.

Для забезпечення порівняльного аналізу інформації підприємства повинні додавати до річного звіту звіт про власний капітал за попередній рік.

Зміст статей звіту про власний капітал наведений у таблиці 3.

Таблиця 3

Зміст статей звіту про власний капітал.

| Стаття | Зміст |

| 1 | 2 |

| Залишок на початок року Залишок на кінець року | Суми власного капіталу, наведені в балансі підприємства відповідно на початок і кінець звітного періоду |

| Зміна облікової політики Виправлення суттєвих помилок Інші зміни | Суми коригувань, передбачених Положенням (стандартом) бухгалтерського обліку 6 "Виправлення помилок і зміни у фінансових звітах". Як правило, показана у звітності сума прибутку за звітний період та сума нерозподіленого прибутку не змінюється, за винятком деяких ситуацій, коли, наприклад: 1) виявлені суттєві помилки, що призвели до необхідності змінити показники попередніх років, у зв'язку з тим, що наведені раніше дані не можуть вважатися достовірними; 2) відбулась зміна облікової політики. Суму коригування суттєвої помилки, що належить до попередніх періодів, чи таких, що виникли через зміни облікової політики, слід відображати у звіті за статтею "Нерозподілений прибуток ("Непокритий збиток"). |

| Скоригований залишок | Залишок власного капіталу на початок звітного періоду після внесення відповідних коригувань |

| Переоцінка активів | Наводяться дані, які відображають збільшення або зменшення власного капіталу в результаті переоцінки основних засобів та інших активів у порядку, передбаченому відповідними Положеннями (стандартами). |

| Чистий прибуток (збиток) за звітний період | Сума чистого прибутку (збитку) зі звіту про фінансові результати |

| Розподіл прибутку | Наводяться дані, які відображають розподіл прибутку між учасниками (власниками) підприємства або спрямування прибутку до статутного капіталу, резервного капіталу тощо. |

| Внески учасників | Наводяться дані про збільшення статутного капіталу підприємства та зміни неоплаченого капіталу в результаті збільшення або зменшення дебіторської заборгованості учасників за внесками до статутного капіталу підприємства. |

| Вилучення капіталу | Наводяться дані про зменшення власного капіталу підприємства внаслідок виходу учасника, викупу чи анулювання викуплених акцій акціонерним товариством, зменшення номінальної вартості акцій або з інших причин. |

| Інші зміни в капіталі | Дані про всі інші зміни у власному капіталі підприємства, що не були включені до вищезазначених статей, зокрема, списання невідшкодованих збитків, та інші зміни. |

| Разом зміни в капіталі | Підсумок змін у складі власного капіталу за звітний період, що визначається як сума всіх змін протягом звітного року внаслідок переоцінки активів, використання чистого прибутку, вилучення капіталу та інших змін. |

Дані звіту в графах 3-11 наводяться зі знаком "+" або "-", що означає збільшення або зменшення залишку відповідного елементу власного капіталу.

6. Примітки до фінансових звітівЗа принципом повного висвітлення фінансова звітність повинна містити всю інформацію про фактичні та потенційні наслідки операцій та подій, яка може вплинути на рішення, що приймаються на її основі. Інформація, що підлягає розкриттю, наводиться безпосередньо у фінансових звітах або у примітках до них.

Примітки до фінансових звітів — це сукупність показників і пояснень, яка забезпечує деталізацію і обгрунтованість статей фінансових звітів, а також інша інформація, розкриття якої передбачене відповідними положеннями (стандартами).

Відповідно до П(С)БО 1, за складом примітки до фінансових звітів поділяються на три компоненти: 1) примітки, що стосуються облікової політики, 2) інформація, яка не наведена безпосередньо у фінансових звітах, але є обов’язковою за відповідними положеннями (стандартами), 3) інформація, що містить додатковий аналіз статей звітності, потрібний для забезпечення її зрозумілості та доречності.

Для того, щоб фінансова звітність була зрозумілою користувачам, вона повинна містити також дані про:

- консолідацію фінансових звітів;

- припинення (ліквідацію) окремих видів діяльності;

- обмеження щодо володіння активами;

- участь у спільних підприємствах;

- виявлені помилки минулих років та пов'язані з ними коригування;

- переоцінку статей фінансових звітів;

- іншу інформацію, розкриття якої передбачено відповідними положеннями (стандартами).

Інформація про підприємство, яка підлягає розкриттю у примітках до фінансової звітності, включає:

- назву, організаційно-правову форму та місцезнаходження підприємства (країну, де зареєстроване підприємство, адресу його офісу);

- короткий опис основної діяльності підприємства;

- назву органу управління, у віданні якого перебуває підприємство, або назву його материнської (холдингової) компанії;

- середню чисельність персоналу підприємства протягом звітного періоду.

Керівництву підприємства під час підготовки приміток до фінансових звітів необхідно пам'ятати таке:

- якщо до фінансової звітності включаються показники діяльності філій, представництв, відділень та інших відособлених підрозділів підприємства, то це повинно бути розкрите у примітках;

- якщо період, за який складено фінансовий звіт, відрізняється від звітного періоду, передбаченого П(С)БО 1, то причини і наслідки цього повинні бути розкриті у примітках до фінансової звітності;

- якщо валюта звітності відрізняється від валюти, в якій ведеться бухгалтерський облік, то підприємство повинно розкривати причини цього та методи, що були використані для переведення фінансових звітів з однієї валюти в іншу;

- якщо необхідна інформація подається в основній частині звітів, немає потреби повторювати її в примітках до фінансових звітів. Інформація в примітках є основним засобом розкриття невизнаних елементів фінансових звітів;

- розкриття інформації може поєднувати коментарі та конкретні кількісно визначені дані, які відповідають характеру елементів фінансових звітів і їх відносному значенню для підприємства;

- визначення рівня докладності розкриття інформації про конкретні елементи фінансових звітів є питанням професійного судження керівництва підприємства з урахуванням їх відносної суттєвості.

Головна мета перелічених рекомендацій — забезпечити якість приміток до фінансових звітів. Головне призначення приміток – встановити рівновагу між перевантаженням фінансових звітів надмірно докладними даними та неясністю інформації внаслідок її надмірного узагальнення.

Примітки щодо облікової політики

Облікова політика — сукупність принципів, методів і процедур, які використовуються підприємством для складання та подання фінансової звітності.

За П(С)БО 1 підприємство повинне висвітлювати обрану облікову політику шляхом опису:

- принципів оцінки статей звітності;

- методів обліку щодо окремих статей звітності.

Спочатку підприємство повинне описати загальну основу підготовки фінансових звітів (наприклад, МСБО або П(С)БО) а також перераховані конкретні аспекти облікової політики, які необхідні для вірного розуміння фінансових звітів, а саме:

- визнання доходів;

- принципи консолідації, включаючи дочірні підприємства та асоційовані компанії;

- об'єднання компаній;

- спільні підприємства;

- визнання та амортизація матеріальних і нематеріальних активів;

- капіталізація витрат на позики та інших витрат;

- будівельні контракти;

- інвестиційна власність;

- оренда;

- витрати на наукові дослідження та розробки;

- запаси;

- податки, включаючи відкладені;

- резерви;

- витрати на виплати працівникам;

- переведення та хеджування іноземної валюти;

- визначення господарських і географічних сегментів та основу розподілу витрат між сегментами;

- визначення грошових коштів та їх еквівалентів;

- облік інфляції;

- державні гранти.

Розкриття загальної основи підготовки фінансової звітності українських підприємств може бути здійснене таким чином:

Усі конкретні аспекти облікової політики визначаються в Україні відповідними П(С)БО. Так, П(С)БО 3 встановлює загальну облікову політику щодо визнання доходів, а П(С)БО 15 (проект) конкретизує її відносно кожного виду доходів. Тому у примітках до звіту про фінансові результати підприємство розкриває як загальний принцип, який застосовується до визнання доходів і витрат (принцип нарахування і відповідності доходів і витрат), так і особливості визначення дати реалізації, суми доходу тощо.

У разі зміни в обліковій політиці підприємству слід розкривати:

- причини та суть зміни;

- суму коригування нерозподіленого прибутку на початок звітного року або обгрунтування неможливості її достовірного визначення;

- факт повторного подання порівнянної інформації у фінансових звітах або недоцільність її перерахунку.

Інші примітки до фінансових звітів у цілому.

Ряд П(С)БО встановлює вимоги до розкриття, які не стосуються безпосередньо певної статті фінансових звітів, а звітності в цілому (табл. 4).

Таблиця 4

Вимоги до приміток щодо фінансової звітності в цілому

| Інформація, яка потребує розкриття | П(С)БО, який встановлює вимоги до приміток |

| Виправлення помилок, допущених при складанні фінансових звітів | 6 "Виправлення помилок і зміни у фінансових звітах" |

| Перегляд облікових оцінок | 6 "Виправлення помилок і зміни у фінансових звітах" |

| Зміна облікової політики | 6 "Виправлення помилок і зміни у фінансових звітах" |

| Події після дати балансу | 6 "Виправлення помилок і зміни у фінансових звітах" |

| Об'єднання підприємств та його наслідки | 19 "Об'єднання підприємств" (проект) |

| Консолідація фінансової звітності | 20 "Консолідовані фінансові звіти" (проект) |

| Вплив змін валютних курсів | 21 "Вплив змін валютних курсів" (проект) |

Оскільки не всі проекти національних положень (стандартів) бухгалтерського обліку розроблені, ряд вимог до приміток базується безпосередньо на чинних МСБО.

У примітках до фінансових звітів слід розкривати таку інформацію щодо виправлення помилок, які мали місце в попередніх періодах:

- зміст і суму помилки;

- статті фінансової звітності минулих періодів, які були перераховані з метою повторного подання порівняльної інформації;

- факт повторного оприлюднення виправлених фінансових звітів або недоцільність повторного оприлюднення.

Щодо змін в облікових оцінках підприємству слід розкривати:

- зміст і суму змін в облікових оцінках, які мають суттєвий вплив на поточний період або,

- як очікується, суттєво будуть впливати на майбутні періоди.

У разі потреби розкриття події, що відбулася після дати балансу слід надавати інформацію про:

- зміст події та оцінку її впливу на фінансовий результат або

- обгрунтування щодо неможливості зробити таку оцінку.

Важливе значення для користувачів фінансової звітності надають розкриття щодо непередбачених подій. Така інформація попереджує їх про можливі ризики, які очікуються у майбутньому.

У випадку припинення діяльності підприємству слід у примітках до фінансових звітів надати відомості про:

- характер припиненої діяльності;

- галузеві або географічні сегменти;

- дата фактичного припинення діяльності для облікових цілей;

- спосіб припинення діяльності (продаж або відмова);

- прибуток або збиток від припинення діяльності та облікова політика, що використовується для визначення суми прибутку або збитку та

- дохід та прибуток або збиток від звичайної діяльності даного виду за період разом з відповідними сумами за попередній звітний період.

Фінансові звіти мають також розкривати:

- підхід до обліку гудвілу, (негативного гудвілу) та період його амортизації;

- якщо строк корисного використання гудвілу, або період амортизації негативного гудвілу перевищує 5 років, обгрунтування прийнятого періоду;

- якщо гудвіл, або негативний гудвіл амортизується не за прямолінійним методом, слід зазначити метод, що використовується та обгрунтування цього методу;

- узгодження гудвілу та негативного гудвілу на початок та кінець періоду, яке показує:

- валову суму та накопичену амортизацію на початок та кінець звітного періоду;

- будь-який додатковий гудвіл або негативний гудвіл, відображений протягом звітного періоду;

- амортизацію, нараховану протягом звітного періоду;

- будь-які інші списання протягом звітного періоду.

При будь-якому придбанні, якщо справедлива вартість активів та зобов'язань, або компенсація за придбання може бути визначеною тільки на тимчасовій основі в кінці періоду, в якому відбулося придбання, це слід зазначити і навести причини. В разі наступних коригувань такої тимчасової справедливої вартості, ці поправки мають розкриватися і пояснюватися у фінансових звітах відповідного періоду.

При об'єднанні компаній, яке є об'єднанням інтересів, слід робити такі додаткові розкриття у фінансових звітах того періоду, в якому відбулося об'єднання інтересів:

- характеристика та кількість випущених акцій разом з відсотком акцій з правом голосу кожного підприємства, які були обмінені для здійснення об'єднання інтересів;

- суми активів та зобов'язань, внесені кожним підприємством;

- доход від реалізації, інші види операційного прибутку, екстраординарні статті та чистий прибуток або збиток кожного підприємства до дати об'єднання, які включаються до чистого прибутку або збитків, відображених у фінансових звітах підприємств, що об'єднуються.

У примітках до консолідованих фінансових звітів слід наводити:

- перелік значних дочірніх підприємств із зазначенням назви, країни реєстрації або місцезнаходження, частку власності, та в разі відмінності, частку в розподілі голосів;

- характеристику методу, використаного для обліку дочірніх підприємств в окремих фінансових звітах материнського підприємства;

Крім того, у разі наявності, слід розкривати:

- причини, з яких дочірнє підприємство вилучено з консолідації;

- характер відносин між материнським та дочірнім підприємством, якщо материнське підприємство не володіє в дочірньому, прямо чи непрямо, більш як половиною голосів;

- назву підприємства, в якому материнському підприємству належить більше половини голосів, прямо або непрямо через (дочірні підприємства), але яке, з причин відсутності контролю, не є дочірнім підприємством;

- вплив придбання або продажу дочірніх підприємств на фінансовий стан (на дату складання фінансового звіту), результати звітного періоду та відповідні суми попереднього періоду;

- статті у консолідованих фінансових звітах, до яких застосовувалася різна облікова політика.

Щодо впливу змін валютних курсів підприємство має розкривати:

- суму курсових різниць, які включені до чистого прибутку або збитку протягом звітного періоду;

- курсові різниці, включені до складу власного капіталу, а також інформацію, що пояснює різницю між сумою таких курсових різниць на початок і кінець звітного періоду.

Коли валюта звітності не співпадає з валютою країни розташування підприємства, яке звітується, слід пояснювати причину застосування іншої валюти. Також наводиться причина будь-якої зміни валюти звітності.

Коли відбувається зміна у класифікації закордонного підприємства слід розкривати:

- характер та причини зміни;

- вплив зміни у класифікації на акціонерний капітал та на чистий прибуток, або

- збиток за кожний попередній наведений період, якщо зміна у класифікації відбулася на початку самого першого із наведених періодів.

Діяльність підприємства у примітках висвітлюється з різних сторін. МСБО вимагають надавати додаткову інформацію не тільки про підприємство у цілому, але й про його складники — сегменти. З цією метою виділяються господарські та географічні сегменти, щодо яких у примітках зазначаються такі показники: дохід сегмента; витрати сегмента; результати діяльності сегмента; активи сегмента; зобов'язання сегмента; собівартість основних засобів та нематеріальних активів, придбаних протягом періоду; амортизація та витрати на амортизацію; негрошові витрати (інші, ніж амортизація); частка підприємства у чистому прибутку або збитках асоційованої компанії, спільного підприємства або інші інвестиції, облік яких ведеться за методом участі у капіталі, якщо майже всі операції асоційованої компанії здійснюються в межах тільки цього сегмента, і сума пов'язаних інвестицій.

При цьому інформація стосовно окремих сегментів повинна бути узгоджена з інформацією про підприємство в цілому, яка надана у фінансових звітах.

7. Порівняльна комплексна рейтингова оцінка підприємствФінансовий стан є найважливішою характеристикою фінансової діяльності підприємства. Він визначає конкурентоспроможність підприємства та його потенціал у діловому співробітництві, виступає гарантом ефективної реалізації економічних інтересів усіх учасників фінансових відносин як самого підприємства, так і його партнерів.

Стійке фінансове положення підприємства є результатом вмілого, прорахованого управління усією сукупністю виробничо-господарських факторів, які визначають результати діяльності підприємства.

Теорія аналізу фінансів, підприємництва та економіки підприємства розглядає поняття «стійкий фінансовий стан» не лише як якісну характеристику його фінансів, но як і явище, що може бути кількісно виміряне. Цей принциповий висновок дозволяє сформулювати загальні принципи побудови науково обгрунтованої методики оцінки фінансового стану, рентабельності та ділової активності підприємства, незалежно від форми власності та виду діяльності.

Таку оцінку можна отримати різними методами та з використанням різних критеріїв.

В даній роботі пропонується методика комплексної порівняльної рейтингової оцінки фінансового стану, рентабельності та ділової активності підприємства, заснована на теорії та методиці фінансового аналізу підприємства в умовах ринкових відносин.

Складовими етапами методики комплексної порівняльної рейтингової оцінки фінансового стану підприємства є:

- збір та аналітична обробка вихідної інформації за період часу, який оцінюються;

- обгрунтування системи показників, що використовуються для рейтингової оцінки фінансового стану рентабельності та ділової активності підприємства, їх класифікація, розрахунок підсумкового показника рейтингової оцінки;

- класифікація (ранжування) підприємств за рейтингом.

Підсумкова рейтингова оцінка враховує усі найважливіші параметри (показники) фінансово-господарської та виробничої діяльності підприємства, тобто господарської активності в цілому. При її побудові враховуються дані про виробничий потенціал підприємства, рентабельність його продукції, ефективність використання виробничих та фінансових ресурсів, стан та розміщення коштів, їх джерела та інші показники. Тому вибір та обгрунтування вихідних показників фінансово-господарської діяльності повинні здійснюватись згідно досягненням теорії фінансів підприємства, виходити з цілей оцінки. Потреб суб’єктів управління в аналітичній оцінці. В таблиці 5 наводиться зразковий набір вихідних показників для загальної порівняльної оцінки.

Запропонована система показників базується на даних фінансової звітності підприємства. Ця вимога робить оцінку масовою, дозволяє контролювати зміни у фінансовому стані підприємства усіма учасниками економічного процесу. Вона також дозволяє оцінити результативність та об’єктивність самої методики комплексної оцінки.

Таблиця 5

Система вихідних показників для рейтингової оцінки за даними публічної звітності.

| І група | ІІ група | ІІІ група | ІV група |

| Показники оцінки прибутковості господарської діяльності | Показники оцінки ефективності управління | Показники оцінки ділової активності | Показники оцінки ліквідності та ринкової стійкості |

| 1. Загальна рентабельність підприємства – балансовий прибуток на 1 грн. активів. 2. Чиста рентабельність підприємства – чистий прибуток на 1 грн. активів. 3. Рентабельність власного капіталу – чистий прибуток на 1 грн. власного капіталу. 4. Загальна рентабельність виробничих фондів – балансовий прибуток до середньої величини основних виробничих фондів та оборотних засобів у товарно-матеріальних цінностях. | 1. Чистий прибуток на 1 грн. обсягу всієї реалізації. 2. Прибуток від реалізації продукції на 1 грн. обсягу реалізації продукції. 3. Прибуток від всієї реалізації на 1 грн. обсягу всієї реалізації. 4. Балансовий прибуток на 1 грн. обсягу всієї реалізації. | 1. Віддача всіх активів – виручка від реалізації продукції на 1 грн. активів. 2. Віддача основних фондів – виручка від реалізації продукції на 1 грн. основних фондів. 3. Оборотність оборотних фондів – виручка від реалізації продукції на 1 грн. оборотних засобів. 4. Оборотність запасів – виручка від реалізації продукції на 1 грн. запасів та затрат. 5. Оборотність дебіторської заборгованості - виручка від реалізації продукції на 1 грн. дебіторської заборгованості. 6. Оборотність найбільш ліквідних активів – виручка від реалізації на 1 грн. найбільш ліквідних активів. 7. Віддача власного капіталу – виручка від реалізації на 1 грн. власного капіталу. | 1. Коефіцієнт покриття – оборотні засоби на 1 грн. термінових зобов’язань 2. Коефіцієнт ліквідності – грошові кошти, розрахунки та інші активи на 1 грн. термінових зобов’язань. 3. Індекс постійного активу – основні фонди та інші позаоборотні активи до власних коштів. 4. Коефіцієнт автономії – власні кошти на 1 грн. підсумку баланс. 5. Забезпеченість запасів власними оборотними засобами – власні оборотні засоби на 1 грн. запасів та затрат. |

Вихідні показники для рейтингової оцінки об’єднані у 4 групи (збиткові підприємства в даній системі не розглядаються).

До першої групи належать найбільш узагальнені та важливі показники оцінки прибутковості (рентабельності) господарської діяльності підприємства. У загальному випадку показники рентабельності підприємства являють собою відношення прибутку до тих чи інших коштів (майна) підприємства, що беруть участь в отриманні прибутку.

Нова звітність містить дані про чистий прибуток. Величина чистого прибутку може бути знайдена у рядку з кодом 220 Звіту про фінансові результати.

До другої групи включені показники оцінки ефективності управління підприємством. Розглядаються найбільш загальні 4 показники. Ефективність визначається відношенням прибутку до всього обороту (до всієї реалізації) підприємства або тільки до виручки від реалізації продукції (робіт, послуг) без податку на додану вартість. При цьому використовуються показники прибутку від всієї реалізації, прибуток від реалізації продукції, чистий прибуток (Звіт про фінансові результати, рядок 220), балансовий прибуток.

До третьої групи віднесені показники оцінки ділової активності підприємства. Віддача усіх активів (всього капіталу) підприємства визначається відношенням виручки від реалізації продукції (Звіт про фінансові результати, рядок 010) до середнього за період підсумку балансу. Віддача основних фондів визначається відношенням виручки від реалізації продукції до середньої за період вартості основних засобів і нематеріальних активів. Оборотність оборотних фондів (кількість оборотів) визначається відношенням виручки від реалізації продукції до середньої за період вартості оборотних засобів.

Оборотність запасів та затрат визначається відношенням виручки від реалізації продукції до середньої за період вартості запасів та затрат.

Оборотність дебіторської заборгованості визначається відношенням від реалізації продукції до середньої за період суми дебіторської заборгованості.

Оборотність найбільш ліквідних активів визначається відношенням виручки від реалізації продукції до середньої за період суми найбільш ліквідних активів, тобто грошових коштів та короткострокових фінансових вкладень.

Віддача власного капіталу визначається відношенням виручки від реалізації продукції (Звіт про фінансові результати, рядок 010) до середньої за період величини джерел власних коштів.

До четвертої групи віднесені показники оцінки ліквідності та ринкової стійкості підприємства. Коефіцієнт покриття визначається відношенням суми оборотних засобів до суми строкових зобов’язань. Коефіцієнт ліквідності визначається відношенням суми грошових коштів, короткострокових вкладень та дебіторської заборгованості до суми строкових зобов’язань.

Індекс постійного активу визначається відношенням вартості основних засобів та інших позаоборотних активів (Баланс, рядок 080) до джерел власних коштів.

Коефіцієнт автономії (фінансової незалежності) підприємства визначається відношенням суми власних коштів до підсумку балансу (Баланс, рядок 280).

Забезпеченість запасів і затрат власними оборотними коштами визначається відношенням суми власних оборотних коштів до вартості запасів і затрат. Під час характеристики ринкової стійкості акціонерних компаній корисно використовувати відносні показники: чистий прибуток на 1 акцію, дивіденди на 1 акцію, дивіденди на 1 акцію до ринкового курсу акції та ін.

Слід відмітити, що серед вихідних показників оцінки є підсумкові, результатні показники, що характеризують обсяг реалізації продукції, прибуток і таке інше за звітний період. Разом з тим показники балансу мають одномоментний характер, тобто обчислюються на початок та на кінець звітного періоду. Оскільки усі вихідні показники, включені до таблиці 5 є відносними, вони розраховуються або на кінець періоду (року), або до усереднених значень статей балансу.

Після набору певної статистики для фінансового аналізу (бухгалтерських звітностей за декілька років) доцільно організувати та підтримувати автоматизовану базу даних вихідних показників для рейтингової оцінки, які розраховувались би за даними балансу на кінець кожного звітного періоду по усередненим даним за кожний період.

В основі розрахунку підсумкового показника рейтингової оцінки лежить порівняння підприємств по кожному показнику фінансового стану, рентабельності та ділової активності з умовним еталонним підприємством, яке має найкращі результати по всіх показниках, що порівнюються. Таким чином, базою відліку для отримання рейтингової оцінки стану справ підприємства є не суб’єктивні припущення експертів, а найбільш високі результати із усієї сукупності порівнювальних об’єктів, що склались у реальній ринковій конкуренції.

Такій підхід відповідає практиці ринкової конкуренції, де кожний самостійний товаровиробник прагне до того, щоб по всіх показниках діяльності виглядати краще за свого конкурента.

Якщо суб’єктів ринкових відносин цікавлять лише певні об’єкти господарської діяльності (наприклад, потенціального інвестора можуть цікавити показники роботи тільки цукрових заводів та кондитерських фабрик, або цементних заводів і т. і.), то еталонне підприємство формується з сукупності однотипових об’єктів. Проте в більшості випадків еталонне підприємство може формуватись з показників роботи об’єктів, що належать різним галузям діяльності. Це не є перешкодою застосування методу оцінки, оскільки фінансові показники є такими, що зіставляються і для різнорідних об’єктів господарювання.

У загальному вигляді алгоритм порівняльної рейтингової оцінки фінансового стану, рентабельності та ділової активності підприємства може бути представлений у вигляді послідовності наступних дій:

1. Вихідні дані представляються у вигляді матриці (aij), тобто таблиці, де по рядках записані номери показників (i = 1, 2, 3,…, n), а по стовпцях – номери підприємств (j = 1, 2, 3,…, m).

2. По кожному показнику знаходять максимальне значення та заноситься у стовпець умовного еталонного підприємства (m + 1).

3. Вихідні показники матриці aij стандартизуються у відношенні відповідного показника еталонного підприємства за формулою:

![]()

де xij – стандартизовані показники стану j-го підприємства.

4. Для кожного підприємства, що аналізується, значення його рейтингової оцінки визначається за формулою:

![]()

де Rj – рейтингова оцінка для j-го підприємства;

x1j, x2j, …, xnj – стандартизовані показники j-гопідприємства, що аналізується.

0 комментариев