Навигация

Счет-фактура, которая выписывается в двух экземплярах (второй экземпляр остается у предприятия);

1. счет-фактура, которая выписывается в двух экземплярах (второй экземпляр остается у предприятия);

2. приходный кассовый ордер (квитанция которого отдается клиенту, а сам приходный кассовый ордер остается.

Но тут следует отметить, что фирма не принимает денежные средства наличными, если сумма расчета превышает 10.000 рублей[1].

Все организации один раз в год обязаны сдать в банк заявление на получение лимита кассы. Лимит кассы в день, установленный МДМ - банком, равен 5000 рублей. Все денежные средства сверх лимитов кассы сдаются фирмой в банк в сроки и в порядке, предусмотренном и согласованном с банковским обслуживанием, согласно договора.

В банке организация может получить по чеку деньги для собственных нужд, но все суммы, указанные в чеке, могут быть использованы только по тем статьям, на которые были получены эти суммы - это хозяйственные расходы, заработная плата, премии, пособия по уходу за детьми.

КИП-Агентство «Дело», в обязательной форме, каждый день по всем наличным расчетам ведет кассовую книгу.

Технико-экономические показатели

Движение денежных средств.

Особое значение для стабильной деятельности КИП-Агентства «Дело» имеет скорость движение денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающих покрытие его текущих обязательств. Отсутствие минимально- необходимого запаса денежных средств указывает на финансовые затруднения. Избыток денежных средств свидетельствует о том, что предприятие терпит убытки, связанные, во-первых, с инфляцией и обесценением денег, во-вторых с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В той связи возникает необходимость проведения анализа денежных средств на предприятии.

Анализ движение денежных средств осуществляется прямым методом.

При этом методе поступления денежных средств от покупателей и заказчиков отражаются в суммах, реально поступивших в кассу, на расчетный, валютный и иные счета в банках. Денежные средства, выплаченные поставщикам, подрядчикам, персоналу предприятия из кассы, а также перечисленные с расчетного и текущих счетов в банках, отражаются в суммах, реально оплаченных наличными деньгами и путем денежных перечислений.

В настоящее время в годовую бухгалтерскую отчетность введена форма № 4 "Отчет о движение денежных средств"*, показатели которой рассчитываются прямым методом, с помощью содержащейся в ней информации можно проанализировать мощность финансовых потоков предприятия (основные суммы поступления денежных средств и платежей); оценить структуру поступлений (определить какую долю в них составляют выручка от реализации продукции, полученные авансы, суммы, поступившие в виде кредитов и др.), а также структуру платежей по основным их видам.

Движение денежных средств рассматривается по основным видам деятельности: текущий, инвестиционной, финансовой.

Приток денежных средств в рамках текущей деятельности* связан в первую очередь с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, производственными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. С текущей деятельностью предприятия связана также выплата (получение) процентов по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества долгосрочного пользования. В первую очередь - это касается поступления (выбытия) основных средств и нематериальных активов.

Обобщенная информация о движении денежных средств КИП-Агентства "Дело" приведена в таблице №1. (Приложение 1).

По данным таблицы можно сделать следующие выводы. Увеличение денежных средств было обеспечено за счет текущей и инвестиционной деятельности КИП-Агентства «Дело»: общий приток денежных средств по этим видам деятельности составил 552 тыс. руб. (551+1). Основными направлениями поступлений денежных средств по текущей деятельности стали поступления от покупателей 631 тыс. руб., т.е. 100% от общей суммы притока денежных средств от текущей деятельности. Отток денежных средств на 68,8% был связан с оплатой поступивших на предприятие товарно-материальных ценностей и оказанных услуг (34 тыс. руб.) а также по расчетам с бюджетом (21 тыс. руб.).

Совокупное увеличение денежных средств за анализируемый период составило 552 тыс. руб.

Изучение дебиторской задолженности.

Большое внимание должно быть уделено изучению дебиторской задолженности. При наличии конкуренции и сложностей сбыта продукции предприятие продает ее, используя формы последующей оплаты. Поэтому дебиторская задолженность является важной их частью оборотных средств.

Производится изучение состава и структуры дебиторской задолженности по данным третьего раздела актива баланса. Изучение дебиторской задолженности приведено в таблице №2. (Приложение 2).

Данные таблицы свидетельствуют о существенных изменениях как абсолютной суммы, так и структуры дебиторской задолженности. Если на 1998год расчеты с покупателями и заказчиками составляли 67,1% всей дебиторской задолженности, то на конец года этот показатель равен 90,2%, т.е. он повышается на 23,1%. По показателю расчеты с прочими дебиторами произошло снижение удельного веса на 23,1%, за счет увеличения этой задолженности на конец года.

Изучение кредиторской задолженности.

Значительный удельный вес в составе источников средств предприятия занимают заёмные средства, в том числе кредиторская задолженность. Изучение кредиторской задолженности приведено в таблице № 3. (Приложение 3).

Из таблицы видно, что кредиторская задолженность КИП-Агентства "Дело" за 1998 год составила 89,1% (237х100:266).

Поэтому целесообразно изучить состав и структуру кредиторской задолженности, происшедшие изменения, проведен сравнительный анализ с дебиторской задолженностью.

Данные таблицы также показывают, что в составе и структуре кредиторской задолженности анализируемого предприятия произошли существенные изменения. Так, если на начало 1998года она состояла в основном из задолженности за товары, работы и услуги, то к концу 1998года почти 66,2% составляла задолженность по авансам полученным. В связи с этим уменьшился удельный вес всех остальных видов кредиторской задолженности. Основной причиной столь существенных изменений структуры кредиторской задолженности явились взаимные неплатежи. Это подтверждают данные сравнительного анализа кредиторской и дебиторской задолженности, приведенные в таблице № 4. (Приложение 4).

Из таблицы следует, что дебиторская задолженность составила на конец года 41 тыс. руб., а кредиторская - 196 тыс. руб. (203-7). Взаимные неплатежи налицо, что идет в ущерб предприятию, так как общее превышение кредиторской задолженности составляет 203 тыс. руб.. Такая ситуация может повлечь за собой ухудшения финансового положения, так как предприятие не использует эту задолженность как привлеченные источники на момент изучения.

Похожие работы

... векселям и др. (исходя из требований нормативных актов). Глава 3. АНАЛИЗ НАЛИЧНЫХ И БЕЗНАЛИЧНЫХ РАСЧЕТОВ ОАО «БРАСОВСКАЯ МЕБЕЛЬНАЯ ФАБРИКА» С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ 3.1 КРАТКАЯ ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ОАО «БРАСОВСКАЯ МЕБЕЛЬНАЯ ФАБРИКА» Характеристика организационной структуры предприятия Открытое акционерное общество «Брасовская мебельная фабрика» учреждено в соответствии с ...

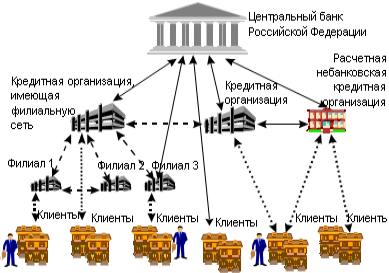

... и частные платежные системы, что позволяет кредитным организациям и их клиентам осуществлять выбор оптимальных вариантов проведение своих платежей. 1.2 Принципы и механизм безналичных расчетов В настоящее время к безналичным расчетам предъявляются довольно жестокие требования. Они должны быть бесперебойны, своевременны, надежны, безопасны, экономичны. Для соблюдения всех этих требований, ...

... договором между банком и клиентом. Второй принцип - свобода выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банка в договорные отношения. Этот принцип направлен на утверждение экономической самостоятельности всех субъектов рынка, на организацию договорных и расчетных отношений и на повышение их материальной ответственности за ...

... для извещения бенефициара об открытии аккредитива в его пользу. Четвертый экземпляр аккредитива возвращается приказодателю в подтверждение приема аккредитива к исполнению. Преимущества данной формы безналичных расчетов: гарантия платежа поставщику; контроль за выполнением условий поставки и условия аккредитива банками. Недостатки: сложный документооборот; отвлекаются средства от хозяйственного ...

0 комментариев