Навигация

Критерії прийняття управлінських рішень про придбання або оренду необоротних активів

3.2. Критерії прийняття управлінських рішень про придбання або оренду необоротних активів

У процесі управління необоротними активами одним з найбільш складних завдань є вибір варіанта придбання або оренди окремих їхніх видів.

Об'єктом оренди в цьому випадку можуть виступати:

а) цілісні майнові комплекси;

б) нерухоме майно, що входить до складу основних фондів;

в) рухоме майно, що входить до складу основних фондів, крім того, первісна вартість якого погашається протягом одного виробничо-комерційного циклу;

г) окремі види нематеріальних активів.

Перші три групи об'єктів орендуються шляхом оперативної або фінансової оренди (лізингу), а четверта - шляхом селенга.

Оперативна оренда (лізинг) являє собою господарську операцію суб'єкта підприємницької діяльності, що передбачає передачу орендареві права користування матеріальними цінностями, що належать орендодавцеві, на термін, що не перевищує їхньої повної амортизації з обов'язковим поверненням цих матеріальних цінностей орендодавцеві. При цьому право власності на орендоване майно залишається в орендодавця протягом усього терміну оренди.

Фінансова оренда (лізинг) являє собою господарську операцію суб'єкта підприємницької діяльності, що передбачає придбання орендодавцем матеріальних цінностей за замовленням орендаря з наступною передачею орендареві права користування такими матеріальними цінностями на термін, не менший терміну їхньої повної амортизації з обов'язковою наступною передачею права власності на такі матеріальні цінності орендареві. При цьому ризики раптової загибелі й ушкодження об'єкта оренди, усі види цивільної відповідальності, що можуть виникнути в зв'язку з використанням орендованого майна, а також витрати на поточний і капітальний ремонт цього майна несе орендар.

Селенг являє собою господарську операцію суб'єкта підприємницької діяльності, що передбачає передачу йому у використання і розпорядження за визначену плату майнових прав юридичних і фізичних осіб. В якості такого майна, поряд з матеріальними цінностями, що входять до складу основних фондів, входять майнові права на окремі види нематеріальних активів, а також грошові кошти (переважно фізичних осіб). За своєю економічною сутністю селенг являє собою більш розширений по об'єктах оренди варіант оперативного лізингу.

Вирішуючи дилему оренди або придбання окремих видів матеріальних і нематеріальних цінностей, що входять до складу необоротних активів підприємства, варто виходити з переваг і недоліків орендних операцій. Розглянемо основні фінансові аспекти цих операцій.

Основними перевагами оренди є:

а) збільшення ринкової вартості підприємства за рахунок одержання додаткового прибутку без придбання необоротних активів у власність;

б) збільшення обсягу і розширення диверсифікованості господарської діяльності підприємства без істотного розширення обсягу фінансування його необоротних активів;

в) істотна економія фінансових ресурсів на первісному етапі використання орендованих необоротних активів;

г) зниження ризику фінансової стійкості, тому що оренда не веде до росту фінансових зобов'язань (пасивів), а являє собою так називане позабалансове фінансування необоротних активів;

д) зниження потреби в активах підприємства на одиницю виробленої (реалізованої) продукції, тому що орендовані види необоротних активів перебувають на балансі орендодавця. В умовах оподатковування майна це дозволяє знизити податкові платежі;

е) зниження бази оподаткування прибутку підприємства. Відповідно до діючого законодавства орендна плата включається до складу собівартості продукції (витрат), що знижує розмір балансового прибутку підприємства. В умовах високого оподаткування прибутку це дозволяє одержати істотний ефект;

ж) звільнення орендаря від тривалого використання капіталу в незавершених формах необоротних активів при самостійному їхньому формуванні (проектно-конструкторських робіт, фінансування наукових розробок, будівельно-монтажних робіт, освоєння нового виробництва і т.ін.);

з) зниження фінансових ризиків, зв'язаних з моральним старінням і необхідністю прискореного відновлення окремих видів необоротних активів (при оперативному лізингу і селензі);

и) більш проста процедура одержання й оформлення в порівнянні з одержанням і оформленням довгострокового кредиту.

Основними недоліками оренди є:

а) подорожчання собівартості продукції у зв'язку з тим, що розмір орендної плати звичайно набагато вище, ніж розмір амортизаційних відрахувань. Це може послабити позиції підприємства в ціновій конкуренції або знизити рівень рентабельності поточних витрат;

б) здійснення прискореної амортизації може бути зроблено лише за згодою орендодавця, що обмежує можливості підприємства в проведенні необхідної амортизаційної політики;

в) неможливість істотної модернізації використовуваного майна без згоди орендодавця, що обмежує швидкість його відновлення з метою збільшення рентабельності використання;

г) більш висока вартість в окремих випадках у порівнянні з банківським кредитом (особливо фінансового лізингу);

д) неотримання доходу у формі ліквідаційної вартості майна при оперативному лізингу або селензі, якщо термін оренди збігається з терміном повної амортизації цього майна;

е) ризик непродовження оренди при оперативному лізингу або селензі в період високої господарської кон'юнктури, коли орендовані види необоротних активів використовуються найбільше ефективно (це зв'язано з терміновим характером орендних відносин при цих формах).

Критерієм прийняття управлінських рішень про придбання або оренду окремих видів необоротних активів, поряд з оцінкою вищевикладених переваг і недоліків оренди і їхньою значимістю для даного підприємства з позицій фінансового менеджменту, є порівняння ефективності грошових потоків.

Ефективність грошових потоків порівнюється по таких основних варіантах рішень:

1) оренда окремих видів активів (при одній із трьох форм орендних відносин);

2) придбання окремих видів активів за рахунок кредитів банків (довгострокових або короткострокових, за аналогією з терміном оренди);

3) придбання окремих видів активів за рахунок власних фінансових ресурсів.

Основу грошового потоку оренди складає розмір орендної плати (при більш точних розрахунках у грошовий потік можуть бути включені і розміри економії податкових платежів). Відповідно до діючого законодавства розмір орендної плати визначається за згодою сторін. При оренді майна державних підприємств використовується спеціальна методика розрахунку розміру орендної плати.

Так, розмір орендної плати при оренді цілісних майнових комплексів державних підприємств визначається виходячи з вартості орендованого майна, конкретних орендних ставок (диференційованих стосовно загальної орендної ставки) і індексу інфляції.

Конкретні орендні ставки визначаються у відсотках до вартості майна окремо для пасивної частини основних засобів (будинків, споруджень), включаючи незавершені капітальні вкладення, і для активної частини основних засобів (машин, механізмів і т.ін.), а також інших видів активів (нематеріальних активів, оборотних активів і т.ін.), з урахуванням рентабельності виробництва. Розрахунок конкретних розмірів орендних ставок здійснюється за наступними формулами:

ОСз = ЧП/ЗВп + ЗВа х 0,3 х 100;

ОСкп = ОСо/1,4; ОСка = FСо/0,8, де

ОСз - загальна орендна ставка, %;

ЧП - сума чистого прибутку (балансовий прибуток за мінусом податку на прибуток);

ЗВп - залишкова вартість пасивної частини основних засобів і вартість незавершених капітальних вкладень;

ЗВа - залишкова вартість активної частини основних засобів і вартість інших видів активів по балансу;

ОСкп - конкретна орендна ставка до вартості пасивної частини основних засобів і вартості незавершених капітальних вкладень;

ОСка - конкретна орендна ставка до вартості активної частини основних засобів і вартості інших видів активів по балансу;

0,3 - коефіцієнт, що враховує частину прибутку, що направляється на орендну плату;

1,4 і 0,8 - коефіцієнти диференціації загальної орендної ставки відповідно для пасивної й активної частин основних фондів і інших активів балансу.

Розмір орендної плати при оренді окремих видів майна державних підприємств установлюється за згодою сторін, але не менш 50% від залишкової вартості цього майна.

Розмір орендної плати при оренді нежилих приміщень визначається виходячи з вартості орендованого майна, збільшеної відповідно до зональних коефіцієнтів і орендних ставок (зональні коефіцієнти й орендні ставки встановлюються місцевими органами самоврядування за місцем перебування об'єкта оренди).

Основу грошового потоку придбання необоротних активів за рахунок кредитів банків складають:

а) загальна сума кредиту на придбання відповідного активу;

б) загальний термін використання кредиту;

в) умови погашення основної суми боргу;

г) ставка відсотка за кредит і умови його виплати;

д) зміна дисконтної ставки Національного банку і темпу інфляції (якщо передбачається відповідне коректування ставки відсотка за кредит).

Основу грошового потоку придбання необоротних активів за рахунок власних фінансових ресурсів складають:

а) загальна сума власних фінансових ресурсів, що відволікаються на придбання відповідного активу;

б) загальний період відволікання власних фінансових ресурсів (порівнянний з періодом оренди);

в) рівень депозитної ставки на грошовому ринку або рівень рентабельності власного капіталу;

г) темп інфляції (для відповідного коригування депозитної ставки або рівня рентабельності).

Слід зазначити, що хоча темп інфляції суттєво впливає на кожний з грошових потоків, що розглядаються, при порівняльній оцінці їх ефективності цей показник можна не брати до уваги (т.я. він здійснює однаковий коригуючий вплив на ці потоки).

Порівняння грошових потоків здійснюється шляхом їх приведення до теперішньої вартості. При цьому дисконтний множник, у відповідності з яким майбутня вартість платежів приводиться до теперішньої їхньої вартості, повинен бути встановлений однаковим (незалежно від розміру конкретної депозитної чи кредитної ставки, за якою будуть формуватися платежі підприємства).

Результати порівняння підсумкових (кінцевих) показників грошових потоків та значимості для підприємства окремих переваг та недоліків різних способів формування необоротних активів дозволяють прийняти остаточне рішення про більш сприятливий спосіб їх формування.

4.УПРАВЛІННЯ ФІНАНСУВАННЯМ необоротних активів

на прикладі ВАТ “Ластівка”

4.1.Загальна характеристика ВАТ “Ластівка”, аналіз основних показників його діяльності

ВАТ “Ластівка” (в минулому швейне об’єднання ім. Смірнова-Ласточкіна) – це перша швейна фабрика України, яка була заснована ще у 1919 році на базі швейних майстерень, що існували понад 100 років на території чоловічого монастиря самого стародавнього району м.Києва. З того часу фабрика шиє одяг для чоловіків, жінок та дітей. Асортимент фабрики нараховує понад 30 найменувань: пальто, куртки, плащі, брюки, спідниці, жилети, блузи та плаття.

Відкрите акціонерне товариство “Ластівка” було викуплене у 1993 році колективом фабрики. У держави акцій цього підприємства немає.

Колектив підприємства стабільний і нараховує понад 700 чоловік. Технічний персонал кваліфікований, плинності кадрів немає. Робітники підготовлені базовим професійно-технічним училищем після 2-х років навчання. Соціальна сфера підприємства досить розвинена і включає в себе: їдальню, медичну службу, базу відпочинку. В м.Києві розташовано 4 спеціалізовані магазини для реалізації продукції підприємства.

На підприємстві працює 6 пошивочних ліній, де зайнято по 80-90 осіб. Є експериментальний цех для моделювання, конструювання та виготовлення зразків понад 450 моделей на рік.

Підприємство працює на обладнанні фірм “Дюркоп”, “Бразер”, “Пфафф”, “Дісукі” “Мейер”, “Фейт”, “Кянегіссер” та ін. Виготовляти продукцію більшого асортименту із різних тканин дозволяє комплекс автоматизованого розкрійного управління типу “Інвестроніка” із застуванням комп’ютерної техніки графопобудови та плоттер для вирізування лекал.

Якість виробів контролюються стовідсотково на всіх рівнях виробництва: тканини, фурнітура, конструкції, технологія та готові вироби. За останні 7 років роботи з інофірмами (США, Канада, Німеччина, Італія, Англія, Бельгія, Франція, Нідерланди, Данія) претензій до якості продукції немає.

Протягом майже 10 років через низьку купівельну спроможність вітчизняного споживача та велику конкуренцію дешевого товару з Польщі, Туреччини та Китаю ВАТ “Ластівка” була вимушена працювати тільки за давальницькими схемами. За цей час за сезонними договорами фабрика виконувала замовлення 35 країн. Серед її постійних партнерів Франція, Данія, Нідерланди, Німеччина, США. Для європейських країн закінчили пошив колекції весна-літо/2002.

В останні роки динаміка розвитку підприємства дещо змінилась – продукція фабрики стала поступати і на внутрішній ринок. Сьогоднішнє співвідношення продукції, що відправляється за кордон, до тієї, що шиють для українського покупця, складає 70% до 30%. Це співвідношення повільно, але змінюється: у 2001 році для київського ринку було випущено виробів на 5% більше, ніж у 2000 році.

У 2001 році ЗАТ “Ластівка” розпочала реорганізацію виробництва.

Продукція, яку випускає фабрика, є конкурентоспроможною як на внутрішньому, так і на зовнішньому ринках. Щорічно підприємством випускається близько 30 найменувань (понад 450 різних моделей) чоловічого, жіночого та дитячого одягу.

Починаючи з 1995 року, ВАТ “Ластівка” щорічно збільшує обсяги виробництва. При цьому 30% продукції реалізується на внутрішньому ринку, а 70% на базі давальницької сировини і така тенденція зберігається на найближчий час (замовлення інофірм є на 8 років). Що стосується рентабельності продукції, то внутрішній ринок рентабельний на 50%, давальницькі схеми – всього на 3%.

Основні показники виробничо-господарської діяльності ВАТ “Ластівка” за 1999 – 2001 роки наведені в табл. 1.

Таблиця 1

Основні показники виробничо-господарської діяльності

ВАТ “Ластівка” за 1999 – 2001роки

| Показники | 1999 | 2000 | 2001 | Відхилення (до 1999) | |

| абсолютне | відносне | ||||

| Обсяг виробництва в діючих цінах, тис.грн. | 6968 | 7651 | 9801 | 2833 | 40,66 |

| Обсяг виробництва в порівняних цінах, тис.грн. | 19276 | 19269 | 26000 | 6724 | 34,88 |

| Обсяг реалізованої продукції, тис.грн. | 7524 | 8541 | 9400 | 1876 | 24,93 |

| Вартість давальницької сировини, тис.грн. | 6562 | 9695 | 13078 | 6516 | 99,3 |

| Питома вага давальницької сировини в обсязі реалізованої продукції, % | 71,7 | 82,0 | 77,8 | - | 6,1 |

| Середньорічна чисельність працівників (спискового складу), осіб | 755 | 737 | 717 | -38 | -5,03 |

| Середньорічна чисельність ПВП (в еквіваленті повної зайнятості), осіб | 596 | 612 | 630 | 34 | 5,7 |

| Фонд оплати праці, тис.грн. | 2400 | 2811 | 3405 | 1005 | 41,9 |

| Заборгованість із заробітної плати, тис.грн. | 251 | 171 | 150 | -101 | -40,2 |

| Прибуток (збиток), тис.грн. | -1696 | -1376 | 0,2 | -1696,2 | - |

| Заборгованість дебіторська, тис.грн. | 985 | 805 | 350 | -635 | -64,5 |

| Заборгованість кредиторська, тис.грн. | 1994 | 2436 | 2500 | 506 | 25,4 |

| Основні фонди, тис.грн. | 3726 | 4272 | 4872 | 1146 | 30,8 |

| Оборотні активи і кошти, тис.грн. | 2726 | 2365 | 2040 | -686 | -25,2 |

| Рентабельність продукції, % | 16 | 12 | 15 | - | -1 |

| Матеріалоємність продукції, коп./грн. | 44 | 27 | 28 | -16 | -36,4 |

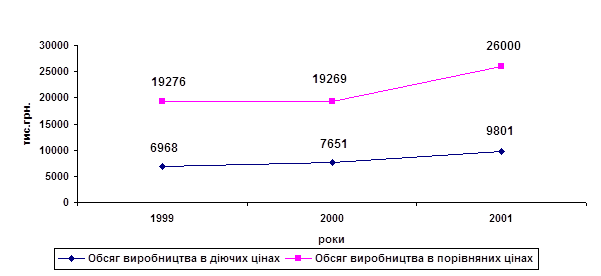

З наведених вище даних видно, що відбулося зростання обсягів виробництва (в діючих цінах):

у 2000 році - на 9,8% у порівнянні з відповідним періодом минулого року;

у 2001 році - на 28,1% (в порівнянні з 2000 роком).

Про обсяг виробництва (у порівнянних цінах) можна сказати, що у 2000 році він майже не змінився проти з 1999 року, а у 2001 році обсяги зросли на 34,9% у порівнянні з 2000 роком.

Динаміка обсягу виробництва представлена рис. 4.

Рис. 4. Динаміка обсягів виробництва

Зріс також і обсяг реалізації продукції: у 2000 році - на 1017 тис.грн. у порівнянні з 1999 роком, і у 2001 році - на 859 тис.грн. проти 2000 року. Темп приросту обсягу реалізованої продукції за 2 роки становить 24,9%.

|

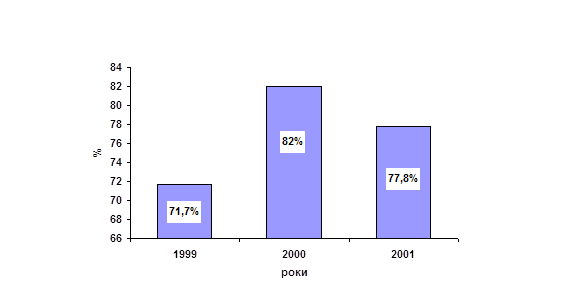

Слід зазначити, що у 2001 році на 4,2% зменшилась питома вага давальницької сировини в обсязі реалізованої продукції у порівнянні з відповідним періодом минулого року, тоді як у 2000 році, навпаки, збільшилась на 10,3% проти 1999 року (рис. 5). Відносне відхилення (2001 до 1999 року) становить 6,1%.

Рис. 5. Питома вага давальницької сировини у 1999 – 2001 роках, %

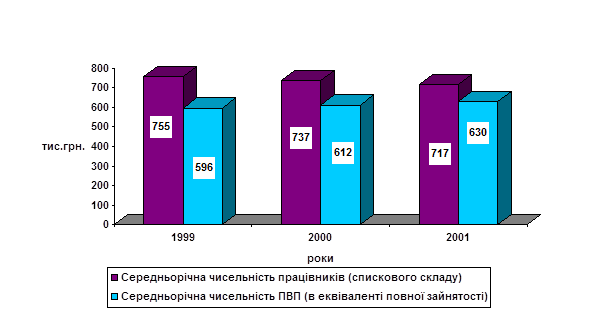

Дані про чисельність працюючих підприємства свідчать про нераціональне використання трудових ресурсів (табл. 1). Так, середньорічна чисельність працівників спискового складу у 1999 році становила 755 осіб, у 2000 році – 737 осіб, у 2001 році – 717 осіб та середньорічна чисельність промислово-виробничого персоналу в еквіваленті повної зайнятості 596, 612, 630 осіб відповідно. Аналізуючи ці дані можна зробити висновок, що за 1999 – 2001 роки спостерігається тенденція поліпшення стану зайнятості працівників ВАТ “Ластівка”. Але все ж таки на підприємстві має місце “приховане безробіття” (працівники перебувають у відпустках з дозволу адміністрації або працюють неповний робочий день). Динаміка зміни чисельності працівників зображена на рис. 6.

Рис. 6. Динаміка середньорічної чисельності працівників у 1999 – 2001 роках

Разом з цим на підприємстві зростає продуктивність праці і це зростання за 2 роки становить: промислово-виробничого персоналу – на 27,6%, працюючих спискового складу – на 42%. (табл. 2).

Таблиця 2

Продуктивність праці працівників ВАТ “Ластівка”

у 1999-2001 роках

| Роки | Обсяг продукції, тис. грн. | Чисельність працюючих (спискового складу), тис. чол. | Продуктивність праці працюючих (спискового складу), тис.грн./чол. | Чисельність ПВП в еквіваленті повної зайнятості, тис.чол. | Продуктивність праці ПВП в еквіваленті повної зайнятості, тис.грн./чол. |

| 1999 | 19276 | 755 | 25,5 | 596 | 32,3 |

| 2000 | 19269 | 737 | 26,1 | 612 | 31,5 |

| 2001 | 26000 | 717 | 36,3 | 630 | 41,3 |

Заробітна плата на підприємстві має тенденцію до зростання. Так, у 1999 році середньомісячна заробітна плата складала 265 грн., у 2000 році – 318 грн., у 2001 році – 396 грн., тобто за 2 роки заробітна плата зросла майже у 1,5 раза (49,3%).

На кінець 2001 року заборгованість із заробітної плати зменшилась на 21 тис.грн. порівняно із сумою боргу на початок року, та на 101 тис.грн. порівняно із сумою боргу на кінець 1999 року.

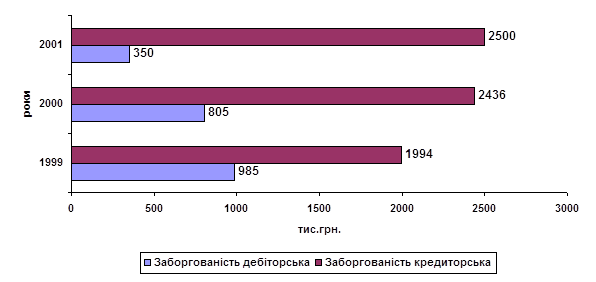

Дебіторська заборгованість підприємства має тенденцію до зменшення. Так, у 1999 році вона становила 985 тис.грн., у 2000 році – 805 тис.грн., у 2001 році – 350 тис.грн.;

Кредиторська заборгованість, навпаки, збільшується: якщо у 1999 році вона становила 1994 тис.грн., у 2000 році - 2436 тис.грн., то у 2001 році - вже 2500 тис.грн. (рис.7).

Рис. 7. Дебіторська та кредиторська заборгованість у 1999-2001 роках

Зростає фондовіддача на підприємстві. Так, на 1 грн. основних фондів у 2000 році вироблялось продукції на 1,87 грн., у 2001 році – вже 2,0 грн. У 1999 році фондовіддача становила 1,8 грн.

Потужність підприємства дозволяє приймати додаткові замовлення. “Чисте” постачання на експорт складало в 2001 році 6%. Але є ще потреба у високопродуктивному сучасному обладнанні, яке постійно придбавається відповідно до наявних фінансових можливостей.

Узагальнюючи вищенаведені дані, можна сказати, що ВАТ “Ластівка” має потужний промисловий потенціал і за умови вкладення інвестицій, підприємство не тільки збільшить обсяги виробництва, а й матиме можливість розрахуватись з кредиторами, збільшити фонд оплати праці, підвищити попит та конкурентоспроможність продукції, що випускається.

Щоб вижити в умовах ринкової економіки, не допустити банкрутства підприємства володіння ситуацією щодо загального виробничо-фінансового стану підприємства, недостатньо. Необхідно виявити та відслідкувати зміни у фінансовій діяльності підприємства. Аналіз складу, динаміки та стану необоротних активів підприємства ВАТ “Ластівка” буде представлений в наступному розділі роботи.

Похожие работы

... амортизации и индексации износа необоротных материальных и нематериальных активов. По кредиту счета 13 отражается начисление амортизации и индексации износа необоротных активов, а по дебету – уменьшение суммы износа. Отражение на счетах бухгалтерского учета операций по движению основных средств 1. Приобретение основных средств за денежные средства Д-т 152 К-т 63,685, ...

... ; 3. не подлежат перепродаже покупателям. В эту группу не включаться земля, предназначенная для продажи, а так же здания, не используемые более в процессе производства. Принципы оценки необоротных активов предприятия в Украине и международной практики отражены в стандартах бухгалтерского учета. Стандарты бухгалтерского учета – нормативно-правовые акты, определяющие принципы и методы ведения ...

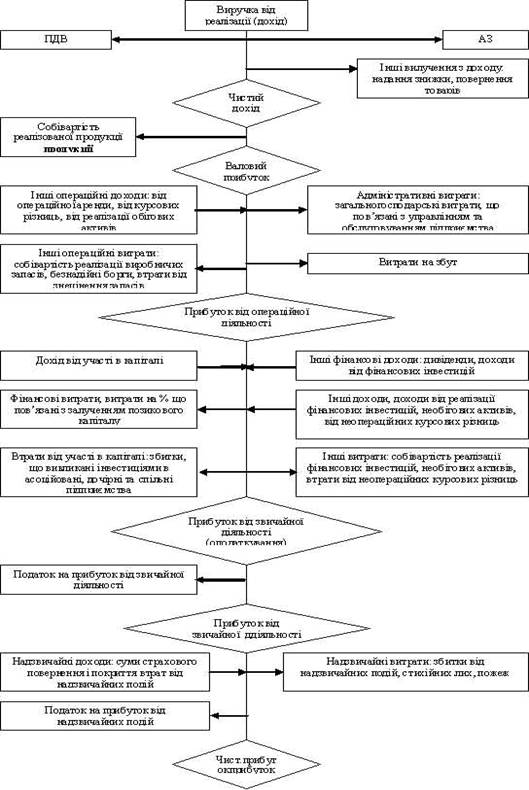

... підприємства. При цьому спочатку слід максимально використати власні джерела фінансування капітальних інвестицій, а після цього - визначити обсяги і способи залучення фінансових ресурсів зі сторони. 2. Фінансовий аналіз прибутковості діяльності підприємства - мета і основні показники Економічна доцільність функціонування будь-якого підприємства, результативність його фінансової діяльності ...

... внеоборотные активы». К счёту 08 могут быть открыты субсчета по видам внеоборотных активов. Сальдо по счёту 08 отражает величину вложений организации в незавершённое строительство, незаконченные операции по приобретению основных средств, нематериальных активов. По дебету счёта учитываются фактические затраты, по кредиту отражается списание при оприходовании активов: Пример: Д 08 К 60, 76, 71, ...

0 комментариев