Навигация

Производительности скважин;

1. производительности скважин;

2. удельной численности работников, обслуживающих скважины.

Индекс роста производительности труда 1п определяют:

1п= Пф/Пб = фНудб/ б Нудф (2.14)

Изменение производительности труда в зависимости от производительности скважин

П = ф- б/ Нуд.ф. (2.15)

Влияние удельной численности работников на изменение производительности труда выражается зависимостью

Пнуд.= б/Нуд.ф - б/ Нуд.б. (2.16)

Рассмотрим динамику объема выпускаемой продукции на анализируемом предприятии.

Таблица 2.8ДИНАМИКА ПРОИЗВОДИТЕЛЬНОСТИ ТРУДА

| П о к а з а т е л ь | 1996 | 1997 | 1998 | Изменение % | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| к 96 | к 97 | ||||

| 1. Добыча нефти,т.т. | 4854 | 4255 | 4302 | 87.6 | 101.1 |

| 2. Валовая продукция в неиз-х ценах, млн.р. | 301420 | 1036 691 | 1073 675 | 343.9 | 103.5 |

| 3. Численность ППП | 1921 | 1908 | 1864 | 99.3 | 97.7 |

| 4.Средний дебитскважин числившийся т/скв./мес | 235.0 | 228.1 |

229.1 | 97.1 | 100.4 |

| 5. Добыча нефти на одного работающего (ППП) Т/год | 2527 | 2230 | 2308 | 88.2 | 103.5 |

| 6. Среднегодовая выработка одного работающего (ППП) руб/чел | 156.9 | 543.3 | 576.1 | 346.3 | 106.0 |

| 7. Удельная численность обслуживания одной скважины, чел. | 6.072 | 5.876 | 5.824 | 95.9 | 99.1 |

| 8. Добыча нефти на одного работающего в месяц, т. | 420.0 | 427.9 | 432.7 | 103.0 | 101.1 |

По данным табл.2.8 видно, что в 1997 году производительность труда, по сравнению с предшествующим годом, уменьшилась на 1.8% в следствии уменьшения среднего дебита скважин. В связи с увеличением цен на нефть значительно возросла валовая продукция на 243.9%, ввиду этого выработка на одного работающего также значительно увеличилась на 246.3%.

Добыча нефти сократилась на 2.4% ввиду сокращения производительности скважины на 2.9%. Среднемесячный дебит использования фонда скважин уменьшился на 6.9т. Организационные мероприятия обеспечили значительное сокращение трудоемкости обслуживания скважин (с 6.1 до 5.9 человека на скважину), на 4.1%.

В 1998 году, по сравнению с 1997 годом, производительность труда увеличилась на 3.5% вследствие увеличения среднего дебита скважин. Выработка на одного работающего увеличилась на 6.0%, это вызвано сокращением удельной численности работников на 2.3% .

Это закономерно, т.к. планируется внедрение новой техники, технологии и организационно-технических мероприятий.

Проведенные мероприятия по воздействию на пласт и призабойную зону и по улучшению использования фонда скважин позволили повысить их среднемесячный дебит на 1т. по сравнению с предшествующим годом. Коэффициент использования скважин с 0.890 до 0.901; коэффициент эксплуатации - с 0.955 до 0.964. Организационные мероприятия обеспечили незначительное сокращение трудоемкости обслуживания скважин на 0.9%.

Определим количественное влияние производительности скважин и трудоемкости их обслуживания на увеличение производительности труда за счет уменьшения среднего дебита скважин в 1997 году по сравнению с предшествующим годом, среднемесячная выработка одного работника уменьшилась на

П = (228.1-235.0)/5.9 = -1.2 т.

В 1998 году, по сравнению с 1997 годом, среднемесячная выработка увеличилась на

П = (229.1-228.1)/5.9 = 0.2 т.

Снижение трудоемкости обслуживания скважин привело к увеличению среднемесчной производительности труда в 1996г на

Пнуд= 235.0/5.9 - 235.0/6.1= 1.3 т.

в 1997г на Пнуд= 228.1/5.9 - 228.1/6.1 = 1.3 т.

в 1998г на Пнуд= 229.1/5.9 - 229.1/6.1 = 1.3 т.

Как мы видим из расчетов, приведенных выше, среднемесячная производительность труда осталась неизменной за все три года. Это говорит о равномерности работы НГДУ.

3. ОБОРОТНЫЕ СРЕДСТВА В СФЕРЕ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Для производства той или иной продукции в системе народного хозяйства имеется первичное звено, именуемое предприятием.

Промышленное предприятие, в том числе и каждое предприятие нефтяной и газовой промышленности – первичное звено, в котором коллектив людей объединен общими усилиями и задачами. Основной задачей предприятия является удовлетворение потребностей народного хозяйства и трудящихся в промышленной продукции необходимого ассортимента и качества.

Чтобы обеспечить добычу нефти и газа предприятию требуются запасы различных материалов, топлива, инструментов, инвентаря. На них затрачиваются денежные средства.

Денежные средства, вложенные в запасы материальных ценностей и полуфабрикаты, готовую продукцию и расчеты, а также находящиеся на расчетном счете и в кассе предприятия, образуют его оборотные средства.

Оборотные фонды– это средства производства, которые обслуживают только один производственный цикл, полностью в нем потребляются и целиком переносят свою стоимость на изготовленную продукцию.

Оборотные фонды постоянно находятся в сфере производства материальных ценностей и прямо или косвенно образуют вещественное содержание готовой продукции. В состав оборотных средств входят и невещественные элементы в виде расходов будущих периодов.

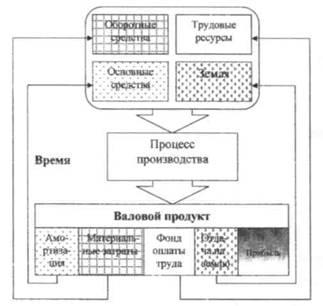

Поскольку оборотные средства целиком потребляются за один производственный цикл, то их стоимость целиком входит в стоимость готовой продукции, образуя вместе с амортизацией старую (перенесенную) стоимость, к которой в ходе производства присоединяется также вновь созданная стоимость. Состав оборотных средств представлен на рис. 3.1.

Производственные запасы – сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты, тара, запасные части, МБГ и приспособления, хозяйственный инвентарь и другие материальные ценности, поступившие к потребителям, но еще не использованные и не подвергнутые переработке, независимо от места их хранения.

Под сырьем и основными материалами принято понимать такие виды материалов, которые полностью входят в состав вырабатываемой продукции, образуя ее основу или выступая в качестве необходимого компонента при ее изготовлении. Вспомогательные же материалы участвуют в технологическом процессе, влияют на скорость реакции, вид и качество продукции, но не составляют ее основы.

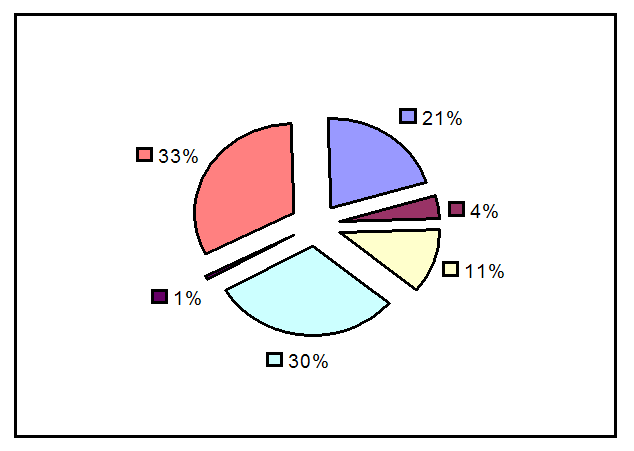

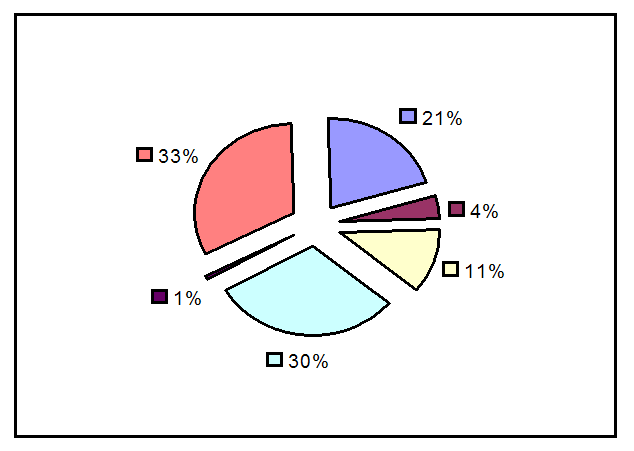

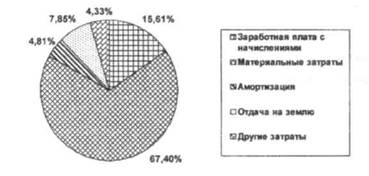

СТРУКТУРА НОРМИРУЕМЫХ ОБОРОТНЫХ СРЕДСТВ

Рисунок 3.2

Таблица 3.1

СТРУКТУРА НОРМИРУЕМЫХ ОБОРОТНЫХ СРЕДСТВ

| ЭЛЕМЕНТЫ НОРМИРУЕМЫХ ОБОРОТНЫХ СРЕДСТВ | УДЕЛЬНЫЙ ВЕС, % |

| 1.Производственные запасы, в т.ч. - Вспомогательные материалы - топливо - запасные части - МПБ | 66 21 4 11 30 |

| 2.Расход будущих периодов | 1 |

| 3.Готовая продукция | 33 |

| Всего | 100 |

Незавершенное производство и полуфабрикаты собственного изготовления. Незавершенное производство – это предметы труда, находящиеся в стадии производства до их превращения в готовую продукцию. К полуфабрикатам относятся предметы труда, прошедшие одну стадию обработки, но требующие дальнейшей доработки в пределах данного предприятия.

Прочие предметы труда и расходы будущих периодов (затраты связанные с рационализаторством и изобретательством и т.д.).

Оборотные средства промышленности одновременно находятся во всех перечисленных группах и совершают непрерывный кругооборот. Соотношение между отдельными группами определяются технологическими и производственными особенностями предприятия, а также его географическим местоположением.

Поскольку новые материальные ценности ( новая стоимость) создаются в процессе производства, то структура оборотных средств (а следовательно, и эффективность их использования ) будет тем более благоприятной, чем большая их доля обслуживает сферу производства, т.е. чем больший удельный вес в общей сумме оборотных средств занимают оборотные фонды.

Основная часть оборотных средств приходится на долю оборотных фондов, причем их удельный вес постоянно и неуклонно возрастает.

В нефтеперерабатывающей промышленности наибольший удельный вес занимают вспомогательные материалы (скважинные насосы, ремни, канаты, деэмульгаторы, черные и цветные металлы и т.д.)

В газовой промышленности на долю вспомогательных материалов приходится половина оборотных средств. Большой вес занимают МБП, приспособление, инвентарь и запчасти для ремонта. Для нефтегазодобывающей промышленности специфичным является полное отсутствие сырья и промышленного незавершенного производства

В зависимости от способа планового регулирования оборотные средства разделяются на две части: нормируемые и ненормируемые оборотные средства.

К нормируемым оборотным средствам относятся те виды материальных ценностей и затрат, которые необходимы для обеспечения бесперебойной работы предприятия, производственные запасы, незавершенное производство и полуфабрикаты собственного изготовления, расходы будущих периодов и готовая продукция на складах (емкостях) предприятия. По каждой из этих групп оборотных средств установили верхний лимит постоянных запасов (затрат), или норматив оборотных средств т.е. минимальная сумма оборотных средств, необходимая предприятию.

К ненормируемым оборотным средствам относятся также группы, которые находятся в сфере обращения (кроме готовой продукции на складах предприятий), но не оказывают влияние на нормальное течение производственного процесса, денежные средства на расчетном счете, в аккредитивах и в кассе, средства в расчетах , товары отгруженные, но не оплаченные покупателями. Величина этих элементов оборотных средств часто и в значительных примерах меняется, установление для них нормативов весьма затруднительно.

В общей сумме оборотных средств промышленности преобладают нормированные оборотные средства, которые составляют более 85%.

Нормирование оборотных средств – важный элемент экономической работы на предприятии, направленный на совершенствование планирования производственно-финансовой деятельности, выявление резервов роста производства и рентабельности, повышение эффективности производства.

Под нормированием оборотных средств понимается разработка норм расхода и запасов материальных ресурсов, а также расчет норматива оборотных средств. Нормированию подлежат все виды сырья и материалов, независимо от объема их потребления.

Норма расхода материальных ресурсов - это максимально допустимое плановое количество сырья, материалов на производство единицы продукции или работы установленного качества в конкретных планируемых условиях производства.

Норма расхода в зависимости от целевого назначения и характера использования классифицируются по следующим признакам: по степени агрегации, степени укрупнения номенклатуры сырья и материалов и периоду действия.

По степени агрегации различают индивидуальные нормы, предназначенные только для данного предприятия, для определенного типа оборудования или для конкретного вида готовой продукции, и групповые нормы, которые распространяются на группы предприятий, вырабатывающих однородную продукцию.

По степени укрупнения номенклатуры сырья и материалов нормы расхода подразделяются на специализированные и сводные. Специализированные нормы – это расход конкретных материальных ценностей ( например, топлива, электроэнергии, нефти, газа) на производство единицы продукции или работы (на 1 тонну добытой нефти ). Эти нормы используются для планирования материально-технического снабжения.

Сводные нормы – это расход однородных видов сырья и материалов на изготовление изделия или номенклатурной группы изделий. По сводным нормам ведется расчет потребности в конкретном виде материальных ценностей, составляются годовые материальные балансы при разработке планов экономического и социального развития.

В нормах расходов материальных ресурсов учитываются: полезный расход, технологические отходы и потери, обусловленные установленной технологией производства. Не включаются в норму расхода сырья и материалов отходы и потери, неполадки в организации производства и снабжении и прочими отступлениями от установленных регламентов, рецептур и т.д.

Расчетно-аналитический метод заключается в том, что каждый элемент, образующий норму расходов сырья и материалов ( полезный расход, технологические отходы и потери),определяются расчетами , основанными на изучении технических и организационных условий использования каждого конкретного вида материальных ресурсов на данном предприятии. При том необходимо учитывать передовой опыт, достижения науки и техники, а также климатические, природно-географические и другие особенности района, где расположено данное предприятие или объединение.

Нормирование оборотных средств заключается в определении нормы производственных запасов и норматива оборотных средств.

Норма производственного запаса – это показатель, характеризующий отношение запасов тех или иных материальных ценностей к их суточной потребности при нормальной деятельности предприятий.

Норматив оборотных средств – это денежное выражение стоимости минимально необходимого предприятию среднего запаса товарно-материальных ценностей. Норматив представляет собой произведение выражения и нормы производственных запасов. Норматив оборотных средств определяется по формуле:

Н = Р х Д , (3.1)

где Р – однодневный расход материалов по смете затрат на производство, руб.

Д – норма оборотных средств в днях запаса.

Таблица 3.2

РАСЧЕТ НОРМАТИВА ПО ЗАПАСНЫМ ЧАСТЯМ

| Показатель | 1996 | 1997 | 1998 | Изменения | |

| 97 к 96 | 98 к 97 | ||||

| 1.Объем ремонта | 11104,39 | 11487,3 | 11288,42 | 382,91 | -198,88 |

| 2.Расход материалов | 382,91 | 382,91 | 434,17 | 0 | 51,26 |

| 3.Норматив, дни | 29 | 30 | 26 | 1 | -4 |

По данным табл.3.2 мы видим, что объем ремонта в 1997 году был увеличен на 382,91 млн. руб. Это вызвано тем, что (в днях) был больше предшествующего года на 1 день, хотя расход материалов остался на прежнем уровне. Это говорит о том, что ремонтные работы в НГДУ проводились не в полную меру из-за отсутствия нужных материалов. В 1998 году мы наблюдаем сокращение ремонтных работ на 198,8 млн. руб., расход материалов увеличился на 51,26 млн. руб.. Норматив сократился на 4 дня. Это говорит о том, что предприятие не полностью обеспечило себя запасными частями.

Главная задача нормирования оборотных средств состоит в разработке экономически и технически обоснованных нормативов собственных оборотных средств, обеспечивающих при минимальном их размере для бесперебойного протекания процесса производства, реализации продукции и осуществление расчетов в установленные сроки.

Нормы оборотных средств для отдельных предприятий разрабатываются по видам материальных ценностей, их сортам , маркам, размерам и т.д.

Запасы материальных ценностей на предприятии делятся на текущие и гарантийные (страховые). Текущий запас материальных ценностей обычно устанавливается в размере, обеспечивающем нормальную работу предприятия между двумя очередными поставками.

Гарантийный, или страховой запас на предприятии создается для обеспечения нормальной работы предприятия в случае не выполнения очередной поставки тех или иных материальных ценностей или на случай перевыполнения плана. Этот запас, как правило, не должен превышать 50% максимально-текущего запаса; при складской (базовой) форме снабжения предприятия, как правило, этого запаса не имеют. Гарантийный, или страховой, запас образуют только по материальным средствам требуемым предприятию ежедневно, т.е. по ограниченному перечню наименований. Также нет необходимости создавать подобный запас по материалам, которые легко приобрести у другого, близко расположенного поставщика.

В нефтегазодобывающей промышленности сезонные запасы создаются только в тех случаях, когда снабжение данными материальными ценностями осуществляется водными путями в период навигации. В этом случае размер сезонного запаса определяется в зависимости от средней продолжительности межнавигационного периода.

Для определения потребностей в оборотных средствах необходимо знать размер запасов материальных ценностей в денежном выражении. Потребность в оборотных средствах Ос рассчитывается по формуле :

Ос = МНз / Т , (3.2)

где М – расход материальных ценностей в рассматриваемом периоде, руб.; Т – продолжительность рассматриваемого периода, сут.; Нз – норма запаса данного вида материальных ценностей, сут.

У нефтедобывающих предприятий структура оборотных средств имеет специфические черты, общие для добывающих отраслей промышленности (основное место занимают МБП, вспомогательные материалы, запасные части и остатки готовой продукции и совершенно отсутствуют затраты на сырье). Поскольку основная производственная деятельность нефтегазодобывающих управлений связана с очень незначительным расходом основных материалов, сметы затрат при расчете нормативов оборотных средств используют весьма ограниченно. НГДУ устанавливают нормативы запасов по отдельным видам основных материалов в натуральном выражении, а затем пересчитывают их по стоимости.

Нормативы оборотных средств на вспомогательные и МБП, и топливо и прочее в нефтяной и газовой промышленности не имеют сколько-нибудь отличий.

Норматив на спец. одежду и обувь определяют на основе численности работников, которым они полагаются и стоимости одного комплекта. Норматив по этой группе на складе определяется умножением однодневного расхода на норму запаса в днях, включающую транспортный, текущий и страховой запасы (табл. 3.3.)

Таблица 3.2.

РАСЧЕТ НОРМАТИВА ПО СПЕЦОДЕЖДЕ

|

| 1996 | 1997 | 1998 |

| 1. Численность работников, которым полагается обувь и спецодежда, чел | 2 090 | 2 120 | 2 780 |

| 2. Стоимость 1 комплекта, тыс. руб | 206,5 | 246,5 | 260,9 |

| 3. Норматив, тыс. руб | 431 585 | 522 580 | 725 302 |

В нефтяной промышленности значителен удельный вес оборотных средств на готовую продукцию в емкостях предприятий, слагающийся из нефти, подготавливаемой к сдаче (в отстойниках, деэмульгаторах);нефти, находящейся к сдаче и находящейся в товарных резервуарах; нефти, находящейся в виде ²мертвых² остатков в емкостях и нефтепроводах. Норматив оборотных средств на готовую продукцию у нефтедобывающих предприятий составляет обычно около 5 суток.

Увеличение или падение добычи нефти сопровождается непропорциональным возрастанием или уменьшением потребности в оборотных средствах.

Оборотные средства промышленности находятся в постоянном движении. Постоянно и одновременно находясь во всех формах, они в то же время непрерывно переходят из одной формы в другую – из сырья, основных и вспомогательных материалов в незавершенное производство и полуфабрикатов – в готовую продукцию и товары в пути; из готовой продукции и товаров в пути – в денежные средства; из денежных средств – снова в сырье, основные и вспомогательные материалы. В результате происходит непрерывный кругооборот оборотных средств, охватывающих как сферу производства, так и сферу обращения. Чем быстрее происходит этот процесс, тем меньше сумма оборотных средств требуется для промышленности для обеспечения нормальной производственной деятельности. Ускорение оборачиваемости оборотных средств является одним из показателей эффективности хозяйственной деятельности, отрасли промышленности или отдельного предприятия.

О = С : (Т/Д), (3.3)

где С – остатки оборотных средств ( средние или на определенную дату);

Т – объем товарной продукции; Д – число дней в рассматриваемом периоде.

Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств.

Количество оборотов за определенный период или коэффициент оборачиваемости ( Ко ) определяют по формуле :

Ко =T/C, (3.4)

Чем выше коэффициент оборачиваемости, тем лучше используются оборотные средства.

Коэффициент загрузки средств в обороте (Кз), обратный коэффициенту оборачиваемости, и определяется по формуле:

Кз = C / T, (3.5)

Нефтяная и газовая промышленность имеет достаточно высокую степень использования оборотных средств. Если в целом по промышленности оборотные средства совершают около 5 оборотов в год (продолжительность одного оборота около 70 суток), то в отраслях нефтяной и газовой промышленности они совершают 12 – 15 оборотов в год. Задача дальнейшего ускорения оборачиваемости оборотных средств является важной для нефтяной и газовой промышленности.

Результатом улучшения использования оборотных средств может быть абсолютное и относительное их высвобождение. Абсолютное высвобождение происходит тогда , когда вследствие ускорения их оборачиваемости при том же объеме производимой продукции сумма оборотных средств предприятия уменьшается. Относительное высвобождение оборотных средств происходит, когда темпы роста оборотных средств предприятия более медленные, чем темпы роста оборота по реализации продукции.

Относительное высвобождение (увеличение) оборотных средств Эо определяется умножением суммы односуточной реализации продукции в данном периоде Рд на число суток уменьшения или увеличения продолжительности оборота Q в том же периоде (руб.):

Эо = Рд Q , (3.6)

Односуточный оборот по реализации продукции определяется отношением суммы реализации продукции за данный период Qр к числу суток в данном периоде Тп :

Рд = Q / Tп , (3.7)

Оборотные средства предприятия формируются за счет различных источников, которые подразделяются на две группы:

1) Собственные и приравненные к ним оборотные средства.

2) Заемные или привлеченные оборотные средства.

Собственные оборотные средства выделяются из государственного бюджета при вводе предприятия в эксплуатацию и постоянно находятся в его распоряжении. При изменении годовой производственной программы собственные оборотные средства могут либо пополняться (при увеличении программы) за счет прибыли предприятия или перераспределения оборотных средств и прибыли между предприятиями внутри отрасли, объединения, либо изыматься (при уменьшении программы) по решению вышестоящей организации.

К собственным оборотным средствам предприятия приравниваются различного рода устойчивые пассивы – минимальная задолженность рабочим и служащим по зарплате , задолженность по отчислению профсоюзу на социальное страхование, задолженность за электроэнергию, телефон и т.д.

Потребность предприятия в оборотных средствах постоянно изменяется. Собственные оборотные средства и приравненные к ним устойчивые пассивы покрывают минимальную потребность предприятия в оборотных средствах.

Дополнительная потребность в оборотных средствах, например, при закупке очередной партии сырья, материалов, запчастей, топлива, полуфабрикатов, при необходимости сверхпланового накопления нормативных запасов материальных ценностей, при сезонных заготовках и т.п., покрываются за счет заемных средств.

Широкое использование краткосрочных кредитов для покрытия временного увеличения потребностей предприятий в оборотных средствах является объективно необходимой мерой для повышения экономической эффективности промышленного производства. Поэтому доля этого источника постоянно возрастает.

Помимо основных источников формирования оборотных средств предприятий потребность в них частично покрывается еще за счет кредиторской задолженности и прочих источников.

Кредиторская задолженность является внеплановым заемным источником оборотных средств предприятия и возникает в большинстве случаев в результате нарушений и недостатков в организации денежных расчетов и хозяйственно-финансовой деятельности.

Улучшение использования собственных оборотных средств и банковского кредита, кредиторская задолженность должна быть резко сокращена, а задолженность по просроченным платежам ликвидирована полностью.

Прочими источниками формирования оборотных средств предприятий являются средства, получаемые взаймы от вышестоящих организаций в порядке оказания временной финансовой помощи предприятиям, испытывающим финансовые затруднения, которые не могут быть устранены с помощью обычного банковского кредита.

Прочие источники оборотных средств промышленности составляют не более 4 %.

Скорость оборачиваемости оборотных средств различна не только по отраслям промышленности, но и по предприятиям одной и той же отрасли.

Ускорение оборачиваемости оборотных средств позволяет экономить фонд накопления национального дохода и увеличить фонд потребления.

При ускорении оборачиваемости оборотных средств достигается:

а) увеличение объёма производства и реализации продукции;

б) улучшение и ускорение снабжения промышленности сырьём, топливом и другими необходимыми материалами;

в) улучшение всех качественных показателей деятельности промышленного предприятия;

г) мобилизация внутрипроизводственных резервов, высвобождение из оборота оборотных средств;

д) сокращение непроизводственных потерь времени в использовании оборудования.

Улучшения использования оборотных средств в производственном цикле во многом зависит от снижения затрат материальных ресурсов на каждую единицу производимой продукции, от устранения потерь при добыче, транспортировке и хранении материальных ресурсов.

Для обеспечения ускорения оборота оборотных средств на каждом предприятии необходимо разрабатывать и осуществлять мероприятия, направленные на совершенствование материально-технического снабжения и сокращение норм расхода и запасов сырья, материалов, топлива, инструментов, тары, спецодежды и т.д.

В предприятиях нефтегазодобывающей промышленности в решении задачи ускорения оборачиваемости оборотных средств первостепенная роль принадлежит сокращению производственного цикла.

Широкое внедрение современных способов разработки нефтяных месторождений позволяет НГДУ значительно сокращать потребность в оборотных средствах. Это происходит за счет удельного веса фонтанной добычи нефти, высоких и стабильных дебитов скважин и отборов нефти. В результате сокращается потребность в различного рода материальных ценностях и запасных частях и высвобождаются оборотные средства . Большую роль в борьбе за улучшение использования оборотных средств имеют вторичные методы добычи нефти, механизация ремонтных работ, увеличение межремонтного периода работы скважин, автоматизация и телемеханизация процессов добычи нефти и газа. В целом внедрение новой техники и прогрессивной технологии разработки нефтяных и газовых месторождений позволяет увеличить объем производства и реализации продукции, сократить производственные запасы и ускорить оборачиваемость оборотных средств.

Предприятию не выгодно иметь лишние запасы материальных ценностей, растягивать производственный цикл, накапливать на складах готовую продукцию, т.к. все это увеличивает плату в бюджет, уменьшает прибыль предприятия, влияет на образование поощрительных фондов.

Снабжение предприятий материально-техническими средствами осуществляется в плановом порядке в соответствии с государственным планом производства промышленной продукции.

При сопоставлении плана широко используются материальные балансы, в которых обеспечивается увязка между производством и потреблением отдельных видов продукции.

Непременным условием разработки обоснованных планов материально-технического снабжения, материальных балансов и планов распределения является наличие прогрессивных норм расхода сырья и материалов, топлива, изделий и оборудования.

Эффективность работы предприятия во многом зависит от комплектности производственных запасов, соотношений между отдельными элементами. Для установления степени комплектности запасов рассчитаем их структур (процент к итогу года), вычитая из 100 сумму отклонений по статьям без учета знаков (табл. 3.4.).

Таблица 3.4.

Структура эффективности оборотных средств.

| Норматив | Фактически | Изменение | |||||||

| 1996 | 1997 | 1998 | 1996 | 1997 | 1998 | 1996 | 1997 | 1998 | |

| 1. Сырье, основные материалы | 21,3 | 20,4 | 18,9 | 21,2 | 24,9 | 22,2 | -0,1 | +4,5 | +3,3 |

| 2. Вспомогательные материалы | 12,2 | 12,3 | 15,3 | 12,1 | 12,7 | 16,3 | -0,1 | +0,4 | 0 |

| 3. Запасные части | 25,6 | 25,5 | 22,5 | 25,7 | 23,9 | 22,9 | +0,1 | -1,6 | +0,4 |

| 4. МБП | 38,8 | 39,4 | 32,3 | 38,7 | 36,2 | 37,5 | -0,1 | -3,2 | +0,2 |

| 5. Прочие запасы | 2,1 | 2,3 | 2,4 | 2,3 | 2,1 | +0,2 | -0,1 | -3,9 | |

| Итого | 100 | 100 | 100 | 100 | 100 | 100 | 0,6 | 9,8 | 7,8 |

Степень комплектности производственных запасов:

96 г. = 100-0,6=99,4

97 г. = 100-9,8=90,2

98 г. = 100-7,8=92,2

Как мы видим по данным таблицы 3.4., комплектность за все три года снижалась, причем самое наибольшее снижение наблюдалось в 1997 г. Это связано с непрокредитованием банком сверхнормативного запаса основных материалов, вспомогательных материалов. Снижение комплектности в 1996 году связано с незначительным непрокредитованием сверхнормативных запасов по запасным частям, а также появлением незаполненного норматива по остальным статьям.

В 1998 году наблюдается повышение комплектности по сравнению с предшествующим годом. Это сказывается снижение непрокредитования по основным материалам, зато значительно повысилось кредитование по остальным статьям.

Непрокредитование также произошло незначительно по запасным частям и МБП.

4. ФИНАНСОВЫЙ АНАЛИЗ ДЕЯТЕЛЬНОСТИ НГДУ

Финансовый анализ представляет собой метод оценки ретроспективного и перспективного финансового состояния предприятия. Финансовый анализ в условиях рынка из рядового звена экономического анализа превратился в главный метод оценки новой экономики.

Любая деятельность предприятия начинается с вложения денег, протекает через движение денег и заканчивается результатами, имеющими денежную оценку (рис.4.1.)

ФИНАНСОВАЯ СХЕМА ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

![]() Движение денег

Движение денег

![]()

![]() Выход денег

Выход денег

|  |

Текущий денежный Денежный результат в

результат будущем (поднятие имиджа, получение

выгодных заказов и т.д.).

Рисунок 4.1

4.1. ОБЩИЙ АНАЛИЗ БАЛАНСА ПРЕДПРИЯТИЯ

Основным исходным моментом для современной методики анализа финансового состояния является новая форма бухгалтерского баланса. Анализ финансового состояния представляет собой глубокое исследование финансовых отношений и движения финансовых ресурсов в едином производственном процессе. Анализ финансовой деятельности и финансового состояния является завершающим этапом анализа работы предприятия, в котором должна быть общая оценка финансовой деятельности и обеспеченность предприятия основными и отдельно нормируемыми оборотными средствами, эффективность их использования, обеспеченность банковских кредитов и правильность их использования, состояние расчетов, платежная готовность и правильность использования прибыли. Переход к рыночной экономики потребовали тщательного и системного подхода к анализу финансового состояния предприятия и необходимости разработки финансовой стратегии.

Финансовый анализ включает анализ :

- предварительный;

- финансовой устойчивости;

- ликвидности баланса;

- финансовых коэффициентов;

- коэффициентов рентабельности и деловой активности.

Результатом предварительного анализа является общая оценка финансового состояния предприятия, а также определение платежеспособности и удовлетворительной структуры баланса предприятия.

Анализируется структура пассивов, источники формирования оборотных средств и их структура, основные средства и прочие внеоборотные активы, результаты финансовой деятельности предприятия.

Рассмотрим предварительный анализ финансового состояния рассматриваемого предприятия в табл. 4.1.

Предварительный анализ финансового состояния и его изменений показал незначительное увеличение основных средств и иных внеоборотных активов НГДУ в 1997 году, по сравнению с 1996 годом, с 96.5% до 97.0%; в 1998г. произошло их уменьшение по сравнению с предшествующим годом - с 97.0% до 95.0%.запасы и затраты по сравнению с предшествующим годом - в 1997г остались неизменными - 0.43%; в 1998г - произошло их резкое увеличение, почти в два раза, с 0.43% до 0.89%. Доля денежных средств и краткосрочных финансовых вложений в 1997г уменьшилась по сравнению с предшествующим годом с 3.02% до 2.54%; в 1998г - увеличились, с 2.54% до 4.07%. Доля дебиторской задолженности в 1997г уменьшилась с 2.39% до 1.92%, что обусловлено платежеспособностью потребителей продукции предприятия; в 1998г - она увеличилась с 1.92% до 3.35%, это говорит о том, что покупатели были не в состоянии произвести расчеты с НГДУ (расчеты произведены в табл.4.2.)

Анализ пассивов предприятия показал (табл. 4.3.) уменьшение доли источников собственных средств в 1997г с 85.43% (96г) до 84.43%; в 1998г, по сравнению с предшествующим годом, с 85.43% до 83.78%. Расчеты и прочие пассивы увеличились: в 1997г - с14.30% (96г) до 15.57%; в 1998г - с15.57% до 16.22%.

Привлечение долгосрочных пассивов не осуществлялось. Краткосрочные кредиты в 1997 году, по сравнению с предшествующим годом, остались почти неизменными, они возросли с 6.61% до 6.69%. Зато мы наблюдаем их резкое увеличение в 1998году, с 6.69% (97г) до 10,66%.

Мы наблюдаем улучшение имущества предприятия, как в 1997 году на 45 092 млн. руб., так и в1998 году - 456 154 млн. руб. В 1997г. данное изменение обусловлено значительным увеличением основных средств и иных внеоборотных активов на 144.67%, несмотря на то, что оборотные средства уменьшились на 44.67%. В 1998г хотя и уменьшились основные средства и прочие внеоборотные активы до 74.92%, зато увеличилась доля оборотных средств до 25,08%.

Увеличение имущества предприятия было так же обеспечено в 1997г увеличением обязательств предприятия на 144.20%, несмотря на уменьшение

Таблица. 4.1.

ИСХОДНЫЕ ДАННЫЕ ДЛЯ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ (млн.руб)

| Показатели актива баланса | 1996г. | 1997г | 1998г | Показатели пассива баланса | 1996 | 1997г | 1998г |

| 1.Основ.средства и иные необоротные активы, в т.ч | 4396850 | 4462086 | 4868849 | 1. Источники собственных средств, в т.ч. | 3902827 | 3882895 | 4234958 |

| 1.1. Основные средства | 4331616 | 4395695 | 4803844 | 1.1. Расчеты с учредителями | - | - | - |

| 1.2. Незавершенные капитальные вложения | 200 110 | 125 027 | 965 553 | 2. Расчеты и прочие пассивы в т.ч. | 650999 | 716023 | 720114 |

| 1.3. Оборудование | 1200 000 | 1131 041 | 4558 911 | 2.1. Краткосрочные кредитные и заемные средства | 300 940 | 307 890 | 538 984 |

| 1.4Долгосрочные финансовые вложения | 2.2.Долгосрочные пассивы | ||||||

| 1.5. Расчеты с учредителями | Расчеты и пассивы | 520 004 | 680 140 | 790 350 | |||

| 2. Запасы и затраты в т.ч. | 19 503 | 19 899 | 45 423 | ||||

| 2.1. Производств. Запасы | 3481 | 3481 | 3947 | ||||

| 2.2.Незавершенное производство | |||||||

| 2.3.Расходы будущих периодов | 42 | 37 | 8 | ||||

| 2.4.Готовая продукция | 14 980 | 15 270 | 39 742 | ||||

| 2.5. Товары | |||||||

| 2.6. МБП | 1000 | 1111 | 1744 | ||||

| 2.7. Прочие запасы и затраты | |||||||

| 3. Денежные средства расчеты и прочие активы, в т.ч. | 137 473 | 116 933 | 205 805 | ||||

| 3.1.Денежные средства и краткосрочные финанс.вложения | 28 840 | 28 900 | 36 347 | ||||

| 3.2. Расчеты и прочие активы | 108 633 | 88 033 | 164 958 | ||||

| Б А Л А Н С | 4553 826 | 9598 918 | 5055 072 | 4553 826 | 4598 918 | 5055 072 |

собственных средств на 44.20%. В 1998г произошло резкое увеличение собственных средств до 77.18%, что на 22.82% покрывалось увеличением обязательств предприятия.

Запасы и затраты (табл.4.4.) в 1997г составили в увеличении имущества предприятия всего лишь 0.88% их увеличение вызвано незначительным ростом готовой продукции на 290млн.руб., а также увеличением МБП на 111 млн. руб. В 1998 году запасы и затраты составили в увеличении имущества предприятия 5.60%, это обусловлено увеличением готовой продукции на 24454 млн. руб или на 95.81 по сравнению с 1996 годом (73.23%). Производственные запасы возросли на 466 млн. руб. или на 1.83%, в 1997 году они оставались неизменными по сравнению с предшествующим годом. И в 1997г, и в 1998г наблюдается уменьшение расходов будущих периодов, в 1998 году они уменьшились с 1.26% до 0.11%.

4.2. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИОсновой финансовой устойчивости является рациональная организация и использование оборотных средств. Поэтому вопросам рационального их использования уделяют особое внимание.

При анализе финансовой устойчивости изучают :

- состав и размещение активов предприятия;

- динамика и структура источников финансовых ресурсов;

- наличие собственных оборотных средств;

- кредиторская задолженность;

- наличие и структура оборотных средств;

- дебиторская задолженность;

- платежеспособность.

По данным таблицы 4.2. активы рассматриваемого предприятия возросли на 45 092 млн. руб. или на 290.96%. Нематериальные активы, незавершенное производство, долгосрочные финансовые вложения и убытки отсутствуют. Основные средства в 1996 году составляют 4331 616 млн. руб. или 95.12%; в 1997г - 4395 659 млн. руб или 95.58%; в 1998г - 95.03%; внеоборотные активы : в 1997г - 65 234 млн. руб. или 1.43%; в 1998г - 66 391 млн. руб. или 1.44%. Оборотные активы : в 1996г - 156 236 м. руб или 3.45%; в 1997г - 136 832м.р. или 2.98%; в 1998г - 251228м.р. или 4.97%.

Как мы видим по нашим данным основные средства по сравнению с предшествующим годом в 1997 году увеличились на 0.46% или на 64 079м.р.; в 1998г - уменьшились на 5.5.% и состалили по сравнению с 1997 годом 408 149 м.р. по отношению к итогу года. Внеоборотные активы увеличились в 1997г на 1157м.р. или 0.01% по сравнению с 1996 годом; в 1998г -они уменьшились на 1386м.р. или 0.15%. Оборотные средства в 1997 году

Таблица 4.2

АНАЛИЗ СОСТАВА И РАЗМЕЩЕНИЯ АКТИВОВ ПРЕДПРИЯТИЯ

| А к т и в ы | 1996 | 1997 | 1998 | Изме | Нен | ие | ||||

| 97 к | 96 | 98 к | 97 | |||||||

| Млн.р | % | млн.р | % | млн.р | % | млн.р | % | млн.р | % | |

| 1. Нематер. Активы остат.ст-ть | ||||||||||

| 2. Основ. средства остат.ст-ть | 4331616 | 9512 | 4395695 | 95.5 | 4803 844 | 95.03 | 64079 | 0.46 | 408149 | -0. 55 |

| 3.Незавер-шенное производство | ||||||||||

| 4. Долгоср финансов. вложения | ||||||||||

| 5. Прочие внеоборот активы | 65234 | 1.43 | 66391 | 1.44 | 65005 | 1.29 | 1.157 | 0.01 | -1386 | -0.15 |

| 6. Оборотн средства | 156236 | 3.45 | 136832 | 2.98 | 251228 | 4.97 | -19404 | -0. 47 | 114396 | 1.99 |

| 7. Убыток | ||||||||||

| ИТОГО | 4553 826 | 100 | 4598 918 | 100 | 5055 072 | 100 | 45092 | 456154 |

уменьшились на 19404м.р. или 0.47%; в 1998г - оборотные средства значительно увеличились на 114396м.р. или 1.99%.

Важным показателем оценки финансовой устойчивости является темп роста реальных активов (существующее собственное имущество и финансовые вложения по их действительной стоимости). Реальными активами не являются нематериальные активы, износ основных фондов и материалов, использование прибыли, заемные средства. Темп прироста реальных активов характеризует интенсивность наращивания имущества и определяется по формуле :

А=((С1 + З1+ Д1 )/(С0 + З0 + Д0))*100%, (4.1)

где А - темп прироста реальных активов, %

С - основные средства и вложения без учета износа нематериальных

активов, использованной прибыли;

З - запасы и затраты;

Д - денежные средства, расчеты и прочие активы без учета заемных средств:

0 - предыдущий год;

1 - отчетный год

Используя формулу мы имеем :

1997 год А=((4395695+136832)/(4331616+156236) - 1)*100= 0.99%=1%

Расчет за 1997 год показал, что интенсивность реальных активов за год составила 1%, что свидетельствует о хорошей финансовой устойчивости предприятия в данном году.

А=((4803844+251228)/(4395695+136832)-1)*100 = 11.5%

Расчет интенсивности реальных активов за 1998 год также свидетельствует о хорошей финансовой устойчивости предприятия.

Далее изучим динамику и структуру источников финансовых ресурсов. Устойчивость финансового положения зависит от целесообразности и правильности вложений финансовых ресурсов в активы.

Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений, можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников.

Выделяют две основные черты проведения вертикального анализа:

- переход к относительным показателям позволяет провести межхозяйственные сравнения экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другими объемными показателями;

- относительные показатели в определенной степени сглаживаю негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднять их сопоставление в динамике.

В табл. 4.5 приведено структурное представление помещенного в приложении баланса по укрупненной номенклатуре. Из приведенных данных можно сделать вывод, что принципиальных изменений в структуре баланса не произошло. Уменьшение удельного веса произошло в 1997 году по статьям процент дебиторской задолженности на 0.47%, что говорит о неплатежеспособности заказчиков с данным предприятием; уставной капитал - на 0.01% и фонд и резервы - на 0.15%. Увеличение произошло по статьям : основные средства на 0.46%; прочие внеоборотные активы на 0.01% и краткосрочные пассивы на 0.08%, увеличение по этой статье взаимосвязано с дебиторской задолженностью.

В 1998 году произошло уменьшение по статьям : основные средства на 0.55%; прочие внеоборотные активы на 0.15%. Увеличение произошло по статьям : запасы и затраты - 0.47%; прочие оборотные активы на 0.09%; значительное увеличение произошло по статьям : дебиторская задолженность на 1.43%; краткосрочные пассивы - на 3.97%. Малый удельный вес имеет собственный капитал, с позиции реальной рыночной экономики такое положение предприятия не устроило бы инвесторов и кредиторов.

Таблица.4.5.

СТРУКТУРНОЕ ПРЕДСТАВЛЕНИЕ УПЛОТНЕННОГО БАЛАНСА-НЕТТО (вертикальный анализ)

| С т а т ь я | Изменение | ||||

| 1996 | 1997 | 1998 | 97 к 96 | 98 к 97 | |

| Актив 1.Внеоборот.активы Основн.средства Долгосроч.финансов вложения Прочие внеоборот. Активы | 95.12 1.43 | 95.58 1.44 | 95.03 1.29 | 0.46 0.01 | -0.55 -0.15 |

| Итого по разд.1 | 96.55 | 97.02 | 96.32 | 0.47 | -0.70 |

| 2.Оборот.активы Запасы и затраты Дебиторская задолж Денежные ср-ва Проч.обор.активы | 0.42 2.39 0.63 | 0.43 1.92 0.63 | 0.90 3.35 0.72 | 0 -0.47 0 | 0.47 1.43 0.90 |

| Всего активов | 3.45 100 | 2.98 100 | 4.07 100 | -0.47 | 100 |

| П а с с и в 1. Собств.капитал Уставной капитал Фонды и резервы (нето) | 0.08 93.31 | 0.07 93.24 | 0.07 93.25 | -0.01 -0.15 | 0 0 |

| Итого по разд.1 | 93.39 | 93.31 | 93.31 | -0.16 | 0 |

| 2. Привлеч.капитал Долгосроч.пассивы | 6.61 | 6.69 | 10.66 | 0.08 | 3.97 |

| Итого по разд 2 | 6.61 | 6.69 | 10.66 | 0.08 | 3.97 |

| Всего источников | 100 | 100 | 100 | 100 | 100 |

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные величины дополняются относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за ряд лет, что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значение. Один из вариантов горизонтального анализа приведен в табл. 4.6.

Ценность результатов горизонтального анализа существенно снижается в условиях инфляции. Именно это мы продемонстрировали в табл. 4.6.

Горизонтальный и вертикальный анализы взаимно дополняют друг друга. Поэтому на практике нередко строят аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей.

Как мы видим по данным табл. 4.7. сумма всех источников финансовых ресурсов предприятия в 1997 году возросла, по сравнению с предшествующим годом на 45 092м.р., а в 1998г - на 456 154 м.р. или в 1997г - 0.08%, а в 1998г - 3.9%. Также увеличились собственные средства на 38 153м.р. в 1997г и на 225 057м.р. в 1998 году. Заемные средства отсутствуют.

Таблица 4.6.

ГОРИЗОНТАЛЬНЫЙ АНАЛИЗ УПЛОТНЕННОГО БАЛАНСА - НЕТТО

| Статья(показатель) | 1996 | 1997 | 1998 | |||

| Млн. Руб | % | Млн. руб | % | Млн. руб | % | |

| АКТИВ 1.Внеоборотные активы: Основные средства Долгосроч.фин.влож. Прочие внеобор.активы Итого по разделу 1 2. Оборотные активы: Запасы и затраты Дебит.задолженность Ден.ср-ва и эквив. Прочие оборот.активы Итого по разделу 2 Всего активов ПАССИВ 1. Собственный капитал: Уставный капитал Фонды и резервы Итого по разделу 1 2.Привлеченный капитал: Долгосрочные пассивы Краткосрочные пассивы Итого по разделу 2 Всего источников | 4331616 - 65234 4396850 19503 108633 28840 - 156976 4553626 3400 4249486 4252886 - 300940 300940 4553826 | 100 - 100 100 100 100 100 - 100 100 100 100 100 -100 100 100 | 4395695 - 66391 4462086 19899 88033 28900 - 136832 4598918 3405 4287623 4291028 - 307896 307896 4598918 | 101.4 - 101.8 101.5 102.0 81.0 100.2 - 87.2 100.9 100.1 100.9 100.9 - 102.3 102.3 100.9 | 4803844 - 65005 4808849 45423 164958 36347 - 246223 5055072 3405 4512683 4512688 - 538984 538984 5055072 | 109.3 - 97.9 107.8 228.3 186.9 125.8 - 179.9 109.9 0 105.2 105.2 - 175.1 175.1 109.9 |

В 1997г доля источников собственных средств уменьшилась на 0.09%; в 1998г - на 3.97% по отношению к их итогу. Уменьшение доли собственных средств характеризует работу данного предприятия отрицательно.

Для оценки финансовой устойчивости предприятия используется коэффициент автономии и коэффициент финансовой устойчивости.

Коэффициент автономии характеризует независимость финансового состояния предприятия от заемных источников средств. Он показывает долю собственных средств в общей сумме источников

Ка = М/ И, (4.2)

где Ка - коэффициент автономии;

М - собственные средства, руб

И - общая сумму источников, руб.

Минимальное значение коэффициента автономии принимается равным 0.6 Ка 0.6 означает, что все обязательства предприятия могут быть покрыты его собственными средствами. Рост коэффициента свидетельствует об увеличении финансовой независимости.

Мы имеем

1996 год Ка = 4248160/4553826 = 0.933

1997 год Ка = 4286313/4598918 = 0.933

1998 год Ка = 45113709/5055072 = 1.112

Рост данного коэффициента и его высокая величина свидетельствуют о полной финансовой независимости предприятия.

Коэффициент устойчивости представляет собой соотношение собственных и заемных средств

Ку= М/К+3, (4.3)

гдк Ку - коэффициент финансовой устойчивости

М - собственные средства, руб

К - заемные средства, руб

З - кредиторская задолженность и другие пассивы, руб.

Превышение собственных средств над заемными означает, что предприятие обладает достаточным запасом финансовой устойчивости и относительно независим от внешних источников.

Имеем :

1996г Ку = 4248162/300940+4720=13.89

1997Г Ку = 4286313/307890+4715=13.71

1998г Ку= 4511370/538984+4718=8,30

Как мы видим, предприятие в 1997, 1998 годах было недостаточно финансово устойчивым, коэффициент финансовой устойчивости понизился в 1997г на 13,71% , в 1998г - на 8,30%.

Изучим в отдельности динамику и структуру собственных оборотных средств и кредиторскую задолженность.

Источниками образования собственных средств являются уставный капитал, добавочный капитал, целевые финансирование и поступления, резервный капитал, фонды накопления, фонд социальной сферы, нераспределенная прибыль. Анализ наличия и движения оборотных средств предполагает определение фактического размера средств и факторов, влияющих на их динамику. (табл.4.9).

АНАЛИЗ НАЛИЧИЯ И ДВИЖЕНИЯ СОБСТВЕННЫХ СРЕДСТВ ПРЕДПРИЯТИЯ

Таблица 4.9.

| Показатели | изменение | ||||

| 1996 | 1997 | 1998 | 97 к 96 | 98 к 97 | |

| 1.Уставный. капитал | 3400 | 3405 | 3405 | 5 | 0 |

| 2. Добавоч.капитал | 3490840 | 3529717 | 3623144 | 38877 | 93427 |

| 3.Резерв.капитал | |||||

| 4.Фонды накоплен и соц сферы | 553800 | 767759 | 646876 | 213959 | -120883 |

| 5. Целевые финанс. и поступления | 200120 | 109065 | 365906 | -91055 | 256841 |

| 6.Нераспр. прибыль | -123635 | -127961 | -4326 | ||

| Итого источников собств.средств | 4248160 | 4286311 | 4511370 | 38151 | 225059 |

| Исключаются 1. Нематер.активы (остат.ст-ть) | |||||

| 2. Основ.средства (остаточ.стоимость) | 4331616 | 4395695 | 4803844 | 63869 | 408149 |

| 3. Невавершенное строительство | |||||

| 4. Долгосроч.финан. вложения | |||||

| 5.Проч.внеоборот. активы | 65234 | 66391 | 65005 | 1157 | -1386 |

| 6. Убыток | |||||

| Итого исключается | 4396850 | 4462086 | 4868849 | 65236 | 406763 |

| Собственные оборот Средства | -148690 | -173773 | -357479 | -25083 | -183706 |

Как мы видим по данным таблицы предприятие имеет недостаток собственных оборотных средств, в 1996 году - 148690 млн.руб; в 1997г -173773 млн.руб; в 1998г - 357479 млн.руб.

В процессе анализа необходимо изучить дебиторскую задолженность, установить ее законность и сроки возникновения, выявить нормальную и неоправданную задолженность. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое состояние.

Различают нормальную и неоправданную задолженность. Неоправданная дебиторская задолженность представляет собой нарушение финансовой дисциплины.

Таблица 4.10

АНАЛИЗ СОСТАВ И ДВИЖЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

| Виды дебиторской задолженности | 1996 | 1997 | 1998 | 97 к 96 | 98к 97 |

| 1.Расчеты с дебиторами : - покупатели и заказчики -по векселям получен -с дочерними предприятиями -авансы, выданные поставщикам и подрядчикам -прочие дебиторы ИТОГО : | 15990 19123 73520 108633 | 11158 15123 61752 88033 | 60470 18158 85934 164563 | -4832 -4000 -11768 -20610 | +49313 +3035 +24182 +76530 |

Как мы видим по данным табл. 4.10 дебиторская задолженность в 1997 году понизилась на 20610 млн. руб (с108633 м.р. до 88033м.р.) или на 18.96%. Снижение произошло по всем статьям; расчеты с покупателями и заказчиками снизились на 4832 млн. руб. (с15990м.р. до 11158м.р.) или на 30.33млн.руб. с дочерними предприятиями на 4000 млн. руб (с19123м.р. до 15123м.р) или на 20.92%; сумма аванса - на 20610 млн. руб. (с108633 до 88033 млн. руб) или на 18.96%.

В 1998 году дебиторская задолженность увеличилась на 76 530млн.руб. Увеличение произошло по всем статьям : покупатели и заказчики - на 49313м.р., или на 5,42%; с дочерними предприятиями - на 3035м.р., или на 1,20%; авансы - на 24182м.р, или на 1,39%.

Фактическая сумма дебиторской задолженности в 1997 году составляет 55920 млн. руб. (-20610+76530).

Дебиторская задолженность Предприятия это важнейший компонент оборотного капитала предприятия.

Состояние дебиторской задолженности, ее размеры и качество оказывают существенное влияние на финансовое состояние предприятия.

В то же время дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое состояние предприятия. Поэтому ее нельзя считать в полной сумме отвлечением собственных средств из оборота, т.к. гость ее служит объектом банковского предприятия и не влияет на платежеспособность хозяйствующего объекта. В нашем случае это " Авансы выданные" под выполнение работы оказанные услуги.

По данным баланса на 01.01.99г, на 01.01.98г и на 01.01.99года видим, что дебиторская задолженность по расчетам с покупателями и заказчиками относится к просроченной, платежи по ней ожидаются более чем через 12 месяцев. Такая дебиторская задолженность могла возникнуть либо из за ненадежности и неплатежеспособности партнеров и отсутствия контроля за качеством расчетно-финансовых операций и платежной дисциплины.

Кроме того Предприятие должно помнить, что правильное и своевременное списание дебиторской задолженности играет значительную роль при формировании финансовых результатов деятельности организации.

Согласно постановлению правительства РФ от 18.08.95 г №817 по истечению 4 месяцев со дня фактического получения организацией-должником товаров, работ или услуг невостребованное дебиторская задолженность должна быть в обязательном порядке списана по финансовым результатом деятельности предприятия и с нее должны быть начислены налоги, налогооблагаемой базой для которых является выручка от реализации продукции (работ, услуг)

Таким образом, дебиторская задолженность Предприятия превращается в его убыток и естественно ухудшает его финансовое состояние.

Из таблицы 4.10. видно, что состояние дебиторской задолженности в 1998 году по сравнению с 1997годом ухудшилось, а именно на 10.9 дня увеличился средний срок погашения дебиторской задолженности; доля дебиторской задолженности в общем объеме текущих актов выросла в 1998 году по сравнению с 1997 на 2,52% и составила 66,86%. Следовательно у предприятия снизилась ликвидность текущих актов, что характеризует ухудшение финансового положения предприятия.

Из всего вышесказанного следует что одним из важных факторов в улучшении эффективности использовании оборотных средств является контроль за оборачиваемостью средств в расчетах. Большое значение в этом имеет:

1) отбор потенциальных покупателей.

Для отбора потенциальных покупателей Предприятию следует проверить соблюдение платежной дисциплины в прошлом, прогнозные финансовые покупателя по оплате запрашиваемого им объема товаров, уровень текущей платежеспособности, уровень финансовой устойчивости.

2) определение условий оплаты товаров, предусмотренных в договорах.

По данным баланса делаем вывод, что Предприятие отгружает продукцию без предоплаты, то есть в кредит.

Рекомендуем использовать в своей деятельности схему расчетов "2/10 полная 30", широко используемую в экономически развитых странах.

Это означает, что

а) покупатель получает 2%-ую скидку в случае оплаты полученного товара в течении 10 дней сначала периода кредитования (например, момент получения товара);

б) покупатель оплачивает полную стоимость товара, если оплата совершается в период с одиннадцатого по тридцатый день кредитного периода;

в) в случае предоплаты в течении месяца покупатель будет вынужден дополнительно оплатить штраф, величина которого может варьировать в зависимости от момента оплаты.

3) образование резерва по сомнительным долгам.

Для образования резерва по сомнительным долгам предприятию следует осуществлять четкий контроль за каждым безнадежным долгом.

В нашей стране еще не накоплен опыт в исчислении резерва по сомнительным долгам. В экономически развитых странах компании в процессе подготовки отчетности чаще всего начисляют резерв в процентах по отношению к общей сумме дебиторской задолженности.

Проведенные Министерством торговли США исследования показали, что доля безнадежных долгов находится в прямой зависимости от продолжительности периода в течение которого дебитор обязуется погасить свою задолженность.

Анализ платежеспособности осуществляется путем соизмерения наличия и поступления средств с платежами первой необходимости. Платежеспособность выражается через коэффициент платежеспособности, представляющий собой отношение имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или на предстоящий период. Если коэффициент меньше единицы, то предприятие имеет недостаток платежных средств. Если коэффициент больше единицы или равен, то это значит, что предприятие платежеспособно.

Таблица 4.11.

АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ

| Виды денеж. Средств | 1996 | 1997 | 1998 | Виды пред-стоящих платежей | 1996 | 1997 | 1998 |

| Касса | 1.4. | 0.3 | 0.4 | Налоги | 221 | 228 | 489 |

| Расчет.счет |

13 | 15 | 5 | Расчеты с органами соц.страх пенс.фонд | 385 | 236 | 420 |

| Валют.счет | 1281 | 1173 | 2399 | Погашени ссуд | 10 | 12 | 9 |

| Прочие денеж средства | 20 | 22 | 23 | Оплата товаров | |||

| Оплата коммун.услуг и услуг стороних организаций | 430 | 560 | 1203 | ||||

| Плата труда | 250 | 285 | 306 | ||||

| ВСЕГО | 1315 | 1210 | 2427 | 1296 | 1321 | 2415 |

По данным таблицы 4.11. в 1996 году поступление денежных средств превышает предстоящие платежи на 19млн.руб; в 1997 году - наоборот, предстоящие платежи превышают денежные средства на 111млн.руб; в 1998 году вновь произошло превышение предстоящих платежей на 12 млн. руб. Следовательно в 1996 году и в 1998 году предприятие являлось платежеспособным, чего не скажешь об итогах за 1997 год.

Рассчитаем коэффициент платежеспособности :

1996г Кпл.=1315/1296 = 1.015

1997г Кпл.=1210/1321 = 0.916

1998г Кпл.=2427/2415 = 1.005

Как мы видим в 1997 году коэффициент уменьшился на 0.099%, а в 1998году возрос на 0.089%. Следовательно, на дату следующей регулировки финансовое состояние предприятия будет устойчивым.

4.3.АНАЛИЗ ЛИКВИДНОСТИ БАЛАНСА

Анализ ликвидности баланса характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия (т.е. активов, имеющих оборачиваемость менее одного года). Он зависит как от структуры активов, так и от структуры источников средств. Основным и постоянным источником увеличения собственных оборотных средств является прибыль. Не следует смешивать понятия “оборотные средства” и ”собственные оборотные средства”. Первый показатель характеризует активы предприятия (2 раздел актива баланса), второй – источники средства, а именно часть собственного капитала предприятия, рассматриваемого как источник покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами. Если величина превышает величину текущих активов, то финансовое положение предприятия рассматривается как неустойчивое (одним из источников покрытия основных средств и внеоборотных активов является краткосрочная кредиторская задолженность) и поэтому нужно немедленно принять меры по его устранению.

Маневренность функционирующего капитала характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Ориентировочное значение использования денежных средств устанавливается предприятием самостоятельно и зависит оттого, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Коэффициент текущей ликвидности дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов, следовательно, если текущие активы превышают по величине текущие обязательства, предприятие можно считать успешно функционирующим( по крайней мере теоретически).

Размер превышения и задается коэффициентом ликвидности.

Коэффициент быстрой ликвидности аналогичен коэффициенту текущей ликвидности. Однако исчисляется по более узкому кругу текущих активов, когда из расчетов исключена наименее ликвидная их часть – производственные запасы. Логика состоит не только в значительно меньшей ликвидности запасов, но , и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. Анализируя динамику этого коэффициента следует обращать внимание и на факторы обуславливающие его изменения. Если рост коэффициента был связан в основном с ростом дебиторской задолженности , то вряд ли это характеризует деятельность предприятия с положительной стороны.

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия; показывая , какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуется граница – 0.2%.

Доля собственных оборотных средств в покрытии запасов характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Рекомендуется нижняя граница показателя – 50%.

В зависимости от степени ликвидности , т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы: А1 – наиболее ликвидные активы(все денежные средства) и краткосрочные финансовые вложения (ценные бумаги).

По данным табл. 4.11 составляют

1996 год А1= 28915 млн.руб.

1997 год А1= 28900 млн.руб.

1998 год А1= 36347 млн.руб.

А2 – быстро реализуемые активы (сюда входят дебиторская задолженность и прочие активы)

1996 год А2= 108633 млн.руб.

1997 год А2= 88033 млн.руб.

1998 год А2= 164563 млн.руб.

А3 – медленно реализуемые активы.

К ним относятся статья «Запасы и затраты», за исключением статьи «Расходы будущих периодов», «Долгосрочные финансовые вложения», «Расчеты с учредителями».

1996 год А3= 19593 млн.руб.

1997 год А3= 19969 млн.руб.

1998 год А3= 45557 млн.руб.

А4 – трудно реализуемые активы – «Основные средства», «Нематериальные активы», «Незавершенные капитальные вложения».

1996 год А4= 4331616 млн.руб.

1997 год А4= 4395695 млн.руб.

1998 год А4= 4803844 млн.руб.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные пассивы (кредиторская задолженность и прочие пассивы) составляют

1996 год П1 = 305660 млн.руб.

1997 год П1 = 312606 млн.руб.

1998 год П1 = 543702 млн.руб.

П2 – краткосрочные пассивы (краткосрочные кредиты и заемные средства)

1996 год П2 = 300940 млн.руб.

1997 год П2 = 307890 млн.руб.

1998 год П2 = 638984 млн.руб.

П3 – долгосрочные пассивы (долгосрочные кредиты и заемные средства), они также отсутствуют.

П4 – постоянные пассивы («источники собственных средств»; для сохранения баланса актива и пассива итог данной группы уменьшается на сумму статьи «Расходы будущих периодов»)

1996 год П4 = 4248118 млн.руб.

1997 год П4 = 4286276 млн.руб.

1998 год П4 = 4511362 млн.руб.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если :

А1≥П1 А3≥П3

А2≥П2 А4≤П4

Анализ ликвидности приведен в таблице 4.12

В рамках углубленного анализа в дополнение к абсолютным показателям целесообразно также рассчитать ряд аналитических показателей – коэффициентов ликвидности. Основой для расчетов послужит таблица 4.13.

ИСХОДНЫЕ ДАННЫЕ ДЛЯ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ (уплотненный баланс-нетто)

Таблица 4.13| Статья | идентифи катор | 1996 | 1997 | 1998 |

| АКТИВ 1 Оборотные активыДенежные средства и их эквиваленты | ДС | 28840 | 28900 | 36347 |

| Расчеты с дебиторами | ДБ | 108633 | 88033 | 164347 |

| Запасы и прчие оборотнные активы | ЗЗ | 19503 | 19899 | 45423 |

| Итого по разделу I | ТА | 156976 | 136832 | 246117 |

| 2 Вне оборотные активы Основные средства | ОС | 4331616 | 4395695 | 4803844 |

| Прочие вне оборотные активы | ПВ | 65234 | 66391 | 65005 |

| Итого по разделуII | ВА | 4396850 | 4462086 | 4808995 |

| Всего активов | БА | 4553826 | 4598918 | 5055072 |

| ПАССИВ 1. Привлеченный капитал Краткосрочные пассивы | КП | 300940 | 307896 | 538984 |

| Долгосрочные пассивы | ДП | -- | -- | -- |

| Итого по разделу I | ПК | 300940 | 307896 | 538984 |

| 2 Собственный капитал Уставной капитал | УК | 3400 | 3405 | 3405 |

| Фонды и резервы | ФР | 4249486 | 4287623 | 4512683 |

| Итого по разделу II | ПК | 4252886 | 4291026 | 4516088 |

| Всего пассивов | БП | 4553826 | 4598918 | 5055072 |

Одна из важнейших характеристик финансового состояния предприятия-стабильность его деятельностьи в свете долгосрочной перспективы.

Рассчитаем коэфициент концентрации собственного капитала:

Ккс=СК/БГ (4.3.)

К=4252886/4553826=0.934

К=4291022/4598918= 0.933

К=4516088/5055072=0.893В мировой учетно-аналитической практике считается, что минимальное значение показателя должно быть 60%. В нашем примере доля собственного капитала больше, значит предприятие не считается рисковым для кредиторов и потенциальных инвесторов.

Для анализа полезен также коэффициент соотношения привлеченного и собственного капитала, характеризующий, сколько заемных средств приходится на один рубль собственного капитала (максимально нормативное значение-1). Для нашего предприятия значения показателя составило:

1996г.-0,070;

1997г.-0,071;

1998г.-0,119;

Как мы видим значения показателя в 1998году незначительно увеличилось с 0,071 (1997г.) до 0,119, что указывает на некоторое ухудшение финансовой устойчивости предприятия с позиций долгосрочной перспективы.

Рассчитаем коэффициент текущей ликвидности рассматриваемого предприятия по годам . Он рассчитывается по формуле :

Клт=ТА/КП (4.4)

1996г. Клт=156976/300940=0,52

1997г. Клт=136832/307896=0,44

1998г. Клт=246117/538984=0,46

Как мы видим на один рубль текущих обязательств приходится:

1996г.-0,52%;

1997г.-0,44%;

1998г.-0,46%;

текущих активов. Следовательно наше предприятие считается недостаточно функционирующим.

Далее рассчитаем коэффициент быстрой ликвидности:

Клб=ДС+ДБ/КП (4.5.)

1996г. К=28840+108633/300940=0,46;

1997г. К=28900+88033/907896=0,58;

1998г. К=36347+164347/538984=0,37.

Коэффициенты быстрой ликвидности аналогичны коэффициентам текущей ликвидности.

Теперь рассмотрим коэффициент абсолютной ликвидности:

Кла=ДС/КП (4.6)

1996г. К=28840/300940=0,09;

1997г. К=28900/307896=0,09;

1998г. К=36347/538984=0,07.

Как мы видим коэффициенты абсолютной ликвидности за все три года примерно одинаково 0.1%, следовательно предприятие могло немедленно погасить часть краткосрочных заемных обязательств примерно на одну и ту же сумму. Но так как рекомендуемая граница составляет 0.2%; то рассматриваемое предприятие обладает недостаточными средствами для более полного погашения задолженности по обязательствам.Похожие работы

... покрытия сезонных затрат и запасов и временных потребностей в средствах, связанных, например, с перевыполнением производственных заданий. Основной источник данных для анализа финансовой деятельности предприятия - отчетный бухгалтерский баланс, приложения к балансу. Движение уставного фонда и другие отчетные формы, которые детализируют содержание его отдельных статей и позволяют исследовать ...

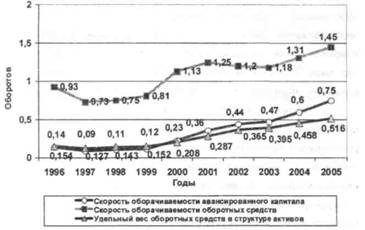

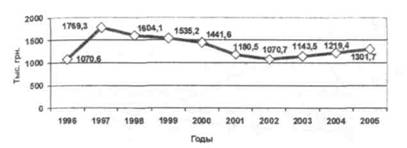

... показателей с плановыми, или показатели предшествующего периода. В результате сравнения показателей оборачиваемости выявляется его ускорение или замедление. Условие задачи: в I квартале предприятие реализовало продукцию на 490 тыс. руб. Квартальные остатки оборотных средств 67 тыс. руб. Во II квартале объем реализованной продукции увеличился на 6%. Время одного оборота сокращено на 3 дня. ...

... основных средств является признаком нарастающей производственной неспособности. То есть, расширенное по стоимости воспроизводство оборотных средств осуществлялось за счет сокращения стоимости основных средств (рис.6). Рис.6 Динамика обеспеченности основными и оборотными средствами сельскохозяйственных предприятий Луганской области в расчете на 100 га с.-х. угодий Таким образом, это еще ...

... и превращение ее в денежные средства./17/ 3. Пути повышения финансового состояния ООО «Белогорское» на основе оптимизации структуры оборотных средств и управления дебиторской задолженностью 3.1 Разработка мер по оптимизации структуры оборотных средств объекта исследования В работе проведен анализ структуры оборотных средств ООО «Белогорское», на основе которого можно сделать следующие ...

0 комментариев