Навигация

Принцип розподілу сплачених сум єдиного податку

1.3 Принцип розподілу сплачених сум єдиного податку.

Принцип розподілу сплачених сум єдиного податку нашого підприємства нічим не відрізняється від розподілу цієї суми сплаченої любою іншою юридичною особою, яка обрала спрощену систему оподаткування незалежно від обраної ставки податку – 6% чи 10%.

Згідно Указу Президента України від 28 червня 1999 року №746/99 “Про

спрощену систему оподаткування, обліку та звітності суб”єктів малого підприємництва” – юридична особа сплачує єдиний податок щомісяця не пізніше 20 числа наступного за звітнім місяця на окремий рахунок відділень Державного Казначейства України.

- до держбюджету України – 20%

- до місцевого бюджету України – 23%

- до Пенсійного фонду України – 42%

- на обов”язкове соціальне страхування – 11%

- до Державного фонду сприяння зайнятості – 4%, для відшкодування витрат, які здійснюються відповідно до законодавства у зв”язку з тимчасовою непрацездатністю, а також витрат зумовлених надходженням та похованням.

Платники єдиного податку – юридичні особи ведуть податковий облік за тими податками, платниками яких вони є, згідно вищевказаного Указу.

Щодо допомоги з тимчасової непрацездатності, то питання оплати лікарняних листків урегульовано постановою Кабінету Міністрів України від 30.08.2000 р. № 1352. Для відшкодування витрат на оплату лікарняних листків платник єдиного податку звертається до виконавчої дирекції Фонду соціального страхування з заявою, яку підписують керівник i головний бухгалтер. Виконавчі дирекції перераховують на підставі заяви кошти в 10-денний термін. Довідка про використання отриманих коштів подається до виконавчої дирекції Фонду щокварталу до 12 числа наступного місяця. Форму довідки встановлено названою постановою.

Обчислення i виплата допомоги за рахунок коштів соціального страхування здійснюються в загальновстановленому порядку.

Джерелом коштів на оплату допомоги є надходження в розмірі 11% суми єдиного податку. Перерахування цих сум на рахунок Фонду соціального страхування здійснюють органи Державного казначейства.

2.АНАЛІТИЧНА ОЦІНКА ОБЛІКУ І ЗВІТНОСТІ ТОРГОВОГО ПІДПРИЄМСТВА – ПЛАТНИКА ЄДИНОГО ПОДАТКУ

2.1 Бухгалтерський облік за спрощеною системою оподаткування.

Бухгалтерський облік є обов”язковим видом обліку, який ведеться підприємством. На його основі складається фінансова, податкова, статистична та інші види звітності. Складання та надання користувачам фінансової звітності (скороченої або повної) також є обов”язковим, що передбачено Законом №996, Порядком №419, Стандартом №25. Таким чином, всі підприємства зобов”язані вести бухгалтерський облік.

Бухгалтерський облік підприємств — платників єдиного податку в нових умовах особливих відмінностей не має. До документів, що регулюють організацію i ведення обліку, можна віднести:

Закон України від 16.07.99 р. № 996-XIV «Про бухгалтерський облік i фінансову звітність»;

основні Положення (стандарти) бухгалтерського обліку;

План рахунків бухгалтерського обліку активів, капіталу, зобов’язань i господарських операцій підприємств i організацій (затверджено наказом Мінфіну України від 30.11.99 р. № 291);

Інструкція про застосування Плану рахунків (затверджена наказом Мінфіну України від 30.11.99 р. № 291).

Облік доходів

Облік реалізації товарів відображається на рахунку 70 «Доходи від реалізації» за відповідними субрахунками:

701 «Дохід від реалізації готової продукції»

702 «Дохід від реалізації товарів»

703 «Дохід від реалізації послуг».

За необхідності на кожному із субрахунків можна відкривати субрахунки другого порядку. Наприклад:

702.1 «Дохід від реалізації оподатковуваних ПДВ товарів»

702.2 «Дохід від реалізації неоподатковуваних ПДВ товарів».

За кредитом відображається сума реалізації за методом нарахування, за дебетом — сума непрямих податків у сумі реалізації (акцизний збір i ПДВ у підприємств, що сплачують податок за ставкою 6%). Сума реалізації за мінусом ПДВ, акцизного збору списується за дебетом рахунку 70 у кредит рахунку 79 «Фінансові результати» на субрахунок 791 «Результат основної діяльності».

Особливості бухгалтерського обліку для суб”єктів малого підприємництва, що обрали його спрощену форму, визначені Положенням №196. Вони полягають у тому, що затрати на виробництво продукції (робіт, послуг), а також затрати, пов”язані зі здійсненням торгівельної діяльності, суб”єкти малого підприємництва

Відображають по дебету рахунків класу 8 «Витрати за елементами» (тобто без застосування рахунків класу 9 «Витрати діяльності» ). Можна сказати, що це правило є загальним для всіх суб”єктів малого підприємництва.

Така система обліку витрат цілком задовольнить ті підприємства, які до переходу на нові рахунки усі витрати відображали лише на рахунку 20 або 44. Витрати відображаються на відповідних рахунках i субрахунках:

80 «Матеріальні витрати». Зверніть увагу, що субрахунок 808 «Витрати товарів» призначено для відображення лише тих товарів, що використані на власні потреби, а не для продажу.

81 «Витрати на оплату праці». Цей рахунок має субрахунки, що деталізують характер виплати

82 «Відрахування на соціальні заходи»

83 «Амортизація»

84 «Інші операційні витрати»

Ці рахунки дають вичерпну інформацію для складання II розділу Звіту про фінансові результати, тобто формують витрати за елементами. Так як у звіті про фінансові результати за формою 2-м не передбачено розподілу адміністративних витрат i витрат на збут, то в обліку їх теж можна не розподіляти. На рахунку 84 «Інші операційні витрати» можна все ж відкрити два субрахунки:

841 «Інші операційні витрати, що включаються до складу валових витрат»

842 «Інші операційні витрати, що не включаються до складу валових витрат»

85 «Інші витрати». У складі інших витрат враховується єдиний податок. На цьому рахунку можна вести визначені субрахунки, що полегшують складання Звіту про фінансові результати. Наприклад:

851 «Фінансові витрати»

852 «Витрати інвестиційної діяльності»

853 «Витрати від надзвичайних подій»

854 «Єдиний податок».

Подальше списання затрат залежить від здійснюваного виду діяльності і проводиться відповідно до Положення №196 та Інструкції №291 до нового Плану рахунків.

Для обліку решти господарських операцій, що проводяться суб”єктами малого підприємництва ( облік необоротніх активів, запасів, власного капіталу, зобов”язань тощо ), необхідно керувати прийнятими бухгалтерськими Стандартами та Інструкцією №291.

Розглянемо загальний порядок відображенння витрат з використанням 8-го класу рахунків на прикладі затрат на оплату праці ( Додаток 1 ).

Фінансовий результат у звичному для нас розумінні відображається на рахунку 44 «Нерозподілені прибутки (непокриті збитки)». На цьому рахунку відкриваються три субрахунки:

441 «Нерозподілений прибуток»

442 «Непокриті збитки»

443 «Використаний прибуток».

По закінченні звітного періоду усі витрати операційної діяльності списуються в дебет субрахунку 791. Для визначення фінансового результату варто порівняти обороти за дебетом i кредитом субрахунку 791 i списати відповідними бухгалтерськими записами:

якщо оборот за кредитом більше обороту за дебетом, то утвориться прибуток: Дт 791 — Кт 441

якщо оборот за кредитом менше обороту за дебетом, то утвориться збиток: Дт 442 — Кт 791.

На субрахунку 443 відображається розподіл прибутку на дивіденди i відрахування до резервного (страхового) фонду, якщо створення такого фонду передбачено установчими документами.

Якщо підприємство — платник єдиного податку здійснює декілька видів діяльності або має складну організаційну структуру (що малоймовірно при такій обмеженій чисельності), то можна обліковувати витрати із застосуванням рахунків класу 9. Право вибору надано підприємству. Зафіксувати обрану систему обліку витрат потрібно розпорядженням, наприклад наказом про організацію бухгалтерського обліку на поточний рік.

У дев’ятому класі рахунків, очевидно, єдиний податок доцільно обліковувати на рахунку 98 «Податок на прибуток».

Відповідно до п.7 Положення №196 підприємства – суб”єкти малого підприємництва, що виконують роботи чи надають послуги, відображають витрати по дебету рахунка 23 “Виробництво” і у подальшому щомісячно списують їх з кредиту рахунку 23 у дебет рахунку 79 “Фінансові результати”. Однак це не означає, що всі без винятку витрати потрапляють до дебету рахунку 23. Підприємства, що надають послуги, повинні розподіляти витрати на прямі ( що складають виробничу собівартість робіт, послуг ) та інші (адміністративні, на збут тощо ) відповідно до П(С)БО 16 “Витрати”. Це необхідно для правильного складання фінансової звітності ( зокрема для заповнення рядків 040 і 090 Звіту про фінансові результати суб”єктів малого підприємництва ).

Формування фінансового результату підприємства при виконаннні робіт ( послуг ) розглянемо у вигляді схеми в Додатку №2.

Приклад відображення у бухгалтерському обліку доходів і витрат при виконаннні робіт ( послуг ), а також особливості заповнення форми № 2-м “Звіт про фінансові результати” розглянуто у таблиці в Додатку №3. У частині витрат на зарплату використані числові дані таблиці Додатка №1.

Як відомо, єдиний податок, що підлягає сплаті до бюджету, обчислюється із сум виручки від реалізації, що надійшла на розрахунковий рахунок або до каси підприємства. У той же час у бухгалтерському обліку доходом (виручкою) визнається не надходження грошей, а відвантаження продукції (товарів, робіт, послуг) – передача покупцеві всіх ризиків і вигід, пов”язаних з правом власності на продукцію (товар, інший актив).

Не важко помітити, що порядок визначення виручки від реалізації у бухгалтерському та податковому обліку єдиннників не збігаються. Постає питання – як же правильно нарахувати єдиний податок: за бухгалтерською виручкою чи за податковою?

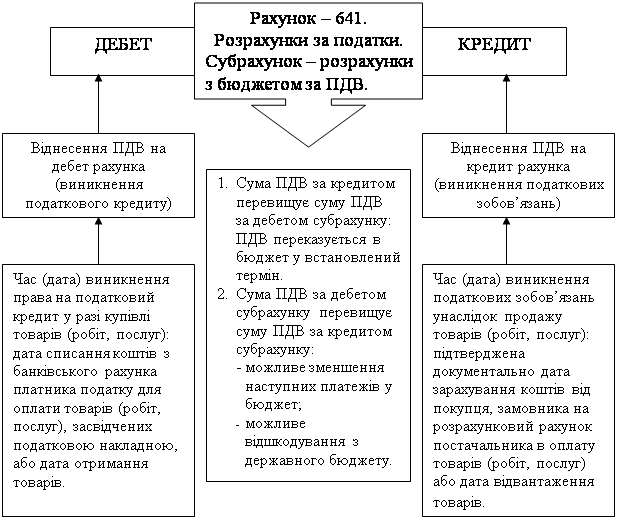

Оскільки у бухгалтерському обліку всі податки, що сплачуються за рахунок коштів підприємства (у тому числі єдиний), визнаються витратами, та у даному випадку необхідно керуватись п.7П(С)БО 16 “Витрати”, відповідно до якого витрати визнаються витратами певного періоду одночасно з визнанням доходу, для одержання якого вони здійсненні. Це означає, що одночасно з нарахуванням доходу за певний місяць (Кт рахунку 70) від суми цього доходу повинен бути нарахований і єдиний податок (Кт рахунку 641 субрахунок “Єдиний податок”), незважаючи на те що кошти від покупця ще не одержані.

Ігнорування принципу відповідності доходів і витрат може призвести до значного перекручення звітності. Наприклад, підприємство відвантажувало продукцію протягом всього 2000 року, а оплату одержало тільки у січні 2001 року. Якщо нарахувати єдиний податок від всієї суми виручки, що надійшла, то витрати підприємства за січень будуть безпідставно завищені, а доходи за 2000 рік - занижені.

А ось перерахування єдиного податку до бюджету рекомендуємо здійснювати відповідно до даних Розрахунку суми єдиного податку, тобто від реально одержаної виручки, визначеної на підставі Книги обліку доходів і витрат.

Деякі спеціалісти рекомендують використовувати інший варіант – відкрити в обліку єдиного податку два субрахунки: “Єдиний податок, термін сплати якого не настав” і “Єдиний податок, термін сплати якого настав”. По мірі надходженння виручки за продукцію (товари, роботи, послуги) ці субрахунки будуть кореспондуватись між собою і закриватися. Однак відбудеться це не автоматично, як у першому випадку. Бухгалтеру необхідно буде відслідити період відвантаження продукції, за яку надійшли кошти, і відповідно до цього закривати субрахунки з обліку єдиного податку.

На рахунок обліку витрат зі сплати єдиного податку Інструкція №291 чіткої вказівки не дає, тому бухгалтерам доводиться розбиратись самостійно, на свій розсуд.

Єдиний податок є специфічним податком, оскільки об”єднує податки і збори, які підприємство - платник податку на прибуток відображає по дебету рахунків:

-23 “Виробництво” (наприклад, нарахування на соціальне страхування із заробітку виробничих робітників);

-84 “Інші операційні витрати” (наприклад комунальний податок);

-85 “Інші витрати” (податок на прибуток).

На мою думку, єдиний пподаток доцільно обліковувати на окремому субрахунку рахунка 84 або 85. У цьому випадку бухгалтеру не доведеться вичленовувати суму нарахованого єдиного податку із загальної суми витрат при заповненні форми № 2-м.

Похожие работы

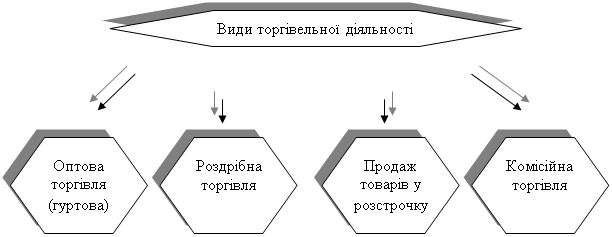

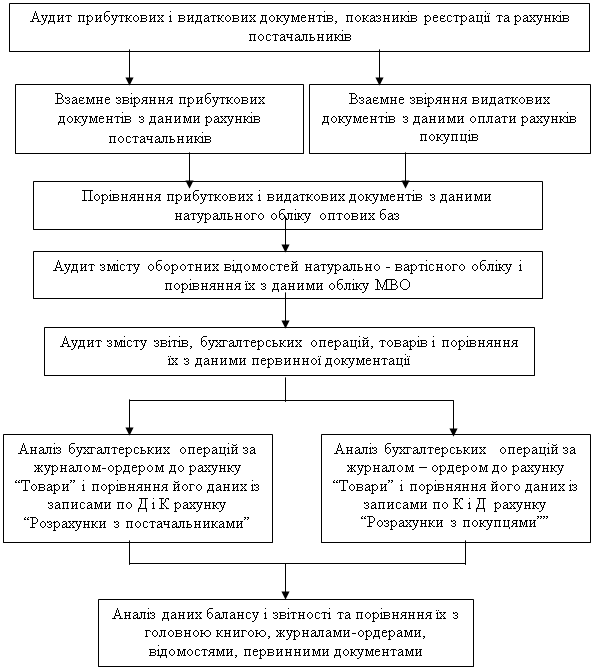

... Інвентаризація товарів і тари Рис.2. Схема послідовності проведення аудиту товарів. 2. ОРГАНІЗАЦІЯ БУХГАЛТЕРСЬКОГО ОБЛІКУ ТОВАРІВ НА ПІДПРИЄМСТВІ 2.1 Загальна організаційно-економічна характеристика підприємства Об’єднання “Сумипошта” є некомерційною організацією з правом здійснення торгівельної ді ...

... «Розрахунки з постачальниками і підрядчиками) К-т рах. 31 «Рахунки в банках». Якщо договором передбачена попередня оплата постачальникам виробничих запасів, що підлягають поставці, то в бухгалтерському обліку підприємства роблять записи: 1. на суму, перераховану постачальнику в оплату відпускної вартості виробничих запасів, що підлягають поставці (без ПДВ): Д-т рах. 63 «Розрахунки ...

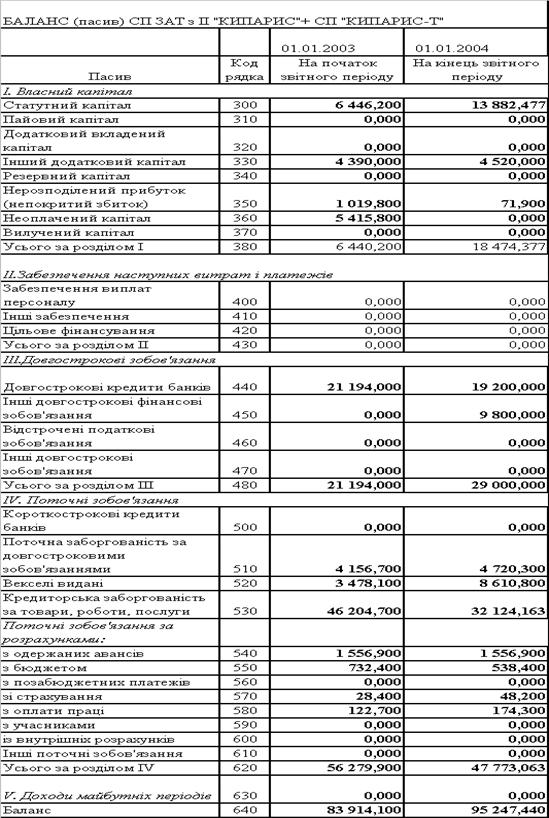

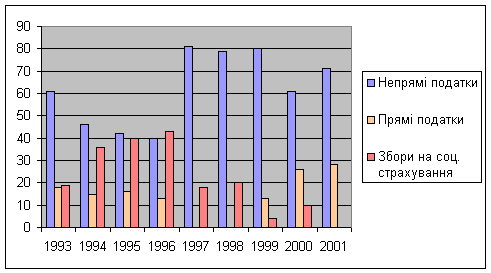

... збору є те, що, на відміну від податку на додану вартість, вони стягуються один раз у кінцевому технологічному ланцюжкові виготовлення. Проведений в дипломній роботі аналіз впливу непрямих податків на фінансово-господарську діяльність торгового підприємства СП "КИПАРИС" показує мінімальний характер їх впливу, який реалізується тільки на ціновому рівні споживання. Одначе, СП "КИПАРИС", яке імпорту ...

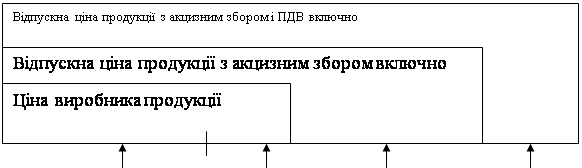

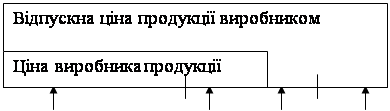

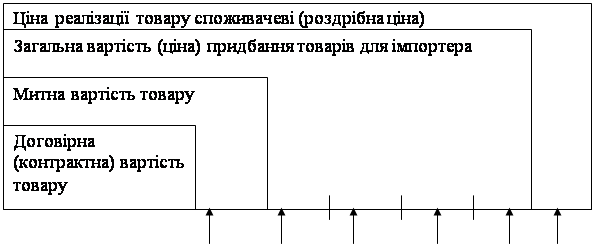

... Оплата митних послуг Ввізне (імпортне) мито Акцизний збір ПДВ Торгова націнка Сплата брокерських, агентських, комісійних та інших видів винагород У відпускну ціну продукції підприємств виробничої сфери можуть бути включені два непрямі податки: акцизний збір та податок на додану вартість. Акцизний збір, що включається в ціну, обчислюється: за ставками у відсотках до обороту з продажу ...

0 комментариев