Навигация

Организация денежного обращения

3. Организация денежного обращения.

3.1. Денежно-кредитная эмиссия.

Эмиссия банкнот. Центральные банки наделены исключительным правом на выпуск банкнот в обращение.

Эмиссия банкнот является старейшей и одной из важнейших функций центрального банка. С развитием капитализма она претерпела существенные изменения. На ранних этапах становления кредитных систем наряду с центральными эмиссию банкнот осуществляли коммерческие банки, используя механизм как один из источников мобилизации капитала. В процессе централизации банкнотной эмиссии в ряде крупнейших коммерческих банков и трансформации их в центральные банки право на выпуск банкнот закрепилось за одним банком – центральным.

В некоторых странах (Франция, Южная Корея и др.) помимо эмиссии банкнот центральные банки осуществляют чеканку монет различного достоинства.

Монополия центрального банка на эмиссию банкнот обычно распространяется на всю территорию страны. Исключением является Великобритания, где 3 крупнейших шотландских банка также уполномочены осуществлять денежную эмиссию. При этом выпускаемые ими банкноты должны быть на 100% обеспечены депонированными в Банке Англии денежными средствами или его банкнотами.

О значимости центральных банков как эмиссионных центров свидетельствует наличие в каждом из них специального подразделения, непосредственно осуществляющего эмиссионно-кассовую работу, в ведении которого находится типография, печатающая банкноты.

Центральные банки развитых стран нередко занимаются не только производством банкнот, но и их дизайном. Они уделяют большое внимание таким вопросам, как долговечность банкнот и разработка способов защиты их от подделки. Банкноты выпускаются строго определенного достоинства и на особой бумаге.

Продажа банкнот банкам осуществляется по номиналу, однако в некоторых странах в случае предоставления центральным банком дополнительных услуг может взиматься комиссия. Так, Банк Норвегии устанавливает комиссию за поставки банкнот, пригодных для использования в автоматических кассовых аппаратах, а также за особым образом упакованные монеты.

В настоящее время только в Бельгии и США сохранилось формальное разделение выпускаемых в обращение бумажных денег на казначейские и банковские билеты, разница между которыми заключается лишь в характере эмиссии и обеспечения. Банковские билеты (банкноты) эмитируются в центральном банке и, как правило, имеют обеспечение в форме его активов, основными статьями которых обычно являются официальные валютные резервы, государственные и прочие ценные бумаги, а также кредиты банковским институтам, предоставленные под залог ценных бумаг. В различных странах вопрос обеспечения банковской эмиссии решается по-разному: в одних странах определяются характер обеспечения и, следовательно, косвенные пределы бумажно-денежной эмиссии; в других государствах оговариваются пределы фидуциарной эмиссии, хотя обычно они отсутствуют. Например, в Южной Корее центральному банку не предъявлено требование поддерживать минимальный уровень обеспечения денежной массы в соответствии с объемом золотовалютных резервов. В то же время в Великобритании после того как в 1928 г. казначейские билеты были приравнены к банкнотам Банк Англии получил право на фидуциарную эмиссию в пределах установленного лимита, который мог быть превышен лишь с санкции Казначейства.

Депозитная эмиссия. Под эмиссионной деятельностью центрального банка подразумевается выпуск в обращение денег исключительно в наличной форме, однако в более широком смысле слова она означает пополнение денежного обращения всеми видами денежных средств, обусловливающих увеличение совокупного денежного оборота.

Центральный банк обладает исключительным правом на выпуск в обращение наличных денег и лишь отчасти участвует в кредитной эмиссии. Выпуск денег в обращение центральным банком осуществляется в процессе кредитования коммерческих банков, покрытия дефицита государственного бюджета, покупки им ценных бумаг и иностранной валюты. По мере увеличения кредитных вложений и инвестиций центрального банка происходит рост его кредитных ресурсов. Отличие центрального банка от других кредитных институтов состоит в том, что он сам создает для себя ресурсы кредитования. Остальные банковские учреждения в процессе своих кредитно-расчетных операций в основном перераспределяют созданные центральным банком денежные средства. Возможности коммерческих банков самостоятельно создавать средства крайне ограничены, поскольку они могут осуществлять безналичные платежи, предоставлять кредиты и получать наличные деньги только в пределах остатков средств на своем расчетном счете в центральном банке. Вместе с тем зачастую коммерческие банки участвуют в «создании депозитов». Например, баланс коммерческого банка составляет 100 млн. долл. Если 10 млн. долларов выделяется на покупку ценных бумаг, то величина актива формально не изменится, поскольку будет иметь место перенесение суммы в 10 млн. долл. из одного вида актива в другой. Одновременно пассив возрастет на 10 млн. долл. и, следовательно, банк может увеличить активные операции на эту сумму, вследствие чего баланс составит 110 млн. долл.

Ограниченность депозитной эмиссии коммерческих банков обусловлена возможностями их кредитной деятельности в пределах собственных и привлеченных средств. Кроме того, ограничителем является необходимость держать часть средств в форме депозитных резервных требований в центральном банке.

Существуют и другие источники «создания» безналичных денег коммерческими банками, возникшие в результате развития различных форм кредитных операций, систем денежных переводов и ускорения обращения денег.

Несмотря на имеющиеся возможности, коммерческие банки сами сдерживают депозитную эмиссию, опасаясь возможности повышения риска ликвидности и банкротства. Со своей стороны, центральные банки жестко контролируют депозитную эмиссию посредством установления различных нормативных показателей.

Похожие работы

... покупка и продажа чеков и векселей (в том числе казначейских); залоговые операции с ценными бумагами, векселями и платежными требованиями. Важную роль в функционировании банковской системы страны играет характер осуществления надзора центральным банком. Однако в Великобритании на протяжении десятилетий вплоть до 1979 г. контроль за деятельностью второго уровня банковской системы со стороны Банка ...

... обращением) и функции защиты гражданского оборота, интересов вкладчиков (кредиторов). По степени важности предпринята попытка разделить функции на основные и дополнительны. К основным относят те, без которых невозможно выполнение основной задачи центрального банка (сохранение стабильности денежной единицы). В свою очередь эта функция подразделяется на регулирующую, контрольную и обслуживающую. ...

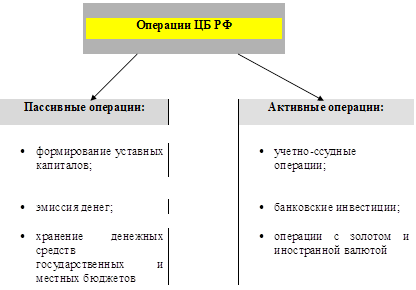

... деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег. Перечисленные выше функции Центрального банка реализуются через его операции и инструменты. Операции ЦБ определяются в зависимости от выполняемых функций и направления деятельности. В общем случае операции ЦБ можно разделить на ...

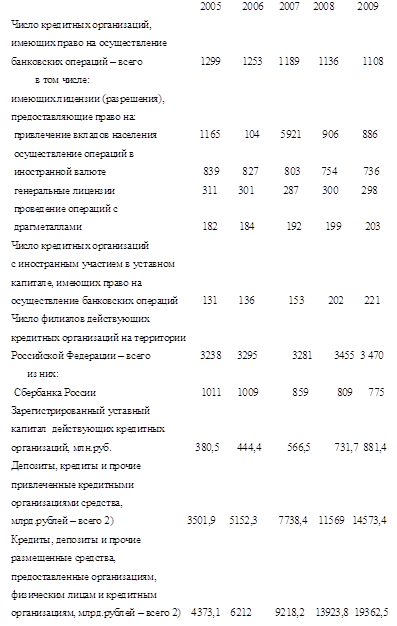

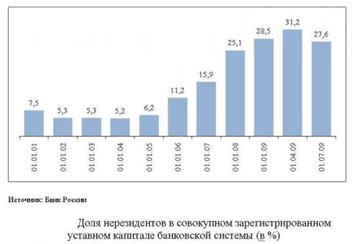

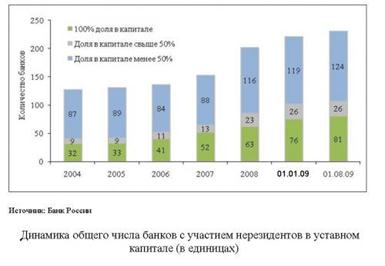

... отзыва лицензий на совершение банковских операций, определены возможности для предъявления дополнительных требований к руководителям и участникам кредитных организаций. Все это не могло не сказаться на развитии банковской системы России. Состояние банковского сектора в последние годы свидетельствует о закреплении и развитии тенденции к восстановлению банковской деятельности. За период с 2000 ...

0 комментариев