Навигация

Деятельность банка «Центр-Инвест»

2.2. Деятельность банка «Центр-Инвест»

2.2.1. История создания и структура банка

Акционерный коммерческий банк "Центр-Инвест" учрежден 26 ноября 1992 года первыми акционерными обществами,созданными в ходе приватизации в Ростовской области. Банк специализируется на разработке и внедрении новых банковских технологий обслуживания акционерных обществ в привлтизации и постприватизационного развития. Учредители банка:

АО "Сулинский металлургический завод";

АО "Сантарм";

АО Торговая фирма "РостовЦУМ";

АО"Электросвязь";

Инвестиционно-финансовая компания "Ростов-Инвест";

В дальнейшем в число учредителей вошли:

АО "Ростовгоргаз";

АО "Ростовречфлот";

АО "Новочеркасский станкозавод";

АО "Ростовобувь";

СКЦ стандартизации и метрологии.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() Председатель правления банка

Председатель правления банка

Кредитный Аналитический Юридический

![]()

![]() отдел

отдел отдел

отдел

отдел отдел

Отдел валютных операций Отдел ценных бумаг

Инвестиционное

управление

![]()

![]() И другие подразделения банка

И другие подразделения банка

Рис. 2.1. Схема структуры банка

19 января 1993 года была произведена регистрация проспекта эмиссии первого выпуска акций банка. 26 января банк получил лицензии на совершение банковских операций в Центральном Банке России.Фактическая деятельность банка началась 1 февраля 1993 года. В марте банк начал работу с населением по привлечению денежных вкладов. В мае банк приступил к реализации проекта социальной защиты "Каждый ребенок должен стать акционером и миллионером". Сущность программы заключалось в том, что дивиденды по привилегированным акциям банка "Центр-Инвест", приобретенными родителями зачисляются на депозитный счет ребенка. По таким счетам начисляется более высокий сложный процент. В это же время началась реализация программы "Защита пенсии от инфляции". Для пенсионеров была разработана система индексации и начисления сложных процентов, которая сделала возможным накопление денежных средств для этой категории клиентов банка.

В августе 1993 года был открыт первый вкладной пункт. С декабря 1993 по май 1994 было зарегистрировано четыре филиала: два в Ростове- на-Дону, в Новочеркасске и в Батайске.

В мае 1994 года произошел выпуск в обращение первого расчетного векселя. В условиях кризиса неплатежей специалисты банка "Центр- Инвест" предложили несколько вариантов использования вексельного обращения. Клиент банка "Центр-Инвест" получает кредит для расчетов с поставщиками на льготных условиях. Кредит выдается в форме простого финансового векселя банка. Вексель используется для погашения задолженности в расчетах с поставщиками и их партнерами дальше по цепочке. Первый кредит векселем был выдан банком "Центр- Инвест" одному из своих акционеров - заводу "Сулин".

Центральным звеном реформ в России стала приватизация. Банк "Центр-Инвест" первым предложил своим клиентам услуги, которые позволили:

- накопить средства для участия в приватизации;

- получить кредиты для покупки объектов приватизации;

- эффективно использовать приватизационные чеки и денежные средства;

-гарантировать оплату акций, приобретаемых отдельными покупателями.

Благодаря этим услугам клиенты банка "Центр-Инвест" приобрели контрольные пакеты акций приватизировянных предприятий, а банк "Центр-Инвест" - опыт работы с ценными бумагами и операциями по купле-продаже недвижимости. Помимо вексельного обращения банк выполняет следующие операции на рынке ценных бумаг:

- КО Минфина (купля-продажа, залог, операции репо);

- ГКО, ГДО,ВЭБ.

Кроме вышеуказанных услуг банк выполняет:

- открытие депозитных счетов для закрытой подписки;

- открытие и обслуживание расчетных, контокарентных текущих и

лицевых, ссудных и валютных счетов;

- расчетное обслуживание по модемной связи;

- выдача кредитов;

- открытие валютных счетов;

- обмен валюты;

- консультации по бухгалтерскому учету;

- консалтинговые услуги;

- валютное кредитование;

- операции с наличной валютой;

- расчеты через сеть корреспондентских счетов;

- обслуживание пластиковых карточек и т.д.

Практически трудно установить отношения сразу со множеством банков. Банкам, которые созданы недавно, достаточно сконцентрировать свои отношения с несколькими банками, которые обеспечат наилучшее обслуживание. Для того чтобы установить корреспондентские отношения с банком, к письму с предложением прилагаются копии устава, генеральной лицензии, отчет о деятельности банка. Банки также сообщают друг другу списки ответственных должностных лиц. После согласия банка на открытие счета достигается взаимная договоренность о тайном коде, применение которого исключит злоупотребление счетами третьими сторонами. Открываемые счета бывают двух типов: счет в обслуживающем банке именуют "лоро", в банке, ведущем корреспондирующий счет - "ностра". После открытия счетов определяется срок операций, которые будут выполнять друг для друга банка-корреспонденты. При этом отношения развиваются постепенно, начиная с ограниченного объема сделок. С самого начала корреспондентские отношения используются для предоставления услуг клиентам банка, в первую очередь - проведение их платежного оборота на основе документарных или бездокументарных операций.

Для расчетов предприятий нашей страны с зарубежными контрагентами характерны документарные операции, т.е. платежи, совершаемые на основе документов, удостоверяющих факт перевозки товара, его оценку, страховку и состояние. К таким документам относятся: морские конасаменты, авиационные и железнодорожные накладные, страховые полисы, свидетельства о происхождении товара, сертификат качества и т.д. Указанные расчеты производятся в форме документарного инкассо и документарбного аккредитива на платной основе. Как правило, банки заранее обмениваются каталогами тарифов за оказываемые услуги.

На определенном этапе корреспондентские отношения поднимаются на более высокую ступень и включают в себя межбанковские операции. Такие операции как покупка-продажа валют, торговля на денежном рынке (предоставление друг другу дененжных сумм на определенные сроки). К межбанковским операциям также относятся привлечение и размещение вкладов, хранение ценных бумаг, расчеты по клирингу и кредиты.

В соответствии с валютной лицензией № 2225 от 13.08.93 года на право совершения операций в иностранной валюте банк "Центр-Инвест" установил корреспондентские отношения и открыл валютные счета в следующих иностанных банках:

East-West United Bank (г.Люксембург). Открыт мультивалютный счет. Обороты по счету составляют более 1000000$ США. Валютные счета открытые в EWUB позволяют осуществлять расчеты с Ростовской межбанковской валютной биржей. Через EWUB были осуществлены платежи в следующие банки: Loyds Bank DLK, Tel-Aviv Bank, Bank of New-York, Dresden Bank.

Для ускорения расчетов с таможней открыты валютные счета в "Кредо-банк" (г. Ростов-на-Дону).

Для ускорения объемов операций в наличной валюте открыт счет в Международной финансовой компании (г. Москва).

19 апреля 1995 года открыт мультивалютный счет в Dresdner Bank (г. Франкфурт);

19 апреля 1995 года открыт мультивалютный счет в Commerz Bank(г. Франкфурт).

30 ноября 1995 года было заключено соглашение об установлении корреспондентских отношений и порядке ведения валютных счетов в иностранной валюте с "United Export Import Bank"(г.Москва). В банке открыт счет в долларах США.

2.2.2. Валютный отдел и Инвестиционное управление как подразделения банка

![]()

![]() Схема валютного отдела

Схема валютного отдела

![]()

![]()

![]()

![]()

![]()

![]() Валютный отдел

Валютный отдел

Бухгалтерия Отдел корреспондентских Кредитный отдел

отношений

отношений

![]()

![]()

![]() (1)

(1)

Технический отдел

Инвестиционное управление

![]()

![]() где: (1) - направление взаимодействия между инвестиционным управлением и кредитным отделом

где: (1) - направление взаимодействия между инвестиционным управлением и кредитным отделом

Рис. 2.2. Схема валютного отдела

Схема управления валютным отделом при осуществлении инвестиционной деятельности

![]()

![]()

![]()

![]()

![]()

Начальник валютного отдела

Начальник валютного отдела

Гл. Экономист ст. Экономист экономист

по валютному

контролю

Рис. 2.3. Схема управления валютным отделом

Работу отдела валютных операций возглавляет начальник отдела. Начальник отдела назначается и освобождается от должности Председателем Правления банка. Подчиняется он непосредственно заместителю Председателя Правления банка. В обязанности начальника отдела валютных операций входит:

- обеспечение работы отдела по обслуживанию внешнеэкономической деятельности хозорганов и проведение международных расчетов;

- координация работы сотрудников отдела по обслуживанию хозорганов по вопросам внешнеэкономической деятельности;

- контроль за соблюдением сроков исполнения заданий, предусмотренных планом и указаний руководства банка;

- обобщение и анализ результатов работы отдела,составление соответствующих заключений по валютным операциям;

- проведение работы по получению доходов банка в валюте и в рублях;

В обязанности начальника отдела валютных операций входит также организация деловых встреч с представителями организаций и предприятий по осуществлению международных расчетов и валютных операций, разработка должностных инструкций сотрудников отдела, организация систематического изучения работниками отдела законодательных актов, нормативных документов, относящихся к компетенции отдела. Начальник отдела валютных операций представляет на рассмотрение руководства банка предложения о структуре и штатах отдела, приеме, поощрении, а также наложении взысканий за нарушение трудовои и иполнительскои дисциплины. Начальник отдела должен постоянно повышать свою деловую квалификацию и навыки владения иностранными языками.

Главный экономист отдела валютных операций назначается и освобождается от должности Председателем Правления банка. Главный экономист отдела подчиняется непосредственно начальнику отдела валютных операций. В своей деятельности он руководствуется действующим законодательством РФ, постлновлениями правительства по вопросам валютного регулирования, Уставом Банка, Положением об отделе валютных операций, решениями Совета директоров Правления блнка, приказами и расоряжениями Председателя Правления банка, указаниями начзльникл отдела.

В права главного экономиста входит внесение предложений по вопрослм своей работы начальнику отдела и руководству Банка, участие в совещаниях по вопросам, относящимся к его деятельности и к компетенции, получать необходимые для выполнения возложенных функций материалы. При отсутствии начлльника отдела главный экономист выполняет его обязанности и и координирует работу специалистов отдела.

Старший экономист отдела валютных операций имеет право вносить предложения по вопросам своей работы начальнику отдела и руководству банка, а также участвовать в совещаниях по вопросам, относящимся к деятельности и компентенции специ-алиста отдела.

Экономист отдела валютных операций назначается и освобождается от должности Председателем Правления банкя. Экономист подчинен непосред-ственно начальнику отдела валютных операций.

Экономист по валютному контролю назначается и освобождается от должности Председателем Правления банка. Экономист по валютному контролю подчиняется непосредственно начальнику отдела валютных операций.

Существует ряд требований обязательных для всех работников валютного отдела. К ним относятся:

- высокий уровень профессиональных знаний в области валютных отношений, основ валютного и банковского законодательства РФ и основ гражданского и хозяейственного права РФ;

- умение работать с компьютерной техникой;

- знание иностранных языков.

- хранение банковской тайны;

- систематическое изучение действующих нормативных документов, законов, указов, инструкций по организации ВЭД.

Валютный отдел очень тесно связан с другими отделами.

1. Аналитический отдел. Составляет програмное обеспечение для валютного отдела. Каждое утро сбрасывает информацию по каналам связи.

2. Бухгалтерия. Покупка и продажа валюты отражается в бухгалтерских проводках, как в валюте, так и в рублях. Для того, чтобы совершить операцию по покупке валюты на бирже, по поручению клиента, экономист валютного отдела должен связаться с главным бухгалтером банка, чтобы получить информацию о рублевом счете клиента.

3. Кредитный. Под любой импортный контракт берется кредит в рублях.

4. Технический отдел. Занимается ремонтом оборудования.

5. Отдел корреспондентских отношений. Занимается оплатой через банки.

6. Инвестиционное управление. Занимается выделением кредитных линий для осуществления инвестиционной деятельности и тесно связано с кредитным отделом.

2.3. Осуществление механизма инвестирования в региональную экономику

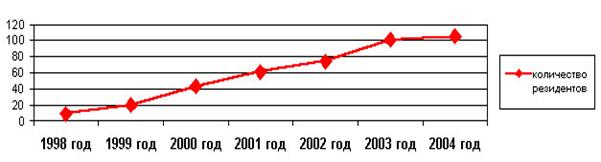

Банк «Центр-Инвест» является официальным партнером Российского Центра содействия иностранным инвестициям, таким образом представляется возможным проследить механизм предоставления кредитных линий для инвестиционных проектов, реализуемых в рамках межгосударственных соглашений по условиям ОЭСР.

Условия ОЭСР предусматривают выделение средств по кредитной линии только при двух условиях. Во-первых, 15 % суммы согласованного и одобренного кредита должно быть наполнено российским реципиентом из собственных или привлеченных им кредитных ресурсов. Во-вторых, по остальной части кредита должны быть предоставлены государственные гарантии на уровне федерального правительства. Эта схема оставалась традиционной схемой еще советских времен, когда единственным гарантом межгосударственных кредитов в Советском Союзе могло быть только государство, и соответственно, правительство.

![]()

(1) (1)

(1) (1)

![]()

![]()

![]()

![]() Заемщик

Заемщик

![]()

![]()

(6)

(6)

Министерство Банк-агент

финансов РФ (7) (агент по

![]() (кредитор)

соглашению)

(кредитор)

соглашению)

![]() (4) накоп.(2)

(4) накоп.(2)

![]() счет

счет

![]()

![]() (3)

(3)![]()

Инопартнер (5)

Рис. 2.4. Схема предоставления кредитных линий для инвестиционных проектов, реализуемых по условиям ОЭСР

(1) потенциальный заемщик заключает кредитное соглашение(долговое обязательство) с Министерством финансов, а также банком-агентом;

(2) банк-агент открывает накопительный счет на котором фиксируется движение средств и прибыли;

(3) Министерство финансов выделяет средства для заемщика и относит их на накопительный счет в банке-агенте;

(4) заемщик осуществляет торговую операцию с инопартнером;

(5) - (6) движение средств между заемщиком и инопартнером осуществляется через накопительный счет;

(7) банк-агент возвращает кредит Министерству финансов.

Это была упрощенная схема предоставления кредитных линий по условиям ОЭСР.

Выполнение такой схемы предусматривает привлечение значительных средств федерального бюджета и длительную процедуру всевозможных бюрократических согласований, тогда как весь мир старается очистить и сократить весь механизм привлечения средств. Следовательно появляется необходимость изобретения новейших схем привлечения иностранных инвестиций.

Деятельности в рамках специальных государственных программ по поддержке кредитных линий оказывается явно недостаточно, если она не дополняется поддержкой российских коммерческих банков или местных администраций.

Совершенно очевидно, что все более перспективной стратегией в России становится поиск партнеров среди российских банков, которые могут по своим финансовым возможностям давать гарантии кредитов. Одним из способов работы с такими банками может стать участие в акционерном капитале этих банков. Имея небольшой пакет акций этот банк обеспечивает себе «прозрачность» партнера и гарантирует надежность сотрудничества.

Ростовские коммерческие банки имеют большой опыт неудачной работы с промышленными предприятиями. Поэтому банк «Центр-Инвест» проводит очень осторожную стратегию, кредитуя только своих клиентов, что обеспечивает им некоторые гарантии. Кроме того он предоставляет кредиты лишь поэтапно. «Центр-Инвест» дает кредиты первоначально только на 1-2 месяца. Если клиент сумеет вернуть такой кредит, что свидетельствует о его надежности, следующий кредит уже может быть предоставлен на 3-6 месяцев. Только после его возврата клиент может рассчитывать на открытие ему кредитной линии на реализацию долгосрочного проекта.

![]() Заемщик (5) Инопартнер

Заемщик (5) Инопартнер

| |||||

(2)

![]()

(4)

(4)

![]() Банк

Банк

расч. (3)

![]() (1) счет

(1) счет

Рис.2.5.Схема типового варианта предоставления кредитных линий для инвестиционных проектов при использовании кредитов и гарантий банков

(1) заемщик предварительно открывает расчетный счет в банке(используется заявление на открытие счета, см. прил. 4);

(2) просит банк о предоставлении кредитной линии (используется кредитный договор с договором о залоге имущества, см. прил. 1-3);

(3) банк выделяет средства и помещает их на уже открытый расчетный счет;

(4) заемщик использует выделенные средства для осуществления торговых операций(5) с инопартнером.

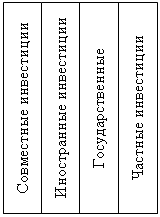

Предприятия с иностранными инвестициями могут создаваться на территории ростовской области (также как и во всей стране) в форме хозяйственных товариществ и обществ. Хозяйственными товариществами и обществами признаются коммерческие организации с разделенными на доли или вклады участников капиталом. Такой капитал по другому называется уставным.

Минимальный размер уставного капитала совместного предприятия составляет 1000 минимальных окладов. Минимальный размер уставного капитала предприятия, полностью принадлежащего иностранному инвестору, зависит от его организационно-правовой формы: для открытого акционерного общества он составляет 1000 минимальных окладов, для остальных форм- 100.

Максимальный размер уставного капитала не установлен, но в случае превышения им определенного предела усложняется процедура регистрации, что вытекает из Закона РФ «О конкуренции и ограничении монополистической деятельности на товарных рынках». В этом случае необходимо согласие государственного комитета по антимонопольной политике.

Таким образом анализ участия КБ «Центр-Инвест» в реализации процедуры заимствования средств на зарубежных финансовых рынках позволяет сделать следующие выводы:

· проблема привлечения иностранных инвестиций в экономику Ростовской области остается, с одной стороны, еще достаточно актуальной, а, с другой, - достаточно динамично решаемой. Ведущими странами- инвесторами дальнего зарубежья являются: Швейцария, США, Турция, Люксембург;

· особую роль в условиях благоприятного инвестиционного климата в регионе должны сыграть национальные субъекты инвестиционной деятельности;

· КБ «Центр-Инвест» в структуре валютного отдела создал инвестиционное управление, задачами которого являются выделение кредитных линий для осуществления инвестиционной деятельности;

· на основе изучения схемы предоставления кредитных линий для инвестиционных проектов, реализуемых по условиям ОЭСР, автором дипломной работы составлена схема типового варианта предоставления кредитных линий для инвестиционных проектов при использовании кредитов и гарантий банков. Это позволило раскрыть механизм осуществления инвестирования в региональную экономику.

3. «Центр-Инвест» - помощь малому бизнесу в инвестиционной деятельности

3.1. Поиск зарубежного инвестора

В конце октября - начале ноября 1996 года в Париже, Амстердаме и Москве Российский Центр содействия иностранным инвестициям Минэкономики РФ провел серию мероприятий по презентации российских проектов иностранным инвесторам.

В российскую правительственную делегацию вошли делегаты из Ростовской области - представители банка «Центр-Инвест». Участие этого ростовского банка в столь серьезных мероприятиях далеко не случайно. Банк «Центр-Инвест» известен не только теоретическими разработками в сфере инвестиций, но и является официальным партнером Российского Центра содействия иностранным инвестициям в Ростовской области. Специалисты банка уже давно занимаются содействием в разработках региональных инвестиционных программ и поиском реальных инвесторов за рубежом. Именно поэтому представителям КБ «Центр-Инвест» была доверена почетная и ответственная задача - презентовать Донской край иностранным инвесторам. И эта задача была выполнена не без успеха благодаря использованию приемов Investing Promotion, программы поддержки малого бизнеса, разработанных специалистами банка «Центр-Инвест».

По мере углубления экономической реформы в России все большее число коммерческих структур, независимо от того, являются ли они «гигантами большого бизнеса» или малыми предприятиями, неизбежно включаются в работу на международных рынках.

В этих условиях возрастает потребность в информации, консультациях, подготовке и повышении профессионального мастерства работников коммерческих организаций в сфере международных операций, в квалифицированном проведении переговоров с зарубежными партнерами и заключении контрактов, освоении принятых международных форм расчетов и форм поставки товаров, знании и умении грамотно применять их на практике.

Являясь официальным представителем Российского Центра содействия иностранным инвестициям, банк «Центр-Инвест» обладает необходимым опытом и возможностями для поиска зарубежных инвесторов для малого бизнеса.

![]()

«Центр-Инвест»

«Центр-Инвест»

Валютный отдел Инвестиционное

![]()

![]() управление

управление

![]()

![]()

![]() Предприятие Инвестор

Предприятие Инвестор

![]()

Рис. 3.1. Схема поиска зарубежного инвестора

Для поиска инвестора клиенту необходимо составить письменное предложение или запрос. Такое предложение должно обязательно содержать данные о предприятии:

n размер,

n отрасль,

n форма собственности,

n банковский счет,

n адрес, телефон, факс,

n опыт работы на внутреннем и внешнем рынке,

n данные о производимой/предлагаемой продукции

Лучшим вариантом будет рекламный проспект изделия или предприятия. Можно привести некоторые рекомендации по подготовке такого предложения.

Письменное предложение иностранному инвестору должно быть составлено на английском языке, либо на родном языке той страны, куда направляется запрос. Технические и потребительские нормы должны соответствовать принятым в данной стране стандартам. Следует помнить, что предложений будет несколько и первым будет рассмотрено то, которое составлено на знакомом языке и с привычными покупателю нормами.

Предложение потенциальному покупателю должно содержать следующие характеристики товара:

· точное описание товара и упаковки

· размер, вес

· объем и сроки поставки

· сертификаты качества

· цена в долларах США либо в валюте страны партнера

· форма платежа

· условия поставки

В предложении следует четко указать вариант желаемого сотрудничества:

· простой экспорт

· бартер

· производственная кооперация

· совместное предприятие и др.,

а также стоит описать все дополнительные условия предлагаемого сотрудничества:

· сроки,

· периодичность поставок,

· право распоряжаться товаром,

· лицензия,

· таможенные пошлины,

· местные законы

Цена является исходным пунктом переговоров. Необходимо исходить из собственного расчета, но одновременно учитывать уровень цен в стране потенциального партнера.

Следует помнить, что окончательную цену всегда назначает продавец.

В условиях поставки иногда недооценивается значение дополнительных расходов:

· оплата транспорта

· сбыта

· рекламы и т.д.

Чем больше объективной деловой информации содержится в письменном предложении, тем больше шансов заинтересовать зарубежного инвестора и получить отклик на свое предложение. Специалисты банка «Центр-Инвест» уже на стадии разработки запроса окажут консультационную поддержку, помогут вычленить и подчеркнуть выгодные моменты предложения.

Следующий шаг - непосредственный поиск зарубежного инвестора. Как уже отмечалось выше, банк «Центр-Инвест» является официальным партнером Российского центра содействия иностранным инвестициям и, соответственно, имеет доступ к базам данных Центра и Торгово-промышленных палат зарубежных стран. Кроме того, в самом банке имеется собственная база данных. В нее входит целый ряд специфических зарубежных организаций, которые осуществят помощь в поиске зарубежного инвестора. Каждый из органов дает возможность осуществлять поиск делового партнера в определенной сфере бизнеса и позволяет выделить те предприятия, которые с наибольшей степенью вероятности могут стать реальным партнером российского предприятия.

На основании запроса банк проводит системный поиск, предоставляет своему клиенту список потенциальных инвесторов, которым и осуществляется адресная рассылка письменного предложения клиента.

Банк «Центр-Инвест» доводит до логического конца «наведение мостов» между отечественным и иностранным предприятием:

n помогает провести грамотные переговоры,

n заключить выгодные контракты,

n оформить сделку,

n осуществляет платежи на наиболее выгодных условиях.

В работе с зарубежным партнером требуется правильный выбор условий поставки, знание юридических норм страны партнера и правильный выбор форм расчетов.

Немаловажным представляются и вопросы о нормах и правилах валютного контроля, действующие на территории РФ, с обязательным оформлением экспортных и импортных паспортов сделок, карточек платежа и учетных карточек, а также соблюдение жестких сроков предоставления документов валютного контроля (валютный контракт, грузовая таможенная декларация и др.) в банк, обслуживающий экспортно-импортные операции клиентов, являющийся агентом валютного контроля (ВК). Валютный контроль предусмотрен также для контрактов, связанных с экспортом-импортом услуг при предоставлении соответствующих актов приема-передачи, а также для валютных операций. Связанных с оплатой за обучение, лечение, приобретение литературы, участие в международных форумах, конференциях и др.

Однако банки являются не только агентами ВК, но и предоставляют своим клиентам комплекс услуг в сфере внешнеторговых операций, они крайне заинтересованы в том, чтобы помогать фирмам, открывшим у них валютные счета. Поэтому всем субъектам внешнеэкономической деятельности от индивидуальных предпринимателей до крупных корпораций, рекомендуется обратиться в банк за соответствующей консультацией, прежде чем заключать внешнеторговый контракт. Эта рекомендация особенно актуальна для первого контракта с новым иностранным инвестором.

Для того, чтобы помочь фирме решить проблемы внешнего и внутреннего характера в области инвестирования, в банке «Центр-Инвест» разработана специальная схема обслуживания клиентов по валютным операциям. Высококвалифицированные сотрудники управления валютных операций помогут клиентам в подготовке документов в соответствии с требованиями международного и Российского законодательства, разъяснят порядок проведения валютных операций, порекомендуют ту или иную форму расчетов и поставки. Скорость платежей при этом составит 1 день для долларов США, и 2 дня в любой другой свободно-конвертируемой валюте.

Банк "Центр-Инвест" для реализации инвестиционной программы предприятия осуществляет следующие валютные операции:

- открытие и ведение валютных счетов;

- организация валютных расчетов;

- конвертация рублей в валюту;

- снятие наличными со счета;

- перевод с валютной конверсией;

- эммиссия и учет валютных векселей;

- обслуживание валютных карточек VISA и Union Card;

- прием валюты от физических лиц на депозит;

- форвардные и фьючерсные сделки;

Для осуществления инвестиционной деятельности резиденты РФ имеют право на открытие валютного счета. Для открытия предприятием-резидентом валютного счета в уполномоченном банке на территории РФ необходимо представить в уполномо-ченный банк следующие документы:

- заявление;

- копию Устава, нотариально заверенную;

- копию учередительного документа, нотариально заверенную;

- карточку с образцами подписей и оттиском печати предприятия;

- справку из банка, где открыт рублевый счет.

Уполномоченный банк оформляет открытие валютного счета распоряжением по установленной форме, которое подписывается руководителем и главным бухгалтером банка. Один экземпляр подписанного распоряжения направляется владельцу в подтверждение заключенного с ним договора об открытии валютного счета.

Предприятию с иностранными инвестициями открывается сразу два счета: транзитный ваютный счет и текущий валютный счет. Эти счета ведутся параллельно. Валютная выручка, поступающая за экспорт товаров зачисляется сначала на транзитный счет, а затем после обязательной продажи части валютной выручки, остаток зачисляется на текущий валютный счет предприятия.

При зачислении валютной выручки на транзитный валютный счет предприятия банк не позднее следующего рабочего дня извещает об этом предприятие, а последнее дает поручение банку на обязательную продажу валюты и на перечисление оставшейся части на свой текущий валютный счет. Банк должен продать полученную от предприятия валюту на торгах межбанковской валютной биржи в течение семи дней (включая день зачисления), по курсу, установленному в результате торгов. В случае непредоставления предприятием поручения на обязательную продажу части валютной выручки в течение 14 рабочих дней от даты зачисления средств на транзитный валютный счет предприятия, банк продает указанные средства на торгах межбанковской валютной бирже в течение семи рабочих дней. Оставшаяся после обязательной продажи часть валютной выручки может быть реализована на валютном рынке по курсу, устанавливаему предприятием по согласовлнию с банком или использована на оплату закупаемых за границей товаров и на другие нужды.

Очень важным для осуществления инвестиционной деятельности является то , что счет может быть открыт сразу в нескольких валютах. Это делается для того чтобы избежать конверсии валюты из одной в другую. Конверсия в другие валюты осуществляется без ограничений, но за плату.

На валютный счет предприятия могут быть зачислены суммы в иностранной валюте:

- переведенные из-за границы через уполномо-ченные банки в оплату экспортных товаров, работ, услуг;

- перечисленные с валютных счетов других владельцев (неризидентов, первых посредников, транспортных, страховых организаций) в оплату купленных у владельца товаров;

- купленные владельцем счета на валютной бирже;

- другие суммы с разрешения уполномоченного банка, Центрального банка или Министерства финансов РФ;

Суммы числящиеся на валютных счетах, могут быть по распоряжению владельца счета:

- переведены за границу в принятой банковской форме по экспортно-импортным операциям владельца счета;

- перечислены на счета внешнеэкономических организаций, для последующего перевода за границу в оплату импортируемых товаров;

- перечислены на валютные счета других предприятий в оплату товаров, производимых этими предприятиями;

- использованы на оплату задолженности по кредитам в иностранной валюте, полученным в банке, банковской комиссии, почтово-телеграфных расходов, на оплату командировочных расходов, а также для продажи на валютной бирже и на валютном аукционе;

- использованы для других целей с разрешения уполномоченного банка, Центрального банка России или Министерства финансов РФ.

Одним из условий открытия и ведения счетов для предприятий с иностранными инвестициями является то, что банк начисляет и выплачивант проценты по валютным счетам в тех валютах, по которым имеет доходы от их размещения на международном валютном рынке. Начисление процентов осуществляется один раз в квартал. По текущим валютным счетам процентная ставка определяется на основе ставок по краткосрочным (однодневным) депозитам на международном валютном рынке.

За открытие валютного счета банк "Центр-Инвест" взымает плату в размере 10$ с первой операции.

Иностранные юридические лица для осуществления своей инвестиционной деятельности на территории Российской Федерации могут открывать валютные и рублевые счета. Для открытия валютного счета иностранное юридическое лицо подает в уполномоченный коммерческий банк заявления. К заявлению прилагаются следующие документы:

- выписка из торгового реестра страны пребывания о регистрации в качестве юридического лица;

- нотариально заверенная копия Устава;

- карточка с образцами подписей лиц, уолномо-ченных распоряжаться счетом (в двух экземплярах) и оттиском печати.

Работники банка проверяют документы и открывают валютный счет. Источниками валютных средств юридических лиц-нерезидентов могут быть: переведенные, ввезенные или перечисленные средства из-за границы; поступления от резидентов и нерезидентов за реализуемые на территории России товары и услуги; средства поступающие в погашение обязательств перед владельцами счетов, проценты уплачиваемые уполномоченными банками, поступления от инвестиций на территории России.

Средства со счетов могут быть использованы на приобретение товаров и услуг на территории России, оплату обязательств, размещение в срочные вклады, инвестиции на территории России.

Средства с указанных счетов могут быть свободно переведены за границу или проданы уполномоченному банку за рубли по рыночному курсу.

Все внешнеторговые сделки связаны с платежами, т.е. с переводом денег из одной страны в другую. Основными формами валютных расчетов во внешнеэкономической деятельности являются:

- банковский перевод;

- документарное инкассо;

- документарный аккредитив;

- расчеты по открытому счету;

Банковский перевод - это расчетная банковская операция, которая проводится посредством направления телеграфом или по почте платежного поручения одного банка другому. Платежное поручение представляет собой приказ банка, адресованный своему банку-корреспонденту, о выплате определенной суммы денег бенефициару (переводополучателю), предъявителю чека или других платежных документов. Платежное поручение дается банком на основе указания перевододателя-клиента банка. Последний инструктирует банк об условиях выплаты бенефициару суммы перевода.

Банк выполняет также платежные поручения иностранных банков-перевододателей .

в рамках инвестиционной программы банк "Центр-Инвест" осуществляет банковские расчеты за импортированные товары и полученные услуги. Он выполняет поручения российских перевододателей на перевод иностранной валюты за границу в оплату стоимости импортированных товаров, а также в оплату по товарным документам или документов об оказании услуг; в оплату арбитражных сборов, штрафных санкций и претензий; в погашение задолженности, образовавшейся в результате перерасчетов; в оплату членских взносов в международных организациях; в качестве авансовых платежей; в оплату переводных или простых векселей.

В инвестиционной деятельности в международных расчетах отечественных предприятий с зарубежными фирмами наиболее употребимы документарный аккредитив и документарное инкассо. Исходя из эффективности предприятию при экспортных операциях целесо-образнее пользоваться аккредитивной формой расчетов, а затем инкассовой. При импортных операциях предпочтительнее будет обратный порядок.

Аккредитивная форма расчетов для экспортеров будет препочтительнее потому, что гарантирует их от риска невыкупа товарораспорядительных документов, а также обеспечивает более быстрое получение экспортной выручки. Для импортеров эта форма менее эффективна, поскольку ставки по аккредитивам, взымаемые банками за проведение этих операций, более высокие, чем по другим.

Инкассо можно опредилить как поручение экспортера своему банку получить от импортера непосредственно или через другой банк определенную денежную сумму или подтверждение, что эта денежная сумма будет выплачена в установленный срок. Инкассовая операция банка в основном заключается в том, что банк берет на себя обязательство всего документооборота по акцепту. Он принимает от поставщика платежные документы, выписанные им на покупателя после отгрузки товара, пересылает эти платежные документы по местонахождению покупателя в обслуживлющий его банк для получения платежа за товар. При неуплате покупателем платежного документа в установленный срок банк информирует об этом банк, который принял платежный документ на инкассо, и принимает меры для взыскания с покупателя платежа за товар.

Инкассовая форма расчетов выгодна импортеру тем, что банки защищают его права на товар до момента оплаты документов или акцепта.

Документарный аккредитив представляет собой денежное обязательство банка, выставляемое на основании поручения его клиента-импортера в пользу экспортера.

Для осуществления инвестиционной деятельности на практике применяются:

- отзывный аккредитив - этот аккредитив может быть изменен или аннулирован банком эмитентом в любой момент без предварительного уведомления.

- безотзывный аккредитив - аккредитив, который не может быть изменен;

- подтвержденный аккредитив - аккредитивы получившие дополнительную гарантию платежа со стороны другого банка. Банк, подтверждающий аккредитив, берет на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент откажется совершить платежи. Так, в расчетах по экспорту, подтверждение аккредитивов иностранных банков, открытых в пользу российских предпритий российскими банками, не дает дополнительных гарантий платежа. Уполномоченные банки совершают платежи своим клиентам-экспортерам только после получения возмещения от иностанных банков:

- неподтвержденный аккредитив - это аккредитив ответственность по которому за выполнение его условий несет лишь один банк (импортера), выставивший аккредитив, а банк экспортера выполняет лишь посредническую роль, т.е. не отвечает за выплаты по нему.

- переводной аккредитив - аккредитив, с которого, по просьбе бенефициары, банк производит платеж одному или нескольким лицам по представляемым товарораспорядительным и другим документам.

- револьверный аккредитив - аккредитив, применяемый при расчетах за постоянные краткие поставки, осуществляемые обычно по графику. Он открывается не на полную сумму платежа, а на его часть и автоматически возобновляется по мере осуществления расчетов.

- покрытый аккредитив - аккредитив по которому банк-эмитент предварительно представляет в распоряжение банка-поставщика валютные средства в сумме аккредитива на срок действия своих обязательств с условием возможного использования этих средств для выплат по аккредитиву.

В экпсортно-импортных операциях на предприятиях с иностранными инвестициями применяют расчеты по открытому счету, при которых продавец отгружает товар покупателю и направляет в его адрес товарораспорядительные документы, зачисляя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по этому счету. Для покупателя открытый счет является выгодной формой расчета и получения кредита, так как отсутствует риск оплаты непоставленного товар, а проценты за пользование кредитом обычно не взымаются.

Кредитование в иностранной валюте имеет несколько разновидностей:

- кредитование экспортно-импортных операций;

- кредитование деятельности совместного предприятия;

- кредитование как разновидность расчетов, т.е. расчетов с рассрочкой платежа;

Совершенно очевидно, что банки в целях привлечения иностранных инвесторов могут предос-тавлять предприятиям кредиты в иностранной валюте по экспортно-импортным операциям для создания и развития экспортных производств на срок до восьми лет; обеспечения текущей деятельности на срок до двух лет; под будущие поступления с учетом хода заключения контрактов на экспорт.

Кредиты в валюте предоставляются на сумму, вкюлючая проценты, не превышающую объем плановых поступлений средств в валютный фонд предприятия-заемщика в период использования и погашения их кредита. Кредиты в валюте выдаются предпритию-заемщику под гарантию или под залог имущества, а также под страховку, предусматривающую право уполномомоченного банка на безусловное списание средств в необходимых размерах с валютных и рублевых счетов гаранта в случае непогашения в неустановленный срок предприятием-заемщиком обязательств по полученному кредиту. Гарантом может являтся вышестоящий орган управления, любое юридическое лицо. Кредиты в иностранной валюте предоставляются банком на обычных коммерческих условиях с начислением повышенных процентов валюте на непогашенную часть задолженности по кредиту. Процентные ставки по кредиту в валюте устанавливаются таким образом, чтобы сумма полученных банком процентов покрывала бы его расходы по привлечению валютных средств, используемых для предоставления кредита, и давала определенную прибыль. В случае если меняется курс валют, в которых заключены контракты в счет использования кредита, возникающая курсовая разница относится на счет заемщика. Начисленные проценты, а также курсовая разница, которая возникла при использовании кредита, не включаются в общий лимит предоставленного кредита. Для получения кредита в валюте предприятие должно обратиться в банк с обоснованным ходатайством, которое должно содержать следующие данные:

- цель получения кредита, сумма и срок, на которые требуется кредит;

- характеристика закупаемого за границей товара, его стоимость, валюта платежа, страна, в которой он будет приобретаться;

- экономический эффект от использования закупаемых в счет кредита машин, оборудования, материалов, сроки окупаемости мероприятий, на осуществление которых требуется кредит;

- источники погашения кредита в иностранной валюте и источники финансирования в рублях;

Кроме этого, к ходатайству прилагаются следующие документы:

- устав;

- договор учередителей;

- свидетельство о регисрации;

- баланс с отметкой налоговой инспекции;

- договор купли-продажи;

- карточка с образцами подписей;

- справка из налоговой об открытии ссудного счета;

- срочное обязательство;

- гарантийное или залоговое письмо, страховка;

-технико-экономическое обоснование, включающее смету расходов по каждому кредитуемому мероприятию

Поступившие в полном объеме требуемые материалы по вопросу о предоставлении кредита рассматриваются банком. При решении вопроса о предоставлении кредита особое внимание обращается на наличие источников и гарантий погашения кредита. В случае принятия положительного решения о предоставлении кредита в валюте между банком и предприятием-заемщиком подписывается кредитное соглашение, регулирующее порядок выдачи ссуд в иностраннои валюте, их использование, порядок расчетов, условия начисления процентов и погашения задолженности предпрития-заемщика. Использование кредита в валюте производится по мере возникновения у предприятия-заемщика потребности в средствах на оплату закупленного за границей товара на основании переводных поручений и поручений на открытие аккредитива или на основании сообщения иностранного банка о платеже иностранной фирме-экспортеру за счет кредита, предоставленного этим иностранным банком уполномоченному российскому банку. Использование кредитов разрешается только при условии своевременного предоставления в банк копий контрактов предприятий заемщиков с иностранными контр агентами. Сроки заключения контрактов и период расчетов по ним должны строго соответствовать срокам использования кредитов. Общая сумма закупок не должна превышать суммы кредита. Проценты за использование кредита начисляются с момента фактического использования кредита. В день наступления срока платежа банк производит погашение задолженности предприятия по кредиту в валюте за счет средств, числящихся на его валютном счете. При отсутствии или недостатке таковых на счете предприятия, необходимая сумма списывается с валютного счета гаранта в соответствии с условиями его гарантийного обязательства. При отсутствии необходимых средств на счетах суммы непогашенных кредитов относятся на счет просроченной задолженности по кредитам в валюте с начислением дополнительных процентов сверх уровня процентной ставки, установленной в кредитном соглашении.

В рамках инвестиционной программы банк осуществляет контроль за выполнением предприятием-задолжником условий кредитного соглашения, за целевым использованием предоставленных кредитов, за своевременным погашением долга, уплатой процентов. Банк также контролирует соблюдение предприятием-заемщиком установленных сроков ввода в эксплуатацию машин и оборудования, закупленных за счет кредита в валюте и эффективность их использования. Такой контроль осуществляется, в частности, путем проверок на местах. В случае, если предприятие-заемщик не выполняет своих обязательств по кредитным соглашениям в части соблюдения установленных сроков монтажа, ввода в эксплуатацию и эффективности использования импортного оборудования, банк имеет право:

- приостановить далнейшее использование предоставленного кредита;

- досрочно взыскать сумму задолженности по предоставленному кредиту;

- увеличить процентную ставку по предоставленному кредиту при несвоевременном монтаже и вводе в эксплуатацию машин и оборудования.

В случае неуплаты очередного взноса в погашение кредита считается непогашенной вся существующая на день платежа задолженность по данному кредиту с этой задолженности взымается повышенная процентная ставка.

Валютное кредитование совместного предприятия бывает краткосрочным (до 2-х лет), среднесрочным (до 10 лет), долгосрочным (свыше10 лет).

Краткосрочные кредиты в иностранной валюте предоставляются предпритиям с иностранными инвестициями на закупу за границей сырья, материалов, комплектующих изделий и других товаров. Среднесрочные и долгосрочные кредиты в валюте выдаются на оплату импортного оборудования, машин, лицензий и других товаров и услуг, необходимых для совершенствования и расширения производства продукции.

Стоимость погашения инвестиционных кредитов определяется банком в зависимости от окупаемости объектов кредитования. В качестве обеспечения кредитов могут использоваться принадлежащие совместному предпритию активы, имеющие валютный характер. При недостатке обеспечения кредиты в иностранной валюте могут быть предоставлены под гарантии учередителей совместного предприятия или под гарантии иностранных банков и фирм.

Кредиты на инвестиционные нужды в валюте предоставляются банком на обычных коммерческих условиях с начислением процентов в валюте на непогашенную часть задолженности по кредиту. Процентные ставки устанавливаются банком исходя из действующих процентных ставок мирового денежного рынка по соответствующим видам валют.

Важным в привлечении иностранных инвестиций является то, что клиентам предлагаются услуги по страхованию валютных рисков, связанных с проведением валютных операций, при помощи форвардных контрактов и опционов. Банк также выступает гарантом по валютным операциям своих корпоративных клиентов, имеющих хорошую «кредитную историю». Для клиентов, только начинающих свой зарубежный бизнес и для фирм, работающих с малыми оборотами, банк «Центр-Инвест» готов предоставить скидки по расчетно-кассовому обслуживанию.

Банк «Центр-Инвест» является членом Ассоциации Europay International и с правом выпуска пластиковых карт международных платежных систем Eurocard/mastercard, Cirrus, Maestro, в том числе корпоративных.

В банк «Центр-Инвест» установлена информационная система Tenfor, которая позволит ростовским предпринимателям осуществлять в рамках инвестиционной программы операции типа Forex на международном валютном рынке.

Опыт и квалификация специалистов банка «Центр-Инвест» помогут ростовскому челноку стать равноправным партнером на международных рынках.

Похожие работы

... также проявить высочайшее мастерство в использовании инструментов, необходимых для привлечения как можно большего количества известных миру инвесторов.[ ] ГЛАВА 3. ПРИВЛЕЧЕНИЕ И ИСПОЛЬЗОВАНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ 3.1. Проблемы и задачи Анализируя причины ограниченного притока следует обратиться в первую очередь к объяснениям самих инвесторов. По оценкам отечественных и зарубежных ...

... " 1994 г. N3) - 35 - ЗАКЛЮЧЕНИЕ Итак, рассмотрев в данной работе определённый круг проб- лем, связанных с ситуацией в сфере правового регулирования иностранных инвестиций в России, можно попытаться сделать не- которые выводы. Налицо очевидная потребность в ускорении и завершении работы законодательных органов по подготовке новой ...

... 8-12 млрд. долл. в год). По данным Министерства экономики Российской Федерации, этот процесс по годам может выглядеть следующим образом (см. табл. 3). Приток прямых и портфельных иностранных инвестиций в Россию таблица 3 Годы Млрд. долл. 1995 2,1 1996 5,0 - 6,0 * 1997 7,0 - 8,0 * 1998 - 2000 10,0 - 15,0 * * Прогноз По расчетам того же Министерства экономики, для выхода ...

... фирмы могут организовать давление со стороны влиятельного правительства страны базирования и вовлечь принимающую сторону в конфронтацию. 2. ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ И ПРОБЛЕМЫ ПРИВЛЕЧЕНИЯ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В ЭКОНОМИКУ РЕСПУБЛИКИ БЕЛАРУСЬ 2.1. ИНОСТРАННЫЕ ИНВЕСТИЦИИ И УСПЕШНЫЕ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ В РЕСПУБЛИКЕ БЕЛАРУСЬ «Привлечение инвестиций, как внутренних, так и ...

0 комментариев